政府收入结构、目标转型与经济增长

武彦民 李明雨

摘要:文章采用1994年分税制以后的数据,构建了包括社会保障收入在内的政府收入结构与经济增长的计量模型。实证结果表明:政府收入结构是影响我国经济增长的重要因素,其中,流转税①和所得税收入有利于经济增长,这主要得益于改革开放以来政府收入对经济的支持;而社会保障收入则与经济增长显著负相关,主要原因在于社会保障收入增加了企业的负担。将社会保障收入及时纳入税收体系,合理调整流转税和所得税的比例,是当前发展目标转型过程中急需解决的重要问题之一。

关键词:收入结构;经济增长;社会保障;财政收入

一、 现状分析及文献回顾

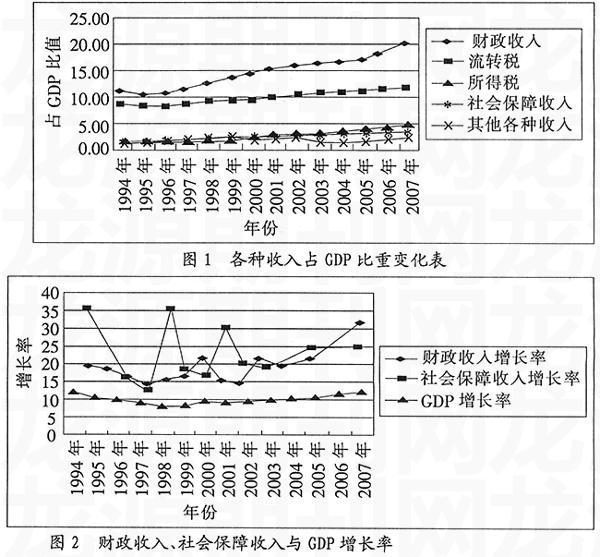

1994年分税制改革以来,我国建立了以流转税为主体的财政收入制度,初步建立起了适应社会主义市场经济调控要求的复合税制体系,有效的提高了中央政府的宏观调控能力,促进了经济稳定增长。随着我国逐渐步入中等收入国家阶段,政府目标从经济增长向和谐发展转变。为弥补经济增长带来的诸多负面效应,财政支出逐步向社会保障、义务教育、卫生医疗等社会福利倾斜。财政收入和社会保障收入连年攀升,与此同时,财政收入结构却只做了些微调,社会保障收入一直没纳入税收体系,各种收入占GDP的比重呈现同步的高增长态势,各收入间大体比例没有发生根本性的变革,其具体变化如图1所示。

现有的收入体系支撑政府发展目标的转变颇有些举步维艰难,这就迫使财政收入以远高于GDP增长率的速度增长。1994年以来,我国财政收入增长率均值近20%,社会保障收入的增长率更是平均高达26%,比GDP的平均增长率高一倍有余。如图2所示。

在收入结构中,主体税种以及社会保障收入主要来自企业,财政收入和社会保障收入的超速增长,使企业负担不断加大。《福布斯》2005年7月一篇关于“2005税负痛苦指数(Tax Misery Index)”的特别报告中指出,中国的税负痛苦及变化指数排名第二,仅次于排名第一的法国。调整收入结构,在降低企业负担的同时,保证充足的财政收入,以适应“又好又快”的发展目标极为迫切。从国际经验来看,高福利的发达国家普遍以个人所得税为税收主体,比例均超过50%,并开征了社会保障税。借鉴发达国家经验,将收入主体从流转税转向个人所得税,并为社会保障建立法制、固定的收入来源,降低企业负担,才能在促进公平和社会福利的改进的同时,确保经济快速增长,实现可持续发展。

现有的理论研究或者从西方的增长理论出发,探讨税制结构对经济增长的影响,或者从实证出发,讨论我国税负的高低和地区间的差异。严成、龚六堂(2009)在一个资本积累和创新相互作用的内生增长经济中考察了政府财政政策对经济增长的影响,通过数值模拟他们发现,当政府通过征收更多的税收为生产性公共支出融资时,消费税税率与经济增长率正相关,劳动收入税税率与经济增长率存在一个倒U形关系,公司收入税、资本收入税税率与经济增长率负相关;邹恒甫(2002)讨论了最优税率、税收结构和经济增长之间的关系;赵志耘等(2001)指出确定一个国家适度的宏观税率不是为了使政府的收入最大化,而是为必要的政府支出提供资金来源。实证分析中,国内学者大多对宏观税负和区域差异进行研究,马拴友(2001)根据我国1979年~1999年统计资料,进行税收与经济增长关系的回归分析;郭庆旺等(2004)利用面板模型分析了不同地区税收负担对经济影响的个体差异;李永友、丛树海(2005)利用跨省的横截面时间序列数据,研究了1994年~2002年地区税负差异对区域经济增长的影响。

本文以分税制后的政府收入数据为基础,通过实证分析,探讨包括社会保障在内的政府收入结构对GDP增长的影响程度,讨论如何在不影响总体收入的情况下,调整收入结构,以达到减轻企业负担,缩小贫富差距,增加社会福利的和谐发展多重目标。

二、 模型选择及实证结果分析

1. 模型选择与估计。本文选取1994年~2007年的数据进行回归分析,数据分别来自《中国统计年鉴2008》、《中国税务年鉴2008》以及《新中国五十五年统计资料汇编》。在我国的收入结构中,除流转税、所得税外的其他收入合计仅占GDP的3%以下,探讨收入主体结构与经济增长关系,可以以流转税、所得税和社会保障收入为主要因素,建立以下回归模型:

其中,Y为真实GDP增长率,?琢0为常数,LT为流转税占GDP的比重,SD为所得税占GDP的比重,SS为社会保障收入占GDP的比重。

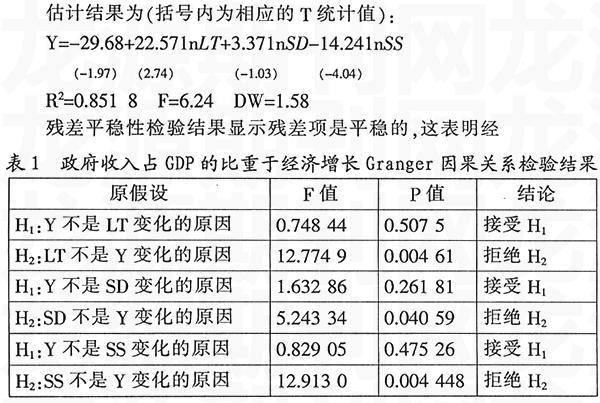

首先对各变量进行Granger因果关系检验,滞后阶数取滞后2期,具体结果如表1所示。

由上述Granger因果关系检验结果可知,政府各类收入占GDP的比重是影响经济增长率的重要因素,因果关系有很强的统计显著性,但经济增长率对政府各类收入占GDP的比重没有显著影响。

估计结果为(括号内为相应的T统计值):

残差平稳性检验结果显示残差项是平稳的,这表明经济增长率和各种收入占GDP的比重之间存在长期的均衡关系,且模型的各项统计指标比较显著,说明该模型总体上较好地描述了政府收入结构与经济增长之间的关系。

2. 实证结果分析。

由回归结果可知:

(1)政府收入及其结构是影响经济增长的重要因素。从整体模型来看,经济增长率是政府收入占GDP比重的凹函数,这与理论研究相符。表明政府收入过多或者过少都不利于经济增长,过少则财力不足,难以对经济实施有效的宏观调控;集中财力过多,则会对实体经济产生伤害,难以发挥市场经济的活力。实证结果显示,流转税收入占GDP的比重系数、社会保障收入占GDP的比重系数都具有很强的统计显著性,且各种收入之间系数大相径庭,特别是社会保障收入和各种税收之间系数符号相反,这表明政府收入结构对经济增长影响显著,合理的调整收入结构能够有效的促进经济增长。

(2)我国社会保障收入对经济增长的影响效应为负值。这与我国长期以来的社会保障制度有关,我国的社会保障起步较晚,其收入始终未纳入税收体系,在缴纳比例中,基本养老保险按职工缴费基数的28%缴纳,其中企业承担20%、员工承担8%(还需缴纳0.6%的生育保险);基本医疗保险按职工缴费基数的9.5%缴纳,其中用人单位承担7.5%,职工个人承担2%;城镇职工失业保险按职工缴费基数的3%缴纳,其中单位承担2%,个人承担1%;非城镇职工失业保险按职工缴费基数的2%缴纳,全部由企业承担;工伤保险费有企业按比例缴纳(服务业比例为1.2%),全部由用人单位承担。随着社会保障制度的不断健全,企业除负担正常的税收以外,政策因素导致劳动力成本不断上升,这无疑挫伤了企业扩大再生产的积极性。有学者认为,2008年新《劳动合同法》的实施,是导致内忧外患下许多民营企业倒闭的重要因素之一。

(3)税收收入是影响我国经济增长的重要因素。实证结果表明,分税制改革以后,流转税、所得税收入对我国经济增长有促进作用。这与理论研究结果不符,但是究其原因,这与我国的特殊国情不无关系,改革开放以来,我国的宏观经济政策目标主要是经济增长,1994年的分税制改革正是为了提高中央政府的宏观调控能力,财政收入的大部分被用以基础设施投资和完善制度建设,为经济增长提供了良好的社会、制度环境。特别是在上世纪末的亚洲金融危机和2008年的全球金融危机中,积极的财政政策无疑是经济增长的重要动力之一。财政收入结构中,流转税对经济增长的影响具有很强的统计显著性,但所得税的影响统计显著性较弱,这是由于流转税一直是我国财政收入的主体部分,所占财政收入的比重一直保持在60%以上,而所得税比重一直较低,近年来虽有所提升,也仅仅只能占财政收入的四分之一,占GDP的比重更是平均不足3%。

随着我国逐渐步入中等收入(下转第62页)国家阶段,经济增长的负面效应逐步显现,特别是贫富差距的扩大,已经开始阻碍经济的健康发展。2008年亚洲开发银行公布的基尼系数我国已经高达0.472 5,位居亚洲第一,远远超过了国际警戒线。近年来,我国开始逐步调整政策,主要来源于企业的流转税更多的被用于加大对教育、三农和社会福利的扶持,这必将降低对经济增长的支持力度,现行的税收收入结构对经济增长的影响也将会逐步向消极转变。与此同时,对企业负担影响较小且有助于改善收入分配的个人所得税和社会保障收入一直难以发挥作用,个人所得税占财政收入的比重仅仅在7%左右,社会保障收入对经济增长又具有显著的负面效应,在实现可持续发展战略中,政府收入结构的调整势在必行。

三、 结论与政策建议

本文利用分税制改革后的政府收入数据为样本进行了实证分析,结果表明:政府收入的主体部分——流转税和所得税在我国的改革开放过程中,对市场经济建设起到了积极的作用,特别是为基础建设、制度完善和避免经济波动提供了充足的财力支持,有效的促进了经济增长,而社会保障收入由于变相的增加了企业负担,对经济增长具有负效应。随着经济进入新的发展阶段,现有的政府收入结构存在福利赶超和经济增长的两难抉择,中等收入阶段拉美各国的转型失败为我们提供了可借鉴的经验。根据本文的实证结论,在实现福利改进,改善贫富差距的同时,合理调整政府收入结构,尽力避免政府收入对经济增长的消极作用,使政府收入更好的为可持续发展服务必须适时的进行收入结构的调整。

1. 收入总量控制。实证结果表明,经济增长率是收入占GDP比重的凹函数,过多的政府收入将对经济增长产生严重的消极影响。近年来政府收入的超速增长,已经逐渐开始影响实体经济,特别是2008年全球金融危机以来,众多民营企业的倒闭,使减轻企业负担成为政府和理论界的共识,合理的政府收入总量控制是实现可持续发展的重要前提。

2. 调整财政收入结构。实证结果表明,现行的财政收入结构在我国经济增长中发挥了积极的作用,但是,随着政府目标的转型,依靠以流转税为主体的收入结构已经渐渐不能适应更强调福利改进、调节分配的增长目标,特别是个人所得税占财政收入不足十分之一的份额,使其应有的收入调节作用微乎其微,应该逐步完善个人所得税制度,建立全方位、覆盖全过程的个人所得税收入体系,大力提升个人所得税在财政收入中的比重,使财政收入在满足支出需要的同时,有效的改善收入分配,缩小贫富差距;相应降低流转税的比重,特别是解决流转税的重复课税问题,支持企业扩大再生产,促进经济增长。

3. 将社会保障收入纳入税收体系。社会保障制度的不断完善有力的改进了社会福利、缩小了贫富差距。但是实证表明,我国现行的社会保障制度对经济增长有消极作用,适时将社会保障收入纳入税收体系,建立以个人所得税为主体,社会保障税为补充的收入调节体系,在实现福利改善的同时,减轻企业负担,才能使我国的政府收入结构更适应可持续发展的多重目标。

注释:

①流转税包括增值税、消费税、营业税和关税等四种。

参考文献:

1. 龚六堂,邹恒甫.最优税率、政府转移支付与经济增长.数量经济技术经济研究,2002,(1).

2. 马拴友.政府规模与经济增长:兼论中国财政的最优规模.世界经济,2000,(11).

3. 李绍荣,耿莹.中国的税收结构、经济增长与收入分配.经济研究,2005,(5).

基金项目:国家自科基金项目资助(70603020)。

作者简介:武彦民,天津财经大学经济学院教授、博士生导师;李明雨,天津财经大学财政系博士生。

收稿日期:2009-10-02。