我国商业银行开展个人理财业务的必要性分析

刘兰英 杨 志

商业银行个人理财业务是指商业银行为个人客户提供的财务分析、财务规划、投资顾问、资产管理等专业化服务活动。其核心是合理分配客户的资产和收入,实现客户资产的保值增值,使客户的资产达到安全性、流动性和收益性的统一,满足客户不同阶段的人生目标。

随着我国改革开放的深化、经济发展的持续增长,居民的理财需求也在持续增长,与此同时, 我国各家商业银行也纷纷开始加大在个人理财业务上的投入,理财业务将成为各商业银行业务拓展和利润增长的重要方向。

一、潜力巨大且旺盛的个人理财需求是商业银行开展个人理财业务的外部动力

(一)居民财富水平的提高,为个人理财业务的开展奠定了基础

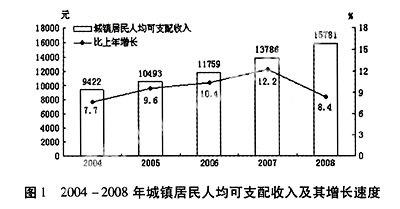

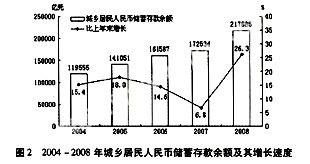

经过改革开放30年来的经济发展,我国居民个人财富不断积累,中等收入个人和家庭数量大幅增加。据国家统计局公布的数据,近5年来,我国城镇居民的人均可支配收入在逐年递增,其中,2008年的城镇居民的人均可支配收入15781元,比上年实际增长了8.4%(如图1)。近几年我国城乡居民储蓄存款余额也在不断增加,2008年城乡居民储蓄存款余额达217885亿元,比上年末增长26.3%(如图2)。数量如此庞大并持续增长的个人金融资产为我国商业银行发展个人理财业务提供了物质基础。

(二)居民财富的增加与个人理财需求之间的关系分析

1.居民支出结构发生变化,对个人理财的需求增强

一是反映食物支出占生活消费支出总额比重的恩格尔系数不断下降(如表1)。1978年城镇居民家庭恩格尔系数为57.5%,到2008年,这一数字已经下降为37.9%,说明我国城镇居民已经处于富裕阶段。这说明居民整体收入水平的提高,居民越来越更加注重寻求较高的生活质量。这些都是使居民有了个人理财需求的基础。二是社会福利制度改革和社会保障体系的建立使得支出结构发生重大变化。我国在住房制度、医疗制度、养老制度、教育体制等方面陆续进行了改革,加大了支出中个人或者家庭承担部分,未来的不确定性使人们对未来支出预期增大。此外,近两年我国的居民消费价格指数(CPI)不断上扬,2008年全年我国居民消费价格比上年上涨5.9%,居民的财富在不断缩水。面对支出不断增加,收入却在不断缩水的情况,人们对于个人财富保值、增值的需求不断增加,于是对个人理财的需求就不断增加。据中国社会调查事务所在北京、天津、上海、广州4地对800人所作的专项问卷调查,结果显示,74%的被调查者对个人理财服务感兴趣,有40%的人需要个人理财服务。国家经济景气监测中心公布的一项调查也显示,约有70%城乡居民希望自己的金融消费有个好的理财顾问。可见,顾客对理财的需求是热切的。

2.居民金融消费出现多样化需求,对个人理财的需求增强

随着居民收入支出结构的变化和金融投资意识的普遍提高,人们越来越多地要求多样化的金融投资产品和个性化的金融服务,对个人理财的需求不断增强。据零点调查小组最新调查报告显示,在定期储蓄、股票吸引居民的同时,子女教育基金、收藏、房地产和基金等新兴投资理财工具正渐受关注。京、沪、穗三地,78.5%的居民都已选择各种投资理财工具来管理资金,仅21.5%的居民未选择任何理财工具。

3.居民个人理财需求与银行提供个人理财业务之间的关系分析

一方面,个人投资技能缺乏,为个人理财业务发展提供了主观条件。改革开放以来,我国金融体制发生了很大的变化,金融产品也日益丰富。多样化的金融产品、时刻变动的利率和汇率、多样化的报价方式、繁杂的费率结构、不同的收益波动和风险水平,使得个人和家庭的选择更加复杂化,金融决策也变得更加复杂,增加了风险。为了分散投资风险和提高投资收益,人们需要构建投资组合,而投资组合的构建依赖不同的投资工具,而个人有往往不具备从事投资的专业知识和信息优势,投资风险较大 ,很难有好的投资回报率。因此,客观上需要专业理财人士的计划、评估、分析和决策,这极大的推动对银行理财服务的市场需求。

另一方面,比较而言,商业银行的个人理财业务拥有明显的优势:一是它们具有详细的投资、金融业等相关信息,可以更准确合理的选择投资领域; 二是它们拥有专业的投资理财人士 ,可以根据客户自身的财务状况和需求,以专业的眼光,帮助客户选择合理的金融产品,以实现客户理财目标。客户们逐渐意识到理财服务的好处,既节省了时间,又可以使得安全性和盈利性得到很好的保障。中国工商银行上海市分行的一次调查显示,有 88%的客户表示愿意接受银行推荐的个人理财建议和方案。2007年,招商银行金葵花客户数达29万户,新增15万户,增幅107%。这些调查结果都表明,我国个人理财业务存在着巨大的潜在的市场需求。

二、发展个人理财业务是商业银行生存和发展的内在要求

(一)个人理财业务将是商业银行新的利润增长点

长期以来,我国商业银行业务单一,传统的存贷利差收入是商业银行最主要的收入和利润来源。目前,传统贷款业务的盈利能力逐渐下降。一是近几年我国存贷利率不断调整,存贷利差在不断缩小,利息收入不断下降。如中国人民银行2008年11月27日公布了最新贷款利率调整表,贷款利率相比上一次调整(2008年11月27日)均有下降,其中一年期贷款利率下调为5.31%,存款利率下调为2.25%,可见银行的利差空间不断缩小。二是由于我国商业银行的贷款等资产业务主要集中在争夺优质客户,进而导致各银行的贷款集中在一些垄断性的大集团行业,从而使风险不断加的,银行的盈利能力下降。因此,我国商业银行迫切需要开拓新的业务领域,寻求新的利润来源。

比较而言,我国个人金融业务发展的大环境却不断改善,个人理财服务以其领域广、批量大、风险小、个性化、收入稳定、附加值高等特点,拓宽了商业银行的金融产品的创新空间,培育了新的利润增长点。通过对几家商业银行的手续费及佣金净收入占营业收入的百分比进行分析(见表2),可以看出近几年我国商业银行的个人理财业务相关收入对营业收入的贡献不断提高,正成为商业银行新的利润增长点。根据招商银行2007年年报,截至2007年末,招商银行全年共实现净利润15243亿元。其中,零售业务贡献了22.5%的利润。招商银行2007年净手续费及佣金收入共计64.39亿元,占营业比15.72%,比2006年提高5.57个百分点。净手续费及佣金收入增幅156.13%,而净利息收入增幅仅57.62%。净利息收入占比降低,手续费及佣金收入占比逐年增加。据了解,中国工商银行东莞分行到6月底,购买银行理财产品资金达到28亿元,而去年同期统计仅为4亿多元。这些都说明个人理财业务正成为银行新的利润增长点。

(二)发展个人理财业务可以使商业银行更好地应对外资银行进入的挑战

2006年年底我国银行业已经全面对外开放,外资银行全面享受国民待遇。外资银行将以其雄厚的资金实力、灵活的经营机制、丰富的管理经验,重点争夺优质客户。个人理财业务在国外开展的时间较早,己成为发达国家很多大商业银行的主导产品和重要的利润来源。鉴于我国理财业务市场广阔,外资银行已经在抢滩个人理财市场,汇丰、渣打、花旗等银行进入我国之始,便携其全球网络资源和品牌优势,目标直指我国个人理财市场。渣打银行创立的“优先理财”服务品牌,宣称为客户提供“量身定制的个人理财计划”。日益加剧的市场竞争迫使国内商业银行开拓新的业务领域,寻求新的利润增长空间。根据国际通行的“二八定律”,在零售业务中,20%的客户将给银行带来80%的利润。因此,争夺最高端的20%的优质客户资源对商业银行的发展至关重要。而要在零售业务中赢得优质的高端客户,个人理财业务极为重要。因此,进一步发展个人理财业务可以更好地应对我国商业银行面临的国外银行业的竞争。

可见,商业银行开展个人理财业务既是为了满足居民多样化的个人理财需求,也是商业银行为了寻求新的利润增长点,应对外资银行竞争的必然选择。