我国房地产业与金融业的关系分析

赵琳琳

摘要:一些中介在二手房交易过程中甚至凭借信息优势,挑动银行之间竟相压低按揭门槛,形成无序竞争,既加大了银行的经营成本,也给银行带来极大的信用风险。

关键词:房地产金融业分析

1我国房地产行业分析

1.1我国房地产行业发展现状

1.1.1建房主体二元化,即出现国家投资建房和私营房地产开发企业建房的态势;购房主体个人化,购房主体由高收入者向普通工薪阶层转变,并出现了以投资为目的的第三主体。

1.1.2房地产开发投资速度较快和房地产信贷规模加大。目前,全国房地产开发和个人住房贷款已占银行贷款的30%-40%,开发贷款和个人贷款余额占贷款余额总量的15%左右,住房金融作用不断加强。

1.1.3中国房地产业已成为我国经济的支柱产业,房地产开发投资对中国国民经济增长的贡献率逐年提高,1997-2004年,扣除土地购置费后,中国房地产开发投资对中国国内生产总值增长的贡献率为11.6%。此外,房地产快速发展对其他关联产业起带动作用,房地产资产价值成为我国国家财富的重要组成部分。

1.1.4房价持续走高,从1997年至今,全国城市住房平均价格的趋势看,全国住房价格一直保持着上涨势头,部分城市房价上涨过快,房价收入比明显偏高,房地产泡沫日益显现。

1.2我国房地产行业的隐患

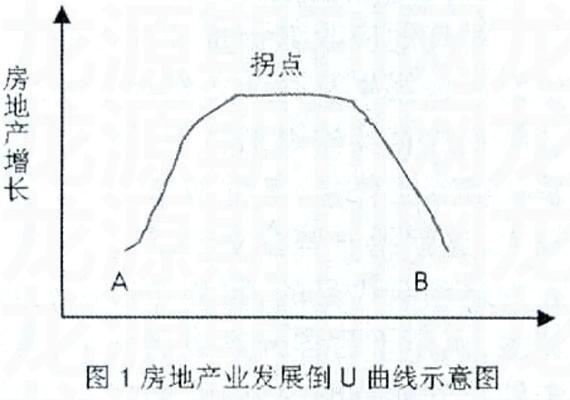

1.2.1我国房价上涨过快,有逆转风险根据房地产发展倒U曲线理论(如图1),一个国家在经济起飞时期,随着GDP的增长,房地产以高于GDP的增速快速增长,随着GDP的进一步增长,房地产的增长速度逐渐放慢,直至与GDP同速,甚至低于GDP的增长速度,其发展轨迹呈倒U曲线。目前我国房价上涨过快已是不争的事实,虽然,根据房地产发展倒U曲线理论,我国经济增长将长期持续,我国房地产也随之有长期高位增长的可能,但增长过快,就有日益逼近拐点的危险,即有房价逆转的风险,不能不引起高度重视。

1.2.2我国房地产泡沫在局部地区已经初步显现虽然关于我国房地产市场是否存在泡沫尚存争论,但由于我国近几年房价上涨过快,且存在大量炒房投机现象,房地产泡沫已然在部分大城市产生。摩根士丹利首席经济学家史蒂芬·罗奇近期表示:“目前2/3国家和地区正面临房地产泡沫危机,在所有房地产泡沫国家和地区中,中国排第一。上海和北京因占中国销售量的14%,且房价涨幅最大而将首当其冲”。

2我国房地产的金融体系

2.1我国房地产的金融机构经过数十年的发展,我国住房金融已形成各家银行和非银行金融普遍参与的经营格局。政策性住房金融业务中有关住房建设投资部分基本上以建设银行为主:有关个人购房部分则以住房公积金管理中心为主;而经营性住房金融业务则由各家金融机构根据自身特点和优势积极开办,参与竞争。目前,我国专业型的住房金融机构由各专业银行房地产信贷部、城市住房储蓄银行、住房合作社以及正在试点的一些土地信用机构等组成。

2.2我国房地产的金融工具我国目前住房金融发展方兴未艾,现有的住房金融工具还相当有限,特别是住房消费金融工具仍然较少。当前在市场中占绝大多数份额的是一般个人住房抵押贷款(属自营性住房金融工具)、住房公积金贷款(属政策性住房金融工具)以及两者结合形成的住房组合贷款。下面对一般个人住房抵押贷款作具体介绍。

个人住房贷款是指贷款人向借款人发放的用于购买各类住房的贷款。贷款人发放贷款时,借款人必须提供担保,担保方式可以采用抵押、质押或担保,也可将以上两种或三种担保方式混合使用。当借款人不能按期偿还贷款本息时,贷款人有权依法处理其抵押物(质物)或由保证人承担连带责任偿还贷款本息。我国一般个人住房抵押贷款是指区别于住房公积金贷款,以银行为贷款人、以购房个人为借款人的住房抵押贷款。目前主要品种包括个人住房贷款、个人住房装修贷款、个人商业用房贷款、二手房按揭贷款、个人住房抵押消费贷款和个人自建房贷款等。

一般个人住房抵押贷款的额度、期限和利率要根据中国人民银行有关规定和贷款银行的资金来源及成本、借款人的还款能力等因素确定。而偿还方式主要有以下两种:借款期限为1年的,采用到期一次还本付息方式;贷款期限超过1年的,主要采用等额本息还款法或等额本金还款法(利随本清法)。

3我国房地产行业与银行业之间的信贷关系

3.1房地产融资对银行信贷的依赖从房地产企业资金来源结构,可以看出,2000年到2006年间,国内贷款(主要是银行贷款)在房地产企业资金来源的比重一直维持在20%左右,可见我国房地产企业的融资结构具有明显的对银行信贷依赖的特征,而这是由我国现阶段金融市场的融资结构以银行贷款为主决定的,具体表现为:商业银行是最大的资金供给者;房地产企业贷款是银行较为优良的资产之一;房地产贷款成为银行利润的增长点i房地产开发针对个人住房的住宅投资比重短期内不会大幅下降。

3.2个人房地产贷款对银行信贷的依赖最近几年,尤其是2003年以来,随着我国房地产市场迈入高速发展时期,我国居民消费观念的改变,以及政府、媒体、银行、房地产商的大力支持和宣传,我国个人住房消费信贷稳步发展,在我国的一些大中城市,成为继利用储蓄购房之后的最常用的手段。从2002年到2006年,国内各商业银行个人房贷余额稳步增长,截止2006年12月底,国内各商业银行个人房贷余额达到2.25万亿元体现了其对银行信贷的依赖。

4我国房地产业对金融业的潜在危机分析

4.1普遍低估贷款风险,以住房按揭为优质资产,导致业务过于单一近年来,我国房地产业发展迅猛,房价快速上涨,个人住房贷款不良率较低,房地产项目利润较大,收益有保障,因而住房按揭被银行业普遍视为优质资产,成为各家商业银行大力发展的主要业务。但这也导致银行业务过度依赖于利差(包括信贷利差和债券投资利差)收入。根据最新数据,2007年上半年,中国工商银行和中国建设银行的净利息收入占全部营业收入的比重分别为87.7%和89.4%。房地产开发贷款加上房产预售过程中银行按揭贷款的资金量,信贷资金在房地产资金来源中的占比已超过60%,银行成为房地产风险的最大承担者。而一旦发生大规模的个人贷款违约,银行业将遭受重创。美国次贷危机正是如此。

4.2资产证券化程度低,贷款风险集中于银行目前我国商业银行住房按揭贷款主要来自银行,而房地产企业开发、施工、销告等各个环节所需要的资金,如房地产开发贷款、流动性资金贷款、施工企业贷款、住房按揭贷款等,也基本上是来自银行,只有极少数被证券化(2004年末建设银行曾发行过一期按揭贷款证券,仅仅几十亿的规模)。因此,整个房地产市场风险都集中在银行体系,一旦国内爆发类似于美国的次贷危机,将对各大银行造成巨大打击。

4.3无序竞争和利益相关者串谋给银行业带来风险为了争夺市场份额,近年来许多银行在个人房贷方面纷纷推出刺激消费的新品种,如“房贷通”、“循环贷”、“气球贷”等,其中如“气球贷”等具有类似美国可调整利率贷款(ARM)的特征,这种按揭产品实际上隐藏了一定风险。而在另外一方面,一些不良房地产开发商、房产中介、评估等相关利益者串谋,高估房价、虚构交易,套取、骗取银行房贷资金。一些中介在二手房交易过程中甚至凭借信息优势,挑动银行之间竞相压低按揭门槛,形成无序竞争,既加大了银行的经营成本,也绘银行带来极大的信用风险。