惊天巨骗麦道夫

周有恒 李 伟

2008年,始于美国的次贷危机终于演变成1929年以来最大的全球性金融危机。

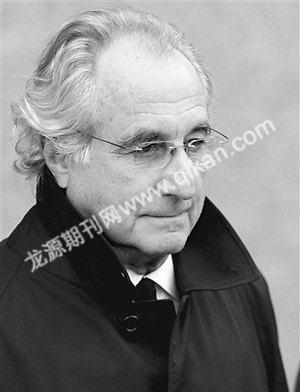

在此次金融风暴的发源地美国,尽管随着一个个金融巨头相继倒下,让华尔街投资者一次次地受到打击,但是,当金融界一位名叫伯纳德·麦道夫的大鳄,于2008年12月11日被戴上手铐带走,并由此引出一个可能长达二十年、高达五百亿美元的投资骗局之后,还是如同重磅炸弹被引爆一般震动了华尔街。

这个麦道夫可不是等闲之辈,他是于华尔街和巴菲特齐名的传奇人物、拥有近半个世纪“完美”从业纪录的纳斯达克交易所前主席。曾经有人开玩笑地说,如果以投资工具来比喻的话, 麦道夫可以被视为是“最安全的美国国库券”。如今,这个号称“最安全”的人却开了全世界一个最大的玩笑。虽然麦道夫涉案金额是不是整整五百亿美元还有待进一步调查,但美国媒体已经毫不隐晦地将这起涉案数额巨大的欺诈案称为“美国乃至世界历史上最大的金融诈骗案”。

白手起家,“创业史”上书写辉煌

今年已七十一岁的麦道夫长着一头卷发和一个尖鼻子,说话温和,性格内向,看上去甚至有点羞涩。据《华尔街日报》报道,在诈骗案曝光前,麦道夫在华尔街是一位年高德劭、广受尊敬的商界楷模,认识麦道夫的人用“富裕”、“低调而不炫耀”来形容他。如果不是骗局败露,麦道夫堪称“美国梦”——白手起家、艰苦奋斗,最后爬上社会阶层金字塔顶端的最好版本。

1938年,麦道夫出生于纽约的一个犹太人家庭。由于家境不太好,年轻时代麦道夫的日子过得并不轻松,当学生时他也不得不经常利用课余时间打工赚钱。他曾经替人安装花园里的喷淋系统,还在雷雨天海浪高达二点四米的纽约长滩当过救生员。

麦道夫年轻时就读于纽约市区的霍夫斯特大学法学院,但他有没有顺利毕业——至今这事仍是个谜团,因为他对金钱的兴趣显然超过了法律。不过,让麦道夫引以为荣的是,在他后来发迹之后获得了该大学的“杰出校友奖”。

1960年,二十二岁的麦道夫用辛苦积攒的钱开办了自己的第一家公司——伯纳德.L.麦道夫证券投资公司。这家创建之初只有区区五千美元注册资金的小公司,在很长一段时间做的都是中介业务,为股票买家和卖家撮合交易。创办七年后,麦道夫的弟弟彼得加入了这家公司,后来,麦道夫的侄儿、侄女和他的两个儿子也都成为他的公司员工。到20世纪80年代初,这家公司已经成为美国证券业最大的独立交易公司之一。到2000年,该公司已拥有三亿美元左右的资产。截至2008年10月,该公司在纳斯达克还排名第二十三位。

在美国证券行业里,麦道夫算得上是一位里程碑式的人物。他是华尔街场外电子交易体系的先驱之一。纳斯达克(NASDAQ,全美证券交易商自动报价系统)之所以成为美国著名的交易所系统,跟背后的全美证券交易商协会(NASD)密不可分。20世纪70年代之前,股票交易是由交易员手工进行的,速度很慢,还需要很高的佣金。全美证券交易商协会为此一直强烈支持证券交易的电子化。而麦道夫的公司恰恰是NASD最活跃的公司之一。作为一位早期的电子化交易倡导者,麦道夫还经常出现在证券监管者关于电脑交易系统的圆桌论坛上。

麦道夫的公司很早就开始使用自动化交易,依靠电脑来匹配不同证券交易商之间的报价。同时,该公司也是首批给予“订单返佣”的公司。由于积极使用电脑,麦道夫投资证券中介公司的生意源源不断地涌来,曾为三百五十只纳斯达克股份提供服务。

随着纳斯达克交易市场的迅速成长,麦道夫很快成为纳斯达克交易所中举足轻重的人物。他曾在1991年至1993年担任纳斯达克交易所主席,还担任过纳斯达克证券交易商协会的副主席、董事会成员以及纽约地区主席。在其开拓进取精神的指引下,纳斯达克成为足以和纽约证券交易所分庭抗礼的证券交易所,为苹果、思科、戴尔等公司日后到纳斯达克上市作出了巨大贡献。

创业史上的这段辉煌岁月,为麦道夫赢得了极高声望——当然,也为他日后行骗奠定了“基础”。麦道夫声名远扬的证券投资公司正是后来骗局的最大 “资本与外壳”。

精心织“网”,大批富豪名流

落入“彀中”

凭借精明的商业头脑,经过数年打拼,麦道夫不仅收获了财富,也收获了名望,从一个犹太穷小子迅速跻身上流社会体面人的行列。

在佛罗里达州,有一个名叫棕榈滩的私人乡村俱乐部。这是一个犹太富人聚集的地方,有三百多位犹太籍会员在此安家。这里的各种设施都是价格不菲的高档货。人们在将宾利轿车开上街道前,都会左顾右盼一番。被高高的树篱环绕的海滨豪宅里,园丁的数量比居民还要多。连小狗们用的公共饮水器上装的都是黄铜水龙头。

麦道夫在1967年,也就是他创立第一家公司后的第七年,在棕榈滩的近岸内航道边买了一套豪宅。门前是沙砾铺成的车道,后院游泳池旁种满了葱翠的棕榈树。这个占地八百平方米,有五个卧室、七个卫生间、一个游船码头的院子价值九百四十万美元。从那之后,麦道夫和他的妻子就是俱乐部的老客户了。在纽约和佛罗里达,低调的麦道夫夫妇是富裕犹太人圈子中的熟面孔。而工于心计的麦道夫也不失时机地将他的个人关系变成财富。

20世纪90年代,麦道夫借用自己作为成功的股票上市经纪人的身份,在麦道夫投资证券公司下成立了一家资产管理公司。他通过自己的社会网络为基金公司进行筹资,并透过“棕榈滩乡村俱乐部”及其他慈善团体广交“朋友”。

和蔼可亲的麦道夫从不积极为自己的基金推销,甚至当投资者提出要求的时候,他还会要求对方再三考虑。但他的基金所提供的每月百分之一到百分之二稳定的回报,相比较其他随市场剧烈波动的基金来说,令那些在财务上求稳的富人阶层表现出更大兴趣。他们希望自己的财富保值并且缓慢增长,而不是希望通过基金发财。

在高尔夫球场和鸡尾酒会的闲谈中,麦道夫的名字不时被提起,人们传说这位基金经理人能持续带来高回报。科罗拉多州一家投资公司负责人菲利普说,一些犹太老人称麦道夫是“犹太债券”,意指同财政部发的短期国债一样牢靠。这样一来,面对长期稳定得不可思议的盈利率和自己信任的已经赚到钱的其他投资者,那些久经沙场的投资老手担心的不再是损失金钱,而是损失赚钱的机会。

当然,少于一百万美元的投资,麦道夫是不要的。而且,他的另一苛刻条件是,如果你想投资于麦道夫,那么请你不要问他关于投资的任何问题,信任他,你就会稳稳地得到回报。在棕榈滩俱乐部,大家都知道这个规矩,并且也都是这样拿到红利的,至少在以往的十多年里,大家都稳定地拿到了回报。

正是在这个俱乐部中,麦道夫找到了许多帮他吸引其他成员加入的投资者。他不断地利用一些已落入他陷阱的投资客做介绍人,介绍更多客户给他。那些介绍人由于可以收取佣金,自然乐于做中间人,这样就令诈骗的雪球越滚越大。即使在麦道夫诈骗案曝光之后,那些把自己的大部分养老金投给大骗子的人仍然难以相信这个事实——他们失去了在棕榈滩享受阳光和躺椅的晚年生活,把自己卖了还帮助买主数钱。

麦道夫的客户有很多是他多年的好友以及朋友的朋友。通过口口相传,总有人主动要求投资给他,能向麦道夫投资被某些人视为加入“成熟投资者俱乐部”的荣耀。证券分析师理查德·斯普林投给麦道夫一千一百万美元,占其个人净资产的百分之九十五,更重要的是,他还吸引来数十位投资人。但他们都对麦道夫的投资策略一无所知。《洛杉矶时报》称这是“房间里最聪明的人”的游戏,在一屋子的聪明人中,麦道夫是最神秘的那个。

麦道夫夫妇还是慈善界的名人,这让人们对他更加信任。麦道夫个人捐助了犹太高等学校,还是多个文化机构比如纽约城市中心、历史大剧院等的董事会成员。他通过和妻子共同建立的麦道夫家庭基金经常捐助医院、剧院和慈善机构。在儿子安德鲁查出淋巴癌后,他为相关研究机构捐赠六百万美元,还常常为骨髓基金会做义工。很多慈善机构最后都把自己的基金投资给麦道夫的公司管理。《华尔街日报》指出,麦道夫头顶的光环、稳定的业绩和神秘的手法,导致许多投资人义无反顾地掉入他的陷阱。

瞒天过海,开设“空壳公司”巧妙行骗

在纽约曼哈顿中城第三大道八百八十五号,地铁出口附近,有一栋椭圆形的红色花岗岩大楼,这就是那座著名的被称为“口红”的建筑。麦道夫的证券交易公司就在这栋大楼的第三十层。但在同一大楼的第十七层,麦道夫又另外租用了一间办公室,作为资产管理部门和交易部门的办公场所,并开办了秘密的“证券咨询业务”。这间办公室非常神秘,几乎与公司其他部门没有任何业务交往,办公室里的二十四名职员也没有自由摆放物品的办公桌。

麦道夫在上班时间极少在公司露面,但一到晚上,他就会亲自来到各个办公室,检查办公桌有没有收拾好、窗户有没有关好。麦道夫对公司财务状况一直秘而不宣,而投资咨询业务的所有账目和文件都被他锁在保险柜里,公司无人知晓。除了他本人之外,任何人都不能接触公司的账户信息。此外,麦道夫公司管理的资产虽然庞大(据2008年1月上报的数据,其证券咨询业务的规模高达一百七十一亿美元),但它却长年使用一家与其业务规模并不匹配的小型会计师事务所。据调查,这家位于纽约的会计师事务所只有一间二十多平方米的办公室和三名员工。

麦道夫所投资的生意,一直由他独自控制。即使是他的两个分别担任公司董事总经理及法规部门主管的儿子安德鲁和马克,都不允许插手公司的“核心事务”。当越来越多的小型经纪公司被卖给大公司的时候,麦道夫证券依然保持着家族企业的性质。但近年,麦道夫终于让两个儿子逐步参与公司运营的决策。不过,该公司真正的经营状况究竟如何,他的儿子们仍被蒙在鼓里。本来,由麦道夫一人独断,既管理资产,同时又汇报资产的情况,就违背了投资证券行业交易和汇报分离的基本原则。

对于外界的咨询,麦道夫称自己的投资策略为“分裂转换”,就好像没有几个人能弄清楚华尔街创造出众多衍生品本质上是什么样的东西一样,几乎没有人可以解释清楚“分裂转换”究竟为何物。因此,基于该 “策略”得到的回报,也不可能在其他经纪商处得到复制。至于为什么在别人不赚钱的岁月里,他可以赚钱,麦道夫则用几个字简单作了解释:“内部消息。”就是靠这几个字,麦道夫征服了众多美国与欧洲的机构投资者。很多精明无比的对冲基金管理者、专业投资人士,竟也被“内部消息”这几个字给轻而易举征服了。想想也是,如果前纳斯达克主席都不能获得一些内部消息,那么这个世界也就真正完美了。

东窗事发,儿子将老爹送进班房

美国前总统林肯曾引用过一句西方谚语: “你可以在一定的时候欺骗所有的人,也可以在所有的时候欺骗一部分人,但是你不可能在所有的时候欺骗所有的人。”超级骗子麦道夫恣意行骗长达十几年之久,但到头来还是“栽”了。令人意想不到的是,最终告发麦道夫犯有诈骗罪的人,正是他的两个儿子。

2008年年底,金融风暴已席卷美国。12月初,麦道夫向其中一个儿子透露,他遇到了“大麻烦”——一个客户要求赎回七十亿美元的投资,令他出现资金周转问题。过了几天,麦道夫又突然表示打算提早发放红利。对此,麦道夫的儿子感到可疑(依照惯例,分红要在第二年的2月份),第二天在公司便向父亲询问,当时麦道夫拒绝解释,指示两人到其寓所再谈。12月10日,麦道夫自知无法再撑下去,才向两个儿子坦白,其实自己“一无所有”,一切“只是一个巨大的谎言”,他前后共诈骗客户五百亿美元,公司离破产越来越近。麦道夫表示,自己决心扛下所有的罪行,不给同在公司工作的两个儿子和弟弟带来任何危险。

麦道夫的儿子们听完老爸的坦白后,向律师反映了情况。律师当晚便通知了联邦调查局,一场可能是美国历史上金额最大的欺诈案这才暴露在世人眼前。

12月11日被拘捕时,麦道夫向联邦调查局官员承认了自己的罪行,表示公司已经破产,自己也做好了坐牢的准备。12日,麦道夫上交护照,用一千万美元取保候审。为了筹款他抵押了位于纽约长岛蒙托克的另一所有着绝佳海景的住宅作抵押。保释期间,麦道夫戴着可追踪定位的电子“脚链”,每晚7点到次日早晨9点不能离开自己的公寓。

麦道夫惊天骗局的曝光无疑将成为本次金融危机中最具震撼力的事件之一。但更令人震惊的是,被麦道夫洗劫一空的并非村野愚夫,而是包括美国、欧洲、日韩等国家及地区在内的许多大名鼎鼎的人物和机构。

在数量可能数以万计的受害人名单里,有不少富有的个人投资者,其中不乏好莱坞大导演斯皮尔伯格和影星凯文·贝肯夫妇这样的国际知名人士。九十五岁的卡尔·夏皮罗是麦道夫五十年的好友,也是著名的慈善家,他成了麦道夫案迄今曝光的最大个人投资受害人——损失五点四五亿美元。国际化妆品巨头欧莱雅集团继承人莉莉安娜·贝当古在福布斯公布的全球富豪榜中曾名列第十七,她也不幸成为受害人。更不幸的是她的经纪人、六十五岁的法国基金经理蒂里·德拉维莱切特,他把管理的二十亿欧元中的十五亿投给了麦道夫的公司,结果,因为损失惨重,“无法应对随之而来的压力”而在位于美国纽约的办公室自杀——2008年12月23日,平安夜的前一天早晨,德拉维莱切特的尸体在自己的办公室被发现,他用裁纸刀割腕,身旁放着一个接血的垃圾桶。

发人深省,“麦氏骗局”为何能一骗二十年

麦道夫是美国金融界举足轻重的人物,直到事发之前,麦道夫一直被视为“大慈善家、社会的支柱、代表华尔街品质”。投资者都将此人视为传奇,有人甚至开玩笑地说,如果麦道夫是骗子,他将把全世界一半人拖下水。不幸的是,这一玩笑竟然成真。如若不是这场百年一遇的全球金融危机,麦道夫还将继续在鲜花和掌声中生活下去。然而麦道夫到底有什么超级魔法呢?

从已披露的信息来看,麦道夫的骗局模式说穿了就是一句话,即用高额回报引诱投资者,同时用后来的投资者的资金偿付前期投资者。这显然并不是什么新鲜招数、高明手法,只不过是抄袭典型的“庞氏骗局”而已。

庞氏骗局是一种最古老和最常见的投资诈骗,是金字塔骗局的变体,是一个名叫查尔斯·庞齐的意大利裔投机商人“发明”的。庞齐1903年移民到美国,1919年来到波士顿,随后,他设计了一个投资计划,向美国大众兜售,许诺投资者将在三个月内得到百分之四十的利润回报。他就是把新投资者的钱作为快速盈利付给最初投资的人,以诱使更多的人上当。由于前期投资的人得到了丰厚的回报,庞齐成功地在七个月内吸引了三万名投资者,这场阴谋持续了一年之久,才使被利益冲昏头脑的人们清醒过来,后人称之为“庞氏骗局”。

其实,“庞氏骗局”这种模式一般情况下最多只能维持两三年,而麦道夫竟然灵活自如地运用这种简单的骗局行骗近二十年,数额高达五百亿美元,其时间跨度之长、金额之巨、影响范围之广都堪称史无前例,让人叹为观止!

昔日股票交易方面的巨大成功,为麦道夫赢得了“理财权威”的诱人光环;再运用种种光鲜夺目的外壳和神秘投资技术产生的神秘氛围包裹自己的骗局,让他的投资者受惑于神秘感及“圈内人”的优越感,这便是麦道夫“空手套白狼”的伎俩。遗憾的是,由于贪婪和轻信,很多投资者连最基本的调查都没有做。

如今,对麦道夫欺诈案的调查和审理仍在进行,案情真相终将大白于天下。但是,麦道夫案所引起的震动及产生的反响却不会在短期内消失。据报道,继美国的麦道夫案曝光之后,日本、印度等国家,均揭露出了大大小小的“麦道夫”。世界其他国家或许也不乏此类人物。

“前车覆,后车诫。”麦道夫这位反面教员给人们上了生动的一课。这起惊天巨案折射出来的问题、漏洞等不仅存在于证交会,而且涉及税务、银行等众多相关行业。如果这些环节中哪一环出现“梗阻”,忽视了及早发现问题的责任,等到“麦道夫们”浮出水面时可能就已经晚了。■

(责任编辑/吕 静)