非货币性资产交换所得税处理的完全解析

丁铁成

《企业所得税法实施条例》借鉴企业会计准则,引入了“非货币性资产交换”概念,规定:企业在计算应纳税所得额时,其发生的非货币性资产交换,应当视同销售货物、转让财产(国务院财政、税务主管部门另有规定的除外)。本文主要分析《企业会计准则第7号——非货币性资产交换准则》(以下简称会计准则)对非货币性资产交换的会计处理与按税法进行所得税处理产生的差异,以及相关调整。

一、非货币性资产交换的四种情形

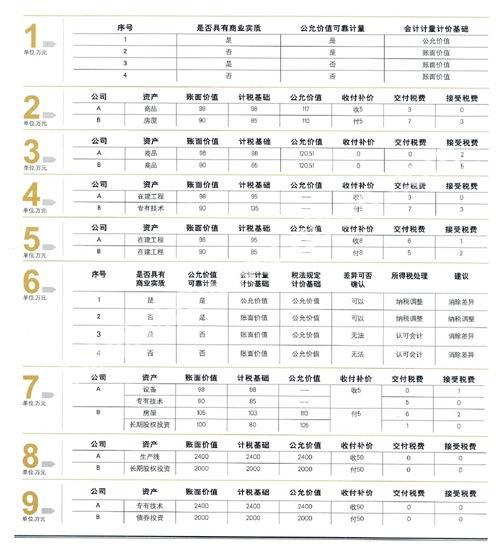

非货币性资产交换,按是否具有商业实质、能否可靠计量公允价值,分为四种情形,具体见表1:

下面分别分析会计处理和所得税处理的差异,并举例说明。

第一种情形

非货币性资产交换具有商业实质,且换入资产或换出资产的公允价值能够可靠地计量。会计准则规定应当以公允价值和应支付的相关税费作为换入资产的成本,公允价值与换出资产账面价值的差额计入当期损益。换入资产和换出资产公允价值均能够可靠计量的,应当以换出资产公允价值作为确定换入资产成本的基础,但有确凿证据表明换入资产公允价值更加可靠的除外。发生补价的,应当分别下列情况处理:

(1)支付补价的,换入资产成本与换出资产账面价值加支付的补价、应支付的相关税费之和的差额,应当计入当期损益。

(2)收到补价的,换入资产成本加收到的补价之和与换出资产账面价值加应支付的相关税费之和的差额,应当计入当期损益。

商业实质:会计准则规定满足下列条件之一的非货币性资产交换具有商业实质:(一)换入资产的未来现金流量在风险、时间和金额方面与换出资产显著不同。(二)换入资产与换出资产的预计未来现金流量现值不同,且其差额与换入资产和换出资产的公允价值相比是重大的。

会计准则以上表述以等式来表示:

换入资产入账成本=换出资产公允价值+应支付的相关税费±补价(支付补价方+、收到补价方-)

或者=换入资产公允价值+应支付的相关税费

当期损益=换入资产入账成本-换出资产账面价值-应支付的相关税费±补价(支付补价方-、收到补价方+)

=换出资产公允价值-换出资产账面价值

或者=换入资产公允价值-换出资产账面价值±补价(支付补价方-、收到补价方+)

税法规定:企业应当按照公允价值确定“以非货币形式取得的收入”的收入额。此“公允价值”是换入资产(固定资产、生物资产、无形资产、股权投资、存货、不准备持有至到期的债券投资等)的公允价值(当然还包括劳务以及有关权益的公允价值);税法规定企业通过非货币性资产交换方式取得的固定资产、生物资产、无形资产、投资资产、存货,以该资产的公允价值和支付的相关税费为计税基础或成本,此“公允价值”亦是换入资产的公允价值。税法以上表述以等式来表示:

换入资产计税基础=换入资产公允价值+相关税费

换出资产计税收入额(非货币性交易视同销售收入)=换入资产公允价值±补价(支付补价方-、收到补价方+)

换出资产计税成本额(非货币性交易视同销售成本)=换出资产计税基础

计税损益=换入资产公允价值-换出资产计税基础±补价(支付补价方-、收到补价方+)

会计与税法差异:(1)“公允价值”的含义存在差异,会计准则规定的“公允价值”一般是指换出资产公允价值,除非有确凿证据表明换入资产公允价值更加可靠;税法规定的“公允价值”是指换入资产公允价值。(2)“相关税费”的内容存在差异。会计准则规定的“应支付的相关税费”,是指与非货币资产交换相关的各项税费(不含增值税),包括交付换出资产和接受换入资产过程中发生的各项税费(下文分别称交付税费和接受税费);税法规定的“相关税费”是指接受换入资产过程中发生的各项税费(接受税费),如接受资产发生的契税、车辆购置税、装卸费等,而交付发生的各项税费直接税前扣除,即上述“计税损益”等式右方还应减去交付税费。

计税损益=换入资产公允价值-换出资产计税基础±补价-交付税费(支付补价方-,收到补价方+)

1.当会计计量以换入资产公允价值作为计价基础,且未发生交付税费时,不产生差异。

2.当会计计量以换出资产公允价值作为计价基础,且该交换是等价(公允价值)交换,且未发生交付税费时,不产生差异。

3.当会计计量以换入资产公允价值作为计价基础,或虽会计计量以换出资产公允价值作为计价基础但该交换是等价(公允价值)交换时,发生交付税费的,产生暂时性差异(暂时性差异=交付税费)。

4.当会计计量以换出资产公允价值作为计价基础且该交换不是等价(公允价值)交换时,产生暂时性差异:

暂时性差异=换出资产公允价值-换入资产公允价值±补价+交付税费(支付补价方+、收到补价方-)

5.当应支付的相关税费存在不予税前扣除项目时,产生永久性差异,调增应纳税所得额或调减资产计税基础。

6.当换出资产账面价值与计税基础存在差异(包括暂时性差异和永久性差异)时,转回或冲销其暂时性差异,调整其永久性差异。

换出资产账面价值-换出资产计税基础=暂时性差异+永久性差异

【例1】A公司是增值税一般纳税人,增值税税率17%,以商品(存在市场价格)交换B公司的房屋(不存在市场价格),该项交换具有商业实质,A、B公司均为居民企业。具体情况见表2。

A公司:换入房屋入账成本=117+3-5=115(万元)

当期损益=117-98=19(万元)

换入固定资产计税基础=110+20-17-3=110(万元)

计税损益=110-98+5-3=14(万元)

产生应纳税暂时性差异=115-110=5(万元)

B公司:换入存货入账成本=117+10-17=110(万元)(换入资产公允价值更可靠)

当期损益=100-90-5=5(万元)

换入存货计税基础=117+3-17=103(万元)

计税损益=100-85-5-7=3(万元)

产生应纳税暂时性差异=110-103=7(万元)

调整永久性差异=90-85=5(万元)(假定为永久性差异)

说明:非货币性资产交换视同销售货物和转让财产,发生增值税纳税义务的,换出资产公允价值包括销项税额,换入资产公允价值包括进项税额。

通过上述分析和举例说明,第一种情形会计与税法的差异影响较小。本文认为,税法与会计准则应相互借鉴以消除差异:一是税法借鉴会计准则的方法确认和计量公允价值,消除公允价值含义不同产生的差异。会计准则关于公允价值的规定更为系统和完善,更具可操作性。二是会计准则借鉴税法规定处理相关税费,消除相关税费内容不同产生的差异。交付税费计入当期损益,接受税费计入资产成本,会计确认和计量更为谨慎和公允。

第二种情形

非货币性资产交换不具有商业实质,而换入资产或换出资产的公允价值能够可靠地计量。会计准则规定应当以换出资产的账面价值和应支付的相关税费作为换入资产的成本,不确认损益;发生补价的,应当分别下列情况处理:(1)支付补价的,应当以换出资产的账面价值,加上支付的补价和应支付的相关税费,作为换入资产的成本,不确认损益。(2)收到补价的,应当以换出资产的账面价值,减去收到的补价并加上应支付的相关税费,作为换入资产的成本,不确认损益。会计准则以上表述以等式来表示:

换入资产入账成本=换出资产账面价值+应支付的相关税费±补价(支付补价方+、收到补价方-)

当期损益=0

税法的规定与第一种情形相同,以等式来表示:

换入资产计税基础=换入资产公允价值+相关税费

换出资产计税收入额(非货币性交易视同销售收入)=换入资产公允价值±补价(支付补价方-、收到补价方+)

换出资产计税成本额(非货币性交易视同销售成本)=换出资产计税基础

计税损益=换入资产公允价值-换出资产计税基础±补价-交付税费(支付补价方-、收到补价方+)

会计与税法的差异主要在于两者的计价基础不同,会计确认和计量以换出资产账面价值为基础,而税法以换入资产公允价值为基础。

1.产生暂时性差异。计算公式如下:

暂时性差异=换出资产账面价值-换入资产公允价值±补价+交付税费(支付补价方+、收到补价方-)

2.当应支付的相关税费存在不予税前扣除项目时,产生永久性差异,调增应纳税所得额或调减资产计税基础。

3.当换出资产账面价值与计税基础存在差异(包括暂时性差异和永久性差异)时,转回或冲销其暂时性差异,调整其永久性差异。

换出资产账面价值-换出资产计税基础=暂时性差异+永久性差异

【例2】A公司是增值税小规模纳税人(税率3%),以储存于甲地的商品交换B公司储存于乙地的相同商品,B公司为增值税一般纳税人(税率17%)。A公司将商品从乙地运到丙地入库,B公司将商品从甲地运到丁地委托加工。该项交换不具有商业实质,A、B公司均为居民企业。具体情况见表3。

A公司:换入商品入账成本=98+2=100(万元)

当期损益=0(万元)

换入商品计税基础=120.51+2=122.51(万元)

计税损益=120.51-98=22.51(万元)

产生可抵扣暂时性差异=122.51-100=22.51(万元)

B公司:换入商品入账成本=90+5=95(万元)

当期损益=0(万元)

换入商品计税基础=120.51-3.51+5=122(万元)

计税损益=120.51-3.51-85=32(万元)

产生可抵扣暂时性差异=122-95=27(万元)

转回应纳税暂时性差异=90-85=5(万元)(假定为暂时性差异)

不具商业实质的非货币性资产交换一般都是同类非货币性资产交换,现实交易较少,但会计与税法的差异较大,因公允价值能够可靠计量,该差异能够确认且计量简便。

第三、四种情形

这两种情形会计确认和计量相同,所得税处理相同,会计与税法的差异也相同,故合并分析并分别举例。

非货币性资产交换具有商业实质,但换入资产和换出资产的公允价值均不能可靠计量;或者非货币性资产交换不具有商业实质,且换入资产和换出资产的公允价值均不能可靠计量。会计的确认和计量与第二种情形相同,以等式来表示:

换入资产入账成本=换出资产账面价值+应支付的相关税费±补价(支付补价方+、收到补价方-)

当期损益=0

税法未对在换入资产公允价值不能计量的情况下应如何处理作出规定。本文认为,在不适用特别纳税调整的情况下,税法应该且只能认可会计的确认和计量,以换出资产账面价值为基础确定换入资产公允价值。可以确认和调整的会计与税法差异:

1.发生交付税费时,产生暂时性差异。

2.当应支付的相关税费存在不予税前扣除项目时,产生永久性差异,调增应纳税所得额或调减资产计税基础。

3.当换出资产账面价值与计税基础存在差异(包括暂时性差异和永久性差异)时,转回或冲销其暂时性差异,调整其永久性差异。

换出资产账面价值-换出资产计税基础=暂时性差异+永久性差异

【例3】A公司以在建工程交换B公司的专有技术,该项交换具有商业实质,在建工程和专有技术的公允价值均不能可靠计量,B公司专有技术可抵扣暂时性差异按研究开发费用的50%加计确认,A、B公司均为居民企业。具体情况见表4。

A公司:换入专有技术入账成本=98+3-5=96(万元)

当期损益=0(万元)

换入专有技术计税基础=98-5=93(万元)

计税损益=98-95-3=0(万元)

产生应纳税暂时性差异=96-93=3(万元)

转回应纳税暂时性差异=98-95=3(万元)

B公司:换入在建工程入账成本=90+10+5=105(万元)

当期损益=0(万元)

换入在建工程计税基础=90+3+5=98(万元)

计税损益=90-90-7=-7(万元)

产生应纳税暂时性差异=105-98=7(万元)

冲销可抵扣暂时性差异=135-90=45(万元)(不调整应纳税所得额)

说明:研究开发费用形成无形资产的,按照无形资产成本的150%摊销,转让该无形资产的,加计部分不得税前扣除。

【例4】A公司以在建工程交换B公司的在建工程,该项交换不具有商业实质,两项在建工程的公允价值均不能可靠计量, A、B公司均为居民企业。具体情况见表5。

A公司:换入在建工程入账成本=98+7-8=97(万元)

当期损益=0(万元)

换入商品计税基础=98+1-8=91(万元)

计税损益=-6(万元)

产生应纳税暂时性差异=97-91=6(万元)

B公司:换入在建工程入账成本=90+7+8=105(万元)

当期损益=0(万元)

换入商品计税基础=90+2+8=100(万元)

计税损益=90-85-5=0(万元)

产生应纳税暂时性差异=105-100=5(万元)

调整永久性差异=90-85=5(万元)(假定为永久性差异)

通过以上分析和举例说明,第三、第四两种情形可以确认的会计与税法的差异,主要是因会计准则和税法规定的“相关税费”内容不同而产生的。如前所述,会计准则可借鉴税法规定处理相关税费,以消除该差异,减少纳税调整的项目。

上面分析了非货币性资产交换的四种情形,会计与税法的差异主要有两个方面,一是计价基础的差异,二是相关税费的差异。现将计价基础的差异列表小结如下(见表6)。

二、 会计准则的滥用

企业在对非货币性资产交换进行会计计量时,滥用会计准则,应该确认而不予确认当期损益,将对所得税产生影响。一是将具有商业实质的非货币性资产交换判断为不具有商业实质;二是将公允价值能够可靠计量判断为不能计量。对此,企业应当作为会计差错予以更正,税务机关应当调查并进行必要的调整。下面以涉及多项非货币性资产交换(不涉及企业合并中的非货币性资产交换)为例进行分析说明。

【例5】A公司以设备、专有技术,交换B公司的房屋和对C公司的长期股权投资,该项交换具有商业实质,A公司认为换出资产和换入资产的公允价值均不能可靠计量,B公司认为换出资产公允价值能够可靠计量,A、B公司均为居民企业。具体情况见表7。

说明:接受税费为换入该项资产的公司应支付的相关税费,如设备的接受税费1万元为B公司支付。

A公司会计处理:换入资产总入账成本=98+90+5+2-5=190(万元)

换入房屋入账成本=188×105÷(105+100)+2=98.30(万元)

换入长期股权投资入账成本=188×100÷(105+100)=91.70(万元)

当期损益=0(万元)

A公司会计差错更正:换入资产总入账成本=110+105+5+2=222(万元)

换入房屋入账成本=220×110÷(110+105)+2=114.56(万元)

换入长期股权投资入账成本=220×105÷(110+105)=107.44(万元)

当期损益=110+105-98-90+5=32(万元)

A公司会计与税法差异调整:换入房屋计税基础=110+2=112(万元)

换入长期股权投资计税基础=105(万元)

计税损益=110+105+5-98-85-5=32(万元)

产生应纳税暂时性差异=222-112-105=5(万元)

转回应纳税暂时性差异=90-85=5(万元)

B公司会计处理:换入资产总入账成本=110+105+7+1+5=228(万元)

换入设备入账成本=227×98÷(98+90)+1=119.33(万元)

换入专有技术入账成本=227×90÷(98+90)=108.67(万元)

当期损益=110+105-105-100=10(万元)

B公司无会计差错。

换入资产公允价值不能计量,计价基础差异无法确认和计量。本文认为,在不适用特别纳税调整的情况下,税法应该且只能认可会计的确认和计量,以换出资产公允价值为基础确定换入资产公允价值。

B公司会计与税法差异调整: 换入资产公允价值=110+105+5=220(万元)

换入资产计税基础=220+1=221(万元)

换入设备计税基础=220×98÷(98+90)+1=115.68(万元)

换入专有技术计税基础=220×90÷(98+90)=105.32(万元)

计税损益=110+105-103-80-7=25(万元)

产生应纳税暂时性差异=228-221=7(万元)

调整永久性差异=105-103=2(万元)

转回应纳税暂时性差异=100-80=20(万元)

税务机关还应关注企业滥用公允价值,以不“公允”的公允价值计量非货币性资产交换,调节当期损益,影响所得税。本文认为,既然税法已引入了“公允价值”概念,有必要规范和完善公允价值在所得税处理事项中的应用,并协调会计与税法的差异。

三、关联交易

关联方之间的非货币性资产交换,应当符合独立交易原则。关联交易不符合独立交易原则而减少企业或者其关联方应纳税收入或者所得额的,税务机关有权按照合理方法调整。税法规定的“合理方法”有三类:调整价格(收入)的合理方法、调整利润的合理方法、调整应纳税所得额的合理方法。调整价格的合理方法包括可比非受控价格法、再销售价格法、成本加成法等。非货币性资产交换是否符合独立交易原则:判断是否按公平成交价格交换;判断是否按营业常规交换。前者是定量判断,后者是定性判断。本文认为,资产的公平成交价格即是该项资产的公允价值(市场价格)。税法规定的调整价格的合理方法可以用来验证会计计量的公允价值的可靠性。举例说明。

【例6】A公司以生产线交换B公司对C公司的长期股权投资,A、B两公司均为D公司的全资子公司,企业所得税税率均为25%, A、B公司均为居民企业。具体情况见表8。

A公司计税损益=2000+50-2400=-350(万元)

B公司计税损益=2400-2000-50=350(万元)

A公司与其关联方之间的非货币性资产交换,不符合独立交易原则而减少所得额350万元,税务机关有权按照合理方法调整。

税法尚未定义“营业常规”,无法确定资产的公允价值或公平成交价格时,无法就交易本身进行特别纳税调整。税务机关可以通过对关联各方的经营结果和整体业绩进行比较分析,对不符合独立交易原则的情形,按照调整利润和应纳税所得额的合理方法进行特别纳税调整。税法对非关联交易不公允的情形一般不作调整,但不具有合理商业目的的安排除外。

四、不具有合理商业目的

如果企业发生非货币性资产交换作为获取不当税收利益的安排,不具有合理商业目的,而减少其应纳税收入或者所得额,税务机关也将有权按照合理方法调整。税法未定义“商业目的”,企业所得税法实施条例解释“不具有商业目的”:是指以减少、免除或者推迟缴纳税款为主要目的。在实际经济生活中,不具有商业目的,除了获取不当税收利益外,还包括粉饰业绩、规避法律、转移资产、获利套现等目的,对此税法作了缩小解释。“不具有合理商业目的”是定性判断,具体标准有待进一步明确。作为一般反避税条款,目前其理论意义大于现实意义。试举一例,略作说明。

【例7】20×8年12月,A公司以专有技术交换B公司持有的可供出售债券投资,A、B公司无关联关系,专有技术公允价值不能可靠计量, A、B公司均为居民企业。具体情况见表9。

两公司约定,A公司将于20×9年1月以2050万元的价格回购该项专有技术,A公司为B公司提供贷款担保。交换日后,A公司将公司债券以2000万元变现并借给B公司,20×9年1月A公司回购专有技术。

A公司此项安排实质在于:通过非货币性资产交换,多计税前扣除的资产成本350万元。根据对相关的约定、行动和交易等事实情况的考量和推断,可以认定A公司实施安排的主要目的是为了获取不当税收利益(减少所得额,减少或者推迟缴纳税款),并非出于正常的商业目的,税务机关有权按照合理方法调整。

综上所述,非货币资产交换的所得税处理需要注意三项内容:一是确认会计与税法的差异,在计算应纳税所得额时予以纳税调整;二是对于企业滥用会计准则,通过不计量或不可靠计量公允价值操纵会计利润的情况,要求作为会计差错予以更正,进行会计调整;三是涉及关联交易或不具有合理商业目的安排,通过非货币性资产交换减少应税收入或者所得额的,还应进行特别纳税调整。

注意:本文的观点与现行或者以后出台的税收法律、法规、规章和其他规范性文件的相关规定有不一致的地方,请以相关规定为准。

作者单位:张家港市地方税务局