如何看待央行买卖国债

央行买卖国债的全球实践

从主要发达国家情况来看,央行买卖国债是常规操作。当前,美国、日本、欧洲、英国、加拿大等主要国家及地区央行均会进行国债买卖操作。其中,美联储买卖国债的历史长达百年。可以说,买卖国债是主要发达国家央行投放基础货币的主要方式。

从全球主要国家来看,国债构成央行资产的主要组成部分。如表1所示,截至2024年6月末,日本央行持有国债的规模约占其总资产的78.1%,占日本国债余额的53.3%;美联储资产中美国国债占比达61.2%,占美国国债余额的20.9%。此外,欧洲央行通过资产购买计划持有德国、法国和意大利等国的国债。相较之下,中国央行持有国债规模仅占其资产的3.5%。

美国:美联储买卖国债的百年实践

1914年11月,12家联邦储备银行开业,揭开了美国商业及金融的新篇章。1913年出台的《美联储法案(the Federal Reserve Act)》提到,央行在服务实体经济的过程中应通过买卖证券为市场注入流动性。美联储早期主要通过购买商业票据向市场提供流动性。1917年4月至1918年4月期间,美国国会授权发行自由债券,纽约联邦储备银行负责向公众销售被称为“自由债券”的战争债券。美国参与一战的主要经费来源于政府债券筹资。美联储不愿意直接从财政部购买政府债券,而是尽量采用间接的方式予以配合。

1929年12月,美国财政部开始发行短期政府债券——国库券,成为央行公开市场操作短期工具。1933年,针对大萧条的“罗斯福新政”落地,为美联储流动性操作提供了大量的政府债券。自此之后,美联储持有国债的规模大幅增长。到1933年底,美联储持有的国债规模超过24亿美元,1950年则突破200亿美元。购买国债成为美联储投放基础货币的核心手段。1960年,美国为应对经济面临增长放缓和失业率上升等,采取了扩张性的财政政策。为了支撑财政支出,美联储通过“卖短买长”公开市场操作,在不降低短期利率的情况下压降长期利率,降低政府借贷成本。1960—1988年,美联储持有的国债规模持续增长,1988年突破了2000亿美元。

量化宽松(QE)政策使得美联储国债持有规模飞跃式增长。为了应对2008年金融危机及其后续影响,美联储实施了多轮量化宽松。如图1所示,2008年10月至2010年4月,美联储第一次量化宽松,购买了1.25万亿美元的资产支持证券(ABS)和3000亿美元的国债等证券。此后又实施了几轮量化宽松,使得美联储持有美国国债的规模从2009年初的0.5万亿美元快速增长至2013年末的2.2万亿美元。2020年新冠疫情促使美联储再次实施量化宽松政策,大量买入国债及抵押贷款证券(MBS)。美联储持有国债的规模从2020年初的2.3万亿美元增长至2021年末的5.1万亿美元。截至2024年9月末,美联储总资产规模7.1万亿美元,持有美国国债4.4万亿美元,国债持有量在美联储总资产中占比为61.5%,占美国国债余额的20.1%。可以说,美联储是美国国债的核心投资者。

日本:购买国债是2000年以来实施QE与QQE的主要手段

QE政策是日本央行于2001年3月首创。2000年以来,为了应对持续的经济增长放缓和通货紧缩等问题,日本央行加大货币宽松的力度,开启量化宽松,日本央行大量买入国债,使得央行持有的国债规模快速增长。作为流动性供给的手段,日本央行自20世纪60年代起便开始购买长期国债。1973年以来,购买国债成为日本央行投放基础货币的主要手段。2001年3月,日本央行开始实行QE,增加长期国债购买额度以应对经济增长低迷。为了明确央行购债并非是为了筹措财政资金,购债额度被限制在日本央行发行的纸币范围内。但此后多次上调额度,2002年10月,长期国债购买额度被上调为每月1.2万亿日元。

为了应对2008年全球金融危机,日本央行两次扩容国债购买规模,并拓宽购债范围。日本央行将30年国债、浮动利率债券等纳入购买范围,提出按剩余期限进行购买。为应对经济恶化和日元升值,2010年10月,日本开始实行“全面宽松货币政策”,降低利率水平,新购买资产的额度被设定为每月5万亿日元。2013年4月,黑田行长领导下的日本央行推出了更为激进的质化与量化宽松的货币政策(QQE),日本央行以每月7万亿日元的速度(2014年10月提升到每月9万亿日元)从二级市场购买了大量的国债。2016年1月,日本央行引入负利率政策。该年9月引入收益率曲线控制(YCC)政策,通过以指定价格无限量购买国债的方式将10年期国债控制在零利率附近。引入YCC后,日本央行对国债收益率的调控愈发精准,通过购买国债将长端收益率控制在合意区间。

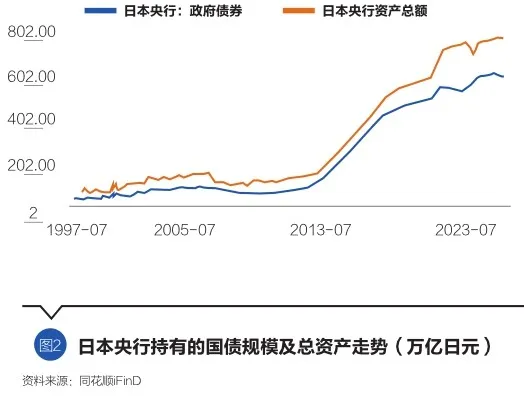

截至2024年9月末,如图2所示,日本央行总资产规模753万亿日元,其中日本政府债券持有量为585万亿日元,政府债券在其总资产中的占比达78%,约占国债余额的53%。日本央行持有日本国债的一半以上,是日本国债的最核心投资者。截至2022年末,日本国债投资者按类别持有规模前五分别为:日本央行持有规模占比52%;险资持有规模占比19.0%;银行等持有规模占比13.0%,年金及年金基金占比7.0%;海外投资者占比6.5%。

央行买卖国债的影响

放眼世界,各国央行买卖国债的目的主要有两个方面:一是投放与回收基础货币,以满足经济发展的货币需求;二是影响融资利率,国债利率会广泛地影响企业及个人等融资利率,是定价的基础。作为基础货币投放的工具,央行可以主要买卖中短期限国债;为控制债券收益率曲线,央行则可以对特定期限进行操作,比如买短卖长或买长卖短。

从美国、日本、英国、加拿大等国家实践来看,央行国债买卖操作大多以买债为主,卖债较少。各国央行往往会大量买入国债来实施量化宽松。从过往看,央行卖出国债主要有两种情形:一是在前期实行量化宽松推动经济复苏后,通过卖债来缩减资产规模,回收基础货币,以实施紧缩政策;二是抬升具体期限收益率,以控制收益率曲线。美联储曾在20世纪60年代和2011—2012年卖短买长以压低长期限国债利率。

央行的国债买卖操作对国债收益率的影响在很大程度上受市场对经济的预期、债券供给等因素的影响。以美联储2011—2012年的扭曲操作为例,美联储试图通过买卖操作影响利率水平,抬升短端利率并压低长端利率。但从实际效果来看,美联储的扭曲操作对短端利率和长端利率的影响并不明显。

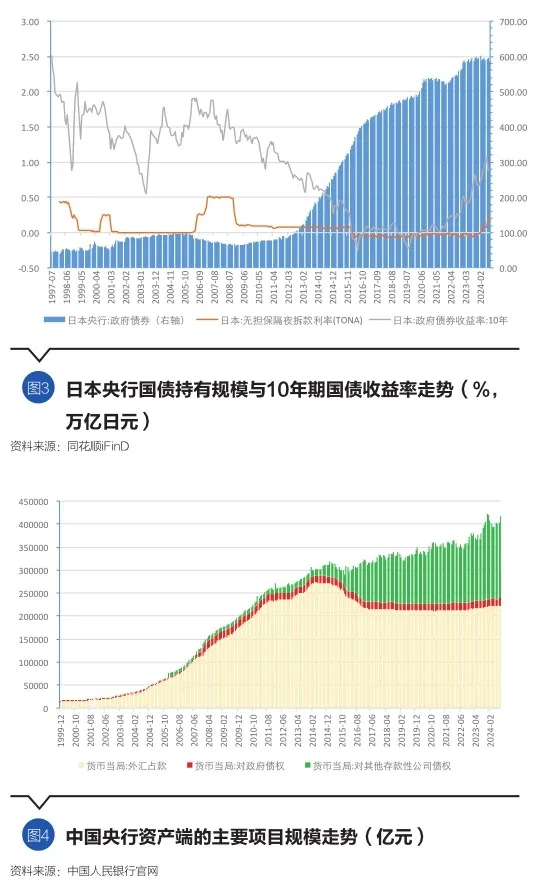

在央行持有国债比例较高时,买卖国债对国债收益率的影响较显著。见图3所示,从日本央行买债来看,在日本持有国债规模较小的时期,1999—2005年,日本央行买卖国债操作对10年期国债收益率的影响不显著。2013—2016年,随着日本央行实施QQE,大幅扩大每月购债规模,10年期国债收益率显著下降。2023年7月以来,日本央行持有国债的规模增长明显放缓,10年期国债收益率大幅上升。由于日本央行已持有日本国债规模的一半以上,日本央行国债买卖操作对国债收益率影响较大。

央行大量买入国债,会降低债券收益率水平,将资金挤出债券市场,外溢到商品、股票、不动产等资产,有利于推升资产价格。2020年疫情时期,美国、日本等发达国家的央行大量购买国债,实施量化宽松政策,促进了股市的上涨。

中国央行买卖国债的展望

基础货币的投放方式与时俱进。如图4所示,在2014年之前的几十年里,中国基础货币投放的主要方式是外汇占款,即央行投放人民币购买外汇。在此期间,中国的外汇储备从近乎0快速增长到了近4万亿美元。这期间为了对冲过多的外汇占款,央行不断提高法定准备金率以及发行央票,以使得银行体系流动性保持在合理水平。2014年以来,人民币升值压力大幅下降甚至面临贬值压力,外汇占款不再增长,基础货币投放告别了外汇占款时代。为了保持流动性合理增长,央行持续降准,此外还创设了中期借贷便利(MLF)、常备借贷便利(SLF)、抵押补充贷款(PSL)等创新货币政策工具来投放基础货币。

基础货币投放方式转型的必要性上升。2024年9月末央行对其他存款性公司债权超过17万亿元,MLF等操作需要银行提供抵押品,未来可能面临抵押品不足问题。公开市场操作规模过大也容易增加央行操作难度。此外,金融机构加权平均法定存款准备率已经从2014年的20%左右降至2024年9月末的6.6%,未来降准空间已大幅缩小。随着降准空间的缩窄,MLF等方式面临掣肘,央行投放基础货币需要寻找新的手段。央行买入国债可以稳定地为银行体系提供基础货币,将是未来的大方向。

央行买卖国债能够提升货币政策与财政政策的协调性,也有助于利率曲线的控制,更好地实现货币政策目标。央行买卖国债可结合政府债券发行节奏,降低政府债券集中发行对流动性的影响。现代中央银行最主要的抓手是短端利率,央行通过公开市场操作调节短端利率水平,进而影响中长期利率。央行买卖国债使得央行能够有效地调节债券收益率曲线,提升货币政策传导效率。

央行通过二级市场买卖国债不存在障碍。《中国人民银行法》虽禁止央行直接认购国债,但允许央行在公开市场上买卖国债及其他政府债券。二级市场买卖国债是明文规定的央行货币政策工具,是MLF、逆回购等工具的补充。2023年中央金融工作会议提出,要充实货币政策工具箱。2024年10月9日,据人民银行官网,为贯彻党的二十届三中全会精神、落实中央金融工作会议“丰富货币政策工具箱,在央行公开市场操作中逐步增加国债买卖”的要求,人民银行、财政部建立联合工作组,并于近日召开工作组首次正式会议。央行国债买卖是丰富货币政策工具箱、加强流动性管理的重要手段。中国央行2024年8月首次发布国债买卖业务公告,当月净买入债券面值为1000亿元;当年9月净买入债券面值为2000亿元。

参考日本、美国等国的债市发展历程,政府债券余额会不断增长。美国、日本、英国、加拿大等国家央行国债持有量均超过其资产规模的一半,是本国国债的重要投资者。随着中国政府债券规模的不断扩大,中国央行参与二级市场国债买卖可以提升国债流动性,降低政府债券发行压力,也可以降低政府融资成本,更好地支持国家建设及实体经济。

展望未来,中国基础货币投放方式面临重大转型。过去20年,中国央行基础货币投放的主要方式从外汇占款转型到MLF、PSL、再贷款等工具,参考主要发达国家央行的经验,未来或将逐步过渡到买卖国债上。中长期来看,中国央行持有国债的规模或将大幅增长。

(廖志明为华源证券研究所所长助理、固收首席分析师。责任编辑/王茅)