高分红凸显粤高速B价值

高速公路行业得益于其基础设施属性、稳定的收费模式、有限的替代品威胁等具有弱周期性,最大的特点是强地理垄断、进入壁垒高、竞争有限,这导致经营高速公路的企业既不依赖研发,也不需要销售人员,企业没有存货、收款和原材料等方面的问题,也不存在产品过时、设备被淘汰的风险。

当然,高速公路的生意模式也有一些不利因素,首先是企业没有太大的价格决定权,收费标准由政府根据诸多因素进行制定。其次是企业没有高速公路的所有权,只有特许经营权,其经营期限受到政策限制,一般运营不得超过25或30年。

粤高速是广东交通集团旗下的公路上市平台,目前实控人为广东省国资委。公司的主要业务是广佛高速公路(目前已停止收费)、佛开高速公路、京珠高速公路广珠段和广惠高速公路的收费和养护工作及对外投资,同时参股了深圳惠盐高速公路等数家高速公路运营企业。截至2023年底,公司控股高速公路里程约307公里,参、控股高速公路按照权益比例折算里程约296公里。

区域经济驱动车流量提升

高速公路运营企业的收入构成非常简单,过路费取决于车流量和收费价格。其中价格由政府制定,由于高速收费关乎民生,提价非常困难。

粤高速招股说明书上显示1996年6月1日起,广佛高速对小型客车的收费标准是0.45元/公里。而按照最新的标准,广东省的四车道高速公路针对9座以下的客车收费标准还是0.45元/公里。

既然企业没有太大的提价权,那么车流量就成为影响营业收入的关键因素。而一个区域的车流量往往与其经济发达程度紧密相关。

如果不考虑企业的管理经营水平,一般来说,经济发达区域的车流量更高,无疑会导致该区域的高速公路创收能力更强。事实也基本如此,以新冠疫情前2019年的数据为例,广东、江苏、湖北、吉林四个省份经营性收费公路的每公里通行费收入分别为908.3万元、843.2万元、420.6万元、224.8万元。

考查广东、浙江、江苏、上海等发达经济体周边的高速公路上市公司近五年的经营指标,粤高速以较低的负债水平(42.5%)实现了行业第二的净资产收益率(14.6%),表现优秀。该收益率仅次于浙江沪杭甬,但是后者的高净资产收益率很大程度上依赖于高负债率。

不同城市的发展基本上也遵循二八定律,少数城市会集中大部分优质资源、贡献大部分的GDP和税收、创造更多的就业机会。同样,这些经济发达的区域也会产生更多的流动人口、流动车辆。粤高速拥有的核心路段位于珠三角,未来必然会继续受惠于该区域的经济发展。

“改扩建”持续推进

粤高速的改扩建工程正在持续快速推进。在公司控股路产中,佛开高速已完成改扩建并延长收费期,京珠高速广珠段正在改扩建,广惠高速在开展改扩建前期研究。公司参股项目中,惠盐高速已完成改扩建并延长收费期,江中高速正在实施改扩建。

随着车流量的增加,原有高速公路的通行能力面临挑战。表面上,改扩建相关政策的推出是为了满足这一需求,其实背后还有深层次的原因。

首先,高速公路行业收支缺口巨大,有必要提高相关收入。2013年以来,中国高速公路行业一直入不敷出,且收支缺口逐年扩大,据全国收费公路统计公报,2021年全年收支缺口超过6000亿元。为了缓解这种局面,2018年交通运输部曾发布《收费公路管理条例(修订草案)》的征求意见稿,其中规定:投资规模大、回报周期长的收费公路,经营期限可以超过30年;实施收费高速公路改扩建工程,增加高速公路车道数量,可重新核定偿债期限或者经营期限。此外,改扩建工程如果增加车道数,单公里收费费率也有望得到提高。据广东省高速公路收费标准,4车道路段改扩建为6及以上车道后,其收费标准可上调33%。

其次,高速公路的养护也面临着困境。以广佛高速为例,该公路自2022年3月3日零时起停止收费,但后续的运营维护资金来源并不明确。目前临时采取的方案是广佛高速公路有限公司继续负责广佛高速公路的管理、养护,资金由粤高速垫付并计提减值,2023年公司该项支出达1.23亿元。

通过“改扩建”,可以带来两个潜在利好,一是可以延长高速公路的经营期限,二是可以间接提高收费标准。长期来看,高速公路提高收入是多方共识,既可以减小债务压力,也可以解决到期高速公路的养护资金缺口。在此基础上,笔者认为高速公路收费管理条例修订有望加速推进,以优化收费公路期限及定价等问题。

持续大比例分红

近5年公司分红占净利润比例约为70%,高居行业第一。2024年3月,公司发布未来三年股东回报规划(2024年度—2026年度),在现金分红规划中提到:“如无重大投资计划或重大现金支出等事项发生,公司每年以现金方式分配的利润不低于当年归母净利润的70%。”

分红属于公司资本配置中现金流出的一个手段,也是考察管理层资本配置水平的重要线索。具体到粤高速,可以从现金流和再投资回报率两个角度来分析。

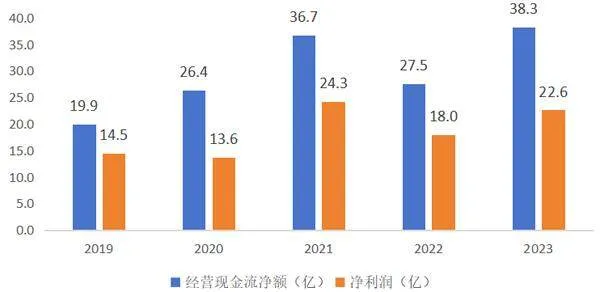

图 粤高速经营现金流远大于净利润

首先,公司自由现金流充足,可有效支撑未来分红。公司根据车流量法计提折旧,以当期实际车流量占经营期预计剩余总交通流量的比例计算当期折旧额。折旧和摊销是粤高速最大的经营成本科目,2023年其金额高达11.4亿元,占经营成本的比例为65%。

折旧与摊销本身并不会消耗公司现金流,近5年公司每年的经营现金流净额均远大于净利润。当然,公司每年都会有一定的资本支出,2019-2023年公司在折旧与摊销上共计提52.7亿元,高于累计的资本支出(44亿元)。

其次,若再投资回报率低于当前盈利能力,理性的资本配置策略是高分红。在伯克希尔1984年致股东信中,巴菲特谈到分红时说,“如果你的利润可望获得高收益,你就应该希望将其再投资,如果再投资的结果可能是低收益,你就应该希望将其支付给你。”

2010年左右,高速公路企业再投项目的收益率约为10%,近几年已下降到5%-6%甚至更低,这个水平已远低于粤高速的净资产收益率。

当公司有多余的现金流,且再投资的回报不高时,提高分红比率是合乎逻辑、符合股东利益的选择。

B股价格有折扣

巴菲特的老师本·格雷厄姆认为安全边际是投资的中心思想。

目前5年期国债的收益率为1.68%,10年期国债的收益率为2.03%,主流货币基金的收益率不到2%。截至2024年11月28日,粤高速在B股的市值仅有其A股市值的57%,为公司最近四个季度盈利之和的8.36倍,在70%的分红比例下股息率超过8%。该收益率远高于长期国债和货币基金,不考虑未来的增长和留存利润再投资的累积,如果粤高速能维持现有的盈利能力和分红水平,当前价格有着较高的安全边际。

(作者为资深投资人士。本文不构成投资建议,据此投资风险自负)