六边形战士 2024董秘价值报告

上市公司“提质”,董秘职群也在“升级”。清北复交等名校毕业的董秘数量大幅提升,目前,清华、北大毕业的A股公司董秘有174位,其所在公司的总市值占比达11%。

伴随并购重组概念活跃,来自金融、经济、法学、会计、管理等专业的人才成为董秘职群主流,拥有会计师资格的董秘达到1146位,拥有经济师资格的也有658位。

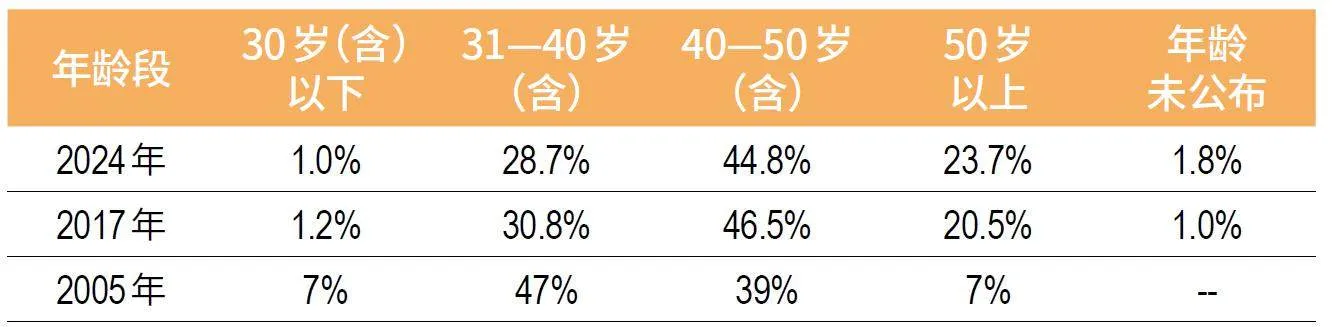

不过,董秘职群的年龄断层开始凸显,31-40岁的董秘数量锐减,40岁以下董秘的占比已不足30%,较2005年减少24个百分点。董秘属智力密集型职业,随着科技发展,不少高年龄段董秘面临熟练使用数字化工具的挑战。

在强监管、防风险、促高质量发展的资本市场改革主线下,作为上市公司与市场各方对接的关键人物,董秘的价值日益突出,需要扮演好规范运作的“守门人”、资本运作的“工程师”、信息披露的“质检员”、企业价值的“传播者”、ESG理念的“倡导者”等角色。因此,董秘履职时需要不断强化战略思维、提升综合素质、善于整合资源,娴熟运用资本运作和ESG管理手段为企业和投资者创造价值。拥有这些复合型技能的六边形战士,正成为这一职群的发展方向。

上市公司质量决定着资本市场质量,体现着中国经济的成色。伴随2022年底,证监会启动实施《推动提高上市公司质量三年行动方案(2022―2025)》,工作重点从“治乱”转向更深层次的“提质”,上市公司高质量发展开始在新起点上提速。

董秘作为负责公司治理、投资者关系管理、信息披露、资本运作等工作的上市公司高管,扮演着更为重要的角色。他们不仅是公司规范运作的“守门人”、资本运作的“工程师”、信息披露的“质检员”、企业价值的“传播者”,也是ESG理念的“倡导者”和“践行者”。

化身六边形战士的董秘,也由于更为广阔的职业前景、市场化的可观薪酬,吸引着各路专才投身其中,尤其是名校毕业生比例见涨,董秘学历升级现象近年十分明显。

学历升级:名校特征凸显

截至2024 年7 月底,A股共有5356 家上市公司,其总市值为80万亿元。相应的,A股董秘也有5365位,有9家公司聘任了两位董秘。

维护80万亿市值的董秘职群中,清北复交等名校毕业,具备金融、财务、会计、法律背景的复合性人才,正成为主流。

清北毕业董秘达174位,管理A股11%的市值

《新财富》杂志统计发现,一方面,董秘职群的高学历特征更为凸显,硕士、博士合计占近半壁江山,其中,硕士占比达46.4%,为最大群体;博士占2.8%,但相较2005 年和2018 年有所降低,显示董秘一职更重实务而非研究能力;本科学历者达45%,与硕士一样是董秘职群的基本盘;大专及其他学历者占5.8%,相较2005年降低超过6个百分点(表1)。

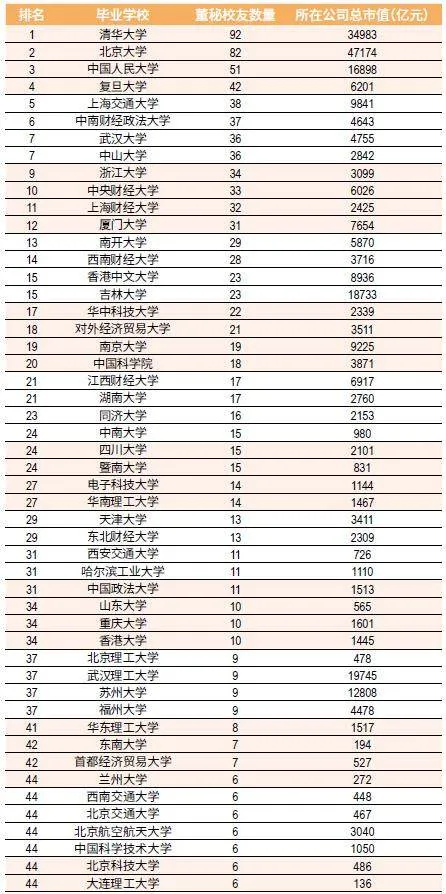

另一方面,越来越多名校毕业生投身这一职业,特别是清北复交、人大等顶尖985、211院校毕业生大增,且其所在上市公司的市值居前(表2)。

其中,毕业于清华大学的董秘达到92位,其所在公司的总市值达到3.5万亿元;毕业于北京大学的董秘有82位,其所在公司的总市值达到4.7万亿元。清北两校毕业生虽然占A股董秘的数量仅为3%,但其所在上市公司的总市值占比高达11%。

而在2019年《新财富》的统计中,毕业于清华大学的董秘仅有31位,数量不及北大、人大、复旦、中山大学等,居各大高校第7位。近5年间,来自清华大学的董秘增加了61位。比如,市值在7000亿元以上的中国海油(600938)董秘徐玉高、中国人寿(601628)董秘刘晖(代)均来自清华大学,徐玉高为清华博士毕业,是一位教授级高级经济师;刘晖先后获得中国人民大学经济学学士、清华大学工商管理硕士学位,系高级经济师。

毕业于北京大学的董秘,2019年有51位,数量居第一,如今则增至82 位。其中有7 位所在公司的市值超过了1000 亿元,如牧原股份(002714)董秘秦军、宁德时代(300750)董秘蒋理、迈瑞医疗(300760)董秘李文楣、交通银行(601328)董秘何兆斌、中国银行(601988)董秘卓成文等。

此外,毕业于中国人民大学的董秘有51位,他们所在公司的总市值达1.7万亿元。北京银行(601169)董秘曹卓、民生银行(600016)董秘李彬分别毕业于人大经济学、金融学专业。

复旦大学有42位董秘校友,其所在公司的总市值达到6201亿元。上海交通大学、中南财经政法大学、武汉大学、中山大学、浙江大学、中央财经大学、上海财经大学、厦门大学等高校的董秘校友也均超过30位。

综合类院校外,财经类院校毕业的董秘数量也居前列,如中南财经政法大学、中央财经大学、上海财经大学、西南财经大学、对外经济贸易大学、江西财经大学、东北财经大学等高校的董秘校友均超过10人。

培养最多董秘的50 所高校,总计有1039位校友担任董秘,占A股董秘总数之比接近1/5 ;其所在上市公司的总市值达到28万亿元,市值占比达到36%,超过1/3。

从专业看,来自金融、经济、法学、会计、管理等专业的人才位居前列,如毕业于金融学专业的董秘超过了360位,经济学的有248位,法学的有196位,拥有会计师资格的达到1146位,拥有经济师资格的也有658位。这与董秘要处理复杂的法律、财务、公关事务有关。

40岁以下董秘占比不足30%,年龄断层加剧

《新财富》统计发现,A股5356家上市公司董秘的平均年龄为44.8岁,与往年基本持平,但其结构却发生了变化,正如有董秘所说,“老的老,小的小,年龄结构出现断层”。

2005 年,超过一半(54%)董秘在40 岁以下,如今,40岁以下的董秘为1591位,占比不到30%,比20年前大幅减少了24个百分点(表3)。其中,30岁及以下的董秘有53位,占比仅为1%。

目前年龄最小的是圣达生物(603079)董秘朱怡萱,她出生于1999年5月,刚25岁,为英国华威大学荣誉理学学士、ygcpHRy1rCtbZNZRz7+RJKP8OgiZFMiTh3HNtKrZGTE=美国哥伦比亚大学理学硕士,是圣达生物实际控制人、董事长洪爱之女。从统计来看,年轻董秘能够上任,有两种情况,一种是像朱怡萱这样在家族企业任职,另一种则是能力出色,能挑大梁。

年龄在40―50 岁(含)的董秘数量最多,达到2397位,占比为44.8%。50岁以上的董秘也有1272位,占比达23.7%,相较2005年提升16.7%,相对2017 年也提升了3 个百分点。60岁及以上的董秘也有85位,年龄最大的是79岁。

2017年,《新财富》就发现,董秘的年龄出现了明显断层,31―40岁董秘的数量减少快、占比低。如今7年过去,这一断层现象愈发严重,中青年董秘数量偏少。

董秘属智力密集型职业,除了需要具备丰富的实践经验,还得拥有创新的能力、充沛的精力、旺盛的体力和敏捷的思维。而随着科技的发展,董秘还要适应新技术,具备较强的信息技术能力,如数据分析工作、自动化系统,以提高工作效率。

在董秘面临挑战的调研中,年龄和数字化障碍被多次提及,如一些董秘年龄偏高,可能存在对数字化工具和系统的使用障碍,如何利用大数据、人工智能等技术提升工作效率和精准度成为新的挑战。

加强第二梯队建设,让董秘的年龄结构年轻化,已经成为这一职群乃至上市公司、资本市场发展中有待重视的新课题。

待遇:科创板董秘平均年薪达86.7 万元,北交所持股比例高

上市公司大幅扩容,董秘群体日益市场化,且流动性增强,离职、上任颇为频繁。而不同公司董秘薪酬差距高达百倍,也催化离职率走高。

从任职日期看,有577家上市公司的董秘是2024年新上任的,其在A股公司中的占比超过 10%。其中,4 月和7 月是离任高峰期,均有超过100 家公司更换董秘。每年4 月30 日是A股上市公司年报披露的截止期限,7月则是上半年财报的发布时间。

2023年,有750家A股公司更换了董秘,由于存在上市公司一年内多次更换董秘的情况,当年离职董秘甚至超过1000位。进一步看,自2020年以来上任的董秘数量达到了3097位,也就是说,A股公司约六成董秘的任职期限不足5年。

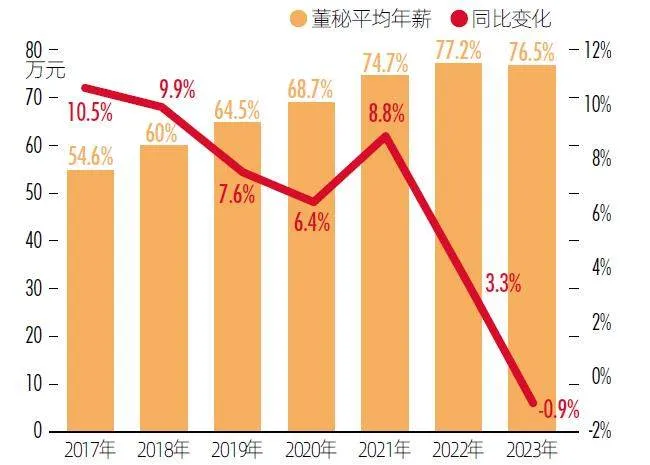

从待遇看,董秘的薪酬此前一直稳步上升,2023年百万年薪者高达1064位,有8人年薪超过500万元。其中,年薪最高的是TCL科技(000100)董秘廖骞,达到908.33万元。

不过,2023年,董秘的平均年薪达到76.5万元,相较2022年的77.2万元,下降了0.7万元,降幅为0.9%。这也是近7年来董秘的平均年薪首次下降。

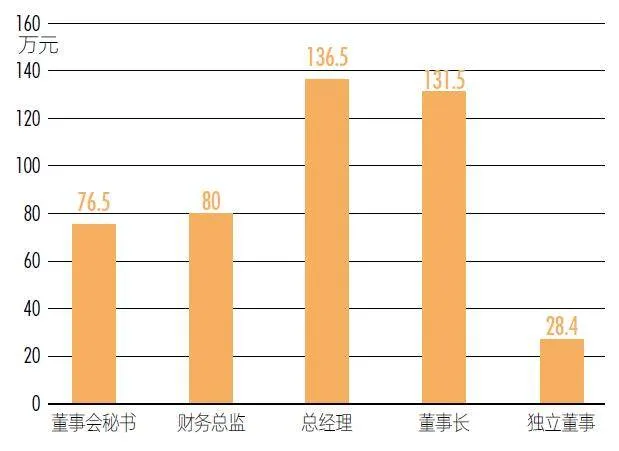

而对比其他高管,董秘的薪酬降幅仍是最低。从平均年薪看,2023年,A股公司总经理达到136.5 万元,董事长达131.5 万元,财务总监为80 万元,降幅分别为2.6%、2.5%和1.2% ;普通员工的年薪为19.8 万元,同比上涨0.6 万元。董秘的平均年薪与财务总监接近(图1)。

拉长时间看,董秘此前的薪酬多年保持涨势。2017年到2021年间,董秘的平均年薪涨幅均超过6%,2017年涨幅达到10.5%,2018年也有9.9%,2021年达到8.8%(图2)。

2023年,虽然董秘均薪下降,但仍有2855家公司的董秘薪酬上涨。

从上市板块看,574位科创板公司董秘的平均年薪最高,达到86.7万元;上交所主板公司的董秘平均年薪也超过了80 万元;深交所主板公司董秘的平均薪酬达到79.8 万元;此外,创业板公司董秘的平均年薪达到67.6万元。249家北交所董秘的平均年薪最低,为46.2万元(表4)。

全面注册制实施以来,董秘的市场化趋势更为显著,不少董秘转战拟IPO公司,帮助公司顺利上市,并收获股权。如今,通过股权激励计划获得公司股权的董秘比例也在提升。据《新财富》2023年的统计,A股约16.3%的董秘获得公司股权,平均持股市值达到3648万元,持股市值超过10亿元的也有8位,实现了财富大跃升。虽然北交所董秘的平均年薪低,但获得股权的比例最高,达到了38.7%。

在《新财富》最初关注董秘时,权责不对等、上升空间有限、薪酬不具竞争力等难题困扰着这一职群。如今,不少董秘表示,这一职群处于薪酬水平较高、职业发展前景看好的生存状态。

可观的薪酬,加之董秘日渐成为实权高管,在上市公司的作为空间和重要性提升,应当是吸引名校毕业生投身其中的重要因素。

而董秘职群的教育背景与待遇整体升级,背后是上市公司规范运作、转型升级、做大做强的要求提高。在提高上市公司质量的目标下,董秘更需要精进各项专业能力和技能,向全能型六边形战士演化。

进阶六边形战士,铸造高质量基石

2023 年,A股上市公司共实现营业收入72.6万亿元、毛利11.28万亿元,毛利接近当年国内生产总值的9%。它们的员工数达到3055万人,相较2022年增加54.3万人,占全国城镇就业人员的6.5%。

相比其他企业,上市公司的营利能力更强、研发投入更高、科技含量更足、人才优势更为明显,提高上市公司质量,有利于优化国内经济结构、推动经济可持续增长。为此,一系列顶层设计近年已逐次展开。

2020 年10 月印发的《国务院关于进一步提高上市公司质量的意见》,擘画出蓝图。2022年底,证监会发布《推动提高上市公司质量三年行动方案(2022―2025)》,明确路线。

2024 年4 月,国务院印发《关于加强监管防范风险推动资本市场高质量发展的若干意见》(简称新“国九条”)。此后,证监会同京沪深三大交易所等就发行上市、上市公司持续监管、退市、证券基金机构监管、交易监管等多方面配套规则进行修订,形成资本市场“1+N”政策体系,其中主线就是强监管、防风险、促高质量发展。具体而言,要严把发行上市准入关,强化发行上市全链条责任,严查欺诈发行等问题;严格上市公司持续监管,加强信息披露和公司治理监管,完善减持规则体系,强化现金分红监管,推动上市公司提升投资价值;鼓励上市公司聚焦主业,综合运用并购重组、股权激励等方式发展,依法从严打击以市值管理为名的操纵市场、内幕交易等违法违规行为。

加之2023年末新《公司法》大修通过,并于2024年7月1日正式实施,上市公司治理机制调整、董监高和“双控人”责任机制完善等安排落地,2024年注定是对上市公司影响巨大的一年。

伴随上市公司提质增效走向深入,董秘的作用更加凸显。具体而言,一名优秀的董秘,需要当好规范运作的“守门人”,促进公司治理能力提升;当好资本运作的“工程师”,推动公司价值提升;当好信息披露的“质检员”,致力增强公司透明度;当好企业价值的“传播者”,助力资本市场形象提升;当好ESG理念的“倡导者”和“践行者”,助力公司可持续发展。

规范运作“守门人”

高质量发展的基础是规范,董秘的职责覆盖了公司治理、信息披露、投资者关系、内部控制、法律法规遵守等多个方面,堪称上市公司规范运作中的“关键先生”。在“强责任”和“强监管”成为常态下,受到处罚的上市公司和董秘也有所增加。

《新财富》杂志统计显示,2023 年A股上市公司违规被处罚的次数达到了2772次,高于2022年的2524次,2024年1―7月达到1982次。从处罚金额来看,2023年达到23.7亿元,高于2022年的20.3亿元,2024年1―7月也达到8.4亿元。

从违规类型来看,公司运作、治理违规最多,以2024年前7个月的处罚看,此类违规案例占比超过了七成。此外,特定重大事项披露违规、业绩预告公告违规、定期披露违规等数量也居前列。而公司运作、治理、信息披露等工作,董秘均处于一线,一旦公司被处罚,往往会连带受罚。

如2023年9月25日,思创医惠(300078)因欺诈发行被罚款8570万元,时任董事长、总经理的章笠中被罚750万元,并处以10年市场禁入,时任副董事长、副总经理、董事会秘书的孙新军被处以警告,并处300万元罚款。思创医惠2010年4月在创业板上市,是一家智慧医疗和物联网应用整体解决方案服务商。孙新军任董秘的时长是4年4个月,从2017年5月至2021年8月,在受处罚前离职。其2019-2021年的薪酬均为63万元左右,罚款金额是其年薪的近5倍。

此外,对上市公司董监高、股东及关联方等个人违规的处罚也显著增加,2023 年达到4342次,2024年前7个月已有3018次,处罚总金额达到9.8亿元,高于2022年全年。

从董秘违规的处罚看,据《新财富》不完全统计,2024年前7个月有342次,罚款总额达到2100万元,涉及206家公司的董秘,有董秘多次被罚。

从处分类型看,被出具警示函的董秘数量最多,达到235 次,此外,公开处罚有12 次,公开批评有27次,监管关注有45次,公开谴责和约见谈话分别有5和12次,还有2位董秘被立案调查。其中,ST爱康(002610)及公司实控人邹承慧涉嫌信息披露违法违规,邹承慧自2023年7 月19 日起代理公司董秘职责;ST恒久(002808)也是董事长余荣清自2023 年6 月30日起代理董秘一职。

《新财富》统计发现,2024年前7个月受罚的董秘中,代理董秘受罚的有33次,占比近1/10。董秘是资本市场专才,截至2024年7月31日,A股5357家上市公司中,董秘大多由专人出任,但也有124家公司由董事长或其他高管代理兼任。

对于代行董秘职责的,京沪深三大交易所均有所规定,如深交所规定,董秘空缺期间,董事会应指定一名董事或高管代行其职责并公告,同时尽快确定人选,此前,由董事长代行董秘职责。董秘空缺期间超过3个月的,董事长应代行董秘职责,并在6个月内完成聘任。

值得关注的是,注册制实施曾催生了一批IPO董秘。由于企业上市周期缩短,具有IPO经验的董秘往往受青睐,很多董秘转投拟上市公司。这些公司“薪酬+股权”的待遇也更容易吸引董秘。而如今,IPO放缓,IPO董秘也面临全新生态。同时,“申报即担责”的监管态势下,IPO过程中被发现财务造假,董秘一样被重罚。

一个典型案例是欺诈发行的思尔芯受到处罚。2024 年2 月,证监会对思尔芯处以400万元罚款;受罚高管中,时任董事、资深副总裁、董事会秘书的熊世坤被处以200万元罚款。

严把入口关下,2024年上半年,A股主动撤回IPO的公司达286家,数量创历史新高。同时,2024年退市规则于5月1日正式实施,A股优胜劣汰的生态正在形成。

在2019 年之前,A股大多数年份的退市公司为个位数,最多的是2006 年,有13 家。自2019年始,退市公司的数量大幅增长,2020年有20家,2022年增加到50家,2023年有46家,2024年前7个月,有30家公司退市,其中,因股价低于面值而终止上市的有15家。财务类和交易类退市,也是近年退市的主要方式。可以看到,公司退市后,有的董秘选择离职,也有的继续坚守。

信息披露“质检员”

合规管理之外,信息披露、投资者关系管理也是上市公司董秘办的核心工作,占据其工作量的80%以上。全面注册制以信息披露为核心,作为信披的第一责任人,董秘的压力如今更大,专业价值也更加突出。

高质量信息披露是董秘工作的基础,董秘需要确保公司披露的信息真实、准确、完整、及时,增强市场对公司的信任。不过,在上市公司披露的信息中仍然经常会出现一些乌龙,贻笑大方。一旦公司出现信息披露违法违规行为,董秘往往也面临较高的职业风险,包括被监管机构处罚甚至免职。

那么,如何提升信息披露质量?

综合各家董秘的经验看,其一在于完善合规治理,压实“关键少数”责任,其二在于利用科技手段。

合规方面,一是结合最新监管指引制定制度,清晰指出信披部门及人员的职责;明确未公开信息的传递、审核、披露流程和保密措施,对外发布的申请、审核、发布流程等;制定董监高履职的记录和保管制度。二是严格执行信披制度、重大事项报告流程,确保董监高、董秘及董办第一时间掌握相关信息,做好信披工作。三是督促公司实控人、董监高、财务管理人员和信披工作人员学习最新法律法规,参加专业培训,增强风险、合规意识和履职能力。

科技方面,不少公司建立了Python语言编写的公告模板库,将合规监管指引代码化、逻辑化,编写公告时可根据条件判断合规性,并自动化生成信披文件。信披内容出现错别字、数量单位不一致、年月日错漏、董监高姓名错配、股东信息遗漏、公告编号重复、文件内容不一致性等低级错误,都可以有效解决。同时,也可利用信息技术刻画监管画像,将监管信息以可视化形式呈现,判断易触发监管审查的核心问题,并由董办协同财务、内审、业务等部门进行分析,重点关注。

企业价值“传播者”

如今,A股上市公司达到5356家,数量上接近美股(5553家),但其总市值不足美股510.6万亿元的1/20。

《新财富》统计发现,A股上市公司的马太效应更为显著,市值不足50亿元的公司达到了3145 家,占比近六成。而在2023 年,市值50 亿元以下的公司占比为45%。也就是说,近一年来,有超800家公司的市值跌到50亿元以下。

市值管理,成为董秘工作的一大挑战。

有专业人士比喻,董秘是上市公司的“阳台”,内接室温,外连天气。在近年的动荡市之下,如何在准确完整的信息披露基础上,做到有特色、有亮点地传达公司投资价值,让市场认知公司真实价值?尤其是中小上市公司,在资金和市场关注度向头部企业集中之下,如何吸引投研关注?

优秀的董秘永远不会说“无能为力”,而是各显神通。

一是强化与持仓及潜在股东的沟通,讲好公司故事,挖掘公司价值;“定位推介”和“广泛沟通”相结合,建立高效及时的投资者沟通机制,通过业绩说明会、互动易平台、投资者见面会、路演及反路演等多种渠道,全方位展示公司经营发展信息,推动资本市场对公司投资价值的发现、认可以及估值的提升。

二是利用回购分红政策,更好地回报投资者。

资本运作“工程师”

2023年下半年以来,A股并购重组市场加速回暖。上市公司用好并购重组工具,可以抓住机遇,注入优质资产,出清低效产能,实施兼并整合,提升投资价值。

Wind数据显示,2024 年截至8 月5 日,A股更新了141 单重大重组事件的进展,高于2023年全年的131单。从重组进度看,提交董事会预案的有35家,股东大会通过的有12家,完成的有19家,失败的有33家。

今年更新的重大重组案例中,有84单披露了交易价值,交易金额合计高达2339.5亿元。

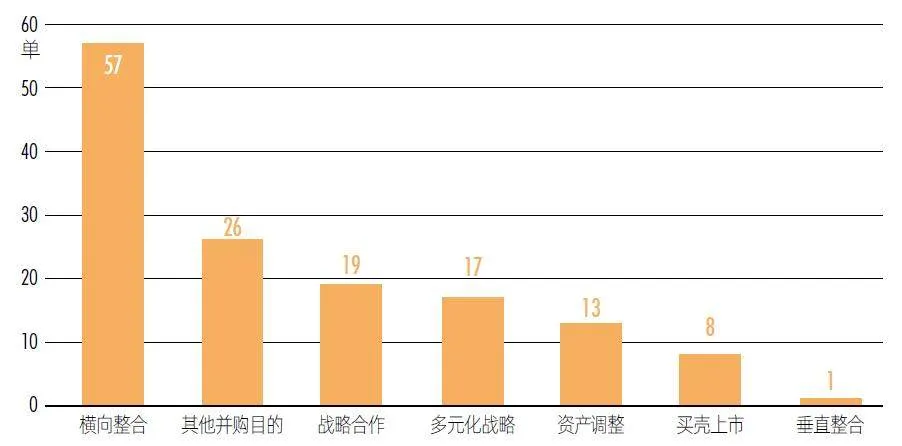

从重组目的看,横向整合有57单,数量最多;战略合作有19单,实施多元化战略、资产调整也分别有17单和13单。此外,有8单为买壳上市,1单为垂直整合(图3)。

从行业来看,机械、电子设备、仪器和元件、房地产管理和开发、化工等行业重大重组事件数量居前,均在10单及以上,汽车零部件、制药行业分别有9家和6家。

在政策鼓励下,并购活动涌现了诸多新亮点,如以产业驱动为代表的并购重组受到欢迎,龙头、链主也更积极开展产业并购;一些冲刺A股拟IPO的企业,纷纷转而寻求被并购重组来实现曲线上市。

此外,“A控A”的并购重组频频涌现,如2024年7月,广东宏大(002683)公告,拟以9.8元/股的价格收购雪峰科技(603227)2.25亿股股份(占总股本的21%),交易总价款为22.06亿元,成为今年民爆产业的重要整合案例;8月4日,华润三九(000999)公告,拟以62.12亿元受让天士力(600535)28%股权,成为后者的控股股东。

董秘在上市公司并购过程中扮演着至关重要的角色,既是信息披露的负责人,又是内部协调者、外部沟通者、合规监督者,还是战略规划参与者、交易执行者及后续整合的支持者。其需充分发挥法律、财务等各方面能力,兼顾协同沟通、风险管理、交易结构设计、融资安排、尽职调查、危机管理等,平衡交易各方的利益,确保并购成功,为公司产业布局扩张、资产优化组合注入新动能。

具体来看,并购前期,董秘应在谋划阶段当好前锋。绝大多数公司的管理团队在资本市场上都是外行,董秘作为最懂资本的人,要让公司管理层清晰认知并购标的的实际价值,结合公司的实际治理能力,找到合适收购的企业画像。尤其在跨界收购上,公司是否有相应的产业资源和管理能力;如果是同行业的收购,公司能否派驻核心高管,进行合理合规妥善的管理交接,都是重要环节。

在并购过程中,董秘则需要当好中锋,落实领导层的战略决策,统筹协调公司内外机构的交流合作,此外,还需对涉及的财务和法律问题有所涉猎,做到对外沟通联络、对内协调管理,担当起跨领域的资源配置者、整合者的角色。

而在并购完成之后,需要当好后卫,做好善后工作。优秀的并购计划,对并购后公司各项资产管理、业务协同、队伍整合工作安排都有极高的要求。董秘需要熟悉公司股性,针对并购后的布局推出相应的策略,做好防守。涉及募集资金的,要高度关注资金使用等事项,提升资本运营效率。

有董秘认为,通过投资并购组合拳,持续推动公司价值创造与市值提升,将成为董秘未来工作的战略重点和修炼方向。这要求董秘要有战略思维,学会系统思考,有资本运作顶层设计能力、投融资并购能力,熟悉掌握并利用并购重组、股权激励、薪酬证券化、再融资、分拆上市、REITS等产融结合的资本运作手段与方法。

也有董秘认为,董秘在投融资工作上必须比保荐人更加专业,这对其专业能力提出了更高要求。

ESG理念“倡导者”

2024年2月8日,深沪交易所分别发布《上市公司自律监管指引⸺可持续发展报告(试行)(征求意见稿)》。其中明确,报告期内持续被纳入上证180、科创50、深证100、创业板指数的样本公司,以及境内外同时上市的公司,应当最晚在2026年4月30日前首次披露2025年度《可持续发展报告》。据新财富统计,当时A股共有457家上市公司在列。

强制披露时代到来,使得ESG受到董秘高度重视。不少董秘表示,要当好ESG理念的“倡导者”和“践行者”,推动公司ESG实践和信息披露,完善ESG治理架构,将ESG因素融入公司战略、经营管理,最大化发挥可持续发展的综合价值。有专业人士建议,有条件的上市公司应该尽早实践,不要被动应付。

政策指引下,2023年,A股共有1787家上市公司发布ESG相关报告,占全市场的35%,其中有386家公司为首次发布,迈出了ESG治理的重要一步。此外,不少公司积极以现金分红方式回报股东,树立良好资本市场形象。

已经发布ESG报告的公司,还在致力于推动ESG工作提升:一方面根据评级结果,完善薄弱环节,加强与主流评级机构的日常沟通,提高ESG信披质量和评级;另一方面,利用官网平台,及时有效向各方展示公司ESG实践成果。

积极践行ESG,推动ESG制度建设和披露,已经成为董秘及上市公司的新课题。

多重职责叠加多重压力

显然,董秘作为上市公司与资本市场的桥梁,肩负多重职责。

一是夯实上市公司合规基础。董秘作为公司的合规“守门人”,可以通过与股东充分沟通,以推动制度建设、引入战略股东等方式不断优化公司治理。同时,董秘可以积极参与公司内控体系建设,并推动公司落地完善的子公司管理体系。

二是建立以投资者需求为中心的合规信披体系。合规、充分、透明的信息披露能够有效建立投资者对公司中长期发展的信心,为公司营造良好的资本市场生态,助力公司高质量发展。董秘一方面要严守信披合规底线,同时也要善于换位思考,关注投资者对公司信披的需求,在定期报告中优化成本明细、行业产品价格指数等财务数据的披露,同时对投资者关注和影响其判断的事项进行自愿披露。

三是深度参与公司战略拟定和执行,落地产融结合的资本战略。董秘一定要推动和积极参与公司战略的拟定,推动公司经营团队聚焦以主业为核心的价值创造,引导管理层关注第二、第三增长曲线的搭建,关注ROE、ROIC等重要成长性指标的提升。董秘作为资本市场融资和资本运作的主要负责人,更要结合公司产业发展,积极主动运用市场工具,为上市公司持续高质量发展争取资金支持。当下,越来越多的企业,特别是战略新兴行业企业,通过上市做大做优做强,A股上市公司结构持续优化。董秘职群在督促上市公司持续聚焦主业,推进转型升级、积极回报投资者,踏上高质量发展之路,作用凸显。

四是推动建立和完善ESG体系,保障公司可持续发展。董秘往往也是上市公司ESG工作的主要负责人,不光是组织公司编制和披露ESG报告,更要帮助企业建立和完善ESG体系,把可持续发展理念转换为可分解、可落地、可考核、可量化的经营实际,推动公司中长期现金分红,建立企业可持续发展的能力。

综合来看,在企业内生式发展方面,董秘需不断完善公司治理结构,强化治理内生动力,扎实做好高标准信息披露,加强投资者多元关系互动,提高内控水平;在外延式发展方面,董秘则可注重产业和资本的有效结合,从股权融资、业务重组、股权激励、以及战略型、财务性并购重组等资本运营手段,为企业发展注入外部动力。

工作强度大、责任重,对董秘的职业素养提出了更高的要求,也让董秘的履职压力和风险大幅提升。

首先是工作压力。董秘的工作内涵不断扩展,需要处理大量的信息披露、投资者关系、合规管理等工作,对外接受强监管,对内需要传达各方要求并做好协调与监督,工作强度显著增加。同时,需要不断学习和更新知识,以适应变化。董秘不仅要与监管机构、中介机构、投资者等外部利益相关方保持良好沟通,也要与公司高管、部门、员工等内部人士建立有效协作,维护公司的长期稳定发展。

其次是风险压力。董秘需要确保信披质量与及时性,避免误导投资者。伴随证券违法行为的处罚力度提高,其职业风险也显著增加。面对市场危机、舆论危机等突发状况时,董秘还要具备快速妥善应变的能力。

第三是市场压力。在波动与不确定性交织的复杂市场中,投资者关系管理工作尤为关键。在维护投资者信心的过程中,董秘需要妥善协调处理内外部的双重压力。

第四是身份认知差异带来的压力。虽然董秘是上市公司法定高管,但内部认可度及职级、薪资待遇存在较大差异,这与公司规模、行业特性、企业性质、市值大小紧密相关,但实际上,董秘所做的工作并没有那么大的差异。职级、薪酬的差距或进一步催化董秘的离职率高企。

可见,全面注册制时代,董秘需要不断提升职业素养和专业能力,学习新规则、适应新挑战,提高风险识别能力。有董秘表示,严峻的市场再次提醒和督促我们,持续夯实桩基,不断加粗缆绳,每日平整路面,努力拓宽车道,才能经受住狂风、暴雨和地震的考验,助力高质量发展。

也有不少董秘表示,要致力于成为战略型董秘,作为重组项目分管负责人,推动公司重大资产重组成功落地;要致力于做高韧性董秘,优化公司资产结构,推动公司高质量发展;要致力于做治理型董秘,提升公司治理效能;要致力于做成长型董秘,不断提升专业能力。

展望未来,拥有战略眼光、擅长资本运作与资源整合,能为企业和投资者创造价值的复合型“六边形战士”,无疑将会成为董秘职群的主流。