地缘政治与战略资源产业链重构

杨丹辉 高风平 刘思艺 弓宇峰

摘要 大国清洁能源转型尤其是快速扩张的电动汽车、风电等产业刺激了稀土等战略资源需求,稀土产业链成为中美地缘政治竞争的焦点领域。该研究基于法学和政治经济学的理论方法,从全球治理的经典范式出发,考察美国力推全球稀土产业链重构的深层动因及地缘政治影响,在美国地缘战略“产业链控制”与“联盟制华”两大特征下,揭示中美稀土产业链脱钩与全球“双链”格局、美国“三大法案”与清洁能源产业体系主导权、中美大国博弈与日本产业安全等重要政治经济关系之间的底层逻辑和战略呼应。研究发现:①在产业链控制方面,下游企业开展技术“去稀土化”与美西方“去中国化”的产业链布局导向相互加持,共同推动形成全球战略资源“双链”格局;②在与盟国联合制华方面,美国要求日本等盟国分担与中国地缘竞争的“缔盟”责任,而日本出于自身利益高度介入全球稀土产业链重构,由高度依赖中国稀土进口转向深度参与美国主导的全球稀土产业链;③美国出台“三大法案”是其一贯以国内法塑造地缘关系又一力证,背后的深层动机在于通过重塑战略资源产业链,掌控全球清洁能源转型的主导权。为应对日益升级的战略资源大国博弈,要立足双循环新发展格局,一方面利用好产业链中前端的资源和产能优势,创新引领战略资源产业链自主延展;另一方面强化战略布局,整合全球关键矿产资源,丰富反制手段,不断增强稀土等重点产业链韧性,提升国家战略资源安全保障水平。

关键词 清洁能源;稀土;战略资源;产业链重构;地缘政治竞争

中图分类号 F114;D5;D966 文献标志码 A 文章编号 1002-2104(2024)05-0019-15 DOI:10. 12062/cpre. 20231203

地缘政治是国家间、地区间或民族间基于地理、历史、文化、宗教等因素形成的政治和军事结盟或对抗,大国地缘政治竞争则表现为政治对立、遏制甚至战争的状态,其目的在于谋取领土、资源等生存条件和发展空间的支配权与控制权。冷战结束以来,世界格局从后冷战时期美国主导的单极世界不断向多极化方向演进,原有的地缘战略关系出现新的分化与组合[1]。在这一过程中,伴随着中国经济规模持续扩大、科技创新实力不断增强以及深度融入全球经济,中美地缘关系日趋错综复杂。美国《国家安全战略(2022)》明确了与中国的全面竞争关系,强调在经济、科技、军事、资源、金融以及国际秩序领域,中国是现今世界上唯一能够全面挑战美国的对手。从近期美国对华战略调整的动向来看,“对关键产业链的全方位控制”和“国家安全泛化下联盟制华”既是美国对华封锁打压的两项主要手段,同时也是中美地缘政治竞争的两大突出特点,这种地缘竞争局势集中反映在全球稀土产业链重构中。

近年来,大国能源转型提速刺激了稀土需求,以稀土磁材为代表的关键稀土材料更是关乎全球清洁能源和低碳绿色新经济赛道[2]。其中,广泛应用于节能减碳的稀土磁材,其全球供给具有很高的集中度,现阶段约有九成的产能仍由中国提供,美国对中国稀土磁材进口依存度高达90%以上。在高度集中的供给市场结构下,美国将关键原材料供给过于单一视为其清洁能源发展以及电动汽车等新兴产业的安全风险,美国部分政客不断渲染“稀土掐住美国经济喉管(choke point)”的论调[3],致使稀土贸易问题日益政治化。鉴于稀土开发利用在先进制造以及全球清洁能源经济转型中发挥着举足轻重的作用,美国联手日本等全球稀土产业链的关键方,加紧推动清洁能源技术“去稀土化”,进而实现关键稀土材料供给“去中国化”,对稀土国际供求格局以及稀土产业链布局产生了深远影响。本研究基于全球治理的理论模式,以关键稀土矿产和材料为例,阐释全球战略资源产业链重构的地缘政治逻辑,解析大国竞争下稀土等中国关键产业链面临的核心问题,提出应对地缘政治竞争、提升产业链自主安全水平的思路和建议。

1 文献评述:地缘政治如何影响稀土产业链重构

文献研究发现,无论是企业技术层面“去稀土化”,还是产业链层面所谓的“去风险化”,美国将全球稀土产业链重构作为地缘政治竞争目标之一,通过推动中美稀土“脱钩”,不断将其主导的全球贸易体系用作限制甚至攻击竞争对手的武器。

1. 1 中美地缘政治竞争的理论视角

近年来,学术界持续关注中美稀土产业链“脱钩”及相关的地缘政治影响。从国际贸易理论出发,周琪[4]指出美国将中美贸易战升级为科技战,此举显示出地缘政治竞争的底层逻辑。长期以来,西方的世界体系理论一直将公海航行自由、基础设施及相关制度归为地缘政治问题[5]。中国始终坚持推行经济全球化,走和平发展道路,但美国却将“一带一路”倡议下中国对共建国家基础设施建设投资以及5G应用等技术经济活动纳入地缘政治范畴。实际上,中美脱钩反映出新兴大国发展模式与守成国主导的既有国际规则之间难以兼容。归根结底,由“普雷维什-辛格假说”所表述的世界经济秩序,即美国等发达国家掌控全球价值链高附加值环节、发展中国家提供低廉初级产品的产业分工体系,正面临21世纪“数字经济”和“新型基础设施建设”带来的挑战。然而,即便传统国际格局处在剧烈嬗变过程中,也并不必然会发生大国地缘政治斗争。强世功[6]认为要将中美脱钩及其影响置于世界帝国史框架下分析:一是美西方对“全球化”的认知仍未摆脱“罗马帝国模式”的影子,即通过贸易和投资寻求对所到区域政治、文化、金融、贸易、法律的改造和统治;二是要理解美国全球战略背后“罗马帝国模式”的实质。基于其长期在世界范围内推行霸权主义的事实,美国无疑具备打造“无形帝国”的政治和外交意愿。这种罗马帝国模式源自美国不断强化对底层资本主义的控制及对主权国家进行美式民主化政治改造,并由此确立了以美国为中心的国家同盟以及所谓的共同普世价值观体系,进而以科技、经济、金融和文化观念的“全球化”构筑起一个坚固的帝国根基。在这一治理架构下,美国的盟国实则扮演着类似罗马帝国“行省”的角色。一旦出现某个国家政权不接受美国民主化改造或被认为损害了帝国利益,特别是可能对其固守的国际秩序构成挑战时,美国必然会联手盟国切断经济、科技、金融和文化等底层资本联系,甚至不惜发生军事冲突。因此,应清醒地认识到,当今的“国际化”是以美国为中心、而非以联合国和国际法为中心的“规则为基础的秩序”[7]。美国政府相继通过《芯片与科学法案》《通膨削减法案》《基础设施投资和就业法案》(以下简称“三大法案”),并以“三大法案”为国内法依据推动全球稀土产业链重构,试图与中国战略资源供给脱钩,其战略布局的基本逻辑依旧是罗马帝国模式,旨在维护美国产业链中心地位,确保美国与盟国领导的“国际化”产业链安全,并与中国经济、科技、金融和文化等联系进行不同程度上切割甚至断裂。

1. 2 地缘竞争下全球清洁能源转型与关键稀土产业链安全

能源转型是全球碳中和的“重中之重”,清洁能源产业正在成为新一轮科技革命和产业变革的重要方向。未来10 年,5G 市场及基础设施建设市场约为13 万亿美元[ 8],而清洁能源则有望达到23万亿美元的市场规模,两者之和约为美国2022年全年GDP的1. 5倍,这意味着新一代信息技术产业和清洁能源的快速发展将在10年内为全球新增一个经济体——其市场体量可达美国、日本、德国、法国等国家的GDP之和。面对能源转型的重大战略意义及其催生的巨大市场利益,美国、欧盟、日本等主要发达经济体相继颁布专门法案,加大资金补贴力度,意在掌控清洁能源国际竞争格局[9],引领相关产业链重构。然而,在现行全球气候治理机制下,由西方主导的国际气候谈判加剧了全球地缘政治关系分化,发达国家阵营需要为气候协议支付相当高的成本[10]。实际上,为落实温室气体减排议程、实现“温控”目标,各国需要逐步放弃通过多年投资贸易积累建立起来的传统石化能源工业体系,转而开展大规模能源基础设施更新,清洁能源经济需要新的资本投入和技术转移[11]。为此,美国与盟国在加快本国清洁能源产业发展的同时,采取绿色产品标识、碳边境调节机制、直接制裁不执行协议的发展中国家等手段,以降低国际气候协议西方国家谈判和履约成本。需要强调的是,美西方强化全球碳减排目标,其背后还有遏制中国等新兴制造业大国经济增长和产能优势的动因。一旦发展中国家接纳美国掌控的清洁能源资本输入和技术生态,这或将开启“帝国—全球”经济、科技和金融新的时代。考察美国在清洁能源转型相关领域的战略布局,可以清晰地看出美国发动地缘政策竞争的两大手段及其突出特征。

其一,地缘政治竞争转向关键产业链控制[12]。美国通过“三大法案”对中国5G通信、芯片、清洁能源和生物技术等领域实施限制[13],而这些战略性领域恰恰是关键矿产应用的主要方向。其中,稀土是中国最具资源优势的关键矿产之一,也是在清洁能源、先进制造、国防军工等领域应用广泛的战略资源[14]。稀土被称为“新材料之母”,在众多稀土产品中,稀土永磁材料因其在信息产业中电子元器件和设备及新能源领域各类电机、零部件的应用而备受关注[15]。目前,稀土永磁材料(钕铁硼)约占全球稀土元素消费量的35%,但其创造价值的占比则达到90%[16]。干勇强调磁性材料将在未来能源变革中发挥重要作用[17]。随着中国确立“双碳”目标,国内清洁能源转型提速,稀土元素应用在稀土磁材领域的工艺技术水平显著提高,产能不断扩大,助推以电动汽车为代表的中国清洁能源产业具备了一定的先发竞争优势。中国新能源和新能源汽车产业全面崛起对美西方构成了产业竞争和产业政策施用的现实压力[18],电动汽车产业也因此正在成为“气候政治经济学”以及地缘竞争的重点领域。推动清洁能源转型作为美国“三大法案”的主要目标之一,为重建以美国为中心的稀土等关键矿产产业链、加快新能源汽车市场发展提供了立法支撑和政策保障。首先,《通膨削减法案(2022)》(以下简称《通胀法案》)对与电动汽车相关的稀土等关键矿产采取市场保护措施。预计到2030 年,全球电动汽车年产能将达到2 000万~4 000万辆 [19]。稀土永磁材料有助于提高电动汽车电机效率,继而可直接提升清洁能源汽车续航里程。美国借“削减通胀”之名,对其国内清洁能源产业安排了高达3 690 亿美元的补贴,补贴范围不仅涉及上游稀土供给端,而且对需求端的下游电动汽车企业采购美国本土生产的稀土等原材料也给予每辆7 500 美元补贴。其次,《通胀法案》对电动汽车的补贴辐射到相关的清洁能源产业和基础设施建设,涵盖了从清洁能源发电、锂离子电池、固态电池、电池管理和分析、车辆制造到电网技术、发电设施和充电基础设施以及清洁能源国家电网等诸多产品和产业链细分环节,并与1. 2万亿美元规模的《基础设施法案》形成了法律层面的兼容与互动。再次,电动汽车作为智慧交通的载体和技术平台,离不开通信、导航等高科技产业[20]。为此,《芯片与科学法案》围绕汽车产业智联化网联化,对来自竞争对手的产业链优势进行打压。基于上述美国“三大法案”的立法导向及具体政策工具选用,可以预判,全球碳中和与大国能源转型将刺激稀土等战略资源产业链重构,引发这一领域地缘政治竞争升级。

其二,美国将“国家安全”问题泛化,与盟国联手制华,试图以最小代价达到围堵目的[21]。在美国“拉拢”的盟国中,日本以多种方式介入中美竞争博弈,包括卷入美国在印太地区的地缘政治竞争,以谋求其在政治、军事甚至争端领土上的利益,日本这些“动作”将东亚引向全球五大地缘政治风险区域之一[ 22]。与之相呼应,美国外交战略也一直将日本定义为美国控制亚洲的重要支点[23]。随着中美经贸摩擦向科技领域延伸,日本一方面依托《日美安保条约》参与美国发起的针对中国产业的科技封锁,在所谓的共同价值观下强化美日技术和产业链联盟[ 24];另一方面,日本政府还自行推出了“脱中(China Exit)”补贴[25],意欲实行“技术精准脱钩”,形成全球“双链”格局。日本配合美国而做出的产业链“去中国化”安排在稀土等战略资源领域的影响尤为突出,这实则与日本在全球稀土供求格局中的角色及其在稀土产业链上的地位直接相关。尽管日本国内稀土资源极其匮乏,但凭借长期积累的专利技术和研发能力,迄今日本企业仍占据着稀土产业链下游的主导地位,甚至能够在很大程度上左右稀土功能材料和节能电机未来的发展方向。作为关键稀土材料核心产品钕铁硼的发明方及相关专利拥有者,日本企业在稀土产业链下游的竞争优势短期内很难从根本上动摇,而在氢能、电池技术等清洁能源领域的专利数总量上,日本也处在全球领先水平[26]。美日同盟增强了美国对全球稀土产业链的技术控制力,日本在地缘政治博弈的深度参与无疑给中国稀土产业链延展带来了更多不确定性,也在一定程度上加剧了亚太和印太地区中美地缘政治冲突风险。

1. 3 企业在技术层面“去稀土化”的多重动因

清洁能源、电动汽车、节能电机等领域的产能和市场扩张不断刺激稀土需求攀升。为应对稀土供求关系趋紧、市场预期不稳对企业生产经营带来的冲击,降低稀土资源依赖,下游企业一直在加大研发投入力度,尝试开发各种稀土减量、循环、替代的技术、工艺和产品,从而减少对稀土这类关键金属的使用量。产业链下游缩减稀土在清洁能源领域使用的动因还表现在以下方面:

一是价格预期不稳定。过去20余年间,关键稀土元素的价格经历了高频的大幅波动,未来或将继续如此[18,27]。价格波动又因市场需求增长的刺激以及地缘政治风险增加而进一步加剧[28],稀土应用企业出于规避风险的考虑,推进技术“去稀土化”,实现地缘政治“去风险化”[19]。二是低碳生产和绿色制造的需要。稀土生产过程中的环境成本巨大[29-30]。Golroudbary等[31]研究发现生产稀土及磁材过程中会产生大量温室和有害气体。在碳中和目标下,减少关键金属使用量成为越来越多下游企业践行环境、社会和治理(ESG)责任的自主选择。当然,现阶段ESG相关规则同样是由西方国家主导。三是汽车生产商降低原材料成本。目前,每辆电动汽车的电机使用稀土永磁材料的成本约为300美元[30]。以特斯拉经济型乘客用车为例,稀土磁材仅占其销售价格总额约0. 5%,稀土价格下行情况下占比甚至更低,因而将成本控制归为企业“去稀土化”的直接财务动力,其解释力有限。

1. 4 稀土产业链“去风险化”的地缘政治逻辑

近年来,国外相关研究持续关注清洁能源转型下国际稀土市场的供给侧风险,并强调“中国因素”对稀土产业链供应链安全的影响。一是总体上看,国际市场上以稀土磁材为代表的稀土产品供给不足[19,32-33]。二是国外研究将导致全球产业链风险的原因指向中国对资源及上游产能的垄断。与锂、镍、钴等战略矿产资源相比,中国稀土资源及产业集中度显然更具优势[19,34]。三是西方应建立独立的稀土产业链[27-28,35]。这些代表性文献和国际机构的研究报告采用定量方法,测算出下游国家对中国稀土资源、产能的进口依存度,大都得出了“严重依赖中国稀土供应链存在安全风险”的结论,其政策含义则将全球产业链“去中国化”等同于“去风险化”,而美国推动稀土产业链回归,形成全球稀土生产、加工、贸易“双链”,则是实现全球供应链“去风险化”、降低稀土产业链“脆弱性”的路径[36]。

应该看到,上述观点和判断的视角囿于产能优势,对全球稀土资源禀赋、生产条件以及产业链安全形势的分析不够全面,其结论有失客观。首先,当今世界范围内稀土供求关系失衡在很大程度上是西方国家国内环境规制作用的结果。同样作为稀土资源大国,美国稀土供应端的问题更多是其国内环境立法、生态保护和产业链调整造成的,而非稀土资源稀缺导致。美国及其盟国澳大利亚都拥有全球顶级稀土矿山,如美国芒廷帕斯矿和澳大利亚维尔德稀土矿。由于稀土开采冶炼过程会产生严重的环境影响,上述两矿都曾发生过重大污染事故。因此,美国和澳大利亚等国通过立法,在较长时期内限制本土稀土开采生产,致使其国内产业链收缩,供应链体系受损。以澳大利亚为例,《西澳大利亚环保法》明确规定以下情况构成刑事犯罪:①致使他人受到污染伤害和严重影响的,即便污染源发生在侵权者自有土地或设施内;②非法倾倒污染物,包括排放至自然媒介或者某种预设容器中;③环境影响包括已发生污染或污染物进入某一自然媒介预期推定会导致生态破坏的情形。在严格的环境规制下,2018年澳大利亚官方报告已明确显示其本土不再生产稀土[37]。

其次,中国并不具备垄断全球稀土供给的条件,但西方国家却要求中国担当稀土原材料长期供应国的角色。实际上,“稀土不稀”渐成共识。随着世界范围内不断发现稀土新矿,加之中国曾经在较长时期内过度开采国内稀土资源,目前中国占全球稀土资源的比重已降至约30%,稀土开采则已减少到全球份额2/3 以下。在WTO“稀土案”中,中方陈述了中国长时间以有限的资源承担着向国际市场供给与自身资源禀赋不成比例稀土原材料的国际贸易义务。实际上澳大利亚、加拿大、挪威、南非和美国在20世纪已具备矿山开采能力[38],这些国家全面掌握稀土分离、金属制造、铸造和磁体制造、生产线组装、冶金工业工人及资本等稀土产业发展必备的工艺技术和生产要素或需时日,但就其工业发展整体水平而言,重启稀土产业链面临的障碍和门槛并非不可逾越。

再次,从国际贸易规则看,国外一些研究对稀土供给问题的分析和研判带有偏见。回顾WTO“稀土案”专家组报告,报告确认了中国陈述的稀土开采加工产生严重污染的事实,部分认可了中国政府针对稀土开采生产中环境影响采取措施的必要性,认为中国为稀土生产付出了沉重代价,以当时的工艺技术,稀土开采加工产生的水污染、辐射污染、有毒气体排放对资源和产业集聚地区造成了多样化的环境污染和生态破坏[39]。2015年以来,中国已经履行了世贸组织就“稀土案”所作的裁决,取消了出口贸易管制措施,这意味着中国稀土生产为全球电动汽车、风电提供“绿色低碳”磁材的同时,自身仍在承担温室排放和有害污染[31]。需要指出的是,对于稀土开采加工的环境影响与贸易规则问题,国际社会存在不同标准。一方面,长期无视中国政府为保护生态环境而对稀土开采设限的合理合规性;另一方面,美国政府在其颁布的《通胀方案》中对稀土上下游、供需两端都提供补贴,并以法律确定性,提振稀土产业投资信心,从而缓解以往美国国内因稀土产业规模小、环境损害大、供求波动剧烈而带来的市场疑虑。众所周知,产业补贴、消费税补贴等政策措施有悖WTO规则,滥用“国家安全”等非关税壁垒更是违背公平贸易义务,尽管法国等欧盟成员国对《通胀方案》的颁布表达不满,但相当一部分国外学术文献和国际机构的专题报告却并未对美国这些做法采取与WTO“稀土案”相近的立场,而是将问题指向中国,在一定程度上助长了全球稀土格局演进中政治和安全因素泛化的倾向。

国内学者更关注全球稀土产业格局变化及对中国的影响。近年来,高风平等[29]认为西方国家不断推进减少对中国稀土进口依赖政策,吴一丁等[40]也指出西方在加快稀土“去中国化”。赖丹等[41]进一步分析表明重构稀土供应链是西方国家的一项长期战略,发达国家在稀土高端应用领域具有技术比较优势,一旦建成将中国排除在外的稀土供应链体系,中国在稀土领域的国际技术交流会受限,且受限的领域将会逐步扩大至稀土关键技术、核心设备、基础研发等方面。刘建伟[42]则强调美国作为稀土消费大国在经济上高度依赖中国稀土产品,政治上又视中国为战略竞争对手,担心中国将稀土作为两国博弈、对美制裁的工具,这是美国重视其稀土供应安全问题的根源。

1. 5 评述

中美大国竞争下稀土等关键矿产及产业链重构和供应链安全等问题的重要意义凸显,并为这些问题的学术探讨赋予了更加多元化的视角。其中,地缘政治理论和分析方法的运用一方面有可能使相关问题研究面临价值判断的挑战和争议;另一方面,有助于拓展研究的理论边界和方法体系。受国内外文献启示,可以认为,美国围绕稀土产业链做出的一系列以“去风险化”“去中国化”为导向的战略安排,其动机已不再局限于单纯获取战略资源开发和贸易等经济利益,亦非仅要求中国承担全球稀土资源产业链均衡发展的责任,而是直指赢得全球清洁能源转型的激烈竞争,进而全面占据未来清洁能源经济体系的主导权。为此,美国基本上放弃了在WTO等多边体制下寻求维护其产业链安全及经济利益的常规做法,而是通过实施“三大法案”,重新搭建美国掌控的战略资源产业链,并联手盟国,整合西方国家稀土产业链后端技术优势,运用脱钩手段与盟国协同进行技术封锁。不仅如此,借助技术脱钩,试图使中国产业链陷入低质化发展困境,致使贸易条件和就业环境恶化,美西方的最终目的是将中国拖入并锁定在其主导的全球产业链上资源开采和原材料初加工等上游产品提供者的分工角色和贸易地位。在充分吸收现有研究成果基础上,基于法学和政治经济学等理论方法,本文尝试在以下方面做出边际贡献:厘清美国重构关键稀土产业链的地缘政治逻辑,分析美国及盟国产业链上的战略能力及对中国战略资源开发利用和清洁能源产业体系的影响,提出应对全球稀土产业链“去风险化”“去中国化”的策略思路和对策建议。

2 关键稀土产业链的大国博弈与地缘政治竞争

美西方重夺全球稀土产业链控制权的布局展现出两条清晰的主线,一条是技术上或需求侧“去稀土化”,另一条是通过“去风险化”“去中国化”,降低供给侧对中国稀土的依赖。

2. 1 日本和欧洲企业“去稀土化”技术创新

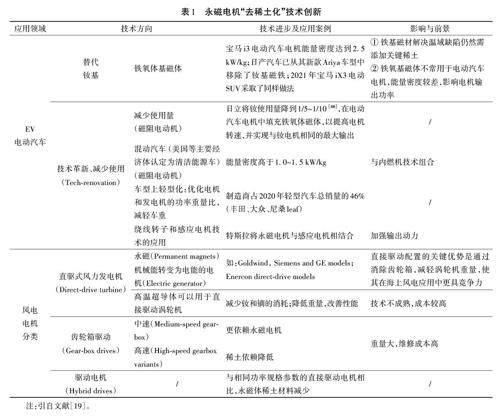

近年来,下游制造企业加大研发投入力度,在电动汽车和风力电机领域削减关键稀土材料使用量。目前,相关研发和投资面临着延展续航里程、电机耐高温以及钕铁硼磁体矫顽力等性能技术参数等方面的压力。实际上,节能电机等领域的主导技术路线对稀土磁材已经形成了依赖,钕铁硼磁体在当今磁材市场仍占据绝对主导地位,有着其他磁材不具备的能量密度优势,铁基等磁体能量密度尚不足同类钕铁硼磁铁的60%[43]。由于资源禀赋不同,各国采取的“去稀土化”策略不尽相同。其中,2021年美国能源部[44]提出的稀土关键资源短缺应对策略颇具代表性,归结为三个政策方向:推动稀土供应来源多样化,开发稀土替代品与技术创新,促进稀土回收循环再利用。美国拥有丰富的稀土资源,通过产业政策调整,美国稀土企业有望逐步恢复本土产能,美国电动汽车企业与本国上游稀土材料制造商共同建厂,完成对上下游产业链的纵向整合[45]。与美国相比,日本、欧盟稀土资源匮乏,其下游企业“去稀土化”的力度更大。由表1可见,日本和欧洲电动汽车制造商在稀土减量、替代方面开展了密集的技术创新,且已取得了一定的进展。

同时,表1的技术指标显示,无稀土或减料永磁电机性能的总体表现仍然相对较弱,特别是续航里程这一电动车性能关键指标的输出水平并不理想。如丰田汽车能量密度只有1 kW/kg,宝马iX3电机也仅为2. 5 kW/kg,这反映出现阶段稀土减量替代技术尚不成熟,技术经济性不足(ID TechEX)[47]。至于屡见诸报道的日本企业电机技术突破,基于日本技术和产业转移的特点[48],投放市场的预期不明朗,短期内难以形成全球大规模产能。值得注意的是,作为稀土消费第一大国,稀土市场行情和价格剧烈变动同样会造成对中国下游企业生产经营的负面冲击,新能源汽车、变频空调等节能低碳领域的企业稳定市场预期的意愿十分迫切,也同样存有稀土减量、替代的动机。当然,在充满不确定性的世界大变局下,对于下游企业而言,尽管“去稀土化”安排有出于减排降耗、控制成本、技术创新等方面考量,但其动因不排除规避地缘风险、防范稀土磁材供应链政治化的因素。

2. 2 美国主导全球稀土产业链“去风险化”及其地缘政治目标

美国将中国树立为直接竞争对手,针对中国开展地缘政治竞争,主要围绕以下三个目标展开:一是确保美国在关键领域对于竞争对手的绝对优势,涵盖国防军事、科技、重要产业、文化教育等领域。与之适配的战略举措是推出《芯片与科学法案》。二是确保供应链自主性。服务于清洁能源转型,为满足稀土等关键材料需求,采取政府补贴等与传统美国经济政策不兼容的非市场化手段,强推供应链多元化和产能回归,减少对中国等有风险的外部供应渠道的依赖,支撑这一目标的相关法案是《通胀法案》。三是确保国家经济安全。在信息通信基础设施、电网等领域排除中国的产品和服务,针对这一目标的法案主要包括《基础设施法案》[ 21]。

依托地缘政治网络,强化与盟友合作不仅是实现上述三个目标的重要手段,而且充分体现了美国民主党执政一以贯之的政治外交思维。拜登政府要求盟友各尽其责,谋求以最小代价获得对华限制最大的有效性。《通胀法案》补贴美国本土生产,限制“敌对国家”原材料和组件、产品进口的同时,以美国为中心重构全球供应链,高举共同价值观大旗,诱使日本和欧盟转向依赖美国、加拿大、澳大利亚等“盟国”的关键矿产供给,从而在清洁能源领域形成与美国更加深入的技术合作与产业链互动。实际上,早在2011年,美国、日本与欧盟三方就已达成了维护稀土供应链安全的战略资源联盟协议[49]。2012年,美国、澳大利亚、欧盟、日本四方在马来西亚莱纳斯稀土加工厂共同投资生产加工稀土[ 29]。2019年,日本参与莱纳斯公司投资重组,与美国、澳大利亚、欧盟各方股东达成协议,盟国将优先保障对日本稀土供应,合同协议有效期延长到2038年[50]。乌克兰危机以及中美地缘政治矛盾升级或将加速日本、欧盟清洁能源产业链向美国转移,进而固化美国在全球稀土供求格局中的主导地位。2022年,美国领导成立“矿产安全伙伴关系(Minerals SecurityPartnership,简称MSP)”[51],将加拿大、澳大利亚、芬兰、法国、德国、日本、韩国、瑞典、英国和欧盟纳入这一新型国际矿产协调机制,意在强化在稀土及其他战略资源领域的开发及产业链合作,因其在关键矿产领域欲扮演类似北约的角色,MSP被称为“金属北约”。

在“抓牢”传统盟友的同时,美国此轮稀土产业链重构扩展了其“建盟”对象,原因在于美西方现行环境规制体系、环境标准以及民意氛围对稀土开采加工过程中的污染很难接纳。一直以来,美国国内都存在质疑发展稀土等污染产业的声音。《通胀法案》允许美国国内部分区域生产稀土,这引起了美国印第安人等少数族裔和一些州的反对和抵制。鉴于稀土生产的环境成本巨大,一些州拒绝接入稀土产业链,产生了较为典型的“邻避现象(not in my backyard)”,反对者攻击拜登的“绿色新政”,指其不过是替代自由主义的“供给侧主义”的假面纱[52],而《通胀法案》甚至与降膨胀没有直接关系[53]。为应对国内舆论反弹,美国政府一方面加强与加拿大、澳大利亚、欧盟和日本等盟友在关键矿产领域的合作,建立强有力的国际供应链合作伙伴关系[54];另一方面提出继续协调与发展中国家的产业链合作,合作对象包括墨西哥、马来西亚、越南以及一些矿产资源富集的非洲国家,使之成为上游污染端生产供应商[44]。这些情况表明,美国本土产能的重建与维护在某种意义上依然是战略性的,稀土产业链在美国本土的布局可能会集聚在有限的特定区域,本土化开采和生产主要用于保障美国国防军工企业的稀土供应安全,并作为一种影响市场供求关系的政策信号,在国际稀土市场上发挥价格杠杆的作用。由此可见,美国重构稀土产业链的目的在于将全球稀土格局主导权握在自己手中,而把稀土加工高污染生产环节“甩给”中国之外的其他发展中国家。与美国亦步亦趋的欧盟近期也做出了类似的产业链污染转移安排[19]。当然,不乏一些发展中国家试图借此契机提升自身在关键矿产领域的国际影响力,如马来西亚已在多种场合下强调打造全球稀土强国的战略目标[55]。

再从美国重构稀土产业链的时间表来看,2020年,在全球稀土产业链的多个环节上,中国仍占据着较为突出的优势地位。其中,稀土开采量占全球的60%,稀土金属冶炼加工和稀土永磁材料生产的占比均高达90%。就这一供给现状而言,“后疫情时代”美国推动所谓的稀土产业链“去风险化(De?risking)”,是要尽快实现在美国本土生产稀土材料[36],其实质还是“去中国化”。为此,《通胀法案》对本国下游电动汽车企业采购美国本土生产的关键稀土材料等原材料比例作出了严格规定,要求到2024年这一比例最低为40%,之后逐年增加10%,直至达到100%,方可获得相应的补贴。同时,该法案还提出“适格实体(Qualified Manufacturer)”的概念,即:下游电动汽车企业达到了该法案规定的美国本土生产关键稀土、锂电池等原材料采购比例方可被认定为“适格”企业,其生产的电动汽车才有获得每辆7 500美元补贴的资格。《通胀法案》除了对下游企业提供补贴之外,还对产业链上游所需的关键金属材料以法律清单形式加以明确,投资生产清单上的关键金属可享受长期法律保护。

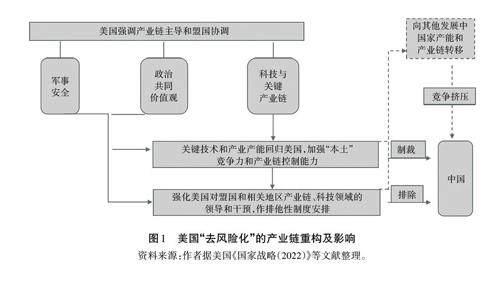

在“去风险化”导向下,美国挑动地缘政治竞争、推动全球稀土产业链重构的一揽子布局在多维度将对中国固有的稀土资源和产能优势形成挤压。具体而言,美西方通过技术围堵限制中国产业链自主延展的空间,并以立法方式恶化中国战略资源的贸易环境,迫使稀土产能向境外转移,在资源和产能两个环节形成对中国的替代竞争,从而削弱中国战略资源产业链中上游的既有优势(图1)。

2. 3 中国的反制措施与产业链效应

中国是战略金属资源、生产、消费和出口大国,资源、产能和市场“三重优势”为中国在战略资源领域应对地缘政治竞争提供了策略空间和政策工具。2023年8月,中国启动新一轮出口制裁措施,对镓、锗相关物项实施出口管制,此举是针对美国、日本、荷兰在半导体等领域对华升级封锁打压的重手反制,表明了中国维护国家利益和产业链安全、捍卫发展权的立场和决心,且从上游关键原材料镓、锗出手反制,找准了美西方的“痛点”及其产业链短板,对全球半导体和战略资源产业链均产生了连锁冲击。美西方及主要半导体制造企业反应强烈,影响快速向下游市场传导,国际市场上镓、锗价格震荡,下游企业因担忧储备不足而作出了集中申领进口许可等危机应对反应。可见,利用供应链整体优势抗衡美西方重构产业链和技术围堵,短期内效果较为显著。目前,镓锗出口反制措施的影响和实效尚待释放。长期来看,中国全面收紧对镓和锗金属出口管制的影响仍有不确定性。应该看到,美国镓锗的原矿资源比较丰富,具备重建产能的潜在条件,而欧盟、日本又拥有大量关键金属高端应用和循环利用的技术专利,一旦国际市场上镓和锗因供给受限而价格持续攀升,有可能进一步倒逼美西方国家寻求中国之外的关键矿产品供应方,加快构建更加多元化的镓锗供应链,进而在一定程度上弱化中国反制措施的实施效果。从地缘政治竞争的背景出发,中国采取出口反制可以归为“对峙性”策略,其打击效果在很大程度上取决于博弈双方的“牌面”及“后手棋”。因此,要在全球战略资源格局中投放多种制衡力量,打乱美西方产业链重构节奏,分化现存利益联盟,从而为国内重点产业链减压,赢得合理发展空间。面对复杂的地缘形势,近年来,中国企业加大了海外稀土进口力度,并在越南等国家投资设立稀土磁材加工厂[56],通过海外资源开发、产能转移等方式,分散产业链重构和全球供求格局变化带来的风险。今后,反制措施的设计实施需要全面评估来自国内外市场主体对地缘风险的反应及其投资布局调整,创新地缘政治博弈工具,以形成长效震慑力。

3 盟国参与美国战略资源产业链“去中国化”:日本的角色、市场选择及影响

3. 1 日本深度参与全球关键金属博弈的立场及动因

将国家安全问题泛化,以“共同价值观”的名义联手盟友制华是中美地缘政治竞争的另一条主线。在现行国际政治经济格局中,美国的一些传统盟国将自己定位在“帝国强省”的角色[6],对“逆全球化”潮流推波助澜。首先,拜登政府禁止美国高科技企业在中国投资建厂,控制美国企业在中国投资和技术转移[57]。《芯片与科学法案》及相关法规为盟国企业在美投资生产、获得美国联邦政府补贴设置了政治导向鲜明的门槛,不仅要遵守美国的相关法律,而且要求高科技企业不得在中国投资,这起到了固化美国在核心技术和关键原材料领域对中国“卡脖子”的作用。其次,中美地缘竞争已成为跨国公司实施“中国+1或+N”策略,调整在华投资布局,收缩供应链,甚至从中国撤资的直接原因。2021年,欧洲在美国的投资是在中国和印度之和的10倍[58]。发达国家封锁或减少对中国投资和出口高附加值科技产品,有可能导致中国与主要发达国家双边贸易、政治关系的疏离转冷。美国与盟友共同推进关键产业链“去中国化”,不仅将对中国外向型经济出口和就业造成冲击,还将影响中国制造业产业链技术转移与创新[41]。

全球化时代国际产业链相互依存的格局正在被美国推向武器化(Weaponized Interdependence)[59]。对稀土产业链来说,日本在美国主推的“去中国化”策略中充当了关键角色。日本是中国稀土最大进口国,也是对中国稀土企业专利技术授权最多的国家,还是美国工业原材料和元器件的重要供应国。作为稀土产业强国的日本,试图在拥有先进稀土功能材料的世界领先优势与长期受制于本土原矿资源极端缺乏的产业链短板之间谋求产业链安全,难度大、不确定因素多。随着美国重构全球稀土产业链的战略举措相继落地,日本的跟随导向变得越来越清晰。与中日产业链陷入了短链萎缩化、多元化以及脱钩和分化局面相反[60],美日在战略资源领域的联动在不断强化。

日方一直倚重美日联盟对保护日本海外战略资源和贸易利益的作用。以2010年“钓鱼岛事件”为例,虽然中国对日本实施了短期稀土禁运,却对日本稀土产业发展的预期产生了深远影响。资源贫乏、灾害频发的日本一向具有极高的风险敏感度和防范意识,在较短时间内就在“自上而下”和“自下而上”两条路径上形成了应对中国稀土限供的共识[61]。实际上,自“钓鱼岛事件”之后,日本已经在有计划有步骤地布局技术“去稀土化”和产业链“去中国化”。从某种意义上看,今天美国针对稀土产业链的种种操作可以说是延续了中日稀土博弈的导向。在地缘政治层面,日本充分借助日美安全同盟,寻求美国庇护。鉴于美国对日本先进材料和元器件供应的依赖,美国在中日稀土纷争中对日本给予了经济、政治、外交上的多样化支持。日本在“钓鱼岛事件”发生次月的亚太经合组织会议期间与美国进行了首脑双边会谈,确定了应对产业链安全的协同措施。同时,在美国主导下日本对澳大利亚莱纳斯稀土在马来西亚的加工厂项目的投资申请获得批准,稀土资源供给危机得以缓解。2011年,美国、欧盟、日本三方组成了“战略资源准联盟”;2012年,美日欧三方向WTO提诉,针对中国共同发起了“稀土案”。

清洁能源经济转型是日本活跃于美国全球关键矿产供应链体系重构的又一重要动因。作为资源贫乏的国家,日本政府长期致力于推进多元化、多渠道的能源和资源保障战略,在重点国家和地区获得关键矿产权益是日本全球矿产资源勘查开发投资的主要目标。日本三菱商事、三井物产、伊藤忠商事、住友商事、丸红五家全球500强企业,一直在澳洲、南美洲、南亚进行战略资源布局投资[62]。截至2020年,日本获取了规模可观的关键矿产权益,如日本掌握的铜、铝土矿、铅、锌、钼全球权益储量占比分别为4. 45%、3. 97%、2. 57%、2. 40%和4. 80%[63]。其中,上述五大商社的国际稀土权益包括三井集团在澳大利亚权益、伊藤忠和三菱在南亚长期勘探矿权投资以及丸红在哈萨克斯坦的长期经营权益[29]。日本五大商社业绩同国际金属和能源价格走势高度挂钩,早在2008财年五大商社63% 的净收益就源于矿产资源[62]。2020年之后,日本三菱等财阀开始集体引入美国战略投资人。在国际资本市场上,美国伯克希尔哈撒韦集团将增持上述五大集团的股权到9. 9%[64],再有黑石与日本Daiwa证券在日本发行日债,投资日本市场[65],林肯基金扩大东京业务[66]等一系列资本深度互动意味着日本大财阀与美国资本在利益分配上达成一致,这种紧密关系体现了“帝国—行省”的底层资本联系。

3. 2 日本选边中美地缘政治竞争的出发点

20世纪80—90年代,美日半导体之争以日本惨败为终局,日本为此付出了集成电路等关键产业链向韩国和中国台湾转移的巨大代价,而随后发生的“东芝事件”“IBM间谍事件”[67]等一系列事件尽管在两国产业界楔入了某种不信任的“钉子”,但并未动摇日美同盟的政治基础。汲取美日半导体之争和《广场协议》的教训,日本对大国竞争中打击对方战略性产业链和实体部门的意义及影响有深刻的认识。总体来看,日本介入中美地缘竞争强化了战略资源产业链与地缘政治冲突的联系。作为美国在东亚地区的重要盟友,日本政府积极配合美国构建排除中国的技术联盟,遏制中国高技术产业发展。例如,日本为应对中国崛起不断推出制华措施,包括为本国产业链“脱中(China Exit)”和转移提供补贴,如在南亚投资750亿美元,制衡中国日益增长的影响力[68]。2020年以来,日美先后启动“ 日美全球数字互联互通伙伴关系(Global Digital Connectivity Partnership)”和“美日竞争力与韧性伙伴关系(Competitiveness and Resilience Partnership)”等机制性安排,建立“贸易和工业伙伴关系(Commercialand Industrial Partnership)”,推动数字经济和高科技产业协同创新,深化半导体、6G、量子技术、脱碳等领域战略合作,增强产业链韧性[69],制定排除中国的先进技术标准,加快“技术脱钩”[70]。

日本将东亚地缘政治策略裹杂在中美大国博弈之中,加入美国“印太战略”框架,致使中美双边地缘政治竞争升级为美国及其盟友针对中国的全局性、持续性打压围堵。在配合美国对华战略的同时,日本还试图谋求自身安全目标,如借用美国国家安全战略概念将中国定义为国际秩序“前所未有的战略挑战者”,日本修改《国家安全保障战略》也获得了美国背书[60],而日本安倍政府则实际上是“美日澳印四方对话(Quad)”的真正推动者和实际出资人[71]。因此,在中美地缘政治竞争下全球战略资源产业链重构中,日本扮演的“强省”角色尤为突出,影响更是复杂易变。

3. 3 日本对美国主导稀土等战略资源产业链的依附性

在清洁能源领域,以竞争最激烈的电动汽车产业为例,相较于传统汽车,新能源汽车对战略性矿产的需求量更大,且涉及的关键矿产品类更多,包括锂、铜、镍、石墨烯、钴、稀土等战略资源,产业链更长[34]。日本政府发布“汽车产业规划”,提出将在2035年完成本国100%“清洁能源汽车”转型,同时还推出了每辆清洁能源纯电动汽车7 200美元的消费补助政策。需要强调的是,丰田等“混电汽车”并不在消费补贴之列[72]。“汽车产业规划”反映了日本意欲短期内追赶上国际纯电动汽车竞争对手的步伐,大举进入电动汽车市场。然而,如上所述,纯电动汽车产业发展对关键金属有较强倚重,需要稀土等关键材料产业的支撑。日本资源贫乏,长期依赖稀土进口仅是其制造业供应链安全形势的一个缩影。鉴于中日之间的历史问题以及“钓鱼岛事件”的影响,当美国表现出重构全球稀土产业链的意愿时,日本“选边站队”的响应既是其必然选择,也将进一步强化日本对美国主导的供应链体系的依附性。

首先,北美市场是日本企业深耕的重要海外市场,日本在美国直接投资也强化了“帝国”内部联系。凭借燃油汽车深厚的技术积累以及在混动技术路线上的先发优势,丰田等日本车企在美国混动汽车市场长期处于领先地位。由于稀土磁材进口依赖中国,发展混动汽车可大幅减少稀土使用量,符合日本汽车产业的技术替代战略,也与中美地缘政治环境下降低对中国稀土依赖的“政治正确”路线较为契合。不仅如此,美国是石油和天然气的大国,日本车企在燃油与电动汽车之间的过渡与延续策略在一定程度上满足了美国油气巨头的利益。截至2040年,美国燃油车总量依然会保持50%以上[ 35]。混动汽车作为中间路线有利于维持传统汽车产业生态,减缓大规模裁员的压力和冲击。在技术多样性上,日本企业将氢能源汽车作为未来清洁能源发展和汽车产业转型的突破口,氢能汽车产业发展同样需要开发投资北美市场。美国《基础设施法案》《通胀法案》等法案将高效混动汽车、纯电动汽车和氢能汽车等新能源汽车均纳入了政府补贴的清洁能源范畴,为日本企业转型发展提供了法律和产业政策方面的支持。

其次,作为日本制造的标志性产品及日本经济的长期支柱产业,日本视汽车工业为日本工业的“ 最后战场”[73]。然而,在北美市场上,日本汽车企业却需要面对在《通胀法案》下遵循电动汽车产业“美国优先”原则的现实竞争。如前所述,《通胀法案》对电动汽车补贴设计了“适格实体”申请审批制度,这一规定显然是针对日本等外国车企的不公平市场制度[74]。特斯拉、福特、通用等本土汽车企业则希望借此法案的实施占据美国国内规模高达数万亿美元的新能源汽车市场[35]。基于这一共识,福特、特斯拉以及通用汽车等企业加紧与本国稀土材料公司合作,并已完成产业链纵向整合。美国产业政策和市场格局的变化既给日本企业带来了市场机遇,同时也迫使其向美国输出混动、氢能汽车的投资和技术,深度融入美国主导的清洁能源体系。

再次,“三大法案”设置了排他条款与补贴要求,以加快推进战略资源“双链”形成。美国商务部对中国锂、钴等金属和锂电池额外征收约25%~30%的关税,《通胀法案》则在电动汽车补贴规定中添加了“毒丸”条款,即厂商采购的稀土等关键原材料不得来自“相关外国实体(ForeignEntity of Concern)”,这等同于将中国生产的稀土等关键金属原材料排除在美国新能源汽车市场之外。日资车企如若继续进口中国生产的战略资源和关键原材料,势必违反《通胀法案》规定,无法获得美国政府补贴,进而导致日本汽车在北美市场竞争中处于不利局面。在美国政府对产业链的强力干预下,日资车企“选边站队”似乎难以避免。

基于上述分析,日本车企要想在美国汽车市场获得非歧视性竞争机会,必然要加大对美国本土的投资,继而带动稀土应用技术和关键稀土材料向美国及其主导的产业链转移,而这恰恰是美国“三大法案”共同追求的地缘政治目标:推动生产、研发和资本回流,全面打压竞争对手,以此巩固提升美国在先进制造领域的世界领先地位。当然,美国对来自盟友的配合也做出了一定的利益交换和让渡。2023年,美国芒廷帕斯矿开采的稀土不再采取“输出到中国冶炼加工、并接由中国出口到日本进行深加工”的模式,转而直接运往日本住友商事会社[75]。需要高度关注的是,在日本本土冶炼加工稀土精矿的情况,在日本稀土生产和产业发展史上已多年未见。这意味着全球稀土产业链逐步完成切割和重构,中国在稀土产业链冶炼分离环节的绝对优势面临挑战。日本作为全球稀土格局的主要参与方,为维护其在产业链下游的优势,通过增强对美国主导产业链的依附性,以降低对中国稀土进口的依赖,从而以更高的供应链成本换取了稀土产业链“去风险化”和北美关键市场的长期准入。就日本政府和企业面对的地缘政治压力而言,其“选边站队”既是主动而为的决策,也在某种程度上有被裹挟的成分,这与历史上“帝国—强省”的治理逻辑并无违和。

3. 4 日本企业的专利策略及对中国稀土产业链安全的影响

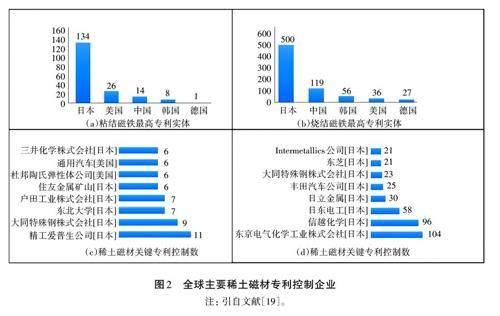

日本对中国战略资源产业链带来的安全风险不仅表现在地缘政治纷争,在运用专利技术干扰中国产业生态方面,日本企业已有先例。学术界早已注意到,作为后发工业强国的日本采取了有别于先发工业国的产业和技术转移策略,通常遵循边际产业转移模式,主张将日本国内已经处在或趋于比较劣势的产业向国际分工体系中位于更低阶梯的国家转移[48]。高筑专利壁垒则是日本企业操控技术转移节奏和产业布局、防止技术外溢的重要手段。通过梳理日本技术专利案例发现,其专利限制的具体操作往往是非合作性的,甚至具有较强的敌对性质,如提高专利费,乃至拒绝对方使用不可回避性专利,从而钳住竞争对手的技术能力。以“中国DVD专利案”为例,日本巨头向中国企业收取各种形式的专利费,合计平均收费占到每台DVD售价的50%~60%,致使专利费彻底压垮了中国DVD厂商。同时,日本企业联手西方国家专利所有者,直接拒绝专利许可授权,竖起专利高墙,导致一批中国企业最终因为无法获得3C专利使用许可而破产。日本等西方国家运用超高价许可、拒绝许可手段,为本国产业赢得市场竞争设置了专利壁垒高墙[76]。在稀土产业链上,日本专利策略安排同样表现出突出的对立导向。如图2所示,现阶段日本企业仍控制着稀土领域绝大多数核心专利,其中相当一部分专利属于不可回避性专利,中国稀土企业的关键原材料加工生产须获得其授权,这对中国向稀土产业链延展造成了很大障碍。

日本企业针对中国稀土企业的专利限制主要表现在以下方面:一是日本企业使用专利拒绝手段,抬高中国稀土企业进入壁垒。如在“宁波科田磁业有限公司诉日立金属株式会社滥用市场支配地位案”中[77],日立公司拒绝1类不可回避基础专利授权,严重影响了宁波科田及下属多家子公司生产和出口。2021年,中国法院首次启动对稀土不可回避的日本核心专利“强制许可(Compulsory License)”,该案已上诉至最高院,中日稀土专利之争尚待最终裁决。二是日本对中国稀土高性能磁体产能进行战略控制。目前,尽管日立等公司已将部分先进烧结磁体技术授权给国内稀土生产商,但对产能和品质实行严苛管控。中国200多家获授权公司的年产能都低于1 500 t,其中仅有4%的企业能够生产高性能烧结磁体,导致相对于全球占比87%的中国巨大生产体量,高端磁材的产能占比不足15%[43]。日本企业压制性专利策略阻碍了中国稀土资源利用效率的提升,挤压了中国稀土价值链的延展空间。同时,日立等日本企业将技术授权碎片化(segmented)处理,间接妨碍中国钕铁硼产业形成完整的技术体系,进而实现自主创新,倒逼国内行业龙头企业选择与日企合资建厂,以确保专利授权,维持正常生产经营[78]。三是日本企业通过技术授权阻碍中国企业进入国际市场。专利授权通常要求约定产品销售地理区域、国别市场范围,超出约定范围则构成专利使用侵权,授权方可以要求法院颁布禁令,查封、禁止进口争议产品,甚至施以罚金并追究侵权赔偿责任。在获取日本企业专利授权时,中国稀土企业往往需要支付额外对价,以换取海外的出口市场,受此类专利条款的影响,目前国内除8家授权企业外,其余绝大多数稀土企业仅能内销或在缴纳高额专利费后出口。日本还联合美国对中国磁业发起“337”调查,中国前十大磁材企业均被列为调查对象,调查期间需获得美国和日本新许可方可继续出口销售。专利限制直接影响中国关键稀土材料的成本构成,部分中国企业支付日本专利费用占钕铁硼磁体海外销售额的比重高达三成[79]。

为摆脱日本企业的专利限制,2013年,10余家中国稀土企业在美国法院提起对日本日立公司稀土专利无效的集体诉讼,中方每家企业为此支付了高达150万美元的诉讼费,但此案结果与DVD专利案基本相同[80]。可见,日本通过技术专利对中国稀土产业链的控制与此前DVD产业的做法高度相似,问题的症结在于产业链主导权归属。一个难以回避的事实是,迄今日本仍是中国高端稀土磁材主要进口来源国。日本稀土磁材技术一旦在中美地缘竞争中被“武器化”,将对中国相关产业特别是高端装备和清洁能源产业的关键原材料供给造成直接冲击。同时,随着对美国主导的全球稀土产业链依附性增强,加之其本国稀土减量循环替代进程提速,未来城市矿山中稀土存量开发利用进入商业化,日本企业在产业链上游对中国稀土进口依赖逐步降低,这或将进一步增大日本专利谈判筹码,致使中国企业在稀土专利受让中处于更加不利的局面。

4 结论与建议

通过梳理美国以“三大法案”为支点,以深化联盟合作为“利器”,强推全球稀土产业链重构的典型事实,本文发现美国在大国地缘竞争中的策略安排,就其基本逻辑而言,仍可以看出“帝国—强省”的“罗马模式”的架构和脉络。具体到战略资源领域,鉴于稀土磁材等关键原材料在清洁能源产业体系的广泛应用,美国推动稀土产业链“去中国化”不仅意在摆脱长期依赖中国进口的供应链安全被动局面,更为核心的战略目标在于谋求全方位掌控面向全球碳中和的清洁能源体系的主导权,进而获取全球气候治理的领导力。在美国挑起的地缘纷争中,日本之所以充当“强省”角色,既源自日美同盟的政治基础,同时也基于其在全球稀土产业链和清洁能源产业体系重构中的传统优势和现实利益。日本企业通过技术“去稀土化”助力美西方稀土产业链“去中国化”,将自身供应链更深、更紧密地依附于美国对全球稀土资源的再配置,实则是以较高的成本换取战略资源安全与北美清洁能源市场的“双重”利益,而日益焦灼的地缘政治竞争正在加快将全球战略资源引向“双链”竞争格局。

进一步地,本文通过对其表象及影响的分析认为,对关键矿产和重要产业链主导权的争夺是此轮大国地缘政治竞争的焦点。美国及其盟国通过技术和规则脱钩,将产业链上下游之间的互相依存关系武器化,进而在其掌控的国际分工体系中“孤立中国(Minus China)”,企图将中国战略资源产业链推向萎缩化、低质化、碎片化的发展困境。必须清醒认识到,在美西方封锁打压下,专利技术被动、高端环节受制于人的局面暴露出中国稀土产业链的短板和痛点,反映出中国战略资源优势长期未能上升为产业优势的现实困境,给以稀土为代表的战略资源产业链安全带来了风险和挑战。

针对全球稀土产业“去稀土化”与产业链“去风险化”,应统筹发展与安全的战略需要,加强顶层设计,立足双循环发展格局,推动科技政策、产业政策、贸易政策、环境政策协同作用。一要坚持创新驱动,加紧突破产业链“卡脖子”的核心技术和关键原材料环节,鼓励创新开发稀土等战略资源,支持发展多样化的清洁能源技术路线,积极对标发达国家清洁燃料、清洁电能、氢能、清洁交通的技术和产品标准,增强中国清洁能源经济韧性,塑造可持续的清洁能源产业生态。二要坚持绿色发展,严控战略资源开发的环境影响和生态损害,以“清洁”的稀土等关键金属支撑清洁能源产业体系构建。三要坚持开放利用,利用好稀土资源优势,服务全球能源转型的同时,维护多边体制,改善营商环境,完善知识产权保护法规体系,依法合规应对稀土领域的专利风险,谨慎处理稀土国际专利强制许可问题。四要坚持以我为主,主动布局,积极化解全球产业链中非对称性依存关系武器化的风险。发挥产业链中上游优势,增强全球战略资源整合能力,自主延展产业链,在美西方联盟的利益机制上寻找突破口,依托“一带一路”倡议,深化与共建国家的矿产合作,在维护产能优势和产业链韧性的前提下,探索建立开放包容、互促共融的战略资源产业链。五要坚持合理有效反制。深入总结稀土贸易制度调整及应对“钓鱼岛事件”中“对峙性”策略的运用效果,密切追踪镓锗出口管制的影响及美西方的反应动向,对反制措施效果开展机制性系统评估,扩容反制措施的工具箱,为应对全球“双链”格局储备多样化的战略制衡手段,彰显中国作为战略资源大国和清洁能源产业大国的国际影响力。

参考文献

[1] 陆大道,杜德斌. 关于加强地缘政治地缘经济研究的思考[J].

地理学报,2013,68(6):723-727.

[2] 陈伟强,汪鹏,钟维琼. 支撑“双碳”目标的关键金属供应挑战与

保障对策[J]. 中国科学院院刊,2022,37(11):1577-1585.

[3] SELIGMAN L. China dominates the rare earths market. This U.S.

mine is trying to change that[J/OL].Politico,( 2022-12-14)[ 2024-

01-04]. https://www. politico. com/news/magazine/2022/12/14/rare ?

earth?mines?00071102.

[4] 周琪. 美国对中国科技“脱钩” 的战略动机及政策措施[J]. 太平

洋学报,2022,30(8):1-25.

[5] 弗林特,刘鹏. 亚洲的地缘政治竞争与不可避免的战争:世界体

系视角下的历史教训[J]. 印度洋经济体研究,2017(1):1-

24,137.

[6] 强世功. 全球化与世界帝国[J]. 读书, 2023,528(03):3-11.

[7] 程亚文. 构建“新三环”:面对全面脱钩可能的中国选择[J]. 文

化纵横,2022(3):30-39.

[8] The 5G economy in a post?COVID?19 era: the role of 5G in a postpandemic

world economy[R/OL].[2024-01-04].https://www.qualcomm.

com/content/dam/qcomm?martech/dm?assets/documents/qual ?

comm_5g_economy_in_a_post?pandemic_era_report_2020.pdf.

[9] 汪鹏,王翘楚,韩茹茹,等. 全球关键金属-低碳能源关联研究综

述及其启示[J]. 资源科学,2021,43(4):669-681.

[10] WANG L, GU M, LI H. Influence path and effect of climate change

on geopolitical pattern[J]. Journal of geographical sciences, 2012,

22:1117–1130.

[11] GUPTA J, CHU E. Inclusive development and climate change:

the geopolitics of fossil fuel risks in developing countries[J]. African

and Asian studies,2018,17(1/2):90-114.

[12] 雷少华. 超越地缘政治:产业政策与大国竞争[J]. 世界经济与

政治,2019(5):131-154,160.

[13] BADE G.‘ A sea change: Biden reverses decades of Chinese trade

policy[J/OL]. Politico, (2022-12-26)[2024-01-04]. https://

www.politico.com/news/2022/12/26/china?trade?tech?00072232.

[14] 杨丹辉. 稀有矿产资源开发利用的国家战略研究[M]. 北京:

中国社会科学出版社,2022.

[15] 稀土行业深度报告:受益双碳经济, 稀土磁材大有可为[R/

OL].(2022-03-21)[2024-01-04]. https://www.jugomagnet.com/

contents/9/666.html.

[16] 2021年中国稀土永磁材料行业现状及政策分析, 高性能钕铁

硼未来应用前景广阔[EB/OL].[2024-01-04]. https://www.

huaon. com/channel/trend/785165. html.

[17] 中国工程院院士干勇:构建现代能源体系亟需技术与材料支

撑,稀土永磁电机有望在2030年规模应用[EB/OL](. 2022-04-

08)[2024-01-04]. https://www.sohu.com/a/536318814_1212559

06.

[18] 杨丹辉. 世界大变局下的产业政策:演进动向与逻辑重构[J].

改革,2023(11):1-14.

[19] GIELEN D, LYONS M. Critical materials for the energy transition:

rare earth elements[R/OL]. [2024-01-04]. https://www.irena.org/

Technical?Papers/Critical?Materials?For?The?Energy?Transition?Rare?

Earth?elements.

[20] SODHRO A H, SODHRO G H, MUZAMMAL M, et al. Towards

5G?enabled self?adaptive green and reliable communication in intelligent

transportation system[J/OL]. IEEE transaction on intelligent

transportation systems,[2024-01-04]. https://www.diva?portal.org/

smash/get/diva2:1470541/FULLTEXT01.pdf.

[21] 汪婉. 全球价值链重构与日本产业界的应对[J]. 东北亚学刊,

2022(6):31-45,146.

[22] 张晓通. 四大地缘战略板块碰撞与五个“地中海”危机[J]. 国

际展望,2017,9(6):75-94.

[23] KISSINGER H. Does America need a foreign policy: toward a diplomacy

for the 21st century[M]. 1st ed. New York: Simon &

Schuster,2002.

[24] 朱海燕. 日本经济安全保障战略及其对中国的影响[J]. 国际

问题研究,2022(3):47-63,124.

[25] Japan reveals 87 projects eligible for‘ China exit subsidies[N/OL].

Nikkei Asia,(2020-07-17)[ 2024-01-04].https://asia.nikkei.com/

Economy/Japan?reveals?87?projects?eligible?for?China?exit?subsidies#:~:

text=TOKYO%20%2D%2D%20Japan%27s%20Ministry%

20of,to%20Southeast%20Asia%20or%20Japan.

[26] M?NI?RE Y, ROSSATTO C, RUDYK I, et al. Patents and the

energy transition global trends in clean energy technology innovation

[R]. IEA, 2021.

[27] HAQ I U, FERREIRA P, MANEENGAM A, et al. Rare earth

market, electric vehicles and future mobility index:a time?frequency

analysis with portfolio implications[J]. Risks, 2022,10

(7):137.

[28] PROELSS J, SCHWEIZER D, SEILER V. The economic importance

of rare earth elements volatility forecasts[J]. International review

of financial analysis,2020,71:101316.

[29] 高风平,张璞,刘大成,等. 国际稀土市场新格局与中国稀土产

业战略选择[J]. 国际贸易问题,2019(7):63-81.

[30] ONSTAD E. China frictions steer electric automakers away from rare

earth magnets[N/OL]. Reuters,(2021-07-21)[2024-01-04].

https://www.reuters.com/business/autos?transportation/china?rictions

?steer?electric?automakers?away?rare?earth?magnets?2021?07?19/.

[31] GOLROUDBARY S R, MAKARAVA I, KRASLAWSKI A, et al.

Global environmental cost of using rare earth elements in green energy

technologies[J]. Science of the total environment,2022,832:

155022.

[32] LAN Y F, BENOMAR Y, DEEPAK K, et al. Switched reluctance

motors and drive systems for electric vehicle powertrains:

state of the art analysis and future trends[J]. Energies,2021,14

(8):2079.

[33] REN K P, TANG X, WANG P, et al. Bridging energy and metal

sustainability: insights from China's wind power development up

to 2050[J]. Energy, 2021,227:120524.

[34] IEA. The role of critical minerals in clean energy transitions[R/

OL]. [2024-01-04]. https://www. iea. org/reports/the?role?ofcritical?minerals?in?clean?energy?transitions.

[35] LADISLAWS, ZINDLER E, TSAFOS N, et al. Industrial policy,

trade, and clean energy supply chains, a report of the CSIS energy

security and climate change program & Bloomberg NEF[R].

CSIS, 2021.

[36] SRI. De?risking global supply chains: rebalancing to strengthen resilience

[R]. Sigma, Swiss Re Institute, 2020.

[37] GEOSCIENCE AUSTRALIA. Rare earths[R/OL]. (2018-12-31)

[2024-01-04]. https://www.ga.gov.au/scientific?topics/minerals/

mineral?resources?and?advice/australian?resource?reviews/rareearth?elements.

[38] 王路,汪鹏,王翘楚,等. 稀土资源的全球分布与开发潜力评估

[J]. 科技导报,2022,40(8):27-39.

[39] WTO. China?measures related to the exportation of rare earths, tungsten

and molybdenum: reports of the panel [EB/OL]. (2013-03-

26) [2024-01-04]. https://docs.wto.org/dol2fe/Pages/SS/directdoc.

aspx?filename=q:/WT/DS/431R.pdf&Open=True.

[40] 吴一丁,彭子龙,赖丹,等. 稀土产业链全球格局现状、趋势预

判及应对战略研究[J]. 中国科学院院刊,2023,38(2):

255-264.

[41] 赖丹,方文龙,吴一丁,等. 美日欧重构稀土供应链战略对中国

稀土产业的影响[J]. 科技导报, 2022, 40(21):88-99.

[42] 刘建伟. 大国战略竞争背景下美国稀土产业链的重建及其影

响[J]. 太平洋学报,2022,30(12):52-63.

[43] MA D, HENDERSON J. The impermanence of permanent magnets:

a case study on industry, Chinese production, and supply

constraints[R/OL]. (2021-11-16) [2024-01-04]. https://macropolo2.

wpenginepowered. com/wp-content/uploads/2021/11/magnet_

final. pdf.

[44] DOE releases first?ever comprehensive strategy to secure America's

clean energy supply chain[R/OL]. (2022-02-24) [2024-01-

04]. https://www. energy. gov/articles/doe?releases?first?ever?comprehensive?strategy?secure?americas?clean?energy?supply?chain.

[45] The White House. Building resilient supply chains, revitalizing

American manufacturing, and fostering broad?based growth:100-

day reviews under executive order 14017[EB/OL].(2021-06-04)

[2024-01-04]. https://www.whitehouse.gov/wp?content/uploads/

2021/06/100?day?supply?chain?review?report.pdf.

[46] OKINAGA S. Hitachi Metals developing EV motors with less China

rare earths[N/OL]. Nikkei Asia,(2022-12-08) [2024-01-

04]. https://asia. nikkei. com/Business/Materials/Hitachi?Metalsdeveloping?EV?motors?with?less?China?rare?earths.

[47] EDMONDSON J, WYATT D, GEAR L. Electric motors for electric

vehicles 2022-2032[R/OL]. [2024-01-04]. https://www.idtechex.

com/en/research?report/electric?motors?for?electric?vehicles?2022?

2032/842.

[48] 岳圣淞. 第五次国际产业转移中的中国与东南亚:比较优势与

政策选择[J]. 东南亚研究,2021(4):124-149.

[49] Japan Ministry of Economy, Trade and Industry. 13th conference

on critical materials and minerals held[EB/OL]. (2022-06-23)

[2024-01-04]. https://www.meti.go.jp/english/press/2022/0623_

003.html.

[50] Japan's global rare earths quest holds lessons for the US and Europe

[N/OL]. Quartz,(2021-04-23) [2024-01-04]. https://qz. com/

1998773/japans?rare?earths?strategy?has?lessons?for?us?europe.

[51] IEA. Minerals security partnership [EB/OL]. (2022-10-27)

[2024-01-04]. https://www.iea.org/policies/16066?minerals?security?partnership.

[52] KREIN J. The other realignment[J/OL]. American affairs, 2022,6

(3). [2024-01-04]. https://americanaffairsjournal. org/2022/08/

the-other-realignment/.

[53] Mississippi State Treasurer. McRae: The Inflation Reduction Act

will not reduce inflation[EB/OL]. (2022-08-19) [2024-01-04].

https://treasury.ms.gov/2022/08/19/mcrae?the?inflation?reductionact?will?not?reduce?inflation/.

[54] Department of Energy. Critical minerals and materials: U. S. Department

of Energy's strategy to support domestic critical mineral

and material supply chains (FY 2021-FY2031) [R/OL]. (2021-

01-19) [2024-02-24]. https://www. energy. gov/sites/prod/files/

2021/01/f82/DOE% 20Critical% 20Minerals% 20and% 20Materials%

20Strategy_0. pdf.

[55] RASHID F. H. Malaysia set to be rare earth elements powerhouse[N/

OL]. Malaysian reserve,(2022-08-05)[2024-01-04]. https://themalaysianreserve.

com/2022/08/05/malaysia?set?to?be?rare?earth?elements?powerhouse/.

[56] 美媒: 中韩磁铁公司进军越南[EB/OL].中国稀土学会,(2023-

09-28)[2024-01-04]. http://www.cs?re.org.cn/info/a2418.html.

[57] PARTRIDGE J. US bans‘ advanced tech firms from building facilities

in China for a decade[N/OL]. The Guardian, (2022-09-07)

[2024-01-04]. https://www. theguardian. com/business/2022/sep/

07/us?bans?advanced?tech?firms?from?building?facilities?in?china?for

?a?decade.

[58] European Commission. Trade[EB/OL]. [2024-01-04]. https://

policy.trade.ec.europa.eu/eu?trade?relationships?country?and?region/

countries?and?regions/united?states_en.

[59] 张宇燕,徐秀军. 确保相互依存与新型中美关系的构建[J]. 国

际问题研究,2021(1):41-54.

[60] 金仁淑,赵敏. 中美贸易摩擦对中日产业链重构的影响研究

[J]. 国际贸易,2022(9):60-70.

[61] 方晓霞,杨丹辉. 中日在稀有金属领域的战略博弈:兼评中国

稀土产业政策效果[J]. 日本问题研究,2016,30(5):1-7.

[62] 刘春燕. 日本商社全球资源投资战略获益良多[N]. 经济参考

报,2008-05-07(003).

[63] 陈喜峰,陈秀法,陈玉明. 日本全球非能源矿产资源勘查开发

投资与项目布局分析[J]. 中国矿业,2020,29(8):8-13,18.

[64] FUNK J. Warren Buffett's firm ups stakes in Japanese trading houses

[N/OL]. AP news,(2023-06-20)[2024-01-04]. https://apnews.

com/article/japan?warren?buffett?berkshire?hathaway?investment?nikkei?5991abe6d19f0a05cec7951e8c343a4d.

[65] WADA T. Blackstone to roll out private credit fund in Japan with

Daiwa[N]. Nikkei Asia, 2023-03-17.

[66] LINCOLN. Lincoln International expands its team in Tokyo [EB/

OL]. [2024-01-04]. https://www.lincolninternational.com/news/

japan?expansion/.

[67] 尹小平,郭懿萦,李天琦. 美国贸易制裁下日本半导体产业的

由盛转衰及其启示[J]. 现代日本经济,2023,249(3):35-49.

[68] MURAKAMI S, KAUSHIK K. Japan plans $75 bln investment

across Indo-Pacific to counter China[N/OL]. Reuters,(2023-03-

20)[2024-01-04]. https://www.reuters.com/world/asia?pacific/japan?announces?75?bln?new?plan?counter?china?indo?pacific?2023?

03?20/.

[69] 美日同意建立贸易和工业伙伴关系,将推动5G、半导体等行业

创新[EB/OL].( 2021-05-14)[ 2024-01-04]. https://wap. peopleapp.

com/article/7148525/6996160.

[70] WALTERS R. Prime Minister Kishida's G7 roadshow ends in

Washington[N/OL]. Hill,(2023-01-23) [2024-01-04]. https://

thehill.com/opinion/white?house/3809683?prime?minister?kishidasg7?roadshow?ends?in?washington/.

[71] SMITH S A. The Quad in the Indo?Pacific: what to know[EB/OL].

(2021-05-27)[2024-01-04]. https://www.cfr.org/in?brief/quadindo?pacific?what?know.

[72] Trade Market Intelligence US. Japan transition to electric vehicles

[R/OL]. (2021-07-07) [2024-01-04]. https://www. trade. gov/

market?intelligence/japan?transition?electric?vehicles.

[73] DOOLEY B, UENO H. Why Japan is holding back as the world

rushes toward electric cars[N/OL]. New York Times,(2021-03-

09) [2024-01-04]. https://www. nytimes. com/2021/03/09/business/

electric?cars?japan.html.

[74] Japan government sounds alarm over U.S. EV tax credits[N/OL].

Reuters,(2022-11-04) [2024-01-24]. https://asia.nikkei.com/

Business/Automobiles/Japan?government?sounds?alarm?over?U.S.?

EV?tax?credits.

[75] SUGA M. US?made rare earths to skip China in supply deal with Japan

[N/OL]. Bloomberg,(2023-02-21)[2024-01-24]. https://www.

bloomberg.com/news/articles/2023-02-22/us?made?rare?earths?to?skip

?china?in?supply?deal?with?japan.

[76] 李伟华. DVD 专利费“火烧”中国厂商“中国制造”[EB/OL].

(2010-05-19)[2024-01-04]. http://www. nipso. cn/onews. asp?

id=516.

[77] Ketian v Hitachi: China's first compulsory licence [EB/OL].

(2021-11-25)[2024-01-04]. https://www. bristows. com/news/

ketian?v?hitachi?chinas?first?compulsory?licence/.

[78] 中科三环拟与日企合资设立钕磁铁公司[EB/OL]. (2015-06-

19)[2024-01-04]. https://stock. cnstock. com/stock/smk_gszbs/

201506/3467592.htm.

[79] 薛芳,苑浩畅,李冬雪. 中国稀土永磁材料出口遭遇日本专利

壁垒的原因及对策[J]. 对外经贸实务,2021(3):43-46.

[80] Chinese firms to sue Hitachi Metals[N/OL]. Japan Times,(2013-

08-13)[2024-01-04].https://www.japantimes.co.jp/news/2013/08/

13/national/crime?legal/chinese?firms?to?sue?hitachi?metals/.

(责任编辑:蒋金星)