中国外贸如何应对挑战

叶冬艳 欧阳辉

当地时间6月21日,美国财政部发布了一项《拟议规则制定通知》(NPRM)。这份165页的草案,旨在限制美国实体在半导体和微电子、量子信息技术、人工智能三个高科技领域对华投资,并列出了详细的规定。

5月14日,美国公布对华加征301关税复审结果,决定在原有关税基础上,进一步对新能源、半导体、关键矿物等加征关税。由此引发人们对贸易以及关税问题关注度的再度提升。

2018年中美贸易战爆发后,两国之间的关税上升和贸易壁垒增加,中美之间的直接贸易量减少。但是,中国积极调整外贸策略,采取多种措施来缓解贸易战带来的压力,其中之一是调整贸易结构,加强与其他国家和周边地区的贸易合作,减少对美国的依赖,分散贸易风险并拓展新的市场空间。这体现在中国与美国的直接贸易额下降,在美欧日韩等主要贸易伙伴国中的贸易地位有所下降,与此同时中国与东盟(主要是越南)、墨西哥等新兴经济体的贸易量相对增加。

此外,中国也加大了对越南、墨西哥等国的直接投资,以降低对单一市场的依赖程度。

在中美贸易战背景下,中国对外贸易很难像以前一样高速增长。欧美政府不断推出保护主义措施,意味着出海也不是万能之策,同样面临着贸易摩擦风险。另外,随着中国企业的出海,中国“产业空心化”风险值得警惕。

对外贸易结构变化

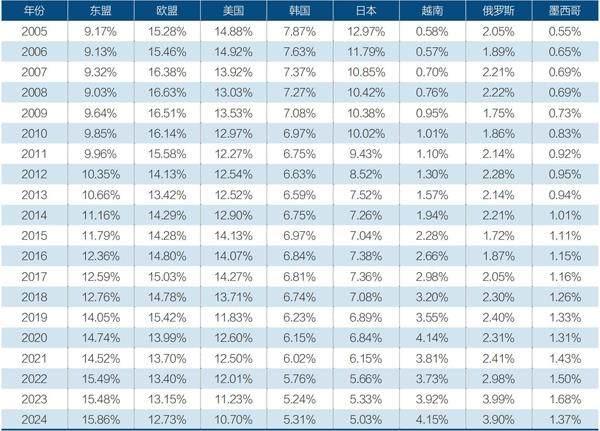

图1是2005年至2024年不同经济体在中国对外贸易中所占份额。在2017年,对美贸易占中国对外贸易的份额是14.27%,2018年中美贸易战爆发后,美国所占份额逐步降低,截至2024年前五个月,降到了10.70%,下降3.57%。从2017年到2024年,欧盟、日本、韩国所占份额分别降低2.30%、2.33%、1.50%。与此同时,东盟、越南、俄罗斯、墨西哥所占份额分别提高了3.27%、1.17%、1.85%、0.21%。也就是说,与贸易战爆发前的2017年相比,美欧日韩等发达经济体在中国对外贸易中所占份额下降,而越南、墨西哥等新兴经济体所占份额稳中有升。自2020年起,东盟超过欧盟成为中国最大贸易伙伴。

图1:2005年-2024年不同经济体在中国对外贸易中所占份额

资料来源:CEIC。2024年数据截至5月底。制表:颜斌

图2是2005年至2024年中国对外贸易总额及同比增速。2018年,中美贸易战爆发,但中国对外贸易保持增长。2019年,受贸易战影响,中国贸易总额下降0.96%。2020年,新冠疫情暴发,全球贸易规模下降,中国贸易总额虽然是同比增长的,但涨幅(1.70%)低于2017年(11.44%)、2018年(12.55%)。在2021年、2022年,中国对疫情的控制比其他国家要好,且拥有相对完整的供应链,因而中国出口规模大增。2021年贸易总额同比增长29.81%,2022年相比2021年的高基数也增长了4.40%。2023年,受全球整体贸易规模下降和贸易摩擦日益增多的影响,中国贸易总额同比下降5.91%,略低于2021年水平,与2017年相比还是增长了44.55%。2024年1月-5月,贸易总额2.46万亿美元,同比增长2.77%。

图2:2005年-2024年中国对外贸易总额及同比增速

注:2024年数据截至5月底。资料来源:CEIC

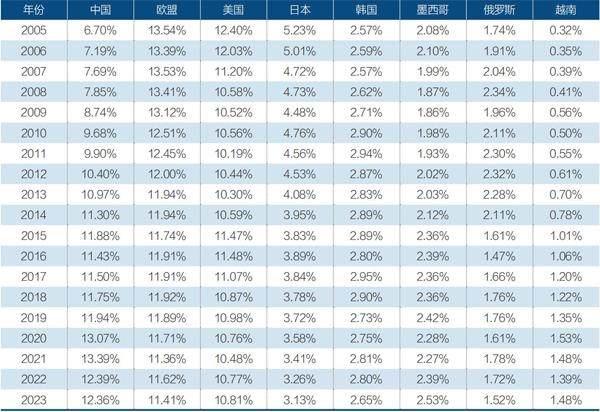

图3是2005年至2023年不同经济体占全球对外贸易份额。从占全球贸易份额来看,贸易战并没有阻滞中国的上升趋势。在2020年、2021年,由于新冠疫情影响,中国占全球贸易份额一度超过13%,2022年降到12.39%,而2023年与2022年持平。此外,越南、墨西哥等新兴市场所占份额在增长。从2017年到2023年,中国、越南、墨西哥占比分别提高了0.86%、0.29%、0.17%,而日本、欧盟、韩国、美国分别降低了0.71%、0.51%、0.29%、0.26%。

图3:2005年-2023年不同经济体占全球对外贸易份额

资料来源:WTO

2018年中美贸易战爆发后,中国与美欧日韩等发达经济体的贸易有所下降,但与东盟(特别是越南)、俄罗斯、墨西哥等新兴经济体的贸易增加了。中国对外贸易规模在2022年达历史最高,近两年虽有所下降,仍保持高水平。不过,随着贸易摩擦日益增多,中国对外贸易很难像2014年以前一样持续增长。

中美间直接贸易减少

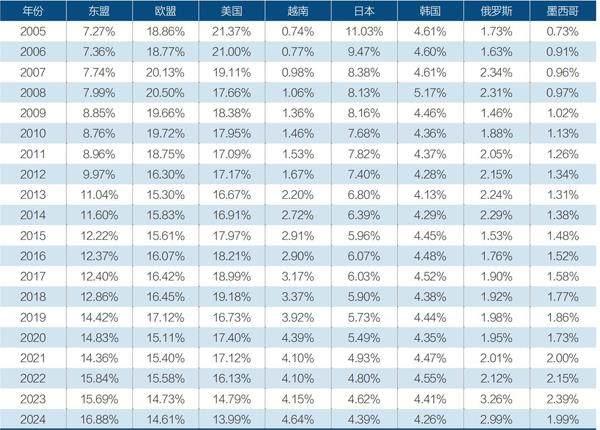

图4是2005年至2024年不同经济体在中国出口所占份额。2012年至2022年,美国都是中国出口最大目的地。2017年,美国占中国出口的18.99%;2018年,不少厂家为规避关税而突击出口,占比上升至19.18%;相应地,2019年,美国占中国出口份额下降到了16.73%。2020年至2022年,美国仍是中国出口最大目的地,但所占份额逐年下降。

图4:2005年-2024年不同经济体在中国出口所占份额

资料来源:CEIC。2024年数据截至5月底

从2017年到2024年,美国、欧盟、日本、韩国所占份额分别降低5.00%、1.81%、1.64%、0.26%;东盟、越南、俄罗斯、墨西哥所占份额分别提高4.47%、1.47%、1.09%、0.41%。自2023年起,东盟超过美国成为中国最大出口目的地。

图5是2005年至2024年中国对外贸易差额及其同比增长。中国对外贸易差额经历了两轮明显的先下降、后上升的过程。2018年贸易顺差跌到近十年的最低点,但2019年贸易顺差同比增长20%,与贸易战爆发前的2017年持平。新冠疫情三年,中国贸易顺差逐年上升,2022年达到创纪录的8379.28亿美元。贸易顺差在2023年、2024年虽然同比小幅下降,但也保持在相对高位。

图5:2005年-2024年中国对外贸易差额及同比增长

资料来源:CEIC。2024年数据截至5月底

图6是2005年至2024年中国对不同经济体的贸易差额。美国、中国香港、欧盟与东盟是中国贸易顺差的前几大来源地,中国对墨西哥和东盟的贸易顺差在逐步增加。

图6:2005-2024年中国对不同经济体贸易差额(单位:10亿美元)

资料来源:CEIC。2024年数据截至5月底

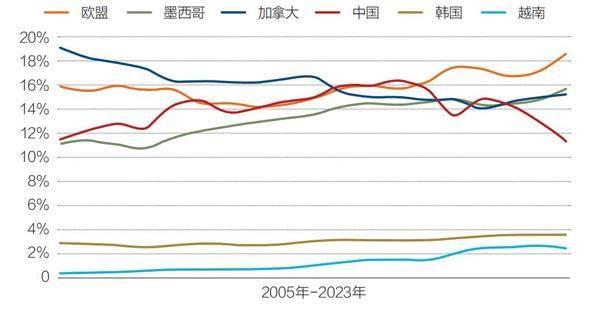

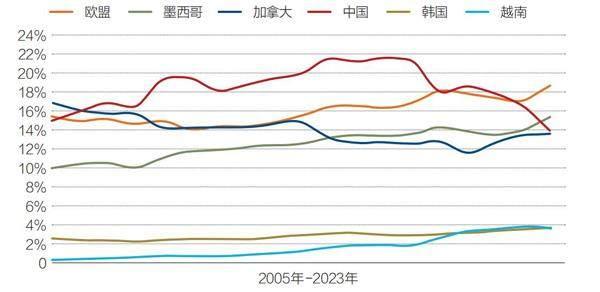

图7是2005年至2023年不同经济体在与美国贸易中所占比例。从2017年到2023年,中国在与美国贸易中所占份额降低5.07%,而欧盟、墨西哥、越南、韩国、加拿大在与美国贸易中所占份额分别提高2.87%、1.34%、1.03%、0.47%、0.20%。

图7:2005年-2023年不同经济体在与美国贸易中所占份额

资料来源:CEIC

在2015年至2018年,中国是美国最大的贸易伙伴,自2019年起欧盟取代中国成为美国最大贸易伙伴。实际上,自2019年起,墨西哥、加拿大与美国贸易额就超过中美贸易额,中国从最大贸易伙伴变成第四大贸易伙伴,只有在2020年,由于新冠疫情影响,中美贸易额超过墨西哥、加拿大与美国贸易额。中国占美国贸易份额在逐步降低,但又远高于第五大贸易伙伴的韩国,预计在将来很长一段时间中国都会是美国第四大贸易伙伴。

图8是2005年至2023年不同经济体在美国进口中所占份额。从2017年到2023年,中国所占份额降低7.74%,欧盟、墨西哥、越南、中国台湾、加拿大、韩国所占比例分别提高2.40%、2.06%、1.72%、1.03%、0.87%、0.72%,中国失去的份额基本由这些经济体瓜分。

图8:2005年-2023年不同经济体在美国进口中所占份额

资料来源:CEIC

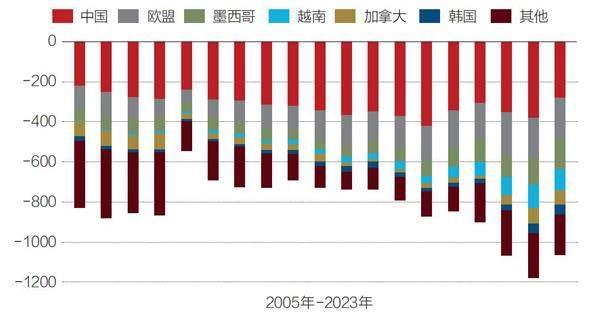

图9是美国对不同经济体的贸易差额。中国、欧盟、墨西哥、越南是美国贸易逆差的主要来源地。从2018年到2023年,美国对中国的贸易逆差从4182亿美元缩小到2794亿美元,而对欧盟、墨西哥、越南的贸易逆差则呈现扩大的趋势。

图9:美国贸易差额(10亿美元)

资料来源:CEIC

总的来说,在中美贸易战背景下,中国到东盟和墨西哥,东盟和墨西哥到美国的转口贸易呈现出明显增长的趋势。

中国企业走出去

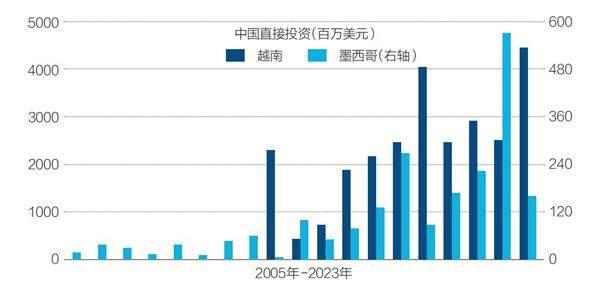

从直接投资的“走出去”看,中资企业在加速布局东南亚,尤其是越南。中美贸易战和新冠疫情强化了外商投资持续流入越南的趋势,中国在其中扮演了重要角色,通过对越南和墨西哥的直接投资建厂,以降低生产成本、提高产品质量并拓展海外市场,实现了全球供应链的多元化布局,规避美国加征的关税和设置的贸易壁垒,提高了整体的抗风险能力。

图10是2005年至2023年中国对越南和墨西哥的直接投资金额。在2018年贸易战爆发前,中国对越南直接投资就逐年增加,从2014年的4.27亿美元增长到了2018年的24.65亿美元,2019年更是大幅增加至40.63亿美元、增幅65%;2020年至2022年因疫情影响有所下降,2023年又增至44.71亿美元。

图10:2005年-2023年中国对越南、墨西哥直接投资

资料来源:CEIC

从墨西哥的外商直接投资存量数据来看,美国占四成,中国仅占1%左右,但中美贸易摩擦后,中国成为墨西哥增长最快的外商投资来源国。2018年,中国对墨西哥的直接投资比2017年翻了一番,在2022年达到单年最高水平5.7亿美元。2023年,中国对墨西哥直接投资新增1.59亿美元,存量达到24.52亿美元,中国已成为墨西哥第四大外商直接投资来源国。

总的来说,在中美贸易战背景下,中国与美欧日韩等经济体的贸易在中国对外贸易中所占份额逐步下降,而中国与东盟、墨西哥等新兴经济体的贸易占比在逐步上升。

为了应对美国对中国发动的贸易战,中国一方面规避贸易壁垒,另一方面,中国企业积极出海,到海外直接投资建厂。

美国大选逐步临近,前总统特朗普在其与现任总统拜登的竞选对决中,提出了一系列保护主义贸易措施,比如对所有进口商品和服务普遍征收10%的最低基准关税。这意味着转口贸易和出海也不是万能之策,同样面临着贸易摩擦风险。

随着中国企业的出海,中国“产业空心化”风险值得警惕。近年来,中国制造业增加值占GDP的比重持续走低。2006年,制造业增加值占GDP(国内生产总值)比重达到32.5%的峰值,随后五年在高位徘徊,2011年起逐年降低,2020年降至26.3%,九年时间大幅下降了5.8%。尽管2022年这一比重回升至27.7%,但仍处于多年低位。与美国、德国、日本等全球主要工业国家在同样发展阶段相比,中国制造业占比下降时间更早、速度更快,这可能会引发产业“空心化”,削弱中国经济抗风险能力和国际竞争力。

(编辑:王延春)