“以数治税”:税收征管数字化的机遇、挑战与对策

李鸿杰,左锐,杨洋,蒲实

(1.西安财经大学商学院,西安 710100;2.农银金融资产投资有限公司,北京 100036)

1 引言

2021 年11 月15 日,工业和信息化部印发《“十四五”大数据产业发展规划》,规划中明确指出要发起通信大数据、金融大数据等12 个行业的开发利用行动,大数据产业已然成为未来发展的枢纽及核心。税收事业作为党百年奋斗历程的重要组成,伴随数字经济的兴起,其治理重心必将作相应调整[1]。2021 年3 月,中共中央办公厅、国务院办公厅印发了《关于进一步深化税收征管改革的意见》,明确指出充分运用大数据、云计算、人工智能、移动互联网等现代信息技术,驱动一系列税务执法等制度创新和业务变革。在此背景下,国家税务总局在“金税三期”工程的基础上持续优化,为“金税四期”工程的建设谋篇布局,智慧税务建设正式启航,国家正实现从“以票管税”向“以数治税”分类精准监管的加速转变。税收征管数字化作为适应数字经济发展的必然趋势[2],其相较于传统税收征管模式的变革能够提高税法遵从度,激发数据要素活力,充分发挥数字技术的溢出效应,对于深化税收大数据应用,开创以数治税时代具有重要作用。目前中国的税收征管改革虽在紧跟时代发展的步伐,顶层设计也已基本形成,但实践过程中还存在一系列挑战,税收边界模糊[3]、征税对象不明确、涉税信息难以被及时准确捕获[4]等问题频繁发生,这都导致税收监管难度大幅提升[5],因此如何紧抓数字经济发展的契机,正确认识当前税收征管存在的问题,积极推进税收征管数字化改革实践是当下亟需解决的重要现实问题。

2 中国税收征管数字化的机遇

2.1 数字经济发展

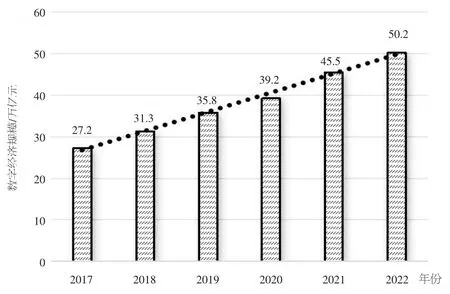

数字经济的快速发展助推税收征管数字化。首先,经济活动的线上转移使得税务部门可以通过电子商务平台、在线支付系统等数字化渠道直接获取相关交易数据,实现对交易行为的实时监控和管理,提高税收征管的效率。其次,数字经济的交易和积累包含了丰富的商业信息和交易行为。税务部门可以运用大数据分析技术,对海量数据进行挖掘和分析,发现潜在的税收风险和违规行为。通过数据的智能化处理和风险识别,税收征管能够更加精准地定位问题领域,优化执法资源配置。如图1 所示,2017 年以来,中国数字经济规模持续扩大,并呈现稳步增长态势,为税收征管数字化创造了机遇。

图1 中国数字经济规模

2.2 企业数字化转型

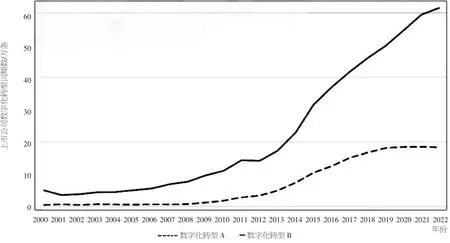

伴随企业数字化发展,企业税收缴纳逐渐转变为数字化形式,推动了税收部门的数字化转型。首先,企业数字化转型,建立了完善的数据集中管理系统,实现了各个业务系统之间的数据共享和协同。税务部门可以借助企业的数字化系统直接获取相关数据,减少纳税信息的填报和核对工作,提高税收征管的效率和准确性。其次,企业数字化转型促进了电子发票和电子支付的应用。电子发票可以实现自动化开票、传递和存储,减少了纸质发票的使用和管理成本,并有利于税务部门的监管和查验。最后,企业数字化转型使得税务部门可以与企业建立数字化合作平台,实现信息共享和即时互动,提高双方之间的沟通和协作效率。图2 表明,上市公司2012 年以后,尤其是2015 年以后,企业数字化转型数量大幅度提升,为税收征管数字化创造了机遇。

图2 2000- 2022 年上市公司数字化转型词频数量

3 中国税收征管数字化面临的挑战

3.1 税收征管数字化相关法律有待完善

税收征管数字化相关法律相对滞后于数字经济的发展,相关法律有待完善。第十四届全国人民代表大会第一次会议中指出,要深入推进财税体制改革,优化税收征管机制,推进税收征管法修改。新税收征管法作为中国税收征管工作的基础和总纲,自2019 年7 月1 日实施以来已对税收征管工作进行了系统的规范和完善,在促进税收征管机构的职责落实、纳税人权益保护、税收征收管理的规范化等方面发挥了巨大作用。然而,距离新税收征管法的上次修订已经过去4年,伴随大数据、人工智能等新兴技术的涌现,税收征管的内外部环境已经发生翻天覆地的变化,数字经济对涉税信息共享机制[8]、跨境税收征管[9]及国际税收规则[10]产生冲击;涉税数据法秩序[11]有待创立,这都表明当前税收征管数字化相关法律正面临着严峻的挑战。

3.2 税收数字化人才队伍建设有待加强

当前税务机关体系单位及高校对人才培养及战略定位认识还不够,人才培养方式方法还较为落后。数字经济时代背景下,经济活动纷繁复杂,交易流程十分隐蔽,涉税信息呈爆炸增长态势,这就要求税务人员不仅要懂税,还要懂数据分析、懂风险应对。目前中国税务人才结构还较为单一、数字化人才相对紧缺[12],税务机关培训的方式是“缺什么,补什么”“需要什么,学什么”,该培养模式缺乏一定前瞻性,导致税务人才的知识体系滞后于复杂变化的大数据环境。此外,在大学教育教学中也存在涉税教材内容滞后[13],教师面临及时更新知识压力以及学生税收课程学习难度较大[14]等问题,这都将导致税务数字化人才的培养与时代发展需求严重脱节,因此如何破除数字化人才的紧缺局面是当前面临的挑战。

3.3 税收征管数字化理念有待转变

国务院新闻办解读《关于进一步深化税收征管改革的意见》时指出,要推动税务执法、服务、监管的理念和方式手段等全方位变革。新型生产力的变革,需要改变与之对应的生产关系。《中国数字经济发展研究报告》中指出,2022 年中国数字经济规模达到50.2 万亿元,同比名义增长10.3%,已连续11 年显著高于同期GDP 名义增速,数字经济占GDP 比重达到41.5%,这一比重相当于第二产业占国民经济的比重。数字经济的飞速发展,引起生产方式的变革,原有的税收征管思维模式已经不能适用于现有的生产关系[15],税收治理面临巨大挑战[16]。要实现高质量高效能的税务执法、服务与监管,提升税收治理能力,首要的是要推动税务理念的变革与创新[17]。税收征管数字化转型过程中,应始终秉持 “人民税收理念”,建立以便利纳税人为中心的“用户思维”。然而现阶段的税收征管理念依然以管理为主,导致税务网络平台建设比较低端,征管效能落后等问题[18],税收征管数字化推进受阻。

4 中国税收征管数字化的对策建议

税务机构应转变思想,变被动适应到主动改变,重视税收征管数字化产生的问题,不断完善相关税收征管制度与相关法律,积极引导各单位重视税收人才培养,提升税收征管效率。

4.1 完善税收数字化征管制度

完备的顶层设计是落实税收征管数字化的基础。以数字化转型推动税收征管变革,首先,以先进管理理念为指导,以税收信息化建设为保障[19],依托数字化技术,实现涉税数据全程管控及不同机构之间协同管理[20],构建以《税收征管法》为统领、以税收法律法规为依据的税收征管制度体系;其次,通过借鉴发达国家税收征管制度建设情况,结合中国国情,为税收征管制度的整体规划提供顶层设计层面的参考。

4.2 加强税收数字化人才队伍建设

一方面,认清人才发展战略目标,不断更新人才培养模式。人才发展战略应根据数字经济形势的变化不断调整,培养适应能力强的税务人才。税务人才的培养要以社会经济发展需求为导向,培养具有专业胜任能力、适应力、道德感等一系列能力的高素质复合型人才。税务人员要变被动为主动,变传统地被动接受到主动学习,主动了解国际前沿动态,把握国家发展趋势,主动学习数字技术,努力将其运用到工作实践当中。另一方面,完善税务教育教学体系。税收征管数字化人才需要理论与实践相结合,在实践中锻炼、提高税收征管的能力。通过产教融合、校企合作的方式,加强教师数字化方面的专业知识水平,丰富教师数字化实战经验。同时,借助企业开展数字化教学活动,丰富教学形式,将书本知识具象化,让学生对数字化实务有直观理解与感受。

4.3 树立数字化税收征管理念

一方面,推动“以票制税”到“以数治税”理念的转变。数字经济的发展使得税收征管的方式发生了翻天覆地的变化,税务部门应意识到传统的记账凭证、账簿等信息采集审核方式已经难以适应数字经济的快速发展。大数据、云计算、人工智能、区块链等技术手段已经逐渐运用到税收征管活动当中。税务人员需要积极适应数字化治税的方式,主动加强对数字信息技术的学习,掌握与数字化税收征管相关的技术和工具。另一方面,转变税务部门职能,实现从监管到服务的转变。税务部门应从一个监管者转变为一个服务者,建成“无风险不打扰、有违法要追究、全过程强智控”的税务执法新体系,形成高效率、低成本、少环节的“数字化纳税服务部门”,进一步将“放管服”的政策落实到位。

5 结语与展望

在大数据、人工智能等新兴技术不断涌现的今天,各行各业都遭受了新兴技术带来的不同程度冲击,税收征管也不例外,但是这同时也能够推动税收征管的发展。税收征管的优化无论从制度理念还是技术都需要顺势而为,相关部门需要积极地面对新兴技术带来的挑战,全方位系统性优化税收征管,大幅提高税法遵从度和社会满意度,降低征纳成本,充分发挥税收在国家治理中的基础性、支柱性、保障性作用,为推动高质量发展提供有力支撑。