制造业金融化、高管团队特征与创新效率研究

王谦,刘嫣然

(1.辽宁科技大学,辽宁 鞍山 114000;2.牧原肉食品有限公司,河南 南阳 474300)

1 引言

制造业金融化不仅会对企业自身发展造成冲击,更会影响国家的创新能力[1]。2014-2019 年,制造业金融资产增幅远大于创新研发投入。基于以上背景,本文选取制造业创新产出变量衡量创新效率,探讨金融化对创新效率的影响。高层梯队理论认为,高管团队性别、年龄等群体特征使其具备不同的管理风格,影响企业战略决策与经济效益[2],继而影响制造业金融化与创新效率的关系。因此,本文选取高管团队年龄、性别、平均受教育程度、研发背景等变量,探究高管团队特征在制造业金融化与创新效率之间的调节机制。

2 理论分析与研究假设

金融资产的高回报及创新活动周期较长、风险较高等特征使制造业企业在进行资源配置时,逐渐向金融领域延伸,创新投资被挤占,创新效率下降。因此,制造业金融化程度的加深会抑制制造业创新投入,限制其创新效率。基于以上认识,本文提出假设H1:

H1:制造业金融化对创新效率产生替代作用,抑制企业创新效率。

本文将高管团队平均年龄、性别比例、受教育程度、研发背景作为衡量高管团队特征的变量,分析其对制造业金融化与创新效率之间关系的调节作用。

首先,高管年龄反映其阅历及风险偏好[3];其次,女性高管规避风险意识较强[4];再次,高学历水平的高管乐于寻找机遇进行变革[5];最后,具有研发背景的高管能推动企业研发投入的提升[6]。因此,本文提出以下假设:

H2:高管团队年龄越大,制造业金融化对创新效率的抑制作用越明显。

H3:高管团队女性比例越高,制造业金融化对创新效率的抑制作用越明显。

H4:高管团队受教育程度越高,制造业金融化对创新效率的抑制作用越弱。

H5:高管团队拥有研发背景的高管人数越多,制造业金融化对创新效率的抑制作用越弱。

3 研究设计

3.1 样本选取与数据来源

本文选择2014-2019 年沪深两市制造业上市公司作为研究对象,以面板数据为样本数据,剔除样本内ST 或*ST 上市公司、相关数据严重缺失或明显有误的公司及高管特征数据不完整或不披露的样本,最终得到782 家上市公司4 692个有效观测值,使用Frontier 4.1 软件计算创新效率,借助Stata 15.0 软件进行实证分析。

3.2 变量选取

①被解释变量:创新效率(IEff)。本文采用随机前沿方法(SFA)测算创新效率。依据肖文等[7]的研究,构建模型(1):

式中,Yt表示制造业企业i 公司在t 年份的创新产出;Ki、Li表示资本和人力的投入,采用研发费用和研发人员数衡量;β0表示截距项;β1、β2、γ 表示待估计参数;νi表示随机误差项,代表无法控制的外在因素造成的误差且服从正态分布;ui表示无效率项,即影响制造业企业创新效率的随机因素且服从单边分布。

②解释变量:制造业金融化(Fin)。本文采用制造业金融资产与总资产的比值作为衡量金融化的指标,进一步将金融资产划分为货币性金融资产(Fin1) 和非货币性金融资产(Fin2)两类。

③调节变量:本文选取高管团队平均年龄(Age)、性别比例(Dgm)、平均受教育程度(Edu)、研发背景(Afunc)等高管团队特征作为调节变量来实证检验各高管团队特征的调节作用。

④控制变量。本文根据已有的研究[8],选择企业规模(Size)、企业年龄(lnage)、盈利能力(Roa)、财务杠杆率(Lev)、企业成长性(Growth)、经营性现金流(Cfo)、企业资本密集度(Fixed)、股权集中度(Cn)作为控制变量,以此提高模型的拟合程度。

3.3 模型构建

3.3.1 制造业金融化与创新效率的回归模型

本文参考王红建等[9]、党建民等[10]的研究成果,构建多元回归模型(2),实证检验制造业金融化对创新效率的影响。

式中,β1表示创新效率与金融化的相关系数;∂1~∂8分别表示创新效率与企业规模、企业年龄、盈利能力、财务杠杆率、企业成长性、经营性现金流、企业资本密集度、股权集中度的相关系数;β0表示常数项。

3.3.2 高管团队特征调节变量的回归模型

本文参考温忠麟等[11]的研究,在模型中添加高管团队平均年龄、性别比例、平均受教育程度、研发背景变量,构建调节效应回归模型(3)~(6),检验各高管团队特征对制造业金融化与创新效率关系的调节作用。

式中,β3、β5、β7、β9分别表示创新效率与交互项的调节系数,其正负表示为调节方向。模型中交互项系数的显著性代表高管团队特征对制造业金融化与创新效率关系的调节效应的显著性,即观察β3、β5、β7、β9是否显著。

4 实证分析

4.1 回归分析

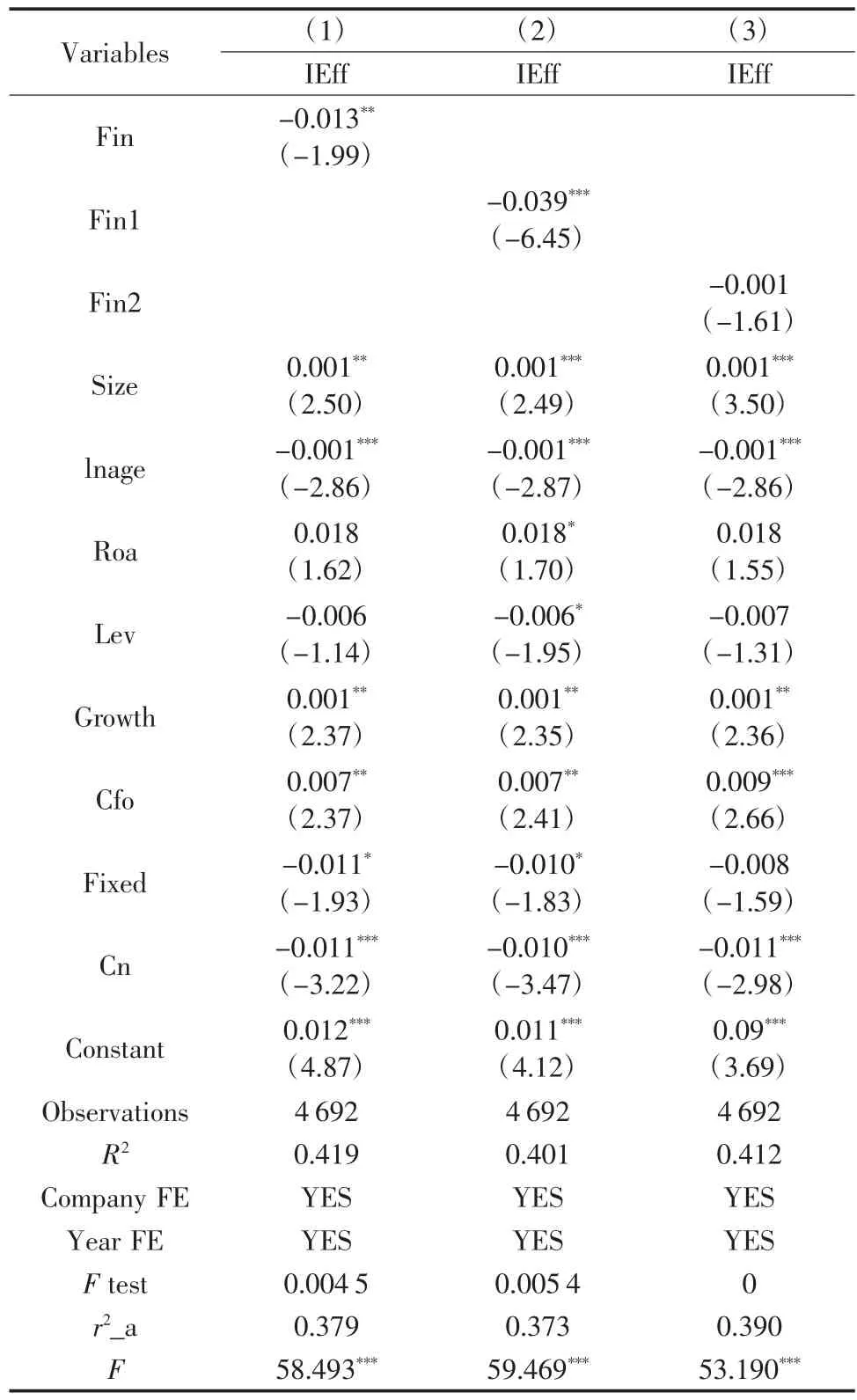

为验证制造业金融化对创新效率的影响,本文对模型(2)进行回归检验,采用平衡面板数据和固态效应模型,设定相关企业和年度的虚拟变量。表1 的回归结果显示,所有回归的F 值均在1%的水平上显著,R2值均大于0.3,模型有效。

表1 OLS 回归结果

表1 显示,制造业金融化与创新效率负相关且在5%的水平上显著,表明制造业金融化对其创新效率起到了抑制作用;货币性金融资产(Fin1)与企业创新效率之间在1%的水平上显著负相关,充分印证了假设H1。

在控制变量方面,企业规模与制造业企业创新效率在5%的水平上显著正相关,说明企业规模越大,创新效率越高;企业年龄与创新效率在1%的水平上显著负相关,说明企业年龄越大,研发积极性越低;财务杠杆率、资本密集度与创新效率负相关,说明企业资本越密集、财务杠杆率越高,对创新活动的抑制作用越明显;企业成长性、经营性现金流与创新效率正相关且在5%的水平上显著,说明企业成长性越好、获取现金能力越强,创新效率越高;股权集中度与创新效率在1%的水平上显著负相关,说明企业股权越集中,对创新效率越不利。

4.2 高管团队特征调节作用的回归分析

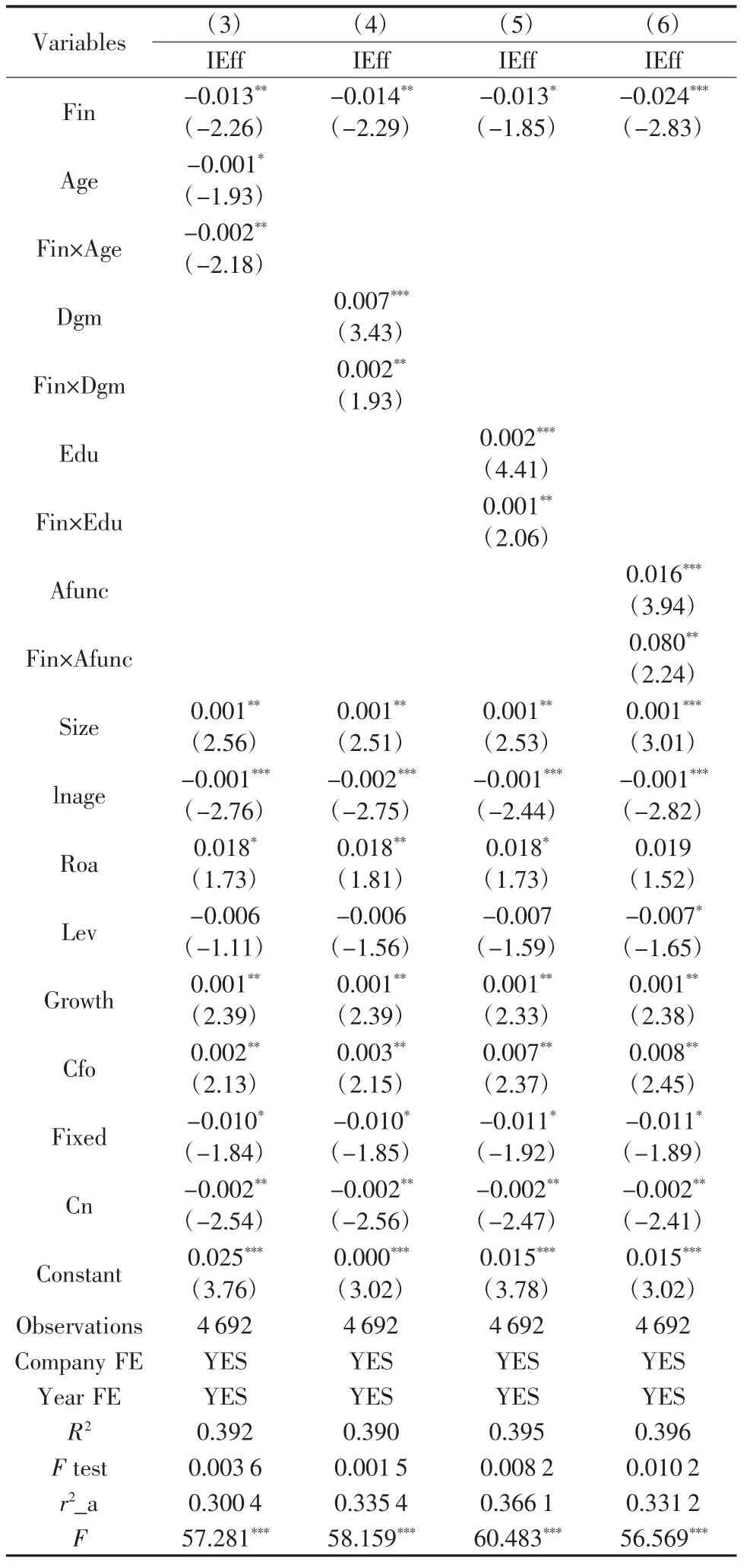

表2 是添加高管团队特征后,对模型(3)~(6)的检验结果。回归结果表明,模型中F 值均在1%的水平上显著,R2值均大于0.3,制造业金融化的回归系数符号未发生改变且均在10%的水平上显著负相关。

表2 调节效应回归结果

模型(3)的结果显示,高管团队年龄对创新效率具有显著负向影响,其和制造业金融化的交互项Fin×Age 与创新效率在5%的水平上显著负相关,说明年龄较高的高管创新动力不足,增强了金融化对创新效率的替代效应,假设H2 成立。

模型(4)的结果显示,高管团队的女性比例与制造业创新效率负相关且在1%的水平上显著,其和制造业金融化的交互项Fin×Dgm 与创新效率在5%的水平上显著负相关,说明女性高管比例越高,金融化对创新效率的抑制作用越大,假设H3 成立。

模型(5)的结果显示,高管团队平均受教育程度与制造业创新效率在1%的水平上正相关,其和制造业金融化的交互项Fin×Edu 与创新效率在5%的水平上显著正相关,说明高管团队受教育程度越高,创新效率越高,削弱了金融化对创新效率的影响,假设H4 成立。

模型(6)的结果显示,高管团队研发背景与制造业创新效率在1%的水平上显著正相关,其和制造业金融化的交互项Fin×Afunc 与创新效率在5%的水平上显著正相关,说明高管团队中拥有研发背景的高管人数越多,创新效率越高,削弱了金融化对创新效率的影响,假设H5 成立。

5 研究结论与建议

5.1 研究结论

第一,制造业金融化抑制企业的创新效率。制造业金融化与创新效率显著负相关,制造业企业在投资决策时更倾向于配置金融资产而不是创新投资,阻碍了创新效率的提升。本文得出结论:制造业金融化抑制了创新效率的提升。

第二,高管团队年龄及性别特征加剧了金融化对创新效率的抑制作用。高管团队的年龄特征、性别特征与制造业金融化的交乘项均与创新效率显著负相关,年龄大的高管难以捕捉创新信息,女性高管的避险倾向使其偏好配置金融资产,二者均加剧了金融化对创新效率的挤占。

第三,高管团队受教育程度及研发背景会削弱金融化对创新效率的抑制作用。高管团队受教育程度、研发背景和制造业金融化的交乘项均与创新效率显著正相关,受教育程度高和具有研发背景的高管团队的资源配置更倾向于创新领域,这促进了创新效率的提高,两者均会反向调节制造业金融化对创新效率的抑制作用。

5.2 建议

第一,加大政府宏观调控力度,营造稳定的市场环境。制造业创新活动具有周期长、产出结果不确定等风险,强有力的宏观调控有助于防范金融化和政策不确定性对创新活动的影响,促进创新升级。因此,政府应加强宏观调控,为提高创新效率营造稳定的市场环境。

第二,完善金融市场体系,引导金融服务实体经济。制造业企业配置金融资产应以优化投资结构、缓解融资约束为目标。当金融资产配置影响主业发展时,政府应加强对金融市场的监管,完善金融市场体系,充分发挥金融服务实体经济的价值,抑制过度金融化,为创新活动提供资金支持,促进创新效率的提高。

第三,完善治理体系,塑造创新型企业文化。制造业企业的委托代理问题及股权过度集中会抑制创新活动,管理者薪资报酬与金融资产短期利益耦合互动,削弱了制造业的创新活力。制造业企业应完善治理体系,将决策权、薪酬机制与企业长期利益结合,使资源分配更有助于提高创新动力与创新效率。

第四,合理构建高管团队,激发创新热情。高管团队的不同特征在调节制造业金融化对创新效率影响上存在差异,年龄大的高管更有经验,女性高管具有沟通优势,高学历和研发背景的高管更倾向于开展创新活动。因此,构建多元化的高管团队有利于维持金融资产与创新活动的平衡,提升创新效率。