供应链金融对核心企业财务绩效的影响研究

梁雨芳, 房 晶

(浙江万里学院物流与电子商务学院, 浙江 宁波 315100)

2023年3月1日,工业和信息化部部长指出,2022年国内中小微企业数量已经超过5 200万户,其中规模以上工业中小企业经营收入已经超过80万亿元,为促进国民经济发展做出重要贡献。但仍旧有许多中小企业面临着融资难、融资贵等问题,影响企业资金流转,抑制企业的长期发展。供应链金融作为解决中小企业融资困难的重要方案[1],近年来受到各界的广泛关注。2023年8月1日发布的《关于开展“一链一策一批”中小微企业融资促进行动的通知》指出应当规范发展供应链金融,帮助产业链上的中小微企业获得更多的资金支持,提高中小微企业融资可得性,提升企业运营资金的周转效率,助力中小微企业获得更好的发展。也有学者研究表明,中小企业参与供应链金融活动可以降低企业融资成本、提高融资效率[2],从而提升供应链整体协同性。

但是,在供应链金融活动的开展过程中,中小企业获得融资贷款需要以核心企业的商业信用为担保,这就要求核心企业能够有效对供应链上的真实活动进行监管,防止链上成员出现欺诈行为影响核心企业自身利益[3]。因此,核心企业在参与该活动时,企业需要有效整合自身资源,保证企业内各部门相关信息数据能够及时共享,从而对供应链上的具体活动实现一定程度的监管,维持供应链整体的稳定性,确保供应链金融活动的顺利开展。由此可见,核心企业对供应链金融活动的开展起着至关重要的作用,研究核心企业参与供应链金融活动对企业自身产生的影响,可以更好地发挥核心企业的关键作用,推动供应链金融发展,纾解中小企业融资难题。

基于此,利用沪深A股上市的非金融企业的相关数据,分析供应链中核心企业参与供应链金融活动对其财务绩效产生的影响。并将企业内部整合作为中介变量,进一步探讨核心企业参与供应链金融活动能否通过企业内部整合帮助企业提升财务绩效。

1 理论分析与研究假设

1.1 核心企业参与供应链金融活动有助于提升企业财务绩效

目前,学术界对供应链金融的定义尚未统一,该文研究基于文献[4],认为供应链金融是基于供应链上的真实交易,由其中的核心企业信用能力为担保,以整体供应链信用为依托,帮助核心企业自身以及供应链上下游解决资金问题的一整套融资方案。

梳理相关文献,可以发现核心企业参与供应链金融活动可以降低企业相关费用,从而实现其财务绩效的提升[5]。根据成本交易理论,企业在进行交易活动时,必然会产生相关的交易费用,因此如何管控交易成本,降低交易费用,对企业的长久发展起着重要作用。核心企业参与供应链金融活动后,能够帮助上下游中小企业快速地获得资金支持,避免供应链中断,从而提高供应链整体的运作效率,减少核心企业生产运作过程中产生的期间费用,提升核心企业财务绩效[6]。同时,供应链金融活动能够加强上下游中小企业对核心企业的依赖性,减少核心企业因寻找新合作伙伴所产生的相关费用。且供应链金融活动能够使核心企业拥有较高的话语权,从而参与到供应链运转的各个环节中,通过实际作业,核心企业能够优化供应链整体运作流程,删减重复作业,减少资源浪费,提升核心企业的财务绩效。Wang等[7]发现在供应链金融环境下,网络中心性与网络强度也能够帮助企业提高财务绩效。刘涛等[8]指出反向保理模式可以通过优化现金流有效提升企业财务绩效。综上所述,核心企业参与供应链金融活动能够盘活供应链资金,减少供应链中断的风险,促进供应链协同发展,降低企业的成本费用,提升企业财务绩效。因此,提出以下假设。

H1:核心企业参与供应链金融活动有助于提升企业财务绩效。

1.2 核心企业参与供应链金融活动对企业内部整合产生正向影响

企业的内部整合是指企业将其内部的资源业务根据最优原则进行优化调整,以满足客户的需求[9]。其着重强调企业各职能部门协同合作,提升企业整体运作效率,减少资源浪费。供应链金融活动的实现主要依托的是核心企业的商业信用,这就要求核心企业能够将自身的资源进行有效整合,保证企业内部信息传递的及时性和准确性。核心企业参与供应链金融活动时,其所涉及的不仅是资金流,还会涉及与之相关的信息流和物流[10],涵盖企业内的多个部门,因此在组织实践过程中,需要各个部门协同合作[11],确保供应链金融活动的顺利开展。在此过程中,企业能够更好地发现各环节衔接存在的问题,并进行优化改进,通过不断地实践运营,减去其中繁冗的作业内容,提升企业作业效率。在以往作业过程中,企业内跨部门之间的沟通较少,缺乏专业化的规章制度,但在进行供应链金融活动时,为保证链上活动的真实可靠,实时获得相关信息,核心企业将会完善企业内部的相关规章制度,建立更加标准的作业流程,形成更加成熟的运作体系,从而加强企业内部联系,助力核心企业进行内部整合。因此,提出以下假设。

H2:核心企业参与供应链金融活动对企业内部整合有显著的正向影响。

1.3 企业内部整合的中介作用

核心企业参与供应链金融活动其核心目标在于能够通过供应链金融活动盘活供应链资金,充分利用核心企业内部资源,帮助上下游中小企业解决融资难、融资贵等问题[12],避免供应链中断,维持供应链整体的正常运作。核心企业参与供应链金融活动后,能够促使核心企业对其内部资源不断地进行整合优化[13],有效利用企业内部资源,从而对供应链整体进行实时监管,降低供应链金融活动的风险[14],保证核心企业自身利益不被损害,抑制机会主义行为[15]。同时,核心企业通过整合企业内部资源,能够适当删减重复冗杂的工作,有效提高企业运作效率,减少不必要的资源浪费,降低企业运作成本,帮助核心企业提升财务绩效。核心企业进行内部整合后,有利于形成范式作业流程,减少核心企业因对接交流过程中产生的相关费用,避免因传递信息失真造成额外费用支出,从而提升核心企业财务绩效。基于以上分析,将企业内部整合作为中介变量,并提出以下假设。

H3:核心企业参与供应链金融活动能够通过企业内部整合提升企业财务绩效。

2 研究设计

2.1 样本选择与数据处理

选取2009—2019年中国沪深A股上市公司作为研究样本,并对搜集数据进行筛选剔除:①剔除金融行业;②剔除ST、*ST或PT上市公司样本;③剔除数据缺失的样本。剔除后最终获得1 460家企业,一共11 425个年度观测值。选择沪深A股上市公司作为研究样本是考虑到研究对象为供应链中的核心企业,而沪深A股的上市企业都是具有一定规模且企业商业信用较强,在供应链中有较多话语权,处于核心地位的企业,符合研究要求。数据来源于国泰安数据库及迪博内部控制与风险管理数据库,并对研究涉及的所有变量均进行5%和95%分位的缩尾处理,消除极端值对研究结果产生的影响。

2.2 变量定义与测量

(1)被解释变量:期间费用率(DF)。基于交易成本理论,探讨核心企业参与供应链金融活动对企业财务绩效产生的影响。财务绩效主要为企业在成本费用控制方面所取得的成效,采用成本费用方面的指标衡量企业财务绩效。借鉴王莉和李殿伟[16]的测量方式,将被解释变量定为企业的期间费用率。该指标反映了企业日常经营活动的相关费用占比。该指标越小,说明企业其他支出费用越少,企业财务绩效管理水平越高。

(2)解释变量:供应链金融发展水平(SCF)。供应链金融在国内发展的时间较短,当前对企业供应链金融发展水平的衡量指标尚未统一。宋华等[5]将应收账款周转期限、应付账款周转期限作为供应链金融的代理变量,潘爱玲等[17]将供应链金融设置为虚拟变量。借鉴营刚和海梅红[18],将核心企业的短期借款、应付票据、应收账款三者作为测量企业供应链金融发展水平的衡量指标。不仅考虑了核心企业作为上下游企业在供应链金融活动中的担保支撑,也考虑了其自身的融资需求,符合本文设定。

(3)中介变量:企业内部整合程度(II)。已有研究对企业内部整合的衡量方式相对有限,客海生[19]认为迪博内部控制指数能够很好地反映企业内部整合水平。鉴于此,采用迪博内部控制指数衡量企业内部整合程度,综合分析企业内部控制五大目标的实现程度,能够较为全面地反映上市企业内部整合水平。

(4)控制变量:研究在企业和个体层面选取以下控制变量:企业规模(Size)、资产负债率(Lev)、员工规模(Number)、审计费用(Audit)以及现金流水平(CF)。

表1 主要变量定义

2.3 模型设计

为实证检验沪深A股上市公司参与供应链金融活动后对企业财务绩效的影响,以及企业内部整合的中介作用,构建以下几个多元层次回归模型。

首先,建立基本模型,计算公式如下:

DFit=λ0+λ1Sizeit+λ2Levit+λ3Numberit+λ4Auditit+λ5CFit+∑Year+∑Industry+εit

(1)

式中:i为企业;t为年份;Year和Industry分别为年份和行业的固定效应;λ为相关变量的系数;εit为随机误差项。

其次,验证核心企业供应链金融发展水平与企业期间费用的关系,建立模型如下:

DFit=α0+α1SCFit+α2Sizeit+α3Levit+α4Numberit+α5Auditit+α6CFit+∑Year+∑Industry+εit

(2)

如果α1显著为负,说明H1得到支持,核心企业供应链金融发展水平的提升能够显著降低企业期间费用,提升企业财务绩效。

IIit=β0+β1SCFit+β2Sizeit+β3Levit+β4Numberit+β5Auditit+β6CFit+∑Year+∑Industry+εit

(3)

如果β1显著为正,说明H2得到支持。

最后,对核心企业供应链金融发展水平、企业内部整合程度与企业期间费用的关系进行验证,建模型如下:

DFit=γ0+γ1SCFit+γ2IIit+γ3Sizeit+γ4Levit+γ5Numberit+γ6Auditit+γ7CFit+∑Year+∑Industry+εit

(4)

同时,结合式(2)和式(3)检验H3的中介作用是否成立。

3 实证结果与分析

3.1 描述性统计与相关性分析

如表2所示,企业期间费用率的最小值为4.15%,最大值为42.50%,差距较大,说明不同企业的期间费用率存在明显差异。企业供应链金融发展水平和企业内部整合程度两个指标的标准差都较小,减少了因数据差距过大导致结果不准确的可能性。企业规模和员工规模的标准差较小,说明选取样本规模都比较接近。并且对各变量进行方差膨胀因子检验,发现其VIF均远小于10,说明变量之间不存在多重共线性。

表2 描述性统计

表3报告了研究主要变量的相关系数。由此可知,企业期间费用率与企业供应链金融发展水平呈显著负相关(r=-0.282,P<0.01),与企业内部整合程度呈显著负相关(r=-0.139,P<0.01)。企业供应链金融发展水平与企业内部整合程度呈显著正相关(r=0.153,P<0.01)。且各变量两两之间的相关系数均小于0.8,再次表明不存在严重的多重共线性问题,可以继续展开进一步实证检验。

表3 相关性检验

3.2 多元回归分析

在进行回归分析前,为确定选取何种回归模型进行验证假设,对所有模型进行豪斯曼检验。豪斯曼检验结果显示其P均小于0.01,因此选用固定效应回归模型。

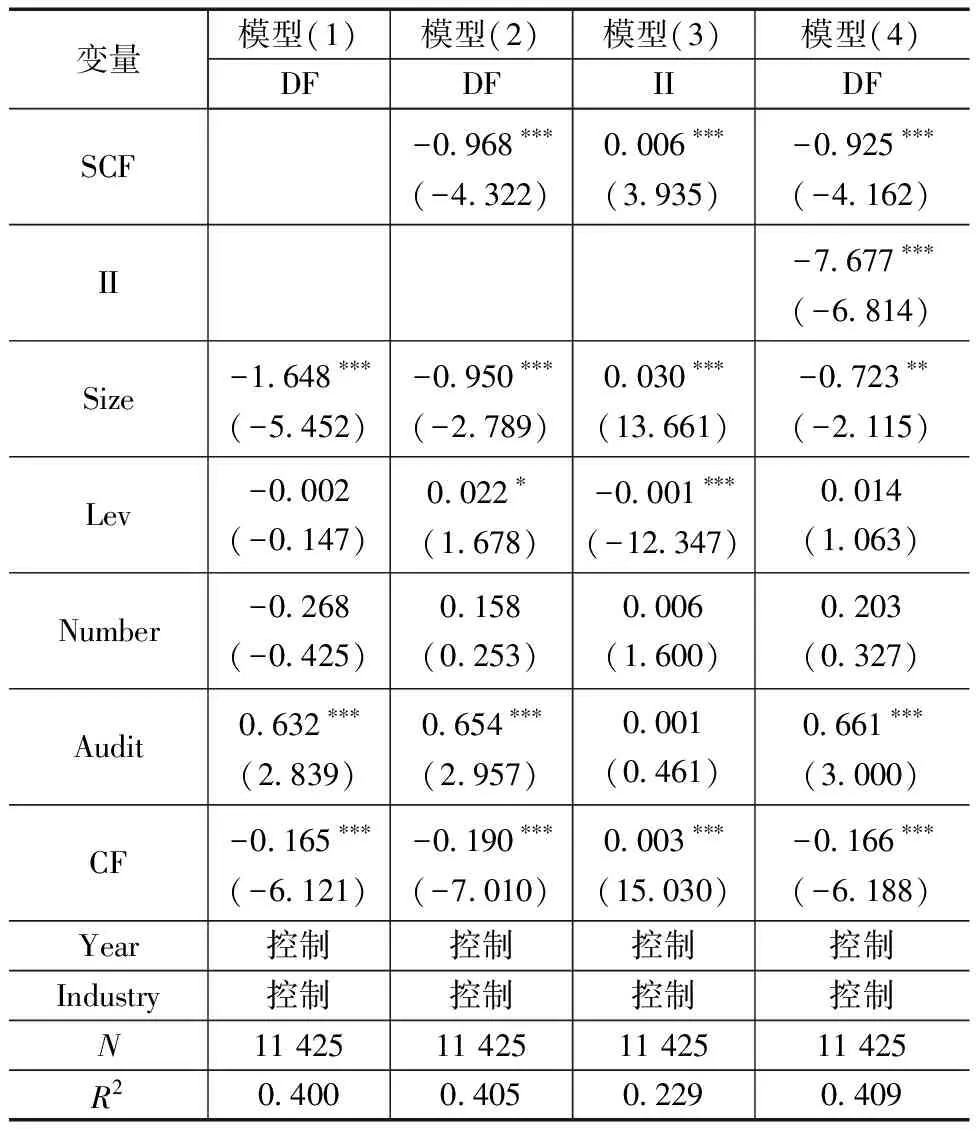

分析表4的回归结果可以得出:

(1)No sufficient importance has been attached to C-E translation of publicity materials of red tourism in Hunan province

表4 多元回归分析结果

(1)模型(2)中供应链金融发展水平的系数显著为负(-0.968,P<0.01),这说明沪深A股上市公司供应链金融发展水平越高,企业期间费用率越低,即提升核心企业供应链金融发展水平有助于降低企业期间费用率,提升财务绩效,H1得到验证。

(2)模型(3)中供应链金融发展水平的系数显著为正(0.006,P<0.01),这说明沪深A股上市公司供应链金融发展水平越高,企业内部整合程度越高,提升核心企业供应链金融发展水平有助于促进企业内部整合,H2得到验证。

(3)根据温忠麟等[20]的中介效应检验程序,H1与H2成立,表明可以进行后续的中介效应检验。模型(4)在模型(2)的基础上加入核心企业内部整合程度这一变量,且其系数显著为负(-7.677,P<0.01),说明核心企业参与供应链金融活动降低企业期间费用率,提升企业财务绩效,有一部分是通过整合核心企业内部实现的,H3成立。

3.3 稳健性检验

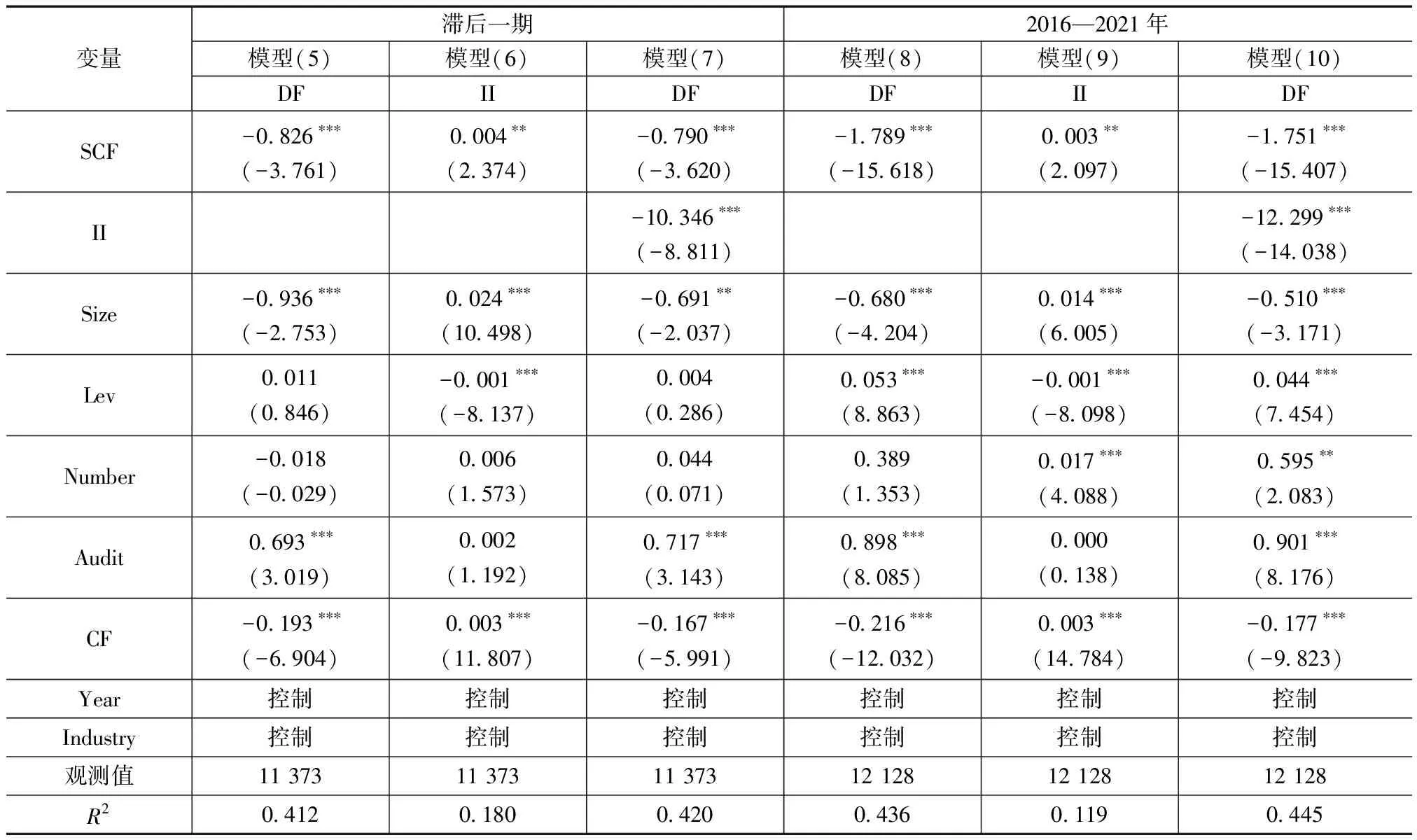

为保证实证研究的可靠性,考虑到变量测量误差对研究结果造成的影响,因此对相关变量进行替换,以此检验模型的稳健性:①考虑到核心企业参与供应链金融活动后对企业财务绩效和企业内部整合产生的影响可能存在滞后效应,因此采用滞后一期的企业期间费用率和企业内部整合程度替换同期数值;②选取2016—2021年的相关数据进行回归性分析,补充检验。

表5中模型(5)~模型(7)报告了滞后一期的企业期间费用率与企业内部整合程度替换当期值后的各模型回归结果。其结果可以看出主要变量的系数正负符号与前文一致,即检验结果与上文结论一致。核心企业供应链金融发展水平的提升能够降低企业期间费用率,促进企业内部整合。同时,核心企业提升供应链金融发展水平可以通过企业内部整合降低企业期间费用率,提升企业财务绩效。

表5 稳健性检验

表5的模型(8)~模型(10)报告了2016—2021年相关变量的各模型回归结果,所有的主要变量系数的方向与前文一致且均显著,H1、H2和H3得以验证。

3.4 异质性分析

相对于国有企业而言,非国有企业能够获得的政府支持与社会资源相对较少,其信用能力不如国有企业,获取资源的难度远远高于国有企业,且企业内部管理制度不如国有企业严格,内部整合程度相对较低,因此资源浪费较严重,会导致企业期间费用率相对较高。所以,核心企业中非国有企业参与供应链金融活动对企业的帮助将会更加显著。因此,依据企业性质对样本进行分组,检验不同企业性质下,供应链金融发展水平对企业财务绩效产生的影响。表6中模型(11)~模型(13)为国有企业的回归结果,模型(14)~模型(16)为非国有企业的回归结果。

表6 产权异质性分组检验结果

两组中核心企业供应链金融发展水平对企业期间费用率的负向影响都依然显著,对比模型(11)与模型(14),可以发现非国有企业组的系数绝对值大于国有企业组,说明该影响在非国有企业中更显著。但分析模型(12)和模型(15)可以发现,国有企业参与供应链金融活动对企业内部整合的正向影响更加显著。原因可能是,国有企业内部管理制度相对成熟,参与供应链金融活动后,依托原有的内部管理制度,对国有企业内部整合的帮助更加显著。同时,结合模型(11)~模型(16)可以看出企业内部整合的中介作用仍旧成立。

4 结论与启示

4.1 结论

采用2009—2019年间沪深A股上市公司的非平衡面板数据,运用固定效应模型与中介效应模型,分析供应链金融活动对核心企业财务绩效、企业内部整合的影响,目的是从资源整合的角度揭露其对核心企业成本费用的正向影响,有利于鼓励更多的核心企业参与供应链金融活动。主要得出以下结论。

(1)核心企业参与供应链金融活动能够对企业财务绩效产生正向影响,企业供应链金融发展水平越高,对企业财务绩效的正向影响就越强。供应链金融活动能够盘活供应链整体资金,保证供应链整体的正常运转,减少由于供应链中断导致核心企业产生的相关费用,提升企业财务绩效。

(2)核心企业参与供应链金融活动能够通过企业内部整合,提升企业财务绩效。为保证上下游中小企业能够及时还款,核心企业需实时监控生产环节的具体进展,因此开展该活动能够加强企业内各部门的联系,有利于帮助企业进行内部整合。同时,在进行内部整合后,能够优化企业作用流程,减少资源浪费,降低企业期间费用率,从而实现企业财务绩效的提升。

(3)基于异质性分析,不同产权的核心企业参与供应链金融活动后对其财务绩效产生的影响也存在差别。供应链金融活动对非国有制核心企业财务绩效的提升作用更加显著,有利于帮助非国有制企业简化作业流程,减少资源浪费。

4.2 启示

首先,积极引导、鼓励更多的核心企业参与到供应链金融活动中,盘活供应链现金流,维持供应链整体的稳定。利用核心企业的商业信用以及监管能力,帮助上下游中小企业获得更多的资金支持,确保各方利益不会受损,减少中小企业由于缺乏资金而导致的供应链中断问题,提高供应链韧性,有效整合供应链上的相关资源,减少链上的资源浪费,保证供应链整体的正常运作,提高供应链整体运作效率,从而帮助供应链各节点企业提升财务绩效,进一步推动经济高质量发展。

其次,参与供应链金融活动,有效整合企业资源,优化企业内外部衔接流程,完善企业运作机制,确保供应链正常运转,减少由于供应链中断所产生的额外成本费用,提升核心企业财务绩效。同时,核心企业开展供应链金融活动,能够增强上下游对核心企业的依赖性,有利于核心企业实时监管供应链金融活动的具体运作进程,保证自身利益不会受损,从而提升企业应对突发状况的应变能力,提高企业竞争能力,实现企业经济效益的稳步提升。

最后,加快企业数字化转型,建设更加智能的信息监控体系,帮助企业更好地监管供应链整体运作流程,降低核心企业风险,有利于核心企业更好地开展供应链金融活动。采用信息智能化的作业方式,将线下作业环节直接简化为范式的线上作业,有利于企业内外部更好地进行信息传递,避免信息传递失真等问题。在进行线上作业时,所有信息将会留有记录,因此针对运作过程中存在问题的环节,企业能够及时追溯问题源头,提升企业运作效率,减少资源浪费。