2024,哪块更抢眼

文‖敬 民

地缘政治风险仍在,石油市场将在不确定性的环境中追求进步。

时光的隧道步入2024 年,疫情之后各行业面临着复苏的冲动。然而,地缘政治风险加大、疫情的阴影依旧是造成世界经济增长放缓的重大元凶。2024 年,国际石油市场究竟会怎样?

▲供图/视觉中国

地缘政治难平,欧佩克依旧保持限产保价

2023 年俄乌冲突扰动欧洲的同时,中东地区再次被“点燃”,1973 年赎罪日战争后烈度最大的巴以冲突再次爆发且持续发酵。就目前局势看,巴以冲突短期内难有平息的可能,很有可能演变成拉锯战,当事双方你来我往,影响区域安全,红海及曼德海峡成为高风险区。

2023 年,巴拿马运河因为天气干旱水位下降,严重影响到运河通行。当下气候变化的影响愈演愈烈,每年都有世界各地屡屡上演与气候变化相关的自然灾害事件发生。受此政治及自然因素影响,2024 年国际海运市场的运行节奏依然会不太平,海运长途运输绕行、停运事件在2024 年应该还会看到,直接后果是造成海运价格上涨,成为拉动海运石油天然气成本上升的主要因素之一。对于石油和LNG 进口国而言,运输成本增长将是主要风险之一。

欧佩克将依然坚持其限产保价策略,但效果不一定达预期。1 月17 日,欧佩克在月度石油市场报告中表示,将2024 年全球石油需求增长预测维持不变,为每日增加225 万桶。

在全球经济复苏的推动下,2025 年全球石油需求还会继续强劲增长。欧佩克预测,2025 年全球石油需求增长185 万桶/日。这一估计低于今年的需求增长预测。欧佩克预计,2025 年非欧佩克国家的石油供应增长130万桶/日。因此,除非沙特阿拉伯及其盟友大幅提高产量,否则石油市场的供应缺口持续到2025 年底。

此前,欧佩克下调了石油产量数据,以反映安哥拉此前宣布退出该组织的消息。安哥拉退出,预计将给油价带来下行压力。因为其他成员国也可能因此不再恪守自己的产量目标。与“欧佩克+”不断削减产量和出口量不同,美国2023 年油气产量和出口量一路高歌猛进,出口市场也在俄乌冲突的影响下悄然发生了变化。目前,美国已成为全球第一大LNG 出口国,欧洲已经成为美国油气的最大买家。2024 年,美国的油气产量将依然保持增长,欧美之间的天然气合作将更进一步。面对需求增长乏力和美国产量高企,2024 年欧佩克+需要进一步减产,以将油价维持在当前水平。

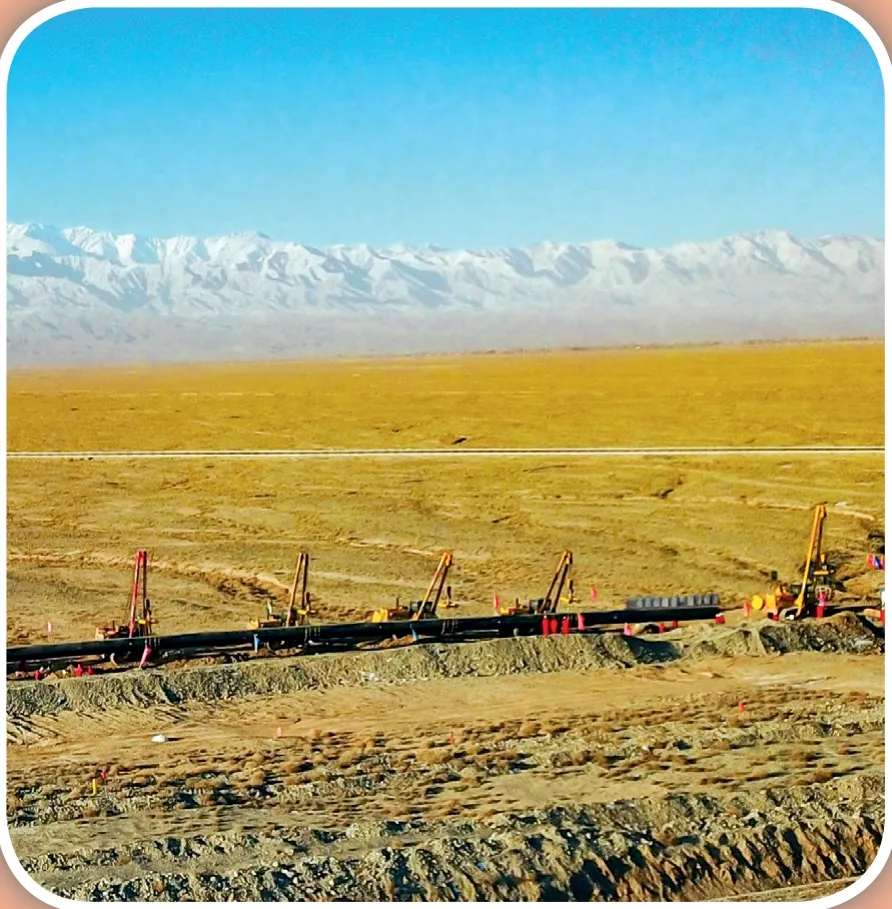

▲摄影/沈志军

油气:即便遭遇中低油价,也要进入复苏期

疫情之后,各行业面临着复苏的冲动。油气行业,作为能源和化工原料的重要供应者,复苏的步伐一定是要走在前列的。虽然当前的世界经济增长动能还不太充分。这一点从2023 年年末的几起大并购,基本上可见一斑。

埃克森美孚并购先锋自然资源公司、雪佛龙并购赫斯公司、西方石油公司并购皇冠岩,以及不久前发生在澳大利亚的伍德赛德与桑托斯合并释放出了积极信号。

2024 年全球油气并购还将遵循美国领先的轨迹,率先在美国兴起,重点围绕非常规油气,并购再次拉开了大中公司进军页岩油气的序幕。疫情冲击之下,油气投资被压抑了太久,当油气的地位在欧美亲历能源危机之后、对其主体能源地位认识回归的时候,石油公司的积极性瞬间爆发出来了,上游油气进入了复苏期。

地缘政治格局的变化对油气行业的投资流向产生了重要影响,在俄乌冲突持续、巴以冲突未见停战曙光的形势下,在俄罗斯油气被抑制、中东油气受运输限制的情景之下,北美、南美、亚太油气勘探开发应该会被平添不少动力。

2024 年,国内油气增储上产七年行动计划继续进入下半场,油气勘探开发大力度会继续保持。七年计划实施以来,“三桶油”的油气勘探取得了重要进展,获得了系列重要发现。但目前国内取得的勘探进展以及储量发现还未到规模增储及效益上产阶段,到上产阶段还需要相应的发展周期,需要大量的投资跟进。当下取得的新油气发现多以深水、深层及非常规油气资源为主,资源条件相对复杂、开采技术难度较大。石油公司为此需要承担较大的投资成本压力。石油公司为稳定现有油气产量亦需要大量人力物力投入。

在“双碳”目标驱动下,石油公司在增储上产的同时,需要持续推动油气田低碳化、零碳化,需要引进绿电、购买绿证以及通过工艺技术改造控制甲烷排放。凡此种种,均需要投资跟进。在油价中低位运行的情景下,石油公司将面临较大的投资及成本压力,需要进一步加大政策扶持力度。

管网基础设施:成为油气实施建设的重要看点

2023 年《国家发展改革委关于核定跨省天然气管道运输价格的通知》核定西北价区运价率为0.1262元/千立方米·公里(含9%增值税,下同),东北价区运价率为0.1828 元/千立方米·公里,中东部价区运价率为0.2783元/千立方米·公里,西南价区运价率为0.3411 元/千立方米·公里。同时,要求国家石油天然气管网集团有限公司根据各价区运价率,以及天然气入口与出口的运输距离,计算确定管道运输的具体价格表,2024 年1 月1 日起执行。

国内储运的核心集中在天然气储运,天然气价格改革与此密切相关。2024 年,我国天然气管输“一区一价”价格机制已落地实施,“管住中间、放开两头”的目标价格改革迈出一大步。“一区一价”政策执行以后,跨区域的天然气价格机制形成也就顺理成章了。

如果天然气管输价格确定了,基于产地气价及管输价格的天然气门站价格也就自然而然地形成了,门站价格的改革有望在2024 年取得重要突破。这可是天然气价格改革中最为重要的一个环节。伴随着天然气价格改革的推进,2024 年国内天然气储备体系建设还会继续推进,国内储气能力较发达国家的对标而言还有较大差距,基础设施建设是一个长期的过程。欧美日韩等发达国家天然气消费基本达峰,国内需求尚有一定的增长空间,且基础设施有较大缺口。因此,中国的天然气基础设施建设包括管网和储气库建设是全球重要看点。

《“十四五”现代能源体系规划》提出,今后要统筹推进地下储气库、LNG 接收站等储气设施建设。构建供气企业、国家管网、城镇燃气企业和地方政府四方协同履约新机制,推动各方落实储气责任。

同步提高管存调节能力、地下储气库采气调节能力和 LNG 气化外输调节能力,提高天然气管网的保供季调峰水平。打造华北、东北、西南、西北等数个百亿立方米级地下储气库群。到2025 年,全国集约布局的储气能力达到550 亿~600 亿立方米,占天然气消费量的比重约为13%。2024 年,我国油气行业依然要为这一目标而努力。

▲供图/视觉中国

炼化:油转化与低碳发展是目标

进入2024 年,将有民营大炼化以及主营改扩建项目计划投产,有望带动炼能增速有所反弹。作为山东省新旧动能转换代表项目的烟台裕龙石化,计划2024 年一季度投产第一批核心装置,常减压产能为2000 万吨/年。大榭石化二期600 万吨/年的改扩建项目计划2024 年底投产。以上两家炼厂如期投产后,2024 年总产能将增长2600 万吨至9.79 亿吨/年,增幅2.73%。不过考虑到后期总炼能要求控制在10 亿吨以内,落后产能面临继续淘汰的可能,2024 年总炼能增速或受到一定影响。

在交通电气化和碳中和浪潮的冲击下,炼油化工行业正在发生深刻的变革,其中油转化和绿色低碳发展是核心目标。《关于“十四五”推动石化化工行业高质量发展的指导意见》提出,到2025 年,我国石化化工行业基本形成自主创新能力强、结构布局合理、绿色安全低碳的高质量发展格局,高端产品保障能力大幅提高,核心竞争能力明显增强,高水平自立自强迈出坚实步伐。从2024 年情况看,炼化行业将继续在以下方面做出探索和改进。

一是继续推进产品与装置改造,大力推进油转化。我国目前是全球最大的电动汽车生产国,电动汽车保有量位居全球第一,交通用油驱动的炼化企业转型箭在弦上,国内按照“宜油则油、宜烯则烯、宜芳则芳、宜材则材”的原则,推进转型,尽可能多产化工新材料、高档润滑油、高等级沥青、针状焦等碳含量高的材料,减少石化产品全生命周期碳排放。

二是推动炼化与新能源耦合,实现低碳发展。国内炼化产业能源消耗主要依赖化石能源,其中炼油企业能源消耗中燃料比例为70%~80%,电比例为20%~30%,化石能源比例不低于91%。耦合核心路径是发展多能耦合的低碳能源与原料系统。炼化与绿电耦合方面,重点是促进炼化产业对风电、太阳能发电的深度消纳,亦可通过绿证交易实现绿色能源消费;大力发展绿氢炼化,各地将积极打造绿氢项目与炼化项目一体化运营的产业示范工程。

三是推进炼化节能技术研发与应用,淘汰落后产能。整体而言,我国炼化产业能耗与国际先进水平仍有差距,2024 年行业将在切实加强节能减碳新技术开发、持续推进炼油及石化产品生产装置的节能降碳改造方面持续发力。具体举措包括:开发和推广节能新技术、节能新设备和新材料,对现有炼化装置进行技术改造;对通过改造无法达到能耗标准的小炼油、小乙烯、小芳烃予以淘汰。

四是发展生产燃料产业与塑料回收产业,从根源上减轻炼化行业的发展压力。

成品油:汽油加快达峰;柴油小幅增长

2024 年,炼能保持平稳增长,同时考虑市场需求变化,产品结构化升级,成品油产量增速将呈现下降趋势。汽油方面,随着中国政府对“双碳”目标的持续推进,汽油将面临越来越严格的环保限制和碳排放控制。新能源替代产品快速发展,汽油需求进一步遭到挤压。因此,在此期间国内炼油能力虽将提升,但汽油产量或将加快达峰。

预计2024 年汽油产量16313 万吨,同比增长0.49%。2024 年进入“十四五”规划的攻坚之年,中国经济或将有更多的刺激政策。但在经济大环境复苏缓慢的制约下,柴油消费面临诸多挑战,继而限制产量增长空间。预计2024 年柴油产量21500 万吨,同比增长0.37%。

需求角度来看,国际地缘政治局势不稳,国内外经济形势或缓慢复苏。与此同时,环保政策或进一步趋紧背景之下,汽油需求或受限制。预计2024 年,汽油表观消费量14110 万吨,同比增长8.5%。而经济大环境复苏缓慢的制约下,未来房地产行业或步入去库存化阶段,将在一定程度上抑制国内柴油市场需求扩张。预计2024 年,柴油表观消费量19209 万吨,同比增长5.46%。与汽柴油市场不同,未来航煤需求则相对乐观。随着旅游业进一步复苏,国内及国际航空客座量逐步上升,航空运力增多提振之下,航煤需求将随之放量。预计2024 年,航煤表观消费量3850 万吨,同比增长8.7%。

总之,2024 年,全球各国要为俄乌冲突、巴以冲突带来的能源市场动荡“买单”,国内油气行业将继续在不确定性的环境中追求进步,将继续推动改革、朝着建设现代化石油石化体系方向迈进,以实际行动创建中国特色的石油石化发展模式。