我国大豆压榨企业面临的机遇挑战及对策建议

罗永根 李运美* 刘悦书 董春辉

(1.九三粮油工业集团有限公司 2.中垦国邦(天津)有限公司)

一、我国大豆压榨行业基本面分析

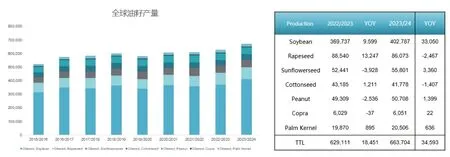

(一)2022/23 年度世界油籽整体供应改善,2023/24 年度全球油籽在大豆供给大幅增加的带动下,供应预计进一步宽松

1.全球油籽供给情况及预期

(1)2022/23年度供给

2022/23年度与上一市场年度相比,世界油籽整体供应改善,大豆产量实现增加的同时有菜籽增产做补充和部分替代。

(2)2023/24年度预期

2023/24年度巴西预计继续维持大产量趋势,阿根廷恢复性增产,预计全球油籽在大豆供给大幅增加的带动下,供应将明显宽松(如图1所示)。

图1 全球油籽产量及预期

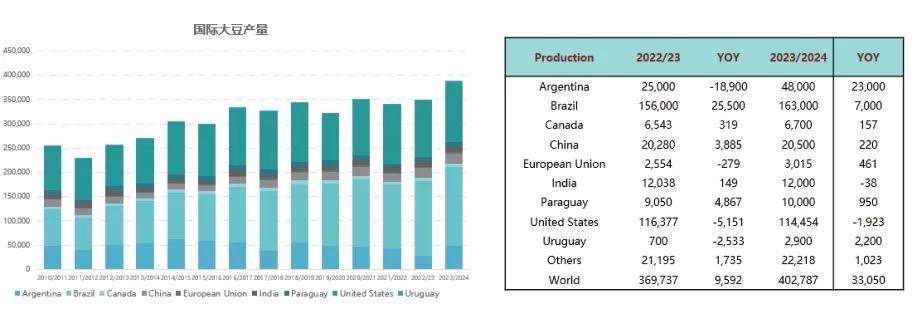

2.世界大豆供给情况及预期

(1)2022/23年度供给

2022/23年度,世界大豆产量同比增加近1000万吨,世界大豆主要在巴西巨量产量的带动下上半年整体呈现季节性供应压力。下半年随着巴西卖压减小及南北美物流问题显现,8月后贴水偏强。

(2)2023/24年度预期

2023/24年度,根据相关机构统计显示,巴西大豆在连续4年的农业利润驱使下,会继续增加播种面积,阿根廷产量也将恢复性增长,预计2023/24年度南美产量增加,将带动整个世界油籽供应转松(如图2所示)。

图2 全球大豆产量及预期

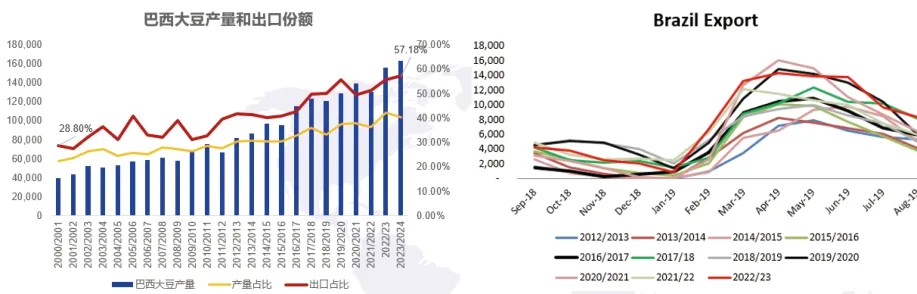

(二)巴西大豆呈现出口窗口期明显延长供应全年的态势,在中国大豆进口结构占比明显攀升

1.2022/23年度巴西大豆供给情况

2000年以来,随着巴西大豆产量的快速增加,巴西大豆出口份额占比从2000/01年的22%上升到42%,美国和阿根廷出口份额相应减少。

本市场年度巴西大豆出口量预计超1亿吨,达到历史新高。单月出口量仅次于2019/20和2021/22贸易战特殊年份单月装运记录,除了量的明显增加,同时兼具出口窗口期延长、供应有延长至全年的趋势(如图3所示)。

图3 巴西大豆产量、出口份额及预期

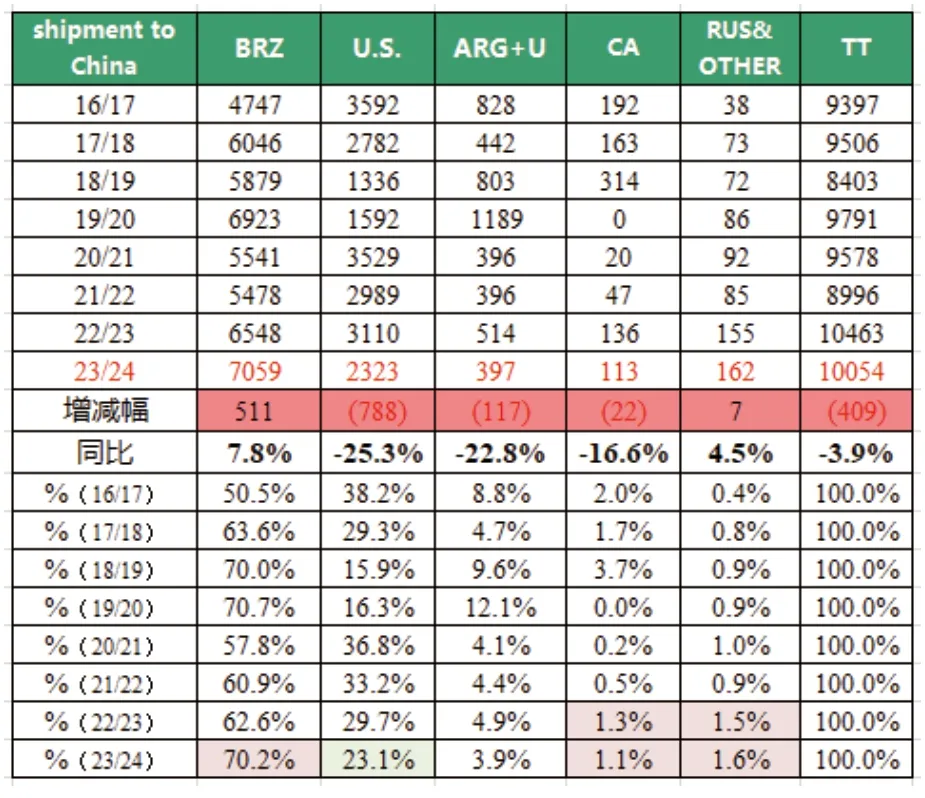

2.2023/24年度巴西大豆对华出口预期

从产地对华出口结构来看:近两年,由于巴西大豆持续丰产,中国进口巴西大豆占比持续增加,预计2023/24年度巴西进口份额将回归至贸易战时期(未考虑美豆增储)的70%左右;巴西将持续挤占美国产季份额(见表1)。

表1 中国进口巴西和美国大豆情况

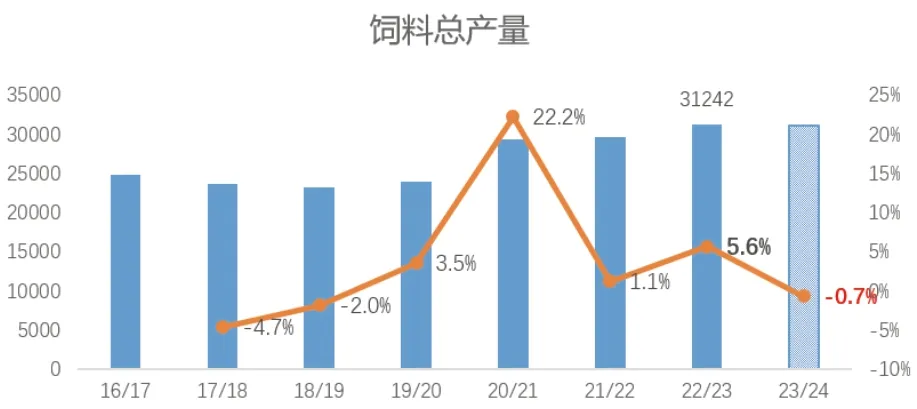

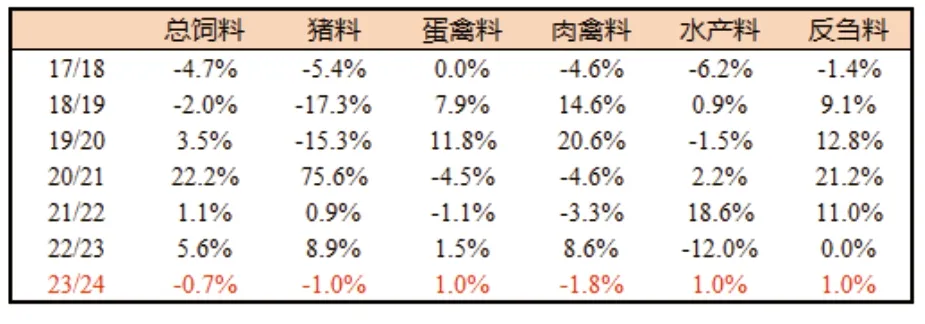

(三)2022/23 年度我国饲料产量恢复性增长,预计2023/24 年度饲料总需求呈持平略减

2022/23年全国饲料供需情况。2022/23年全国整体饲料总产量3.12亿吨,同比增长5.6%,增量主要体现在猪料和肉禽料上,前者增长8.9%,主要受2022年下半年养殖利润较好的刺激,母猪存栏增幅不大,但生产性能有所提升;肉禽料增长幅度和猪料差不多,蛋禽料持平略增。水产料受台风及利润的影响而大幅下滑(如图4所示)。

图4 全国饲料总产量变动情况及预期

预计2023/24年度饲料总需求呈持平略减状态,主要源于养殖利润的下滑,猪料和肉禽料难有大增长,而相对利润较好的蛋禽增幅有限,其他小料种水产料受天气因素波动较大,反刍料经过前几年的大幅增长后也难以再有大的提升(见表2)。

表2 全国各饲料产量变化情况

(四)需求弱增长难以带动中国大豆压榨体量增长,预计2023/24 年度大豆进口量呈现下降趋势

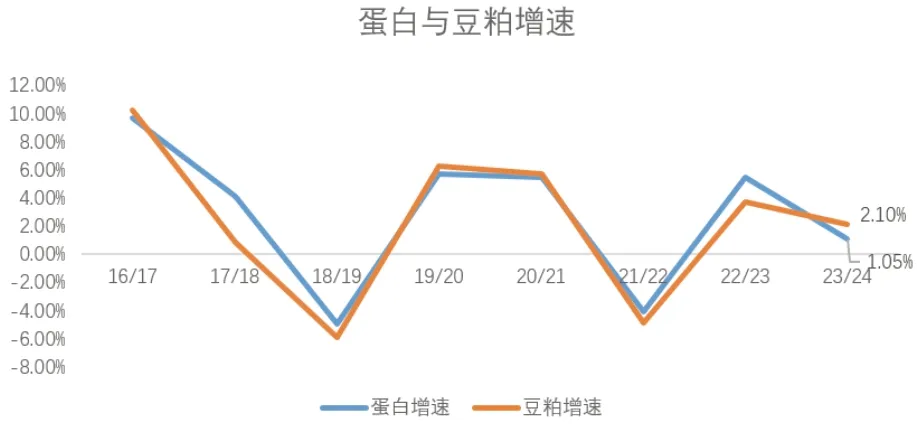

1.蛋白需求呈现弱增长

如前所述,预计23/24年度蛋白增速仅有1%左右,而考虑小麦替代量不再继续增加,南美丰产带动豆粕价格下降,豆粕的配比大概率增加,但因养殖利润差带来的产能去化效应,整体需求增幅有限,预计2%左右(如图5所示)。

图5 中国蛋白与豆粕增速变化情况及预期

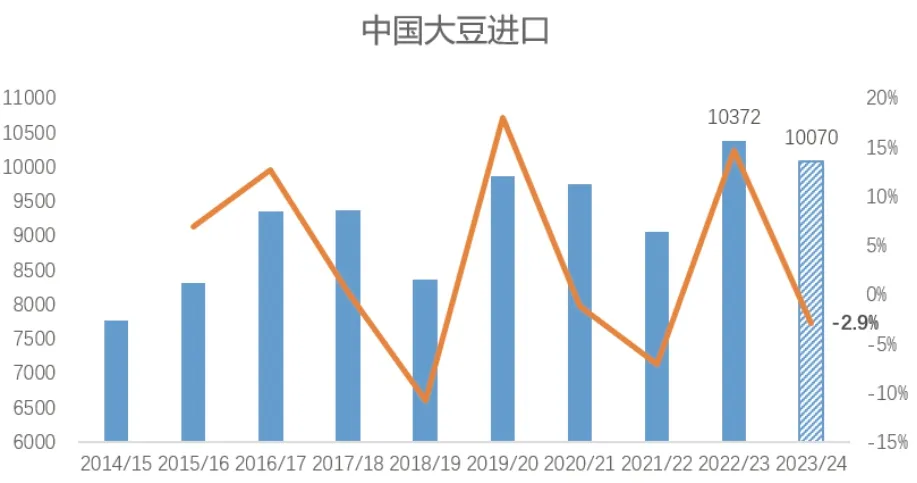

2.大豆进口预期下降

从2%的豆粕需求推算,在不考虑储备增储的情况下,2023/24年度大豆进口需求不足1.01亿吨,预计同比下滑2.9%(如图6所示)。

图6 中国进口大豆量变化情况及预期

二、我国大豆压榨行业面临的新形势

(一)产地仓储及物流对贴水和到港节奏产生不利影响

第一,随着巴西的逐渐丰产,大豆仓储问题逐渐突出,例如今年3~4月,巴西出现仓储挤兑,农民低价甩卖大豆,大豆贴水出现负值,而待仓储压力缓解之后贴水价格又回升,对中国买家采购节奏和成本直接形成影响。

第二,巴西巨大的产量对其内陆和港口物流同样形成考验,尤其是在每年7月到次年1月玉米大量出口的时间,港口运力竞争也对贴水价格及国内大豆到港节奏产生影响。同样,美国近几年运河水位也常处于历史低位水平,限制出口旺季驳船运输能力。

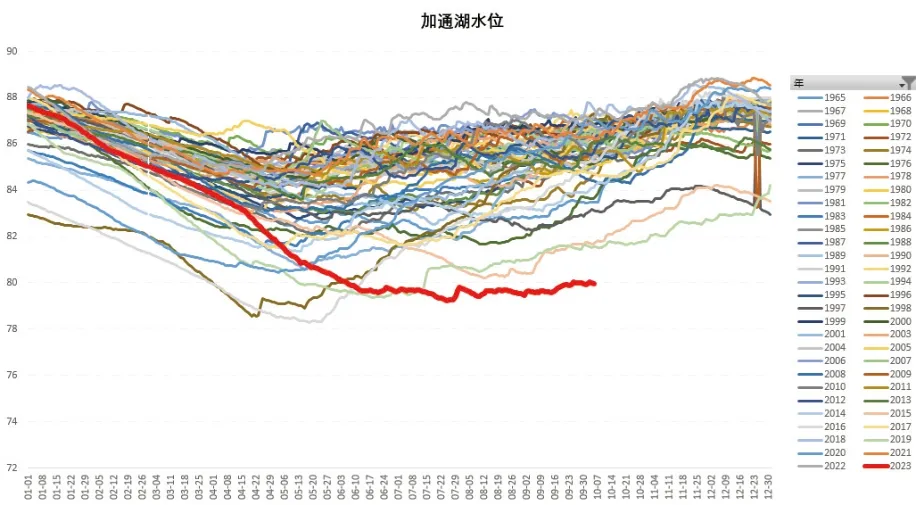

第三,从航线上来看,走巴拿马运河到中国时间相对较短,但近几年由于其他集装箱货物较多,挤占了大豆通过时间,加之加通湖水位偏低,导致大豆船排队时间较长且需要缴纳快速通过费用,这些均增加了成本和在途时间,对国内供需价格和到货速度均形成影响(如图7所示)。

图7 加通湖水位变化情况

(二)产地压榨和出口竞争更加激烈

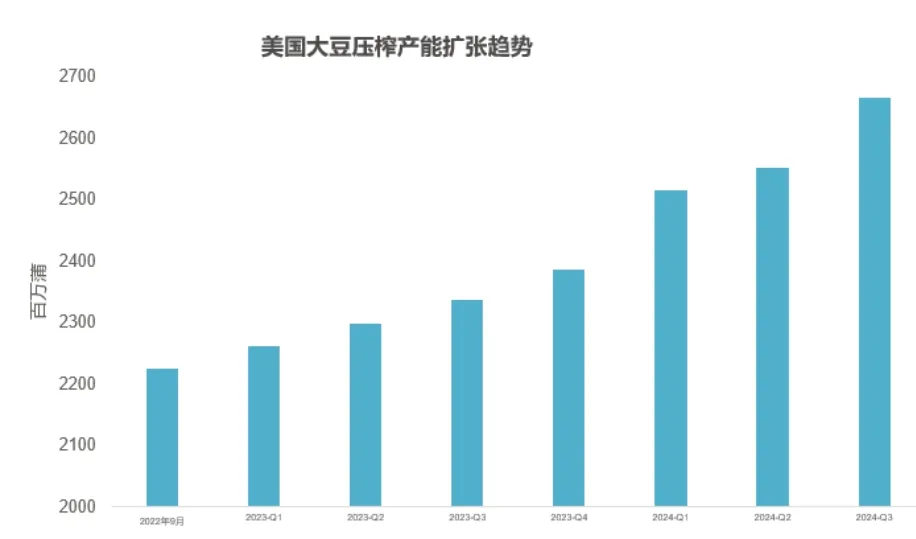

生柴政策和补贴推动,生柴消费引导产地压榨利润长年处于高位,用于生物能源的油脂消费逐年增加。油粕比不断走高,拉动全球HVO产能扩张明显,北美扩张幅度最大(如图8所示)。强大的需求拉动了压榨利润,促进了产国压榨产能的提升,相对会挤占部分出口份额(如图9所示)。

图8 CBOT 11月合约油贡献比

图9 美国大豆压榨产能扩张趋势

(三)行业产能继续扩增,产能利用率逐年走低

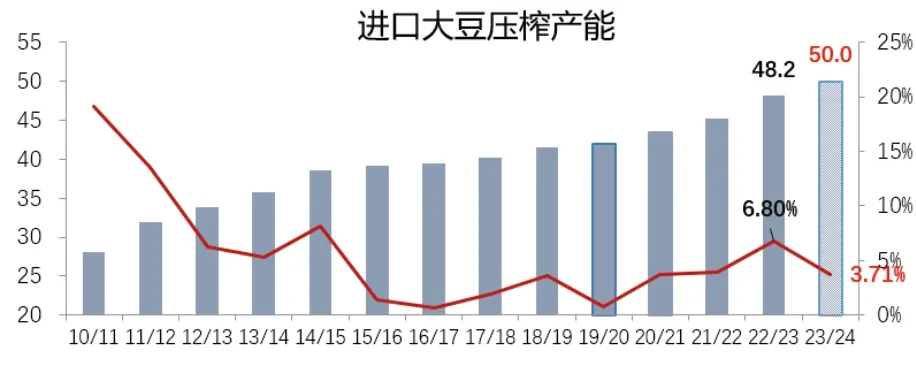

过去几年中国压榨企业进一步扩张产能,主要体现在外资和民营集团性扩线或新建工厂,产线设计都相对较大。截至2023年9月,全国进口大豆压榨产能高达48.2万吨/日,较去年增长6.8%,为近几年来年比最大增幅。预计2024年产能将达到50万吨/日(如图10所示)。

图10 全国进口大豆压榨产能变化情况及预期

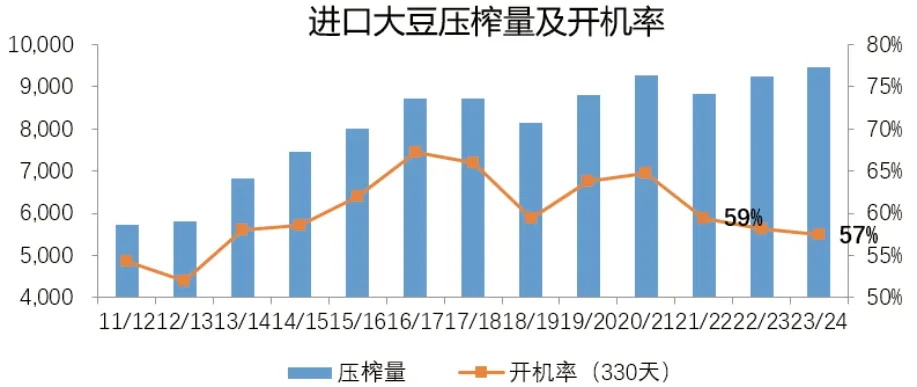

从这几年的开机率走势来看,随着产能的增加,近3年开机率均不及60%,且有逐年降低的态势,意味着40%左右的产能设计存在浪费。随着压榨产能的进一步增加,行业竞争变得更加激烈,靠压榨本身带来的现货利润维系则更加艰难(如图11所示)。

图11 全国进口大豆压榨量及开机率变化情况

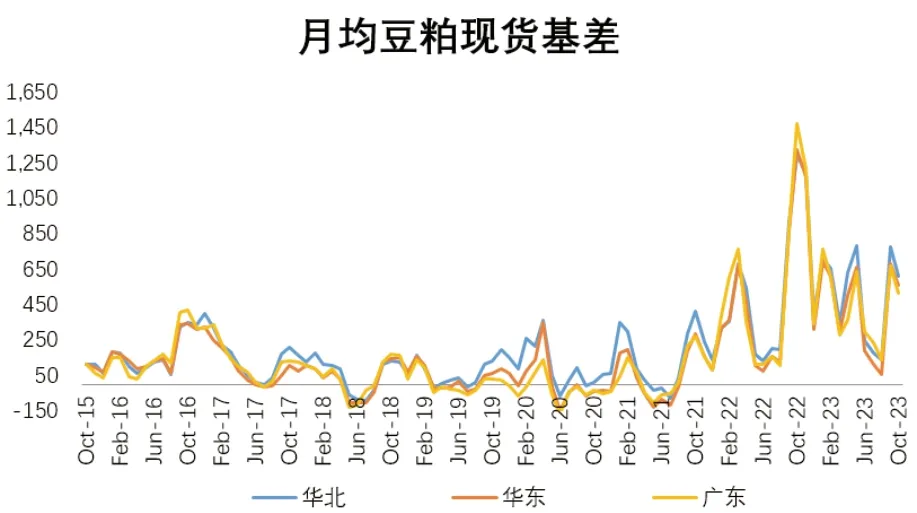

(四)基差波动加剧导致预估准确性下降

近几年基差波动幅度加剧,一方面主要受其他意外因素影响加大,例如阶段性限电限产、美国飓风、巴拿马堵塞、巴西港口延迟、海关检疫政策收紧等对短期供给节奏的影响;另外因国企占比较大,其加工和销售抉择也对市场起到举足轻重的作用;储备的收储和拍卖也在一定程度上平滑供需结构。

另一方面,下游饲料厂采购节奏更趋于平稳,库存相对变化不剧烈,更多的体现在贸易商的预期采购变化上,尤其当出现意外情况下,贸易商的多空变化及和油厂的买卖结构关系有时会进一步加剧市场矛盾,基差波动幅度近年明显加大,导致预估准确性下降,经营风险增大(如图12所示)。

图12 月均豆粕现货基差波动情况

三、我国大豆压榨企业面临的新机遇

(一)疫情结束经济回升向好态势持续,消费需求有望回升

我国经济具有巨大的发展韧性和潜力,具有市场规模巨大、产业体系完备、人力资源丰富等优势条件,长期向好的基本面没有改变。需求收缩、供给冲击、预期转弱三重压力得到缓解,市场需求逐步恢复,经济发展呈现回升向好态势。

一是居民收入增长有所恢复,消费场景改善,消费倾向回升,就业形势总体稳定,内需潜力将进一步释放。二是重大项目建设加快推进,基建投资继续发挥稳增长重要支撑作用,制造业技术改造投资力度加大,房地产走稳对全部投资的下拉影响也会趋弱。三是我国供应链齐全,配套能力强,出口仍具备结构性优势。四是已出台政策措施持续显现成效,积极的财政政策加力提效,稳健的货币政策精准有力,服务实体经济力度加大,以上均为国内消费回升提供适宜环境。

(二)中等收入群体扩大,肉蛋奶需求仍将保持强劲

随着经济不断增长,城市化水平的不断提升,中等收入群体扩大带来的消费升级需要,2022年中国人均肉类消费量70kg(发达国家人均肉类消费量91.3kg),鸡蛋 24.1kg,牛奶27.9kg(发达国家人均牛奶消费量209.3kg);随着城市化的继续推进和人民收入水平的不断提高,国内肉蛋奶需求短期仍处于较快增长阶段。

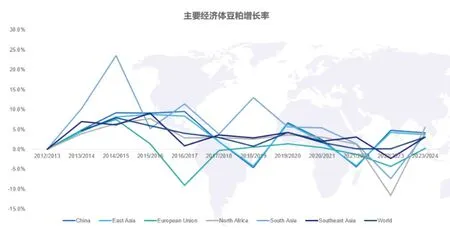

(三)尽管长期增率预估下滑,但短期中国蛋白消费继续增长

中等收入群体扩大带来了消费升级需要,中国豆粕消费水平一直高于世界豆粕需求增率,是世界豆粕及蛋白消费增长贡献最主要国家。2000—2010年十年间,我国豆粕需求增长率维持在10%以上,近十年平均下降到4%附近。但是短期来看,豆粕2024年供应增幅多于其他杂粕,将会出现明显的替代,作为最大的需求国,中国短期仍是全球蛋白及豆粕需求增长的重要区域(如图13所示)。

图13 世界各国豆粕需求增长率变化情况

四、我国大豆压榨企业面临的新挑战

(一)世界经历百年未有之变局,风险因素增多,稳健经营难度增大

我国大豆压榨产业是高度市场化的产业,与国际市场高度联动。2018年以来发生的中美贸易摩擦、非洲猪瘟、新冠疫情、俄乌冲突、全球能源危机等突发事件,都与我国大豆压榨行业息息相关。当前国际政治经济形势复杂严峻,逆全球化主义抬头,贸易壁垒加剧,国际贸易和投资动能严重不足,供应链、产业链脱钩断链,国际金融市场波动剧烈,不稳定、不确定、难预料因素增多,控制风险难度增大成为大豆压榨企业面临的首要挑战。

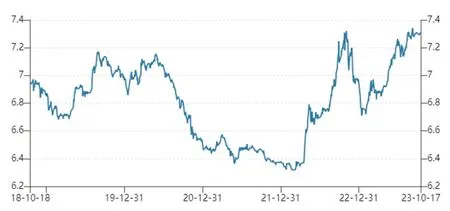

(二)中美经济周期错位,人民币贬值,间接增加进口成本

近两年,美联储以历史最快速度连续加息,抑制通胀,中国连续降息刺激经济发展,中美两国经济节奏和周期相对错位,美元维持强势,人民币兑美元则不断走低,近期已在7.3附近,相比2022年的低点贬值9%左右,对于大豆进口企业作为美元的支出方来讲,会导致进口成本价格的上升(如图14所示)。

图14 美元人民币汇率走势图

(三)通胀高企,生产资料成本增加,单英亩种植成本持续高位

全球通胀持续,尽管从历史高位显著放缓,但仍远高于2%的通胀目标;利率上升及通胀整体的高企部分反映在产国生产资料成本的上升上,一旦大豆一口价逼近农户的成本线,则遇到较强的惜售情绪,间接也会影响到需求国的进口成本(如图15所示)。

图15 美国大豆单英亩生产成本变化情况

(四)能源价格攀升,推升肥料价格,并对海运费形成支撑

地缘冲突不断,俄乌、巴以局部仍在发生对抗和冲突,10月17日原油每桶报收约90美元。能源成本居高不下,则会导致与能源相关的化肥及海运费增加,间接增加了进口依存度比较高的商品,如大豆及铁矿石等进口成本(如图16所示)。

图16 2023年油价走势图

(五)预期供应宽松,压榨利润变差,面临贴水重置损失风险

面对2024年巴西的大产量和阿根廷的恢复性增产,中国整体需求增量非常有限的大环境下,供应压力增加,盘面和贴水均承压,对于压榨企业来说,仍将面临着难以套保远期、船期,存在临近采购及在手贴水重置损失的风险(如图17所示)。

图17 2022—2023年贴水走势图

五、我国大豆压榨行业发展的对策建议

(一)继续拓展进口来源渠道,强化国家供应链安全保障能力

对于压榨企业而言,进口国家、品类和渠道多样化市场化,有利于我国以更好的价格采购更好质量的大豆原料,进一步优化进口资源配置。同时进口来源多元化,避免过于集中和依赖单个国家,一旦出现贸易争端或其他突发事件,可及时调配产地构成,增加自身灵活度。建议国家继续开辟和鼓励其他进口来源,增加我国的进口选择性和替代性,进一步保障粮油供给安全。

(二)适度控制行业产能扩张,以保持供求增速平衡

国内压榨企业开工率常年不足60%,不仅造成投资浪费,也会加剧行业内恶性竞争,不利于行业健康有序发展。建议各家合理预估需求,以需定产,开展有序竞争的同时,依据区域具体情况和产能利用率,合理布局产能和理性竞争。

(三)加强产业链上下游合作,共筑产业稳定发展的护城河

针对当前世界经济高通胀、高债务、高利率、低增长的“滞涨”,“灰犀牛”“黑天鹅”事件频发的态势,大豆压榨产业要团结起来,努力构建上下游间的生态共赢关系、同行业间的竞争合作关系,供应服务间的战略合作关系,以行业内部、上下游之间的相对稳定性来抵御外部环境的不确定性,在复杂多变的市场上赢得更多的生存和发展空间。

(四)号召头部规模压榨企业走出去,培养全产业链优势

国内对原料采购的定价能力相对弱,因整体进口依赖程度较高,加强产地资源控制、优化原料成本的同时,也可更好地掌握产地信息,缩小与跨国粮商的信息差距。建议支持企业建立稳定可靠的进口大豆保障体系,维护国家大豆国际供应链的安全稳定。给予像九三集团一样具备规模优势和进口体量的大型企业以政策和资金支持,支持企业发挥进口业务的丰富经验,研究“走出去”租赁码头、建设仓库设施和运输系统,或参股当地农业企业及租赁土地开展种植业务等,并在条件适宜的情况下,鼓励企业到国外建大豆加工厂。

(五)建议国家加大资源投入,打造权威性信息发布平台

以国际大宗农产品贸易行业为例,美国之所以能够占据市场主导地位,确立了芝加哥期货交易所(CBOT)全球农产品定价中心和交易市场的重要地位并掌握了较高的贸易规则制定权和话语权,一个比较重要的原因就是美国农业部在政府支持下搭建了一个集全球农业生产、水文气象、物流交通、贸易活动于一体的专业数据统计和信息发布平台,为全球市场参与者提供参考也同时潜在引导和影响了全球贸易活动。受此启发,建议政府加大在各重点行业数据信息统计和发布方面的投入,打造权威平台,提高数据精度和广度,设立主要的市场观测指标,为各类市场参与者提供参考,逐步提高市场影响力,取得行业话语权,帮助国内企业取得市场优势和良好的发展环境。

(六)加大国产大豆加工支持力度,促进产业健康发展

近年来,国家大豆产业进口依存度居高不下。国家实施了大豆和油料扩种工程,提升国产大豆自给率,成效显著。但是由于国产大豆成本价格偏高,很难进入压榨领域,进而就很难对进口大豆形成替代,建议国家实施国产大豆加工支持政策,提升企业开工积极性。同时,加强进口大豆进入食品领域的监管,为国产大豆市场消费释放空间,促进国产大豆产业健康发展。

当前,中国正在以中国式现代化全面推进强国建设,通过全体压榨产业链企业共同携手,把准时代脉搏,抢抓机遇,积极应对困难和挑战,依靠国内庞大的市场和国际雄厚的资源要素,强化国际国内联动,构建大豆压榨领域“双循环”体系,推动中国大豆压榨产业实现更高质量、更高水平的新发展,为提升我国粮油安全供给能力贡献力量。