中国特色强制要约:效率性分析及小股东经济利益考察

薛人伟

目 次

一、“双类别”强制要约制度的运行

二、股权转让无效率与小股东不获利之疑问

三、实证研究

四、结论

强制要约收购制度首创于英国,其核心内容是当收购人收购上市公司表决权股份超过30%,或收购人已持有超过30%且低于50%的上市公司表决权股份并继续增持时,收购人应当向其他全部股东发出全面要约,收购其他全部剩余股份。〔1〕See City code on Takeovers and Mergers, Rule 9.该制度的主要目的是让小股东在公司控制权转移时,能够以与控股股东同等的条件分享收购溢价。〔2〕See David Kershaw, Company Law in Context: Text and Materials (Web Chapter A: The Market for Corporate Control), Oxford University Press, 2010, p.102.中国于20 世纪九十年代初移植了该制度,但随后对其进行了多次修改,现该制度已与英式制度大相径庭。除了被学界广泛讨论的对豁免规则的修改之外,中国立法者还创设了独特的“双类别”强制要约制度。

若收购人通过协议收购或者间接收购的方式使其所持有的股份超过30%,则强制全面要约义务被触发,收购人有义务发出全面要约,〔3〕参见2006 年《上市公司收购管理办法》第47、56 条。此为第一类情形。此时,强制要约不能以部分要约的形式发出。但是需要注意的是,如果收购人所持股份仅仅“达到”(而非“超过”)上市公司股份的30%,则不触发强制要约义务。若收购人通过要约(可以是部分要约)的方式使得其所持股份超过30%,或收购人已持有高于30%但低于50%的股份并且通过要约(可以是部分要约)的方式继续增持,收购人不需要再另外发出强制全面要约,〔4〕参见2006 年《上市公司收购管理办法》第24、47 条。此为第二类情形。在实践中,只有第一类情况下的要约被称作“强制要约”,而由于第二类情况下的要约在形式上是收购人主动发出的,因此被称作“主动要约”。但在本质上,第二类要约也是强制要约,因为收购人若计划完成增持目标而不触发强制全面要约义务,除了“主动”发出该要约之外别无选择。〔5〕在本文中,仅当要约人计划持有不超过30%的股份,该要约才被视为真正意义上的主动要约,因为这种情况下即便收购人不选择发出要约,也依然可以选择其他方式完成增持目标。在下文表述中,为方便区分,第一类强制要约称为“强制全面要约”,而第二类强制要约称为“强制主动要约”。

本文整理了自2003 年(中国第一例强制要约案例发生之时)起至2020 年底发生的全部强制要约案例,共97 例。〔6〕案例收集自上海证券交易所与深圳证券交易所官方网站。在该97 个案例中,50 例是第一类强制全面要约,47 例是第二类强制主动要约。证据显示,虽然第二类强制主动要约既可以是全面要约也可以是部分要约,但在2006 年后,全部第二类强制要约都以部分要约的形式发出,没有收购人选择发出负担繁重的全面要约。通过对全部97 个强制要约案例进行研究,本文发现,在中国特色的“双类别”强制要约制度之下,强制全面要约义务常常被规避,在所有案例中小股东都无法(或无法完全)分享溢价。下文将对此进行讨论。

一、“双类别”强制要约制度的运行

(一)强制全面要约:低价导致“零接受”

在理论上,强制要约制度的目的是让小股东能有机会将其股份以高价卖给收购人,〔7〕See William D.Andrews, “The Stockholder’s Right to Equal Opportunity in The Sale of Shares”, 78 Harvard Law Review 505, 515 (1965).但中国大多数强制全面要约都未得到任何小股东的接受(以下简称为“零接受”)。在第一类全面强制要约的全部50 个案例中,有44 例出现了零接受〔8〕26 例出现了零接受的结果。或近乎零接受〔9〕18 例出现了近乎零接受的结果。在此18 案例中接受要约的股东极少,几乎可以忽略。例如在案例600055 中,仅有两位股东合计使用两股股份接受要约。的结果,〔10〕本文仅计算要约中使用流通股接受要约的情况。而能够得到超过300 名股东接受的要约仅有2 例。

决定小股东是否接受要约的关键因素是要约价格。对全样本的分析显示,在大多数案例中,要约价格低于要约期间任何一天的二级市场价格。在这种情况下,接受要约直接等同于遭受损失。《上市公司收购管理办法》对要约价格有明确的要求:要约价格不得低于要约收购提示性公告日前六个月内收购人取得该种股票所支付的最高价格(以下简称“六月内最高价格”),也不可低于提示性公告日前30 个交易日该种股票的每日加权平均价格的算术平均值(以下简称“30 交易日市场均价”)。〔11〕参见2020 年《上市公司收购管理办法》第35 条。为何收购人仍然可以普遍设定低要约价?本文对全样本进行了分析,主要原因有五项。

1.“六月内最高价格”标准的规避

在英国,要约价格应当不低于要约公告前12 个月内该收购人取得该类股份所支付的最高价格。〔12〕See City Code on Takeovers and Mergers, Rule 9.5.强制要约制度被移植至中国后,中国立法者对英国的要约价格规定进行了修改,制定了“六月内最高价格”标准。但在实践中,“六月内最高价格”标准往往被规避。在全部50 个案例中,“六月内最高价格”标准仅在10 个案例中被适用,而其他案例均明确说明收购人在要约收购提示性公告日前六个月内“未取得”上市公司股份,因此要约价格不适用“六月内最高价格”标准。

然而,全部50 个样本案例的强制要约义务正是因收购人取得超过上市公司30%股份而触发的,换言之,在要约之前所有的收购人都(直接或间接)取得了上市公司股份,而非“未取得”股份。但为何触发要约义务的该部分股份却得以不被计入“六月内取得股份”?一个可能的解释是,2006 年之后《上市公司收购管理办法》规定,通过协议收购触发要约义务且拟继续履行收购协议的收购人,应当在履行收购协议之前发出要约,〔13〕参见2006 年《上市公司收购管理办法》第47 条。因此当收购人发出要约之时,触发要约义务的收购协议尚未履行;从操作层面上讲,此时收购人尚未“取得”该收购协议的标的股份。所以,在大多数案例中,收购人得以不将该标的股份计入“六月内取得股份”中。虽然这一问题在实践中存在一定分歧,但鉴于大多数案例并不把该标的股份计入而证监会对此默许,可以推断证监会实际上并不要求收购人将该标的股份计入“六月内取得股份”中。

由于触发要约义务的股权转让价格不计入“六月内取得股权的价格”内,在实践中,收购人只需要在要约收购提示性公告日前六个月内不另外购买其他股份,即可轻易规避“六月内最高价格”标准。强制要约制度的立法本意是让小股东能够以大股东所享有的价格卖出自己的股份。然而在中国,大股东的股权转让价格却不作为要约价格的计算基础,这样的实践操作与强制要约制度的本意背道而驰。

2.“30 交易日市场均价”难以包含溢价

在大多数案例中,由于“六月内最高价格”标准被规避,“30 交易日市场均价”成为要约定价的唯一标准。实证证据表明,在大多数强制全面要约案例中,要约价格即被设为等同于“30 交易日市场均价”,或者仅略高于“30 交易日市场均价”(多为对“30 交易日市场均价”小数点后四舍五入取整所得)。换言之,上市公司二级市场的“30 交易日市场均价”很大程度上决定了该公司强制全面要约的价格。

然而,在实践中,“30 交易日市场均价”往往难以包含溢价。按照《上市公司收购管理办法》规定,“30 交易日市场均价”的30 交易日以要约收购提示性公告日为基准日向前计算。〔14〕参见2020 年《上市公司收购管理办法》第35 条。对样本的实证研究显示,在绝大部分案例中,要约收购提示性公告日即是上市公司第一次向公众公告有关该要约信息之日。因此,在要约收购提示性公告日前,公众尚未知晓收购人将发起要约收购,二级市场也尚未对该消息作出反应,“提示性公告日前30 交易日市场均价”并未包含溢价。此外,实证证据显示,大多数案例中,上市公司股票往往在要约收购提示性公告前早已停牌;在部分案例中,股票早在收购人有初步要约意向时即已停牌,且直至要约收购提示性公告日之后才复牌。在这种情况下,即便有关要约收购的消息在提示性公告日前泄露,由于30 交易日需从停牌之日起向前计算,以“30 交易日市场均价”为标准设定的要约价格还是无法包含任何溢价。因此,实践中要约价格往往低于要约期间的二级市场股价,很难对公众股东产生吸引力。

3.以“财务顾问分析”规避法定价格标准

如上所述,依据“30 交易日市场均价”标准所设定的要约价格难以包含溢价。然而在部分案例中,要约价格甚至低于“30 交易日市场均价”标准。在2006 年之前,除非事先征得证监会同意,否则要约价格不得低于法定的要约价格标准。〔15〕参见2002 年《上市公司收购管理办法》第34 条。但2006 年《上市公司收购管理办法》引入了“财务顾问分析”的例外规则,即要约价格可以低于“30 交易日市场均价”标准,只不过在此情况下收购人的财务顾问须就股票前6 个月的交易情况进行分析。〔16〕参见2006 年《上市公司收购管理办法》第35 条。此例外规则在2008 年、2012 年、2014 年和2020 年的四次修订与修正中都得到了保留。证据显示,在实践中有数例利用该规则设定低要约价格的案例。

4.要约发出时间距提示性公告日间隔较久

要约价格低于要约期间二级市场股价的另一原因,是要约实际发出的时间距要约收购提示性公告日间隔过久,二级市场价格已受其他因素影响而大涨。实证证据显示,要约实际发出日距要约提示性公告日的间隔平均约5 个月,而最久的则长达876 日(即超过29 个月)。在如此长的时间跨度中,有太多不相关的市场因素可能影响二级市场价格,〔17〕有学者对要约发出日与要约提示性公告日之间过久的间隔提出批评,参见彭冰:《法国SEB 集团收购苏泊尔案分析》,载《商事法论集》2012 年第1 期,第170 页。也给收购人与上市公司留下了拉高二级市场股价的操作空间。

为何要约发出日与要约提示性公告日的间隔在实践中会如此之久?主要原因有二。第一,中国的要约制度并未对该间隔进行严格限制。虽然中国强制要约制度移植自英国,但却未引入英国关于要约时限的规定。英国《并购守则》(City Code on Takeovers and Mergers)规定,在强制要约义务被触发之后,上市公司应立即对该“可能发生的要约”进行公告(announcement of a possible oあer),在随后的28 日内收购人应当公告确认其发出要约的意向(firm intention to make an oあer),在再随后的28 日内收购人必须发出要约。〔18〕See City Code on Takeovers and Mergers, Rule 2.2, 2.6, and 24.1.可见在英国,从触发要约义务到发出要约,收购人被允许的时限很短,然而中国的强制要约制度却没有类似的时限规定。2006 年之前,《上市公司收购管理办法》甚至未规定在触发要约义务后应何时发布要约收购提示性公告;〔19〕参见2002 年《上市公司收购管理办法》第25 条。而2006 年之后,《上市公司收购管理办法》也仅要求上市公司须在达成收购协议或类似安排后三日内对要约收购报告书摘要作出提示性公告,〔20〕参见2006 年《上市公司收购管理办法》第30 条。但仍未硬性规定在该提示性公告后应何时正式公告要约收购报告书,〔21〕要约提示性公告与要约收购报告书公告之间的间隔并未被严格限制。参见2006 年《上市公司收购管理办法》第31 条。也未规定之后收购人应何时发出要约。因此,在要约收购提示性公告后,收购人可以等到二级市场价格上涨至足以阻却其他股东接受要约之时(即高于要约价格之时)再发出要约。

第二,间隔过久的另一原因是各类审批程序耗时较长。按照《上市公司收购管理办法》的规定,若收购需要得到相关部门批准,则收购人需要在取得相关批准后才可以公告要约收购报告书和发出要约。〔22〕参见2020 年《上市公司收购管理办法》第28 条。在实践中,上市公司收购可能需要一系列审批,如国资部门审批、商务部门审批、反垄断审查、国家安全审查等。〔23〕参见彭冰:《法国SEB 集团收购苏泊尔案分析》,载《商事法论集》2012 年第1 期,第169 页。这一系列审查程序经常耗时较久,从而导致提示性公告与最终实际发出要约之间存在较长的间隔。例如,在案例000710 中,虽然要约收购提示性公告在2009 年10 月21 日即公布,但收购人直至2012 年3 月才得到证监会的无异议批复,随后收购人才得以发出要约,而此时已距最初的要约收购提示性公告日近两年半。虽然如此之久的审批时间在近年未再出现,但实证证据显示近年来收购人仍需等待数月才能得到全部审批。

综上,时限规定的缺位以及较长的审批程序共同作用,导致收购人在要约提示性公告日后间隔较久方才发出要约。在这漫长的间隔中,一系列不相关因素可能(有意或无意地)影响二级市场股价,最终导致要约期间二级市场股价远高于要约价格。

5.最低实际收购数额要求的缺位

相比于前四项原因,第五项原因可能更为关键:中国强制要约制度没有对最低实际收购数额进行规定。在英国,强制要约须满足“最低50%收购比例”的要求(minimum acceptance condition),〔24〕See Klaus J.Hopt, “European Takeover Reform of 2012/2013 -Time to Re-examine the Mandatory Bid”, 15 European Business Organization Law Review 143, 177 (2014).即要约完成后,收购人必须持有超过上市公司50%的表决权股份。〔25〕See City Code on Takeovers and Mergers, Rule 9.3.为了满足此项最低收购数额要求,收购人一般需要设定高要约价以吸引其他股东接受要约。而在中国,虽然该“最低实际收购数额”规定在1993 年《股票发行与交易管理暂行条例》中一度被引入,〔26〕参见《股票发行与交易管理暂行条例》第51 条。但在随后的《上市公司收购管理办法》中即被废除。由于中国强制要约无须满足最低实际收购数额的要求,收购人便没有动力设定高要约价,“零接受”也就成为强制全面要约的常态。倘若中国一直沿用英式的最低实际收购数额规则,那么即便要约价格的法定标准给收购人留有设定低价的空间,收购人也依然会主动设定高要约价。

综上,对全样本的分析显示,中国强制要约制度给收购人留下了设定低要约价格的空间。“六月内最高价格标准”极易被规避,依“30 交易日市场均价”标准设定的要约价格往往不包含溢价,而财务顾问分析的例外规则使得“30 交易日市场均价”标准也可以被规避。要约提示性公告日与要约实际发出日之间过久的间隔使得二级市场价格往往远高于要约价,而最低实际收购数额要求的缺位也使得收购人没有动力设置高要约价格。在这五项因素的共同作用下,实践中要约价格往往远低于要约期间的二级市场股价,因而第一类强制全面要约的全部样本都未得到公众股东的实质性接受。

(二)强制主动要约:矛盾制度的结合

2006 年创设的“双类别”强制要约制度放开了对部分要约的限制,在第二类情形下,强制要约义务可以通过部分要约来履行。在47 例第二类强制主动要约中,除2006 年之前(2006 年之前尚未允许以部分要约的方式履行强制要约义务)发生的1 例外,其他全部46 例都是部分要约。因此,第二类强制主动要约基本可以称为“强制部分要约”。

但在理论上,此种“强制部分要约”与强制要约制度的本意相悖。强制要约制度是建立在公平原则之上的,〔27〕See Ferna Ipekel, “Operation of the Equality Principle in the UK City Code on Takeovers and Mergers”, 5 Yearbook of International Financial and Economic Law 425, 436-440 (2000).其主要立法目的是当控股股东卖出其持有的股份时,其他所有股东也能享有同等权利将其股份以同等的条件售予收购人,并完全退出公司。然而,中国所允许的“强制部分要约”与上述强制要约制度的立法目的相违背。在部分要约中,由于收购人仅收购部分股份,小股东无论如何都无法将其全部股份出售给收购人,〔28〕See Paul L.Davies, The Notion of Equality in European Take-Over Regulation, SSRN Electronic Journal (Apr.18, 2002), https://papers.ssrn.com/sol3/papers.cfm?abstract_id=305979.因而小股东无法完全地分享溢价,也无法完全退出公司。

因此,“强制部分要约”与强制要约制度的本意相矛盾。在采用强制要约制度的法域,部分要约往往都被严格限制。例如在英国,除非得到并购委员会(Takeover Panel)的批准,否则收购人不得发出部分要约;〔29〕See City Code on Takeovers and Mergers, Rule 36.而且倘若该部分要约会导致收购人持有超过30%股份,并购委员会一般不会批准。〔30〕See David Kershaw, Company Law in Context: Text and Materials (Web Chapter A: The Market for Corporate Control), Oxford University Press, 2010, p.71.而部分要约制度与强制要约制度这两项相矛盾制度的结合,导致中国强制要约制度显著区别于原英国制度。

作为矛盾制度结合的产物,“强制部分要约”为收购人提供了规避第一类强制全面要约义务的空间。对全样本的分析显示,实践中收购人常常利用“两步走”策略规避第一类强制全面要约义务,或以部分要约为名,行协议收购之实。

1.“两步走”策略

在第二类强制主动要约的全部案例中,很大一部分收购人发出要约的目的,并不是通过要约取得上市公司股份,而仅仅是为了规避第一类强制全面要约义务。在这些案例中,收购人常采用“两步走”策略。

如前文所述,倘若收购人在协议收购或间接收购后持股比例跨越了30%线,则第一类强制全面要约义务被触发;但倘若收购人通过部分要约的方式跨越30%线,则不触发第一类强制全面要约义务,因为收购人发出的部分要约本身即可被视为履行了强制要约义务。由于强制部分要约带给收购人的负担远低于强制全面要约的负担,收购人在实践中相应创设了“两步走”策略,以规避第一类强制全面要约义务。假设收购人计划收购上市公司35%的股份,倘若该收购人直接通过协议收购方式从大股东手中取得35%股份,则强制全面要约义务即被触发,收购人须发出全面要约,收购全部剩余股份;但倘若该收购人第一步仅通过协议收购方式从大股东手中取得30%股份,由于此时收购人所持股份仅达到(而非超过)30%,所以强制要约义务未被触发,随后收购人可以采取“第二步”,即“主动”发出部分要约购买5%的股份,从而完成其收购35%股权的计划。通过使用“两步走”策略,收购人得以收购超过30%的股份,而不触发第一类强制全面要约义务。实证证据显示,超过一半的案例采用了这一策略。

2.以部分要约为名,行协议收购之实

在英国,无论是强制要约抑或主动要约,都须满足50%最低实际收购数额的要求。即在要约完成后,收购人必须持有高于50%表决权股份,而倘若未达到该50%最低实际收购数额的要求,则该次收购被视为失败,收购人不得从接受要约的股东手中收购股份。〔31〕See City Code on Takeovers and Mergers, Rule 9.3.上文提到,在中国,第一类强制全面要约没有类似的最低实际收购数额要求。同样,第二类强制主动要约也没有该最低实际收购数额要求。中国仅规定部分要约须预定收购不低于5%的股份,但不要求收购人最终实际买入5%的股份。即便收购人最终未收到一股,该次收购也可以视为完成而非失败。因此在实践中,收购人常以部分要约为名,行协议收购之实。假设收购人计划从某控股股东手中收购33%的股份,该收购人可通过前述的“两步走”策略,在第一步中通过协议收购的方式取得30%的股份,然后第二步发出部分要约,但将要约价格设为低价(类似上文所讨论的第一类强制全面要约案例中采用的低价策略);由于要约价格较低,其他股东不会接受该要约,只有控股股东按照约定使用3%的股份接受该要约。虽然该要约表面上预定收购不低于5%的股份,但实际上收购人仅需要从控股股东手中收购3%的股份。在此类案例中,所谓要约收购仅仅是形式,收购人无须从公众股东手中买入任何股份,收购人在本质上是通过协议收购的方式从大股东手中购买股份从而跨越30%线,但却能成功避免触发强制全面要约义务。

5 个案例的要约收购报告书明确披露,在要约前已有大股东或机构投资者与收购人签订协议,同意将其持有的大量股份用以接受要约。例如,在案例000035 中,要约预定收购151000000 股股份,而最终其他股东接受要约的股份为150741192 股,几乎与收购人预定收购的股份数量相同。之所以最终接受要约的股份数恰巧等同于要约预定数,是因为上市公司股东平安创新已提前与收购人签订了《预先接受要约收购的协议》,同意将其持有的150739692 股股份用以接受要约,〔32〕参见案例000035 的要约收购报告书。而收购人在要约中也仅预定收购该约定数量的股份。截至要约结束,包括平安创新在内仅有3 个股东接受了要约。〔33〕除平安创新之外,其他两位股东合计用1500 股股份接受要约。之所以其他股东不接受该要约,是因为要约价格远低于要约期间二级市场股价。虽然此类预先接受要约的协议本身并无过错,但通过设定低要约价格的方式阻止其他股东接受要约的行为显然违背了强制要约制度的初衷。

但实证证据也显示,并非部分要约的全部46 个案例都使用了上文所述的策略。在部分案例中,收购人的确计划通过要约收购的方式从公众股东手中收购股份。例如,在3 个案例中,最终有超过5000 位股东接受了要约。这些要约都设定了较高的要约价,因而最终被公众股东广泛接受。然而需要注意的是,虽然这些案例中的公众股东得以将其股份以高价售予收购人,但公众股东依然无法通过该要约完全地分享溢价或完全退出公司,因为在部分要约中,公众股东仅能卖出部分股份而非全部股份。从这个角度来说,无论该强制部分要约的价格有多高,也依然与强制要约制度的本意相矛盾。

综上,在中国“双类别”强制要约制度之下,所有的强制要约都无法让小股东充分分享溢价。首先,就第一类强制全面要约而言,现行的强制要约制度存在收购人设定低要约价格的空间,因此收购人大多设定了低要约价,阻止公众股东接受要约。虽然证监会并未豁免这部分收购人的强制要约义务,但这些收购人无须实际承受强制全面要约的负担。可以说,他们利用低要约价格“自行豁免”了其强制全面要约义务。第二,就第二类强制主动要约而言,部分要约常被收购人用作规避强制全面要约义务的工具,或仅被当作协议收购的外在形式;而对后一种情况来说,收购人也是通过设定低要约价的方式“自行豁免”了其强制全面要约义务。第三,就真正计划通过要约方式从公众股东手中收购股份的部分要约而言,公众股东虽然能够分享部分溢价,但依然无法从部分要约中完全分享溢价,也无法完全退出公司。综上,中国的强制要约在实践中发生了异化,与强制要约制度的原精神相悖。

二、股权转让无效率与小股东不获利之疑问

中国虽然引进了强制要约收购制度,但在实践中强制全面要约却总是被规避,真正符合原立法本意的英式强制全面要约在实践中并不存在。强制要约制度的价格规定使收购人得以设定低要约价格,从而“自行豁免”其强制全面要约义务;而部分要约制度与强制要约制度的矛盾结合,使收购人得以使用部分要约规避强制全面要约义务。这些法律设计使强制要约义务的负担不再沉重,强制要约对并购的阻却作用也极大减轻。这与立法者不断扩大强制要约义务豁免范围的原因相似:中国欠发达的并购市场需要更多并购行为,但英式强制要约义务带来的高成本会阻却潜在的收购人发起并购。因此,立法者对强制要约制度进行了修改,以适应中国并购市场的需求。〔34〕See Chao Xi, The Political Economy of Takeover Regulation: What Does the Mandatory Bid Rule in China Tell Us, SSRN Electronic Journal, https://ssrn.com/abstract=3408635, accessed December 1, 2022.

但是,根据别布丘克(Bebchuk)教授的理论,如果收购人无须承担英式强制要约义务,则无效率股权转让可能会发生(虽然有效率股权转让也会存在)。在英式强制要约义务缺位的情况下,由于无效率收购人无须发出成本高昂的全面要约,其从现任控股股东手中获取控制权所付成本低于其未来可攫取的控制权私益,因此无效率收购人有动力也有能力获取公司控制权,并取代有效率的现任控股股东。〔35〕See Lucian Arye Bebchuk, “Eきcient and Ineきcient Sales of Corporate Control”, 109 The Quarterly Journal of Economics 957,959-965 (1994).倘若此类无效率股权转让发生,则小股东当然会遭受损失。而与之相反,倘若采用英式强制要约制度,由于无效率收购人无力承担全面要约的高昂成本,无效率股权转让会被阻却。〔36〕但是同时强制全面要约的高昂成本也会阻却部分有效率股权转让的发生。

英式强制要约义务在中国的实践中总被规避,因此按照别布丘克教授的理论,中国强制要约制度之下的股权转让的确可能无效率。然而这一论断仅是一种可能,在没有实证证据证明的情况下,并不能当然得出中国强制要约制度下的股权转让一定无效率的结论。别布丘克教授也提到,强制要约制度的优劣需要实证证据的证明。本研究即根据别布丘克教授的理论框架,实证研究收购人的价值创造能力与攫取控制权私益的能力,从而对规避义务的股权转让的效率问题予以揭示。

此外,由于中国的小股东无法(或无法完全)从强制要约中分享溢价,有部分学者批评认为小股东的经济利益遭受到了损失。然而,该批评并不见得一定合理。就小股东经济利益而言,虽然小股东的确失去了通过接受要约从而完全分享溢价并退出公司的机会,但需要注意的是,倘若小股东们能够以相当高的价格将其股份在二级市场上卖出,他们依然可以同样分享溢价并退出公司。在中国,强制要约收购及其背后触发义务的股权转让往往会导致二级市场股价的波动。如果能够证明在要约期间,二级市场股价能够上升到同未异化的强制要约价格相当的高度,则可以说,虽然小股东无法(或无法完全)从强制要约中分享溢价,但依然可以获得相当于未异化的强制要约所能赋予的经济利益。前文提到,在一部分强制主动要约案例中,收购人的确计划通过要约收购的方式从公众股东手中购买股份,因而这些要约(以下简称“善意要约”)均设置了较高的价格以吸引公众股东。这些“善意要约”的要约价格即可被视为未异化的强制要约所能够设定的要约价格。〔37〕虽然大部分“善意要约”在本质上也是异化的强制要约(因为其仅为强制部分要约而非强制全面要约),但其价格并未异化。因此,其价格可以作为未异化强制要约的价格的替代。换言之,倘若中国未修改英式强制要约制度,则收购人应真正地从公众股东手中购买股份,收购人会将要约价格设定到与上述“善意要约”价格相当的高度,以吸引公众股东接受要约。因此本研究中,这些“善意要约”价格中所包含的溢价,可被用作衡量样本案例二级市场股价上升幅度的标准。倘若实证证据表明,二级市场股价能够上升到与“善意要约”价格所包含的溢价相当的高度,则说明二级市场所赋予小股东的经济利益能够等同于未异化的强制要约所能赋予的经济利益,那些批评小股东遭受经济损失的声音也就不足为信了。

基于上述讨论,下一节包含三项实证研究:前两项分析规避要约义务的股权转让是否有效率,第三项分析小股东能否从二级市场获取相当的经济利益。

三、实证研究

(一)收购人的价值创造能力是否高于前任控股股东

按照别布丘克教授的理论,判断股权转让是否有效率的关键标准,是收购人的价值创造能力与攫取控制权私益能力的高低。〔38〕See Lucian Arye Bebchuk, “Eきcient and Ineきcient Sales of Corporate Control”, 109 The Quarterly Journal of Economics 957,961-964 (1994).倘若在股权转让发生后,目标公司的绩效得到改善,且被掏空程度减轻,则说明该股权转让有效率;反之,若目标公司在股权转让后绩效变差,且被掏空程度加重,则可以说明该股权转让是无效率的。本小节首先研究在规避义务的股权转让发生后,目标公司绩效是否有改善。

1.样本选取与数据收集

自2003 年至2020 年,共有97 个强制要约案例,均是规避要约义务的股权转让。为研究规避义务的股权转让能否改善目标公司绩效,本节将全部97 个强制要约案例同未发生强制要约的公司进行对比。该97 个强制要约案例组成了本文的研究样本(其中50 例为第一类强制要约案例,47 例为第二类强制要约案例)。〔39〕在此基础上,本研究剔除从要约前一年到要约当年之间发生两次及以上要约收购的案例(该类案例极少)。由于难以辨明绩效变化是由哪次要约收购导致的,经济学研究通常剔除该类案例。参见石水平:《控制权转移、超控制权与大股东利益侵占》,载《金融研究》2010 年第4 期,第167 页。本研究按照两类强制要约样本在各年的分布数量,以1∶3 的比例,逐年在全部上市公司中随机挑选未发生强制要约的案例作为控制组样本。

在经济学研究中,净资产收益率(ROE)常被用作衡量公司绩效的主要指标。本研究也使用ROE来衡量样本公司绩效。样本公司的ROE 数据收集自WIND 金融数据库,其他财务数据如控股股东持股比例、资产负债率、总资产、董事会规模、独立董事比例等,收集自国泰安数据库。

由于样本公司的绩效可能会受整体经济形势的影响,本研究使用了经济学研究中常用的市场中位数调整法对样本公司的ROE 数据进行了调整。〔40〕经济学研究常使用市场中位数对数据进行调整,参见朱红军:《大股东变更与高级管理人员更换:经营业绩的作用》,载《会计研究》2002 年第9 期,第34 页。通过将样本公司的ROE 数据减去中国全部上市公司的ROE 中位数,排除整体经济形势对样本公司的ROE 数据产生的干扰。

2.数据分析

为确认样本公司绩效在要约后是否有显著改善,本研究对样本进行了多元线性回归分析。在回归分析中,因变量是样本公司从要约前一年到要约发生当年的ROE 差值(通过将样本公司在要约发生当年的ROE 值减去要约前一年的ROE 值而得出),以及样本公司从要约前一年到要约发生后三年的ROE 差值(通过将样本公司在要约发生当年至要约发生后三年的ROE 均值,减去要约前一年的ROE 值而得出),该两项ROE 差值分别代表了样本公司在要约收购前后的短期和长期绩效变化情况。如果A 公司的ROE 差值高于B 公司的ROE 差值,则意味着A 公司的ROE 增幅高于B 公司的ROE增幅,换言之,A 公司比B 公司有更多的绩效改善。为排除极端值对研究结果的影响,本研究按照统计学规范,将年度数据中超过两倍标准差的值定为异常值并进行了剔除。本研究的控制变量包括:(1)资产负债率、(2)控制权集中度、(3)董事会规模、(4)独立董事在董事会中比例、(5)目标公司总资产(log)、(6)控制权性质〔41〕本研究中,“股权集中度”以第一大股东持股比例作为衡量标准,“董事会规模”以董事人数作为衡量标准,“控制权性质”以公司为国有企业或民营企业为区分标准。股权集中度、资产负债率、总资产、董事会规模、独立董事比例等变量均取要约收购前一年的数据。。

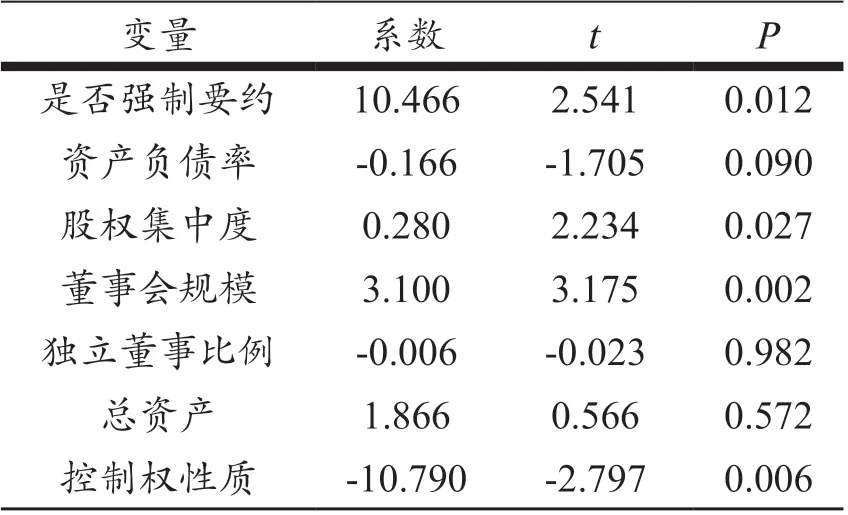

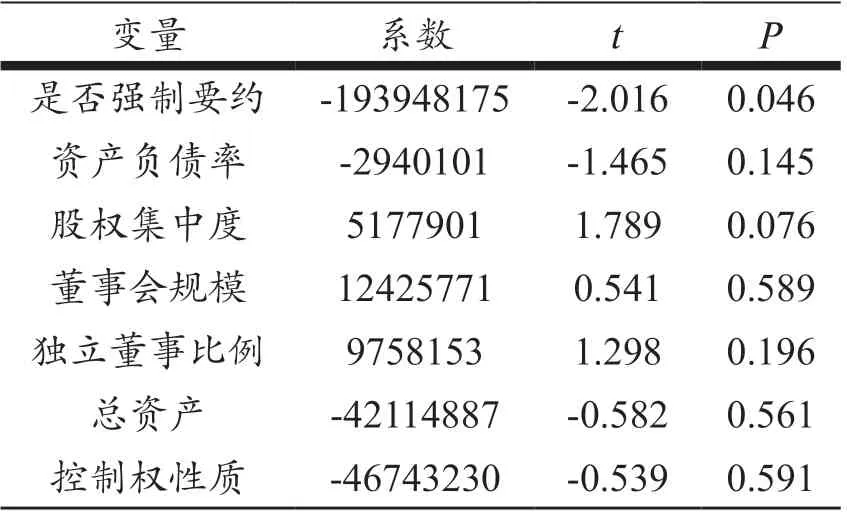

本研究首先研究样本从要约前一年到要约当年的短期绩效变化。第一类强制要约的回归结果见表1,第二类强制要约的回归结果见表2。

表1 多元线性回归分析(第一类强制要约)

表2 多元线性回归分析(第二类强制要约)

由表1 和表2 可见,自变量“是否强制要约”的回归系数均为正且P 值均低于5%。因此,上述研究证明,与未发生强制要约的公司相比,两类强制要约样本的绩效在要约收购后均有显著改善。

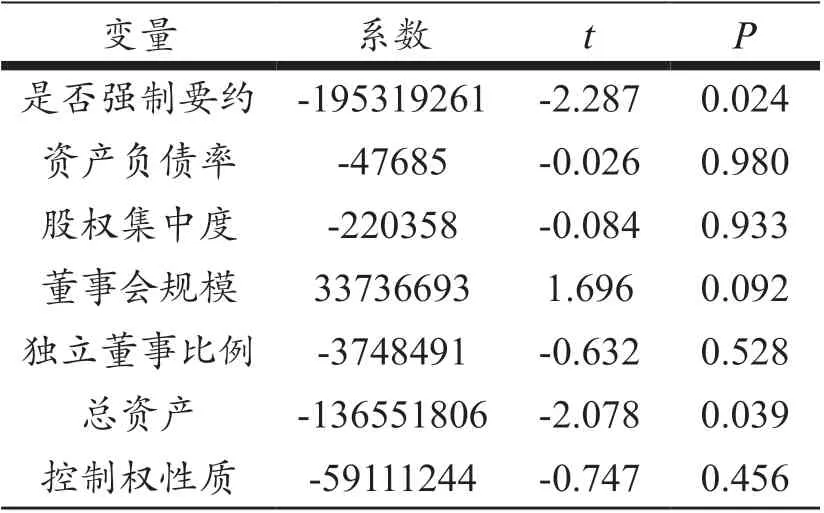

本研究进一步分析了样本从要约前一年到要约后三年的长期绩效变化,回归分析结果见表3 和表4。长期绩效的检验结果也表明,与未发生强制要约的公司相比,强制要约样本的绩效在要约收购后也有显著改善,与上文结论一致。

表3 多元线性回归分析—长期绩效变化(第一类强制要约)

表4 多元线性回归分析—长期绩效变化(第二类强制要约)

(二)收购人攫取控制权私益的能力是否低于前任控股股东

上文论证了规避义务的股权转让能够显著改善目标公司绩效,本节则研究目标公司被掏空情况是否有减轻。

1.数据收集

在经济学研究中,“非经营性资金占用”常被用作为衡量控股股东“掏空”(tunnelling)上市公司、攫取控制权私益程度的重要标准,〔42〕参见叶康涛等:《独立董事能否抑制大股东的“掏空”》,载《经济研究》2007 年第4 期,第102 页。本研究也使用“非经营性资金占用”作为研究控股股东攫取私益的指标。此外,由于控制关系的存在,本研究也按照经济学研究的惯例,〔43〕参见李旎、郑国坚:《市值管理动机下的控股股东股权质押融资与利益侵占》,载《会计研究》2015 年第5 期,第45 页。将控股股东控股的其他公司或企业对上市公司的资金占用也视同控股股东的资金占用。〔44〕同样,上市公司对控股股东控股的其他公司或企业的资金占用,也视同上市公司对控股股东的资金占用。另外,由于上市公司同时也可能对控股股东有非经营性资金的占用(体现在上市公司年报中控股股东与上市公司之间的“其他应付款”项目中),经济学研究通常将“上市公司对控股股东的其他应收款”减去“上市公司对控股股东的其他应付款”,从而得到“净”资金占用数据。〔45〕参见李旎、郑国坚:《市值管理动机下的控股股东股权质押融资与利益侵占》,载《会计研究》2015 年第5 期,第45 页。本研究也采用了此方法。

本节的研究样本与控制样本与上一节相同。本研究从国泰安数据库中收集了上市公司与控股股东之间的其他应收款和其他应付款数据,并据此计算了控股股东在强制要约发生前后对样本公司的非经营性资金占用金额。

2.数据分析

为确认在强制要约发生后,样本公司资金被占用的程度是否减轻,本研究对样本进行了多元线性回归分析。在回归分析中,因变量是样本公司从要约前一年到要约发生当年的非经营性资金占用金额的差值,以及样本公司从要约前一年到要约发生后三年的占用金额差值,该两项差值分别代表了样本公司在强制要约前后的短期和长期资金占用变化情况。本研究的控制变量包括:(1)资产负债率、(2)控制权集中度、(3)董事会规模、(4)独立董事在董事会中比例、(5)目标公司总资产(log)、(6)控制权性质。

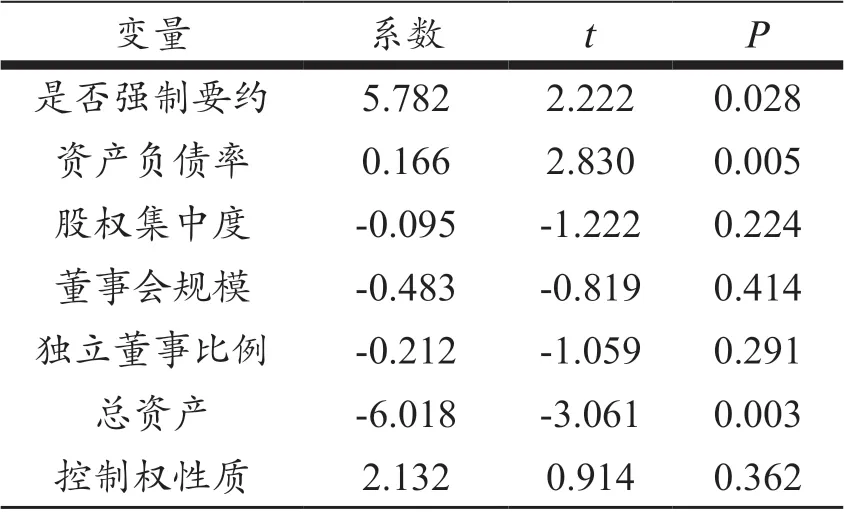

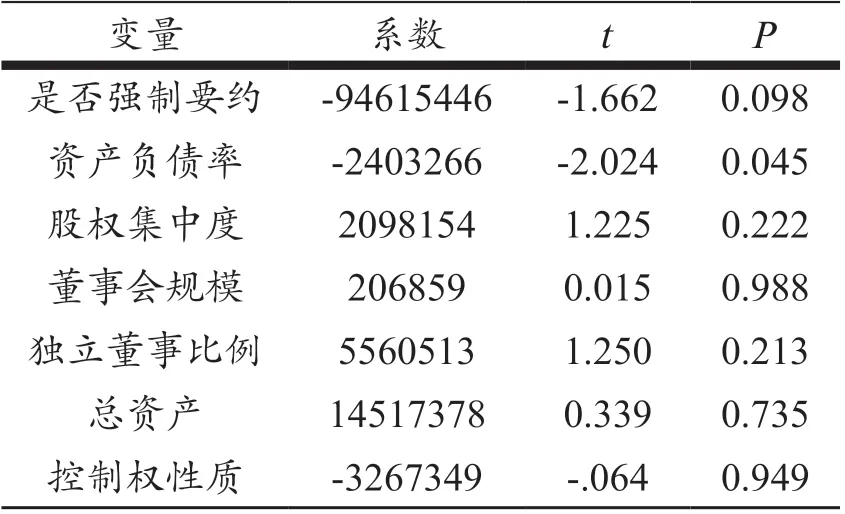

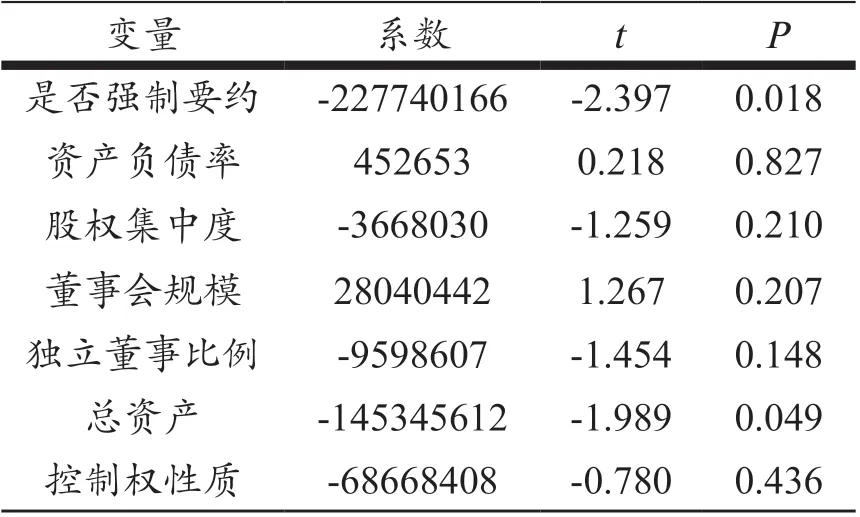

本研究首先研究样本从要约前一年到要约当年的短期资金占用变化。第一类强制要约的回归结果见表5,第二类强制要约的回归结果见表6。

表5 多元线性回归分析(第一类强制要约)

表6 多元线性回归分析(第二类强制要约)

由表5 和表6 可见,自变量“是否强制要约”的回归系数均为负且P 值均低于5%。因此,上述研究证明,在规避义务的股权转让发生后,控股股东对样本公司的非经营性资金占用金额显著降低。

本研究进一步分析了样本从要约前一年到要约后三年的资金占用的长期变化,回归分析结果见表7 和表8。稳健性检验结果也表明,与未发生强制要约的公司相比,强制要约样本的非经营性资金占用金额也有显著降低,〔46〕第二类强制要约的P 值为0.018%,即在5%的水平上显著;第一类强制要约的P 值为0.098%,属于边缘显著。与上文结论一致。

表7 多元线性回归分析—长期掏空变化(第一类强制要约)

表8 多元线性回归分析—长期掏空变化(第二类强制要约)

综上,将样本公司的绩效变化情况与资金占用变化情况两方面统一来看,在规避义务的股权转让发生后,绝大多数样本公司在两方面均有所改善,或至少在一方面有所改善,全部样本中仅有6 家公司绩效情况和资金占用情况均未发生改善。但在该6 家公司中,4 例仅是控股股东提供的资金支持有所减少,该4 家上市公司在规避义务的股权转让发生后,依然得到控股股东资金支持而非遭受控股股东资金占用。因此,真正同时发生绩效变差且被占用资金增加情况的仅有2 家公司。相比起其他表现变好的公司,这部分表现变差的公司占比非常低。综上所述,实证证据证明,在大多数规避义务的股权转让案例中,相比起前任控股股东,收购人的价值创造能力更高,而攫取控制权私益的能力更低。因此,虽然在实践中强制全面要约义务被规避,但大多数股权转让依然是有效率的。

(三)小股东能否从二级市场获得相当的经济收益

小股东的经济利益主要体现在其所持股份的价格之上。在上市公司公告有关该次要约的消息后,绝大多数样本公司的二级市场股价都有明显上升。二级市场股价能否在要约期间上升到与未异化的强制要约价格相当的高度?本节用实证证据予以揭示。

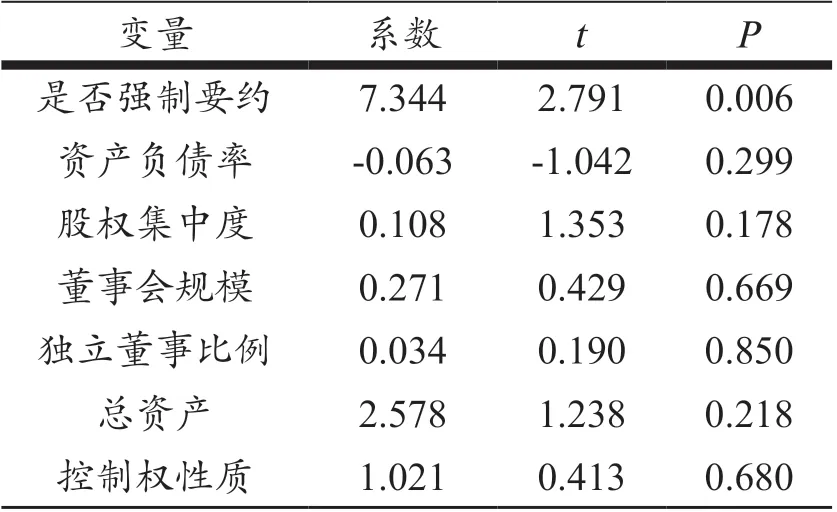

1.研究设计与数据收集

本节研究的样本与前两节所研究的案例相同。本研究按照以下的步骤进行:

第一步,计算全部样本公司二级市场股价的上升幅度。通过对比样本公司在第一次有关要约情况的公告(以下简称“第一次公告”,在第一次公告之前,公众尚不知晓要约收购要发生,因此二级市场股价尚未对此作出反应)前30 个交易日的每日收盘价均价,以及二级市场股价在要约期间的最高价格,〔47〕样本公司二级市场的每日股价收集自网易财经股票数据库。计算出样本公司二级市场股价自第一次公告到要约期间的价格上升幅度。

第二步,计算“善意要约”的要约价格所包含的溢价。如前文所述,“善意要约”的价格可以被视为未异化的强制要约所能设定的要约价格。本研究整理了自2003 年至2020 年全部12 例可以被认定为“善意要约”的案例,〔48〕本文中,要约价格有溢价,且被大量股东(本文以超过三千名股东作为判断标准)接受的要约被认定为“善意要约”。该12例“善意要约”既包括要约人不计划持有超过30%股份的主动要约,也包括第二类强制要约。并通过对比要约价格同第一次公告前30 交易日的二级市场均价,计算出这些“善意要约”的价格中所包含的溢价。

第三步,对比全部样本公司二级市场股价上升幅度(第一步计算所得)与“善意要约”的要约价格所包含的溢价(第二步计算所得)。倘若前者能够与后者高度相当,那么就可以证明,虽然小股东无法(或无法完全)从强制要约中分享溢价,但依然可以从二级市场中获得相当的收益,小股东并未遭受经济损失。

2.数据分析

全部样本公司二级市场股价上升幅度的描述性统计见表9。

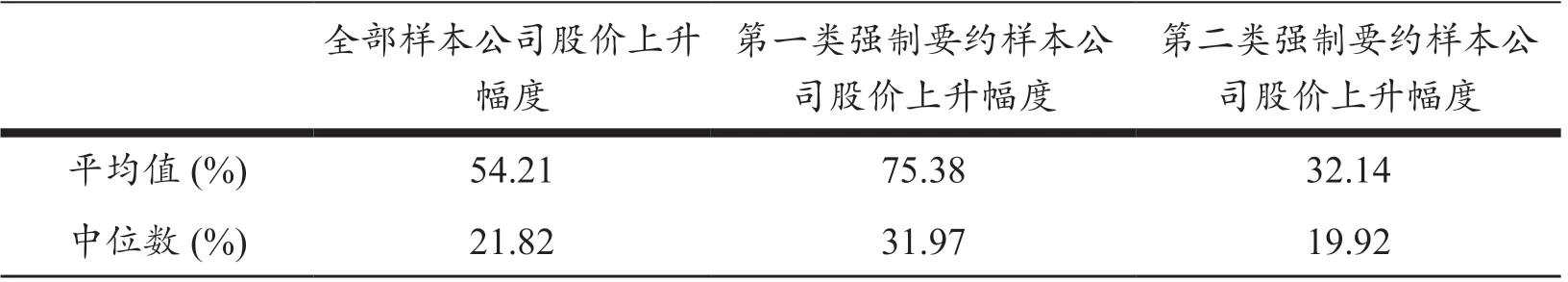

表9 全部样本公司二级市场股价上升幅度

经计算,“善意要约”的要约价格所包含的溢价平均为16.6%。由表9 可见,全部样本公司〔49〕案例000895(第一类强制要约案例)的股票在要约期间一直停牌,因此无法计算该案例二级市场股价在要约期间的上涨幅度。因此,本节仅对其余案例进行分析。二级市场股价的上涨幅度均值为54.21%(中位数为21.82%),其中第一类要约案例样本公司的股价上涨幅度均值为75.38%(中位数为31.97%),第二类要约案例样本公司的股价上涨幅度均值为32.14%(中位数为19.92%)。通过数据对比可以看出,样本公司二级市场股价的上升幅度,并不比“善意要约”的溢价低。鉴于“善意要约”的要约溢价可以视为未异化的强制要约价格所能包含的溢价,二级市场所能提供给样本公司小股东的经济利益,并不比未异化的强制要约可提供给股东的经济利益低。

综上,在评判中国强制要约制度时,并购市场效率与小股东经济利益这两方面价值都需要进行衡量。就并购市场效率而言,实证证据显示大多数规避义务的股权转让都是有效率的,在强制要约发生后,大多数目标公司绩效得到改善,被掏空程度也得到减轻。因此,对于股权转让无效率的担忧是没必要的。考虑到现行强制要约制度会促进更多的股权转让发生,可以说整个市场创造的价值增加了。而就小股东经济利益而言,一方面,上市公司绩效变好且掏空行为减轻本身,即已是对小股东利益的保障;另一方面,实证证据也显示,绝大部分小股东能够从二级市场上获得不低于未异化的强制要约所能赋予的经济利益。

四、结论

本文研究了中国特色的强制要约是否无效率、是否损害小股东经济利益的问题。通过实证研究发现,大多数规避义务的股权转让都是有效率的,大多数收购人都比原控股股东的价值创造能力更高而攫取控制权私益能力更低。此外,本文也发现,虽然小股东无法(或无法完全)从强制要约中分享溢价,但二级市场能够给小股东提供相当的经济利益。因此,中国特色的强制要约制度并未导致股权转让无效率,也未损害小股东的经济利益。

本文的实证结果可以用并购领域的动态模式理论进行解释。西方对并购制度的探讨,存在静态模式与动态模式的理论之争。按照静态模式理论,为保护小股东利益,当并购发生时,应当要求收购人以高价收购小股东的股份,从而让小股东有机会最大化其收益;〔50〕See Paul L.Davies, The Notion of Equality in European Take-Over Regulation, SSRN Electronic Journal (Apr.18, 2002), https://papers.ssrn.com/sol3/papers.cfm?abstract_id=305979.而按照动态模式理论,由于并购本身的约束作用能够促进公司提升运营效率,因而市场上并购越多,则公司经营越好,小股东的收益也就越高,因此从动态的角度而言,立法者应当采用促进收购的法律而非阻碍收购的法律。〔51〕参见[美]弗兰克·伊斯特布鲁克、[美]丹尼尔·费希尔:《公司法的经济结构》,罗培新、张建伟译,北京大学出版社2005年版,第110-142 页。虽然静态模式理论学者往往认为英式强制要约制度确有必要,但若从动态模式理论来分析,对小股东经济利益保护而言,英式强制要约制度并非必需。而本文的实证结果,也印证了动态模式理论的观点:在中国的语境下,修改后的强制要约制度促进了有效率股权转让的发生,小股东们虽然无法在强制要约中分享高溢价,但依然未遭受经济利益损失。可以说,动态模式理论适用于中国强制要约制度。

另外,若我们回顾一下强制要约制度创设与移植的历史,本文的实证结果或许更容易被理解。20世纪六七十年代,英国的机构投资者对资本市场制度的制定有巨大影响力,并制定了一系列资本市场规则用以保护其自身利益,而强制要约制度即是其中之一。〔52〕See John Armour & David A Skeel Jr, “Who Writes the Rules for Hostile Takeovers, and Why - the Peculiar Divergence of US and UK Takeover Regulation”, 95 Georgetown Law Journal 1727, 1769-1771 (2006).换言之,强制要约制度本是英国为保护机构投资者利益而非公众小股东利益而创设的。中国最初对强制要约制度的移植,也尚未完全经过严谨的利弊分析。20 世纪九十年代初,为快速建立完整的资本市场制度,中国立法者直接移植了香港的资本市场法律,而香港的资本市场法律基本上是英国资本市场规则的翻版。〔53〕See Guanghua Yu, “Does One Size Fit All? Transplanting English Takeover Law into China”, in Cheryl R.Lehman ed.,Corporate Governance: Does Any Size Fit? , Elsevier, 2005.因此,中国对英式强制要约制度的移植,并非源于中国对该制度的需要;而中国立法者后续对强制要约制度的修改,才是基于中国市场需求而做出的。鉴于中国的经济环境与英国有较大差异,中国强制要约制度对原英式制度精神的背离也在情理之中。综上,对小股东经济利益保护而言,英式强制要约制度并非必要,本文用实证证据也证明了这一点。

本文也对别布丘克教授的理论作出了一定的贡献。中国的强制要约制度恰好提供了一个验证别布丘克教授理论的典型场景。本文的实证结论在一定程度上与别布丘克教授的理论相契合,即若收购人无须承担英式强制要约义务,则会同时导致无效率和有效率的股权转让发生。同时,本文的实证研究也在此基础上对别布丘克教授的理论有了进一步的发展,即当收购人无须实质性承担英式强制全面要约义务的情况下,虽然的确有小部分无效率股权转让发生,但绝大多数股权转让依然有效率。〔54〕严谨起见,本结论的适用范围应限定于在中国的语境下。本文尚未证明本结论是否适用于其他法域。