CEO股价崩盘经历与企业创新

○林春培 曾志盛 朱晓艳 余传鹏

一 引 言

维持公司稳定经营和持续增长是上市公司CEO的核心管理职能。这些岗位职能一方面要求CEO采用渐进性策略扎根经营成熟市场业务以维持公司稳定,另一方面要求他们不断推动企业创新以拓展企业未来新的发展空间。创新是企业巩固竞争优势和实现持续增长的关键驱动力,但具有不确定性、高风险性等特征,一旦失败,将会对企业生存发展带来负面影响,严重影响企业的经营绩效和市场价值(1)吕智杰:《企业创新投入会带来股价崩盘风险吗?——基于内外部治理视角》,《财会通讯》2021年第22期,第78—81页。。例如,重庆啤酒乙肝疫苗创新项目临床试验失败引发公司股价创纪录连续9个跌停;百奥泰公司重磅创新药ADC三期临床失败导致公司股票连续下跌近20%。也就是说,创新是一把“双刃剑”,CEO在创新决策过程中需慎之又慎。根据烙印理论,个体在特定敏感时期形成的与环境相适应的内在特质即烙印,会对个体后续的行为决策产生持久性影响(2)Marquis C,Tilcsik A.Imprinting:Toward a multilevel theory.Academy of Management Annals,2013,7(1),pp.195-245.。股价崩盘这种重大金融异象的发生,会致使企业面临后续融资困难、市场资源严重流失等问题(3)An Z,Li D,Yu J.Firm crash risk,information environment,and speed of leverage adjustment.Journal of Corporate Finance,2015,31,pp.132-151.。CEO作为公司的关键决策人员“难辞其咎”,其职业生涯也将会受到牵连,如降低薪酬(4)于传荣、方军雄、杨棉之:《上市公司高管因股价崩盘风险受到惩罚了吗?》,《经济管理》2017年第12期,第136—156页。、削弱权力(5)Harper J,Johnson G,Sun L.Stock price crash risk and CEO power:Firm-level analysis.Research in International Business and Finance,2020,51,pp.101 094.以及岗位变更(6)秦璇、方军雄、于传荣:《股价崩盘与CEO变更》,《财务研究》2019年第2期,第45—59页。。股价崩盘经历,作为CEO职业经历的重要类型,是烙在CEO心上的一种重要环境印记,对于企业创新的影响受到理论界和学术界越来越多的关注和重视。

许多研究学者已对CEO经历与企业创新之间的关系展开有益探索。张晓亮发现学术经历塑造了CEO独特的创新气质和创新思维,提高了其创新失败容忍度,有利于CEO推动创新活动(7)张晓亮、杨海龙、唐小飞:《CEO学术经历与企业创新》,《科研管理》2019年第2期,第154—163页。。何瑛认为CEO丰富的职业经历,使其拥有丰富的社会网络资源,使得CEO在行为决策上表现出更强的风险偏好倾向,从而促进企业创新(8)何瑛、于文蕾、戴逸驰:《高管职业经历与企业创新》,《管理世界》2019年第11期,第174—192页。。但也有一些学者发现CEO经历对于企业创新的负向作用,例如有财务工作经验的CEO会更关注于短期高回报项目而忽视创新投资(9)Yang C,Xia X,Li Y,et al.CEO financial career and corporate innovation:Evidence from China.International Review of Economics &Finance,2021,74,pp.81-102.;具有军事经验的CEO通常对于其决策的可预测结果要求较高,面对不确定性较大的创新决策,他们往往受风险规避的主观思维阻碍,更加谨慎决策,从而抑制创新(10)Guo S,Zan B,Sun Y,et al.Effects of top managers’ military experience on technological innovation in the transition economies of China.Technological Forecasting and Social Change,2020,153,pp.119 909.。这些研究表明不同类型的经历可能赋予CEO差异化的认知模式和管理风格,进而对企业创新产生不一样的影响。

CEO股价崩盘经历是上市公司CEO在任职期间经历股价崩盘事件的一种特殊经历。具体而言,借鉴Kim等(11)Kim J B,Wang Z,Zhang L.CEO overconfidence and stock price crash risk.Contemporary Accounting Research,2016,33(4),pp.1720-1749.与Li等(12)Li S,Zhan X.Product market threats and stock crash risk.Management Science,2019,65(9),pp.4 011-4 031.的研究,若上市公司当年出现特有收益率低于年度平均收益率的3.09倍标准差的情况,视为该公司当年发生股价崩盘,则在此期间任职的CEO视为具有股价崩盘经历。以往文献更多从企业和管理者层面探讨股价崩盘的影响因素,如公司会计信息透明度、商业策略、高管性别、文化信仰等(13)Kim J B,Zhang L.Accounting conservatism and stock price crash risk:Firm-level evidence.Contemporary accounting research,2016,33(1),pp.412-441.(14)Safi A,Chen Y,Qayyum A,et al.Business strategy,market power,and stock price crash risk:Evidence from China.Risk Management,2022,24(1),pp.34-54.,而忽略这种特殊事件作为CEO职业经历的重要价值。已有研究表明CEO学术经历、海外经历等都会以独特的方式影响企业的各种决策和行为(15)Scoresby R B,Withers M C,Ireland R D.The effect of CEO regulatory focus on changes to investments in R&D.Journal of Product Innovation Management,2021,38(4),pp.401-420.。那么,CEO股价崩盘经历又会在企业创新中发挥何种作用?企业创新是一个漫长的过程,创新成果能否转化为企业的无形资产无法确定,这种高投入、高风险和复杂性大的投资项目决定了企业拥有长期且稳定的资金供给和资源支持的重要性(16)Li Y,Xu X,Zhu Y,et al.CEO decision horizon and corporate R&D investments:an explanation based on managerial myopia and risk aversion.Accounting &Finance,2021,61(4),pp.5 141-5 175.。因此,当企业所面临的外部融资环境和所拥有的自身资源禀赋、能够从外界获取的资源发生变化时,CEO对企业创新的态度也会随之发生转变。融资约束是指企业由于外部融资困难导致的资金匮乏状态(17)Hirth S,Viswanatha M.Financing constraints,cash—flow risk,and corporate investment.Journal of Corporate Finance,2011,17(5):pp.1 496-1 509.,一直以来是CEO在开展企业创新活动过程中普遍遇到的难题(18)Beck T,Demirgü?‐Kunt A,Maksimovic V.Financial and legal constraints to growth:does firm size matter?.The journal of finance,2005,60(1):pp.137-177.,目前,我国资本市场实际运行并不完善,信贷歧视等现象也广泛存在于金融机构出借贷款或挑选贷款对象的过程中,这些现象的存在均使我国大量企业面临融资约束困境。此外,资源是维持企业持续性发展的物质基础,当企业资源匮乏时,即使决策主体有开展企业创新的意愿,也会因为受到客观资源的限制而难以实现,限制其决策行为。冗余资源作为企业内部潜在的资源,这种闲置且可自由支配的资源也是不同类型CEO与企业创新之间关系非常重要的一种情境因素(19)朱敏:《高管学术经历与企业创新关系研究——基于组织冗余的调节作用》,《财务与金融》2019年第3期,第84—89页。。综上,本研究基于风险规避假说和感觉适应定律,实证探讨CEO股价崩盘经历与企业创新之间的复杂关系,并从企业外部和内部视角,将融资约束与组织冗余两个变量引入分析框架,探索不同情境下CEO股价崩盘经历与企业创新之间的关系。

本研究的贡献主要体现在:首先,从微观CEO股价崩盘经历层面研究企业创新问题,拓展和丰富了企业创新影响机制的研究范畴。现有关于企业创新影响因素的研究主要聚焦于管理层特质、企业特征及企业外部环境等方面,鲜有学者关注股价崩盘这种重要的新型职业经历对企业创新的影响。基于烙印理论和高阶理论,将CEO股价崩盘经历视为管理者个人特质的一个重要变量来研究,实证分析CEO股价崩盘经历与企业创新之间的关系,进一步丰富了企业创新的影响因素相关文献。其次,揭示了CEO股价崩盘经历对企业创新的影响作用,为股价崩盘的经济后果相关研究提供了新的视角和证据。现有研究着眼于管理者和组织层面探讨股价崩盘形成原因的同时,股价崩盘究竟产生何种经济后果的相关研究正在逐渐兴起,学者们从高管薪酬、CEO变更等角度积极探索(20)于传荣、方军雄、杨棉之:《上市公司高管因股价崩盘风险受到惩罚了吗?》,第136—156页。,但鲜有学者将股价崩盘事件当成一种特殊的职业经历。本研究以CEO股价崩盘经历为切入点,探讨其对企业创新的影响,进一步补充了股价崩盘影响后果的相关文献,拓展了两者关系研究的理论视角。最后,证实了企业内外不同要素对于CEO股价崩盘经历与企业创新之间关系的影响作用,厘清了“CEO股价崩盘经历——企业创新”间的边界条件。既有研究实证探究了企业环境、产业背景、组织资源与结构等多个因素对于CEO过往经历与企业创新之间关系的调节效应(21)何瑛、于文蕾、戴逸驰:《高管职业经历与企业创新》,第174—192页。,但对于这些因素考虑过于单一,鲜有研究从企业内部与外部视角一同探究其可能带来的影响。本研究基于组织内部资源与外部环境双重视角实证考察组织冗余与融资约束对CEO股价崩盘经历与企业创新两者关系的调节作用,从内外多个层次深化高管特质与企业创新的关系研究,推进了相关研究,拓展了理论边界。研究结论丰富了影响企业创新的CEO经历类型相关文献,对上市公司制定科学合理的CEO聘任决策、加强公司治理及推动创新活动具有重要价值。

二 理论分析与研究假设

(一)CEO股价崩盘经历与企业创新

根据烙印理论,股价崩盘经历作为CEO特殊敏感时期的环境烙印,将内嵌到CEO认知模式和管理风格当中,进而深刻地影响着企业的创新行为和战略决策。具体而言,从以下两个理论视角分析CEO股价崩盘经历对企业创新的影响。

风险规避假说认为,管理者执业报酬依赖于公司绩效,为避免由于过失决策导致辞退、赔偿、声誉和职业生涯等受损,其在决策过程中一般表现为风险规避倾向,尤其是在管理者拥有较大决策权时更为明显(22)何威风、刘巍、黄凯莉:《管理者能力与企业风险承担》,《中国软科学》2016年第5期,第107—118页。(23)胡国柳、胡珺:《董事高管责任保险与企业风险承担:理论路径与经验证据》,《会计研究》2017年第5期,第40—46页。。基于这一理论,股价崩盘这种恶性事件的发生严重损害了CEO当期利益,对其职业生涯发展造成负面影响,因此这种经历可能会使CEO从心理上厌恶风险,从而降低其风险容忍度和打击其冒险精神,使CEO在后续决策行为中表现得循规蹈矩,尽可能规避不确定性和风险高的创新活动(24)唐朝永、彭灿、林琳:《组织衰落与组织创新:管理者风险规避与制度化组织使命的作用》,《研究与发展管理》2018年第1期,第34—46页。。此外,有学者也指出经历过公司股价低迷甚至暴跌的高管,出于职业安全和个人声誉等考虑,将会在后续投资决策中表现得更为稳健以避免再次发生类似的不良事件(25)Malmendier U,Nagel S.Depression babies:do macroeconomic experiences affect risk taking?.The quarterly journal of economics,2011,126(1),pp.373-416.。综上,CEO股价崩盘经历可能降低CEO风险容忍度,使其在决策中更加保守,进而抑制企业创新活动。

感觉适应定律指出,个体在外界事物刺激下,其感受性发生变化的现象称为感觉适应。这些适应现象可能降低个体对风险的感受性认知,使其在后续行为上表现得驾轻就熟(26)蔡文彬、朱庆保:《具有感觉适应功能蚁群算法的机器人路径规划》,《计算机工程与应用》2010年第31期,第215—218页。。基于该观点,股价崩盘经历作为对CEO的一种刺激,可能会使CEO产生感官效应,在短期内提高CEO风险容忍度,使其在企业决策上表现得更加激进,偏好企业创新等风险性活动。此外,股价崩盘经历作为一种融入个体知识结构和实践经验的特殊职业经历,能够使CEO对自身更加自信,过高估计自己应对环境的能力,从而更乐于接受有风险、有挑战的工作,进而促进企业创新(27)王山慧、王宗军、田原:《管理者过度自信与企业技术创新投入关系研究》,《科研管理》2013年第5期,第1—9页。。基于上述分析,提出一对竞争性假设1a和1b:

H1a :CEO股价崩盘经历会抑制企业创新。

H1b :CEO股价崩盘经历会促进企业创新。

(二)基于企业内外视角的调节效应

高阶理论指出,CEO并非完全理性,其决策行为受企业内外环境的复杂性和不确定所影响(28)Hambrick D C,Mason P A.Upper echelons:The organization as a reflection of its top managers.Academy of management review,1984,9(2),pp.193-206.。不同类型的CEO对企业创新存在差异化认知,且受到多种因素影响,比如企业外部环境、产权背景、组织内部资源与结构等(29)邵颖红、丁琴、鲍晴:《CEO权力强度与企业双元创新投入决策——市场化水平及内部控制的调节作用》,《科技进步与对策》2022年第4期,第131—140页。。Quan等基于企业内外资源视角,发现在融资约束较小、国有企业和竞争性较弱的行业中,CEO海外经历对企业绿色创新的促进作用更加明显(30)Quan X,Ke Y,Qian Y,et al.CEO foreign experience and green innovation:evidence from China.Journal of Business Ethics,2021,pp.1-23.。苏涛永也指出,作为一种组织“未使用的资源”,组织冗余能够影响高管团队异质性与企业双元创新的之间的关系(31)苏涛永、毛宇飞、单志汶:《高管团队异质性、双元创新与企业成长——行业竞争与冗余资源的调节效应》,《科学管理研究》2021年第6期,第75—81页。。为此,本文将引入融资约束与组织冗余两个调节变量,从企业外部和内部视角来探索不同情境下CEO股价崩盘经历与企业创新之间的关系。

1.融资约束的调节作用

在理想化的资本市场中,企业内部资本与外部资本之间是完全可以替代的,企业投资并不会受其内部财务资金所约束(32)Modigliani F,Miller M H.The cost of capital,corporation finance and the theory of investment.The American economic review,1958,48(3),pp.261-297.。但在现实世界中,企业投资通常受到信息不对称、市场制度不完善等诸多因素影响(33)Myers S C,Majluf N S.Corporate financing and investment decisions when firms have information that investors do not have.Journal of financial economics,1984,13(2),pp.187-221.(34)Fazzari S,Hubbard R G,Petersen B C.Financing constraints and corporate investment.Brookings Papers on Eco nomic Activity,1988,(1),pp.141-195.,导致外部融资成本高于内部资金成本,进而制约企业投资。融资约束度量了企业内源与外源融资成本之间的差额,即两种融资成本差异性越大,企业面临的融资约束程度越高。

作为高管与企业决策间关系非常重要的一种情境因素,融资约束会调节高管经历对企业创新的影响(35)刘钻扩、王洪岩:《高管从军经历对企业绿色创新的影响》,《软科学》2021年第12期,第74—80页。。CEO股价崩盘经历影响了其自身的认知模式、管理风格及风险偏好等心理特征,并将这种效应传递到企业创新的过程中也会受到融资约束的调节,即经历过股价崩盘的CEO,在不同融资约束程度下,其对企业创新的态度将会有所差异。当企业面临较高融资约束时,若CEO执意开展创新活动,企业将被迫支付高昂的外部融资成本、承担较大的机会成本(36)钟凯、程小可、肖翔:《宏观经济政策影响企业创新投资吗——基于融资约束与融资来源视角的分析》,《南开管理评论》2017年第6期,第4—14页。。此时,股价崩盘经历的烙印效应将会发挥更大的作用,使得CEO对不确定性的感知更为强烈、更倾向风险规避,相对于开展企业创新这种难以决断其未来远景的活动,其更愿意投资一些风险小、见效快的项目以获取良好的短期绩效,从而抑制企业创新(37)Hall B H,Lerner J.The Financing of R&D and Innovation.Handbook of the Economics of Innovation,2010,11(3),pp.33-29.(38)雷鹏、梁彤缨、陈修德:《融资约束视角下管理层激励对企业研发效率的影响研究》,《外国经济与管理》2016年第10期,第60—75页。。当企业面临较低融资约束时,CEO拥有一定程度的资金自由裁决权,其股价崩盘经历引发的恐惧泛化效应将会有所缓解,个人风险承担水平也随之提升,CEO会主动克服自身对风险和失败的恐惧,积极探索新市场、寻找新机会,加大开展企业创新活动。基于以上分析,提出以下假设:

H2:融资约束强化了CEO股价崩盘经历与企业创新的负向作用。

2.组织冗余的调节作用

组织冗余作为企业内部潜在的资源,通过企业实际可获取资源与维持组织所需资源之间的数量差额来进行衡量。目前,学术界关于组织冗余有两种观点:代理理论观认为企业持有冗余资源会诱发代理问题,从而导致低效率;组织理论观认为冗余资源在企业内部能够起到缓冲作用,能够帮助企业根据外部环境进行战略调整(39)Bourgeois L J.On the measurement of organizational slack.Academy of Management Review,1981,6(1),pp.29-39.(40)Gulati N R.Is Slack Good or Bad for Innovation?.Academy of Management Journal,1996,39(5),pp.1 245-1 264.。

权变领导理论强调,领导行为很大程度是基于内部环境考量而做出的反应(41)冯彩玲、张丽华:《变革/交易型领导对员工创新行为的跨层次影响》,《科学学与科学技术管理》2014年第8期,第172—180页。。创新是一项复杂程度高、周期长的活动,推动其实施不仅需要有持续稳定的资金支持,而且还需耗费大量的资源。冗余资源作为企业内部闲置且可自由支配的资源,是CEO创新决策的重要影响因素(42)Vanacker T,Collewaert V,Zahra S A.Slack resources,firm performance,and the institutional context:Evidence from privately held E uropean firms.Strategic management journal,2017,38(6),pp.1 305-1 326.,也会调节CEO股价崩盘经历与企业创新之间的关系。一方面,组织冗余程度较高可能意味着组织资源配置低效率及企业代理问题较为严重(43)Geoffrey Love E,Nohria N.Reducing slack:The performance consequences of downsizing by large industrial firms.Strategic Management Journal,2005,26(12),pp.1 087-1 108.,这些超出生产既定水平所需的冗余资源很可能成为管理层谋求个人利益或职位保护的工具。股价崩盘事件不仅影响CEO个人利益,而且对其职业生涯也造成了重大影响(44)Kim J B,Li Y,Zhang L.Corporate tax avoidance and stock price crash risk:Firm—level analysis.Journal of Financial Economics,2011,100(3),pp.639-662.。对于经历过股价崩盘的CEO而言,面对丰富的冗余资源,CEO很可能将其占为己用,并藉此谋求自身利益来弥补股价崩盘事件对其造成的损失,进一步恶化企业代理问题,从而降低企业创新投入水平。由此,组织冗余程度越高,CEO股价崩盘经历对企业创新的抑制作用越强。另一方面,经历过股价崩盘的CEO面对组织冗余这种估计存在偏差的情境,易放大其股价崩盘经历的恐慌效应而导致自身迷失及信心缺失,CEO更倾向于将闲置资源运用于那些能够快速促进绩效增长的投资活动,如投资建厂、提高产能及企业并购等活动,而非进行风险较大且收益较慢的企业创新活动,从而抑制企业创新开展(45)Pollock T ,Porac J F ,Mishina Y .Are More Resources Always Better for Growth?Resource Stickiness in Market and Product Expansion.Social Science Electronic Publishing,2010,25(12),pp.1 179-1 197.。基于以上分析,提出以下假设:

H3:组织冗余强化了CEO股价崩盘经历与企业创新的负向作用。

三 研究设计

(一)样本选取及数据来源

考虑到我国2006年颁布新会计准则,造成2007年前后财务信息可比性降低。为此,只选取中国A股上市公司2007至2017年的数据为实证研究样本。在样本筛选的过程中,作了如下几个方面的处理:(1)考虑到金融、房地产行业会计准则与一般行业会计准则存在较大差异,剔除了金融、房地产行业的上市公司样本;(2)考虑到不正常财务状况对统计结果可能产生不利影响,剔除了ST、PT等特殊类型公司的样本;(3)为消除异常值的影响,对连续变量进行上下1%缩尾(Winsoriz)处理。数据主要来源于国泰安(CSMAR)数据库和万德(WIND)数据库。

(二)变量定义

1.被解释变量

被解释变量是企业创新(Lnpatent)。企业创新通常从创新投入和创新产出等角度测量,对于创新投入,一般运用研发投入强度、研发人员比例来衡量(46)杨洋、魏江、罗来军:《谁在利用政府补贴进行创新?——所有制和要素市场扭曲的联合调节效应》,《管理世界》2015年第1期,第75—86页。;对于创新产出,一般运用专利(企业发明专利、实用新型专利与外观设计专利)作为企业创新产出的代理变量(47)陈思、何文龙、张然:《风险投资与企业创新:影响和潜在机制》,《管理世界》2017年第1期,第158—169页。。考虑到企业创新投入在信息披露中并不完善,同时在企业决策和实际执行中可能会受到财务舞弊、外包等因素的影响而出现扭曲,难以全面反映企业的实际创新(48)魏明海、刘秀梅:《贸易环境不确定性与企业创新——来自中国上市公司的经验证据》,《南开管理评论》2021年第5期,第16—27页。,故选取专利的申请数量来反映公司的创新水平。进一步,我国《专利法》将专利区分为发明、实用新型以及外观设计专利,考虑到不同类别专利所反映的企业创新程度有所不同,故采取阳镇等的衡量方法(49)阳镇、陈劲、李井林:《高管饥荒经历与企业创新——基于企业社会责任视角的再检验》,《创新与创业管理》2020年第1期,第1—22页。,依次按照发明专利:实用新型专利:外观设计专利=5 ∶3 ∶2的权重比例予以分配,对加权总数加1的数值取对数来表示。

2.解释变量

解释变量是CEO崩盘经历(CeoCrash)。CEO股价崩盘经历是上市公司CEO在任职期间经历过股价崩盘事件的一种特殊经历。测量过程如下:首先统计分析1991-2017年A股上市公司是否发生过股价崩盘事件;其次统计在此期间发生股价崩盘上市公司的任职CEO。若在CEO任职期间,企业发生过股价崩盘事件,则视为CEO有股价崩盘经历。

具体测度说明如下:

第一步,按照Kim等的研究(50)Kim J B,Wang Z,Zhang L.CEO overconfidence and stock price crash risk.Contemporary Accounting Research,2016,33(4),pp.1 720-1 749.,通过以下市场收益调整模型计算个股特有周收益率:

Ri,t=a+β1Rm,t-2+β2Rm,t-1+β3Rm,t+β4Rm,t+1+β5Rm,t+2+εi,t

(1)

其中,Ri,t为公司t周收益率,Rm,t为市场t周收益率,εi,t为不能被市场解释的周特有收益,进一步使用Wi,t=ln(1+εi,t)测度公司特有收益率。

由于股价崩盘事件属于极端尾部事件,学者们多以股价低于极端负值定义股价崩盘事件。借鉴Li等的研究(51)Li S,Zhan X.Product market threats and stock crash risk.Management Science,2019,65(9),pp.4 011-4 031.,进一步构建如下股价崩盘事件定性指标:

Wi,t≤E(Wi,t)-3.09σi,t

(2)

其中,E(Wi,t)为公司年度平均特有收益率,σi,t为公司年度特有收益率标准差。如果当年发生特有收益率低于年度平均收益率的3.09倍标准差,视为公司当年发生股价崩盘,则Crashi,t记为1,否则记为0。

第二步,统计在此期间发生股价崩盘上市公司的任职CEO,CeoCrash为CEO是否经历股价崩盘的虚拟变量。

3.调节变量

融资约束(Fc)。当前学术界对于企业融资约束的衡量方式主要包括KZ指数(52)Lamont O,Polk C,Saaá—Requejo J.Financial constraints and stock returns.The review of financial studies,2001,14(2),pp.529-554.、WW指数(53)Whited T M,Wu G.Financial constraints risk.The review of financial studies,2006,19(2),pp.531-559.等。借鉴Hadlock等测量方法(54)Hadlock C J,Pierce J R.New evidence on measuring financial constraints:Moving beyond the KZ index.The review of financial studies,2010,23(5),pp.1 909-1 940.,按照KZ方法,依据企业财务报告划分企业融资约束类型,使用企业规模和企业年龄两个随时间变化不大且具有很强外生性的变量构建了SA指数。相对于KZ指数和WW指数,SA指数具有的优势是:1、SA指数可以避免造成内生性特征的金融变量问题。2、SA指数更加稳健。SA指数具体计算公式如下:

SA=0.043×Size2-0.737×Size-0.04×Age

(3)

其中,企业规模(Size)用企业总资产的自然对数来表示,企业年龄(Age)用企业成立时间长短来表示。值得注意的是,因为SA指数均为负值,为了让回归结果更加简洁和直观,采用SA指数的绝对值Fc来刻画融资约束程度,若Fc的值越大,则表明企业所面临的融资约束程度越高。

组织冗余(Slack)。组织冗余是指超出了企业维持正常经营所需的额外资源,是企业的一种现实或潜在的缓冲资源,对企业战略决策的制度和实施具有重要影响作用(55)Bourgeois L J.On the measurement of organizational slack.Academy of Management Review,1981,6(1),pp.29-39.。参考连燕玲等的测量方法(56)连燕玲、刘俊良、陈琼:《破产威胁与战略变革—基于组织资源与市场丰腴性的调节效应研究》,《外国经济与管理》2016年第10期,第20—34页。,采用流动资产占总资产比例来衡量组织冗余。

4.控制变量

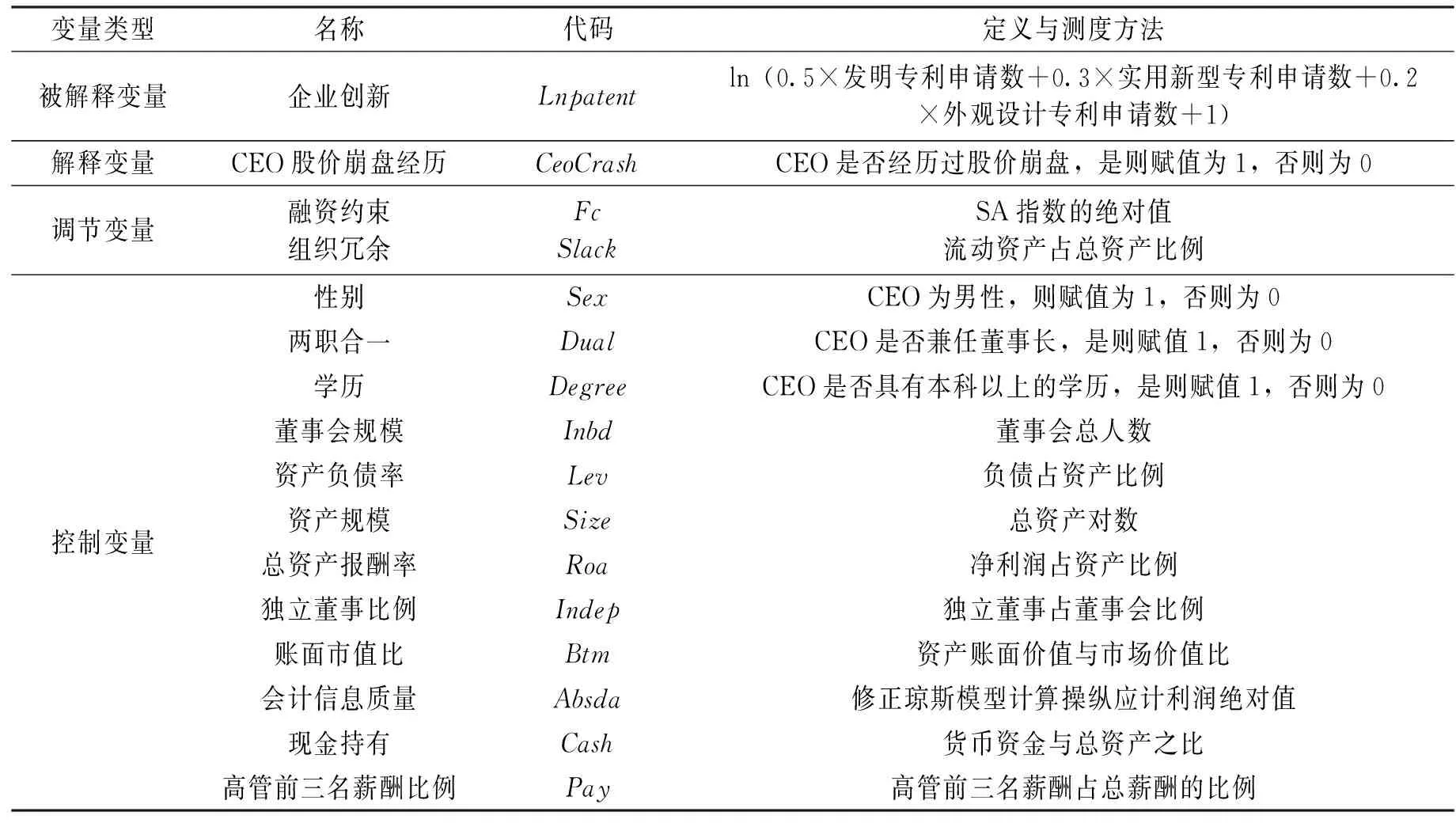

为排除其它因素对回归结果的影响,借鉴以往学者的研究,控制了CEO特征和公司特征等层面变量,其中包括:CEO性别(Sex)、CEO两职合一(Dual)、CEO学历(Degree)、董事会规模(Inbd)、资产负债率(Lev)、资产规模(Size)、总资产报酬率(Roa)、独立董事比例(Indep)、账面市值比(Btm)、会计信息质量(Absda)、现金持有(Cash)、高管前三名报酬比例(Pay),变量定义及指标说明见表1。

表1 主要变量定义

5.模型设计

为了验证假设1,构建如下固定效应回归模型:

Lnpatent=β0+β1CeoCrash+βiControls+ε

(4)

模型(4)验证了CEO股价崩盘经历对企业创新的直接影响作用。其中,Lnpatent是衡量企业创新的变量。CeoCrash为CEO是否具有股价崩盘经历变量。Controls为控制变量,具体包括CEO性别(Sex)、CEO两职合一(Dual)、CEO学历(Degree)、董事会规模(Inbd)、资产负债率(Lev)、资产规模(Size)、总资产报酬率(Roa)、独立董事比例(Indep)、账面市值比(Btm)、会计信息质量(Absda)、现金持有(Cash)、高管前三名报酬比例(Pay)。在模型(4)中,β1为核心变量的估计系数,若β1显著为正,则表明CEO股价崩盘经历会促进企业创新;若β1显著为负,则表明CEO股价崩盘经历会抑制企业创新。

为了验证假设2,采取如下模型进行检验:

Lnpatent=β0+β1CeoCrash+β2CeoCrash×Fc+β3Fc+βiControls+ε

(5)

模型(5)是在模型(4)的基础上增加了变量Fc以及CeoCrash与Fc的交互项,其中Fc是指企业融资约束程度。由于SA指数与融资约束程度呈负相关,即SA指数越小,融资约束程度越高。因此,采用SA指数的绝对值Fc刻画融资约束程度,Fc越大,企业的融资约束越大。在模型(5)中,交乘项CeoCrash×Fc用来衡量CEO股价崩盘经历与融资约束的交互作用,β2为核心变量的估计系数,若为β2正显著时,表明企业融资约束削弱了CEO股价崩盘经历对企业创新的抑制作用;当为β2负显著时,则表明企业融资约束加强了CEO股价崩盘经历对企业创新的抑制作用。

为了验证假设3,采取如下模型进行检验:

Lnpatent=β0+β1CeoCrash+β2CeoCrash×Slack+β3Slack+βiControls+ε

(6)

在模型(4)的基础上,模型(6)增加了变量Slack以及CeoCrash与Slack的交互项,其中Slack代表组织冗余资源,借鉴连燕玲的测量方法(57)连燕玲、刘俊良、陈琼:《破产威胁与战略变革—基于组织资源与市场丰腴性的调节效应研究》,第20—34页。,采用流动资产占总资产比例来进行衡量组织冗余。在模型(6)中,交互项CeoCrash×Slack用来衡量组织冗余资源与CEO股价崩盘经历的交互作用,β2为核心变量的估计系数,若β2为正显著时,表明组织冗余资源削弱了CEO股价崩盘对企业创新的抑制作用;当β2为负显著时,则表明组织冗余资源加强了CEO股价崩盘对企业创新的抑制作用。

四 实证检验结果与分析

(一)描述性统计与相关性分析

1.描述性统计

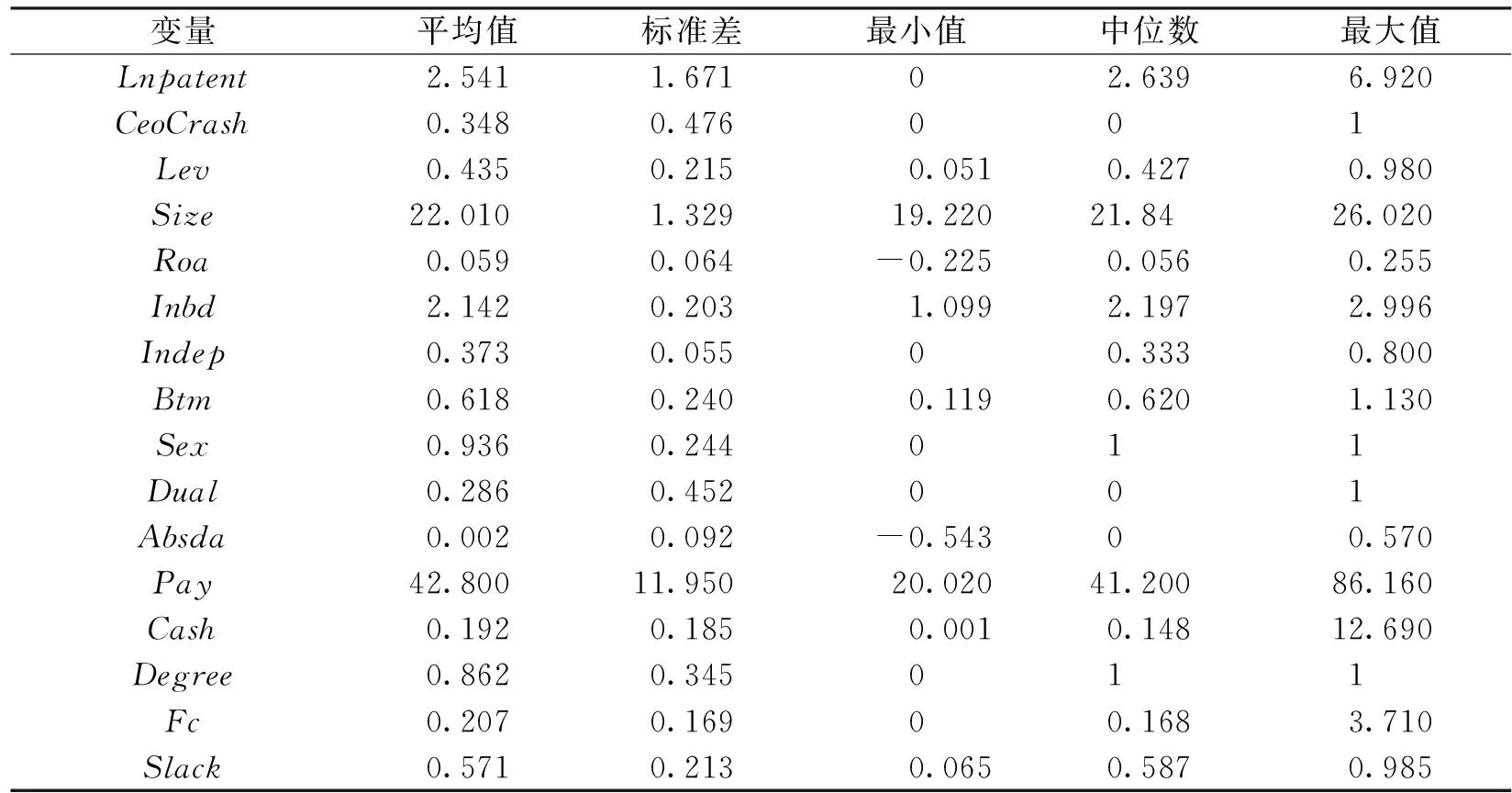

首先对各主要变量进行描述性统计(见表2)。结果表明,CEO股价崩盘经历(CeoCrash)的标准差为0.476,中位数为0,平均值为0.348,说明34.8%的上市公司CEO具有股价崩盘经历。企业创新变量(Lnpatent)的标准差为1.671,平均值是2.541,中位数为2.639,最小值是0,最大值是6.92,这与阳镇的数据分布一致(58)阳镇、陈劲、李井林:《高管饥荒经历与企业创新——基于企业社会责任视角的再检验》,第1—22页。,说明企业创新衡量指标可靠。在调节变量中,融资约束(Fc)的标准差为0.169,平均值为0.207,中位数为0.168;组织冗余(Slack)的标准差为0.213,平均值为0.571,中位数为0.587,与已有文献基本一致。其他控制变量的描述性统计情况详见表2。

表2 主要变量描述性统计

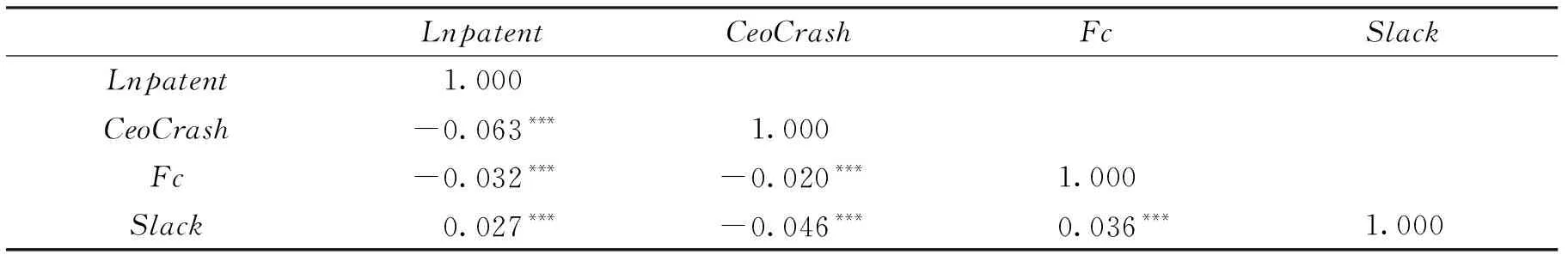

2.相关性检验

依据表3各个变量的相关系数表可以看出,CEO股价崩盘经历(CeoCrash)与企业创新(Lnpatent)在0.01水平上呈显著负相关关系,r=-0.063,说明经历过股价崩盘的CEO会抑制企业创新。在调节变量中,融资约束(Fc)与企业创新(Lnpatent)在1%的水平上呈显著负相关关系,r=-0.032;组织冗余(Slack)与企业创新(Lnpatent)在1%的水平上呈显著正相关关系,r=0.027。

表3 主要变量相关性分析

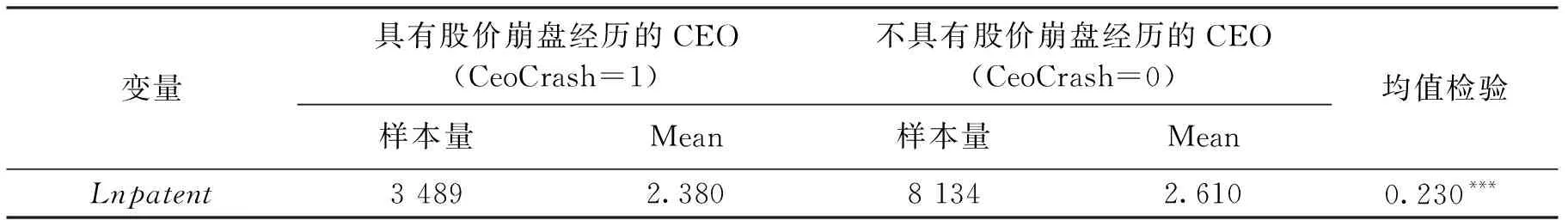

3.分组T检验

为了进一步研究CEO股价崩盘经历与企业创新之间的关系,进行分组T检验。根据CEO是否具有股价崩盘经历分组后,比较了两类样本企业创新水平的差异。结果如表2所示,CEO具有股价崩盘经历组的企业创新水平显著低于不具有股价崩盘经历组,一定程度上验证了假设1a。

表4 CEO股价崩盘经历与企业创新:分组T检验结果

(二)实证检验与分析

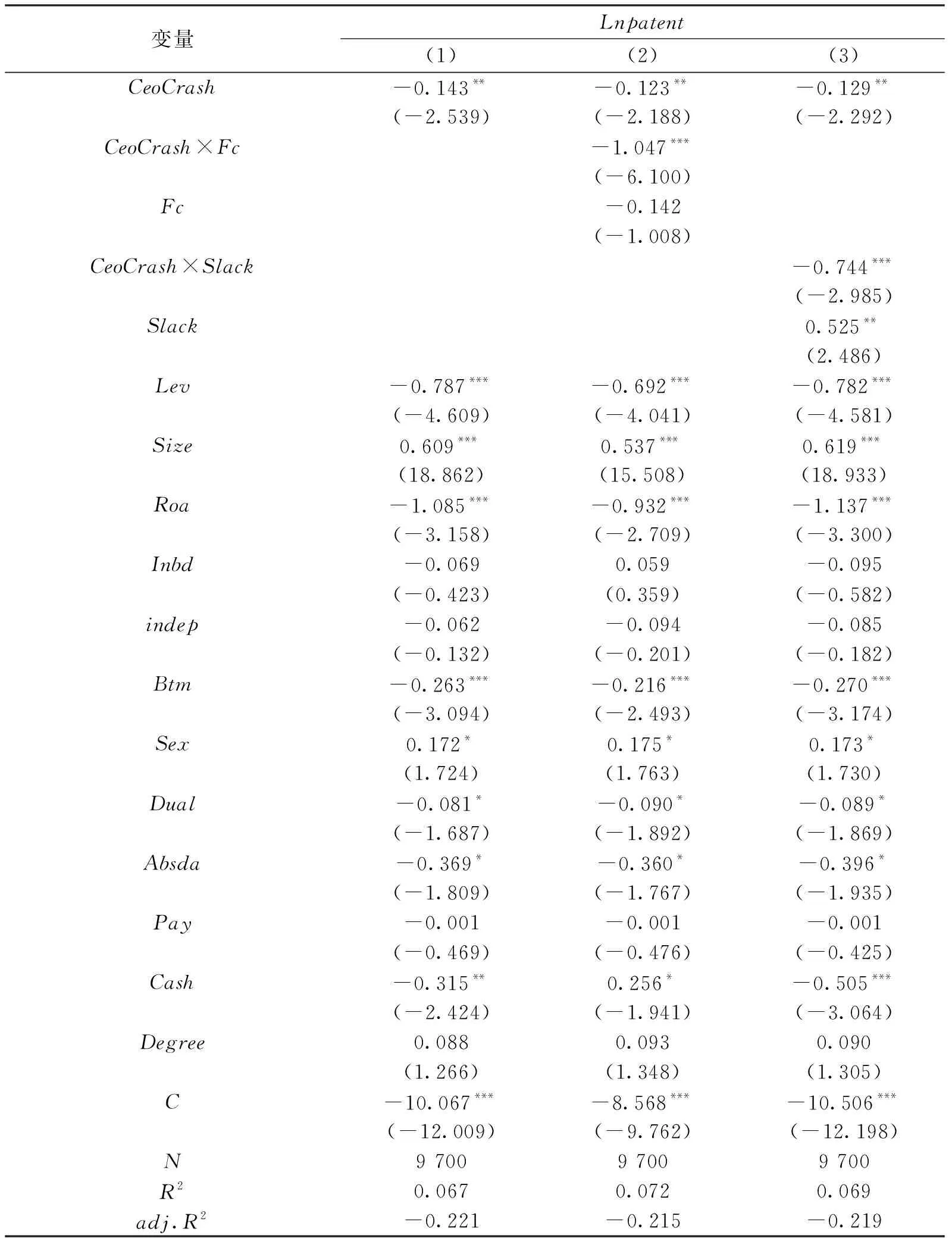

1.CEO股价崩盘经历与企业创新

模型(4)的回归结果如表5所示。从列(1)的回归结果可知,CeoCrash的回归系数在5%的水平上显著为负,这表明股价崩盘这种CEO特殊职业经历,作为重要的环境印记烙在CEO心上,促使CEO风险容忍度降低,在后续决策中倾向于风险规避,进而抑制企业创新活动的开展,假设1a得到验证。

表5 CEO股价崩盘经历与企业创新的实证检验结果

在控制变量上:首先在CEO特征方面,CEO性别(Sex)在CEO股价崩盘经历与企业创新的回归中系数在10%水平上显著为正,说明相对于女性CEO,男性CEO的风险偏好程度较高,进而更倾向于开展企业创新活动。CEO两职兼任(Dual)在CEO股价崩盘经历与企业创新的回归中系数在10%水平上显著为负,说明企业CEO两职兼任抑制了企业创新活动的开展。其次在企业特征方面,资产负债率(Lev)在CEO股价崩盘经历与企业创新的回归中系数在1%水平上显著为负,说明企业财务杠杆率越高创新水平就越低。总资产报酬率(Roa)和账面市值比(Btm)在CEO股价崩盘经历与企业创新的回归中系数显著为负,说明在盈利能力越强、账面市值比越高的企业中,创新水平较低。会计信息质量(Absda)的回归系数在10%水平上显著为负,说明企业会计信息质量越高,创新水平越低。现金持有(Cash)的回归系数在5%水平上显著为负,说明企业现金持有与企业创新呈负相关。资产规模(Size)在CEO股价崩盘经历与企业创新的回归中系数在1%水平上显著为正,说明企业规模越大,创新水平越高。

2.CEO股价崩盘经历与企业创新的调节作用检验

为了进一步分析在不同情境下CEO股价崩盘经历与企业创新的之间的关系,引入融资约束与组织冗余两个调节变量,从企业外部环境和内部资源视角来探索不同情境下CEO股价崩盘经历与企业创新之间的关系。

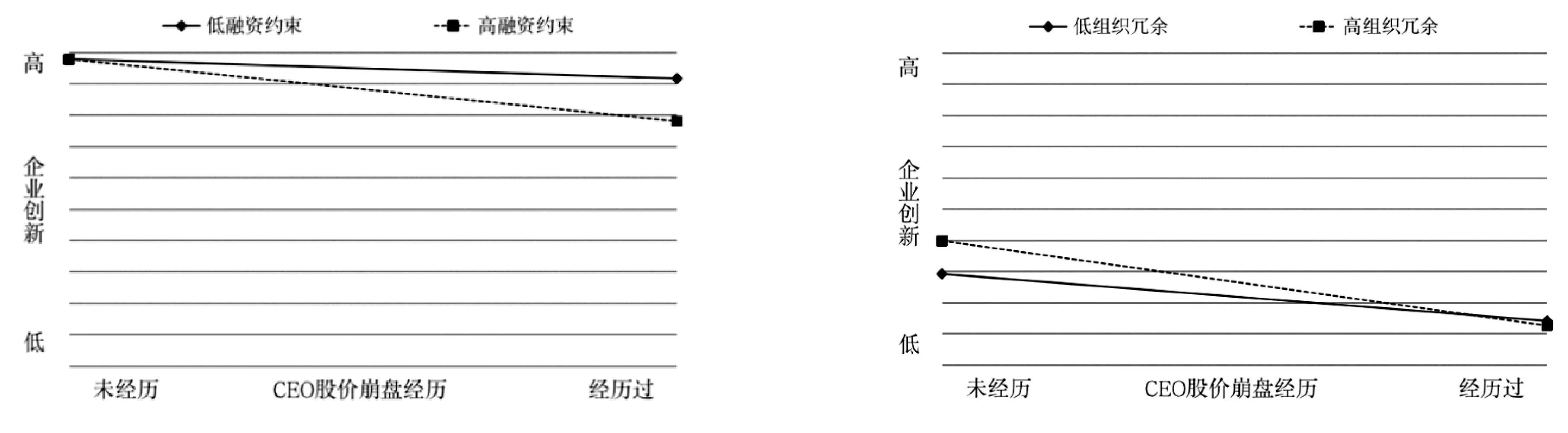

对于融资约束,表5中列(2)结果显示交互项CeoCrash×Fc的回归系数在1%的水平上显著为负(-1.047,p<0.01),这表明融资约束正向调节CEO股价崩盘经历与企业创新的负相关关系。具体而言,在外部环境融资约束程度越高的企业中,经历过股价崩盘的CEO将会对不确定性的感知更为强烈、更倾向于风险规避,进而抑制企业创新活动的开展。由此,假设2得到验证。为了直观地表示融资约束调节作用,绘制了融资约束对CEO股价崩盘经历和企业创新的调节效应图(见图1)。代表融资水平较高的直线斜率较大,CEO股价崩盘经历对企业创新的抑制作用越明显。对于组织冗余,表5中列(2)结果显示交互项CeoCrash×Slack的回归系数在1%的水平上显著为负(-0.744,p<0.01),这表明组织冗余正向调节CEO股价崩盘经历与企业创新的负相关关系。具体而言,在企业内部组织冗余程度较高的企业中,经历过股价崩盘的CEO可能会将冗余资源变成谋求个人利益或职位保护的工具或者将其运用到见效快、风险小的项目,进而对企业创新的抑制作用越强。由此,假设3得到验证。为了直观地表示组织冗余调节作用,绘制了组织冗余对CEO股价崩盘经历和企业创新的调节效应图(见图2)。代表组织冗余水平较高的直线斜率较大,CEO股价崩盘经历对企业创新的抑制作用越明显。

图1 融资约束的调节效应图 图2 组织冗余调节效应图

综上,通过融资约束和组织冗余的调节效应图可以发现,融资约束对CEO股价崩盘经历与企业创新之间关系的调节作用比组织冗余对CEO股价崩盘经历与企业创新之间关系的调节作用更强。这也表明,在资源稀缺和资源冗余不同情境下,经历过股价崩盘的CEO对企业创新的态度有所不同,即相较于组织冗余这种资源丰富的情境下,在融资约束这种资源稀缺的情境之中,CEO股价崩盘经历对企业创新的抑制作用更强。

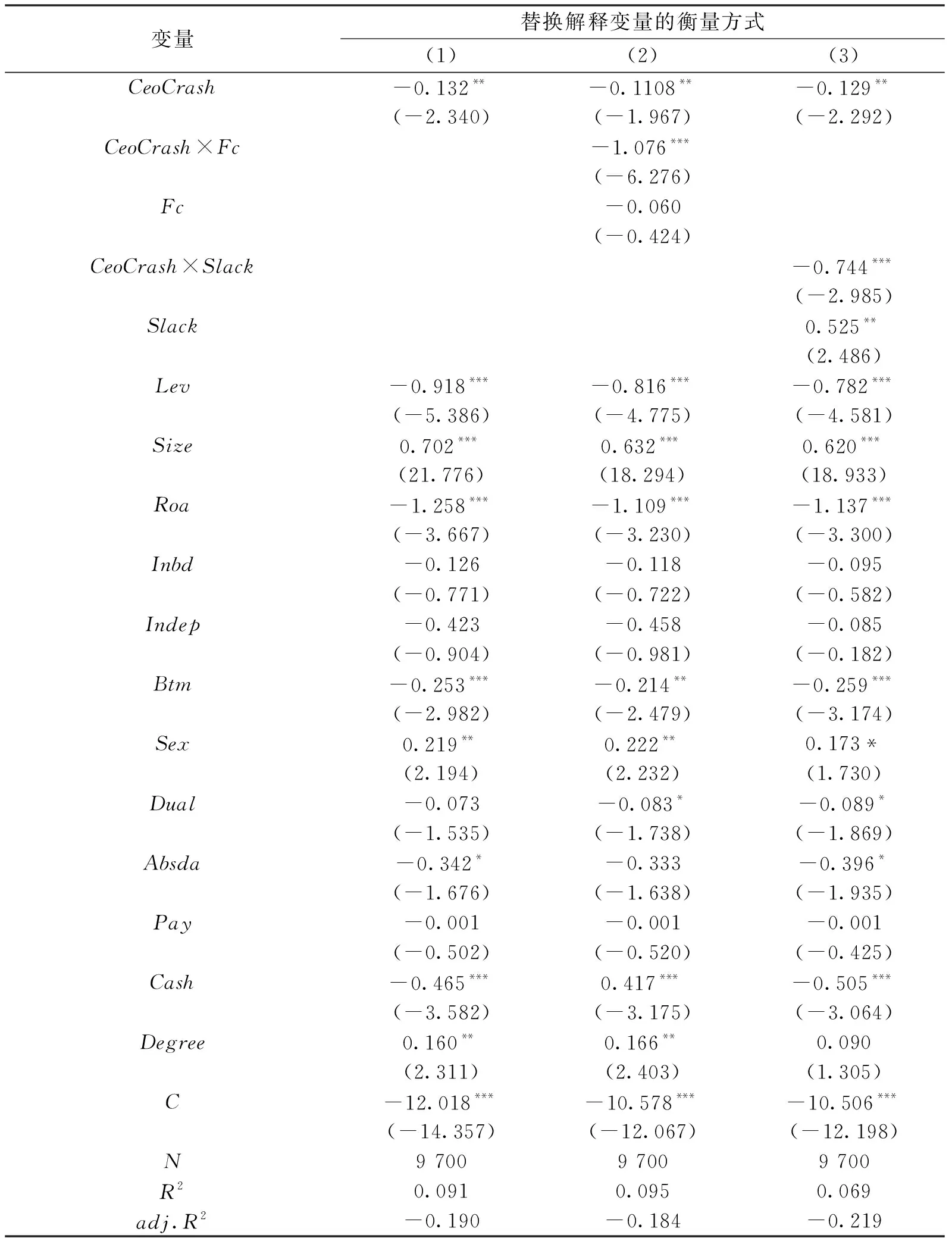

(三)稳健性检验

1.替换被解释变量的衡量方法。参考何瑛等的衡量方法(59)何瑛、于文蕾、戴逸驰:《高管职业经历与企业创新》,第174—192页。,使用专利数加一取自然对数来替换企业创新的测量方式。由表6的回归结果表明,经过变更企业创新的衡量方式之后,CeoCrash的回归系数仍然在5%的水平上显著为负,本研究假设1a仍然成立。模型(5)、(6)的交互项CeoCrash×Fc和CeoCrash×Slack仍然都在1%的水平上显著为负,则表明假设2、3依然得到验证。

表6 替换被解释变量衡量方式的稳健性检验结果

2.PSM倾向得分匹配法。由于具有股价崩盘经历的CEO在研究样本中占比相对较低,只有34.8%,为了解决实证研究中可能存在的内生性问题,减少系统性差异造成的干扰,增强结论可信性,采用倾向得分匹配法(Propensity Score Matching,PSM)进行测试。运用最邻近匹配法,按照1 ∶1的比例进行样本匹配,然后再进行一次回归。倾向得分匹配法回归结果如表7所示,其中列(1)中的CeoCrash的回归系数仍然在5%的水平上显著为负,说明在缓解内生性问题的情况下,CEO股价崩盘经历抑制企业创新的假设1a仍然成立。其他所得结果均无较大差异,假设2、3均能得到论证。

表7 倾向得分匹配法稳健性检验结果

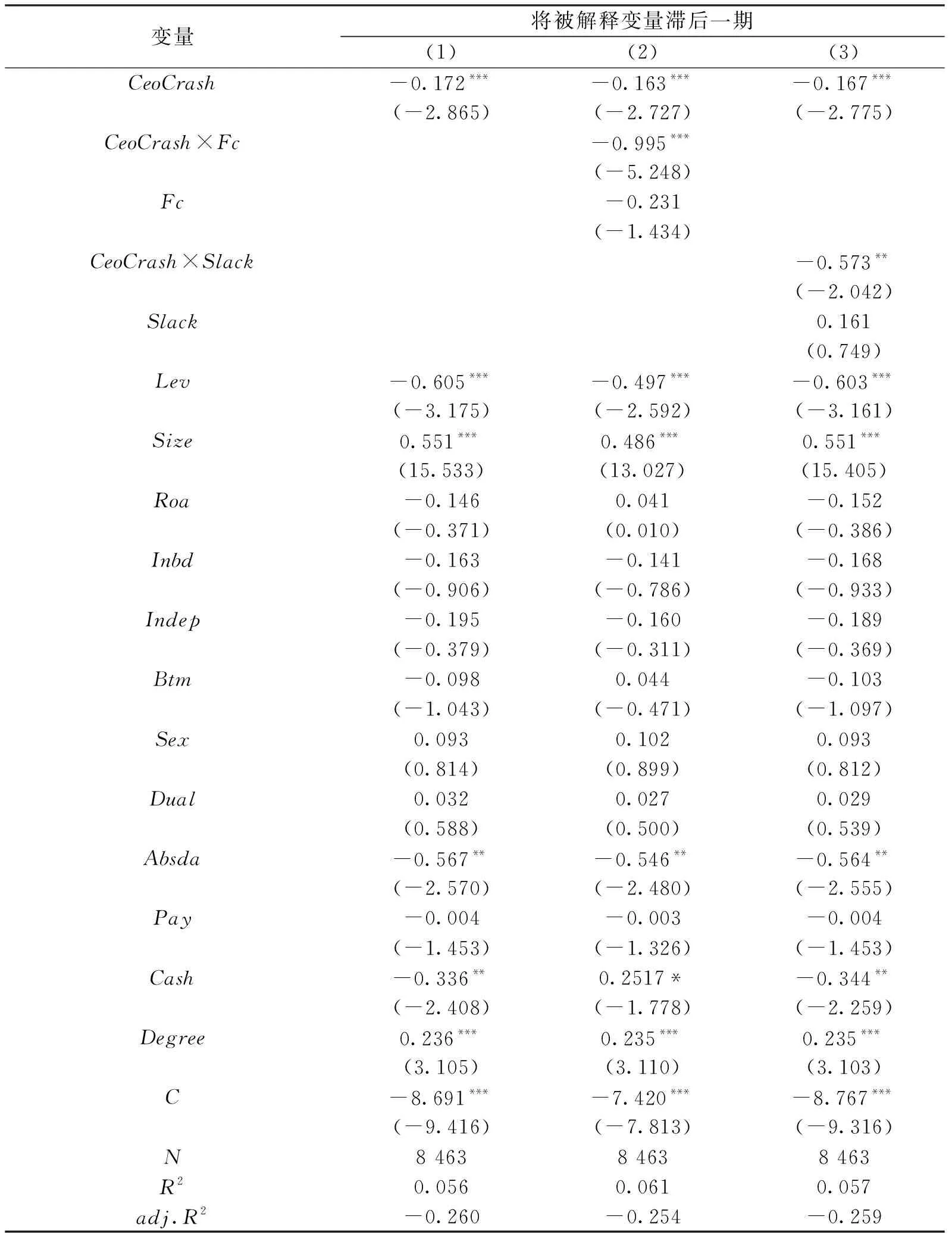

将被解释变量滞后一期。考略到CEO股价崩盘经历对于创新的影响可能存在一定的滞后性,提取被解释变量企业创新滞后一期的值,对模型(4)(5)(6)再次进行回归检验。结果如表8中列(1)(2)(3)所示,主要结果均无较大差异,文中假设均能得到论证。

表8 将被解释变量滞后一期稳健性检验结果

五 研究结论与启示

(一)结论与讨论

面对经济形势全球化下的新挑战以及国内经济转型升级的新压力,创新已经成为企业保持竞争优势和实现高质量发展的关键途径。CEO作为上市公司最重要的决策者,对企业的创新活动有着举足轻重的影响。根据高阶理论,CEO过往经历会深刻影响其认知模式和价值观念,并辐射到企业战略决策选择与制定的过程中(60)Hambrick D C,Mason P A.Upper echelons:The organization as a reflection of its top managers.Academy of management review,1984,9(2),pp.193-206.。股价崩盘经历作为CEO职业生涯过程中的特殊经历,势必会改变其自身的认知基础与风险偏好,进而作用于企业创新决策。基于此,利用我国A股上市公司2007—2017年的样本数据,实证探讨CEO股价崩盘经历与企业创新之间的复杂关系,并将融资约束与组织冗余两个变量引入分析框架,分析CEO股价崩盘经历影响企业创新的情境效应,主要结论如下:

首先,CEO股价崩盘经历对企业创新具有负向影响。研究结论肯定了汤莉等(61)汤莉、余银芳:《CEO学术经历与企业双元创新》,《华东经济管理》2021年第10期,第59—69页。、Ting等(62)Ting H I,Wang M C,Yang J J,et al.Technical expert CEOs and corporate innovation.Pacific-Basin Finance Journal,2021,68,pp.101603.及Gao等(63)Gao D,Guo J,Shen Y,et al.CEOs’ supply chain experience and firm innovation:evidence from China.The European Journal of Finance,2022,28(4-5),pp.461-486.学者有关高管早期经历在企业创新战略实施中发挥重要作用的观点,细化了高管个人特质影响企业创新的相关研究,同时也为高燕燕等(64)高燕燕、窦娜:《高管海外经历、风险偏好对企业创新投入的作用路径》,《中国注册会计师》2020年第11期,第73—79页。和马永强等(65)马永强、邱煜、金智:《CEO贫困出身与企业创新:人穷志短抑或穷则思变?》,《经济管理》2019年第12期,第88—104页。学者提出的关于“高管经历会影响其风险态度进而影响企业决策行为”的观点提供了实证支持。

其次,融资约束强化了CEO股价崩盘经历与企业创新的负向作用,即在外部环境融资约束程度越高的企业中,CEO股价崩盘经历对企业创新的抑制作用越强。这一实证结果印证了乔鹏程等(66)乔鹏程、徐祥兵:《管理层海外经历、短视主义与企业创新:有调节的中介效应》,《科技进步与对策》2022年第19期,第78—87期。和李刚等(67)李刚、方堃、肖土盛:《CEO金融背景与企业创新:促进还是抑制?》,《会计与经济研究》2021年第5期,第43—61页。学者关于“融资约束能够调节不同背景高管与企业创新研发之间关系”的观点,进一步拓展并支持了顾海峰等(68)顾海峰、朱慧萍:《高管薪酬差距促进了企业创新投资吗——基于中国A股上市公司的证据》,《会计研究》2021年第12期,第107—120页。学者提出的关于“融资约束会造成企业资金自由裁量权的受限,进而导致创新投资不足”和“融资约束导致高管更加注重资金的边际收益,从而更谨慎对待创新决策”的观点。

最后,组织冗余在CEO股价崩盘经历与企业创新两者的关系中发挥调节效应。具体而言,在组织冗余资源越丰富的企业中,CEO股价崩盘经历对企业创新的抑制作用越强。这一结论证实了组织冗余在高管行为或特征对企业创新的影响中发挥调节效应,既支持了Bourgeois提出的关于“组织冗余是一种浪费、过剩的资源,其存在可能是管理者对权力、工作安全性等自我利益追求的结果”的观点(69)Bourgeois L J.On the measurement of organizational slack.Academy of Management Review,1981,6(1),pp.29-39.,又拓展了李健等(70)李健、李婷婷、潘镇:《组织冗余、产品市场竞争与创新可持续性》,《中国科技论坛》2016年第1期,第88—92页。及周建等(71)周建、秦蓉、王顺昊:《连锁董事任职经验与企业创新——组织冗余的调节作用》,《研究与发展管理》2021年第6期,第40—53页。学者关于组织冗余能够提供资源支持、提高企业应对环境调整做出战略调整的效率等对企业创新产生影响的观点。

(二)管理启示

从企业层面而言,研究结论对于上市公司制定科学合理CEO聘任决策及企业创新管理方面具有一定的借鉴意义。第一,企业在聘用新任CEO时,不仅要考察CEO自身的学历水平、专业背景、管理技能等特征,还应将其过往经历纳入参考范畴,考虑CEO过往经历对个体认知与能力塑造的影响,考虑其是否有利于当下企业的发展战略。同时,企业应重视CEO的异质性,在不同经营情境下选择不同类型的CEO,进而最大程度地发挥CEO的认知与能力优势,促进企业的可持续创新发展。第二,企业应认识融资约束和组织冗余对经历过股价崩盘CEO开展企业创新活动的潜在负面影响。为缓解此类问题,一方面,企业应不断完善其创新拨备金制度,在其利润中提取一部分资金作为创新储备金。同时,企业应与银行建立良好的银企合作关系,建立有效的融资渠道,以帮助缓解创新活动开展过程中的融资难问题。另一方面,冗余资源作为企业内部闲置且可自由支配的资源,企业需重视内部控制体系的建立与完善,对管理层形成有力、有效的约束,避免管理层滥用组织冗余资源的自利行为。此外,企业要注重对内部资源的挖掘和重新利用,有效配置组织资源,为企业创新活动的开展提供资源保障。

从CEO个体层面而言,一方面,CEO应正视其股价崩盘经历的影响作用。股价崩盘经历会对CEO的性格、偏好、价值观和认知水平等方面带来改变,进而对企业发展带来一定的影响。另一方面,经历过股价崩盘的CEO应保持开放和包容的学习心态,注重经验积累,要敢于打破常规,不断提升自身的抗压能力及培养大局意识,帮助企业提高核心竞争力,促进企业成长。

(三)局限与展望

本文丰富了CEO股价崩盘经历与企业创新关系的研究,然而存在一定的局限性,未来可以尝试从以下几方面进一步改进和完善:(1)CEO股价崩盘经历可能存在考察视角较少和经历测量偏差等问题,未来可以尝试多角度进行测量;(2)将CEO经历股价崩盘的次数纳入本文的综合分析框架,探讨CEO经历的股价崩盘次数是否进一步影响企业创新;(3)引入产权性质、行业竞争等调节变量,丰富CEO股价崩盘与企业创新关系的研究。