我国城乡居民基础养老金待遇水平研究

王振振 董克用

摘 要:农村养老保险制度在经历制度全覆盖后,下一步将进入全面提质增效阶段,这也是“十四五”期间我国社会保障改革的目标之一。城乡居民基础养老金是城乡居民基本养老保险制度待遇端的重要组成,是应对农村人口老龄化的产物,现因其待遇水平“低”而引发社会关注,但关于“是不是真的低”、“应该提升到什么样的水平”等问题尚未形成共识。为此,在构建“标准消费人+消费支出比例法”组合模型,测算出保基本的城乡居民基础养老金待遇水平的基础上,运用方差分析法对我国大陆31个省(自治区/直辖市)的城乡居民基础养老金待遇水平进行评估与分析。研究发现:第一,十余年间,各地区城乡居民基础养老金待遇水平不断提升,但地区间的差异也逐渐扩大;第二,目前只有上海、北京的城乡居民基础养老金待遇水平实现了保基本,其余大陆29个省(自治区/直辖市)均未实现保基本;第三,和2010年相比,2020年仅有北京、上海、江苏、浙江、广东、西藏、青海7省份的城乡居民基础养老金保障能力没有下降,其余省份不升反降;第四,和东、中部地区相比,未来西部地区更容易实现保基本的制度目标。最后,从统一城乡居民基础养老金认知、单独建制、待遇调整以及财政支持等方面提出未来发展的方向与建议,为各地区优化城乡居民基础养老金待遇提供决策参考与依据。

关键词:城乡居民基础养老金;保基本;政策评估;发展方向

中图分类号:F323.89 文献标识码:A 文章编号:1000-4149(2023)06-0001-18

DOI:10.3969/j.issn.1000-4149.2023.00.054

一、问题的提出

伴随人口老龄化进程的加速和城镇化的快速发展,农村养老问题已成为我国积极应对人口老龄化、全面推进乡村振兴的重点与难点[1]。为有效解决农村养老问题,2009年国务院开展新型农村社会养老保险制度试点(简称“新农保”),以保障农村居民年老时的基本生活(简称“保基本”);2014年将其与城镇居民社会养老保险制度合并为城乡居民基本养老保险制度,增强了制度的公平性、流动性以及可持续性。经十余年实践,城乡居民基本养老保险制度取得诸多成绩,但也存在不足,特别是待遇端的城乡居民基础养老金部分( 从待遇端来看,城乡居民养老保险待遇由基础养老金和个人账户养老金两部分构成。)。之所以城乡居民基础养老金受到关注与重视,主要是城乡居民个人账户养老金因为制度缴费年限短、积累有限,使得城乡居民基本养老保险主要依靠城乡居民基础养老金[2]。然而,当前我国城乡居民基础养老金待遇水平能否实现保基本却受到质疑,如《人民日报》引安徽籍农民工李虹所说,“农保养老金,有比没有强。雖然已经参保了,可算算账,将来真不能靠这点养老金生活”(人民日报.81元养老金如零花钱 居民养老标准4年未上调[EB/OL].[2014-03-14].https://finance.sina.com.cn/china/20140314/033118504098.shtml.),等等。因此,有必要对城乡居民基础养老金待遇水平能否实现保基本进行评估与反思。政策评估是国家治理体系的重要组成部分,在推进国家治理体系和治理能力现代化过程中具有重要地位[3]。在这样的大背景下,对我国城乡居民基础养老金待遇水平进行评估具有重要现实意义。

学术界围绕城乡居民基础养老金能否实现保基本做了一系列探讨,但尚未形成共识,大致可分为两种观点。一方面,多数学者认为现在绝大多数省份的城乡居民基础养老金只承担了小部分养老责任,尚且无法满足城乡老年人的基本生活需要。如张思锋和张文学调研发现,新农保试点地区农村居民所期望的基础养老金待遇水平是现行政策所规定待遇水平的7.07倍[4];王立剑和叶小刚以老年居民的基本生活需求为导向测算出城乡居民基础养老金目标水平,并认为现行城乡居民基础养老金待遇水平难以实现保基本[5];于建华和薛兴利等也认为,目前过低的基础养老金难以保障老年人的基本生活[6],甚至低水平的城乡居民基础养老金在某种意义上沦落成为“零花钱”,制度本身目标远未达到[7-10]。另一方面,有少数学者认为城乡居民基础养老金可以实现保基本,如沈毅和杜晓宇认为城乡居民基础养老金能满足农村低收入农户用于食品消费的全部现金支出[11];边恕和孙雅娜等认为现行城乡居民基础养老金的初始给付水平还是具有一定适度性的[12]。可以看出,同一研究对象却存在差异化的观点。未来要想更好地保障农村老年人的基本生活,在理论上对城乡居民基础养老金的认知形成共识是重要前提。

在现实需求紧迫和理论研究不足的双重背景下,本文回顾了城乡居民基础养老金演进历程,分析了城乡居民基础养老金待遇水平现状;在目标获取模型指导下,对我国大陆31个省(自治区/直辖市)的城乡居民基础养老金待遇进行评估与分析;研判城乡居民基础养老金未来可能的发展方向。本文的贡献可能体现在:一是构建了城乡居民基础养老金保基本的待遇测算模型,为地区城乡居民基础养老金待遇确定与调整提供借鉴;二是明确了未来地区实现保基本的难易程度,为优化地区城乡居民基础养老金待遇提供决策参考;三是厘清了城乡居民基础养老金属于“零支柱”范畴,发挥着普惠型的兜底保障作用。

二、城乡居民基础养老金制度的演进历程

为更好地了解城乡居民基础养老金,本文结合城乡居民基本养老保险制度的演进历史,将城乡居民基础养老金的演进历程分为三个阶段,具体如下。

1. “老农保”试点、建立与制度停滞

1949年以来,农民在相当长的时间内一直游离在社会保障制度之外。直到20世纪80年代,家庭养老功能不断退化,党中央开始将注意力转向采用社会保险的方式来解决农村养老问题。1986年初,“七五”计划强调要“抓紧研究建立农村社会保险制度”,1986年10月,民政部等有关部委确定了农村社会保障建设的主要任务。1990年7月,国务院明确了民政部为农村社会保障制度建设的主管部门。1991年6月,民政部制定了《县级农村社会养老保险基本方案(试行)》(简称“老农保”),次年正式实施,在实施之初成效显著,而后受诸多因素影响,导致了基金支付风险增加。1998年8月3日,时任国务院副总理的温家宝对整顿保险业工作小组上报的《对农村养老保险的不同意见》作出批示,指出“农村目前尚不具备普遍实行社会养老保险的条件”。同年,农村社会养老保险工作由民政部移交给劳动和社会保障部。劳动和社会保障部在推动审计工作改革过程中发现安徽、福建等省的“老农保”政策以及管理存在问题并反映到国务院。国务院高层对于“老农保”问题给予重点关注,1999年《国务院批转整顿保险业工作小组〈保险业整顿与改革方案〉的通知》,要求“对老农保制度进行清理整顿,停止接收新业务”。

2. “新农保”试点与基础养老金起源

“老农保”政策被叫停,但是政府探索农村养老保险的脚步却从未停止。2000年以来,农村人口老龄化程度逐步提高,传统家庭和土地保障功能逐渐弱化,倒逼中央政府要重视农村的养老问题。原劳动和社会保障部先后组成20多个调研组,赴全国30个省(自治区/直辖市)的200多个县市进行实地调研,发现在农村实行养老保险制度符合农民心愿。2002年中央提出“在有条件的地区探索建立农村养老保险、医疗保险和最低生活保障制度”。2003年11月,时任国务院副总理的回良玉作出重要批示:“建立全国农村社会保障体系是十分必要的德政之举。”时任国务院总理温家宝作出批示:“可在有条件的地方积极探索,注意总结经验。”同年11月,原劳动和社会保障部下发《关于认真做好当前农村社会养老保险工作的通知》。在政府大力支持下,各地开始探索建立农民参保补贴制度并形成了各具特色的地方模式,代表性的模式包括“张家港模式”、“北京模式”、“东莞模式”和“宝鸡模式”等[13]。在众多地方模式中,“宝鸡模式”最终成为中央政府直接借鉴对象,并成为全国新型农村社会养老保险制度(简称“新农保”)政策试点的范本,“宝鸡模式”中“养老补贴”成为我国城乡居民基础养老金的制度起源。

3. “城乡居保”建立与基础养老金定型

2008年党的十七届三中全会确立了与“宝鸡模式”相同的筹资模式。2009年国务院在全国开展新型农村社会养老保险试点工作,确定了“新农保”支付结构分为基础养老金和个人账户养老金两部分,“基础养老金”在制度中被正式提出。2011年6月7日,《国务院关于开展城镇居民社会养老保险试点的指导意见》明确了城镇居民社会养老保险在支付结构上和新农保一致,也分为基础养老金和个人账户养老金两部分。2014年2月,国家颁布了《国务院关于建立统一的城乡居民基本养老保险制度的意见》,决定将新农保和城镇居民养老保险(以下简称“城居保”)合并,建立了统一的城乡居民基本养老保险制度,作为待遇端的城乡居民基础养老金制度也趋于定型。

通过梳理城乡居民基础养老金政策的演进过程,初步得出以下几个结论:第一,城乡居民基础养老金经历了“农村居民财政养老补贴”、“农村居民基础养老金”、“农村居民基础养老金和城镇居民基础养老金”共存以及现阶段基本定型的“城乡居民基础养老金”等几个名称;第二,新农保的基础养老金、城居保的基础养老金和城乡居保的基础养老金本质上是一样的,都是中央确定基础养老金最低标准,地方适当提高标准,仅覆盖人群的范围不一样;第三,试点之初,城乡居民基础养老金待遇水平是由“中央政府确定的最低标准基础养老金”和地方根据实际情况“适当提高的基础养老金”两部分构成,之后逐步增加了“地方政府加发的年限基础养老金”以及“地方政府加发的年龄基础养老金”,反映了城乡居民基础养老金待遇构成不断丰富、待遇水平不断提升。

三、城乡居民基础养老金待遇水平发展现状

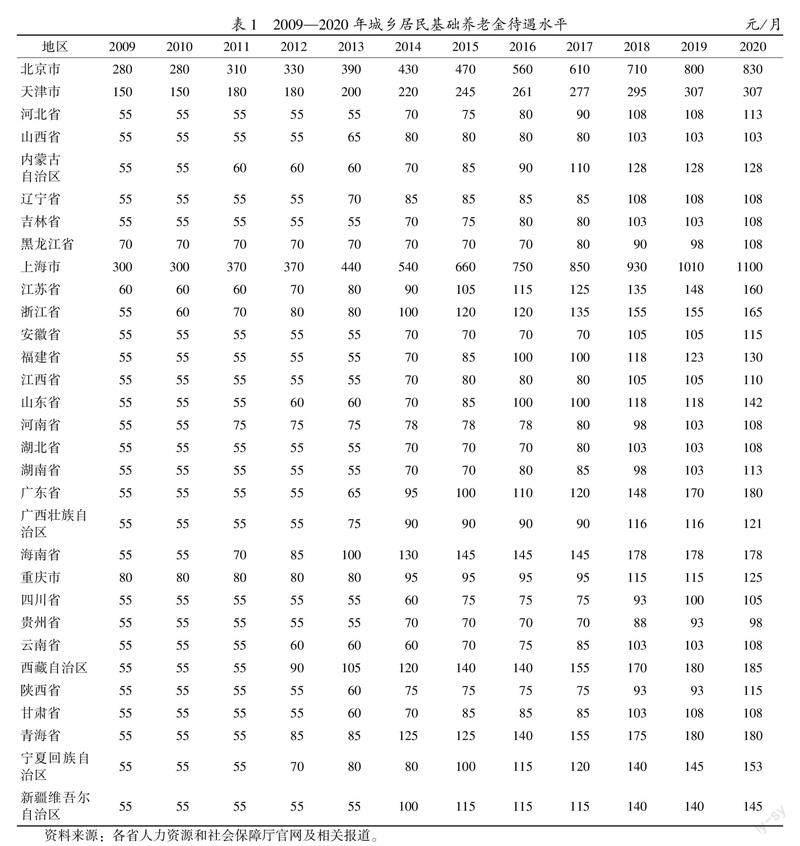

鉴于城乡居民基础养老金呈现出“顶层设计 + 地方弹性”的典型特征,即中央确定基础养老金最低标准是“普惠式”发放、全国无差异,地方人民政府可根据实际情况适当提高基础养老金标准,体现了地方政府根据实际情况的弹性调整。经过10余年实践,各地区城乡居民基础养老金待遇水平差异明显,保障水平参差不齐,详见表1。

第一,上海、北京城乡居民基础养老金待遇水平一直领跑全国。2010年部分省份城乡居民基础养老金待遇水平远高于当时中央确定的基础養老金最低标准(55元/月),如上海为300元/月、北京为280元/月、天津为150元/月、重庆80元/月、黑龙江70元/月。之后,中央确定基础养老金最低标准至2020年共调整了三次,分别在2014年调整到70元/月、2018年调整到88元/月、2020年调整到93元/月。同时,各省份根据实际情况进行适当调整,如北京、上海两地调整了十次,山西、黑龙江两省仅调整了三次。直到2020年,上海市城乡居民基础养老金上调到1100元/月,成为全国唯一一个城乡居民基础养老金待遇水平超千元的省份;北京上调到830元/月,位居第二;天津上调到307元/月,位居第三。此外,其他地区的城乡居民基础养老金待遇水平也逐步提高,处于100—200元/月之间。

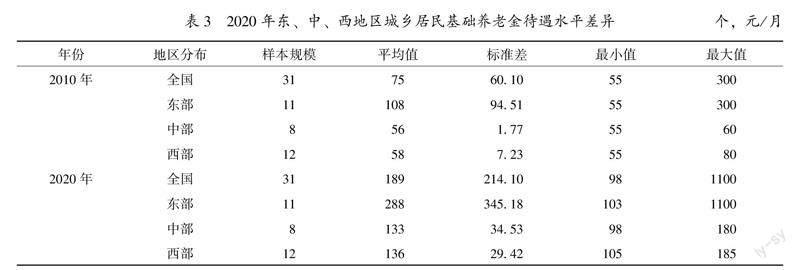

第二,城乡居民基础养老金待遇水平在省份之间差异逐渐增加。如表2所示,从标准差来看,2010年我国有25个省(自治区/直辖市)的城乡居民基础养老金待遇水平为55元/月,标准差为60.10,到2020年我国大陆31个省(自治区/直辖市)城乡居民基础养老金待遇水平标准差达到214.10,反映了城乡居民基础养老金地区间差异程度变大。从极值比来看,我国城乡居民基础养老金最高与最低待遇水平极值比由2010年的5.45倍扩大到2020年的11.22倍。此外,相邻的北京和河北存在“一尺距离,万丈差距”的现象,城乡居民基础养老金待遇水平差距由2010年的5.09倍扩大到2020年的7.35倍,这进一步佐证了我国各省之间城乡居民基础养老金存在较大差距。

第三,我国东部与中西部城乡居民基础养老金待遇水平之间存在差异。试点之初,全国城乡居民基础养老金待遇平均水平为75元/月,其中,东部地区相对最高(108元/月),西部次之(58元/月),中部地区待遇水平最低(56元/月),结合全国、东部、中部和西部的标准差来看,城乡居民基础养老金的差异主要来自东部地区,中西部地区差异不明显(标准差均小于10)。到2020年,城乡居民基础养老金待遇平均水平东部地区最高(288元/月),西部次之(136元/月),中部最低(133元/月)。同时,结合全国,东部、中部和西部的标准差来看,城乡居民基础养老金的差异仍然主要来自东部地区,但是中西部内部的差异化也逐年提升(见表3)。

四、城乡居民基础养老金待遇水平现状评估

1. 政策评估模型与方法

公共政策评估是指特定评估主体根据一定的标准和程序,通过考察公共政策过程的各个阶段、各个环节,对公共政策的效果、效能及价值进行检测、评价和判断[3]。好的政策评估应利用恰当的标准,选用客观、充分的证据系统分析和评判政策的效果以及产生该效果的原因,最后给出清晰、可靠的结论及有效的政策建议。而评估模式的选择是确保上述政策评估可以实现的前提[14]。政策评估模型较为多样,比较有代表性的是韦唐(Vedung)的分类,韦唐将评估模型分为效果模型(Effectiveness Models) 框架、经济模型 (Economic Models) 框架和职业化模型(Professional Models)框架三大类,在此基础上进一步细化为11种具体的子类模式[15]。

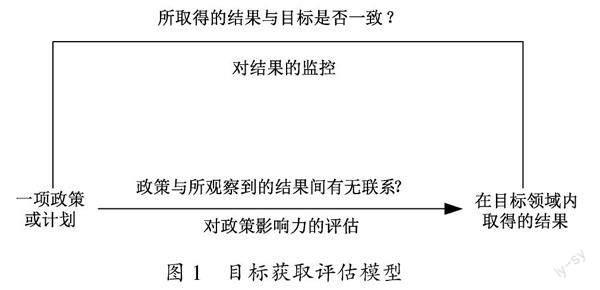

在11种评估模型中,目标获取模型将政策目标作为评估的唯一标准,兼具简单、直观的特点[16]。本文选取目标获取模型作为评估城乡居民基础养老金待遇水平的理论依据。根据韦唐的解释[16],目标获取模型需要作出两个判断:第一,政策或计划是否在目标领域内取得了预期的结果;第二,所观察到的结果是不是该政策作用的产物(见图1)。对城乡居民基础养老金待遇水平进行评估,主要是探索城乡居民基础养老金待遇水平“是否”实现保基本,可理解为:现阶段城乡居民基础养老金待遇水平与保基本的城乡居民基础养老金是否一致,主要存在三种情况,即:

第一,若现实水平<保基本的水平,意味着不能实现保基本。

第二,若现实水平=保基本的水平,意味着已经实现保基本。

第三,若现实水平>保基本的水平,意味着已经实现保基本。

在此基础上,选取合适的政策评估方法并有效运用是政策评估功能作用得以发挥的重要实现路径。回顾文献可知,不同的评估方法将会直接影响政策评估结果的准确性和有效性,这就需要在进行政策评估时有一套非常严密的方法论体系作为保障[17]。对城乡居民基础养老金待遇水平评估,主要比较保基本待遇水平与现实待遇水平的大小,判断现有城乡居民基础养老金“是否”实现保基本。考虑对比法是政策评估活动的基本思维框架[18],本文重点借鉴了“控制对象—实验对象”进行对比分析,选取方差分析(Analysis of Variance,简称ANOVA)来实现对比法的原理[19-20],将各地区的“实际情况”视为控制组,所测算各地区“保基本的城乡居民基础养老金待遇水平”为实验组。

2.保基本水平的测算

根据评估模型与所选方法,明确保基本的城乡居民基础养老金待遇水平是进行评估的前提。梳理文献可知,测算基本生活需要水平的思路主要有两种:一是以收入为基础,主要包括收入比例法[21]、收入分布函数法[22]等;二是以消费为基础,主要包括采用总体购买力平价或消费购买力平价转换为货币表示的贫困标准、市场菜篮法、恩格尔系数法、马丁法[23]、扩展线性支出系统模型[6,9]、基本生活费用支出法[13]、消费支出比例法[24]。事实上,不同的测算方法在理论基础、测算依据和可操作性等方面各有优缺点,本文采用消费支出比例法的原因如下:第一,基本生活需要水平线跟收入挂钩,主要被一些发达国家采用来计算基本生活需要的标准,通常待遇水平比较高。考虑到现阶段我国仍处于发展中国家,消费支出比例法相对更加合适,但这并不代表本文否认了与“收入挂钩”相关的测算方法。未来选择与“收入”相关的测算方法,需要根据我国发展的实际情况进行适时调整。第二,消费支出比例法比较特殊,它以全部居民的消费支出为基础,一定程度上可以让目标群体分享经济发展成果[24]。第三,消费支出比例法最大的特点是计算简单、调整方便且易于理解。

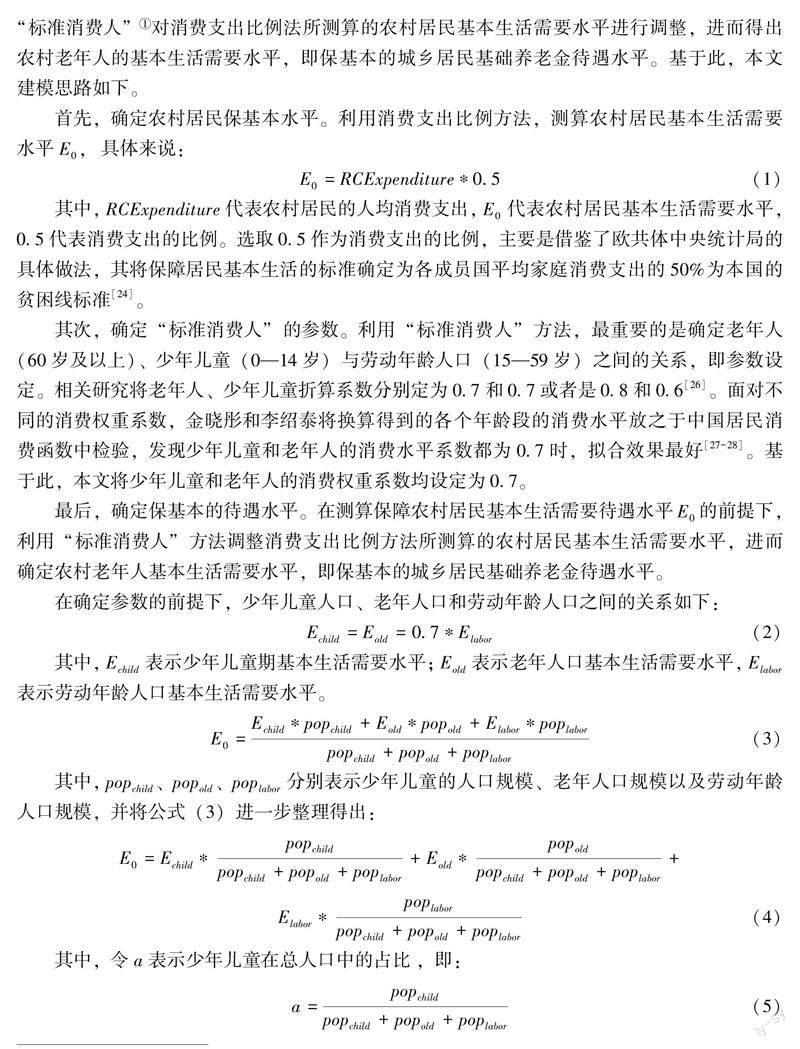

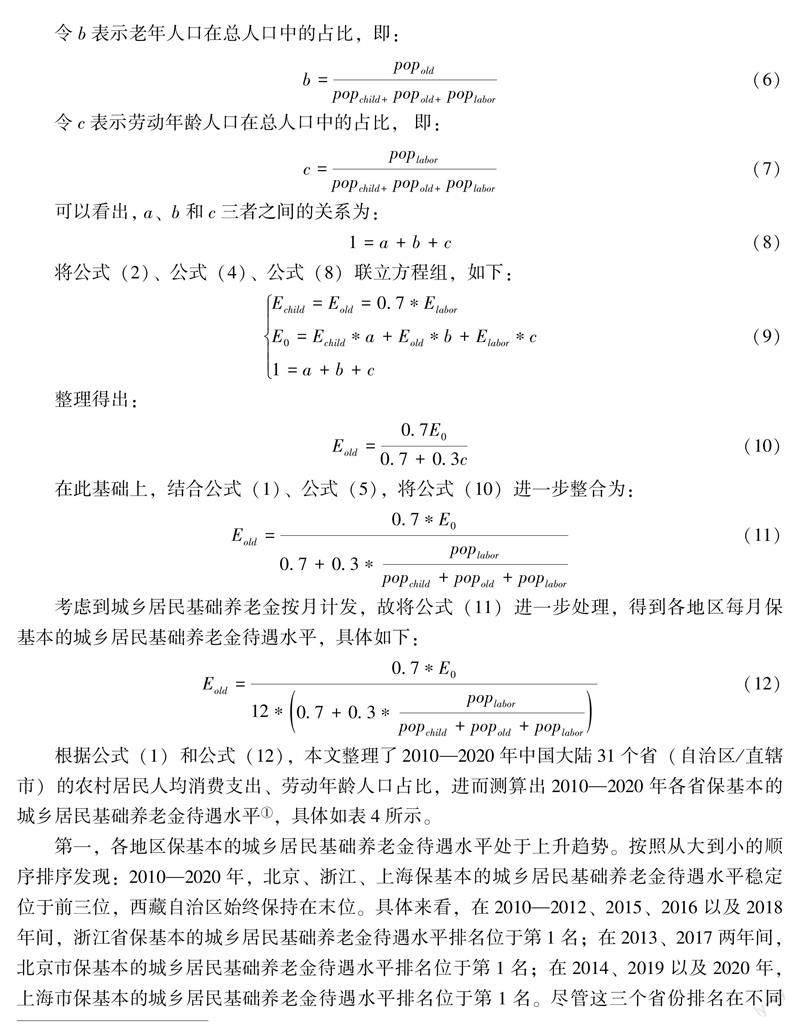

虽然消费支出比例法方法实用,但我国现有宏观统计体系内缺乏有关老年人消费支出的数据,仅存在农村居民人均消费支出,若直接运用其计算农村老年人的基本生活需要水平,会影响测算结果的科学性。主要是因为个体在生理因素、社会角色以及收入水平等方面的差异,使得不同年龄组的人有不同的需求[25],而现有统计体系的居民包含了少年儿童、劳动年龄人口、老年人口三类人群,故不能作为测算老年人消费支出的科学依据,有必要对现有数据进行修订调整。为了解决由于年龄结构而引起的基本需要水平差异化的问题,本文引入“标准消费人” (“标准消费人”的基本假设是:老年人和少年儿童的消费水平要低于劳动年龄人口,将处于劳动年龄的人口作为标准消费人,然后按一定的比例把少年儿童和老年人折算成标准消费人。)对消费支出比例法所测算的农村居民基本生活需要水平进行调整,进而得出农村老年人的基本生活需要水平,即保基本的城乡居民基础养老金待遇水平。基于此,本文建模思路如下。

首先,确定农村居民保基本水平。利用消费支出比例方法,测算农村居民基本生活需要水平E0,具体来说:E0=RCExpenditure*0.5(1) 其中,RCExpenditure代表农村居民的人均消费支出,E0代表农村居民基本生活需要水平,0.5代表消费支出的比例。选取0.5作为消费支出的比例,主要是借鉴了欧共体中央统计局的具体做法,其将保障居民基本生活的标准确定为各成员国平均家庭消费支出的50%为本国的贫困线标准[24]。

其次,确定“标准消费人”的参数。利用“标准消费人”方法,最重要的是确定老年人(60岁及以上)、少年儿童(0—14岁)与劳动年龄人口(15—59岁)之间的关系,即参数设定。相关研究将老年人、少年儿童折算系数分别定为0.7和0.7或者是0.8和0.6[26]。面对不同的消费权重系数,金晓彤和李绍泰将换算得到的各个年龄段的消费水平放之于中国居民消费函数中检验,发现少年儿童和老年人的消费水平系数都为0.7时,拟合效果最好[27-28]。基于此,本文将少年儿童和老年人的消费权重系数均设定为0.7。

最后,確定保基本的待遇水平。在测算保障农村居民基本生活需要待遇水平E0的前提下,利用“标准消费人”方法调整消费支出比例方法所测算的农村居民基本生活需要水平,进而确定农村老年人基本生活需要水平,即保基本的城乡居民基础养老金待遇水平。

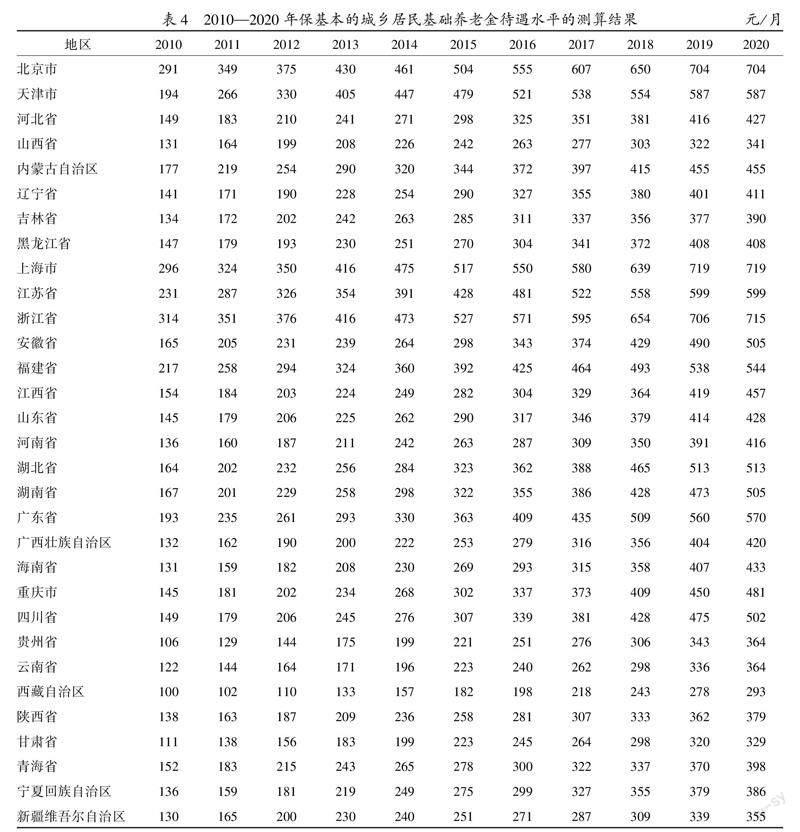

根据公式(1)和公式(12),本文整理了2010—2020年中国大陆31个省(自治区/直辖市)的农村居民人均消费支出、劳动年龄人口占比,进而测算出2010—2020年各省保基本的城乡居民基础养老金待遇水平(按照测算结果,2020年的北京市(678元/月)、天津市(559元/月)、内蒙古自治区(448元/月)、黑龙江省(404元/月)、上海市(711元/月)、江苏省(576元/月)、湖北省(484元/月)7个省份所测算的保基本的城乡居民基础养老金待遇水平要低于2019年保基本待遇水平。但是,考虑到城乡居民基础养老金是重要的福利支出,其待遇水平理论上应该具有福利刚性[29]。基于此,2020年以上7省份城乡居民基础养老金待遇水平仍保持2019年待遇水平。),具体如表4所示。

第一,各地区保基本的城乡居民基础养老金待遇水平处于上升趋势。按照从大到小的顺序排序发现:2010—2020年,北京、浙江、上海保基本的城乡居民基础养老金待遇水平稳定位于前三位,西藏自治区始终保持在末位。具体来看,在2010—2012、2015、2016以及2018年间,浙江省保基本的城乡居民基础养老金待遇水平排名位于第1名;在2013、2017两年间,北京市保基本的城乡居民基础养老金待遇水平排名位于第1名;在2014、2019以及2020年,上海市保基本的城乡居民基础养老金待遇水平排名位于第1名。尽管这三个省份排名在不同的年份可能发生波动,但始终位居前三名。

第二,保基本的城乡居民基础养老金待遇水平可缩小多样性和地区间差异化程度。如表5所示,从极值比来看,2010—2020年,我国保基本的城乡居民基础养老金地区间的最高与最低水平极值比由2010年的3.14倍逐渐缩小到2020年的2.45倍。从标准差来看,2010年31个省(直辖市/自治区)保基本的城乡居民基础养老金待遇水平的标准差为53.86,到2020年标准差为111.90,虽然多样化在不断提升,但远小于现实水平中的214.10(见表2)。整体来说,若按照保基本的城鄉居民基础养老金待遇水平计发,地区之间的差异将逐渐缩小且多样化程度也远小于现实情况,在一定程度上可缓解“一尺距离,万丈差距”的现象。

第三,保基本的城乡居民基础养老金待遇水平具有合理性、可行性。①从其与人均GDP的比重来看,本文所测算的保基本城乡居民基础养老金待遇水平与人均GDP的比值均介于5%—12%之间,和国际上非缴费型养老金待遇水平与人均GDP的比值在5%—27%之间相吻合[30]。②从与农村人均可支配收入的比值来看,本文所测算的基础养老金替代率大部分介于20%—40%之间,和加拿大、澳大利亚、瑞典三国零支柱非缴费型养老金替代率水平20%—40%的结果基本保持一致[31]。③从财政负担来看,城乡居民基础养老金本质上属于非缴费型零支柱养老金计划,主要靠国家税收或财政力量来支持,只有在政府财政能力允许的条件下,实施一定规模的非缴费型养老金制度才有可能[32]。有证据表明,非缴费型养老金年度平均支出应控制在该国GDP的1%左右,最高不超过2%[33-34]。2020年我国国内生产总值为1013567亿元,城乡居民基础养老金待遇领取人数为16068万人,按照测算结果来看,上海市保基本城乡居民基础养老金待遇水平最高(711元/月),普及全部领取城乡居民基础养老金待遇的人群,城乡居民基础养老金财政支出为1142.4亿元,占GDP的1.35%,远低于2%。整体来看,保基本的城乡居民基础养老金待遇水平在财政负担上是可行的。

3. 待遇水平评估与分析

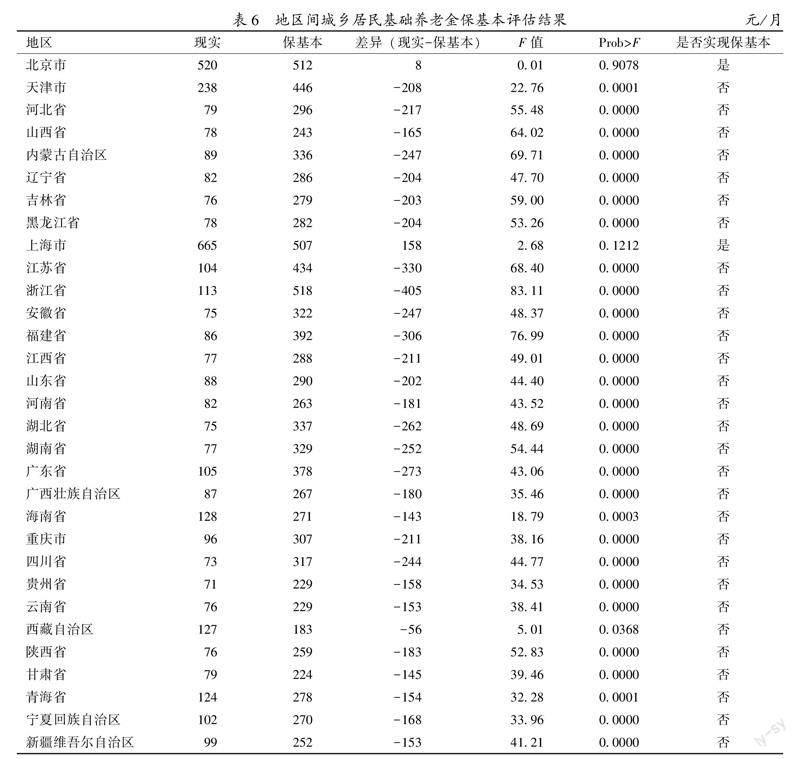

第一,只有上海、北京两市的城乡居民基础养老金待遇水平实现了保基本。根据评估结果可知,北京市2010—2020年城乡居民基础养老金待遇现实水平比保基本城乡居民基础养老金水平高出8元,且单因素方差检测值p=0.9078 > 0.1,说明北京市城乡居民基础养老金现实待遇水平与保基本待遇水平不存在显著性差异,即北京市已经实现保基本的制度目标。同时,上海市2010—2020年城乡居民基础养老金待遇现实水平比保基本城乡居民基础养老金水平高出158元,且单因素方差检测值p=0.1212 > 0.1,说明上海市城乡居民基础养老金待遇现实水平与保基本的待遇水平不存在显著性差异,即上海市已经实现保基本的制度目标。但是,除北京、上海之外其余大陆29个省(自治区/直辖市)城乡居民基础养老金待遇水平均小于保基本城乡居民基础养老金待遇水平,且检测值p均小于0.1,即这些地区均没有实现保基本的制度目标。具体的评估结果见表6。

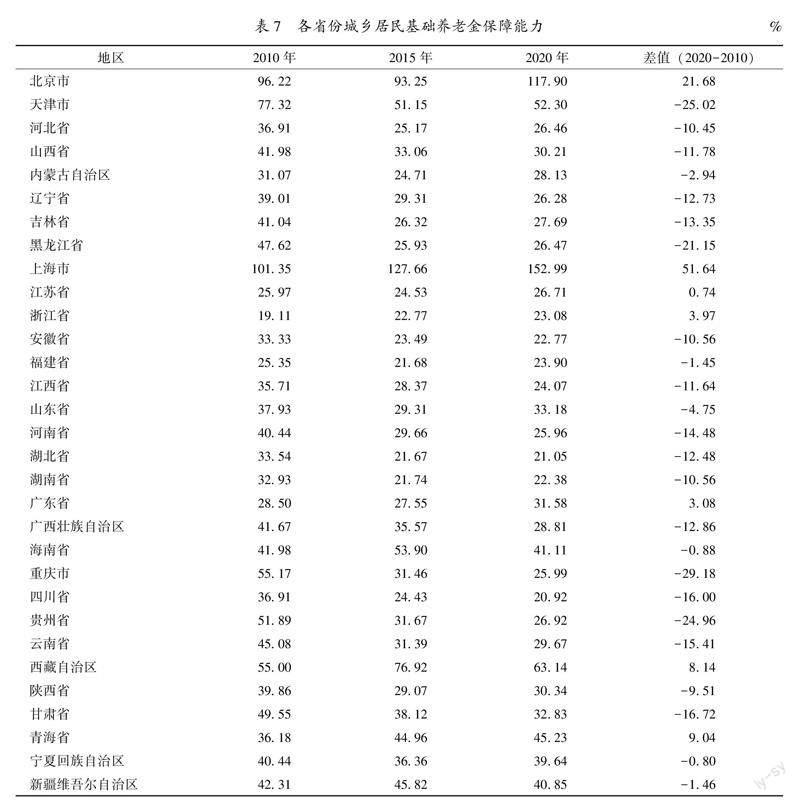

第二,和保基本的待遇水平相比较,我国绝大部分省份城乡居民基础养老金的保障能力( 城乡居民基础养老金的保障能力=城乡居民基础养老金现实水平/保基本的城乡居民基础养老金水平。)越来越弱。除北京、上海两市外,分析可知:在城乡居民基本养老保险制度实施(时称“新农保”)之初,大部分省份的城乡居民基础养老金待遇尚未达到保基本的水平,其中,2010年天津市保障能力最高,仅为77.32%,仍未实现保基本的目标。和2010年试点之初的保障能力相比,现在虽有少量地区基本保持了制度建立之初的保障能力,但是绝大部分省份的城乡居民基础养老金保障水平并没有提升,反而逐渐降低。经统计,在剩余29个省(自治区/直辖市)中,仅有江苏省、浙江省、广东省、西藏自治区、青海省的保障水平没有下降,其余24个地区均有不同程度的下降,其中,保障水平下降幅度最高的前三名分别是:重庆市(29.18%)、天津市(25.02%)、贵州省(24.96%),具体如表7所示。

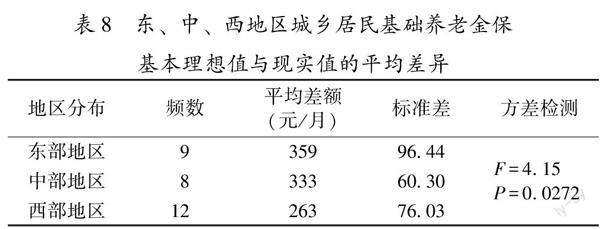

第三,未来各地区要实现保基本的制度目标,西部地区相对容易。以2020年为例,结合各地区保基本的城乡居民基础养老金待遇水平,运用方差分析发现,从保基本的理想水平与现实水平差异来看,西部最小(263元/月),中部次之(333元/月),东部最大(359元/月)。各地区在财政可负担的前提下,提升农村老年人城乡居民基础养老金待遇水平至保基本,西部地区相对更容易。具体到各个省份,按照差额从小到大排序,排名前五位的省份分别是:西藏自治区(108元/月)、新疆维吾尔自治区(210元/月)、青海省(218元/月)、甘肃省(221元/月)、宁夏回族自治区(233元/月),均属于西部地区的省份;排名后五位的省份分别是:四川省(397元/月)、湖北省(405元/月)、福建省(414元/月)、江苏省(439元/月)、浙江省(550元/月),其中,东部省份有三个(见表8)。从某种意义上来讲,仅从个人补齐差额的角度来看,西部地区更容易实现保基本的制度目标。

五、城乡居民基础养老金待遇评估的结论反思

经对各地区城乡居民基础养老金待遇水平进行评估发现:①只有上海、北京的城乡居民基础养老金待遇水平实现了保基本,其余大陆29个省(自治区/直辖市)均未实现保基本的制度目标。②除北京、上海两地外,相比2010年的城乡居民基础养老金保障水平,2020年仅有江苏省、浙江省、广东省、西藏自治区、青海省5省份的保障水平没有下降,其余省份的城乡居民基础养老金保障水平不升反降。③以2020年为例,未来各地区要尽快实现保基本的制度目标,西部地区相对容易。之所以出现以上结果,结合我国实际情况反思发现,这并非单一原因形成,实为如下多种因素共同作用的结果。

第一,社会各界对制度的认知尚未形成共识。仅从我国制度安排来看,城乡居民基本养老保险制度的目标是保基本,即城乡居民基础养老金和个人账户养老金之和应该保基本,这就解释了“为什么在制度建立之初,城乡居民基础养老金待遇水平没有实现保基本”。但是,目前社会各界对于“谁”应该保基本、“如何”实现保基本存在质疑。例如胡晓义指出城乡居民基本养老保险制度应在“土地的收益和家庭经济支持”的基础上起到补充作用,进而实现保基本[35];也有学者认为,城乡居民基本养老保险待遇端中的基础养老金部分[2,5,36]或城乡居民基本养老保险制度整体[37-38]应该是普惠型、保基本的目标定位。正是因为社会各界对于“谁”应该保基本,“如何”保基本没有形成共识,在一定程度上不利于政策实践,制约城乡居民基础养老金待遇水平的提升。

第二,待遇调整与确定机制存在政策缺位。为了维持养老金的购买力不变,有必要适当调整养老金水平。2014年的《关于建立统一的城乡居民基本养老保险制度的意见》明确提出建立基础养老金最低标准正常调整机制,根据经济发展和物价变动等情况,适时调整全国基础养老金最低標准;2018年的《关于建立城乡居民基本养老保险待遇确定和基础养老金正常调整机制的指导意见》明确了待遇确定和调整政策的原则要求。通过对政策文件分析发现:①城乡居民基础养老金给付标准较低且缺乏科学的制定依据;②给付标准的调整机制不明确;③缺少与城乡社会经济共同发展的统筹思路。正是缺少约束机制,进一步导致各地区在政策执行过程中出现一些不必要的漏洞,进而影响政策的执行,在一定程度上也可以解释为什么部分地区的城乡居民基础养老金处于“贬值”的状态且未能同步分享经济增长成果。

第三,“一刀切”补贴政策拉大了地区差异。目前,中央实行的是最低基础养老金中西部省份全额、东部省份50%的补助方式,方案总体上是符合我国经济发展现状。但是,实施过程中存在部分财政实力强、负担轻的省份能获得较多补助,而部分财政实力弱、负担重的省份获得较少补助[39],进一步加剧了地区性差异[40]。从2020年人均财政收入的结果可以看出,中西部的内蒙古、山西、重庆等地人均财政收入较高,其中内蒙古的人均财政收入水平甚至高于东部的海南、福建、山东、辽宁、河北等地区。可以看出,在必须达到中央确定基础养老金最低标准的前提下,对于城乡居民最低基础养老金待遇标准的财政补助方案过于笼统,忽略了部分地方政府的财政能力,进而影响部分地方政府基础养老金待遇水平的提升,加重了地区间的差异化程度。

第四,各地区的实际情况是不可忽略的重要因素。地方人民政府可根据财政能力、农村老年人口规模以及地方政府财政支出偏好等实际情况适当提高基础养老金待遇水平标准。从财政供给层面来看,若政府财源丰盈、财力雄厚,地方政府则能够安排更多元、更高水平的支出项目。从领取的老年人口规模来看,若在财政能力一定的前提下,领取的老年人口规模越少,其城乡居民基础养老金待遇水平越高,如上海、北京等地领取城乡居民基础养老金的人口基数少且城乡居民基础养老金财政压力小,因而上海、北京实现了保基本的可能。此外,财政支出结构是政府及其“政治人”属性官员行为取向的间接显示,或者说财政支出结构取决于地方政府官员的行为偏好[41],而城乡居民基础养老金本质上属于财政支出问题,其也可能受到政府官员行为的影响。

六、未来我国城乡居民基础养老金制度的发展方向

现恰逢国家实施乡村振兴和积极应对人口老龄化的双重战略,正是破解农村养老难题的良好机遇。基于此,立足评价结果与分析,本文提出了未来我国城乡居民基础养老金可能的发展方向,具体如下。

第一,凝聚共识,确定城乡居民基础养老金的定位。结合实际情况,一是明确城乡居民基础养老金目标定位应该是保基本,而不是城乡居民基础养老金和个人账户养老金之和保基本。这主要是因为在制度试点之初,当时只要是农村居民且年满60周岁都可以参与到制度中来,无需缴费且直接领取即可只领取城乡居民基础养老金待遇。若坚持城乡居民基础养老金和个人账户养老金之和保基本,在制度建立之初已满60岁的老年人将不能实现保基本,违背了制度设计初衷。二是明确城乡居民基础养老金应该是普惠、兜底式的保基本,而不是在土地和家庭收入的基础上起到补充作用进而实现保基本。这主要是因为存在部分缺少土地老年人或是失独老年人,若是坚持补充性收入的定位,将不利于无土地或失独农村老年人[42]。对于这些制度本质上的问题,只有在理念上形成共识,才能更好地助力城乡居民基础养老金制度的改革优化。

第二,统账分离,单独建立非缴费型养老金制度。正值我国第三支柱个人养老金制度正式建立之际,可将我国城乡居民基本养老保险制度进行统账分离,坚决剪断“统”、“账”之间的“脐带”。其中,将城乡居民基础养老金部分单独构建成普惠式非缴费型养老金制度,即通过中央财政和地方财政给付为城乡居民提供普惠式、保基本的养老金;将个人账户养老金按照某种形式纳入“第三支柱”个人养老金制度中。构建非缴费型“零支柱”和融入“第三支柱”,明确界定政府、个人在城乡居民老年收入保障体系中的责任与功能定位,即零支柱应该由财政负全责,实现老年人保基本、兜底线,第三支柱凸显个人责任,以此来追求更高水平的养老保障。

第三,建立机制,逐步提升城乡居民基础养老金待遇。可借鉴本文标准消费人和消费支出比例法组合的方法作为调整和确定城乡居民基础养老金待遇水平的依据。这主要是因为:一方面,本方法考虑物价波动因素,在一定程度上可以让目标群体分享经济发展成果,与社会保障的理念相吻合;另一方面,消费支出比例法最大的特点是计算简单、调整方便且易于理解。此外,考虑到地方政府自主性,在本方法的应用上应合理设置参数上限,进而规范并控制地区之间城乡居民基础养老金待遇水平的差异。

第四,重新划分基础养老金最低标准的中央与地方政府财政责任。鉴于现阶段“一刀切”的中央基础养老金最低补贴标准带来的弊端,如中西部地区的内蒙古人均财政收入水平甚至高于东部的福建、山东、辽宁、河北等地区,其仍然享受中央最低基础养老金待遇水平100%的补贴,而山东、辽宁等地区仅享受50%的财政补贴,这势必會给东部地区部分省份增加财政压力。虽然说目前的政策总体上符合我国经济发展状况,但是仍需要根据我国实际情况进行适当调整,例如,重新划分中央确定基础养老金最低标准下的中央与地方政府财政分担责任,可以考虑按照地方财政补助能力进行划分,相近的省(自治区/直辖市)应该得到的中央财政补助水平是一致的,这对于缩小地区差距有一定的促进作用。

参考文献:

[1]杜鹏.中国农村养老服务现状与发展方向[J].中国社会工作,2018(26):26-27.

[2]王振振.城乡居民基础养老金的目标待遇与水平测度——以中国东中西部地区六省为例[J].统计与信息论坛,2020(11):93-102.

[3]李志军.加快构建中国特色公共政策评估体系[J].管理世界,2022(12):84-92.

[4]张思锋,张文学.我国新农保试点的经验与问题——基于三省六县的调查[J].西安交通大学学报(社会科学版),2012(2):33-39.

[5]王立剑,叶小刚.需求导向下城乡居民基础养老金调整方案研究[J].西安交通大学学报(社会科学版),2015(5):86-92.

[6]于建华,薛兴利,毕红霞.农村基本养老保险保障水平及其差异性分析[J].农业经济问题,2016(8):41-50,111.

[7]王鹏,米红,张田田.中国新型农村社会养老保险制度优化与长期均衡发展研究——基于待遇调整的视角[J].统计与信息论坛,2012(11):32-38.

[8]薛惠元.新农保能否满足农民的基本生活需要[J].中国人口·资源与环境,2012(10):170-176.

[9]刘佳,王亚雯.公平视角下关于基本养老金调整机制的思考[J].社会保障研究,2014(4):12-20.

[10]景鹏,陈明俊,胡秋明.城乡居民基本养老保险的适度待遇与财政负担[J].财政研究,2018(10):66-78.

[11]沈毅,杜晓宇.新农保基础养老金动态调整方式及其选择[J].党政干部学刊,2012(6):57-62.

[12]边恕,孙雅娜,黎蔺娴.“城乡保”基础养老金普惠型给付的适度性分析[J].辽宁大学学报(哲学社会科学版),2016(4):63-70.

[13]朱旭峰,赵慧.自下而上的政策学习——中国三项养老保险政策的比较案例研究[J].南京社会科学,2015(6):68-75.

[14]王雪梅,雷家骕.政策评估模式的选择标准与现存问题述评[J].科学学研究,2008(5):1000-1005.

[15]EVERT V.Public policy and program evaluation[J].Adminstrative Science Quarterly,1979,44(2):160-161.

[16]王瑞祥. 政策评估的理论、模型与方法[J]. 预测, 2003(3): 6-11.

[17]和经纬.中国公共政策评估研究的方法论取向:走向实证主义[J].中国行政管理,2008(9):118-124.

[18]张金马.政策科学导论[M].北京:中国人民大学出版社,1992:264-266.

[19]李永友,徐楠.个体特征、制度性因素与失地农民市民化——基于浙江省富阳等地调查数据的实证考察[J].管理世界,2011(1):62-70.

[20]王振振,王立剑.精准扶贫可以提升农村贫困户可持续生计吗?——基于陕西省70个县(区)的调查[J].农业经济问题,2019(4):71-87.

[21]何晖,殷宝明.“新农保”基础养老金计发办法与筹资机制研究[J].中国软科学,2012(12):68-77.

[22]方卫东,糜仲春,程永宏.社会保障制度中贫困线和贫困率的测算[J].上海经济研究,2001(2):63-66.

[23]马俊贤.农村贫困线的划分及扶贫对策研究[J].统计研究,2001(6):30-34.

[24]姚建平.基于消费支出比例的最低生活保障线研究[J].人口与经济,2012(1):78-85.

[25]王金营,付秀彬.考虑人口年龄结构变动的中国消费函数计量分析——兼论中国人口老龄化对消费的影响[J].人口研究,2006(1):29-36.

[26]STOLNITZ G L. Demographic cause and economic consequences of population aging[M]. New York:UN Economic Commission of Europe and Population Fund,1992:479-483.

[27]金晓彤,王天新.中国老龄人口消费:现状与趋势[J].西北人口,2012(3):23-26,32.

[28]李绍泰.人口老龄化下合理养老金支出研究[J].人口与经济,2013(5):98-106.

[29]景天魁.社会福利学[M].北京:北京师范大学出版社,2010:83.

[30]齐传钧.拉美社会养老金的精准扶贫与效果分析[J].国际经济评论,2016(6):7,105-120.

[31]华迎放,张兴,郭婕,郭磊.城乡居民基本养老保险待遇确定和基础养老金正常调整机制研究[J].中国劳动,2019(9):68-90.

[32]聂爱霞,朱火云.国际视角下我国非缴费型养老金制度的构建[J].国家行政学院学报,2015(5):117-121.

[33]MESA-LAGO C. The performance of social security contributory and tax-financed pensions in Central America, and the effects of the global crisis[J]. International Social Security Review, 2012, 65(1):1-27.

[34]杨一帆.国际社会保障政策中的社会现金转移计划:关键问题与政策启示——基于拉美和非洲等国政策创新的比较研究[J].经济社会体制比较,2010(5):73-81.

[35]胡曉义.基本养老金是农民的补充性收入[EB/OL].(2014-02-26).http://politics.people.com.cn/n/2014/0226/c70731-24469324.html.

[36]海龙.我国农村居民基础养老金的属性、困境及优化方略[J].宏观经济研究,2016(8):49-55.

[37]黄晗.新型农村社会养老保险筹资标准的测算与分析[J].江西财经大学学报,2011(5):60-65.

[38]周永水,刘晓露.关于建立城乡居民社会养老保险待遇调整机制的思考——以浙江省为例[J].中国社会保障,2013(4):34-35.

[39]周志凯,徐子唯,林梦芸.论城乡居民基本养老保险制度中的财政责任[J].财政研究,2015(1):20-23.

[40]高萍,刘崇涛.城乡居民基础养老金财政补贴政策优化研究[J].海南大学学报(人文社会科学版),2018(5):86-94.

[41]吕冰洋.官员行为与财政行为[J].财政研究,2018(11):23-27.

[42]穆怀中,沈毅.中国农民有无土地两序列养老路径及养老水平研究[J].中国软科学,2012(12):78-89.

A Study on the Basic Pension Benefits of Urban and Rural Residents in China:

Current Situation, Evaluation and Development Direction WANG Zhenzhen1, DONG Keyong

Abstract: After experiencing the full coverage of rural pension insurance system, the next step will be to comprehensively improve the quality and efficiency, which is also one of the goals of China’s social security during the 14th Five-Year Plan period. The basic pension for urban and rural residents is an important component of the treatment end of basic old-age insurance system for urban and rural residents, which is the product of the aging of the rural population. It has aroused social concern because of its “low” treatment level, but no consensus has been reached on “whether it is really low and what level it should be raised to”. Therefore, on the basis of constructing the combination model of “standard consumer” plus “consumption expenditure ratio method” and calculating the basic pension level of urban and rural residents, this paper used variance analysis to evaluate and analyze the basic pension level of urban and rural residents in mainland 31 provinces (autonomous regions/municipalities) in China. The findings are as follows. Firstly, the basic pension benefits of urban and rural residents in various regions have continuously improved in the past 10 years, but regional differences have also gradually expanded.Secondly, at present, only Shanghai and Beijing have achieved basic pension benefits for urban and rural residents, while the remaining 29 mainland provinces (autonomous regions/municipalities) have not achieved basic pension benefits.Thirdly, compared to 2010, only seven regions (Beijing, Shanghai, Jiangsu, Zhejiang, Guangdong, Tibet and Qinghai) will not see a decline in the protection capacity of basic pension for urban and rural residents in 2020, while the rest will see a decline rather than a rise. Fourthly, compared with the eastern and central regions, the western region will be more likely to achieve the basic institutional goals in the future. Finally, the paper proposes future development directions and suggestions from the perspectives of unifying the basic pension for urban and rural residents, separate establishment, treatment adjustment and financial support, so as to provide the decision-making reference and basis for optimizing basic pension treatment for urban and rural residents in various regions.

Keywords:basic pension insurance for urban and rural residents;guarantee the basic livelihood;policy assessment;development direction

[责任编辑 武 玉]

收稿日期:2023-02-22;修订日期:2023-08-11

基金项目:教育部哲学社会科学研究重大课题攻关项目“促进我国多层次养老保险体系发展研究”(21JZD035)。

作者简介:王振振,管理学博士,农业农村部农村经济研究中心助理研究员;董克用,中国人民大学公共管理学院教授,博士生导师。