经济政策不确定性感知与企业ESG表现

黄晓霞 郭博瑞 张曾莲 徐依晴

【摘要】采用2010 ~ 2020年我国A股上市公司数据, 从经济政策不确定性视角出发, 研究经济政策不确定性感知对企业ESG表现的影响及其作用机理。研究结果表明, 经济政策不确定性感知显著抑制了企业ESG表现, 在经过一系列稳健性检验后, 结果保持不变。进一步研究发现, 管理者信心、 分析师跟踪、 信息不对称是企业经济政策不确定性感知作用于ESG表现的三大中介路径。异质性分析发现, 国有产权性质、 低管理层持股比例、 高信息披露水平、 高媒体关注度以及低财务风险能够显著缓解二者之间的关系。研究结论对提升企业ESG表现、 推动企业可持续发展具有建设性意义。

【关键词】可持续发展;ESG;经济政策不确定性;企业感知

【中图分类号】F272 【文献标识码】A 【文章编号】1004-0994(2023)21-0069-9

一、 引言

党的二十大报告中提到, 必须完整、 准确、 全面贯彻落实新发展理念, 构建新发展格局, 推动经济实现高质量发展。在全面推进“双碳”目标背景下, 社会各界越来越关注企业在环境、 社会及治理(ESG)方面的表现。ESG理念强调的长期可持续经营模式, 不仅有利于实现企业与社会、 环境的良性互动, 还有利于推动整个社会实现可持续发展, 对构建新发展格局和实现“双碳”目标具有重要意义。

在此背景下, 本文主要从企业经济政策不确定性感知视角探讨经济政策变动与企业ESG表现之间的关系。现存大量文献主要从经济政策不确定性视角研究经济政策变化对企业投资决策的影响, 采用的主要是宏观层面的时间序列指标。这一指标应用的前提是所有企业对经济政策不确定性的感知是同质化的, 且该指标只涵盖了宏观层面经济政策变动产生的不确定性, 未将行业层面以及企业经营环境差异产生的不确定性包含在内。因此, 本文利用上市公司年报中的管理层讨论与分析(MD&A)部分, 通过文本分析的方式构建微观企业层面的经济政策不确定性指标。

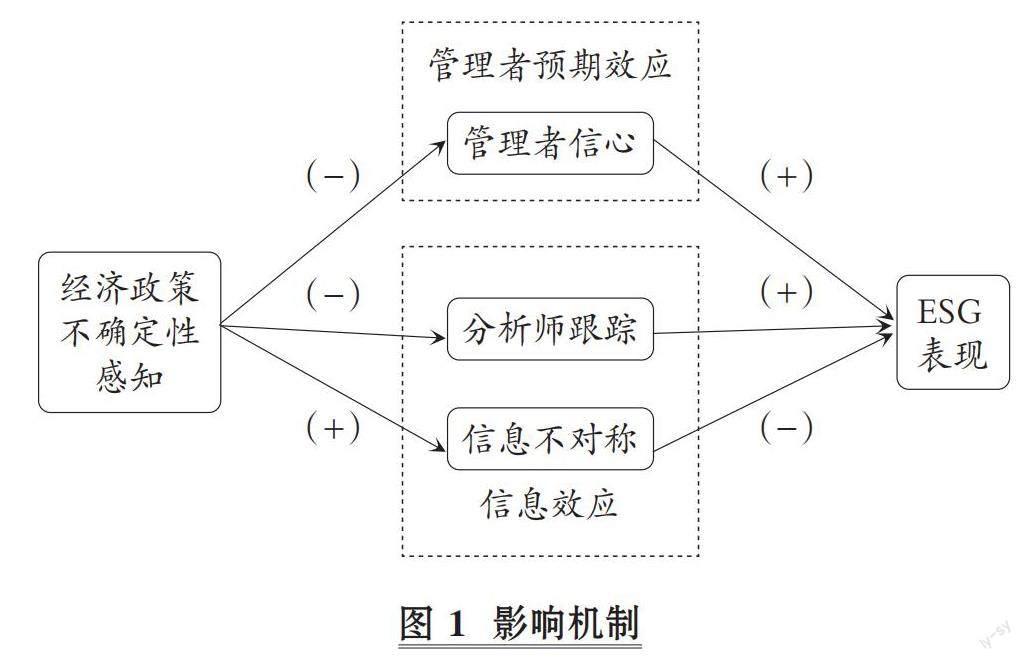

本文的研究旨在回答以下两个问题: 经济政策变动视角下, 微观企业的经济政策不确定性感知是否存在显著差异, 这一差异对企业ESG表现产生怎样的影响?企业对经济政策不确定性的感知通过何种渠道影响了企业的ESG表现?本文研究发现, 企业的经济政策不确定性感知通过管理者预期效应和信息效应两条路径降低了企业ESG表现。

本文的增量贡献主要体现在三个方面: 第一, 拓展了企业ESG表现影响因素的研究。在企业ESG影响因素方面, 过往文献主要从企业资本结构、 数字化转型以及人文环境等角度展开分析。本文从经济政策不确定性感知视角出发, 讨论了其对企业ESG表现的负向影响。第二, 拓展了经济政策不确定性感知对企业ESG表现的作用路径, 挖掘了企业不确定性感知产生的信息效应和管理者预期效应。第三, 丰富了经济政策不确定性领域的相关研究, 本文采用企业层面经济政策不确定性指标不仅可以增强回归结果的可靠性, 而且综合了企业层面来自各维度的不确定性因素, 丰富了经济政策不确定性经济后果的相关研究。

二、 理论分析与假设提出

“经济政策不确定性”这一概念自提出后, 已有文献主要从宏观层面对其进行量化, 主要度量方法可归纳为三种类型: ①利用经济或金融层面的统计学指标波动特征衡量宏观层面的经济政策不确定性, 包括市场波动率、 经济波动率等。Bloom(2009)认为, 不确定性是指事件发生的可能性无法预测, 而波动性的增加预示着未来更加难以预测, 因此可采用波动率作为不确定性的代理变量。②利用相关外生冲击事件进行研究。如采用政府换届(韩珣等, 2022)、 能源价格变化(Stein和Stone,2013)等产生不确定性的外生冲击衡量不确定性。这一方法的特点是采用外部冲击产生的波动来测度经济政策变化产生的后果。③利用文本分析方法构建经济政策不确定性指标。Baker等(2016)利用主流新闻报刊作为语料, 构建关键词词典, 衡量不同国家或地区面临的经济政策不确定性。李成等(2017)采用此模式进一步提炼出税收政策不确定性指标。上述研究所构建的相关不确定性指标均为时间序列指标, 与年度面板数据合并时无法控制年度固定效应。为解决此问题, Yu等(2021)利用省级政府工作报告提炼出经济政策类词语, 采用新闻媒体文本构建出省级经济政策不确定性指标。聂辉华等(2020)则采用经济政策不确定语句占MD&A 语句总数的比值来衡量企业的经济政策不确定性感知, 构建了企业层面的经济政策不确定性指标。

上述衡量经济政策不确定性的方法各具优劣。Baker等(2016)利用新闻媒体文本开发的经济政策不确定性指数(EPU)得到了较为广泛的应用, 但这一指数仍存在局限性: 首先, EPU指数为时序指标, 在刻画某一国家或地区在一段时间内的宏观经济政策不确定性程度时效果较好, 但匹配到企业层面构建年度面板数据时, 常因多重共線性问题而无法控制年度固定效应; 其次, 使用由EPU指数刻画的宏观经济政策不确定性程度来考察其对企业微观经济活动的影响时, 未考虑企业异质性带来的感知差异, 而不同地区、 行业的企业对经济政策不确定性程度的感知可能因行业政策的变动调整或是地方政府的扶持补贴而存在显著差异。在此基础上, 本文采用企业层面的经济政策不确定性指标将各方因素统一纳入不确定性感知体系进行刻画。

目前, 有关经济政策不确定性的微观影响方面研究主要从企业及家庭视角展开。根据实物期权理论, 由于投资不可逆性的存在, 一个投资机会可以视为一份看涨期权合约, 看涨期权的价值与未来不确定性程度呈正相关关系。经济政策不确定性程度的上升会增加当前投资机会的实物期权价值, 从而降低企业投资的边际成本, 促使企业推迟当前长期投资计划(Gulen和 Ion,2016;Kim和Kung,2017)。同时较高的经济政策不确定性会削弱企业的实体投资意愿, 改变其资产配置策略, 使企业转而追求可逆程度高、 变现快、 期限短的金融资产(刘贯春等,2020;李双燕等,2022), 而政策连续性的上升有利于抑制企业“脱实向虚”参与金融投机活动(韩珣等,2022)。但上述研究主要是以宏观经济政策不确定性指数为基础开展的, 从宏观层面考虑了企业面临的经济政策不确定性。聂辉华等(2020)进一步利用文本分析方法构建了企业层面衡量经济政策不确定性感知的指标, 并利用上市公司季度数据考察了企业不确定性感知对金融资产持有的影响, 研究发现企业不确定性感知的上升促进了企业金融资产持有, 同时削减了固定资产投资, 二者之间产生了替代效应。何超等(2023)研究发现, 不确定性感知的上升推动了企业跨国投资, 且投资的速度以及多元化程度均会提升。

作为可持续发展象征的ESG代表了企业在环境、 社会责任、 内部治理三个方面的表现。但现有研究主要从企业特征以及内部治理等角度切入, 探索企业ESG表现背后的推动因素。本文尝试从企业所面临的外部经济环境出发, 采用企业层面的经济政策不确定性感知指标, 讨论企业经济政策不确定性感知与ESG表现之间的因果效应, 试图从政策环境角度揭开影响企业ESG表现的关键因素, 为如何推动企业可持续发展提供新的思路与参考。

与其他类型投资相比, ESG投资回收周期长, 并且产生的多为隐性的间接回报, 因此在短期内难以对其进行准确的估算。同时, 与金融资产或固定资产投资相比, ESG投资初始投入与清算价值之间的差距较大, 一旦投入则无法通过清算变现的方式获得收益, 因此是一项可逆性低、 几乎无法变现的长期投资。企业经济政策不确定性感知上升削弱了管理层对未来风险和不确定性的把控, 同时加大了对未来经营现金流以及折现系数的估计难度, 这些都导致企业难以准确核算项目的净现值(NPV)以及成本回收周期。根据经理人风险厌恶理论, 在这一情况下, 管理层出于业绩需要会放弃带来长期增值效应的ESG投资, 转而投资于风险系数低、 可预见性强的实体资产或金融资产, 当管理者持有大量公司股票以及其他证券时会加剧这一效应(Panousi和 Papanikolaou,2012)。

综合上述分析, 本文提出以下假设:

H1: 经济政策不确定性感知上升会降低企业ESG表现。

企业面临经济政策不确定性程度的上升会加大外部利益相关者以及潜在投资者获取企业特质信息的难度, 从而加剧内外部信息不对称性, 削弱外部监督治理效力并导致企业信息透明度下降(丁亚楠和王建新,2021), 这无疑会削弱企业开展ESG活动的意愿和动机。证券分析师个人或团队通常长期追踪研究某一领域, 企业个体经济政策不确定性的上升会导致企业未来发展的可预见性降低, 从而促使分析师更换追踪目标, 进而降低企业的市场关注程度。监督假说认为, 分析师作为外部监督的重要力量, 分析师关注度的下降会削弱企业的外部治理监督机制(Jensen和Meckling,1976;Healy和Palepu,2001)。而外部监督的减少会削弱企業从事ESG活动的动机, 进而降低ESG表现。

基于上述分析, 本文提出以下假设:

H2: 经济政策不确定性感知上升通过降低分析师跟踪度和增加信息不对称程度降低企业ESG表现。

经济政策不确定性的上升代表着政策出台与实施的不可预测性上升, 管理层很难预测未来政策实施的效果(耿中元等,2021;刘伟和戴冰清,2020), 因此企业面临的经济政策不确定性上升会削弱管理层对于企业未来发展前景的信心, 降低其对企业未来盈利的预测, 这一渠道会推动管理层选择预期回报更加可靠、 在短期内能够保障公司业绩的投资方向。叶蓓和袁建国(2008)研究发现, 企业家信心的提高能够促进投资增长, 反之则会抑制企业投资。综合上述分析, 经济政策不确定性上升会削弱管理者信心, 从而助推企业改变自身投资策略、 缩减ESG投资, 进而降低企业整体ESG表现。

基于上述分析, 本文提出以下假设:

H3: 经济政策不确定性感知上升通过削弱管理者信心降低企业ESG表现。

综上, 经济政策不确定性感知对企业ESG表现的影响机制如图1所示。

三、 研究设计

(一)样本选择与数据来源

本文以我国2010 ~ 2020年A股上市公司作为研究样本, 剔除金融业公司。同时对企业层面连续变量进行1%水平的缩尾处理, 以规避极端值产生的影响。上市公司财务数据来自国泰安数据库, MD&A文本来自CNRDS数据库。利用Python通过文本分析技术测算上市公司经济政策不确定性感知指标。

(二)指标选取

1. 被解释变量: 企业ESG表现。本文使用华证ESG年度评级衡量企业的ESG表现。华证ESG评级统计时间长, 与其他评级机构指标相比覆盖上市公司范围广, 同时其借鉴国外ESG评级标准以及我国上市公司实际情况对企业整体ESG表现进行评价。本文参考已有文献的通用做法, 对企业ESG评级AAA ~ C分别赋值9 ~ 1。

2. 解释变量: 经济政策不确定性感知。本文参考已有研究, 利用文本分析方法从上市公司年报中MD&A部分提取表述企业经济政策不确定性感知的语句, 并通过计算经济政策不确定性语句占MD&A文本语句总数比例的方法衡量企业经济政策不确定性感知。

MD&A作为上市公司年报中的非结构化部分, 包括过去总结和未来展望两部分内容, 蕴含了管理层对过去一个经营年度情况的总结和未来一个经营年度的展望。通过对MD&A信息进行挖掘可以分析得到管理层对经济政策不确定性因素的感受与预期。

目前, 关于经济政策不确定性感知目标语句的提取有两种思路。一是利用词袋法, 通过构建代表不确定性与经济政策两个领域的关键词词典, 当一个语句中同时出现经济政策类词语和代表不确定性的词语时, 即认为该语句为经济政策不确定性语句。二是利用机器学习方法, 通过人工阅读提取代表经济政策不确定性的语句作为训练集训练模型, 进而利用训练好的模型识别文本中代表经济政策不确定性的语句, 但这一方法由于经济政策不确定类表述占MD&A文本的比例相对较低且不同文本中表述方式差异较大, 因此这一方法识别误差较大。本文采用第一种方法即词袋法识别企业的经济政策不确定性感知, 参考聂辉华等(2020)构建的词表, 分别构建经济政策不确定性语句占比(EPUS)以及经济政策不确定性词汇占比(EPUW)两个指标衡量企业的经济政策不确定性感知。主回归中采用经济政策不确定性词汇占比(EPUW)指标, 稳健性检验中采用经济政策不确定性语句占比(EPUS)指标。

公式(1)中: i、 t分别代表企业、 年度; S代表一份MD&A文本中所含的总句数; I代表示性函数, 当语句为经济政策不确定性语句时取1, 否则取0。

公式(2)中: nunc代表一个经济政策不确定性语句中所含有的不确定性词汇总数; W代表一份MD&A文本中所含的总词数。

3. 中介变量。

(1)管理者信心。现有关于管理者信心的度量, 主要测度的是管理者的过度自信。测度指标涵盖高管薪酬(姜付秀等,2009)、 盈利预测偏差(余明桂等,2006)、 企业家信心调查(隋建利等,2023)、 投资表现(Schrand和Zechman,2012;易靖韬等,2015)等。考虑到本文的研究对象为企业ESG投资, 经济政策不确定性主要对管理者投资行为产生影响, 因此本文沿用易靖韬等(2015)的研究思路, 采用投资表现指标衡量企业管理者信心。

(2)分析师跟踪。参考李春涛等(2014)的方法, 根据分析师所在机构发布的盈利预测, 判断一个机构是否跟踪了上市公司。本文采用分析师跟踪人数加1取自然对数的方式衡量一家企业的分析师跟踪度。

(3)信息不对称。本文参考于蔚等(2012)的方法, 对流动性比率(LR)、非流动性比率( ILL)、 收益率反转(GAM)三大指标提取第一主成分, 构建信息不对称指标, 衡量企业与市场之间的信息不对称程度。

4. 控制变量。本文参考相关文献(Tang等,2023;Fang等,2023)的做法, 选取了企业规模(Size)、 资产负债率(Lev)、 营业收入增长率(Growth)、 资产回报率(ROA)、 企业年龄(Age)、 现金流水平(CFO)、 企业成长性(Tobinq)、 独董占比(Indep)、 产权性质(SOE)、 两职兼任(Dual)、 两权分离度(Seperation)等控制变量。相关变量定义见表2。

(三)模型构建

为了研究企业经济政策不确定性感知与ESG表现之间的关系, 本文建立了如下实证模型:

ESGi,t=β0+β1EPUWi,t+β2Controli,t+τi+δt+εi,t (3)

模型(3)中, i、 t分别代表企业、 年份。被解释变量ESG代表企業在环境、 社会、 内部治理三个维度的表现, 采用华证ESG评级进行衡量。EPUW代表企业经济政策不确定性感知, 是本文的核心解释变量。Control代表其他影响企业ESG表现的一系列因素, 作为控制变量纳入回归方程。模型(3)中控制个体(τ)和年份(δ)固定效应用来验证H1, 即企业经济政策不确定性感知对ESG表现的影响。

四、 实证结果及分析

(一)描述性统计

表3是主要变量的描述性统计结果。从表3中可以看出, 企业ESG表现的均值为6.493, 标准差为1.120, 最大值为9, 最小值为3, 表明不同企业之间ESG水平的差异较大, 充分证明了本文研究的必要性。企业经济政策不确定性感知指标EPUW的均值为0.086, 标准差为0.093, 最大值为0.452, 最小值为0, 说明样本期内不同企业对经济政策不确定性的感知程度差异较大。其余控制变量的描述性统计结果与已有文献基本一致, 不再赘述。

(二)基准回归分析

表4报告了模型(3)的估计结果。考虑回归结果的稳健性, 在加入企业、 年份固定效应的基础上, 考察经济政策不确定性感知与企业ESG表现之间的关系。第(1)列为控制固定效应但不加入控制变量的回归结果, 第(2)列在控制固定效应的基础上加入控制变量。回归结果显示, EPUW的系数均在1%的水平上显著为负, 说明企业经济政策不确定性感知上升显著降低了其自身的ESG表现, 验证了H1。

(二)稳健性检验

1. 更换经济政策不确定性感知指标的衡量方式。本文进一步更换企业经济政策不确定性感知的衡量方式, 采用MD&A文本中经济政策不确定性语句占比(EPUS)进行衡量。回归结果列示于表5第(1)列。可见结果保持不变, EPUS的系数仍然在1%的水平上显著为负。

2. 更换企业ESG表现指标的衡量方式。本文采用两种方式重新衡量企业的ESG评级表现。首先, 对赋值后的华证ESG评级指标取自然对数(lnESG), 重新进行回归并观察结果。回归结果列示于表5第(2)列。其次, 参考王波和杨茂佳(2022)的方法, 采用华证ESG季度评级指标的年度平均值(ESGy)衡量企业的ESG表现。同时, 计算环境(Ey)、 社会(Sy)、 内部治理(Gy)三个维度的年度平均值分别进行回归, 探究企业经济政策不确定性感知对ESG三个维度的非对称影响。回归结果列示于表5第(3) ~ (6)列。改变ESG衡量方式后, 前文结论仍然保持稳健。通过对ESG指标的分项回归, 可以看到经济政策不确定性感知主要抑制了企业的内部治理, 而对其他两个维度并无显著影响。

3. 更改回归方法与考虑内生性问题。考虑到ESG指标为多元离散变量, 本文进一步采用多元有序Logit模型进行回归, 以考察结果的稳健性。回归结果列示于表6第(1)列。良好的ESG表现有助于降低企业外部融资成本, 同时塑造良好的企业声誉, 这些都有助于降低企业面临的经济政策不确定性, 为排除可能存在的反向因果所引发的内生性问题, 本文采用滞后一期的企业经济政策不确定性感知指标作为工具变量, 采用两阶段最小二乘法(2SLS)进行检验, 回归结果列示于表6第(2)列。回归结果表明, 在排除潜在的内生性问题后, 经济政策不确定性感知的上升仍显著降低了企业ESG表现。主回归结论保持稳健。

五、 机制检验

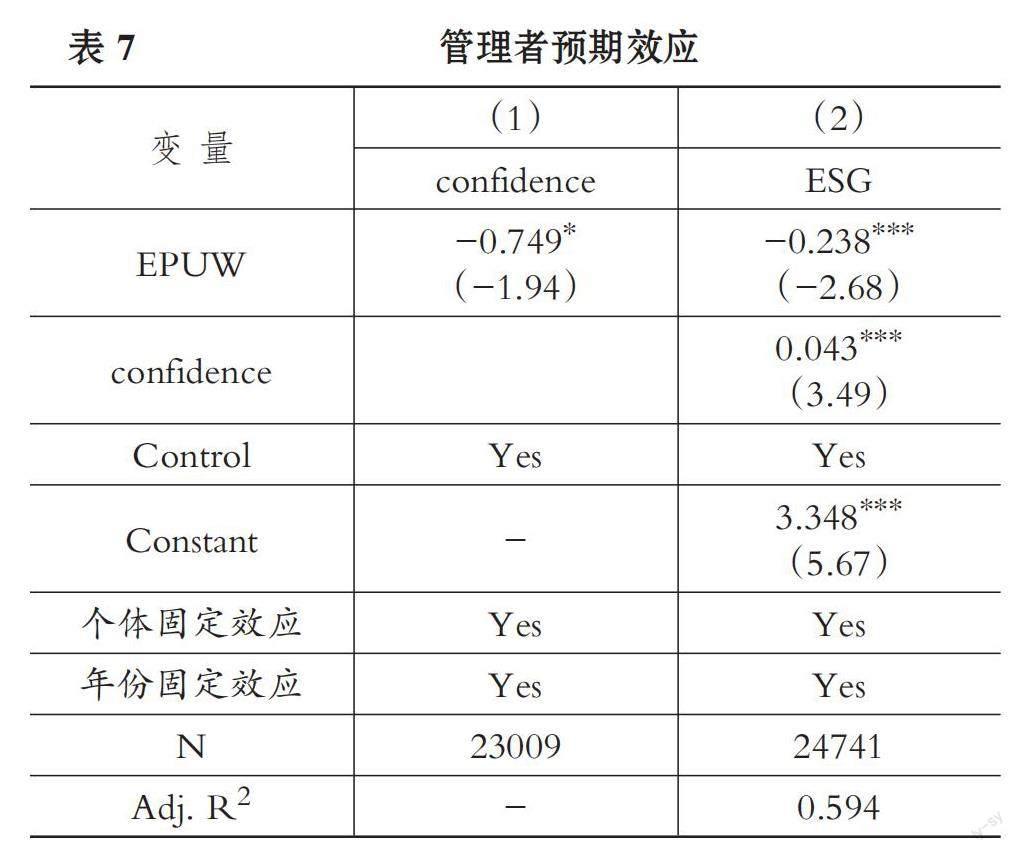

为探究企业经济政策不确定性感知对ESG表现的作用路径, 本文参考Baron和Kenny(1986)的检验方法, 从管理者预期效应与信息效应两个角度, 分别检验管理者信心、 分析师跟踪与信息不对称的中介效应。在已验证经济政策不确定性感知对企业ESG表现影响的基础上, 本文构建了模型(4) ~ (7)分析二者之间的中介路径。

为了验证管理者预期效应, 首先将管理者信心作为中介变量放入回归方程, 依次检验模型(4)和(5), 考慮到管理者信心为二元变量, 取值只有0和1, 因此模型(4)采用Logit回归进行分析, 同时采用固定效应模型并控制年份固定效应。

confidencei,t=γ0+γ1EPUWi,t+γ2Controli,t+τi+δt+εi,t (4)

ESGi,t=φ0+φ1EPUWi,t+φ2confidencei,t+φ3Controli,t+τi+δt+εi,t (5)

进一步验证信息效应路径。依次验证分析师跟踪与信息不对称在经济政策不确定性感知与企业ESG表现之间是否发挥了中介效应。

Analyst/ASYi,t=δ0+δ1EPUWi,t+δ2Controli,t+τi+δt+εii,t (6)

ESGi,t=θ0+θ1EPUWi,t+θ2Analyst/ASYi,t+θ3Controli,t+τi+δt+εi,t (7)

表7列示了管理者信心的回归结果。可以看到, 企业经济政策不确定性感知上升显著削弱了管理层的投资信心, 管理层投资信心的降低对企业ESG表现产生了负向影响。可见, 管理者信心在经济政策不确定性感知与企业ESG表现之间发挥了部分中介效应。

表8列示了企业经济政策不确定性感知产生的信息效应的回归结果。分析师跟踪采用分析师跟踪人数加1取自然对数衡量, 需要注意的是, 如果存在分析师团队则将默认为一个整体。第(1)、 (2)列汇报了分析师跟踪的中介效应检验结果; 第(3)、 (4)列汇报了信息不对称的中介效应检验结果。通过回归结果, 可以得出两点结论。第一, 经济政策不确定性感知上升通过降低分析师跟踪度来降低企业ESG表现, 分析师跟踪在经济政策不确定性感知与企业ESG表现之间发挥了部分中介效应。第二, 信息不对称在经济政策不确定性感知与企业ESG表现之间发挥了部分中介效应, 不确定性感知上升提高了企业与外部利益相关者的信息不对称程度。综合上述分析可知, 经济政策不确定性感知上升通过降低分析师跟踪度和提高内外部信息不对称程度降低了企业ESG表现。

六、 进一步分析

1. 产权性质异质性。针对不同产权性质的企业而言, 企业面临的经济政策不确定性感知对其自身ESG表现的影响可能存在显著差异。相较于非国有企业, 国有企业还担负着政策性任务, 其投资决策并非完全以利益为导向, 在实现“双碳”目标、 推行可持续发展的今天, 国有企业正在积极承担环境、 社会责任, 加强内部治理, 布局投资ESG领域相关产业。因此, 国有企业经济政策不确定性感知对其可持续领域投资决策的影响相对有限。本文在模型中引入产权性质(SOE)及其与经济政策不确定性感知的交互项, 从不同产权性质视角探讨经济政策不确定性感知对企业ESG表现的影响。表9第(1)、 (2)列汇报了分组回归结果。结果说明, 经济政策不确定性感知对国有企业ESG表现的负向冲击相对较小, 国有企业的社会责任使命缓解了经济政策不确定性带来的负向效应。

2. 管理层持股异质性。在回归模型中引入管理层持股(MShrRat)及其与经济政策不确定性感知的交互项。表9第(3)、 (4)列汇报了管理层持股与企业经济政策不确定性感知交互效应回归结果, 用于验证经理人风险厌恶理论。回归结果显示, 交互项系数显著为负, 说明在经济政策不确定性感知上升的背景下, 管理层持股比例越高则越会缩减ESG投资, 从而降低企业整体ESG表现。

3. 信息披露水平异质性。在企业面临经济政策不确定性程度上升带来信息不对称水平上升的背景下, 企业信息披露水平的上升可以有效缓解内外部信息不对称程度, 因此本文认为企业信息披露水平的上升产生了信息补偿效应, 这一效应有效缓冲了经济政策不确定性对企业ESG表现的负向冲击。本文采用深交所信息披露指标衡量企业信息披露水平(QuaInfdis), 在模型中分别引入企业信息披露水平变量及其与经济政策不确定性感知的交互项, 检验结果如表10第(1)、 (2)列所示。回归结果表明, 交互项系数显著为正。企业信息披露水平的上升向市场释放了关于企业内部运营情况的增量信息, 缓解了经济政策不确定性上升带来的信息不对称问题, 从而弱化了经济政策不确定性与企业ESG表现之间的负相关关系。

4. 媒体关注度异质性。媒体报道可以通过挖掘、 报道企业日常经营中的特质信息, 并通过公共平台向社会进行传播, 这一信息传导路径有效缓解了企业与投资者之间面临的信息不对称问题。企业被报道次数越多, 面临的媒体监管越强, 企业内部信息越会被充分释放及解读, 从而可以有效缓解由于经济政策不确定性上升而产生的信息不对称问题, 削弱经济政策不确定性感知对企业ESG表现的负面影响。本文参考杨国超和张李娜(2021)的方法, 采用企业被媒体报道数加1取自然对数衡量企业当年的媒体关注度(Media)。表10第(3)、 (4)列汇报了媒体关注度与经济政策不确定性感知交互效应的回归结果。结果显示, 交互项系数显著为正, 说明媒体关注度缓解了经济政策不确定性感知对企业ESG表现的负向冲击。

5. 财务风险异质性。经济政策不确定性感知对企业ESG表现的抑制作用对于不同财务状况的企业存在差异化影响。对于潜在破产风险较高的企业来说, 自身面临的政策不确定性程度上升会进一步降低管理层以及外界对企业未来前景的乐观程度, 此时负债利息的刚性兑付会限制并削弱企业进行长期投资的能力及意愿。本文采用何德旭和张斌彬(2021)等构建的Z指标衡量企业面临的财务风险(ZScore)。表10第(5)、 (6)列汇报了财务风险产生的调节作用。回归结果表明, 在财务风险较高的企业中, 经济政策不确定性感知对企业ESG表现的抑制作用更强。

七、 结论与启示

本文选取2010 ~ 2020年我国A股上市公司数据, 考察了经濟政策不确定性感知对企业ESG表现的影响。研究结果表明, 经济政策不确定性感知上升显著降低了企业ESG表现。进一步探索作用机制发现, 企业经济政策不确定性感知上升通过削弱管理者信心、 降低分析师跟踪度及提高内外部信息不对称程度三条路径降低了企业ESG表现。

就研究意义而言: 第一, 本研究采用企业层面经济政策不确定性变量有效规避了以往研究中政策感知同质化和模型无法引入年度固定效应的问题, 更加准确地度量了企业面临的经济政策不确定性, 从ESG这一视角出发研究了其对企业可持续发展投资决策的影响效应。第二, 本文进一步讨论了经济政策不确定性感知抑制企业ESG表现中的管理者预期效应与信息效应, 丰富了经济政策不确定性与企业可持续发展之间的关联机制。第三, 本文丰富了经济政策不确定性和企业ESG表现两个领域的研究成果, 将企业不确定性感知和ESG表现纳入同一研究框架, 探讨了在经济政策不确定性上升的背景下助推企业实现可持续发展的新路径。

本文研究具有以下两点启示: 第一, 在面临较高的经济政策不确定性时, 政府应出台相关产业扶持措施如减税降费、 增加补贴等来增强企业管理层对于未来发展的信心, 避免因为经济政策不确定性的上升导致企业忽视内部治理, 减少可持续发展投资。第二, 在经济政策不确定性上升时, 企业应积极主动地披露内部运营信息, 缓解因经济政策不确定性上升而加剧的内外部信息不对称, 有效保证外部利益相关者能够及时获取企业内部的真实信息, 从而助推自身改善内部治理, 实现可持续发展。

【 主 要 参 考 文 献 】

耿中元,李统,何运信.经济政策不确定性对企业投资的影响——企业家信心的中介效应及代理成本的调节作用[ J].复旦学报(社会科学版),2021(1):184 ~ 193.

何德旭,张斌彬.居民杠杆与企业债务风险[ J].中国工业经济,2021(2):155 ~ 173.

韩珣,李建军,彭俞超.政策不连续性、非金融企业影子银行化与企业创新[ J].世界经济,2022(4):31 ~ 53.

何超,李延喜,徐润香.企业不确定性感知对创新决策的影响研究[ J].管理学报,2023(4):543 ~ 557.

姜付秀,张敏,陆正飞,陈才东.管理者过度自信、企业扩张与财务困境[ J].经济研究,2009(1):131 ~ 143.

刘贯春,刘媛媛,张军.经济政策不确定性与中国上市公司的资产组合配置——兼论实体企业的“金融化”趋势[ J].经济学(季刊),2020(5):65 ~ 86.

刘伟,戴冰清.不确定性如何影响上市公司R&D投入?——基于战略成长期权视角[ J].金融教育研究,2022(4):49 ~ 58.

李春涛,宋敏,张璇.分析师跟踪与企业盈余管理——来自中国上市公司的证据[ J].金融研究,2014(7):124 ~ 139.

李双燕,刘畅,谈笑.经济政策不确定性是否驱动制造业企业的“脱实向虚”——基于中介效应及调节效应识别[ J].经济理论与经济管理,2022(4):40 ~ 55.

李成,程玮璇,赵天骄.基于媒体报道文本的税收政策不确定性指数构建[ J].厦门大学学报(哲学社会科学版),2023(1):29 ~ 41.

聂辉华,阮睿,沈吉.企业不确定性感知、投资决策和金融资产配置[ J].世界经济,2020(6):77 ~ 98.

隋建利,张龙,申瑛琦.贸易政策不确定性的进出口时变效应研究——兼论企业家信心的传导路径[ J].国际金融研究,2023(2):3 ~ 13.

王波,杨茂佳.ESG表现对企业价值的影响机制研究——来自我国A股上市公司的经验证据[ J].软科学,2022(6):78 ~ 84.

余明桂,夏新平,邹振松.管理者过度自信与企业激进负债行为[ J].管理世界,2006(8):104 ~ 112+125+172.

叶蓓,袁建国.管理者信心、企业投资与企业价值:基于我国上市公司的经验证据[ J].中国软科学,2008(2):97 ~ 108.

于蔚,汪淼军,金祥荣.政治关联和融资约束:信息效应与资源效应[ J].经济研究,2012(9):125 ~ 139.

易靖韬,张修平,王化成.企业异质性、高管过度自信与企业创新绩效[ J].南开管理评论,2015(6):101 ~ 112.

杨国超,张李娜.产业政策何以更有效?——基于海量媒体报道数据与研发操纵现象的证据[ J].经济学(季刊),2021(6):2173 ~ 2194.

Ahmed A. S., Duellman S.. Managerial overconfidence and accounting conservatism[ J].Journal of Accounting Research,2013(1):1 ~ 30.

Baron R. M., Kenny D. A.. The moderator-mediator variable distinction in social psychological research: Conceptual, strategic, and statistical considerations[ J].Journal of Personality and Social Psychology,1986(6):1173.

Bloom N.. The impact of uncertainty shocks[ J].Econometrica,2009(3):623 ~ 685.

Baker S. R., Bloom N., Davis S. J.. Measuring economic policy uncertainty[ J].The Quarterly Journal of Economics,2016(4):1593 ~ 1636.

Fang M., Nie H., Shen X.. Can enterprise digitization improve ESG performance?[ J].Economic Modelling,2023(118):106101.

Gulen H., Ion M.. Policy uncertainty and corporate investment[ J].The Review of Financial Studies,2016(3):523 ~ 564.

Healy P. M., Palepu K. G.. Information asymmetry, corporate disclosure, and the capital markets: A review of the empirical disclosure literature[ J].Journal of Accounting and Economics,2001(1 ~ 3):405 ~ 440.

Jenson M. C., Meckling W. H.. Theory of the firm: Managerial behavior, agency costs and ownership structure[ J].Journal of Financial Economics,1976(4):305 ~ 360.

Kim H., Kung H.. The asset redeployability channel: How uncertainty affects corporate investment[ J].The Review of Financial Studies,2017(1):245 ~ 280.

Panousi V., Papanikolaou D.. Investment, idiosyncratic risk, and ownership[ J].The Journal of Finance,2012(3):1113 ~ 1148.

Schrand C. M., Zechman S. L.. Executive overconfidence and the slippery slope to financial misreporting[ J].Journal of Accounting and Economics,2012(1):311 ~ 329.

Tang J., Wang X., Liu Q.. The spillover effect of customers' ESG to suppliers[ J].Pacific-Basin Finance Journal,2023(78):101947.

Yu J., Shi X., Guo D., et al.. Economic policy uncertainty (EPU) and firm carbon emissions: Evidence using a China provincial EPU index[ J].Energy Economics,2021(94):105071.

(責任编辑·校对: 许春玲 李小艳)