中美股市联动的时变效应研究

——基于突发公共危机视角

段黛玮,沙文兵

(安徽财经大学国际经济贸易学院,安徽蚌埠 233000)

一、引言

2020 年以来,新型冠状病毒感染疫情(以下简称“新冠疫情”)在全球相继暴发,世界各地接连遭受疫情重创,实体经济大面积停工停产,全球主要股票市场出现剧烈波动。美股在2020 年3 月出现罕见的多次熔断,A 股在2020 年春节后首个交易日出现超过7%的下跌,全球其他股市纷纷陷入技术性下跌。自2008 年以来,随着人民币国际化进程的推进,中国加速融入国际金融体系。美国是世界金融体系的中心,中国是最大的新兴经济体,A 股与美股的关系日益密切,联动日益复杂,在疫情期间,两者的联系更为紧密。当前新冠疫情处于低水平波动状态,全球进入后危机时代,但人民币国际化的进程不会停止,中国资本市场的对外开放不会停止,探究中美股市联动,分析A 股与美股的风险溢出效应和不同时期的波动响应,有利于在后续政策制定中加强对突发危机的应对,建立起防御措施,防范由外部风险溢出导致的系统性风险,宏观审慎地持续推进人民币国际化。

二、文献综述

股市联动的直接动力来自投资者。金融市场的资本流动源于息差,国内市场与国际市场的联动性低于国内市场之间的联动性,且有时会呈现反向波动,投资者进行国际化投资组合可以实现风险对冲,达到跨期保值或提升收益的目的(Grubel,1968)。关于股市联动性机制的研究,主要存在以下两个视角:一是经济基本面的关联;二是风险溢出与市场传染(King 和Wadhwani,1990;Connolly 和Wang,1998;Chan 等,2008)。第一种机制从宏观经济的角度分析金融市场的相关性,主要揭示金融市场波动的深层原因,即基于经济基本面产生的预期波动,适用于分析股市联动的长期趋势。金融基本面包括贸易、金融市场成熟度、物价变动、汇率波动等(朱小能和吴杰楠,2021),两个市场的联动可以从双方投资者对全球经济的预期和对各自经济的预期来阐释。第二种机制则是立足全球金融市场的系统性角度分析各组成部分的联系,主要描述金融市场波动的短期特征或时间特征。金融体系的子市场并非相互独立,其内在关联构成风险传播渠道,资本跨市场的高频交易使得单一市场风险溢出,从风险关联和市场传染的角度可以揭示不同市场短期波动的相互作用,适用于分析股市联动在特定时期或特定冲击下的短期规律。

作为最大的发展中国家和发达国家,中美两国互为重要的贸易伙伴,经济多领域关系密切。随着人民币国际化的不断深入推进,资本账户逐步开放,跨境投资愈发便捷,在中美经济基本面紧密联系的基础上,中美股市的相互关联进一步加深,尤其是短期的波动溢出(郑挺国和刘堂勇,2018)。美国股市作为世界的核心市场,也是波动相对剧烈的市场,其风险会传递给其他资本自由度相对较高的市场,比如其他G7 国家股市(朱小能和吴杰楠,2021)。Lai 和Tseng (2010)提出,对于G7 国家来说,A 股不仅是风险对冲的工具,还是资本的“避风港”。回顾近年来频发的数次危机,自金融危机和欧债危机以来,美股对A 股的风险溢出逐渐明显,尤其是在美股的极端波动时期(Zhang 和Li,2014),而且由于“涟漪效应”的存在,A 股还受到其他市场的溢出。也是在这段时期,随着人民币国际化的推进,A 股的波动外溢效应也开始显现(陈守东和陈开璞,2018;蒋彧和张玖瑜, 2019)。2018 年,中美贸易摩擦导致A 股承担了主要的下行压力;2020 年,新冠疫情暴发后,美股与A 股的相互影响增强,A 股也出现了摆脱与美股反向挂钩的现象,但是A 股自我调节机制的修复效果降低(王珊珊和王文立,2021)。已有研究表明,中美股市的关联存在时变特征,在长期呈现相关性不断提高的趋势,在短期呈现双向波动溢出。新冠疫情作为突发公共危机,造成了市场的短期剧烈波动,但长期影响尚难以推断。因此,疫情之后的中美股市联系适合使用带有时变系数的时序模型来分析其波动溢出效应。

当前,股票市场研究普遍使用GARCH 模型来观察收益率与市场风险之间的关系。DCC-MGARCH 模型基于广义GARCH 模型,考虑了变量之间相关系数的动态变化,相较于常系数模型,可以捕捉市场关联的动态特征。徐有俊等(2010)运用DCCMGARCH 模型考察A 股与国际其他市场的联动;其他研究用此模型研究包括中日韩在内的亚太主要新兴金融市场之间的联系(高猛和郭沛,2012;刘慧悦,2016;董建志,2022;赵霞等,2022)。疫情发生后,各地区进入暴发期的时间不尽相同,故而受到的冲击也不对称。DCC-MGARCH 模型从风险的角度探究市场之间的联动,但是无法描述特定时点的冲击会如何在市场之间传导。因此引入TVP-SV-VAR 模型,其固定时点脉冲效应反应可用于分析特定情景下的市场联动。TVP-SV-VAR 模型常用于探究政策对市场宏观变量的作用,如市场流动性(金春雨和张浩博,2016)、系统性风险(严超超和周海林,2021)等,还被用来考察中国金融市场(汇市、股市、大宗商品和房地产市场等)的联动,测度资本流动带来的影响(潘长春,2017;彭红枫和祝小全,2019)。

本文基于已有研究,结合股市关联的机制,以及人民币国际化进程中离岸人民币市场和港股在为境外投资者配置人民币资产发挥的重要作用,选取这两个市场分别作为A 股与美股关联中经济基本面联系和市场传染的渠道,使用DCC-MGARCH 模型和TVP-SV-VAR 模型来探究疫情之后股市联动的变化。本文的边际贡献在于:第一,在突发公共危机、全球市场处于异常波动情况下,考察离岸人民币市场和港股的缓冲风险能力,为推动人民币国际化提供了理论基础。第二,同时采用两个时变模型,用前一模型考察两个市场的风险溢出,用后一模型测度在不同地区疫情暴发阶段两个市场的相互作用,进一步丰富了中美股市联动效应的相关研究,为未来评估和防范突发公共危机情况下的外部市场风险输入提供参考。

三、模型构建

本文通过市场收益率来测度市场联动性。首先,收益率(cri)采用收盘价(closei)的自然对数值之差来衡量,计算方法如下:

其中,cri,t表示i市场在t时期的收益率,closei,t表示i市场在t时期的收盘价。在后续实证中,cr1表示道琼斯指数收益率,cr2表示上证指数收益率,cr3表示恒生指数收益率。

其次,汇率变动(exr)采用当期汇率ert与前一期汇率ert-1的自然对数值之差来衡量,计算方法如下:

在后续实证中,exrt表示t时期的离岸人民币汇率变动。

(一) DCC-MGARCH 模型

动态相关性的分析采用DCC-MGARCH 模型,用于描述市场之间的风险溢出关联,这既是市场联动的重要组成部分,也是市场联动的主要表现形式。

在DCC-MGARCH 模型的分析中,为了更准确地衡量风险溢出,常使用高频数据,故本文使用日交易数据作为研究对象。考虑到三个股市的交易时间,以北京时间为准,美股道琼斯指数的交易时间为21:30(22:30)至03:30(04:30),A 股上证指数的交易时间为09:30 至15:00,港股恒生指数的交易时间为10:00 至16:00,美股的交易时间与其他两个市场的交易时间没有重叠,故根据对信息反应的时间先后,在分析中采用美股的前一日数据作为当日数据 (朱小能和吴杰楠,2021),即,cr1,t=lnclose1,t-1-lnclose1,t-2,其余收益率和汇率变动的计算不变。根据信息准则,本文采用DCC-MGARCH(1,1)模型,具体设定如下:

其中,C是待估计的参数矩阵,εt是残差向量。残差项的条件协方差矩阵为Ht,其中对角线元素为残差的条件方差(),其他元素为对应的协方差(),且为对称矩阵。同时,构建残差的条件方差矩阵Dt=diag(),及相关系数矩阵Rt,其中对角线元素均为1,其他元素为ρij,t。MGARCH(1,1)的过程如下:

其中,Engle (2002)对动态相关系数矩阵Rt的求解如下:

其中,et-1是标准化之后的残差向量,即;R是Rt的均值。

(二) TVP-SV-VAR 模型

新冠疫情作为无法预测的外生冲击,对经济的各方面都造成影响,导致股票市场出现剧烈波动。考虑到各地区的疫情暴发存在时间上的先后,固定系数的向量自回归模型无法准确反映市场在不同疫情阶段的联动关系,本文采用时变系数的向量自回归模型,即TVP-SV-VAR 模型。参考Nakajima (2011)的研究,本文根据信息准则,使用一阶的TVP-SV-VAR 模型,具体设定如下:

起始的SVAR 模型为:

其中,yt=(cr1,t,cr2,t,cr3,t)′或(cr1,t,cr2,t,exrt)′,在考虑时变效应后,可简化为:

其中,yt和ct均为3×1的常数向量,εt是一个3×1的白噪音向量,满足各元素的均值为0、方差为1、协方差为0。At是3阶的下三角矩阵,且At=(a1,t,a2,t,a3,t)′。Bt是3 阶的相关系数矩阵,且。同时,构建,考虑到本文使用的是股市与汇率变动数据,此处的时变参数服从随机游走过程,设定如下:

残差项都服从正态分布,且独立分布,即协方差均为0。

在实证中,TVP-SV-VAR 模型使用周频数据,参考已有文献采用的数据频次(金春雨和张浩博,2016;潘长春,2017;彭红枫和祝小全,2019),并考虑不同市场每周交易天数与交易日期的区别,本文选取每周的最后一个交易日作为本周的数据。

四、实证分析

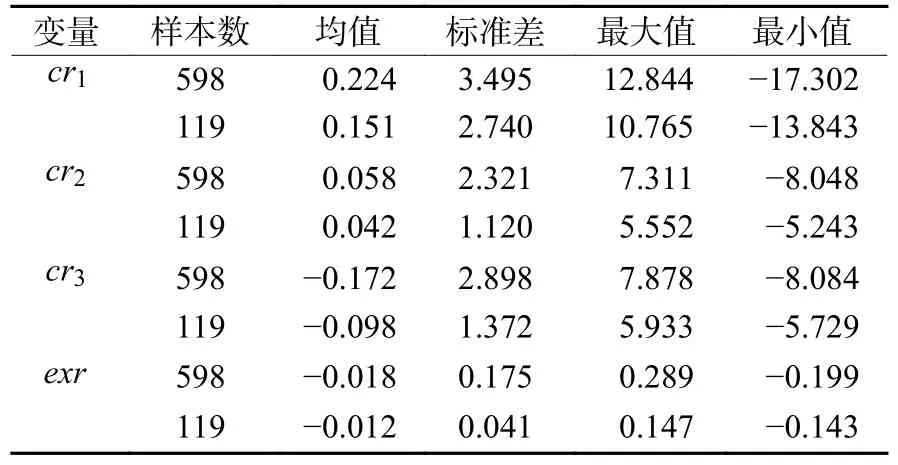

本文选取的样本区间是2020年1 月1 日至2022 年4 月8 日,采用道琼斯指数收益率(cr1)、上证指数收益率(cr2)及恒生指数收益率(cr3)分别代表美股、A 股及港股;采用离岸人民币汇率(exrt)衡量汇率变动,离岸人民币汇率上升(下跌)表示人民币贬值(升值)。股市数据来自WIND 数据库,汇率数据来自中经网统计数据库。日频数据样本总数为598;周频数据样本总数为119;缺失值采取差值法和移动平均值法补齐,缺失值的数量低于样本总数的5%。数据的描述性统计结果如表1 所示。结果显示,周频数据的波动性小于日频数据的波动性。

表1 描述性统计

(一) 数据检验

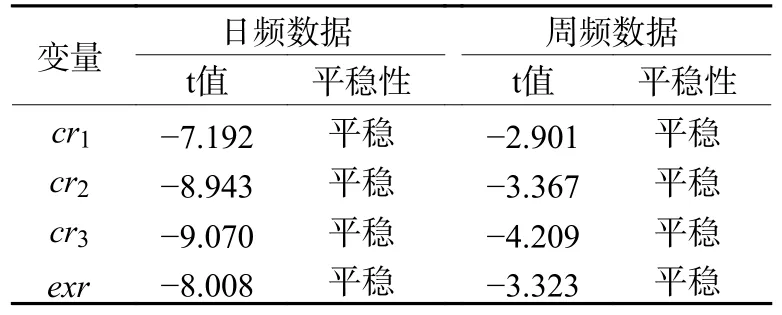

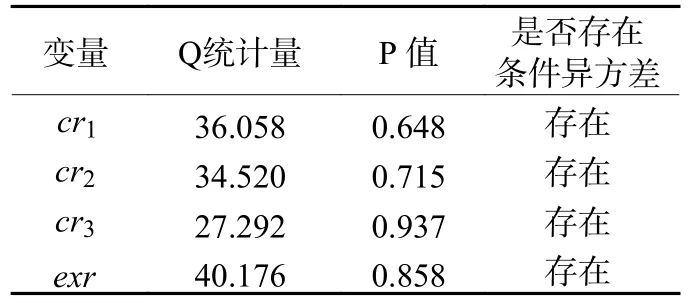

在使用时间序列数据进行分析之前,需要对数据的平稳性进行检验,如单位根检验,以避免因数据不平稳导致的有偏估计结果。考虑到本文的两个模型使用不同频率数据,需对日数据和周数据均进行检验。表2 的单位根检验结果表明,本文使用的数据均平稳,适用后续的实证模型,后续估计结果具有稳定性。

表2 单位根检验:ADF 检验结果

使用DCC-MGARCH 模型前需要对数据进行ARCH 效应分析,以判断其是否适用GARCH 族模型。本文对残差平方序列进行Q 检验,表3 的结果显示,残差平方序列存在自相关,残差存在条件自回归,满足使用GARCH 族模型的前置条件。

表3 ARCH 效应检验:Q 检验结果

(二) DCC-MGARCH 模型的结果及分析

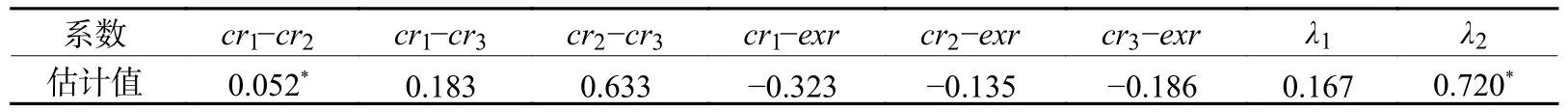

根据DCC 模型的准则,满足λ1、λ2>0,且λ1+λ2<1,则说明模型的变量之间的相关系数存在时变特征,适用DCC 模型而非固定相关系数模型。本文的结果中,λ1=0.167,λ2=0.720,且均在5%的水平上显著。可见,两个系数均大于0,且二者之和小于1,满足动态系数模型的应用条件。

表4 的结果表明,上证指数、道琼斯指数与恒生指数的收益率之间均存在正相关关系,且上证指数与恒生指数的相关性更高。在全球化背景下,全球股市之间存在较强的相关关联,MGARCH 模型主要考虑各个股市之间的收益率受到自身市场风险与其他市场风险的多重影响。从风险关联与风险溢出的角度来看,在样本区间,即新冠疫情暴发后,对不同股市来说,主要的风险来自本土疫情的发展。中美在贸易、跨国企业和产业链等方面联系紧密,疫情对经济造成全方位冲击,实体经济领域大规模的停工停产使得市场预期持续低迷,进一步加剧股市波动,但是A 股与美股之间不存在直接交易的渠道,故相关性较低。香港与内地联系紧密,一是地理位置相近,二是经济关联密切。随着2014 年4 月10 日沪港通的开通,A 股与港股的投资者可以更高效地实现跨市场投资配置,极大程度上增强了A 股与港股的相关性。美股与港股对全球投资者都是开放的,二者之间的风险关联主要来自投资者的市场预期与资本的市场间流动,故两者的相关性相对较低。

表4 条件准相关系数回归结果

表4 的结果还表明,离岸人民币汇率变动与三大股指收益率均存在负相关关系。之所以引入汇率市场,一方面是因为汇率变动对收益率的影响,另一方面是因为外汇市场也是投资者资产配置的重要组成部分。在疫情之后,人民币贬值趋势明显,离岸人民币汇率上涨,同时期股票市场收益率下降。美股与港股的收益率上升,会吸引资本向其移动,促使人民币汇率走低。2010 年之后,上证指数收益率上升也对人民币汇率产生负向影响(吴丽华和傅广敏,2014)。

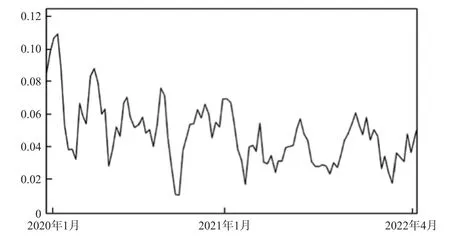

道琼斯指数与上证指数的相关系数具有时变特征,且在疫情初期相关性显著增强(图1)。疫情的发展呈现阶段性,具体来说,2020 年第一季度中国受到的冲击最大,2020 年第二季度主要是欧洲地区疫情暴发,2020 年第三季度美国进入新增确诊增长的高位。后期虽然疫情还有反复,但是随着政府积极的经济刺激政策与市场预期的适应性调整,股市因疫情产生的波动较初期有明显减弱。在疫情暴发的初期,A 股与美股之间的相关性较高,可见疫情作为突发公共危机,使两个股市的风险关联增加,在这一时期,一方股市出现的波动会导致另一方股市也出现波动,市场的不稳定受风险溢出效应影响而被进一步加剧。

图1 道琼斯指数与上证指数动态相关系数

(三) TVP-SV-VAR 模型的结果及分析

DCC-MGARCH 模型的结果验证了在疫情暴发之后,A 股、美股、港股和离岸人民币汇率之间的相关系数存在随时间变动的特征。本文继续使用TVP-SV-VAR 模型来分析不同市场之间在不同时期和不同时点的相互作用,同时将港股和离岸人民币汇率视为两条不同的中美股市联动机制,分两个部分进行分析,模型一为道琼斯指数-上证指数-恒生指数,模型二为道琼斯指数-上证指数-离岸人民币汇率。根据AIC、HBIC等信息准则,本文使用的滞后阶数均为1,MCMC 抽样次数为20000。

表5 的模型参数估计结果显示,所有参数都落在95%的置信区间,且Geweke 收敛判断的结果在5%水平上显著收敛,无效因子均小于70,说明可以使用MCMC 的方法抽取更为充足的样本数量来进行后续模型推断。

表5 模型参数估计结果

从全样本来看,本文选取的是周数据,时间区间只有两年左右,故用提前1 期和提前4 期分别代表短期和长期冲击。等间隔脉冲反应的结果表明,短期冲击是显著的且在样本区间呈现时变特征,长期冲击并不显著。长期冲击的失效可能与指标及样本区间有关,疫情发生后,股票市场与外汇市场处于疫情阶段的时间长度较短,且股票市场在这段时间存在异常波动,后又受到市场自身调节机制与投资者预期调整的作用,逐渐回归平稳,从而导致长期冲击的效果并不明显。本文的后续分析将侧重对短期冲击结果的解释。

在疫情发展的初期,各地区进入疫情暴发阶段的时间存在明显区别,受到显著的不对称冲击。本文通过疫情初期的特定时点脉冲反应,来观察在突发公共危机时市场的相互作用。参照世卫组织的单日新增确诊人数数量统计,本文选取的时点为2020 年1 月(中国暴发疫情)、2020 年3 月(欧洲暴发疫情)、2020 年5 月 (美国暴发疫情)。新冠疫情作为突发公共危机,对经济的冲击与之前的金融危机和贸易摩擦是不同的,受危机影响最直接和持续时间最长的是实体经济部门,且存在部门间的不一致。金融市场,以股票市场为例,是企业直接融资的重要渠道,同时也是市场预期的风向标。当前新冠疫情依然处于波动状态,部分地区偶有出现大规模暴发,导致当地经济陷入短期停滞,如2022 年2 月中国香港暴发的第五轮疫情。

1.美股对其他市场

美股的短期冲击对A 股的影响在前期为负,后期为正(图2-1)。在疫情初期,美股的正向波动导致A 股的反向波动,尤其在中国暴发疫情时期,即2020 年第一季度;在疫情发展后期,美股与A 股同向波动。可能的解释是,中美股市的关联较少由投资者投机行为引发,更多是因为经济基本面的联系,即实体经济方面的关联,故疫情前期两国经济受到不对称影响,从而导致美股与A 股负相关。随着疫情在全球蔓延,全球经济运行停滞,美股与A 股回到同向波动。

图2 美股对其他市场的等间隔脉冲反应

美股的短期冲击对港股的影响在多数时期为负,但在美国疫情暴发时期为正(图2-2)。美股与港股的关联主要来自全球投资者在两个市场的投机行为,一方市场的正向波动会吸引投资者,从而对另一方市场造成负向冲击。但由于美股在全球金融体系中处于更为中心的地位,当美国疫情暴发时,美股异常下跌,加之疫情实际上已蔓延全球,故其他股市会跟随美股下跌,呈现同向波动。

美股的短期冲击对离岸人民币汇率的影响在疫情之后产生较大波动,但整体呈现为由正转负,且负向影响有增强的趋势(图2-3)。外汇市场是投资者投资组合的一个重要组成部分,离岸人民币市场是境外投资者配置人民币资产的主要途径,美股的波动加剧体现出美股市场的不稳定,对于机构投资者来说,需要通过外汇市场实现对冲,这会刺激境外投资者在外汇市场的投资需求,从而负向影响汇率变动。

虽然美股对其他市场在不同时点的作用不同,但影响都是短期的,不存在持续性的长期影响(图3)。在非美国本土疫情暴发的阶段,美股的正向波动促使A 股(图3-1)和港股(图3-2)出现反向波动,离岸人民币汇率上升(图3-3),人民币贬值。反之,当美国出现本土疫情之后,美股的正向波动促使A 股和港股出现正向波动,人民币升值。在中国暴发疫情时期,其他市场的反应更明显,且A 股的反应大于美股和港股,可见在这个阶段投资者对各自市场的预期是相反的。美股上涨也会刺激更多投机需求,从而影响港股与离岸人民币市场。

图3 美股对其他市场的固定时点脉冲反应

2.A 股对其他市场

A 股的短期冲击对美股的影响在多数时期为正,但在中国疫情时期为负(图4-1)。与前文美股对A 股的影响存在相同作用机制,A 股与美股相互影响。A 股的短期冲击对港股的影响始终为负(图4-2),因为A 股与港股存在直接流通的渠道;港股的反应不存在时变特征,说明A 股与港股的关联性在疫情之后处于相对稳定的状态,这与前文DCC 模型中两者的条件准相关系数较高的结果一致。A 股的短期冲击对离岸人民币汇率的影响在前期为负,而后转正,且正向影响有增强的趋势(图4-3)。A 股波动的加剧会降低投资者对人民币资产的配置需求,从而推动离岸人民币汇率正向变动,导致离岸人民币贬值。

图4 A 股对其他市场的等间隔脉冲反应

A 股对美股的作用也呈现时期差异,但只存在短期的影响(图5-1)。A 股对美股的影响在美国暴发疫情时期最显著,且存在正向影响,这与中国暴发疫情时期美股对A 股的影响相反,表明A 股与美股的相互作用不对称。在美国疫情暴发时期,中国已率先走出疫情阴霾,开始大规模复工复产,成为全球经济的“压舱石”。A 股的正向波动表明市场对经济稳定恢复的预期,加之A 股与美股的联动主要来自实体经济和跨国企业,故而引发美股上涨。

图5 A 股对其他市场的固定时点脉冲反应

A 股对港股(图5-2)及离岸人民币汇率(图5-3)的影响在不同时期基本一致,且只有短期作用。在疫情之后,港股对A 股正向波动的反应出现短暂的小规模反向响应,这是受沪港通限额的影响。同时,这一时期,上证指数的上涨减弱了人民币贬值的趋势。

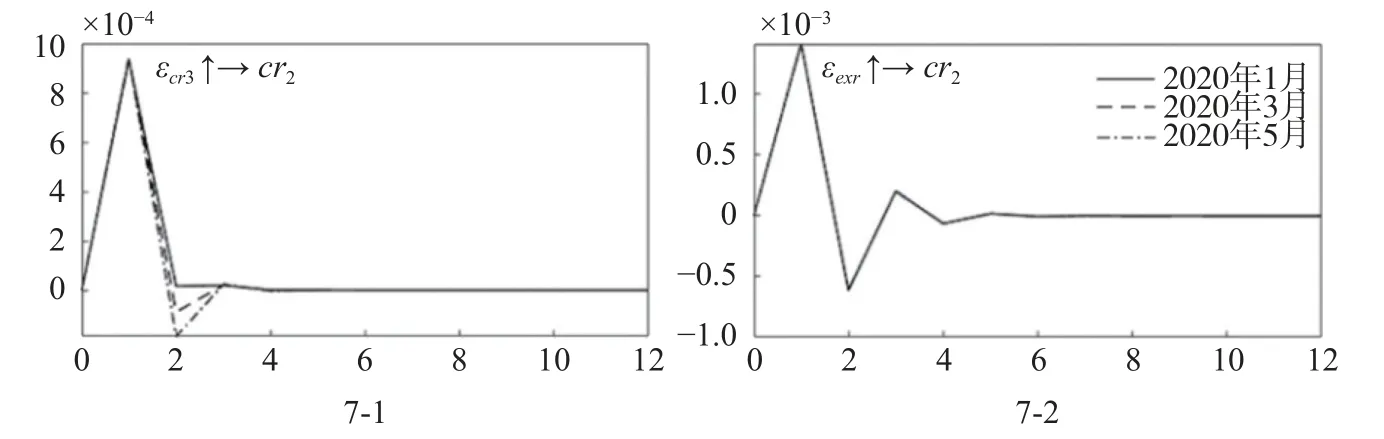

3.其他市场对A 股

港股和人民币汇率的短期冲击对A 股的影响始终为正,且在疫情之后不存在明显时点差异。港股的正向冲击导致A 股的正向波动(图6-1),投资者对港股和A 股的市场预期正相关,导致市场出现同向波动。人民币汇率上升,人民币贬值,刺激A 股正向波动(图6-2)。

图6 其他市场对A 股的等间隔脉冲反应

港股对A 股的影响在中国本土之外地区暴发疫情时期略大,出现暂时的负向作用,起到降低美股对A 股影响的效果,抵消了世界金融市场的部分风险(图7-1)。离岸人民币汇率的正向变动,代表人民币贬值,此时人民币贬值促使A 股先上升后下降,也起到了减弱美股对A 股负向冲击的作用(图7-2)。可见,港股和离岸人民币市场在缓冲全球金融风险对A 股市场的冲击上具有不可忽视的作用。

图7 其他市场对A 股的固定时点脉冲反应

五、结论及政策建议

本文构建DCC-MGARCH 模型考察A 股、美股、港股和离岸人民币市场的动态关系。研究发现,新冠疫情暴发之后,三大股指收益率之间均存在正相关关系,其中以上证指数-恒生指数最为显著;三大股指收益率与离岸人民币汇率均呈现负相关关系;A 股与美股的联动性呈现显著时变特征,且关联性在前期较强。本文构建TVP-SVVAR 模型探究不同地区暴发疫情时期各市场的相互反应。研究发现,A 股与美股存在相互作用,且在疫情初期短暂出现反向挂钩,但后期保持正向联动;当中国本土出现突发公共危机时,国际市场的正向波动会让A 股承担下行压力;港股与离岸人民币汇率市场能缓解美股对A 股的冲击。

基于上述研究结论,本文提出以下政策建议:

第一,加强金融市场服务实体经济的作用,防范市场出现过度投机。在全球化大背景之下,全球金融市场的联系更紧密,当出现突发公共危机时,风险溢出效应加强,单一市场受到内外多重威胁。金融体系应该服务于实体经济发展,若脱离实体经济,则在面对突发外部危机时更为脆弱,产生剧烈波动,而反过来进一步冲击实体经济。因此,政府在制定经济政策时,需要注意防范金融市场的过度投机。

第二,制定积极有效的市场调控政策,稳住国内经济基本盘。当其他主要经济体出现市场异常波动时,国际资本以寻求避险而可能突然增加对人民币资产的需求,引发汇率超调,造成国内市场波动。若放任市场失序或恐慌蔓延,市场预期会持续低迷,加之外部影响,会导致金融市场不景气,经济复苏步伐放缓。政府应进一步加强对市场的有效调控,遵循以人为本的治理原则,保持经济有序健康发展。

第三,在逐步开放中国市场的过程中,继续发挥港股和离岸人民币市场的“桥头堡”作用。随着人民币国际化的不断深入推进,中国金融市场逐步放开,但自身尚不成熟的体系在国际资本面前依然较为脆弱。在新冠疫情暴发之后,港股和离岸人民币市场部分减轻了国际风险溢出引致的A 股波动,尤其是在本土之外地区暴发疫情时期。当前世界大环境的不稳定因素不断叠加,持续推进人民币国际化依然任重道远,我们需要时刻保持宏观审慎的态度,防范由国际风险输入引发的系统性危机。