全球矿产资源安全格局与地缘政治博弈分析

■ 余良晖/闻少博/陈甲斌

(1.中国自然资源经济研究院,北京 101149;2.自然资源部资源环境承载力评价重点实验室,北京 101149;3.中国地质矿产经济学会,北京 101149)

能源资源安全作为国家安全体系的重要组成部分,在世界政治经济与国际关系中扮演着重要角色。受俄乌冲突、新冠肺炎疫情、碳达峰与碳中和行动的叠加影响,在经济技术革新推动能源资源低碳转型的浪潮中,全球矿产资源供需失衡矛盾突出,特别是能源与关键金属矿产供给呈现地缘竞争的新格局。目前,矿产资源安全的全球地缘政治博弈日益加剧,美国等少数发达国家相继推出相应的战略与策略,还有不少国家通过配合组团和防守博弈寻求角色定位,力求最大程度保障本国利益。本文从分析当前全球矿产资源安全形势入手,剖析清洁能源转型和美国等因素带来的资源新变局,其中重点分析全球资源竞争格局中的中国、美国和相关资源国家的博弈策略,从国际合作角度为我国积极应对矿产资源地缘政治博弈提出对策建议。

1 当前全球矿产资源安全新变局

1.1 清洁能源转型引发新一轮矿产资源竞争热潮

1.1.1 能源需求转型加大能源金属矿产供应的潜在压力

为应对日益严重的气候变化威胁,多国政府开始推动清洁能源转型,由此导致对非化石能源和储能技术需求增加,进而增加了这些技术所依赖的关键矿产①2020年美国《能源法案》将关键矿产定义为对美国经济或国家安全至关重要的非燃料矿物或矿物材料,其供应链容易受到破坏。需求,加大了能源金属矿产供应的潜在压力。根据世界银行的研究成果,如果清洁能源技术的部署水平与可持续发展目标②巴黎气候协定的目标是将21世纪全球平均气温的上升幅度控制在不超过2摄氏度。相一致,到2050年,全球对铝、钴、锂、锰和镍等用于制作蓄电池的矿物需求可能增加450%以上。清洁能源技术也将推升不少“小矿种”的需求,例如钕、镝和镨等稀土元素是高性能风力涡轮机中使用的永磁体的关键成分,硼酸盐、镓、锗和铟是太阳能光伏(PV)的重要成分,钴和锂是生产电动汽车(EV)使用的锂离子电池的必需矿物。

1.1.2 能源金属供给高度集中加剧全球资源竞争

尽管新能源金属矿产在全球范围内分布广泛,但个别矿种大部分储量却集中在少数几个国家,这意味着这些国家将在未来全球新的矿产资源供给格局演变中扮演着重要角色。例如,全球约一半的钴供应来自刚果(金),超过80%的锂供应来自澳大利亚、智利和阿根廷,60%的锰供应来自南非、中国和澳大利亚。资源供给的高度集中导致的局部失衡将资源竞争推向白热化。以美国、欧盟等为首的发达经济体本就在技术领域占有优势地位,而目前正将这种优势进一步向资源领域延伸,试图从全产业链、供应链方向获取资源控制权、话语权,从而推动全球矿产资源竞争不断加剧。

1.2 美国组建“矿产安全伙伴关系”标志着资源竞争从市场竞争向地缘政治博弈转变

资源供给和需求的区域性差异直接影响到各国关键矿产供应链安全。锂、钴、镍、石墨是生产电动汽车和手机电池所需的关键矿物,多年来美国需求严重依赖中国和俄罗斯。美国《2022年国家安全战略》“全球优先事项”明确表示,将优先考虑针对中国的持久性竞争优势,同时制约俄罗斯,并强调加强与共同利益和相同价值观国家间的联盟关系,将中国和俄罗斯从本国关键矿产供应链中剔除。俄乌冲突中欧洲天然气危机更是加剧了美国对竞争对手利用资源优势撬动地缘政治杠杆的担忧。为此,美国总统发布命令,组织科研力量建立关键矿产动态评估机制,组建“矿产安全伙伴关系”(The Minerals Security Partnership,以下简称MSP)以应对关键矿产供应链面临的风险,这标志着美国试图在矿业领域建立强大的国家联盟,并敦促其他成员国支持基于美国利益建立的国际秩序和合作规则,矿产资源地缘政治博弈正式拉开序幕。

1.3 部分国家欲打造“欧佩克”组织以加强资源控制

1.3.1 南美“锂三角”打造“锂业欧佩克”

随着全球新能源汽车的持续发展,全球市场对锂资源的需求度极速攀升,锂资源的重要性愈发受到各国重视,其中尤以智利、阿根廷等国家动作最为频繁。在阿根廷举行的第39届拉丁美洲和加勒比经济委员会期间,南美“锂三角”(阿根廷、玻利维亚和智利,三国的锂矿资源占全球65%,且大多是镁锂比低于8的低镁锂比盐湖资源)国家外长开启新一轮会谈,准备仿效沙特阿拉伯王国、阿拉伯联合酋长国等石油生产大国组成的OPEC集团,在锂市场方面建立类似组织和机制,协调生产并联合制定锂的销售价格,以主导国际锂价走势。

1.3.2 印度尼西亚提议建立“镍版欧佩克”

印度尼西亚(镍资源储量全球第一、全球占比22%)投资部长巴利尔·拉哈达利亚在2022年巴厘岛G20峰会期间与加拿大国际贸易部长伍凤仪会谈,再次表达成立“镍版欧佩克”的想法,他提出由镍资源丰富的国家组成联盟,将有助于各镍生产国政府统一采矿政策并推动下游产业发展,希望通过合作使各镍生产国平等获益。

2 当前全球矿产资源安全的地缘政治博弈格局

地缘政治博弈是国与国之间在政治、军事、经济、科技等领域全面较量的综合表现,它既表现为双方或者多方之间,又往往是反复作用和动态变化的。当前,中美两国是全球矿产资源地缘政治博弈的两个中心,其他主要经济体的资源地缘政治竞争态度受美国影响较大,部分资源国家虽有本国利益的主导意志,但总体表现摇摆不定。

2.1 中国:关键战略性矿产的“供需分离”态势和供应“大头在外”格局,成为全球地缘政治博弈的焦点

2.1.1 中国大多数战略性矿产储量处于劣势,部分矿种自给率不高

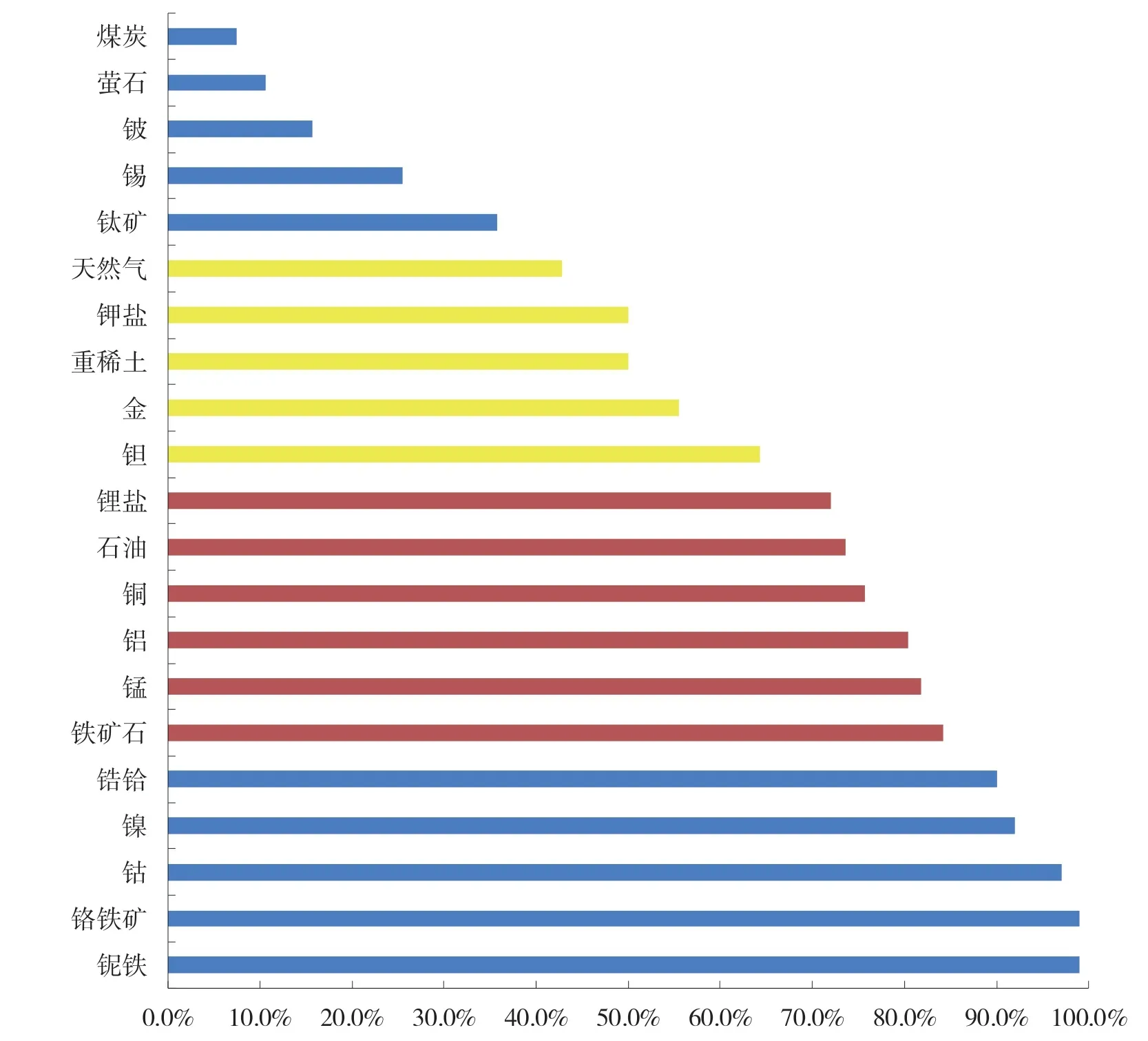

2020年,除石墨、铟矿、锑矿、锡矿、钨矿、钛矿、钒矿等7种矿产以外,我国石油、煤炭、天然气、铜矿、铝土矿等22种战略性矿产的资源储量比重均低于20%,尤其是影响能源消费稳定的石油,需求端仍处于高位的大宗矿产铜、铁、铝、锰,以及支撑新能源产业发展的锂、钴、镍等矿产均占全球资源储量10%以下,其中石油、铜、铝、镍、钴占比不足4%。大宗金属矿产、能源矿产(除煤炭外)、新能源矿产的国内产量占全球总产量的比重偏低,大多不超过10%,其中铬铁矿、钴、镍等占比不超过5%,铜、铬铁、锰等紧缺矿种的自给率仅为10%(图1)。

图1 2020年我国主要矿产品对外依存度情况

2.1.2 我国资源进口品类众多,来源地域复杂

我国约2/3的矿产品需要进口,其中石油、铁矿石、铬铁矿、铜、铝、镍、钴、锆等矿产品的对外依存度已经超过70%,石油、天然气、铁矿石、铜、铝、镍、锂、钴、钾盐等矿产品主要来源于沙特阿拉伯、安哥拉、伊朗、澳大利亚、土库曼斯坦、刚果(金)、菲律宾、智利、秘鲁、几内亚、印度尼西亚等“亲美”或“地区冲突”国家[1]。其中,约80%的原油从俄罗斯、沙特阿拉伯、伊拉克、巴西、安哥拉、阿曼、阿拉伯联合酋长国、科威特、美国等地区进口,约60%的铁矿石从澳大利亚进口,80%以上的镍矿从菲律宾进口,钴矿几乎全部从刚果(金)进口[2]。另外,国际地缘政治形势趋于复杂多元化,各种利益交错,国际运输通道承受地缘政治的风险不断上升,我国资源供应格局很可能会成为资源地缘政治博弈的焦点。以MSP为例,2021年我国进口天然气1687.4亿立方米(液化气占67%、管道气占33%),来自MSP成员国的天然气占总进口量的35%(澳大利亚约占27%、美国8%)。2021年,我国进口铁矿石11.2亿吨,对外依存度达76.5%,其中从MSP成员国进口7.1亿吨,占进口总量的63%(其中从澳大利亚进口6.9亿吨,占62%)。2021年,我国进口铝土矿1.07亿吨,其中从澳大利亚进口3408万吨,占31.8%。

2.1.3 我国在全球关键矿产供应链中处于主导地位,但部分矿种“源头在外”问题突出

2021年,我国稀土矿山数量和冶炼产量分别占全球矿山总量和冶炼总产量的60.6%和93.5%,锂、钴、镍矿产量虽然分别占全球总产量的14.0%、1.3%、4.4%,但冶炼产量分别占全球总产量的69.7%、69.4%、29.2%;下游加工方面,我国锂离子电池产量占全球总产量的57.7%,正极、负极材料产量分别占全球总产量的77.8%、86.1%,稀土永磁材料产量占全球总产量的80%左右。据基准矿产情报公司2021年数据,我国锂占全球原材料的13%,精炼产量占全球总产量的44%;钴储量虽然仅占全球总储量的1%,但精炼产量占全球总产量的75%;镍占全球市场份额的18%,但硫酸镍占全球市场份额的69%;石墨矿山产量占全球总产量的64%,球团石墨占全球总产量的100%,合成石墨占全球总产量的69%;电池阴极材料、阳极材料和电池产量分别占全球总产量的78%、91%和70%。

2.2 美国:传统的地缘竞争输出强国,以主导策略或结盟方式极力进行全球资源地缘政治博弈

为维持全球唯一超级大国地位,“控制全球”“美国优先”一直是美国地缘战略的首要目标。在能源与矿产资源领域,除了客观条件以外,美国的全球竞争意识与手段已成为服务其全球霸权目标的重要内容。

2.2.1 美国地缘竞争意识根深蒂固,不断扩大竞争影响力

19世纪末20世纪初,以马汉海权理论和斯拜克曼边缘地带学说为理论基石,美国开始从大陆扩张主义转向海洋扩张主义。第二次世界大战后,美国积极推行控制欧亚大陆边缘地带的扩张政策[3],先后主导建立了“北约”组织,签订“东南亚防务条约”,组建“中央条约组织”。冷战结束后,美国企图建立自己为主导的单极世界,遏制可能对它构成挑战的国家。在欧洲,美国通过主导北约东扩基本完成对欧洲各国的控制;在亚洲,美国通过加强美日军事同盟,强化与各盟国的双边军事合作。美国通过系列实力输出,达到控制全球能源、矿产、经济、贸易等各个领域的目的,资源掠夺是其主要目标之一。例如为了控制中东石油,美国先后发动了两次海湾战争,近年来又在叙利亚驻军,并被发现在当地大量盗取石油。美国通过不断输出地缘政治影响力,制定所谓的“规则”以达到维护其霸权地位的目的。

2.2.2 新能源矿产大多依赖国外,推动美国主导资源地缘政治博弈进程

美国从1973年推行“页岩气革命”并于2019年实现了能源独立,已成为全球能源生产和出口大国。2021年,美国原油产量约占全球总产量的17%、天然气占全球总产量的23%,并向我国出口原油约1150万吨。但美国矿业发展不均衡,非能源矿产发展滞后,目前有17种关键矿产完全依赖进口,29种关键矿产供应量的50%以上依赖进口,其中25种主要从我国进口。尤其是应对气候变化和推进化石能源向清洁能源转型所需的锂、钴、镍、稀土及电极材料等几乎全部从我国进口(澳大利亚、加拿大资源丰富但冶炼加工能力不足)。

2.2.3 通过对外结盟兼以政策支撑,极力开展大国竞争博弈,以追求能源转型金属矿产和清洁能源产业链独立成为美国愿景

2021年初拜登正式就任总统后,不仅继承了特朗普时代《确保关键矿物安全可靠供应的联邦战略》所确立的“推进关键矿产供应链转型、加强与盟国合作”思想,更在特朗普主导建立“能源资源治理倡议”、与加拿大开展关键矿物合作联合行动计划等多(双)边合作机制的基础上,又建立了“全球基础设施和投资伙伴关系”(PGII)、“印太经济框架”(IPEF)、美日印澳“四方安全对话”(QUAD)等多边合作机制,同时分别与日本、德国、澳大利亚力拓公司达成“美日核心合作伙伴”“能源和气候伙伴关系”、联合实施“地球资源填图计划”等双边合作关系。这些合作的本质是在矿产资源领域建立强大的国家联盟,让其他成员国支持基于美国利益建立的国际秩序和合作规则,并通过与盟友合作实现能源转型金属矿产与我国“脱钩”。

2.3 其他国家(经济体)的战略抉择

在多极化的世界政治经济与国际关系中,地缘政治博弈复杂多变,部分国家通过结盟方式获求相关利益。不过,一个国家的盟友往往不是固定的,政治上的盟友可能是经济上的对手,经济上的合作对象可能不是政治盟友,在合作中需要权衡利弊,在资源领域竞争博弈也是如此。从总体上看,其他主要国家和经济体的资源地缘竞争表现各异,发达经济体在中美间各取所需,其他具有资源优势的发展中国家相机抉择。

2.3.1 欧盟、英国、日本等经济体和国家资源依赖中国但亲近美国

欧盟、英国、日本和韩国等主要矿产品消费国(经济体)自供能力较弱,部分矿产高度依赖我国。2021年,欧盟进口石墨1.1万吨,其中81%来自我国;进口稀土金属9.5万吨,其中32%来自我国。英国进口石墨6644.7吨,其中53%来自我国;进口稀土金属2421吨,其中9%来自我国。日本进口石墨5.9万吨,其中94%来自我国;进口磷肥9.8万吨,其中89%来自我国;进口稀土金属1.1万吨,其中55%来自我国。韩国从我国进口石墨4.95万吨,占其进口总量的94%;进口稀土金属1505吨,占其进口总量的98%;进口磷肥6845吨,占其进口总量的33%。为了弥补自身资源供给能力不足的短板,一方面,这些主要矿产资源消费国(经济体)对内最大可能扩大生产,并提高资源利用效率;另一方面,对外优化海外供应链,与美国组成国家同盟相互合作,试图重构非中国主导的国际关键矿产资源供应链[4]。

2.3.2 澳大利亚、加拿大等矿业发达国家与我国矿业经济往来密切,但易受政治因素影响

采矿业是澳大利亚和加拿大等矿产资源丰富国家重要的经济部门。2021年,澳大利亚采矿业产值约占其GDP的10%,铁矿石、锂矿、黄金、镍矿、钴矿等一批矿产的资源储量和产量在全球均位列前5。加拿大采矿业产值为1250亿美元,约占其GDP的5%。加拿大是全球矿业生产和出口大国,2021年矿产领域出口额占本国出口总额的22%。美国是加拿大矿产品出口第一大流向地,占加拿大矿产品出口总额的54%;英国是加拿大矿产品出口第二大流向地,占其矿产品出口总额的10%;中国是加拿大矿产品出口第三大流向地,占其矿产品出口总额的7%。澳大利亚和加拿大虽然同属MSP主要成员国,但两国利益倾向略有不同。澳大利亚现阶段还不是美国关键矿产的主要供应方,矿业经济发展与中国市场关系紧密,紫金矿业、中钢集团、天齐锂业、赣锋锂业等一批大型中国矿业公司深度参与澳大利亚矿业开发。但是,受美国因素影响,澳大利亚与我国的政治经济合作时断时续、频繁震荡,但总体来看,澳大利亚经济发展难以脱离我国市场。加拿大毗邻美国,是美国所需关键矿产的主要供应国,是MSP成员国内部与美国最有韧性的伙伴。目前,加拿大计划利用在矿业ESG(Environment, Social and Governance,环境、社会与公司治理)领域的积累优先发展清洁能源矿产,积极构建关键矿产供应链产业链,与我国存在显著的产业竞争关系。

此外,澳大利亚和加拿大都拥有强大的国际矿业公司,资本实力雄厚,美国资本与这些公司之间相互持股而结成利益共同体。2021年,全球矿业公司50强中,澳大利亚公司占4家,市值合计2230亿美元,占全球矿业公司50强总市值的16%;美国有6家,市值合计2116亿美元,占全球矿业公司50强的15.2%;加拿大有9家,市值合计1878亿美元,占全球矿业公司50强的13.5%。

2.3.3 刚果(金)、印度尼西亚、巴西等矿业国在地缘政治博弈中采取相机抉择和利益导向原则

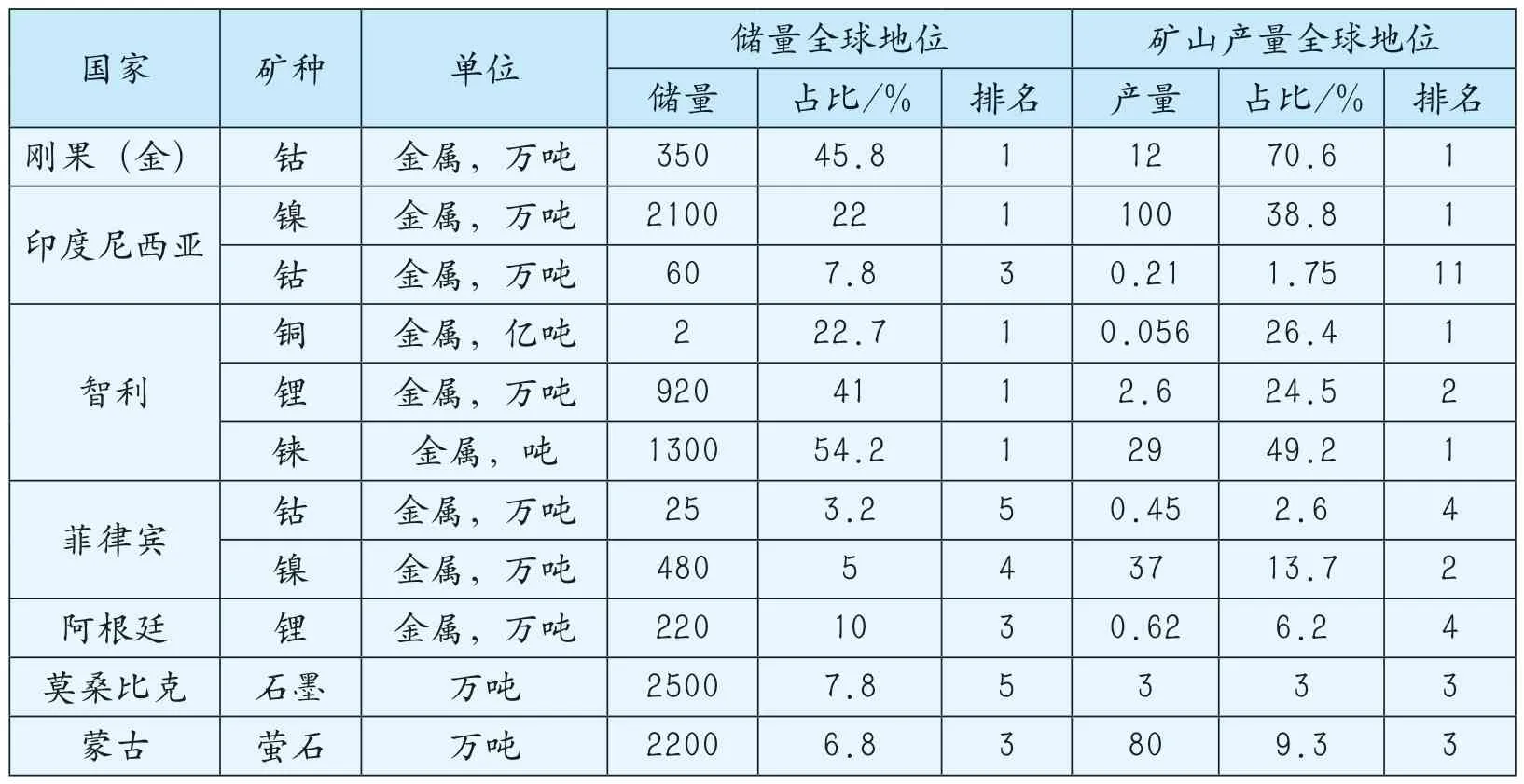

非洲刚果(金)、莫桑比克、坦桑尼亚、赞比亚4国,南美洲阿根廷、智利2国,亚洲菲律宾、韩国、蒙古和印度尼西亚4国,这些国家具有独特的资源优势并参与我国倡导的“一带一路”建设,与我国有较好的合作潜力(表1)。其中,非洲4国与我国还有中非合作论坛机制,亚洲菲律宾和印度尼西亚有中国-东盟合作机制。综合来看,以上国家与我国合作基础相对较好。

表1 参与“一带一路”倡议的主要矿业国在全球资源储量和产量地位情况

刚果(金)、印度尼西亚、智利等发展中国家属资源大国,虽然不是消费大国,但是部分矿产在资源储量和供应能力方面具有独特优势,有的甚至处于垄断地位。例如刚果(金)的钴、印度尼西亚的镍、智利的铜和锂等,储量全球排名均居前3位,产量居前2位。另外,菲律宾的钴和镍资源、阿根廷的锂资源、莫桑比克的石墨资源、蒙古国的萤石资源也在全球具有优势地位。目前,五矿集团、紫金矿业、洛阳钼业等一批中资企业在智利、刚果(金)、印度尼西亚等60多个国家已投资600多个矿山项目,涉及铁、铬、铜、铝、锂、钴、镍、金、钾、煤炭等60多个矿种,形成了一批海外战略性矿产权益资源基地,其中锂、钴、镍等矿产成效尤为突出。

但是,这些属于发展中国家的资源大国不仅国内资源民族主义盛行,而且受美国因素影响较大,例如印度尼西亚、刚果(金)。最典型的实例是,2022年8月美国国务卿布林肯访问刚果(金)时重申美国立场,敦促并支持刚果(金)重新审查采矿合同,这可能使几乎占刚果(金)钴产量50%以上的8家中资企业生产受到影响。目前,巴西、秘鲁、刚果(金)、几内亚、印度尼西亚、南非等具有资源优势的发展中国家都是我国重要的海外矿业投资地,在美国因素影响下,我国海外矿业资源资产安全面临不确定的地缘政治风险,尤其是印度尼西亚、刚果(金)等盛产能源金属矿产资源国家,可能会受美国影响而改变立场,导致我国能源金属产业链面临风险。

巴西矿产资源丰富,2021年,巴西铁矿石储量为150亿吨(金属量)(占全球总储量的17.6%),锰矿储量为2.7亿吨(占全球总储量的18%)、石墨储量为700亿吨(占全球总储量的21.8%)、镍矿储量为1600万吨(占全球总储量的16.8%),铌矿储量为1600万吨,位居世界第1。巴西是全球矿产品供应大国,向我国出口大量矿产品。2021年,巴西出口铁矿石3.5亿吨(销往我国的占68%)、锰矿172.5万吨(销往我国的占50%)、铜矿118.6万吨(销往我国的占14%)、铬矿4.1万吨(销往我国的占98%)[5]。巴西虽非“一带一路”沿线国家,但其矿业企业对中国市场比较青睐,2006年起,我国就成为全球最大的铁矿石开采商和供应商淡水河谷的最大市场,该公司50%以上的铁矿石产品销往我国。自1973年向我国出口第一船铁矿石至今,淡水河谷已累计向我国供应了逾28亿吨的优质铁矿石产品,除铁矿石外,该公司还向我国供应镍、铜等基本金属产品。

3 加强国际合作,积极应对资源地缘政治挑战

3.1 把握资源安全的战略主动,正确认识美国的资源国家联盟影响

为确保矿产资源供应链安全,我国应采取“在战略上藐视、战术上重视”策略,主动分析现状,客观研判形势,依托自身的资源特点和产业优势,作出充分的战略安排,尽力争取把握资源安全的战略主动。一方面,要正确认识美国在地缘政治领域的竞争实力,包括经济、军事、联盟等多种实力。经过多年的谋划和建构,美国已具备坚实的全球性竞争基础,我们要准确判断分析矿产资源全球竞争在美国的国家地位及其可能采取的地缘竞争策略。另一方面,美国试图建立诸如MSP之类的国家联盟,以促使成员国支持基于美国利益建立的国际秩序和合作规则,这是美国国家安全战略在矿业领域的体现。由于这些政策以“美国利益优先”为基本原则,将不可避免与联盟内其他成员国发生利益冲突,各成员国出于本国利益考量,会重新评估中国市场。从全球发展走势看,各国资源治理的核心已从政治博弈转向政治博弈与经济诉求协同,治理主体从主权国家演变为多元主体共同参与,相关国家不会一味盲目跟随美国。

3.2 充分利用多边双边合作机制,积极发挥平台作用

加强与包括加入美国主导的矿业国家联盟在内的主要矿业国沟通,发挥中非合作论坛、金砖国家组织、上合组织及区域全面经济伙伴关系协定(RECP)等国际组织或者协定的作用,增设矿业部长论坛。增进与刚果(金)、印度尼西亚等具有资源优势的发展中国家合作,精准对接资源国市场需求和产业链本土化要求,推动形成利益捆绑,降低中资矿业企业海外投资风险。利用中国国际矿业大会、中国-东盟矿业论坛等平台,发出推动国际矿业合作声音。积极加入采掘业透明度倡议(EITI)等国际矿业组织,必要时牵头建立新的国际矿业组织,展现我国在国际矿业合作和全球资源治理的责任担当。借鉴中国矿产资源集团与淡水河谷等国际矿业公司合作的初步经验,与发达国家矿业公司加强合作,推进矿业产业链深度嵌合和利益捆绑,助推中资企业海外权益资源及时转化为实际产量。

3.3 稳固供应链、保障供应通道安全,维护海外资源权益

我国在海外已经获得一批锂、钴、镍等战略性矿产资源权益,其中铜、铝、镍、钴、锂、钾盐的权益资源量分别相当于国内查明资源储量的1.4倍、1.9倍、1.2倍、6.0倍、1.6倍、6.6倍。但在资源民族主义盛行、资源国政局不稳定的情况下,我国海外资源资产安全问题日益突出。例如,2022年11月,加拿大政府要求三家中资企业剥离在加拿大关键矿产公司的权益,刚果(金)政变后新总统要求重新审查采矿合同。由此表明,我国应高度重视保护海外资源权益与安全,确保海外资源“采得出、运得回”。要以“双循环”战略为指引,稳固供应链,保障现有供应渠道安全,拓展新的安全渠道,降低来源单一性风险。要建立境外资源权益保障综合性协调机制和安全保障机制,构建信息与政策跟踪快速反应机制。依托“一带一路”平台,以权益矿相关国家为重点目标,从国家层面提升跨国资源通道安全性,加强境外资源权益保护。注重与资源国的贸易优势互补,与资源运输关键通道的相关国家打造共同市场,共同维护通道安全,共享利益。

3.4 提升海外矿业负责任投资开发能力,倡导差别化、属地化经营理念

中资矿业企业海外投资时应遵守采掘业透明度倡议、ESG等国际规则,主动承担相应的社会责任,积极回应资源东道国的社会利益诉求,以负责任的态度和管理方式处理资源、环境、劳工、安全和社会治理等问题,以开放的姿态与东道国建立沟通联络渠道,促进中外文化理念融通,及时化解矛盾,避免发生大规模冲突。提升中资矿业企业海外营运能力,遵守安全生产、环境保护和社区方面的标准,主动融入国际矿业行业和商业社会的规范和秩序[6],如融入或超越国际采矿与金属协会(ICMM)相关规则,提升与国际矿业巨头的同台竞争能力。注重战略思维全球化、区域经营差别化、跨国合作属地化,用好当地团队、融入当地文化,形成紧密的互惠机制。

3.5 强化资源形势分析和监测能力建设,提升矿业数据信息综合服务水平

加强矿产品市场跟踪监测,深化矿产资源形势分析,并结合地缘政治新动态系统开展主要矿产品供应链风险评价和资源国风险监测,精准研判国际形势,动态评估供应风险并预警重大风险[7-8]。提升应急处置能力,精准应对国际重大冲突事件对资源安全影响,主动维护全球资源市场稳定,促进全球矿业共同繁荣。提升大数据思维和矿产资源数据信息服务水平。摸清全球矿产资源家底,跟踪勘查开发变化的纵向数据、空间数据,拓展数据分析维度,打造扎实的基础数据服务能力。提升境外矿产投资信息服务,为企业“走出去”提供风险评估支撑[9]。加强数据集成与分析服务,以数据为驱动力推动矿产资源管理现代化。

4 结语

矿产资源是经济发展的重要物质基础。尤其是进入21世纪,科技发展日新月异,资源需求必将带来新的潜力与格局变换。作为世界经济大国,我国在未来的全球资源供需格局中如何扮演好角色是服务国家利益和贡献世界的必然要求,面对美国等西方国家发起的资源地缘政治博弈,我国要为经济的长远发展做好资源保障准备,这将是时代性的挑战[10]。同时,要充分认识到资源地缘政治博弈可能是错综复杂、螺旋式发展的,对未来的发展变化需进一步跟踪研究,因此提前谋划我国资源博弈战略举措、跟踪各国资源博弈策略十分必要。加强海外资源投资开发竞争与合作,有利于更好地构建国内国际双循环格局,对稳定我国的资源供应大盘,保障和促进经济社会发展意义重大。