“房企系”成集中式长租房市场主力首批保租房REITs可分配金额超预期

苏华 秦佳丽

历经行业洗牌,今年租房市场热度不减,集中式长租公寓的供应量持续攀升。克而瑞统计显示,上半年TOP30集中式长租公寓企业累计开业规模同比增长9.55%。而在入局集中式长租公寓赛道的各类主体中,以万科泊寓、龙湖冠寓等為代表的“房企系”平台正成为主力军,管理规模领衔市场。另值得一提的是,在金融创新政策环境下,首批保租房REITs产品收入普遍超预期,为传统长租房市场“投融建管退”带来突破。

据本刊了解,目前国内住房租赁市场正处在快速发展阶段,尚有很大发展空间。近期多家原始权益人已启动保租房公募REITs发行招标流程,未来保租房REITs的发行节奏预计将加快。

在完善租购并举住房体系背景下,集体土地租赁住房市场增添了新样本。今年8月,北京最大的单体保障性租赁住房社区首创和园·繁星社区入市推出的首批次2300套租赁房,已完成签约超过85%。该项目由朝阳十八里店乡以土地使用权作价入股、首创置业负责建设并规划40年合作运营周期,政企合作模式下解决了租赁住房长周期运营中的土地成本投入与收益平衡问题。

事实上,在租赁住房建设成为“十四五”期间重要规划的当下,集中式长租公寓的供应量持续攀升。克而瑞统计显示,2023年上半年,TOP30集中式长租公寓企业累计开业规模超96万间,同比增长9.55%。与此同时,经过2-3年的建设期,保障性租赁住房的上市供应步伐逐步加快,上半年核心城市大型租赁社区集中入市。

历经此前的野蛮生长与行业洗牌,近年租赁住房市场渐入正轨,热度持续上升,据贝壳研究院数据,2023年上半年重点40城租赁成交量同比增加15.5%,35个城市租赁市场热度同比、环比均呈升温趋势,选择租赁集中式长租公寓的租客正在增加。另据益普索咨询公司等机构数据,2022年国内住宅租赁市场规模达2万亿元,预计2030年将突破3万亿元,年均复合增速有望达到5%~10%。

本刊了解到,目前租赁住房市场参与主体变得多样化,涵盖万科泊寓、龙湖冠寓为代表的“房企系”;以我爱我家相寓、链家自如寓为代表的“中介系”;以华住城家公寓、铂涛窝趣为代表的“酒店系”;以魔方公寓、乐乎公寓为代表的“创业系”,以及上海城方、东南青年汇为代表的“城投系”,另有以建行CCB建融家园为代表的“金融系”等。

不过,当前“房企系”在长租房赛道中占据半壁江山。ICCRA报告显示,截至2022年底,“房企系”已开业租赁住房规模市场占比达48%。现有几大房地产运营商奉行以“开发—持有—运营”为代表的重资产模式,并与管理输出为代表的轻资产模式相结合,租金收入为主要盈利来源。

不同市场主体获得房源形式也有所不同。本刊了解到,“房企系”大多布局增量市场,即斩获租赁住房地块用以建造长租公寓。譬如,今年8月,华润有巢以7500万元封顶价竞得深圳龙岗保租房地块,拟建设企业自持的保障性租赁住房,其中企业自持的保租房建筑面积约1.99万平方米。

相比之下,创业系、中介系等布局长租公寓大多依靠存量资产的“非改居”,譬如,乐乎公寓今年于北京大兴新开业的乐乎青年社区,系原北京邮电大学世纪学院旧址改造而成。而计划于“十四五”期间筹建60万套保租房的深圳,城中村改造成为当地机构保租房及长租公寓的重要筹建方式。

从布局区域来看,一线城市仍是租赁住房的主流市场。据ICCRA发布的2023年《中国住房租赁市场二季度报告》,其间北京、上海、广州和深圳四个一线城市已开业房间规模合计占比约59.6%。

另值得一提的是,近期长租公寓再度筹划敲开资本市场大门。今年8月,作为首个赴港上市的长租公寓企业,魔方生活服务集团境外上市备案信息获证监会确认。此外,我爱我家旗下长租公寓品牌“相寓”等平台也透露拟分拆上市消息。

中指研究院研究副总监徐跃进向本刊介绍,当前我国住房租赁市场正处在快速发展阶段。根据政策导向和市场情况,国内住房租赁市场的发展大致可以分为三个阶段:一是2009年之前的雏形期,租赁房供应以个人住房和廉租房为主;二是2010-2015年的发展推进期,部分长租公寓品牌成立;三是2016年以来的快速发展期,“租购并举”住房制度方向确立,住房租赁企业涌现。“未来,我国将继续加快建立‘多主体供给、多渠道保障、租购并举’的住房制度。从需求端来看,流动人口正逐步增加;从供给端来看,住房租赁企业规模逐步扩大,住房租赁市场仍有很大的发展空间。”

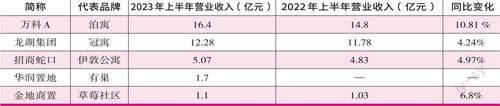

传统地产销售业务承压背景下,长租公寓正成为房企新的增长点,目前已披露住房租赁业务数据的典型房企普遍营收稳健。本刊了解到,2023年上半年,在披露住房租赁业务营收情况的房企中,万科泊寓、龙湖冠寓、招商伊敦公寓营收位居TOP3,其间分别录得营业收入16.4亿元、12.28亿元、5.07亿元,同比增长10.81%、4.24%、4.97%(见表1)。

数据来源:企业公告

其间万科泊寓、龙湖冠寓的整体出租率同样维持高位。截至6月底,万科泊寓、龙湖冠寓的整体出租率为95.9%、93.7%。

与早在2016年布局租赁业务的万科、龙湖相比,2020年入局的招商蛇口相对较晚,却也在今年延续了增长态势。上半年招商蛇口还同时披露其租赁业务实现EBITDA(税息折旧及摊销前利润)3.52亿元,公司长租公寓业态在其全口径资产运营收入中占比达11.28%,贡献占比已经超过酒店业态,仅次于集中商业业态与写字楼业态。

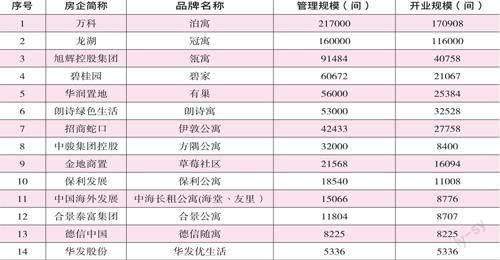

从在管规模来看,住房租赁市场的集中度进一步提升,规模化趋势明显。据迈点研究院数据,目前“房企系”长租公寓规模同样在业内领衔,截至今年年中,万科泊寓、龙湖冠寓、旭辉瓴寓的在管规模位居行业TOP3,分别达21.7万间、16万间、9.1万间。此外碧桂园碧家、华润有巢、朗诗寓等在管规模也超过5万间(见表2)。

数据来源:迈点研究院

值得一提的是,“中介系”、“创业系”等平台也在加速,管理规模开始提升。截至今年年中,魔方生活、乐乎公寓、珠江租赁等管理规模均超过5万间,其中“城投系”珠江租赁依靠多维度打造“公租房+保障性租赁住房+共有产权住房”住房体系进入了头部阵营;“酒店系”长租公寓也在搅动市场,其间百瑞纪集团管理规模达8.13万间,平台深耕京沪深等一线城市拓展业务。

徐跃进向本刊表示,与赛道内其他市场主体相比,“房企系”长租公寓品牌在房源获取、开发建设、资金实力等方面拥有明显优势:“第一,房企通常会有一部分存量闲置物业或者是政策要求自持的物业,‘房企系’长租公寓品牌背靠母公司资源,可以更容易地获取租赁房源;第二,房企通常都具备建设、招采、装修等全链条能力,可以在开发建设方面获得便利;第三,房企系长租公寓品牌通常也有更强的资金实力。借助这些优势,房企系长租公寓品牌通常能够更快地切入新市场,实现规模扩张。”

诸葛数据研究中心高级分析师关荣雪也向本刊表示,房企系长租公寓具备物业资源和资金优势。由于越来越多城市加码租赁用地的供应,房地产企业接触一手物业资源的机会随之增加,另外,房企的存量物业也是其资源基础。

一直以来,实现长期稳健收益的同时,自持运营模式下的长租公寓容易面临投资回报周期长、资金使用效率偏低等难题。譬如,今年入市的北京最大单体集租社区首创和园·繁星项目曾披露,项目回本周期需25年。不过,政策利好加持下,近年部分头部企业开始积极尝试打通REITs模式,形成可持续化商业闭环管理。

“为了提高长租公寓项目资金使用效率,完善长租公寓商业模式,国家出台了很多支持政策,尤其金融方面的政策。”徐跃进介绍,2022年保租房公募REITs成功落地,为长租公寓项目提供了融资退出渠道。叠加2023年2月央行、银保监会发布《关于金融支持住房租赁市场发展的意见(征求意见稿)》,为住房租赁企业提供开发建设贷款、团体购房贷款、经营性贷款等全周期信贷支持;同月证监会还发布《不动产私募投资基金试点备案指引(试行)》,住房租赁领域“私募基金+公募REITs+信贷支持”的全周期金融闭环已经初步形成。

本刊了解到,2022年以来,市场已有华润有巢REIT、红土深圳安居REIT、中金厦门安居REIT、华夏北京保障房REIT共4支保租房公募REITs快速落地,有效地解决了长租房市场的“投融建管退”问题。

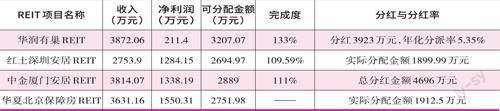

从披露的业绩报告来看,首批保租房REIT产品上市一周年后普遍完成高比例分红,营收、可供分配金额等方面超过市场预期(见表3)。

数据来源:基金公告

其中,作为国内首支由市场化机构运营的保障性租赁住房公募REIT,华润有巢REIT在可供分配金额和分派率方面表现不俗。据中期业绩报告,基金合并层面,华润有巢REIT上半年录得收入3872.06万元,完成率109%;基金可供分配金额3207.07万元,相较招募说明书同期预测数据的完成度为133.37%;分派率为5.35%,相较招募说明书同期预测的4.01%分派率提升了1.34个百分点。与此同时,华润有巢REIT在8月向持有人进行首次现金分红,分红金额共计3923万元,分红比例99.99%。

另据华润有巢在基金中期业绩说明会披露,华润有巢已从存量和增量两个方面规划了可持续的扩募计划。存量方面从持有的保租房项目中初步选定了计划扩募项目,待项目达到稳定经营状态且符合监管要求后将尽快启动扩募筹备;增量方面则积极关注并获取相关保障性租赁住房项目,提升潜在扩募资产池的规模。

不过,本刊了解到,目前租赁住房REITs多限于保租房板块,相较于市场化租赁住房,保障性租赁住房发行REITs的可行性更高。而在业内人士看来,后续租赁住房REITs常态化发行或许还需要更多市场空间。

关荣雪对此表示:“目前REITs市场相对较小,尚未形成规模效应,REITs的发行和管理需要满足一系列条件和审批程序,租赁住房REITs推进还存在一定阻力。”

在徐跃进看来,目前企业发行租赁住房REITs产品需要遵循一定条件:“我国公募REITs由各监管机构政策相互协同推进,已经形成了一套完整的制度框架。证监会‘54’号文、国家发改委‘958’号文以及证券交易所相关指引等文件对保租房REITs发行要求做了明确规定。比如对于保租房公募REITs的底层资产,相关政策在项目权属、依法合规、可转让性、项目成熟稳定、资产规模等方面都提出了明确标准。”

本刊了解到,从底层资产看,华润有巢REIT两个底层资产为上海有巢优厦房屋租赁有限公司持有的有巢泗泾项目,以及有巢房屋租赁(上海)有限公司持有的有巢东部经开区项目。前者系上海首例集体土地入市试点项目,后者则源自上海向非地方国企定向出让的租赁住房用地,两个项目已于2021年开始运营。

从业绩报告来看,两个底层资产租赁住房部分均保持较高出租率水平。截至今年年中,有巢泗泾项目可出租房间总数1264间,出租率为96.52%;东部经开区项目可出租房间总数1348间,已出租1299间,出租率为96.36%。

“资本投资永远关注风险和收益,具体到长租公寓领域,关注点通常包括项目所在城市與区位,租金水平和未来增幅、客源和稳定性、项目运营管理能力、退出渠道等。”徐跃进补充道:“目前除了4支已发行的保租房公募REITs,上海临港集团、苏州恒泰控股等多家原始权益人已启动发行招标流程,未来保租房REITs的发行节奏预计将加快。”(本文提及个股仅做分析,不做投资建议。)