中央债扩围可行吗?

张舸 邹碧颖 何伊静

中国人民银行外景。图/视觉中国

李航是山东省某东南部县城公安局的一名民警。近日接受采访时,他告诉《财经》记者,从去年8月开始,工资的发放常常出现延迟,有时需要隔四五个月才补上。大家的年终奖也几乎被取消。单位有一些出警装备老旧了,能修补就不换新。“单位给出的解释是,现在县里、市里都没钱了。”李航说。

不仅是山东,《财经》记者了解到,福建、贵州、云南等省份的个别城市都出现了公务员工资发放延迟的情况。而这只是地方财政的裂缝之一。从四川阆中拍卖单位食堂30年经营权,山东成武县交通运输局的交通罚款“月票”,到武汉市财政局公开讨债……过去三年,疫情冲击、经济受阻,加之部分行业存量留抵税额全部退还,许多省市进入财政紧平衡状态。今年以来,一些省市的债务风险陆续浮出水面。

所谓“地方债”,是指地方政府以地方政府信用背书、以税收水平作为偿债保障的债务凭证。其发行筹措的资金列入地方财政预算,用于医疗、交通、教育和污水处理系统等地方性公共设施的建设。据《财经》记者了解,根据2015年财政部发布的《地方政府一般债券发行管理暂行办法》,只有省级财政才有权限发行地方政府债券,地级市、区县级政府只能靠组建融资平台,即城投公司发行城投债进行融资,主要用于地方基础设施建设或公益性项目。

根据中国人民银行数据,截至4月末,中国政府债务余额为62.5万亿元,其中国债托管余额25.7万亿元,地方政府债券托管余额36.8万亿元。北京大学国民经济研究中心主任苏剑告诉《财经》记者,仅看显性债务的话,当前中国的债务水平良好。但加上未公开的那部分隐性债务,中国的债务压力或已接近美国。地方扩债空间愈发局促。

5月中国经济复苏转弱,市场正期待新一轮调控政策出台,部分市场观点主张扩大“中央本级债务”,以加码财政政策,扩大政府投资,拉动民间投资与宏观经济增长。

也有观点主张扩大中央债,缓解地方债务风险。中泰证券首席经济学家李迅雷表示,比较主要经济体中央政府的杠杆率水平,中国几乎是最低的;而地方政府杠杆率,中国是最高的。当前需适当加大中央政府发债规模,为地方经济减负。中央债务扩大是否可行?应该采取哪些增量措施?政还有多大发力空间?

部分地区财政承压

2023年4月,贵州省人民政府发展研究中心发布了一篇名为《化债工作推进异常艰难,靠自身能力已无化债方法》的文章,指出“受制于財力水平有限,化债工作推进异常艰难,仅依靠自身能力已无法得到有效解决。下一步,调研组将根据了解到的实际情况和各市县反映的突出问题,积极向国研中心争取智力支持”。首次将自身债务问题主动拿到了台面上。

5月,云南昆明一家市级城投公司在债券到期节点上差点无法兑付。由此折射出的大规模地方债务风险,引起广泛关注。

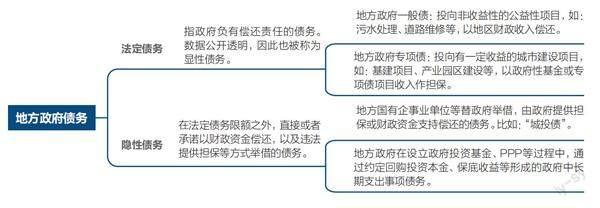

一般来说,地方债主要包括地方法定政府债务(含专项债)及隐性债务,二者定义如图1所示:

图1:地方政府债务概念梳理

资料来源:《财经》记者根据公开信息整理。制图:颜斌

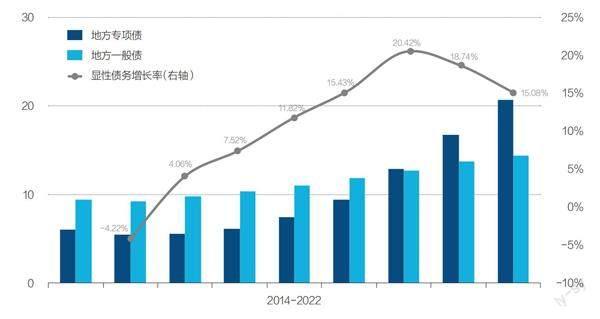

图2:2014年以来地方政府显性债务变化趋势

单位:万亿元。资料来源:财政部

据财政部数据,截至2022年末地方政府显性债务余额约35.1万亿元,同比增长15.08%,与2014年末相比,增长127%,增幅较大。根据粤开证券研报,截至2021年底,地方政府债务率和负债率分别为105.8%和29.0%;包含隐性债务后,地方政府广义债务率和广义负债率分别达到259.5%和65.7%,均处于较高水平。截至2023年4月底,全国地方政府债务余额为22.68万亿元,较上年末增加了3.08万亿元。

中央财经大学中证鹏元地方财政投融资研究所执行所长温来成告诉《财经》记者,当前来说,地方政府的显性债务量是安全的,问题主要出现在隐性债务上。少数地市政府面临收入压力、支出刚性和举债收紧的三重困难。

西北地区某二线城市的一位公务员向《财经》记者表示,这两年市里的财政的确比较紧张,公务员的工资是靠债务融资维持发放的,目前还能按时给出。但在有的区县,其实早在疫情之前,“拖欠工资”就成为常态了。

温来成认为,地方政府债务压力,既有经济原因,又有财政原因,还有财政治理的原因。主要体现在以下几方面:一是经济增长放缓的同时,国家实施一系列减税降费措施,使财政收入减少、支出增加,一增一减之间,财政收支缺口增大;二是随着地产市场下行,常年占地方政府收入“大头”的土地出让收入锐减,使得地方偿债压力骤增;三是近年来地方债集中到期,短期还本付息压力大,过去“发新还旧”“以债还债”的手段难以为继。

苏剑指出,近年来地方政府的融资能力也有所下降,当前借钱困难或是借债利息高,也导致风险开始显露。

总而言之,近年来地方财政出账多、进账少,少数基层政府财政运行一度遇到麻烦。“据我们了解,甚至连一些经济大省的基层地区,也出现了‘保工资、保运转、保稳定困难的情况。”温来成说。

表1:中央债务与地方债务的对比

资料来源:《财经》记者根据公开信息整理

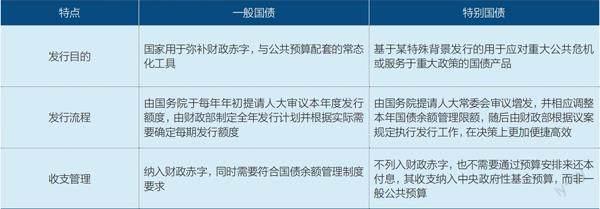

表2:一般国债与特别国债的特点

资料来源:《财经》记者根据公开信息整理

随着部分地方政府的债务承压,市场上关于“扩大中央本级债务”的呼声开始变大。与地方债务相对应,由中央财政部发行的债券为中央本级债务,也就是通常说的“国债”。

根据财政部数据,2023年的财政赤字率拟按3%安排,高于去年0.2个百分点;赤字规模为3.88万亿元,比2022年高5100亿元;专项债拟按3.8万亿元安排,较2022年高1500亿元。赤字规模和专项债合计7.68万亿元,比2022年高6600亿元。财政政策较去年更加积极。

温来成认为,今年新增的5100亿元财政赤字,全部由中央发行国债承担,地方财政赤字与去年相比并未增加。“这与往年不同。可以说是中央扩大本级债务,缓解地方财政压力的一种信号。”

5月6日,国资委印发《中央企业债券发行管理办法》,明确央企发债不再“一事一批”,适用范围亦扩大至各类债券品种的全覆盖。苏剑指出,从定义上讲,央企债务属于企业债,与政府债务不可混为一谈。但考虑到财政扩张的两条主要传导途径:一是通过地方政府传导,二是通过国有企业。现在地方政府扩大债务的空间已经不大,新规或许是希望扩大国企发债规模,来提升财政传导效能。

扩中央债务能否破局

多位财政领域专家向《财经》记者指出,针对当前的地方债务压力,中央财政更多地承担财政赤字,并发行国债增加转移支付给地方政府,在未来或将是常态。

粤开证券首席经济学家、研究院院长罗志恒对《财经》记者分析,当前中国政府债务有三大结构特点:一是中央政府债务占比低、地方债占比高;二是地方政府债务中一般债占比低、专项债占比高;三是隐性债务规模庞大。

与地方债相比,国债的发行利率低、到期周期长。罗志恒指出,当前的债务结构属于“越贵的钱用得越多”,而且由于专项债项目目前的收益较低、事实上已经“一般化”,不纳入赤字容易低估风险。当前中央、地方之间的“事权和支出责任”划分仍未完全清晰,地方政府产生的风险可能造成全局影响,需要中央政府出手。由中央发债,既有空间,又能降低发债成本、拉长周期。

那么,在实施层面,中央本级债务应如何扩大,以化解风险?

罗志恒建议从两方面入手:一是在每年度预算新增赤字时,进一步提高国债占比,加大对地方转移支付;二是可以发行长期建设国债,用于“十四五”期间的重大基础工程建设,提前开工,同时对于外部性强、原计划由地方政府承担的项目,也可(部分)使用长期建设国债。“实现长期建设国债、地方政府一般债、地方政府专项债各司其职的格局。”

是否发行特别国债,亦成为今年以来经济学界集中争论的话题。中国社科院经济研究所教授刘煜辉表示,针对当前经济特征,可以建立系统性特别国债的方式,帮助企业、居民和地方政府的资产负债表系统性的修复。

相关人士透露,中央或考虑发行约1万亿元的特别国债,用于加码基建等提振经济的项目,同时间接缓解地方债务压力。

不同于一般國债,特别国债是服务于特定政策、支持特定项目需要而发行的国债。特别国债纳入中央财政国债余额管理,在发行时调整国债余额,但其纳入中央政府性基金预算。通常来说,特别国债只需人大常委会审议,且不列入财政赤字。西部证券首席宏观分析师边泉水告诉《财经》记者,“相对一般国债,特别国债的发行审批机制较为灵活,可操作性更强。”

不过,也有观点认为,发行特别国债的条件并不成熟。温来成表示,特别国债仅服务于“特殊需要”。自改革开放以来,特别国债仅发行过四次。就当前经济来说,仅四五月的经济数据出现回落,无论是提振经济需要,还是缓解地方债务风险,尚还没有发行特别国债的必要。

中信证券首席经济学家明明认为,目前中国政策工具箱内容依然丰富,特别国债并不是缓解当前问题的唯一或必要手段,结构性货币政策,政策性金融工具,各类促消费、促投资的举措都有望继续提振经济。

另外,南京财经大学财政与税务学院教授朱军向《财经》记者指出,特别国债具有的“特殊性”,容易造成社会的过度解读,使经济信心进一步受损。“就目前情况,发行之前还需三思。”

无论哪种措施,多位财政领域专家向《财经》记者强调,关键要确保财政扩张的方向“有效”。

未来财政要侧重于解决“人”的问题。山东财经大学财政税务学院副院长、山东省财政学会理事马恩涛告诉《财经》记者,随着“机器换人”“老龄化”等趋势来临,就业、养老等问题将更加突出。他建议,可参考“社会保障转移支付”,未来要全力支持社会保障事业建设,比如在一定时间内帮企业或劳动力负担五险一金。

扩大消费亦成为财政重点。万博新经济研究院院长滕泰表示,当前中国财政资金用于投资的乘数效应是1.06倍,而同样的财政资金用来刺激消费,其乘数效应是3倍以上。中金公司首席经济学家彭文生认为,将财政用于扩大消费,短期内刺激经济增长,长期亦可以促进科技创新。

值得注意的是,也有许多观点反对通过发行国债为地方财政风险兜底。苏剑指出,中央替地方“兜底”会存在道德风险——当年胆子大、乱花钱的地方政府最后占到便宜,而那些比较谨慎的地方政府吃亏。实际上,一些地方政府的高速路、港口、各种股票都可以变卖还债,不能让全国人民为它乱花钱买单。

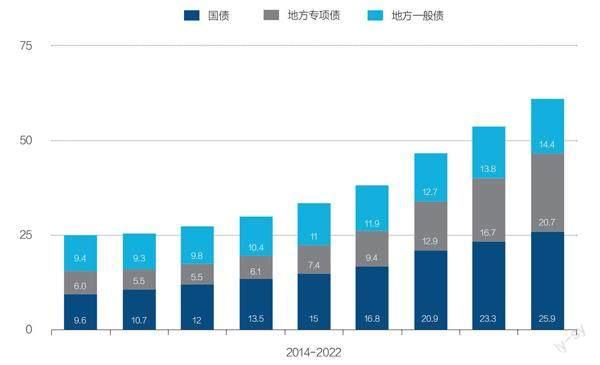

图3:2014年以来中国政府显性债务余额变化趋势

单位:万亿元。资料来源:财政部

“至于说是不是拿中央债务来置换地方债务,这个问题我觉得要审慎研究,不是一个简单的事。我知道有些国家这样做事情,效果并不好,我们目前没有这样的安排。”2021年10月,财政部副部长许宏才在国务院政策例行吹风会上如此表示。

实际上,有关地方债务问题,政策端早有充分预警和认识。2022年12月,财政部部长刘昆在《学习时报》撰文亦指出,这些年我们坚持底线思维,统筹发展和安全,地方隐性债务减少三分之一以上,财政状况健康、安全,为应对新的风险挑战留出足够空间。随后的中央经济工作会议再度强调,防范化解地方政府债务风险是今年经济工作的一大重点。

中央债务扩大是一种可行思路,但实施的前提是,明确划分好中央和地方政府各自的权限和职责。中债研究所所长、中国人民大学财政金融学院教授类承曜告诉《财经》记者,在执行层面,中央发债再转贷给地方,地方政府要拿出可行的地方政府债务管理计划,包含化解债务的措施、还款的合理资金来源和相应的问责机制。“涉及种种细节,目前这个实施原则,各界都在探讨。”

财政扩张空间

除了筹措资金的增量工具,市场密切关注当前财政政策还有多大发力空间?

根据财政部数据,截至2022年末,中国政府债务余额为60.9万亿元,其中国债25.9万亿元,地方一般債14.4万亿元,地方专项债20.7万亿元,均控制在全国人大批准的债务限额之内。

一般而言,财政债务政策方面有三条红线:一是赤字率,即赤字/GDP(国内生产总值),一般要求等于或者低于3%。二是政府负债率,即(中央政府债务+地方政府债务)/GDP,一般要求低于60%。三是地方政府债务率,即地方政府债务余额/综合财力,警戒线一般在90%-150%之间(国内取120%作为警戒值)。前两者主要来自于《马斯特里赫特条约》提出的参考标准,后者则主要来源于IMF(国际货币基金组织)的标准。

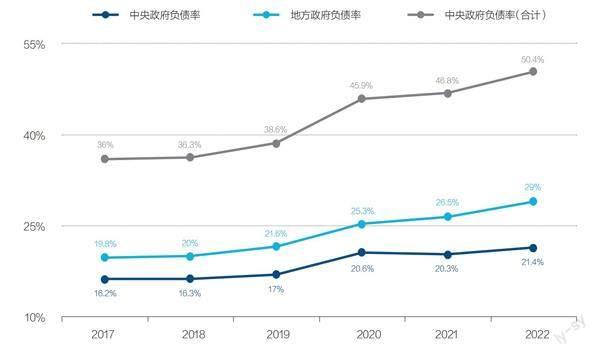

横向看,中国债务水平在国际上并不算高,具有一定政策刺激空间。从赤字率来说,过去五年中国总体赤字率控制在3%以内,保持在合理水平;从政府负债率角度来看,2022年中国政府负债率为50.4%,低于国际通行的60%警戒线,风险总体可控;地方政府债务率上,粤开证券估算的2021年底显性债务率为105.8%,以此来看,仍在安全线以内。

图4:2017年以来中国政府负债率变化趋势

资料来源:国家资产负债表研究中心

压力主要在隐性债务。苏剑认为,现在,美国政府债务占GDP比重大概是130%左右,初看中国的情况,距离美国的债务压力还有一些距离。“但如果中国加上地方政府的隐性债务,两者的数字可能就会更接近。”

纵向来说,财政空间的释放,在于存量债务的优化,可以通过“开源节流”进行腾挪。

温来成表示,短期内不要打破地方债的刚兑,避免造成系统性风险。需应对好债务到期后的再融资问题,注意拉长周期、压降成本。具体措施包括债务置换、债务展期、债务重组、借新还旧等。

苏剑、罗志恒等专家建议,可考虑适当出让国企资产(股权)、土地使用权等权益类资产盘活抵债。

以近期热议的“茅台化债”来说,2019年和2020年,茅台集团分别将4%的贵州茅台股份无偿划转至贵州省国资运营公司,实施“茅台化债”方案。“无偿获得茅台股份后,降低了贵州国资公司的负债率,国资运营公司也可以通过减持茅台股票,获得资金偿还债务本息,一定程度上也能缓解地方政府的还款压力。贵州还利用茅台的信用在债券市场融资,2020年9月茅台集团发行150亿元公司债券,用于对贵州高速股权收购。”类承曜对《财经》记者解释。

据了解,央企出手化解贵州地方债务,也是针对贵州省财政压力较大的情况下所采取的应对措施。类似云南省的“白药化债”、遵义道桥贷款重组、云南康旅模式等都是近年来比较典型的地方化债案例。

中长期来说,需要厘清政府与市场关系,避免无限责任政府。云南财经大学公共政策研究中心主任缪小林告诉《财经》记者,过去地方政府为了追求经济发展与提升竞争力,竞相投资基建设施,在财力无法满足需求时,选择扩大隐性债务。“二十大报告提出‘量力而行,我的理解就是,地方的公共服务,要与当地财力相适应,不能看到别的地市干什么就干什么,不要无序攀比。”

与此同时,要加强对债务项目的运营、绩效的管理。如果政府债务使用效率高,创造的直接效益或是间接效益比较大,财政空间也将更大。“当前专项债‘一般化的趋势已经存在,不能说专项债的收益或衍生税收都不够还债。最终还要回到项目效率的提高上。”缪小林说。

另外,多位专家的共识是,要加快地方融资平台的市场化转型,尽可能实现融资平台与地方政府脱钩。地方债乱象的背后,正是城投平台和政府边界不清,“政府背书”的错觉,为投资选择带来刚性兑付、隐性担保等干扰。

温来成建议,融资平台公司应当逐渐发展成为一般的、面向市场经营的国有企业;此外,企业债务和地方债要从法律上、管理制度上划清界限。“目前一级政府保留一两家平台即可,其他的转型成一般国企。如果经营不善,可以按照公司法破产倒闭,地方财政没有偿还隐性债务的责任。”

值得注意的是,财政空间的真正提升仍然有赖于长期经济增长,其他手段只能作为辅助性工具。中国社会科学院学部委员余永定指出,当前“政府债与GDP的比值”水平并非关键,只要经济增速足够高,债务利率非常低,随着时间的推移,“政府债对GDP的比值”就会逐渐趋于稳定。

马恩涛认为,仅就债务谈风险控制,脱离当前的经济结构、消费结构、债务结构等实体经济现状,难以从根本上解决地方政府高负债高风险问题。需要进一步优化经济结构,提升经济新动能。扩大有效投资、促进国内国际双循环,推动投资驱动型经济向消费驱动型经济转变,才是化解债务风险的长久之策。