基金业绩与基金经理风险调整行为

张皓月 宋佳讯

摘 要: 基金公司通过相对业绩排名考核基金经理,基金经理会根据前期业绩排名调整投资组合的风险水平。我国商业银行及其控股的基金管理公司在金融市场占据举足轻重的地位,基于股东影响基金经理投资行为的角度,文章对比了银行系与非银行系基金经理风险调整行为的差异。以2005—2020年中国开放式股票型和偏股混合型基金为样本,考察了业绩排名对基金经理风险调整行为的影响。研究发现,银行系基金经理更在意业绩排名。当前期业绩较差时,银行系基金更有动力进行风险调整。另外,银行系基金风险调整对未来业绩产生更顯著的正向影响,且具有更强的业绩持续性。通过比较发现,银行系基金的离职率更低且团队更稳定,可以更加主动地进行策略选择和投资组合调整。该发现扩展了基金风险调整行为的研究,也对基金投资具有一定的参考意义。

关键词: 基金业绩;风险调整行为;银行系基金

中图分类号: F 832.48

文献标志码: A

Fund Performance and Risk Shifting: Evidence fromBank-Affiliated Funds in China

ZHANG Haoyue1 SONG Jiaxun2

(1.Antai College of Economics & Management, Shanghai Jiao Tong University, Shanghai 200030, China;2.School of Economics and Management, Shanghai Maritime University, Shanghai 200135, China)

Abstract: The fund management company assesses the fund manager through the relative performance rankings. The fund managers adjust the risk level of the portfolio according to the previous performance rankings. Chinas commercial banks and their affiliated fund management companies take a pivotal position in the financial market. Based on the perspective of shareholders affecting the investment behavior of fund managers, this paper compares the difference of risk-shifting behavior between bank-affiliated and unaffiliated fund managers. Taking sample of open-end equity and partial equity hybrid funds from 2005 to 2020, this paper investigates the impact of historical performance on the risk shifting of fund managers. It suggests that bank-affiliated fund managers are more concerned about fund performance so that they are more motivated to carry out risk adjustment. In addition, the risk shifting of bank-affiliated funds has a more significant positive impact on future performance. Furthermore, it is found that bank-affiliated funds have a lower dismissal rate and their research team is prone to be stable, so they are active in stock selection and risk adjustment. The findings of this paper not only expand the research on risk shifting behavior, but also have a certain reference significance for fund investment.

Key words: fund performance; risk shifting; bank-affiliated fund

本文以2005—2020年中国开放式股票型基金和偏股混合型基金为样本,对比研究了银行系与非银行系基金业绩与基金经理风险调整行为的关系。首先,参考Huang等(2011)和Ma和Tang(2019)的方法,本文通过计算基金半年报及年报中披露的全部持仓数据,定义了基金经理风险调整水平的代理变量RiskShift,发现银行系及非银行系基金的风险调整水平差异不显著。其次,本文分别使用交互项回归和分样本回归的方法,对银行系及非银行系基金的风险调整行为进行了检验。实证结果表明,银行系基金对业绩排名更加敏感,当前期业绩排名较差时,银行系基金经理更倾向于调整投资组合的风险水平。进一步,本文还研究了基金风险调整对未来业绩的影响。实证结果表明,相较于非银行系基金,银行系基金经理的风险调整行为对下一期业绩有更显著的正向作用,且具有更强的业绩持续性。这一结果隐含银行系基金经理能力较强,他们通过调整持仓风险,从而提高基金业绩排名。最后,本文以基金系统性风险(Beta)和跟踪误差(Tracking Error)作为衡量风险调整的不同定义方法(Chevalier and Ellison, 1997;Chen and Pennacchi, 2009;Huang等, 2011)对相关实证结果进行了稳健性检验。

本文的主要贡献有:一是从业绩关键排名对基金经理薪酬产生重要影响这一角度,研究了相对业绩考核制度下,基金经理会根据前期业绩排名决定投资组合风险水平。二是基于股东影响基金经理投资行为的视角,对比了银行系与非银行系基金经理风险调整行为对基金未来业绩影响的差异。本文研究发现,银行系基金风险调整行为对未来业绩产生更显著的正向影响,且具有更强的业绩持续性。本文不仅扩展了基金经理风险调整行为的研究,也对行业监管和基金投资具有重要的参考价值和现实意义。

1 文献回顾

1.1 银行系基金特征研究

在对银行系基金的研究中,国内外研究侧重点有所不同。众多海外学者的研究一致认可的是银行利用自身的大股东地位影响基金经理的投资决策,导致基金经理没有按照投资者利益最大化原则配置资产而损害投资者的利益。近年来,国外研究者更多侧重于研究控股银行与其附属基金公司之间潜在的信息交换与银行系基金的业绩表现以及基金经理投资行为之间的关系(Massa and Rehman,2008;Golez和Marin,2015)。

银行系基金和控股银行都可以利用二者之间独特的关联,进而达到有利于自身利益的目的。Massa和Rehman(2008)认为银行系基金可以借助与控股银行的关系,通过获取其他市场参与者无法获取的内幕信息并进行交易,以获取超额的回报。Hao和Yan(2012)主要研究投资银行控股基金,认为该派系基金易以牺牲基金投资者的利益为代价来支持投资银行的承销业务,而且会持有表现不佳的客户企业的股票以示对其的“支持”。Golez和Marin(2015)研究西班牙银行系基金后发现,当控股银行出现坏消息时,不论股价下跌是否可预期,银行系基金在控股银行定向增发前后都会增持其控股银行股票,以缓冲股价的降低。Bagattini 等(2018)以及Gil-Bazo 等(2020)认为银行系基金在危机时期可以作为控股银行的应急融资手段,即通过在一级市场买入控股银行的债券来降低银行的融资成本。

1.2 基金经理风险调整行为研究

以往研究从基金经理的激励效应着手,发现基金业绩排名影响基金经理的风险调整行为。Brown等(1996)基于锦标赛理论,认为基金经理进行风险调整行为的动机取决于自身所管理的基金是“赢家”基金还是“输家”基金,其中“输家”基金更容易增加基金的风险。Chevalier和Ellison(1997)以业绩—现金流的凸性关系验证了锦标赛理论。Chen和Pennacchi(2009)认为基金经理并不会因为相对业绩的下降而调高回报的标准差,而是会提高跟踪误差的标准差。在對于基金经理的激励方面,Elton等(2011)研究发现基金业绩激励费用的设置也会影响基金经理风险调整行为,基金管理者具有更好的选股能力和更大的风险调整倾向。Koijen(2014)认为基金的超额回报不仅取决于经理的能力,还取决于基金经理的风险偏好和薪酬合同决定的绩效薪酬敏感性。

除此之外,在基金经理风险调整行为的动机方面也有不少研究。Kempf 等(2009)将基金经理失业风险担忧纳入研究,根据市场平均收益率将市场行情分为牛市和熊市两类,发现牛市期间基金经理主要关心业绩奖励,低排名的基金经理提高了投资组合的风险水平;熊市期间基金经理主要关心失业风险,高排名的基金经理降低了投资组合的风险水平。Hu等(2011)认为薪酬激励和基金经理失业风险忧虑的存在,使基金业绩与风险调整行为呈现U型关系,即业绩最优异(差)的基金管理者更倾向于风险调整。肖继辉等(2016)对中国基金经理风险调整行为进行考察,认为我国在牛市阶段中基金经理风险调整以报酬激励为主,熊市阶段报酬激励效应减少而失业风险的影响稳定。除薪酬激励和失业风险以外,Ma等(2019)认为基金经理持有管理基金份额,即与投资者风险共担可以降低风险调整程度。

2 样本数据与变量定义

2.1 样本选取与数据来源

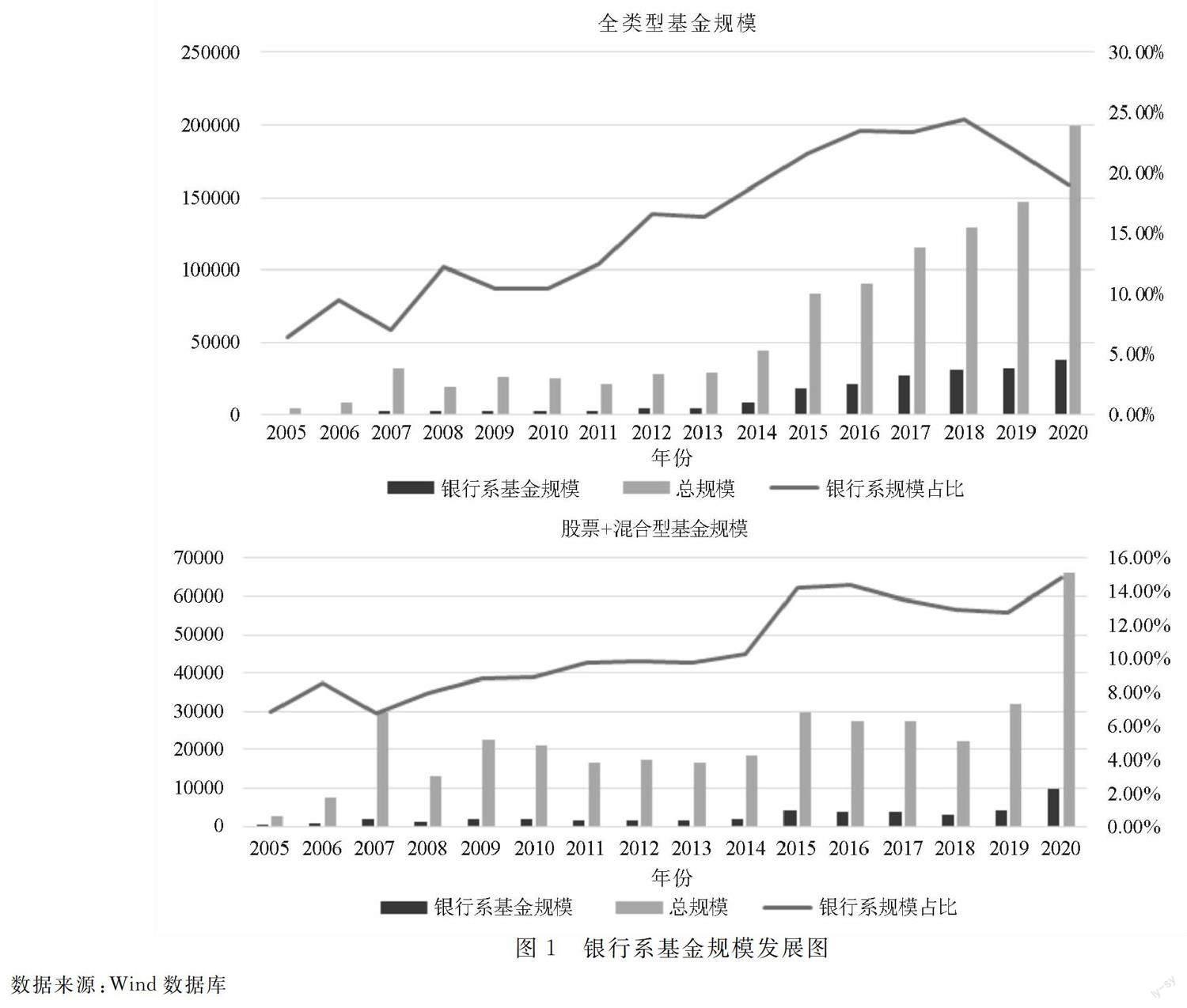

本文以2005—2020年存在观测数据的所有(包含已经清盘的基金)开放式股票型基金和混合型基金为样本,基金只在半年报和年报中公布全部持仓数据,因此文中的数据频率为半年度。其中:基金类型(证监会二级分类)、基金区间收益率、基金区间排名和基金特征等数据来源于Wind数据库;基金持仓数据来源于国泰安数据库。

文中对数据做以下处理和筛选:(1)删除被动指数型基金和增强指数型基金;(2)删除分级基金;(3)删除基金全称中包含“定期开放”的基金;(4)删除持有中国A股股票比例低于60%的基金;(5)删除平均港股持仓比例高于60%的基金。

2.2 变量构建

2.2.1 风险调整的度量

我们采用跨年度风险调整行为(Huang等,2011;Ma和Tang,2019),作为基金经理预期风险调整的量化指标:

RiskShifti,t=σHi,t-σRi,t (1)

该变量由两部分组成,由于我国公募基金每半年披露一次持仓,首先以半年中股票持仓比例为权重,计算前52周度回报波动率σHi,t,再以下一个半年的各期实际持仓为权重,计算前52周度回报波动率σRi,t。根据式(1)求二者之差,在一个自然年度内取两个半年度的均值,对结果进行百分数处理,并乘以52的平方根进行年度化转换。该变量能够捕捉到根据预期调整投资组合带来的风险变化,而且由于σHi,t和σRi,t 在时间上的重叠性,该方法能够起到排除市场情况改变带来的基金风险变化,同时有助于研究风险调整对未来基金收益的持续性。

2.2.2 银行系基金代理变量

设立虚拟变量Banki,t指代银行系基金,即基金i所属的基金管理公司的控股股东为银行时取值为1,其他情况下取值为0。

2.2.3 基金业绩代理变量

(1)基金原始回报率

考虑到结果的稳健性,本文采取回报率和回报率排名两类变量。首先采用考虑现金红利再投资的月度基金净值增长率(Return),以复利方式进行年度化度量;其次采取业绩排名。由于各种评级机构的排名方式都采用平均回报率,因此本文采用年内按照季度资产加权平均累计净值增长率(RankNAV)的标准化处理,业绩排名落在[0 , 1]区间,1表示业绩最好。

(2)基金风险调整超额收益率

基金经风险调整后超额收益指标的衡量分别采用CAPM模型(2)和Fama-French三因子模型(3)。首先以24个月为时间窗口期对基金的月度收益率逐月进行 OLS 滚动回归,获得截距项风险调整回报率,其中无风险收益率由一年定期存款利率折算得到:

Ri,t= α+βiRMRFt+εi,t (2)

Ri,t= α+β1,iRMRFt+β2,iSMBt+β3,iHMLt+εi,t (3)

其中:Ri,t表示基金i在交易月度t的基金净值增长率;RMRF、SMBt和HMLt分别表示交易月度t的市场风险溢价因子、市值因子和账面市值比因子。

2.2.4 基金资金流代理变量

基金的资金净流量与基金业绩密切相关(Ippolito,1992;Sirri,1998;陆蓉等,2007;肖峻和石劲,2011)。参考现有文献(Chevalier 和 Ellison,1997;Sirri和tufano,1998),采用下面的式(4)来计算基金资金净流量:

FLOWi,t= TNAi,t-TNAi,t-1×(1+Ri,t) TNAi,t-1 (4)

其中:TNAi,t和TNAi,t-1分别表示基金i在年度t和t-1的净资产规模;Ri,t表示基金i在时期t的累计净值增长率。该方法以相对数来表示资金的流入流出情况,并隐含地假定新增资金在期末流入,分红全部再投资,并且排除了由基金投资所获收益带来的净值增长部分。

2.2.5 基金换手率

换手率(Turnover)根据基金半年度持仓数据按式(5)计算所得,等于期间买入量和期间卖出量的最小值与前期基金资产净值之比。基金的换手率用来度量基金经理管理基金的积极性。

Turnoveri,t=min (Buyvolumei,t, Sellvolumei,t)/TNAi,t-1 (5)

2.2.6 基金特征

基金规模和基金年龄影响基金业绩。本文用Sizei,t表示基金i在t年末的净资产规模(单位:亿元)的自然对数,用Agei,t表示基金i在t時的已发行时长的自然对数值。另外,本文在对面板数据进行回归分析时,使用了基金哑变量(Fundm)和年份哑变量(Yearn)来控制个体固定效应和时间固定效应。

基金家族规模大小可能影响投资者对其旗下基金的关注程度,进而影响投资者选择。Sirri和Tufano(1998)等人均发现大型基金家族旗下基金能够吸引更多的资金流入。因此,我们将基金家族净资产的对数值(FamilySize)纳入控制变量。另外参考Kempf等(2009),我们还控制了团队稳定性(Stable)和离职率(Dismiss),均根据基金管理公司过去3年的基金经理变动计算所得,其中团队稳定性等于期间新聘基金经理数和期间离任基金经理数之间的最大值与期间平均在任基金经理数之比,离职率是期间离任的基金经理数与总的基金经理数之比。以上指标均采用滞后一期的数据。

2.2.7 基金经理特征

考虑到基金经理的性别和学历对基金业绩和投资行为也有显著影响,本文设置虚拟变量来表示基金i在t-1时的基金经理是否为男性(Malei,t)、是否在经理任职期(Tenure)、是否具有博士学位(Doctori,t)。

3 实证检验与结果分析

3.1 主要变量描述性统计

表3的Panel A为各参与回归的变量的描述性统计,Panel B为变量的均值t检验。其中,银行系与非银行系基金经理的风险调整行为没有显著性差异。银行系基金的换手率在10%的显著性水平低于非银行系基金,且原始收益和调整后的超额收益率均在10%及以下的显著性水平高于非银行系基金,据此我们认为银行系基金经理的管理风格更谨慎,且基金业绩表现更为出色。在其他特征方面,我国银行系基金于2005年首次上市,因此银行系基金具有在1%显著性水平上更低的上市时长和经理任期,虽然所管理的银行系基金较为年轻化,银行系基金管理公司却具有更低的离职率和更高的团队稳定性(Stable为反向指标,越低代表稳定性越强),可能 的原因有二:一方面是银行系基金具有比较好的

基金原始回报率(Return)是根据相同截止日的同类基金(证监会二级分类)过去1年的净值增长率计算而得;收益率排名(RankNAV)是根据相同截止日的同类基金(证监会二级分类)过去1年的净资产加权平均收益率做标准化处理的业绩排名,落在[0, 1]区间

业绩表现,因此基金管理公司不会因为基金经理管理的基金表现变差而解雇基金经理;另一方面是因为银行系基金管理公司在人力资源管理制度上有所不同,管理方式借鉴了国有或商业银行的保守型用人制度安排,不会随意解雇旧基金经理和聘任新基金经理。这些现象说明了我国银行系基金经理管理风格比较稳健,商业或国有银行的控股为银行系基金公司带来稳定的管理团队和庞大的基金家族,同时也作为银行系基金业绩的保证和信誉的背书,使银行系基金成为我国公募基金市场中关键的组成部分。

3.2 基金业绩排名与基金经理风险调整行为

在实证分析中,我们采取双向固定效应来考察基金业绩与基金经理风险调整之间的关系,我们将核心解释变量和控制变量滞后一期,以防止因解释变量和被解释变量之间互为因果而产生的内生性问题:

RiskShift0i,t=β0+β1 Returni,t-1+β2 Returni,t-1× Banki+Controli,t-1+εi,t (6)

RiskShifti,t=β0+β1 RankNAVi,t-1+β2 RankNAVi,t-1×Banki+Controli,t-1+εi,t (7)

其中:RiskShifti,t衡量基金i当期的风险调整行为,数值越大,基金经理调整投资组合的风险水平幅度越大;Returni,t-1代表基金i的上一期基金年度化累计净值增长率;RankNAVi,t-1代表基金i的按照上一年度的季度资产加权平均累计净值增长率排名,并做了标准化处理;Banki是虚拟变量,基金i所属的基金管理公司的控股股东为银行时取值为1,其他情况下取值为0;Controli,t是控制变量,包括基金规模(FundSize)、基金成立时间(FundAge)、基金换手率(Turnover)和基金资金流量(Flow)等变量;除此之外我们同时采取了基金层面的固定效应,以控制各个基金不随时间变化的效应,为了控制整个公募基金市场时变趋势的影响,也引入了时间层面的年度固定效应。回归结果如表4所示。

表4为基金业绩与基金经理风险调整行为的回归结果,括号内是在基金层面聚类的稳健标准误计算的t统计量。在Panel A的列(1)和列(3)中,在1%显著性水平上Returni,t-1与RankNAVi,t-1的回归系数均显著为负,意味着控制其他因素不变的前提下,前期业绩水平越高(低),基金经理的风险调整行为越低(高)。该结果说明了基金历史业绩对基金经理风险调整的驱动作用:当基金历史业绩下降时,基金经理有动机调高组合的风险水平以获得高收益:当基金业绩表现良好时,基金经理倾向于调低风险水平以獲得更加稳健且持续的基金表现。加入银行系与基金业绩的交互项后,在5%的显著性水平上,Returni,t-1×Bank和RankNAVi,t-1×Bank的回归系数显著为负,同时Returni,t1、RankNAVi,t-1的回归系数在1%显著性水平上显著为负。该结果进一步说明了,基金的业绩表现对于银行系基金经理风险调整行为的影响强于非银行系基金,在控制其他因素不变的前提下,基金历史业绩表现越好(差),银行系基金经理相较于非银行系基金经理而言会更多减少(增加)风险调整。

在Panel B中我们以基金派系为标准将样本划分为银行系子样本和非银行系子样本并进行分样本回归,其中列(1)银行系Returni,t-1的系数在5%显著性水平上显著为负,其余三个子样本中Returni,t-1和RankNAVi,t-1的系数均在1%的显著性水平上显著为负,而且银行系基金的历史业绩系数绝对值均大于非银行系基金。为了检验不同子样本之间核心解释变量系数差异的显著性,我们通过Boostrap法进行1000自主抽样得到Returni,t-1和RankNAVi,t-1在两子样本之间的系数差异的经验P值分别为0.091和0.000,分别在10%和1%的显著性水平上显著,在统计学意义上,基金历史业绩对两子样本的风险调整差异明显,佐证了交互项调节效应的回归结果。

以上结果说明了当基金业绩表现落后时,相比于非银行系基金,银行系基金经理更在意排名而进行一系列风险调整行为,以弥补过去落后的表现。这一结果可能的原因是,在基金公司方面,银行系基金管理公司考核基金经理时对业绩表现和相对业绩的重视程度更高;在基金经理方面,银行系基金经理可能出于“职业忧虑”,害怕被解雇而进行风险调整行为,也有可能由于“锦标赛理论”,追求更高额的奖金回报而进行风险调整行为。结合前文银行系基金和非银行系基金之间不同特征的比较,银行系基金的管理团队更加稳定,而且具有更低的离职率,因此我们认为银行系基金经理更多是出于追求更高的奖金回报而增加风险调整行为,进而拉升未来的基金业绩。良好的业绩不仅可以帮助基金经理通过考核,也可以为所管理的基金带来更多的资金流量,增加基金公司的管理费收入。

3.3 基金经理风险调整与基金未来业绩

进一步地,为了检验不同派系基金经理风险调整的后果,构建如下双向固定效应模型(8)进行验证:

Perfi,t+1=β0+β1 RiskShifti,t+β2 RiskShifti,t× Banki+Controli,t+εi,t (8)

其中:RiskShifti,t衡量基金i当期的风险调整行为,数值越大,基金投资组合的风险水平越高;Perfi,t+1代表基金i的下一期业绩表现,包括基金原始增长率(Returni,t+1)、CAMP模型调整超额收益率(CAPM αi,t+1)和Fama-French三因子模型调整超额收益率(FF3 αi,t+1);Banki是虚拟变量,基金i所属的基金管理公司的控股股东为银行时取值为1,其他情况下取值为0;Controli,t是控制变量;同时我们采取基金个体和年份的固定效应,以控制基金层面不随时间改变的个体效应以及整个公募基金市场的时变特征。

表5为模型(8)的回归结果,在表5中,交互项Riskshifti,t×Bank的系数在被解释变量为Returni,t+1、CAPM αi,t+1、FF3 αi,t+1的回归中,分别在1%、10%、10%的显著性水平上显著为正。这意味着在控制其他因素不变的前提下,相对于非银行系基金,银行系基金经理的风险调整行为对基金未来业绩具有更好的边际促进效果。结合上文的回归结果发现,当银行系基金历史业绩表现较差时,银行系基金经理相对于其他派系经理而言进行更多正向风险调整,且风险调整行为对业绩的影响程度更大。总而言之,银行系基金经理可以通过风险调整行为起到有效调节基金业绩表现的作用。

这一结果同时引证了前文均值检验中银行系基金具有更高的收益和更低的风险调整水平,因为银行系基金风险调整对于基金业绩的边际提升作用更强,表5的回归结果已经有所体现:在控制其他因素不变的前提下,一个单位的风险调整能够使银行系基金相较于非银行系基金获取额外的1.3797%的初始回报率、0.2377%的CAMP模型调整超额收益率,以及0.2529%的三因子模型调整超额收益率,说明银行系基金经理可以以更小的风险调整幅度来换回更高的收益,因此银行系基金经理没有“必要”进行大量的风险调整行为。

同时我们也有证据表明,银行系基金经理风险调整行为对业绩的改善具有更加显著的业绩持续性,篇幅所限,该部分实证结果不再列出。

4 稳健性检验

在稳健性检验中,参考Huang等(2011)的研究,我们也采取系统性风险(Beta)和跟踪误差(Tracking Error)作为风险调整的量化指标。两个稳健性检验指标的回归结果与前文一致,由于篇幅所限,结果不再列出。

5 结论

在相对业绩考核制度下,基金经理会根据前期业绩排名决定投资组合的风险水平,实现自身利益最大化。以往研究基金经理风险调整行为时假设基金公司与基金经理目标均是扩大基金规模,忽略了基金公司和基金经理之间的利益冲突。为了区分不同股东对基金经理投资行为的影响,本文以2005—2020年中国开放式股票型基金和偏股混合型基金为样本,分为银行系与非银行系基金,研究了基金业绩排名对其风险调整行为的影响。研究表明,银行系基金经理更在意前期业绩排名,更有动力进行风险调整,以获取高额的年终奖,而不是为了扩大基金规模。研究发现,银行系基金投资组合风险调整对未来业绩存在更显著的正向影响,且业绩持续性更强。银行系基金管理公司失业率较低且团队稳定性更高,基金经理排名差时面临的失业压力越小,基金经理越有动力提高投资组合的风险水平。如果未来基金业绩提高,基金经理有可能获取更多的奖励;如果未来业绩排名降低,基金经理也能获得基本工资。

首先,本文丰富了基金经理风险调整行为的相关文献。本文基于基金经理奖金激励机制,考察了业绩排名与基金风险调整水平的关系。其次,从股东对基金经理投资行为影响的角度出发,对比研究了银行系与非银行系基金风险调整行为对未来业绩的影响,为研究基金风险调整行为提供了全新的视角。本文的结论一方面为广大基金投资者提供了投资建议,在投资基金产品时不要过度局限于基金的业绩排名;另一方面也为监管部门提供了参考,应该更有针对性地对基金经理的风险调整行为进行监督管理。

参考文献:

[1] HUANG J, SIALM C, ZHANG H. Risk shifting and mutual fund performance[J]. Review of Financial Studies, 2011(24): 2575-2616.

[2] MA L, TANG Y. Portfolio manager ownership and mutual fund risk taking[J]. Management Science, 2019(65): 5518-5534.

[3] CHEVALIER J, ELLISON G. Risk taking by mutual funds as a response to incentives[J]. Journal of Political Economy, 1997(105): 1167-1200.

[4] CHEN H, PENNACCHI G G. Does prior performance affect a mutual funds choice of risk? Theory and further empirical evidence[J]. Journal of Financial and Quantitative Analysis, 2009(44): 745-775.

[5] MASSA M, REHMAN Z. Information flows within financial conglomerates: evidence from the banks-mutual funds relation[J]. Journal of Financial Economics, 2008(89): 288-306.

[6] HAO Q, YAN X. The performance of investment bank-affiliated mutual funds: conflicts of interest or informational advantage?[J]. Journal of Financial and Quantitative Analysis, 2012(47): 537-565.

[7] GIL-BAZO J, HOFFMANN P, MAYORDOMO S. Mutual funding[J]. The Review of Financial Studies, 2020(33): 4883-4915.

[8] ELTON E J, GRUBER M J, BLAKE C R. Incentive fees and mutual funds[J]. Investments and Portfolio Performance, 2011(52): 209-234.

[9] KOIJEN R S J. The cross-section of managerial ability, incentives, and risk preferences: managerial ability, incentives, and risk preferences[J]. The Journal of Finance, 2014(69): 1051-1098.

[10] 李祥文,吳文锋. 基金业绩排名与期末业绩拉升[J].管理世界,2018(34):33-45,191.

[11] KEMPF A, RUENZI S, THIELE T. Employment risk, compensation incentives, and managerial eisk taking: evidence from the mutual fund industry[J]. Journal of Financial Economics, 2009(92): 92-108.

[12] HU P, KALE J R, PAGANI M, et al. Fund flows, performance, managerial career concerns, and risk taking[J]. Management Science,2011(57): 628-646.

[13] 肖继辉,彭文平,许佳,等. 业绩排名与预期风险调整--考虑报酬激励与解职风险交互影响的新证据[J].经济学(季刊),2016(15):1177-1204.

[14] SIRRI E R, TUFANO P. Costly search and mutual fund flows[J]. The Journal of Finance, 1998(53): 1589-1622.