投资者情绪对创业板市场收益的影响研究

——新冠疫情视角下

兰忠菊,麦强盛

(西南林业大学会计学院,昆明 650224)

一、引言

有效市场假说认为股市收益的波动可以用经济损失来解释。反观新冠疫情(以下简称疫情)暴发带来的结果,感染病例越多的地区应遭受更严重的经济损失,且该地区以及相关行业企业的盈利能力将下降。武汉作为疫情暴发的中心,该地区公司的股票收益应显著低于平均水平,且随着疫情的持续发展,这种差距将增大。同时,随着感染病例的增加将会加大对医疗用品的需求,医疗、制药和口罩行业的收益率也应在较长时间内大幅度上升。但事实并非如此,武汉公司的股票收益与市场无差异,相关行业异常回报也没有持续(Sun et al.2020)。因此,疫情防控期间,股市的波动无法用经济损失来解释。

疫情的暴发并迅速蔓延,使得感染人数和死亡人数增加,人们因此产生了恐慌心理,恐慌效应的出现影响了投资者的交易行为,直接对投资者情绪产生较大的影响,情绪恐慌又导致其对市场预期发生改变,导致交易决策和行为也发生变化(陈奉功,2020)。投资者情绪是基于投资者心理和行为,而对股票预期收益产生的非理性系统性偏差,因此,投资者情绪变化反过来会影响其交易决策(张同明和张宁,2021),进而对股市收益产生一定的影响。疫情的突发本来就对我国股票市场产生了巨大负面冲击,加之其对投资者情绪的负面影响(徐宏和蒲红霞,2021),进一步对我国股市产生影响,但对我国不同板块的影响存在差异,主板市场波动率不断上升,而在创业板市场则出现了短暂牛市现象(陈奉功,2020)。这可能与创业板市场自身高风险高收益、市场进入门槛相对较低,主要是服务于中小高新科技型企业的特点有关。但关于疫情防控期间,投资者情绪对创业板市场的具体影响以及其出现短暂牛市现象的分析还未引起足够的关注。因此,本研究选择适当的情绪代理变量构建投资者情绪指数,研究疫情对创业板市场收益的影响,重点研究疫情防控期间情绪与创业板市场收益的变化情况,进一步研究在此期间情绪对创业板市场收益的影响的差异性。

二、文献综述

关于投资者情绪指标的选取尚未形成一致,目前主要有问卷调查。文本分析以主观指标为主,如投资者信心指数、消费者信心指数、好淡指数等(孙凌芸和张金林,2017);以市场交易指标数据来衡量投资者情绪的客观指标,如成交额、换手率、市盈率、成交量等(张征超和刘宇宸妃,2018)以及将主客观指标综合的复合型指标。回顾现有投资者情绪指数构建的相关研究,多数学者在情绪指标的选取上存在一定的差异,但也存在一些共同的指标,如IPO 数量及首日收益率(张征超和刘宇宸妃,2018;刘金娥和莫舒婷,2018)、封闭式基金折价率(易洪波等,2017)、新增投资者数量(童元松,2021)、市盈率(田映华和王婷,2017)等。目前关于股市收益的研究,主要集中在宏观经济政策层面。杨艳和宋思学(2020)从差异化角度分析了四种经济政策不确定性对股市收益的影响,发现对股市收益影响最大的因素是货币政策,且其影响在不同行业中存在差异性。占晶晶等(2020)基于事件研究法和EGARCH 模型研究发现,央行ETF 购买政策的通知在显著提高股市收益的同时可以改变短期内的投资预期。陈琼豪等(2019)通过样本里和样本外检验得出通货膨胀不仅对股市收益产生负面影响,而且还可预测股市收益。而关于投资者情绪与股市收益关系的研究,孙凌芸等(2017)研究发现两者存在多重分形特征,且绝对波动幅度大,多重分形程度强;田映华等(2017)、Gao(2018)研究发现投资者情绪显著正向影响股市收益,且不同类型的投资者情绪对股市收益的影响存在杠杆效应;胡雅婷等(2020)则认为乐观情绪、悲观情绪对股市收益的影响存在差异,但只有乐观的情绪才会对股市收益产生影响,并且其可以较好地解释难以估值、套利成本高的股票的回报(Guofu,2018)且产生的影响更大(Malcolm and Jeffrey,2007)。众多学者除了研究国内股票市场变化情况,也逐渐开始对国外股票市场展开研究。如李长治等(2020)采用中介效应模型研究发现,美国投资者情绪主要通过跨境资本流动和中国投资者情绪渠道对中国股市收益产生正向冲击。此外,投资者情绪在不同国家之间具有传染性,外国投资者情绪会传染到国内,从而影响本国股市的流动性(Byomakesh,2017)。疫情暴发后,各学者将视角集中在疫情对投资者情绪、股市收益以及两者之间关系的研究。如Sun et al.(2020)运用事件研究法分析疫情对中国股市收益的影响,结果发现疫情防控期间个人投资者情绪与股市收益的正相关关系比以往更强,且在高市盈率、低净资产和低机构持股企业中的影响更为显著。张志平等(2020)也采用该方法分析发现,疫情对资本市场的冲击效应在短期是强烈的,且在不同行业之间存在差异;同时有助于股价的同步性提升,投资者情绪在这种影响中存在显著的中介作用(程晨和刘珂,2021)。

综上所述,关于投资者情绪、股市收益的相关研究较为丰富,这在为本文的研究提供了理论基础的同时也存在着以下不足:第一,以往关于情绪对股市的影响研究主要集中在主板市场,缺乏对创业板市场的深入研究;第二,疫情暴发后,大量学者的研究主要以事件研究法分析疫情对股市的影响,且多集中宏观层面、主板市场,对创业板市场的研究未引起足够关注。因此,本文从疫情角度出发,重点研究疫情因素在投资者情绪对创业板市场收益的差异性,旨在丰富创业板市场收益研究的同时为投资者在面对重大公共卫生事件时提供合理的投资参考建议。

三、实证分析

(一)情绪指标选取及数据来源

根据文献回顾以及创业板市场的特点,本文借鉴张征超和刘宇宸妃(2018)、刘金娥和莫舒婷(2018)指标的选取,选择成交量(VOL)、市盈率(PE)、流通换手率(TUR)、新增投资者数量(NNA)、消费者信心指数(CCI)指标,并加入两融余额(MAR)。考虑到投资者情绪本身存在领先和滞后影响(易洪波等,2017;刘金娥和莫舒婷,2018),为此将6 个指标的滞后一期也作为备选指标(各指标定义如表1 所示)。创业板指数包含了创业板发展好的100 只成分股,因此,其可以较好地衡量创业板市场收益,创业板指数的收益率计算公式为Rt= (Pt-Pt-1)/Pt-1×100,其中Pt是t 日的收盘价,Pt-1是t-1 日的收盘价。在公式中,新增投资者数量来源于中国证券登记结算有限责任公司,市盈率和流通换手率原始数据来源于上海证券交易所及深圳证券交易所,其余数据均源于choice 金融终端。所有指标数据均为月度数据,数据时间范围为2010 年8 月到2021 年12 月。

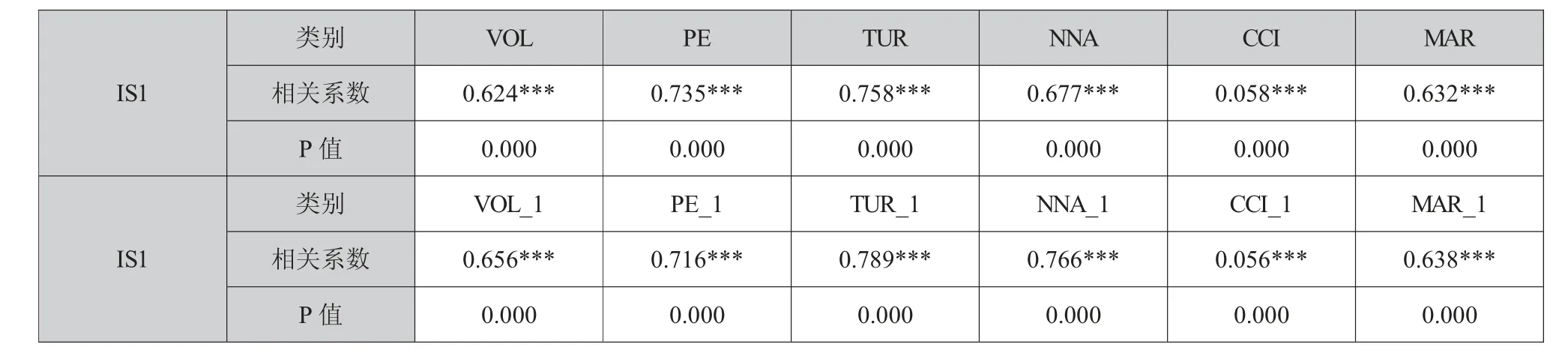

(二)投资者情绪指数构建

考虑到指标之间可能存在的多重共线性问题,采用主成分分析法(田映华和王婷,2017)构建综合情绪指数,首先将表1 中6 个指标及其滞后一期合计12 个指标数据进行第一次主成分分析,初步得出投资者情绪综合指数IS1,并将IS1 与12 个指标进行相关性分析。通过表2 的相关性分析,选择VOL_1、PE、TUR_1、NNA_1、CCI、MAR_1 这6 个相关性较强的指标作为投资者情绪代理指标。

表2 相关系数分析

为了进一步验证最终选择的6 个变量的有效性,将6 个变量再次运用上述方法构建投资者情绪综合指数IS2,检验IS1 与IS2 的相关性,通过表3的结果可知,IS1 与IS2 的相关性高达98.2%,且通过了1%的显著性水平,说明最终选择的6 个变量包含了最初12 个变量的大量信息。

表3 IS1 与IS2 相关性分析

投资者情绪除了受自身心理的影响,还会受到宏观基本面因素的影响,借鉴刘金娥等(2018)选取的控制变量,本文选择居民消费价格指数(CPI)、宏观经济景气指数的一致性指数(MBCI)和工业出厂价格指数(PPI)3 个指标作为控制变量来剔除宏观经济因素对投资者情绪的影响。因此,文章将6 个源指标分别对3 个控制变量进行回归分析,并以各回归分析的残差序列进行第三次主成分分析,得出前三个主成分的累积贡献率达到88.71%,以前三个主成分各自的贡献率为权重,加权平均计算最终的投资者情绪综合指数IS,即:

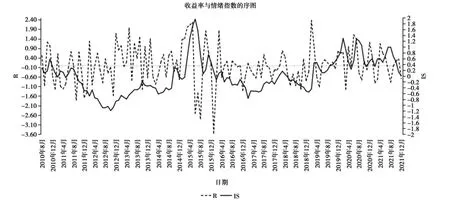

从图1 可知,本研究构建的投资者情绪指数与创业板市场收益率的变化趋势大致一致,表明投资者情绪与创业板市场收益之间存在紧密联系。在2015 年创业板市场收益与投资者情绪都发生了大幅度的涨跌。疫情暴发期间,投资者情绪与创业板市场收益并非一路下跌而是在不断震荡,这与疫情的发展变化以及国家的各项有效的防疫措施有一定的关系。

图1 R 与IS 时序图

(三)变量平稳性检验

为防止出现伪回归现象,本文采用单位根(ADF)检验方法检验时间序列数据的平稳性。由表4 可知,IS 与R 均在1%的显著性水平下是稳定的,可以进行建模分析。

表4 平稳性检验结果

(四)格兰杰因果检验

该检验用于初步分析各变量之间的因果关系。从表5 可知,在5%的显著性水平下,投资者情绪与创业板市场收益存在显著的双向格兰杰原因,即投资者情绪与创业板市场收益之间存在相互影响关系。

表5 格兰杰因果检验结果

(五)动态相关性分析

考虑到广义条件自回归模型(VAR 模型)不需要以一定的经济理论为基础,且模型的每个方程是用内生变量与其对应的滞后变量进行回归分析变量之间的关系,因此,本研究采用该方法检验投资者情绪与创业板市场收益之间的动态影响情况。现以2010 年8 月至2019 年12 月为疫情前,2020 年1 月1 日至2021 年12 月为疫情防控期间,在VAR模型中加入虚拟变量疫情D(疫情前为0,疫情防控期间为1),以分析疫情防控期间投资者情绪与创业板市场收益之间的动态关系,表达式如下:

其中,Rt是创业板市场收益率;ISt是投资者情绪;w是截距项矩阵;γi是回归参数矩阵;i 是最优滞后阶数;εt是残差向量。

VAR 模型的建立需要确定最优滞后阶数,从表6 中可知,确定准则中LR、FPE、AIC 选择的最优滞后阶数为3 阶,而SC、HQ 准则确定的最优滞后阶数为1 阶,综合选择最优滞后阶数为3 阶。

表6 VAR 模型最优滞后阶数确定

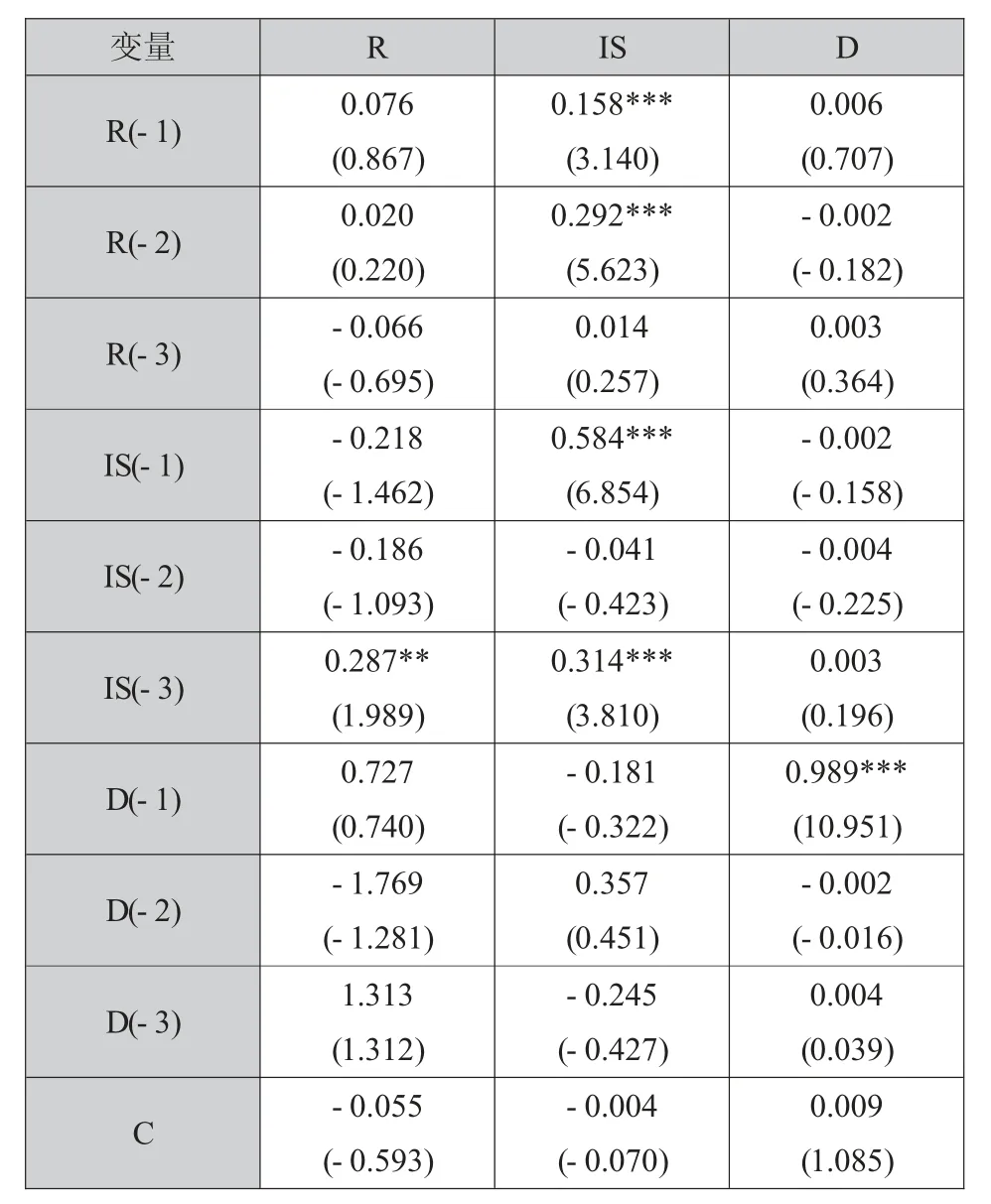

对滞后3 阶的VAR 模型回归,由表7 可知,滞后一期、滞后二期的创业板市场收益对投资者情绪存在显著的正向影响,符合行为金融理论中的“反馈效应”;与格兰杰因果检验的结果一致,即创业板市场收益对投资者情绪存在影响。滞后一期和滞后二期的投资者情绪对创业板市场收益具有负向影响,而滞后三期具有显著的正向影响,即投资者情绪对创业板市场收益的影响存在滞后现象,且随着时间的延长,其影响逐渐凸显,说明投资者情绪不会立即反映在市场中,而需要经过一定时间,市场才会体现情绪带来的变化。经过相关文献以及创业板市场特点的分析,发现这符合我国股市的特点,即“牛市在狂欢中结束,熊市在绝望中反弹”和“牛短熊长”。当投资者情绪高涨时将会提升市场活跃的交易氛围,促使股市收益走高,当牛市接近尾声时,投资者情绪才会高涨,在牛市走向熊市拐点处达到最高点,此后市场收益将下降;在熊市时,由于其阶段较长,投资者情绪长期处于低迷状态时,提升投资者情绪需要一定的时间,而此时股市收益可能已经开始反弹。疫情对投资者情绪与创业板市场收益率有一定的影响,但均不显著,原因可能是投资者存在反应不足的问题,投资者和市场对于突发的重大事件来不及处理相关信息从而无法迅速作出反应。

表7 VAR 模型回归结果

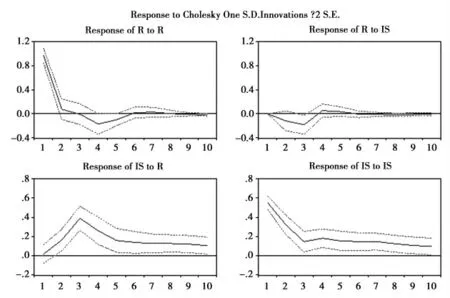

VAR 模型没有对任何变量做任何约束。因而无法检验一个变量对另一个变量的影响程度。格兰杰因果检验仅体现了两种变量大致的关系,存在一定的局限性。而脉冲响应分析与前两者互补,对IS 和R 进行更加细致的分析。对图2 进行分析可得,当给投资者情绪一个标准差冲击时,创业板市场收益开始递减为负的,在第三期左右达到峰值,之后逐渐上升,在第五期左右趋向于零;当给创业板市场收益一个标准差的冲击时,投资者情绪直接上升,同样在第三期左右达到峰值,但变化幅度相对更大;疫情对投资者情绪和创业板市场收益都具有相应的影响,但影响幅度不大,其对创业板市场收益的影响相对更大,且并未迅速反应,而是存在一定的滞后期间,表明疫情防控期间投资者情绪与创业板市场收益在短期内存在相互动态影响。

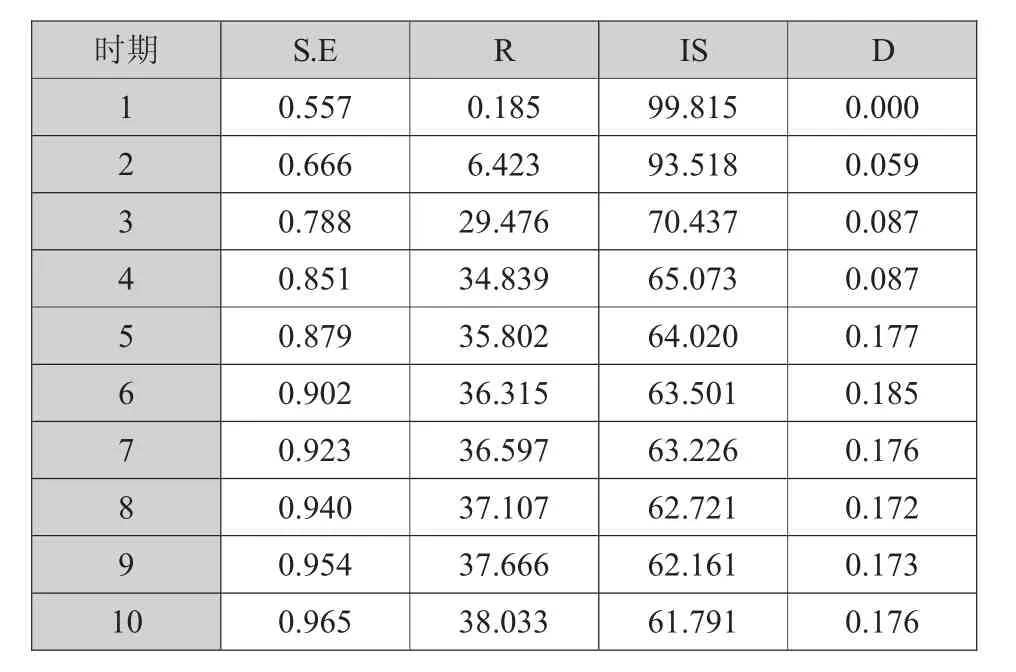

图2 脉冲响应图

在脉冲响应分析的基础上,为确定可控因素对研究结果的影响,本研究进一步采用方差分解来分析不同因素的变化情况对整体变化的贡献(结果如表8、表9 所示)。从表8 中可知,创业板市场收益在第一期只受自身因素的影响,从第二期开始受投资者情绪与疫情的影响,且影响在逐渐增加,投资者情绪对其影响在第五期趋于稳定,疫情对其的影响在不断上下浮动,两者对创业板市场收益的影响贡献不大;从表9 可知,创业板市场收益从第一期、疫情从第二期开始对投资者情绪产生影响,且影响逐渐增强,疫情从第六期开始对其的影响在逐渐减小,这可能与后期国内疫情发展稳定,逐渐恢复正常生活以及前期实施的各类相关政策发挥作用有关。综上,投资者情绪与创业板市场收益均受疫情的影响,但疫情对投资者情绪的影响相对更大;创业板市场收益解释投资者情绪的贡献度远大于投资者情绪对创业板市场收益的贡献度,原因可能是市场收益是由多种复杂因素共同影响所形成的,投资者情绪仅是其中一小部分,而投资者作为逐利者,收益是其最重要的目的,因而其对投资者情绪影响较大,从侧面反映了两者存在互动关系。

表8 R 的方差分解

表9 IS 的方差分解

(六)非对称性分析

在前面的分析中,可以发现正负消息对股市收益的影响是存在差异的,即可能存在非对称现象。由于指数广义条件自回归模型(EGARCH)考虑了正负消息因素且对参数的约束较少,因此,本研究采用该模型具体分析这种非对称现象。在建立该模型之前需要检验数据的异方差性,即检验数据序列是否存在条件自回归(ARCH)效应,存在即可建立该模型分析非对称性。采用拉格朗日常数检验(ARCH-LM)方法,从表10 检验结果可知,均值方程的残差序列存在ARCH 效应,可以建立EGARCH 模型。

表10 ARCH 效应检验结果

为了验证投资者情绪对创业板市场收益的非对称影响,进一步分析疫情因素的影响,在EGARCH(1,1)模型的均值方程中加入投资者情绪,方差方程中加入疫情因素,表达式如下:

均值方程:

方差方程:

式(3)中θ1是非对称项的系数,若该值不为零,则说明存在杠杆效应,虚拟变量D 表示疫情。通过对比正态分布、学生t 分布以及广义误差分布(GED)三种分布下的结果,发现GED 分布下结果最佳,因此本文最终建立了GED-EGARCH(1,1)模型。从表11 结果可知,GED 分布参数估计值均大于2,符合金融数据特征,均值方程中投资者情绪对创业板市场收益存在显著的负向影响,表明投资者情绪的高涨不利于增加市场收益。反之则相反:当投资者情绪高涨时,投资者对市场预期向好,不断买进股票,助推股价高涨,最终导致股价泡沫,使得投资者遭受损失,降低股市收益;两种情况下的方差方程中θ1系数均大于0,说明存在杠杆效应,即积极和消极投资者情绪对创业板市场收益带来的冲击是存在差异的。具体而言,当μt-1>0 时,未考虑疫情因素时,将产生α1+θ1=0.657 倍的正向冲击,而考虑疫情因素时产生0.645 倍正向冲击;当μt-1<0 时,未考虑疫情因素时,产生α1-θ1=0.265 倍的负向冲击,考虑疫情因素时则产生0.233 倍负向冲击,两种情况下均表明积极的投资者情绪对创业板市场收益的波动更大,且在疫情因素的影响下,产生的正负冲击相对较小,但正负冲击变化幅度更大,可能是由于疫情的发生分担了部分投资者情绪对市场收益的影响,使得投资者情绪对市场收益的直接影响相对较小。当市场上出现利好消息时,投资者的情绪也跟着上涨,原来市场中投资者会加大对股票份额的购买,新股民也会跟风进入市场,进一步推动股价上涨,易形成价格泡沫,不利于增加市场收益;当不利消息出现时,一般而言,股价应随着投资者情绪的下降而下跌。但由于我国股市易受各种政策因素的影响,当出现利空消息时,国家会出台各种政策来救市,以维持股价的稳定,使得投资者对利空消息不是特别的敏感,导致情绪低迷时,股价反而上涨。因此,投资者情绪对创业板市场收益存在杠杆效应,且疫情因素会加大投资者情绪对创业板市场收益这种效应的变化幅度。

表11 EGARCH 模型结果

四、结论与启示

选取2010 年8 月至2021 年12 月创业板指数和6 个情绪代理指标构建的投资者情绪指数月度数据,引入新冠疫情虚拟变量,通过构建VAR 模型和GED-EGARCH(1,1)模型分析投资者情绪对创业板市场收益影响及疫情因素对影响的变化情况。通过结果分析得出以下结论:第一,投资者情绪与创业板市场收益存在双向格兰杰原因;第二,疫情对投资者情绪和创业板市场收益均产生负向影响,但不显著,且两者之间存在相互动态影响;第三,投资者情绪对创业板市场收益存在非对称影响,且积极投资者情绪对其的冲击更大;第四,疫情因素降低了投资者情绪对创业板市场收益的正负冲击,但增加了正负冲击变化的幅度。

综合本文的研究背景与实证分析结果,得出如下启示:第一,我国的证券市场制度不完善,个体投资者占比较高,市场易受投资者情绪的影响,所以投资者应当避免追涨杀跌,更加理性地通过多元化投资组合分散非系统性风险,减少不必要的损失;第二,监管机构应积极普及相关投资知识,及时发布权威信息引导投资者理性化投资,积极培育并引导机构投资者进入市场,缩小投资者结构不对称差距,充分发挥机构投资者的专业知识和信息获取优势;第三,注重投资者情绪与股市收益之间的关系,定期编制并发布权威有效的投资者情绪指数,减少投资者非理性投资行为,加强完善相关市场制度;第四,针对重大公共卫生事件的突发情况应及时采取措施缓解其对市场的冲击,投资者也应相对理性地看待此类事件对市场的影响。