预期信用损失模型对商业银行风险管理的启示

孔令睿

【摘 要】金融资产是银行最重要的资产组成部分,新金融工具准则中提出的预期信用损失模型,通过对金融资产进行“三阶段”的划分,来确定其减值的计量,以此来更准确、合理地反映金融资产信用风险。论文结合对案例银行在实施预期信用损失模型后,金融资产减值三阶段的变化分析,对商业银行进一步完善预期信用损失模型的应用提出建议。

【关键词】预期信用损失;商业银行;金融资产

【中图分类号】F832.4 【文献标志码】A 【文章编号】1673-1069(2023)02-0048-03

1 引言

新金融工具准则是2017年财政部为了同国际接轨,对我国会计准则提出的修订。在新的金融工具准则中,对金融工具分类和金融工具减值计量等做出了修改。其中,最为关键的是,提出了预期信用损失模型来对金融资产的减值进行计量,这种减值方式的调整,能解决拨备计提的顺周期问题,及时足额地反映出金融资产的减值风险,减轻金融机构与外部监管者、投资者之间就金融资产存在的信息不对称问题。

新金融工具准则虽然已在我国的企业中全面实施落地,但是预期信用损失模型在运用过程中还存在设立复杂、三阶段界定不清晰等诸多问题。本文对预期信用损失模型三阶段减值法进行介绍,并对案例银行进行数据分析,最后提出进一步完善预期信用损失模型实施的建议。

2 文献回顾

学者们在对新金融工具准则的应用进行分析时,对其中最关键的预期信用损失模型作了较详细的研究。首先,预期信用减值模型是否可以完全避免已发生损失模型的顺周期效应问题?李峰和吴海霞(2015)指出,预期信用减值模型计提准备金的前瞻性信息调整是基于时点(Point in Time,即PIT)判断宏观经济因素变动的影响,准备金计提仍会和经济周期对资产质量的影响呈现出一致性,银行利润波动仍具有亲周期性特征。胡辰和李心丹(2019)认为,预期信用损失模型并未从根本上改变拨备计提的理念,只是将计提规则由已发生损失模式的“后瞻性”改为“前瞻性”,同时考虑未来宏观经济变化的影响,虽然可以在一定程度上缓解顺周期效应,但并不能将其完全消除。其次,在新准则的执行方面,刘瑛和庄天琦(2019)认为,预期信用损失模型最大的特点在于不仅要考虑客观减值证据,还要评估金融工具未来面临的信用风险。李诗等(2022)将中国平安依据新金融工具准则建立的金融资产减值体系分为三大步骤:第一步是按信用风险特征对金融资产进行分类,判断减值所属的“三阶段”,这一步主要依赖企业信用风险管理部门的工作,主要考虑的因素是公司对其资产组合的内部信用评级;第二步就是根据预期信用损失计算模型,测算违约概率(PD)、违约损失率(LGD)、违约风险暴露(EAD),还需要根据宏观经济变量等前瞻性信息进行调整,再按不同经济情景计算各阶段的加权信用损失,这一步工作量极大,模型基础参数的测算需要大量历史违约数据的支撑;第三步,如果出现模型难以覆盖的不确定性因素对模型参数产生影响,启用管理层判断,对模型结果做出调整以确定金融资产的减值结果。

3 金融资产“三阶段”的划分

新金融工具准则的“预期信用损失模型”采用三阶段减值测试法。第一阶段属于优质资产,信用风险自初始确认以来没有显著增加;第二阶段资产质量有所下降,金融资产信用风险显著增加,但未发生实质性减值;第三阶段金融资产已发生实质性信用减值,进入不良阶段(对应于风险分类里面的次级、可疑和损失三种)。

三阶段究竟应该如何划分成为准则在实际应用中的难点。为提高实务操作效率,对于购买或源生时未发生信用减值的金融工具,可使用逆向划分流程。首先,根据风险分级的要求和定义,将不良级别(次级、可疑和损失三级)的金融资产划分为第三阶段。其次,通过比较金融工具在初始确认时所确定的预计存续期内的违约概率和该工具在资产负债表日所确定的预计存续期内的违约概率,来判定金融工具信用风险是否应划分为第二阶段。最后,将信用风险未显著增加的金融资产归为第一阶段。

对于购买或源生时已发生信用减值的金融资产,企业应当仅将初始确认后整个存续期内预期信用损失的变动确认为损失准备,并按其摊余成本和经信用调整的实际利率计算利息收入。在实务上,预期信用损失需要在每个会计周期重新评估。资产负债日,需要根据最新的模型参数,重新估计金融资产剩余生命周期内的各期现金流,并按照实际利率计算其现值,然后与预期信用损失估计变更之前金融资产的价值进行比较。如果对预计损失的先前估计是准确的,则无须追加确认。相反,如果预期将发生的损失同先前的估计金额相比存在差额,相应减少或增加的预期现金流现值就应被确认为信用减值损失或者是信用减值损失的转回,即信用损失预期上的变动将会被确认为损益。

4 X银行基于“三阶段”的减值准备余额分析

X银行前身是1996年由37家城市信用社及城市信用联社共同组建的城市合作银行。2013年成为首家在香港联交所上市的内地城商行。2021年2月5日,又在上海证券交易所上市,成为全国第三家“A+H”两地上市的城商行。X银行于2018年開始实施新金融工具准则,应用预期信用损失模型来对金融资产的减值情况进行计量。在X银行的金融资产中,贷款及垫款是其主要资产,占其金融资产总数40%以上,因此本文具体以贷款及垫款来对X银行的三阶段减值准备进行分析。

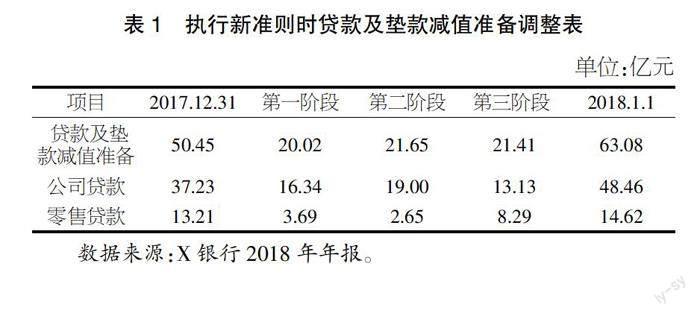

在原金融工具准则下,2017年末减值(损失)准备余额62.62亿元,均为以摊余成本计量的减值类别,其中贷款及垫款减值准备余额为50.45亿元。2018年1月1日施行新准则后,需要对期初减值准备金额作调整,调整数据如表1和表2所示。调整数的影响记入期初未分配利润或其他综合收益。经调整后,贷款及垫款减值准备在2018年1月1日合计为63.08亿元,增长25.05%。原因是在“三阶段”减值法下,第一阶段的贷款及垫款计提了减值准备20.02亿元,其中公司贷款和零售贷款减值准备分别为16.34亿元和3.69亿元,导致公司贷款和零售贷款减值准备分别增长30.16%和10.64%。由此可见,新准则对银行金融资产减值准备计提的影响是很明显的。

进一步分析2018-2021年贷款及垫款的三阶段减值情况(见表3和表4),2018年年初执行新准则对期初减值准备作了调整,年底减值准备的增速并不高。2019年底新冠肺炎疫情爆发,考虑经济前景受到的不确定性影响,2019年减值准备的增速超过了30%。2020年,新冠肺炎疫情在世界发达经济体持续蔓延,对中国经济发展也蒙上了阴影,经前瞻性调整后,当年贷款及垫款的减值准备仍然保持较快增长,达到了25%的增速。2021年,新冠肺炎疫情的影响虽然还在持续,但疫情在大国都得到了有效控制,经济开始复苏,加之经济纾困政策的执行,对经济发展的负面影响得到缓解,因而2021年减值准备就出现了一个较低的增长率,约为2%。

从减值率来看,第一阶段金融资产的减值率处于1.2%~1.4%,第二阶段金融资产的减值率处于18%~21%,第三阶段金融资产的减值率处于60%~71%,客户贷款及垫款整体的减值率处于3.3%~4.2%。随着时间的推移和客户信用评级的变化,三个阶段的划分可以相互转化。第一阶段的金融资产信用恶化之后,可以转化为第二阶段或是第三阶段;第二阶段的金融资产也可能转化为第一阶段或是第三阶段;第三阶段的金融资产信用风险改善之后,可以转化为第二阶段,但不能直接转为第一阶段。从表3可以看出,第三阶段减值率在2019年最高,说明2019年X银行发生实质性信用减值的金融资产最多,到了2020年则有明显的信用风险改善,一部分从第三阶段转化为了第二阶段,一部分由第二阶段转化为了第一阶段,使得第一阶段和第二阶段贷款及垫款减值率有所上升,第三阶段减值率有明显的下降。

接着对X银行2018-2021年贷款及垫款的三阶段减值情况进行横向对比。H银行是同X银行规模相当的A股上市城商行,于2019年开始应用预期信用损失模型。根据表5可以看出,两家银行2019-2021年的整体减值率相差不大,但是对比两家银行三阶段的减值率可以发现,H银行每一阶段的减值率都要比X银行更高,其中差别最大的是第三阶段的减值率,在2019年到2021年分别为73.44%、73.51%和79.7%,呈逐年上升趋势,说明H银行有更多的金融资产发生实质信用减值损失。X信用风险水平相较于H银行更低。

另外,对比两家银行年报附注披露中对三阶段的披露情况来看,X银行年报中对贷款减值准备余额下,明细科目三阶段减值金额和五级分类情况等都做了详细披露,对报表使用者来说能够更清晰地了解X银行的信用风险状况。H银行则只对减值情况总体作了相关披露,而没有详细的数据,对报表使用者来说不容易作出判断。

5 结论及建议

预期信用损失模型的应用对商业银行产生了显著的影响。随着预期信用损失模型在我国企业中全面实施,商业银行应用预期信用损失模型也面临着许多问题和挑战。不管是银行还是监管机构,都要不断跟进模型的实施过程,及时进行调整和完善,促进预期信用损失模型发挥其对商业银行的正向作用。因此本文提出以下建议:

第一,进一步完善模型運用。预期信用损失模型减轻了已发生损失模型的顺周期效应,让金融资产减值计提具有前瞻性且变得更加客观,提升了银行对信用风险的判断,使银行面对可能存在的信用风险具有更强的抵御能力。但是模型运用中,还是存在参数确定复杂、三阶段的判断具有主观性、模型在使用过程中仍然存在一定的操纵空间等问题,可能会影响银行信用风险管理。因此应该在使用过程中不断进行修正和检验,针对国际经济形势和国家政策等因素进行风险管控,加强信息系统及数据库建设,并加强对模型运用的监管,减少人为操纵的空间,才能更加充分地发挥模型的效果。

第二,加强信息披露。在对案例银行进行比较分析时,发现除了常规监管指标外,不同银行对金融资产减值的披露程度并不相同,并且对于模型建立的具体参数和三阶段的划分披露也较为局限和笼统,大多只有定性的分析。这对信息使用者来说难以对不同银行之间的数据进行比较,也难以对银行的金融资产减值形成细致的了解,对分析银行应用预期信用损失模型的效果产生了阻碍。因此,应该进一步加强相关信息的披露监管,才能更加明显地反映预期信用损失模型的实施效果以及对金融资产减值产生的影响,提升财报信息的可比性和可理解性。

第三,增强银行从业人员的专业素养。不论是对预期信用损失模型的参数设立,还是金融资产三阶段划分界定,以及对财务报表信息的披露,都需要从业人员具有强专业性和学习能力。银行从业人员首先需要掌握模型的原理,理解应用过程中参数变化的调整路径,以及能及时判断前瞻性的影响。其次对三阶段的划分也具有正确的认识和判断,同时要避免主观性操作造成的模型应用不客观,导致数据真实性受到影响。最后还要及时跟进监管要求,完善信息披露,使利益相关者能运用具有可比性的财报信息作出相关判断。

【参考文献】

【1】李峰,吴海霞.IFRS 9预期信用损失模型对银行业的影响与实施建议[J].证券市场导报,2015(12):45-50+56.

【2】胡辰,李心丹.IFRS9预期信用损失模式对商业银行拨备的影响研究——基于某银行个人住房按揭贷款数据的分析[J].南京社会科学,2019(12):24-33.

【3】刘瑛,庄天琦.预期信用损失模型是否有助于企业风险控制——以中信证券为例[J].国际经济合作,2019(05):139-146.

【4】李诗,黄菊,陈爱华.新金融工具准则执行的难点、影响与对策——以保险公司为例[J].财会月刊,2022(11):121-130.