2022年我国物流类专用汽车市场回顾及2023年市场预测

刘辰 李蝶

摘要:物流车广泛用于物流行业,在快递、电商、快销零售、农产品及生鲜冷链物流等各个细分领域得到了广泛应用。同时,物流车由于在新能源领域先行效果较强,新能源化进程较快,是企业着重关注的细分场景。据此,针对2022年我国经济增长出现波动、整体下行压力有所增大的市场背景,对物流车市场的走势及结构进行分析,并对政策、市场驱动下的新能源物流车发展空间提出预判。

关键词:物流车;量化分析;新能源市场

中图分类号:U461 收稿日期:2023-04-27

DOI:10.19999/j.cnki.1004-0226.2023.05.003

1 宏观环境与物流市场概况

随着疫情防控快速过峰,国内延续修复态势,经济数据有所分化,工业生产渐进修复、投资增速边际放缓,消费恢复成为经济复苏的主要推动动力[1-2]。总体来看,2023年一季度经济稳中向好。但目前来看,经济还在温和复苏进行中,物价仍然处于较低水平,恢复和扩大消费也依旧摆在优先位置,通胀温和或为政策腾挪了空间。

2023年第一季度国内生产总值284 997亿元,按不变价格计算,同比增长4.5%(图1),比上年四季度环比增长2.2%。总的来看,一季度随着疫情防控较快平稳转段,各项稳增长、稳就业、稳物价政策举措相继发力,积极因素累积增多,国民经济企稳回升,开局良好。

2023年3月份中国物流业景气指数为55.5%,较上月回升5.4个百分点,连续两个月回升超过5个百分点。在稳增长、促消费等政策作用下,物流业呈现强劲复苏态势,3月份物流需求蓄力反弹,物流业务明显扩张。2023年3月,中国公路物流运价指数为103.4点,比去年同期增长3.1%。综合来看,一季度经济稳中向好的趋势有所稳定,市场供需持续改善,产业链和供应链全面恢复、交通物流通行畅通,市场环境优化带动企业经营预期转好,综合作用下,3月份运价指数环比较为稳定,同比继续保持较快增长。

2 物流车市场概况

如图2所示,2022年,物流车销量89.8万辆,同比下滑30.2%,在整体商用车中占比32.9%,较2021年提升3.6个百分点。2023年以来,需求侧产业链和供应链联动复苏,经济活动循环加快,流通环节商品加速周转,物流车需求逐月回暖,增幅逐渐增长。2023年一季度,物流车销量22.2万,同比增长0.9%,恢复同比正增长。

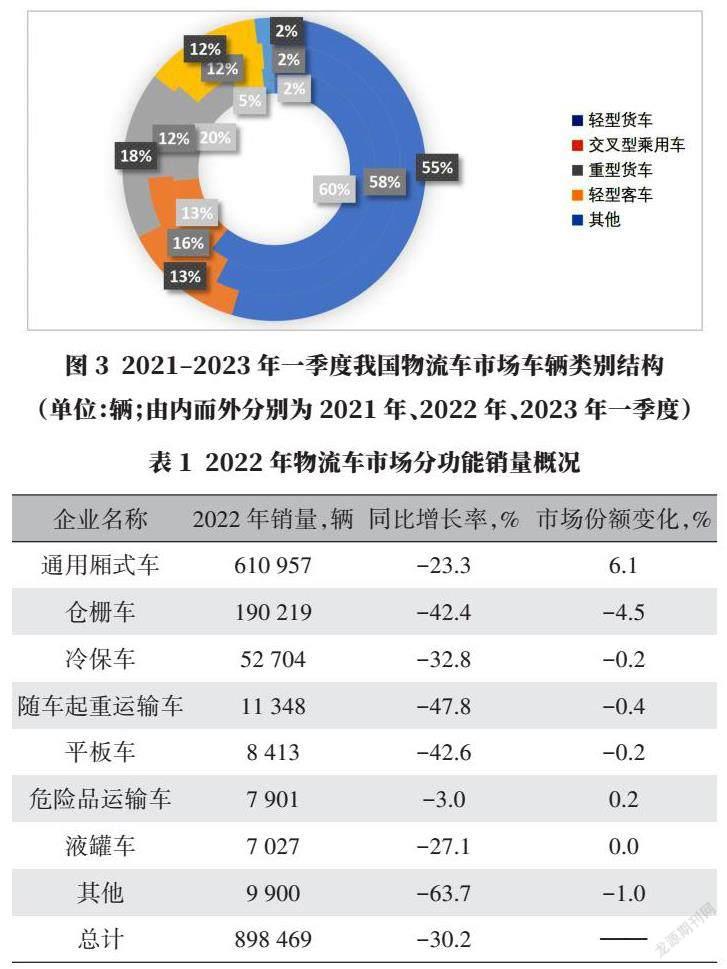

如图3所示,分车辆类别及其销量情况来看:2022年轻型物流车销量最高,销售51.7万辆,占据物流车的主要市场,市场占比57.6%,较上年下滑3.0个百分点,2023年一季度,由于其他市场恢复及轻型客车需求增长,轻型货车份额进一步下滑至54.5%;重型物流车受到透支的影响,市场下滑程度较大,2022年全年仅销售11.3万辆,同比下滑56.1%,市场份额由2021年的19.9%下滑至12.0%,2023年一季度市场份额反弹至17.9%;轻型客车物流车市场份额较为稳定,但同比增长较快,较去年同比增长121.2%。

3 物流车细分维度销量分析

3.1 物流车分功能用途的市场概况

如表1所示,从功能用途来看,2022年各功能用途物流車销量全部下滑,随车起重运输车、平板车及仓栅车下滑程度较大,均高于市场平均水平。从市场份额来看,物流车以通用厢式车为主,占据物流车市场68%需求总量,较2021年份额增长6.1个百分点;受轻型货车“蓝牌新规”的影响,部分仓栅车受到影响,需求受挤压程度较大,原因主要在于新规中对不同货箱高度的仓栅车有了是否加装层板的要求。具体来说,货厢高度大于1.5 m的仓栅车随着加装层板车身自重增加,部分货类装卸复杂度提升,而小于1.5 m的车型容量受限,新规实施后仓栅车份额减少较快。

2023年以来,多数类别较上年增长,其中随车起重运输车、平板车、液罐车由于去年同期低基数增幅较大,分别同比增长27.1%、36.6%、55.1%,仓栅车和冷保车仍呈下滑态势,如图4所示。

3.2 物流车分区域的市场概况

如图5所示,从2022年物流车销售区域分布来看,华东及华北区域占比下滑,西南、华中区域增长,其中西南地区销量14.9万辆,同比下滑19.3%,下滑程度最小,而华北区域销量11.0万辆,同比下滑36.2%,下滑程度高于全国平均水平。至2023年一季度,物流车在华中、西北及东北地区的需求释放,销量较同期增长7.4%、14.5%及33.7%,份额增长1.4、1.8及0.7个百分点;而华南地区份额及销量同比均下滑,华南区域2023年一季度销售3.4万辆,同比下滑15.5%,与其他市场形鲜明对比,份额较去年全年下滑4.8个百分点。

3.3 物流车分企业市场概况

2022年,市场共有近400家企业销售作业车,但68.8%企业仅销售不足百辆的物流车,其中TOP10企业占比67.3%,份额较上年下滑5.7个百分点,市场集中度有所下滑。如表2所示,在TOP10企业中,除重庆瑞驰外均同比下滑,其中一汽、江淮及福田下滑程度较大,2022年全年销量缩减至上年的一半左右;而重庆瑞驰物流车借助新能源化路线,在2022年增长较快,同比增速达到53.1%,其销售物流车产品均为新能源,是唯一以新能源产品跻身TOP10的企业。

2023年一季度,物流车市场动力增强,各企业升多降少,TOP10企业中北汽福田、长安、重汽、华晨鑫源及吉利商用车同比增长,吉利商用车在新能源路线上占据优势而成倍增长;一汽集团、上汽通用五菱、江淮及江铃同比下滑,上汽通用五菱下滑程度最大,同比下滑30.0%。

3.4 物流车新能源市场概况

如图6所示,2022年,新能源物流车销量22.0万辆,同比增长93.0%,增速与物流车整体市场形成鲜明对比。从渗透率来看,2022年新能源占比达到24.5%,较上年超速增长15.6个百分点。从新能源技术路线来看,纯电动为新能源作业物流车主要技术路线,占整体新能源车市场的98.7%;而燃料电池车在2022年增长较快,全年销售1 437辆,主要由北汽福田、苏州金龙、上汽大通、宇通等签订大客户订单进行示范运营;插混路线市场与2021年基本保持相同水平,主要由吉利商用车、东风汽车生产销售。

从新能源销售区域来看,北方区域新能源商用车发展仍滞后于中南部地区,北方新能源发展以资源型城市单点突破为主,南方地区以城市群协同和产业资源共享模式为主,联动性更强。

4 结语

未来,一揽子稳增长政策加速落地生效,有助于推动4月工业增加值同比增速回升。下一步,线下消费得到进一步释放,预计后续消费将继续回暖。

投资端方面,随着专项债的下达,重大项目的落地仍支持今年的实物施工,以及高质量发展的背景下,基建以及制造业投资同比增速将维持较高水平。

综合来看,随着稳增长政策不断加码,加上相关政策的支持,经济仍有进一步回暖空间,对市场需求仍有正向利好。同时,制造业新能源化发展带动的投资以及新能源车辆需求对新能源商用车市场有较强积极作用。

从当前商用车电动化发展空间来看,受限于技术发展、用户运营收益等因素,城市物流车是整车企业开启电动化转型的主要赛道,在公共领域电动化试点政策推动下,城市物流有较大置换和增长空间,到2030年电动化规模有望分别达到20万级别规模。

从2022年商用车市场表现来看,在受到内外部复杂环境影响下,终端需求大幅衰退,商用车企业利润空间被大幅挤压,同时面对低利润空间现状,多数企业开始利用“价格战”占领市场,长期影响行业持续健康发展。

在新能源物流车快速发展的机遇下,补全新能源市场所需新生业态,打破传统业务生存模式,促进整体产业链重塑转型,有利于提升市场利润天花板。

参考文献:

[1]何浩瀛新能源物流车市场现状及营销模式分析[J]专用汽车,2022(11):3-6.

[2]杨紫都,宋雨童2021年前10月我国物流类专用汽车市场分析[J].专用汽车,2021(12):28-31.

作者简介:

刘辰,男,1988年生,工程师,研究方向为商用车市场及政策。

李蝶,女,1994年生,工程师,研究方向为商用车市场及政策。