中国金融科技发展的区域差异、分布动态及收敛特征

吕承超 何加豪

[摘 要:本文在把握金融科技内涵的基础上构建中国金融科技发展水平指标体系,采用时空极差熵权法测算2016—2021年中国30个省份的金融科技发展水平,并运用Dagum基尼系数、核密度估计、马尔可夫链、σ收敛和时空β收敛等方法分别对中国金融科技发展水平的区域差异、分布动态及收敛特征进行研究。研究结果表明,中国金融科技发展水平总体呈逐渐上升趋势,四大区域金融科技发展水平呈东部、中部、东北和西部逐渐走低趋势;金融科技发展水平总体差异主要来源于区域间差异;全国及四大区域金融科技发展水平呈上升趋势,绝对差异呈逐渐缩小趋势;金融科技发展水平较高省份呈自我强化态势;全国及四大区域金融科技发展水平呈σ收敛特征;四大区域金融科技发展水平的时空β收敛存在明显差异,东北呈发散特征,西部、东部和中部的收敛速度高于全国收敛速度,随着时间推移,各区域金融科技发展水平差异逐渐缩小。

关键词:金融科技发展;指标体系;区域差异;分布动态;收敛特征

中图分类号:F832文献标识码:A文章编号:1000?176X(2023)04?0043?15 ]

一、问题的提出

《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》明确提出:“稳妥发展金融科技,加快金融机构数字化转型”。2021年12月31日,中国人民银行印发的《金融科技发展规划(2022—2025年)》(以下简称《规划》)指出,我国金融科技发展同时面临诸多挑战,发展不平衡不充分的问题不容忽视;金融科技逐步迈入高质量发展的新阶段,力争到2025年,整体水平与核心竞争力实现跨越式提升。现阶段区域间金融发展不平衡问题依然存在,《规划》重在解决金融科技发展不平衡不充分等问题。因此,在加快构建新发展格局的背景下,研究中国金融科技发展水平的区域差异、分布动态及收敛特征,对在充分把握中国金融科技发展空间演变规律的基础上采取有差别的金融科技发展措施具有一定參考作用。

关于金融科技的概念,目前在学术界尚未有统一界定。Gomber等[1]提出,金融科技是现代化技术与金融服务行业的融合;易宪容等[2]则指出,金融科技的本质是技术信息的去信用化。被大多数学者所认可的是2016年由金融稳定委员会(Financial Stability Board)提出的定义,“金融科技”主要是指由大数据、区块链、云计算和人工智能等新兴前沿技术带动,对金融市场以及金融服务业务供给产生重大影响的新兴业务模式、新技术应用、新产品服务等。

金融科技的快速发展将重塑金融市场结构和金融生态,影响范围持续扩大。现有研究表明,金融科技能促进金融服务行业生态系统创新[3],推动普惠金融广泛应用[4],进而带动产业结构转型和经济发展[5]。此外,信息技术不断发展可以促进金融科技可持续发展[6],同时提升金融效能,推动数字经济高质量发展。基于此,本文将重点研究以下三个问题:一是在数字经济背景下如何选取合适的指标科学全面地衡量金融科技发展水平?二是全国各区域金融科技发展水平具有怎样的变动趋势,变动存在一致性还是具有明显差异?如果具有明显差异,那么差异来源主要是区域内差异还是区域间差异?三是在时间和空间维度下中国金融科技发展水平的分布动态演进趋势如何,各区域存在怎样的收敛特征?

目前关于金融科技发展的研究主要集中在三个方面:一是金融科技发展对商业银行的影响研究。金融科技对商业银行可持续发展和信用风险管理有显著正向影响[7];Jarunee[8]发现,金融科技能促进银行业系统性创新;Virginia等[9]认为,金融科技发展促使银行业开始加快数字化转型;商业银行应利用金融科技降低信息不对称成本[10],规范银行信用监管体制[11],从而提升整体经济效益。二是金融科技发展对企业创新发展的影响研究。金融科技能促进企业[12]和地区层面的创新发展[13],要缩小区域间金融科技发展水平差异,需要提升金融科技企业发展水平[14],加大帮扶力度,以推动地区金融科技发展产生合力[15]。三是金融科技发展对金融风险监管的影响研究。Muganyi等[16]发现,金融科技在金融监管领域得以应用能明显改善金融发展成果;金融科技促使金融领域数字化标准和规则不断完善[17],从而进一步推动金融风险防范和强化金融监管;金融科技在提高金融服务效率的同时会带来一定的系统性风险[18],需要不断优化升级金融监管手段[19],保证金融科技行业平稳有效运行。

随着金融科技的蓬勃发展,如何衡量金融科技发展水平成为学术界和业界关注的焦点。国外学者主要采用全球普惠金融数据库中移动支付账户或银行账户下的金融交易数据作为金融科技发展水平的代理变量[20]。Haddad和Hornuf[21]采用金融科技初创企业数量衡量金融科技发展水平。国内关于金融科技发展水平的衡量方式主要分为三类:一是郭品和沈悦[22]通过搜索引擎查找金融科技相关关键词[23],再统计词汇构建金融科技指数[24]。杨松令等[25]基于巨灵财经资讯系统,运用Python网络爬虫技术构建金融科技发展水平指标。二是基于北京大学数字金融研究中心发布的数字普惠金融指数衡量金融科技发展水平。邱晗等[26]为避免内生性影响,只选择覆盖广度衡量地区金融科技发展水平,其他大部分学者都直接选取其中部分指标来衡量金融科技发展水平[27]。三是基于金融科技相关领域的指标衡量金融科技发展水平。张红伟等[28]综合考虑研究目标和可操作性,选用各省级地区P2P网贷年成交量和P2P网贷资金年末余额来衡量地区金融科技发展水平。

综上所述,本文在把握金融科技内涵的基础上构建金融科技发展水平指标体系,采用时空极差熵权法测算2016—2021年中国30个省份(不含西藏和港澳台地区)的金融科技发展水平,并从时空维度分析金融科技发展水平的区域差异、分布动态和收敛特征。本文的边际贡献主要在于:一是根据金融科技发展基本内涵和中国现阶段对金融科技发展的要求,构建金融科技发展水平指标体系并进行测算。二是采用Dagum基尼系数、核密度估计、马尔可夫链、σ收敛和时空β收敛等方法,探究中国金融科技发展水平的区域差异、分布动态及收敛特征。

二、中国金融科技发展水平指标体系构建及测度方法

(一)金融科技发展水平指标体系构建

1.指标体系遴选依据

本文构建的指标体系主要遵循以下三个遴选依据:现实依据、理论依据和政策依据。现实依据是指数据的独立性、可得性和代表性,主要用于具体衡量指标的遴选。2020年10月22日,中国人民银行发布的《金融科技发展指标》中提到金融科技发展区域指标,该指标所涉及数据的可得性和代表性有待检验,但为学术界提供了借鉴。理论依据是指金融科技发展水平指标体系构建的理论成果,其研究对象主要集中在国际层面、金融科技中心城市层面和企业层面,对于从多维度构建省际金融科技发展水平指标体系的研究相对较少。政策依据是指中国人民银行印发的《金融科技(FinTech)发展规划(2019—2021年)》《规划》中关于金融科技发展的相关阐释。

2.指标体系构建详情

(1)指标体系构成。本文遵循指标体系三大遴选依据,构建金融科技发展水平指标体系。具体而言,金融科技发展水平是目标層,共设立金融科技产业、金融科技应用和金融科技生态3个一级指标(子系统),其中金融科技产业和金融科技应用子系统分别包括两个二级指标,金融科技生态子系统包括7个二级指标,共包括20个具体衡量指标,力求全面、客观和系统地反映不同省份金融科技发展水平,如表1所示。

(2)数据来源。金融科技发展水平指标体系共包括20个具体衡量指标,考虑到2016年金融科技产业才正式成为国家政策引导方向,同时部分指标数据缺失较为严重,本文选取2016—2021年中国30个省份(不含西藏和港澳台地区)的数据进行研究。金融科技产业维度的数据来自CSMAR数据库;金融科技应用维度的数据来自北京大学数字金融研究中心发布的《北京大学数字普惠金融指数(2011—2021年)》[29];金融科技生态维度的数据来自EPS数据库、《中国统计年鉴》、《中国科技统计年鉴》、《中国人口与就业统计年鉴》、《国家知识产权局统计年鉴》和国家统计局及各省份统计局门户网站。对于部分省份的缺失数据,本文采用线性插值法进行补充完善,同时对指标进行标准化处理,确保数据具有可比性。

(二)金融科技发展水平指标体系测度方法

金融科技发展水平指标体系具有多维度、多层次特征,且各指标单位、性质均有差异,不能通过简单加总进行评价。目前,金融科技发展水平的测度方法主要包括主成分分析法[30]、因子分析法[31]和变异系数赋权法[32]。主成分分析法和变异系数赋权法过于客观,对于指标实际意义的衡量不够,在指标测度时存在一定的误差;因子分析法是将大部分信息浓缩到比较少的指标中,但其中因子的意义无法完全确定,误差较大,衡量层面较为单一。基于此,本文借鉴张友国等[33]与毛冰[34]的时空极差熵权法为金融科技发展水平各级指标赋权,该方法的优势在于充分利用指标在时间和空间双重维度上的信息,从而更加全面地反映出指标在时空维度对评价目标的区分度,而且时空极差熵权法能够动态更新各指标的权重。具体方法如下:

首先,对各指标数据进行标准化处理,通过极差法消除指标之间因量纲和数量级不同而带来的影响,分别得到正向指标[Xpdz=xpdz-min (xpdz)maxxpdz-min (xpdz)]和负向指标[Xpdz=maxxpdz-xpdzmaxxpdz-min(xpdz)],其中,p表示省份,d表示年份,z表示指标;[xpdz]和[Xpdz]分别表示初始指标值和标准化后的指标值,max([xpdz])和min([xpdz])分别表示[xpdz]的最大值和最小值。其次,计算各指标所占比重[Ypdz],并得出各指标的信息熵[Oz],具体可表示为:[Oz=-1ln (a×b)p=1ad=1bYpdz×ln (Ypdz)]。其中,a表示指标数,b表示评价年数。再次,算出各指标的差异性系数[Hz],并据此得到各指标权重[Qz],具体可表示为:[Qz=Hz(z=1b×Hz)]。最后,计算综合评价得分,如式(1)所示。其中,综合评价得分介于0—1之间,[Upd]的数值越大,说明第p省份在第d年的金融科技发展水平越高;反之,则越低。

[Upd=z=1b(Hz×Xpdz)] (1)

(三)金融科技发展水平区域差异、分布动态及收敛特征的测度方法

1.Dagum基尼系数及其分解

为解释中国金融科技发展水平差异及来源,本文采用Dagum基尼系数及其分解法,将30个省份划分为东部、中部、西部和东北四大区域进行研究。不同于传统基尼系数,Dagum基尼系数将总体基尼系数(G)划分为区域间差异([Gw])、区域内差异([Gn])和超变密度([Gt]),且[G=Gw+Gn+Gt]。该方法能够充分体现出子样本的分布形式,避免子样本数据集之间的信息交叉问题[35],因而诸多学者在分析区域差异问题时采用该方法[36-37]。

2.核密度估计

为了进一步考察全国和四大区域金融科技发展水平差异的分布动态演进趋势,本文采用核密度估计对金融科技发展水平分布位置、形态和延展性等方面进行深入分析。假设随机变量X的密度函数为f(x),则在x这一点的概率密度可表示为[fx=c=1NK(Xc-xl)Nl]。其中,N表示样本观测值个数,l表示带宽,K(?)表示核函数,[Xc]表示独立分布的观测值,[x]表示样本均值。核密度估计带宽越小,精度越高,因而本文选用高斯核函数对金融科技发展水平进行分布估计,具体表达式为:[Kx=(12π)exp(-x22][)]。

3.马尔可夫链分析

本文采用传统马尔可夫链分析法深入分析各省份金融科技发展水平的动态转移特征及转移概率,将各省份按金融科技发展水平高低划分为高水平、中高水平、中低水平和低水平四个等级,据此描绘出金融科技发展水平的动态演进特征。马尔可夫链分析是一个随机过程{[X(t),t∈T]},该随机过程的指数集合T对应每个时期,则在这个随机过程中,全部时期t和随机变量X所有可能发生的状态j、i和ik(k=0,1,2,3,…,t-1,t-2),满足[PX(t)=j|X(t-1)=i,X(t-2)=it-2,···,X(0)=i0=X(t)=j|X(t-1)=i]。这表明随机变量X在t时期表现出的状态j由t-1时期的状态决定,与其他时期状态无关。随机变量X从一种状态向另一种状态转变就是状态转移,若将金融科技发展水平划分为R种状态,则可得到一个R×R的转移概率矩阵。[Pij]表示某省份金融科技发展水平从状态i转移到状态j的概率,由所有[Pij]概率组合而成的R维矩阵就是金融科技发展水平转移矩阵P。该矩阵可以直观反映出不同区域金融科技发展水平的分布动态演进趋势。

4.收敛特征分析

(1)σ收敛分析。σ收敛反映了在时间序列上不同区域金融科技发展水平的离差随着时间变化呈逐渐降低趋势。一般使用变异系数和标准差来测度σ收敛系数,并判断是否存在σ收敛特征,若σ收敛系数随时间不断减小,则说明金融科技发展水平存在σ收敛特征。本文基于可比性原则,选用变异系数来衡量,具体表达式为:[σ=pnq(Finpq-Finpq)2/LρFinpq]。其中,q表示区域;p表示省份;[nq]表示各区域内的省份数;[Finpq]表示区域q金融科技发展水平的标准差;[Finpq]表示区域q金融科技发展水平的均值。

(2)时空β收敛分析。Barro和Sala?I?Martin[38]基于新古典增长模型构造了检验经济增长收敛性的计量模型,刘明和王思文[39]在此基础之上进一步研究了空间收敛模型,本文构建了考虑时间因素的空间收敛模型,并用于探究中国金融科技发展水平的收敛问题。为方便后续表述,本文将考虑时间因素的空间收敛模型称为时空β收敛模型,该模型可以同时展现出样本区域在时间和空间双维度上的依赖关系。

只考虑时间因素的β收敛模型为:

[1T-tlogyqTyqt=?-1-e-βT-tT-tlogyqt+μqt] (2)

其中,q表示样本选择区域;t和T分别表示样本考察期初和样本考察期末,T-t表示时间跨度;y表示金融科技发展水平;[?]表示常数项;β表示收敛速度,[μ]表示模型在符合经典假定下的随机误差项。当T-t=1时,引入空间地理矩阵J,得到一阶空间对数增长率[vt+1=log(ytJyt)],显示出研究区域范围与其相邻区域的差异,同时就可将考虑时间因素的β收敛模型进而转化为空间维度下的β收敛,矩阵表示如下:

[vt+1=?-1-e-βlogJyt+μt] (3)

其中,[yt]表示t时间上样本范围内观察值在空间上形成的向量,J[yt]为利用空间距离权重矩阵构造得到的样本区域内观察值的平均值。

将式(3)两端同乘J,再减去式(3),令[φ=(E-J)?],[εt=(E-J)μt],可得:

[(E-J)vt+1=φ-1-e-β(E-J)logJyt+εt] (4)

式(4)为考虑时间和空间因素的时空β收敛模型,能够体现出金融科技发展水平差异与对应增长率差异在时空维度下的关系特征。如果β大于零,则表明金融科技发展水平呈时空收敛特征,β越大,则表示金融科技发展水平收敛速度越快;反之,如果β小于零,则表明金融科技发展水平呈时空发散特征。

三、中国金融科技发展水平的测算结果及区域差異分析

(一)中国各省份金融科技发展水平测算结果分析

本文采用时空极差熵权法测算了2016—2021年中国各省份金融科技发展水平,结果如表2所示。

从表2可以看出,整体来看,全国金融科技发展水平由2016年的0.2382增加至2021年的0.4011,2016—2021年全国金融科技发展水平均值为0.3136,年均增长率为9.07%,表明在考察期内金融科技发展水平逐年稳步提升。从具体数值分析来看,按照不同省份金融科技发展水平的平均得分进行排序,可以将各省份划分为四个梯队。北京、浙江、上海、广东和江苏的共5个省份金融科技发展水平均值高于0.5000,在所有省份中位列前五位,排在“第一梯队”;福建、安徽、山东、湖南、天津、四川、河南、辽宁、云南、重庆、湖北、河北和江西共13个省份的金融科技发展水平均值高于0.2000低于0.5000,位列“第二梯队”;吉林、山西、海南、陕西、广西和新疆共6个省份的金融科技发展水平均值处于0.1500—0.2000,位于“第三梯队”;平均得分低于0.1500的省份位于“第四梯队”,具体包括黑龙江、内蒙古、贵州、甘肃、青海和宁夏6个省份,其中绝大部分省份位于西部区域。

从具体年份来看,2016年排在前三位的北京、浙江和上海的金融科技发展水平分别是排在末位的宁夏的13.8133倍、11.3589倍和10.6203倍;而2021年排在前三位的北京、上海和浙江的金融科技发展水平分别是排在末位的宁夏的8.0833倍、6.3323倍和6.1249倍。这表明虽然考察期内不同省份之间金融科技发展水平差异明显,金融科技发展较快的省份与金融科技发展较为落后的省份差异较大,但随着时间进一步推移,各省份金融科技发展水平均得以提升,不同省份之间的金融科技发展水平差异呈缩小趋势。

为了进一步分析金融科技发展水平在不同区域的发展现状,本文按照国家统计局的标准对不同省份进行划分,具体分为东部、中部、西部和东北四大区域,各区域金融科技发展水平的描述性统计结果如表3所示。从表3可以看出,金融科技发展水平最大值是2021年的北京,最小值是2016年的宁夏,同时在样本考察期内东部金融科技发展水平明显高于其他三大区域,其均值为0.5020,标准差为0.2234。中部和东北金融科技发展水平的均值均超过0.2000,表明其金融科技发展相对较好,而西部金融科技发展水平最低,均值仅为0.1783。这表明金融科技发展水平在不同区域之间呈现非均衡现象,四大区域的金融科技发展水平存在差异。

(二)中国金融科技发展水平的区域差异及分解

本文采用Dagum基尼系数法测算2016—2021年中国金融科技发展水平的区域差异,并对区域差异进行分解,以深入探究同一区域内不同省份之间、不同区域之间金融科技发展水平的差异来源,结果如表4所示。

从表4可以看出,中国金融科技发展水平总体差异较大,基尼系数由2016年的0.3763下降至2021年的0.2992,下降幅度为20.49%,表明总体上中国金融科技发展水平非均衡现象逐渐减弱,区域差异呈缩小趋势。这与近几年来各省份聚焦金融科技发展密切相关,金融科技发展水平落后省份不断追赶发达省份,力争实现跨越式发展。

从金融科技发展水平区域内基尼系数来看,西部区域内基尼系数均值最大,为0.2417,表明西部区域内金融科技发展水平差异最大。这主要因为考察期内宁夏和青海的金融科技发展水平一直处于末位,虽然区域内基尼系数呈持续下降趋势,各省份差异不断缩小,但落后省份与重庆、四川和贵州等发展较快省份金融科技发展水平相比差异仍然较大。东部区域内基尼系数均值为0.2326,表明东部区域内金融科技发展水平差异也较大,区域内基尼系数由2016年的0.2482增加至2018年的0.2510,然后又下降至2021年的0.2064,呈先上升后下降趋势。总体来看,东部各省份金融科技发展水平差异在缩小,其内部差异较大的主要原因是北京、上海和浙江等省份金融科技发展较早,而海南等省份虽然金融科技发展水平不断提高,但与发达省份相比仍相距甚远。与东部和西部不同,中部区域内基尼系数呈先下降后上升再下降趋势,2016年基尼系数最大为0.2240,然后下降至2018年的0.1678,2019年又上升至0.1723,最后2021年达到最低值0.1646,表明中部区域内差异总体上呈先扩大后缩小趋势。东北区域内基尼系数与中部趋同,但总体来说不断下降,由2016年的0.2492降至2021年的0.1162,下降幅度为53.37%,表明东北在东北振兴战略中抓住机遇,不断发展完善金融科技体系,区域内金融科技发展水平提升较快。综合来看,虽然四大区域内基尼系数均值波动起伏,有高有低,区域内差异仍然存在,但区域内基尼系数在大趋势上逐渐降低。

从金融科技发展水平区域间基尼系数来看,东部与中部区域间基尼系数在2017年达到最大值0.3787,之后呈持续下降趋势。东部与西部区域间基尼系数总体呈先下降后上升趋势,2019年降至0.4674,而在2021年又上升至0.4786。东部与西部区域间差异虽然总体上减弱,但东部与西部区域间基尼系数明显大于其他区域。东部与东北区域间基尼系数从2016年的0.4728下降至2021年的0.3896,在波动中呈下降趋势。在考察后期,中部与西部以及中部与东北的区域间基尼系数有所上升,但总体呈下降趋势。从下降幅度来看,东部与中部、西部、东北的区域间基尼系数在波动中均呈递减趋势,但东部与中部的下降幅度最大,为29.96%,表明中部金融科技发展快于西部和东北。西部与东北区域间基尼系数持续下降,2021年达到最小值0.2011,下降幅度为33.48%,表明随着国家重大战略实施和产业结构调整,西部与东北之间的差异逐渐缩小。

从金融科技发展水平的差异来源及贡献率来看,区域间差异贡献率始终高于区域内差异贡献率和超变密度贡献率,表明区域间差异是导致中国金融科技发展水平出现差异的主要原因。金融科技发展水平的区域间差异平均贡献率高达71.12%,而区域内差异平均贡献率和超变密度平均贡献率分别为19.84%和9.04%。从演变趋势来看,区域间差异贡献率呈逐年上升趋势,由2016年的65.27%上升至2021年的78.37%,其上升幅度为20.07;超变密度能识别区域间交叉重叠情况,超变密度贡献率则呈逐年下降趋势,由2016年的14.04%下降至2021年的4.05%,其下降幅度为71.15%,表明四大区域之间的交叉重叠现象不断减弱;区域内金融科技发展水平呈先下降后上升再下降的趋势,区域内差异贡献率表现出波动下降趋势,由2016年的20.69%下降至2021年的17.58%,其下降幅度为15.03%。

四、中国金融科技发展水平的分布动态分析

(一)基于核密度估计的中国金融科技发展水平分布动态演进

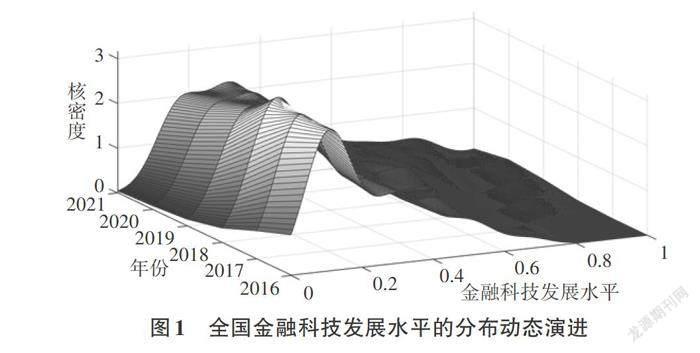

采用核密度估计考察中国金融科技发展水平的分布动态演进,可以刻画出金融科技发展水平的整体形态,通过对不同时间的对比分析,能够综合考察金融科技发展水平的分布动态演进特征。本文使用Matlab2020a软件绘制了2016—2021年全国及四大区域金融科技发展水平核密度估计三维透视图,结果如图1和图2所示。

从图1可以看出,全国金融科技发展水平的分布动态演进具有以下特征:考察期内,波峰整体存在右偏趋势,表明国金融科技发展水平总体不断提升;波峰呈现“一主一侧”分布格局,表明全国金融科技发展水平不均衡,存在多极化趋势,但随着时间推移,主侧峰形态减弱,表明极化现象在逐渐减弱;波峰垂直高度提高,波峰数量减少,表明金融科技发展水平区域差异呈缩小趋势,存在动态收敛特征。

从图2(a)可以看出,东部金融科技发展水平的分布曲线中心右移,表明东部金融科技发展水平不断提高;“一主一侧”的波峰形态明显可见,表明金融科技发展水平呈现两极分化趋势,各省份之间金融科技发展水平差异较大;但随着时间推移,主侧峰形态在不断减弱,表明内部极化现象呈缩小趋势;同时右拖尾存在逐年缩短现象,表明东部区域内部金融科技发展水平差异逐渐缩小。从图2(b)可以看出,中部金融科技发展水平的分布曲线随时间呈向右移动趋势,表明中部金融科技发展水平逐年提高;波峰从主侧峰形态向单峰形态转变,表明中部两极分化现象减弱;右拖尾现象随着时间逐渐減弱,表明中部各省份金融科技发展水平差异也在不断缩小。从图2(c)可以看出,西部金融科技发展水平的分布曲线整体呈右移趋势,表明西部金融科技发展水平不断提高;波峰的垂直高度不断上升,水平宽度收窄,表明核密度向数值减小方向移动,即西部区域内金融科技发展水平差异不断缩小;右拖尾现象不明显,曲线延展性较好,呈收敛趋势,表明西部金融科技发展水平总体较为均衡。从图2(d)可以看出,东北金融科技发展水平的分布曲线中心呈右移趋势,表明东北金融科技发展水平逐年提高;波峰形态呈“双峰—单峰”的变化趋势,表明东北区域内部极化现象减弱,在部分省份高度集聚;波峰宽度轻微扩大后又有所收窄,存在明显右拖尾现象,表明东北各省份之间金融科技发展水平差异仍然存在,但总体呈缩小趋势。

(二)基于马尔可夫链的中国金融科技发展水平演进预测

核密度估计能够从整体上描述中国金融科技发展水平的演进趋势并展现不同区域之间的差异,但不能呈现中国各省份之间金融科技发展水平的转移规律。因此,本文按照金融科技发展水平指数将各省份划分为低水平、中低水平、中高水平和高水平四个类别,并设定时间跨度分别为1年、2年、3年和4年,进一步利用马尔可夫链测算2016—2021年中国金融科技发展水平的转移概率矩阵,结果如表5所示。

从表5可以看出,整体上对角线上的转移概率并非全都大于非对角线上的转移概率,表明很少有省份能维持稳定的金融科技发展水平;从不同的时间跨度来看,低水平、中低水平省份都有向中高水平、高水平省份转移的倾向。从具体数据分析来看,某一省份如果一开始处于低水平或中低水平金融科技发展类别,经过时间跨度为1年(T=1)的转移后,该省份继续保持低水平的概率为53%,上升为中低水平(即向上一个类别转移)的概率则为43%,中低水平转移至中高水平的概率达到50%;而在经过时间跨度为3年(T=3)的转移后,低水平上升到中低水平和中低水平上升至中高水平的概率分别为63%和83%,表明各省份金融科技水平随时间变化不断提高,向更高水平类别移动。这与前文中国金融科技发展水平区域差异不断缩小这一研究结果一致,表明当前各省份都极力推动金融科技发展,加强大数据、人工智能和区块链等金融科技相关基础设施建设,以提高金融科技发展水平。

金融科技处于中高水平和高水平阶段的省份向中低水平省份转移的概率为零,高水平省份的转移概率一直为1,表明中高水平和高水平省份的金融科技发展水平在考察期内始终处于上升状态,呈自我强化态势。同时反映出高水平省份一直处于金融科技发展前列,金融科技发展水平相对稳定,与其他省份金融科技发展水平差异较大。但金融科技发展水平较低省份并非停滞不前,而是努力完善金融科技发展体系,加快向中高水平类别转移。

五、中国金融科技发展水平的收敛特征分析

(一)中国金融科技发展水平的σ收敛分析

本文采用变异系数作为σ收敛衡量方法,2016—2021年全国及四大区域金融科技发展水平的σ收敛系数如表6所示。

从表6可以看出,从全国视角来看,2016—2021年全国σ收敛系数从0.6910下降至0.4931,呈先上升后持续下降趋势,存在明显收敛特征,表明在全国范围内各区域金融科技发展水平差异基本呈逐年缩小趋势。从区域视角来看,四大区域σ收敛系数总体也呈下降趋势,分别从2016年的0.4497、0.4014、0.5643和0.4863下降至2021年的0.3403、0.2514 、0.3622 和0.3160,降幅达到24.33%、37.37%、35.81%和35.07%,均呈明显σ收敛特征。具体来看,东部和西部σ收敛系数总体呈降低趋势,区域内部金融科技发展水平差异逐步缩小;中部和东北σ收敛系数从2016年逐年降低,分别在2019年、2019—2020年出现上升趋势,此后又呈下降趋势。这可能是由于2019年《金融科技(FinTech)发展规划(2019—2021年)》印发,部分省份快速发展金融科技,导致差异扩大,但其他省份也加快追赶,不断完善金融科技基础设施,推动新兴技术进步,因而中部和东北总体呈σ收敛特征。综上所述,无论是全国还是四大区域,金融科技发展水平均呈σ收敛特征,金融科技发展水平差异逐步缩小。

(二)中国金融科技发展水平的时空[β]收敛分析

时间相关性和空间依赖性是探究金融科技发展水平变动的两大视角,随着时间推移,区域金融科技发展水平不断变化,透过空间演进特征能清晰反映出不同区域金融科技发展趋势。本文在考虑到地理因素对不同省份金融科技发展水平影响的基础上,通过引入空间地理权重矩阵建立空间收敛模型来进一步论证中国金融科技发展水平在时间和空间双维度的演进趋势和收敛特征。由于《金融科技(FinTech)发展规划(2019—2021年)》是中国金融科技第一份科学、全面的规划,本文将样本区间分为2016—2018年和2019—2021年两个子区间加以研究。表7是中国金融科技发展水平时空收敛参数估计结果。

从表7可以看出,从全国视角来看,金融科技发展水平呈明显时空β收斂特征,β值均大于0,表明金融科技发展水平较高区域(中心区域)与金融科技发展水平较低区域(边缘区域)存在较大差异,但边缘区域发展较快,在下一个时期金融科技发展水平差异会缩小,存在金融科技发展水平落后区域追赶发展水平较快区域这一现象。β值在2019年后明显增大,金融科技发展水平的收敛速度逐步提升,表明加强网络信息通信基础设施建设、积极推动数字化技术在金融领域的应用、深入开展产融合作和信息平台建设,以及协同推动行业监管等一系列政策措施得到了有效实施且效果显著。

从区域视角来看,四大区域分布位置不同造成金融科技发展水平的收敛特征和收敛速度也不尽相同。总体来看,东部、中部和西部在两个子区间内的β值均为正,金融科技发展水平呈收敛特征,但东北在两个子区间的β值为负,金融科技发展水平呈发散特征。东部在两个子区间的β值分别为1.5100和1.8793,均大于全国的β值,这意味着东部金融科技发展水平的收敛速度高于全国金融科技发展水平的收敛速度。与东部类似,中部金融科技发展水平在两个子区间都是收敛的,β值大于全国,但小于东部。西部金融科技发展水平在两个子区间均呈收敛特征,且收敛速度位居全国和四大区域首位,说明西部中心区域对边缘区域的带动作用最强,这可能与近年来中央对西部的扶持政策密切相关。东北金融科技发展水平在两个子区间的β值均小于0,呈发散特征,表明东北中心地带金融科技发展速度快于边缘地带,两者金融科技发展差异不断扩大,两极分化趋势明显。但东北在2019—2021年的发散特征与2016—2018年相比具有明显下降趋势,表明东北金融科技发展内部差异逐步缩小,东北振兴战略的实施和国家金融科技发展规划推动了东北金融科技基础设施建设和金融科技产业链的形成。

六、研究结论与政策建议

(一)研究结论

本文首先构建金融科技发展水平指标体系,采用时空极差熵权法测算了2016—2021年中国30个省份的金融科技发展水平,其次利用Dagum基尼系数分解法识别出金融科技发展水平的总体差异来源,然后采用核密度估计分析金融科技发展水平分布动态演进趋势,再次借鉴马尔可夫链分析处于不同金融科技发展阶段省份的转移概率特征,最后引入σ收敛和时空β收敛模型对全国和四大区域金融科技发展水平的收敛特征进行分析,主要得出以下研究结论:

第一,中国金融科技发展水平总体呈逐渐上升趋势,均值由2016年的0.2382上升至2021年的0.4011,年平均增长率为9.07%。四大区域金融科技发展水平存在明显差异,呈东部、中部、东北和西部逐渐走低趋势。

第二,中国金融科技发展水平总体差异主要来源于区域间差异,呈逐渐缩减趋势。全国金融科技发展水平基尼系数由2016年的0.3763下降至2021年的0.2992,下降幅度为20.49%。从四大区域内基尼系数来看,西部区域内差异最大,中部和东北区域内基尼系数呈波动递减趋势。从四大区域间基尼系数来看,大部分区域间基尼系数呈下降趋势,中部与西部以及中部与东北的区域间基尼系数先下降后上升,但总体仍呈缩小趋势。

第三,全国及四大区域金融科技发展水平呈上升趋势,绝对差异呈逐渐缩小趋势,大部分无极化现象。从四大区域核密度估计结果来看,东部金融科技发展水平总体上升,区域内差异逐渐缩小;中部、西部和东北金融科技发展水平整体上升,波峰高度逐年升高,区域内各省份之间差异呈缩小趋势。根据马尔可夫链分析发现,低水平、中低水平省份金融科技发展水平转移概率较大,中高水平和高水平省份自我强化趋势明显。

第四,中国金融科技发展水平存在明显空间收敛特征,全国及四大区域金融科技发展水平呈明显σ收敛特征,区域间金融科技发展水平差异呈缩小趋势。四大区域金融科技发展水平的时空β收敛存在差异。从全国视角来看,金融科技发展水平呈现时空β收敛特征,金融科技发展水平高的区域发展速度缓慢,金融科技发展水平低的区域发展速度则愈发加快,金融科技发展水平差异逐渐缩小。从四大区域视角来看,东部、中部和西部收敛速度均高于全国,中心区域对边缘区域带动作用不断增强;东北在两个子区间内均呈发散特征,但在考察后期发散特征有所减弱,表明东北区域内金融科技发展差异呈缩小趋势。

(二)政策建议

为缩小各区域金融科技发展水平差异,促进金融科技发展向高质量发展阶段转变,根据上述研究结论,笔者提出如下政策建议:

第一,实施区域协同发展战略。东部应重视区域内部均衡化发展,帮扶推动金融科技发展相对滞后省份,逐步形成内部促进机制;中西部应积极响应国家政策,把握发展机遇,利用先进的金融科技资源建设金融基础设施;东北应加强统筹规划,推进产业升级,加大金融和互联网行业投入,开展金融科技方面的创新项目,不断扩大区域发展优势。

第二,加快培育金融科技产业链。应从顶层设计出发,加大政府宏观调控作用,从供给侧理顺价值链,破解金融科技企业融资难、融资贵问题,促进金融科技产业与关联产业协同发展;延长金融科技产业链,提升产业附加值和产业链整体水平;鼓励金融科技企业向大规模、高层次发展,更好地参与市场竞争,从而加快建立高效协同发展的金融科技产业链。

第三,优化金融科技基础设施。互联网、大数据、云计算等基础设施的建设和维护成本偏高,在一定程度上限制了金融科技的发展,应加强政府财政资金投入,积极拓宽多样化融资渠道,加大偏远区域数字化基础设施建设的覆盖范围;注重对数字化人才和金融科技人才等专业型人才的培养;在基础设施建设方面,坚持政府引导与市场主导相结合的原则,鼓励民营资本投入,逐步夯实金融科技基础设施建设。

第四,营造优良的金融科技生态环境。推动数据要素市场建设,利用大数据、人工智能和5G等金融科技手段提升数据共享能力,从而为金融科技企业创造经济效益提供技术支撑;加强金融科技相关法律法规宣传教育和政策解读,增强金融科技用户的法制观念和合规意识;完善金融科技政策扶持体系,为金融科技发展落后区域提供项目支持、企业扶持和产业规划;增强金融科技行业内生性发展动力,補齐基础性制度建设滞后短板;持续推动金融科技生态建设,为金融科技长期高效发展创造条件。

参考文献:

[1] GOMBER P,KOCH J A,SIERING M. Digital finance and FinTech:current research and future research directions[J].Journal of business economics,2017,87(5):537-580.

[2] 易宪容,郑丽雅,何人可. 金融科技合约关系的实质、运行机理及风险防范——基于现代金融理论的一般分析[J].社会科学,2019(5):40-49.

[3] BERMAN A,CANO-KOLLMANN M,MUDAMBI R. Innovation and entrepreneurial ecosystems:fintech in the financial services industry[J].Review of managerial science,2022,16(1):45-64.

[4] HENDERSHOTT T,ZHANG X M,ZHAO J L,et al. FinTech as a game changer:overview of research frontiers[J].Information systems research,2021,32(1):1-17.

[5] 巴曙松,白海峰,胡文韬. 金融科技创新、企业全要素生产率与经济增长——基于新结构经济学视角[J].财经问题研究,2020(1):46-53.

[6] RYU H S,KO K S. Sustainable development of FinTech:focused on uncertainty and perceived quality issues[J].Sustainability,2020,12(18):1-18.

[7] 谢治春,赵兴庐,刘媛. 金融科技发展与商業银行的数字化战略转型[J].中国软科学,2018(8):184-192.

[8] JARUNEE W. FinTech banking industry:a systemic approach[J].Foresight,2017,19(6):590-603.

[9] VIRGINIA M,OONA V,EMIL S. The digital transformation and disruption in business models of the banks under the impact of FinTech and BigTech[J].Proceedings of the international conference on business excellence,2020,14(1):294-305.

[10] BUCHAK G,MATVOS G,PISKORSKI T,et al. Fintech,regulatory arbitrage,and the rise of shadow banks[J].Journal of financial economics,2018,130(3):453-483.

[11] 王奕婷,罗双成. 金融科技与商业银行经营绩效——基于风险承担的中介效应分析[J].金融论坛,2022,27(4):19-30.

[12] 李春涛,闫续文,宋敏,等. 金融科技与企业创新——新三板上市公司的证据[J].中国工业经济,2020(1):81-98.

[13] 王栋,赵志宏. 金融科技发展对区域创新绩效的作用研究[J].科学学研究,2019,37(1):45-56.

[14] 徐璐,卢小宾,卢瑶. 金融科技产业创新发展与建议研究[J].中国软科学,2022(1):31-39.

[15] 叶莉,王荣. 金融科技、银行业竞争与企业技术创新[J].现代经济探讨,2021(6):49-57.

[16] MUGANYI T,YAN L N,YIN Y K,et al. Fintech,regtech,and financial development:evidence from China[J].Financial innovation,2022,8(1):268-287.

[17] 杨东. 监管科技:金融科技的监管挑战与维度建构[J].中国社会科学,2018(5):69-91+205-206.

[18] 郭丽虹,朱柯达. 金融科技、银行风险与经营业绩——基于普惠金融的视角[J].国际金融研究,2021(7):56-65.

[19] 王博,刘时雨,罗荣华,等. 金融科技监管与银行高息揽“储”——基于理财产品视角[J].财贸经济, 2021,42(11):52-67.

[20] DEMIR A,PESQU?-CELA V,ALTUNBAS Y,et al. Fintech,financial inclusion and income inequality:a quantile regression approach[J].The European journal of finance,2020,28(1):86-107.

[21] HADDAD C,HORNUF L. The emergence of the global fintech market:economic and technological determinants[J].CESifo Working Paper No.6131,2016.

[22] 郭品,沈悦. 互联网金融对商业银行风险承担的影响:理论解读与实证检验[J].财贸经济,2015(10):102-116.

[23] 刘心怡,金山,张伟. 金融科技对农村居民的收入增长效应及其传导机制[J].财贸研究,2020,31(8):65-76.

[24] 杨望,徐慧琳,谭小芬,等. 金融科技与商业银行效率——基于DEA-Malmquist模型的实证研究[J].国际金融研究,2020(7):56-65.

[25] 杨松令,刘梦伟,张秋月. 中国金融科技发展对资本市场信息效率的影响研究[J].数量经济技术经济研究,2021,38(8):125-144.

[26] 邱晗,黄益平,纪洋. 金融科技对传统银行行为的影响——基于互联网理财的视角[J].金融研究,2018(11):17-29.

[27] 孟娜娜,粟勤,雷海波. 金融科技如何影响银行业竞争[J].财贸经济,2020,41(3):66-79.

[28] 张红伟,林晨,陈小辉. 金融科技能影响金融分权吗?——来自金融科技信贷的证据[J].经济与管理研究,2020,41(11):77-91.

[29] 郭峰,王靖一,王芳. 测度中国数字普惠金融发展:指数编制与空间特征[J].经济学(季刊),2020,19(4):1401-1418.

[30] 龚晓叶,李颖.金融科技对普惠金融“悖论”的影响——基于中国银行业风险承担水平的证据[J].证券市场导报,2020(9):33-43.

[31] 肖翔,丁洋洋,王思纯.金融科技发展指数的国际比较研究[J].金融理论与实践,2021(10):12-21.

[32] 侯世英,宋良荣.金融科技、科技金融与地区研发创新[J].财经理论与实践,2020,41(5):11-19.

[33] 张友国,窦若愚,白羽洁.中国绿色低碳循环发展经济体系建设水平测度[J].数量经济技术经济研究,2020,37(8):83-102.

[34] 毛冰.中国产业链现代化水平指标体系构建与综合测度[J].经济体制改革,2022(2):114-120.

[35] DAGUM C. A new approach to the decomposition of the Gini income inequality ratio[J].Empirical economics,1997,22(4):515-531.

[36] 刘华军,鲍振,杨骞. 中国农业碳排放的区域差距及其分布动态演进——基于Dagum基尼系数分解与非参数估计方法的实证研究[J].农业技术经济,2013(3):72-81.

[37] 刘华军,赵浩.中国二氧化碳排放强度的地区差异分析[J].统计研究,2012,29(6):46-50.

[38] BARRO R J,SALA?I?MARTIN X. Convergence across states and regions[J].Brookings papers on economic activity,1991,22(1):107-182.

[39] 刘明,王思文. β收敛、空间依赖与中国制造业发展[J].数量经济技术经济研究,2018,35(2):3-23.

Regional Differences, Distribution Dynamics and

Convergence Characteristics of FinTech Development in China

LYU Cheng?chao,HE Jia?hao

(College of Economics and Management,Qingdao University of Science & Technology,Qingdao 266061,China)

Summary:In recent years, the global financial services industry has been transformed by technology?driven FinTech, a disruptive technology that is reshaping the concept of financial products, business models and business process. In this context, Chinas FinTech is experiencing rapid development, and digital technologies such as artificial intelligence, cloud computing and blockchain are becoming increasingly mature. However, there is little research on the development of FinTech in China, especially the in?depth research on the development of FinTech from the perspective of index system construction.

This paper, based on the data of CSMAR database, EPS database, National Bureau of Statistics, and Institute of Digital Finance of Peking University, adopts the improved time?space range entropy weigh to measure the development level of FinTech in Chinas 30 provincial regions (excluding Tibet, Hong Kong, Macao and Taiwan) from 2016 to 2021. Moreover, it uses Dagum Gini coefficient, Kernel density estimation, Markov transition matrix, σ convergence, and spatio?temporal β convergence to analyze the regional differences, distribution dynamics and convergence characteristics of FinTech development. According to the results, the overall development of Chinas FinTech showed an upward trend. However, due to inter?regional inequalities, it showed a downward trend from the eastern, central, northeastern regions to the western region. The polarization of FinTech development level between the overall and eastern regions showed a downward trend. Provincial regions with high?level FinTech development showed a trend of self?reinforcing. The overall FinTech development in China was generally characterized by σ convergence and spatio?temporal β convergence, but there were significant differences in the spatio?temporal β convergence of the four major regions. The entire period of the northeastern region presented the state of dispersing. The convergence rate of the eastern region was higher than that of the whole country, and the convergence rate of western region was the fastest, showing a catch?up phenomenon between backward regions and developed regions.

This paper makes innovation mainly in the following two aspects. First, according to the basic connotation of the development level of FinTech and Chinas current requirements for FinTech development, this paper constructs an index system of the development level of FinTech and makes the corresponding measurement. Second, it analyzes the regional differences, distribution dynamics, and convergence characteristics of FinTech development by means of Dagum Gini coefficient, Kernel density estimation, Markov transition matrix, σ convergence, and spatio?temporal β convergence.

This paper reveals the FinTech development in China and its various regions to some extent, which is of great significance for the strategic planning of FinTech development at the macro level. It helps to deeply understand the advantages and disadvantages of FinTech development, and provides a basis for government departments to formulate targeted development policies. At the same time, it can provide reference for the continuous optimization and balanced development of Chinas FinTech development layout.

Key words:FinTech development;index system;regional differences;distribution dynamics;covergence characteristics

(责任编辑:孙 艳)

[DOI]10.19654/j.cnki.cjwtyj.2023.04.004

[引用格式]吕承超,何加豪.中国金融科技发展的区域差异、分布动态及收敛特征[J].财经问题研究,2023(4):43-57.

收稿日期:2023?01?07

基金项目:国家社会科学基金一般项目“金融高水平开放下我国跨境资本异常流动分类识别与监管研究”(22BJY040)

作者简介:吕承超(1983-),男,山东青島人,教授,博士,博士生导师,主要从事经济高质量发展、社会保障理论与实践和品牌经济等方面的研究。E?mail:chengchao0532@163.com

何加豪(1999-),男,江苏淮安人,硕士研究生,主要从事金融学研究。E?mail:hjh18362998298@163.com