投资者情绪与股价:基于业绩说明会语调分析

张馨尉 孙乃立 潘阳

摘 要:投资者作为股票市场的重要参与者,会对股票市场产生重要影响。为考查业绩说明会中投资者情绪对股价的影响,基于2014—2020年业绩说明会文本和股票交易数据,利用自然语言处理技术统计文本中积极和消极语调,并分析与股票累计超额收益率的关系。实证结果表明,投资者在业绩说明会上使用的消极语调词汇越多,会后股票累计超额收益率下降越大,但积极词汇对收益率没有显著影响。此结果进一步丰富了我国股票市场的定价机制相关研究。

关键词:语调;投资者情绪;累计超额收益率;业绩说明会

中图分类号:F832.5 文献标志码:A 文章编号:1673-291X(2023)07-0085-03

一、研究背景

股票价值评估通常以量化信息为基础。而投资者情绪作为投资者根据当前投资环境对股市风险进行预测后产生的情感认知,也成为影响股票市场的重要因素。现有研究对投资者情绪刻画,更多采用LLS模型等量化方式,而非对情绪的直接度量(Levy & Levy,2000)。本文利用自然语言处理技术中的情感分析,提取业绩说明会投资者与管理层互动文本中投资者提问的语调,计量投资者积极与消极情绪,考查对股票价格的影响。本文的贡献主要体现在:第一,现有研究多注重管理层分析与讨论、新闻、社交媒体文章等文本释放的信号,而忽视业绩说明会上投资者提问所蕴含的信息。本文以业绩说明会投资者提问文本为研究样本,丰富了财经文本分析的研究视角。第二,不同于以往量化模型方法,而是利用情感分析从文本中直接提取信息来衡量投资者情绪,拓展了投资者情绪的计量方式。第三,从投资视角来看,本文研究结果表明,投资者在业绩说明会上语言所蕴含的负面情绪信息是影響股价变动的重要信号,丰富了我国股票价格定价机制的相关研究。

二、理论分析与研究假设

(一)业绩说明会与股票市场反应

林乐和谢德仁指出,投资者会根据业绩说明会中管理层回答的语调来推敲其中隐含的深意并做出决策,使得股票收益率等发生变动。武咏晶和施先旺认为,投资者会根据业绩说明会互动中管理层的态度与披露的资讯调整自己的投资决策。管理层会根据当下的业绩进行预期,对未来期望较好时会主动反映更多信息,此时管理层所披露的信息可信度较高;反之,管理层对未来预期较差时,会主动隐藏或模糊信息,此时信息可信度较低。钟凯等发现业绩说明会中管理层回答的文本信息中包含的消极语调对股价的影响更大,投资者对消极语调的反应更为强烈,说明投资者能够自主感知文本信息中积极或消极语调,从而做出更好的投资决策。诸多研究表明,业绩说明会上管理层回答文本与股票市场的反应存在一定的联系,但对于投资者在业绩说明会上提问文本语调所反映的投资者情绪是否会对股票市场产生影响,仍缺少一定的证据支持。

(二)研究假设

投资者情绪的高低反映其对股票市场的预期判断。裘江南和葛一迪发现社交媒体中投资者的正面情绪对股票市场有积极影响,当投资者发布的文本信息语调倾向于积极时,股票价格被抬高,从而使股票市场平均收益提高。由此推测,当投资者显示出积极的情绪时,表示其对股市预期具有向好发展态势,未来的股票价格会上升,股票收益率提高,因此我们提出如下假设:

H1:业绩说明会上投资者提问的积极词汇占比越高,投资者的情绪越乐观,累计超额收益率越高。

张芳和曾庆铎发现在活跃的股票市场中,亏损使得投资者产生消极情绪,抛售手中股票,引起股价波动。方健和任春苗认为,社交媒体上投资者发出的文本信息包含的消极语调越多,反映的投资者情绪越负面,这会加快坏消息的传播并影响速度,加剧股票市场上的价格波动。由此推测,投资者的消极情绪会影响其在股市上的行为,导致股票收益率降低,由此我们提出如下假设:

H2:业绩说明会上投资者提问的消极词汇占比越高,投资者的情绪越悲观,累计超额收益率越低。

三、研究设计

(一)数据与样本

本文选取2014—2020年召开业绩说明会的企业作为样本,其中业绩说明会投资者与管理层互动问答文本数据来源于路演中心·全景网(https://rs.p5w.net),财务与证券数据来源于Wind数据库。在剔除金融类、数据缺失或文本存在一定问题的企业后,本文最终得到409家企业,共计5 445个样本。在文本与财务数据收集整理后,本文在1%水平上对数据进行了缩尾处理。

(二)模型构建与变量选择

为研究业绩说明会上投资者语调对股价影响,本文构建如下模型:

其中,CAR表示累计超额收益率。为考查短期、中期和长期影响,本文分别选择CAR(-1,+1)、CAR(+1,+3)、CAR(+1,+20)、CAR(+1,+120)作为因变量。POSINV表示业绩说明会上投资者提问的积极语调、NEGINV表示业绩说明会上投资者提问的消极语调。语调计算基于Bian et al.提出的中文财务情感语料库,通过抽取业绩说明会中投资者提问部分文本的积极词汇与消极词汇,计算其在文本中所占比例而得。Control表示控制变量,包含了管理层回答的积极语调(POSMNG)、管理层回答的消极语调(NEGMNG)、t-1年的资产总计(TA)、总市值(MV)、净资产收益率(ROE)、资产负债率(LEV)及市净率(PBS)。Year与Industry分别表示年与行业效应。

四、实证结果

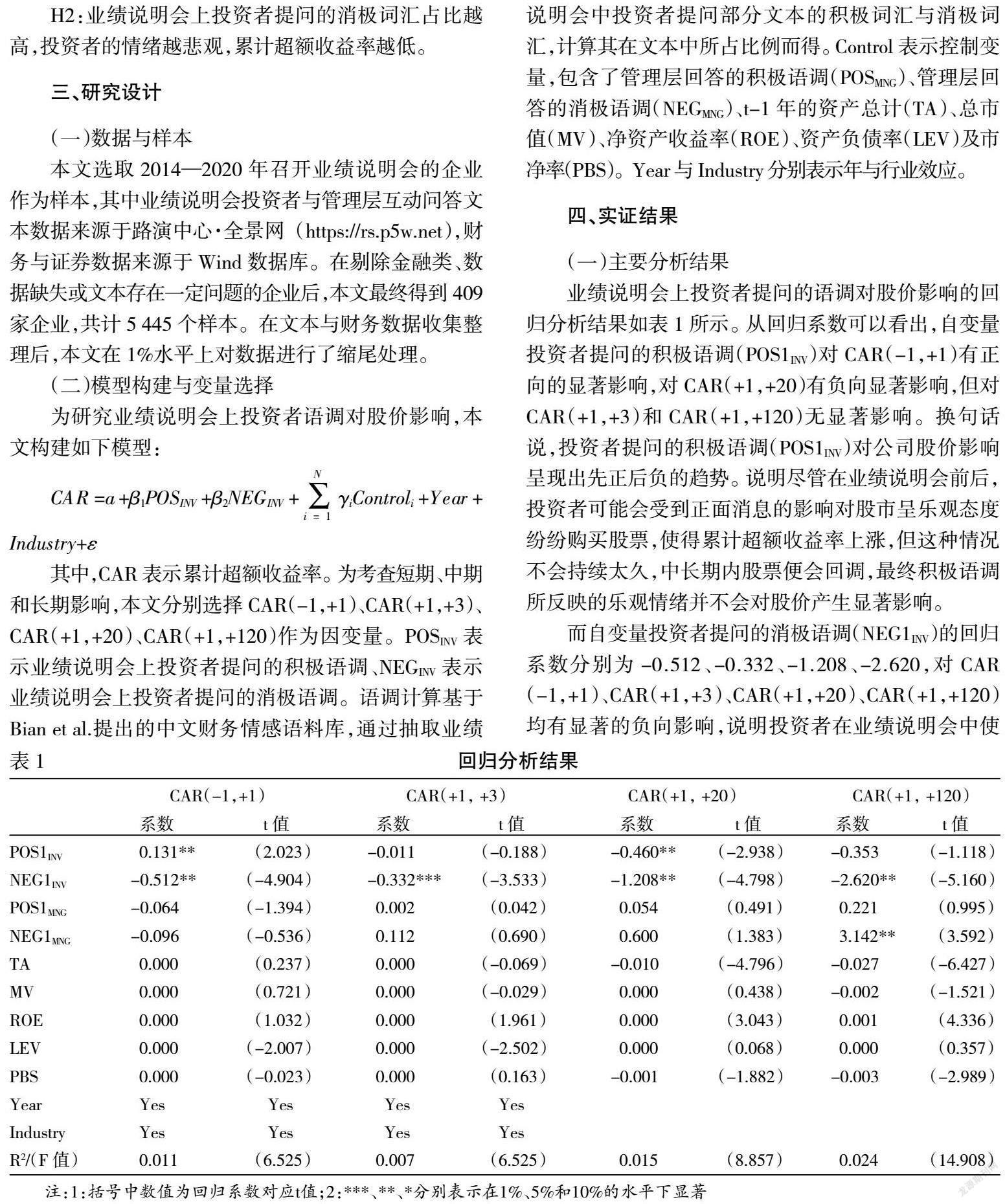

(一)主要分析结果

业绩说明会上投资者提问的语调对股价影响的回归分析结果如表1所示。从回归系数可以看出,自变量投资者提问的积极语调(POS1INV)对CAR(-1,+1)有正向的显著影响,对CAR(+1,+20)有负向显著影响,但对CAR(+1,+3)和CAR(+1,+120)无显著影响。换句话说,投资者提问的积极语调(POS1INV)对公司股价影响呈现出先正后负的趋势。说明尽管在业绩说明会前后,投资者可能会受到正面消息的影响对股市呈乐观态度纷纷购买股票,使得累计超额收益率上涨,但这种情况不会持续太久,中长期内股票便会回调,最终积极语调所反映的乐观情绪并不会对股价产生显著影响。

而自变量投资者提问的消极语调(NEG1INV)的回归系数分别为-0.512、-0.332、-1.208、-2.620,对CAR(-1,+1)、CAR(+1,+3)、CAR(+1,+20)、CAR(+1,+120)均有显著的负向影响,说明投资者在业绩说明会中使用的消极词汇占比越多,累计超额收益率越低。若消极语调对累计超额收益率的影响仅限短期的话,说明投资者情绪对股价的影响更多的是一种非理性的反应。但结果表明无论在短期还是中长期,更多的消极词汇占比均会造成更低的累计超额收益率。说明投资者的负面情绪更多是源于对该企业经营状况与未来发展的理性分析,并非毫无根据的一时冲动。因此,当业绩说明会的负面情绪传递到股票市场时,不仅会造成短期的股价下挫,还会造成股价的长期低迷。结果与本文假设H1不一致,但與假设H2一致。

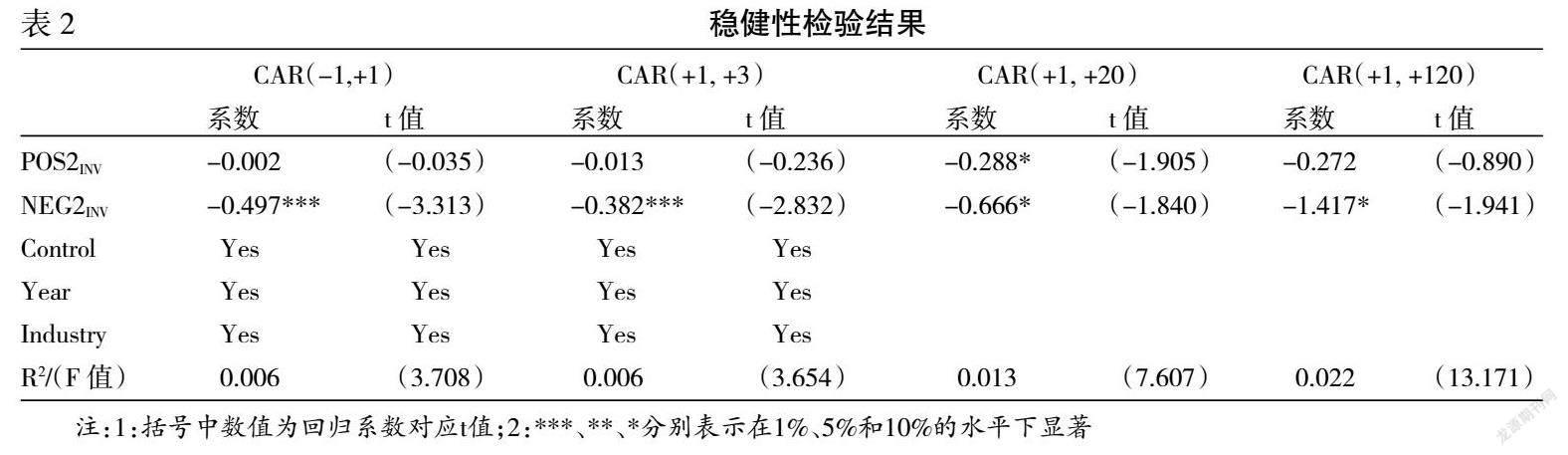

(二)稳健性检验

为确保检验结果具有稳健性,本文基于大连理工大学中文情感词汇本体库,重新计算了投资者提问的积极语调与消极语调(POS2INV、NEG2INV),并将其作为自变量再次回归,得到表2所示结果。可以看出,稳健性检验的结果与表2基本一致,回归结果稳健。结合回归分析与稳健性检验的结果,我们认为业绩说明会中投资者的积极语调并不会引起明显的股价变动,而消极语调则会显著影响股价。

五、研究结论

本文通过自然语言处理技术对投资者提问文本信息中的积极和消极语调进行提取,考查其对业绩说明会前后股票价格变动的影响。结果表明,业绩说明会上投资者提问的积极语调并不会引起显著的股价变动,但消极语调会引起股价的下跌,且此时的股价下跌是投资者对上市公司业绩水平和发展状态的理性质疑。

参考文献:

[1] Levy H., Levy M., Solomon S. Microscopic simulation of financial markets: from investor behavior to market phenomena[M].Academic Press,2000.

[2] Bian S.B.,Jia D.K., Li F., Yan Z.P. A New Chinese Financial Sentiment Dictionary for Textual Analysis in Accounting and Finance[R]. Working paper, Shanghai University of Finance and Economics,2019.

[3] 方健,任春苗.社交媒体情绪表达对股价波动的影响研究——基于“上证e互动”的实验证据[J].金融与经济,2021,(7):12-21.

[4] 林乐,谢德仁.投资者会听话听音吗?——基于管理层语调视角的实证研究[J].财经研究,2016,42(7):28-39.

[5] 裘江南,葛一迪.股市危机情境下社会媒体投资者情绪对股票市场的影响研究[J].管理评论,2021,33(5):281-294.

[6] 武咏晶,施先旺.管理层讨论与分析语调对分析师预测准确度的影响[J].财会通讯,2020,(24):16-20.

[7] 张芳,曾庆铎.融资融券视域下投资者情绪与股市收益关系研究——基于沪深300指数的实证检验[J/OL].价格理论与实践,2021:1-6.

[8] 钟凯,董晓丹,彭雯,陈战光.一叶知秋:情感语调信息具有同业溢出效应吗?——来自业绩说明会文本分析的证据[J].财经研究,2021,(9):48-62.

Abstract: As an important participant in the stock market, investors will have a significant impact on the stock market. In order to examine the impact of investor sentiment on stock prices in the performance briefing, based on the performance briefing text from 2014 to 2020 and stock trading data, natural language processing technology was used to count the positive and negative tones in the text, and analyze the relationship with the cumulative excess return of stocks. The empirical results indicate that the more negative tone words investors use in performance briefing meetings, the greater the decrease in cumulative excess return of stocks after the meeting, but positive words have no significant impact on returns. This result further enriches the research on pricing mechanisms in China’s stock market.

Key words: intonation; investor sentiment; accumulated excess return rate; performance briefing

[责任编辑 卫 星]