制造业企业金融投资对财务风险的影响研究

夏格凡

摘要:文章以2018~2020年沪深A股所有制造业企业为样本,研究企业进行金融投资与财务风险之间的关系,并且在金融投资中,选取交易性金融资产、长期股权投资以及投资性房地产这三项为代表,通过实证检验这三项金融投资对财务风险的影响。研究发现,企业扩大金融投资会加剧财务风险。交易性金融投资增加可降低企业财务风险,而长期股权投资和投资性房地产则相反。因此,企业进行金融投资时,要控制金融投资规模并审慎选择金融投资类型。

关键词:实体企业金融化;金融投资;财务风险

一、引言

投资作为公司财务管理四项基本内容之一,一直是学界研究的重要内容。但是,企业投资往往也有不同的倾向,有的是出于企业扩大生产的需求,有的是企业多元化经营战略下想要进入新市场。近些年来,经济下行压力较大,实体企业主营业务利润难以增长,在这样的经济环境下,许多企业为寻求突破,纷纷试图通过金融市场来寻找新的利润增长点,进而导致金融资产在企业总资产中的占比持续上升,大部分学者将此现象称为实体企业金融化。而这一态势的发展极有可能会动摇以制造业为主的实体经济的根基。

从企业自身看,将过多的资金投入金融市场会占用企业用于再生产和研发投入的资金,并且由于金融投资具有较高的风险性,这些风险可能会影响企业的现金流稳定,使得企业未来财务状况恶化,进一步增大了企业陷入财务困境的可能性。

从文献角度看,对于实体企业金融化这一问题的讨论大部分涉及在实体企业金融化动因和影响这两个方向。在实体企业金融化的动因方面,许多学者经过研究后认为,企业之所以投资金融资产,一方面是为了降低融资约束、缓解企业现金流压力(彭俞超和黄志刚,2018)。另一方面则是为了在激烈竞争的市场环境下改善企业自身盈利状况、获取短期高收益,并将原本应该用于实物资产投资的资金投入到了金融领域,以寻求金融市场的高回报(张成思和郑宁,2018)。在实体企业金融化的影响方面,则是主要有两种截然不同的结论。部分学者认为企业扩大金融投资的影响是正面的,杨筝等(2017)通过实证证明,企业扩大金融投资可以缓解企业面临的融资约束,也就是产生“蓄水池效应”。同时也有一些学者持相反观点,张成思和张步昙(2016)研究后认为,当企业扩大金融投资时,将对实物资产投资产生负面影响,即金融资产投资会挤出实物资产投资,损害企业的发展。还有学者从风险角度出发进行研究,如赵芮和曹廷贵(2021)的结果表明,实体企业扩大金融活动将显著扩大企业风险。

具体细化到企业扩大金融投资与企业财务风险之间的关系和影响方面,大部分学者倾向于企业扩大金融投资,也就是企业进行金融资产配置会恶化企业的财务状况,加剧了企业面临的财务风险。黄贤环(2018)在研究了企业扩大金融投资与企业财务风险之间的关系之后的实证结果表明:企业扩大金融投资会使得企业财务风险增加。并且,进行短期金融资产的投资能够显著降低企业的财务风险,而持有长期金融资产投资则会挤出企业主业投资资金,表现为“挤出效应”,进一步增加了企业的现金流压力和财务风险。杨有红和赵晓梅(2021)研究发现,我国实体企业扩大金融投资不仅会增加企业财务风险,并且财务风险高低程度不同的企业受到的影响也不完全一致。低财务风险的实体企业扩大企业金融投资对财务风险的影响不显著,但财务风险程度高的实体企业扩大企业金融投资则会显著加剧企业面临的财务风险。也有少数作者,认为企业扩大金融投资与企业财务风险之间的关系并不一定是负向的。李程和赵一杰(2019)研究得出实体企业扩大金融投资活动总体上能够降低企业面临的财务风险。曹昕(2021)的实证结果表明认为金融化对财务风险的影响呈现U型结构。但总体来说,研究企业扩大金融投资对企业财务风险的研究还相对较少,且研究结果还未能形成一个较为统一的结论。

因此,研究企业金融投资对企业财务风险的影响,在理论上,可以丰富在金融投资在财务管理方面的相关研究,在实际应用中,有助于企业在进行金融投资决策时,更加直观地审视不同类别的金融投资对企业带来的财务风险,以便于企业的管理人员在进行金融投资时做出更加谨慎稳妥的决策。

二、理论分析与研究假设

(一)金融投资与财务风险

在我国实体企业金融化的趋势下,偏离经营业务的企业日益增多,他们将本该投入营运生产的资金投入高风险高收益的金融市场。根据现有学者研究及中国企业会计准则对金融资产的定义,金融资产一般主要包括交易性金融资产、可供出售金融资产、持有至到期投资、投资性房地产、长期股权投资等。与将资金投入再生产或研发新产品等周期长、回报率低的特征不同,企业进行金融投资能够带来直观且不菲的收益。但金融理财产品很容易受到经济大环境和金融市场上诸多风险的影响,其收益具有非常强的不确定性,遭受損失的可能性也较高,而这种风险在很大程度上会影响企业的现金流状况。并且,由于企业一般都受到融资约束,在一定时期内企业资金是有限的,当企业扩大金融投资时,用于研发创新、生产设备改造以及再生产的资金必然会减少,从而出现“挤出效应”(王红建,2017),综上所述提出假设1。

假设1:企业增加金融投资会增加企业财务风险。

(二)交易性金融资产、长期股权投资、投资性房地产与财务风险

一般认为,企业持有短期金融资产主要出于资金储备的目的,短期金融投资在降低现金流、缓解企业外部融资约束等方面有着不可或缺的作用。鉴于企业进行短期金融投资占用企业资金的时间相对较短,但产生收益较高,短期金融投资能给企业争取到收益流入,并且在一定程度上降低企业现金流压力和财务风险。在各项金融资产中,交易性金融资产则是短期金融资产的代表。

与之相对的,长期股权投资流动性较差,变现能力较差,尤其是企业面临较大的融资约束时,企业的现金流吃紧,压力大,财务风险相对较高。尤其是制造业发展需要长期进行研发创新和生产设备的更新改造,而如果企业将资金大幅投入流动性差、变现成本高的长期金融资产,那就会导致企业没有足够的资金投入到研发和再生产,进一步降低企业主营业务的盈利能力,加剧现金流压力和财务风险,恶化企业财务状况。同样的,由于投资性房地产领域具有高风险性,将资金投入投资性房地产会给企业带来风险,增大企业财务风险。根据上文所述内容,提出假设2~4。

假设2:企业增加交易性金融资产会降低企业财务风险。

假设3:企业增加长期股权投资会增加企业财务风险。

假设4:企业增加投资性房地产会增加企业财务风险。

三、研究设计

(一)样本选择与数据来源

我国2017年修改了《企业会计准则第22号——金融工具确认和计量》、《企业会计准则第23号——金融资产转移》以及《企业会计准则第24号——套期会计》,新准则从2018年起开始实施,为避免金融工具界定方式和使用科目不同,以2018~2020年沪深A股所有制造业上市公司为研究样本,然后删除数据缺失的样本以及剔除ST类公司,本文最终得到了6338个样本。研究数据全部来源于国泰安(CSMAR)数据库,并运用SPSSAU对样本数据进行了实证分析。

(二)变量定义

1. 被解释变量

财务风险。财务风险的度量方法众多,但大多数都使用Altman创建的Z-Score模型,该模型主要运用企业的各项财务指标进行一个综合分析,给不同的指标附上权重,通过公式的计算对企业的综合财务状况进行评分。计算出来的Z值越大,说明企业的财务状况越好,财务风险越小,计算出来的Z值越小,说明企业的财务状况越差,财务风险越大。本文使用了Altman修正后的Z-score模型,修正后的Z=(0.717×营运资金+0.847×留存收益+3.107×息税前利润+0.42×股票总市值+0.998×销售收入)/资产总额。

2. 解释变量

金融投资。借鉴黄贤环(2018)等研究,金融资产配置总额(Fin)=(交易性金融资产+可供出售金融资产净额+持有至到期投资净额+发放贷款及垫款净额+衍生金融工具+长期股权投资+投资性房地产净额)/总资产。由于2018年修订了相关企业会计准则,因此在原有基础上加入债券投资和其他债券投资。交易性金融资产、长期股权投资、投资性房地产分别取财务报表中的列报数额除以总资产。

3. 控制变量

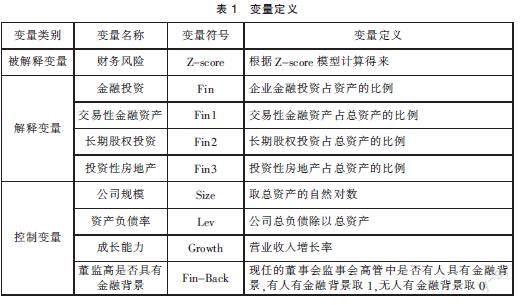

参考其他学者之前的研究,选取了公司规模、资产负债率、成长能力,董监高是否具有金融背景,变量内容详细见表1变量定义。

(三)模型构建

依据上述研究假设及变量定义,构建回归模型为:

Z-score=α+βFin+γControls+ε

四、实证结果与分析

(一)描述性统计

根据表2描述性统计结果所示,财务风险(Z-score)中位数为1.619,说明样本中大部分公司的Z值较小,财务风险较高。金融投资(Fin)平均值与中位数差距过大,说明样本中有个别值特别大,影响了平均值,也说明我国实体企业虽然已呈现脱实向虚的趋势,但总体金融化的程度不算特别高。从交易性金融资产(Fin1)、长期股权投资(Fin2)以及投资性房地产(Fin3)的中位数均偏小来看,2018到2020年,样本中大部分企业持有这三项金融资产较少甚至没有,相对来说,金融化的程度还不是特别高。

(二)相关性分析

根据表3相关系数所示,被解释变量财务风险(Z-score)解释变量金融投资(Fin)之间的相关系数显著相关,初步说明二者之间有相关性。被解释变量财务风险(Z-score)与控制变量之间大部分显著相关,说明控制变量与被解释变量相关,有将控制变量加入模型进行控制的必要性。解释变量与控制变量之间的相关系数绝对值均低于0.5,可以初步判断模型不具有多重共线性。并且,为求严谨,针对模型的多重共线性进行方差膨胀因子(VIF)检验发现,结果表明回归模型中VIF值全部小于5,说明此回归模型不存在共线性问题,VIF值详见表4所示。

(三)回归结果分析

根据表4回归结果可见,金融投资(Fin)的回归系数值为-0.238,意味着金融投资(Fin)会对财务风险(Z-score)产生显著的负向影响关系,即企业的金融投资越多,企业的Z值越小,面临的财务风险则越大,制造业企业扩大金融投资会显著加剧企业的财务风险,假设1成立。公司规模(Size)的回归系数值为0.090,意味着公司规模(Size)对财务风险(Z-score)产生显著的正向影响关系,即公司规模越大,相应的财务风险会减小,应该是由于企业资产规模越大,企业的抗风险能力越强。资产负债率(Lev)的回歸系数值为-2.630,意味着资产负债率(Lev)会对财务风险(Z-score)产生显著的负向影响关系,即企业负债占比越高,企业财务风险越大。董监高是否具有金融背景(Fin-Back)对财务风险(Z-score)的回归系数不显著,说明董监高中是否有人具备金融背景不会增加或降低企业面临的财务风险。

在进行验证了金融投资(Fin)对企业财务风险(Z-score)的具有影响之后,进一步,将三项金融资产的分类代入进模型进行多元线性回归,得到表5回归结果,从表中结果可以分析得到。交易性金融资产(Fin1)的回归系数值为1.323,意味着交易性金融资产(Fin1)会对财务风险(Z-score)产生显著的正向影响关系,即交易性金融资产增加,Z值增加,企业的财务风险也会随之减小,交易性金融资产能够缓解企业融资约束,减小企业现金流压力,进而降低企业财务风险,假设2成立。长期股权投资(Fin2)的回归系数值为-1.706,意味着长期股权投资(Fin2)会对财务风险(Z-score)产生显著的负向影响关系,长期股权投资增加,Z值减小,企业财务风险增加,扩大在长期股权方面的投资会加剧企业财务风险,假设3成立。投资性房地产(Fin3)的回归系数值为-2.106,意味着投资性房地产(Fin3)会对财务风险(Z-score)产生显著的负向影响关系,投资性房地产增加,企业财务风险加大,假设4成立。

五、结论与启示

(一)研究结论

企业投资行为作为企业日常财务管理活动中的一部分,具有重要的研究意义。而随着近些年来我国实体企业“脱实向虚”的态势发展,研究企业进行金融投资的影响也变得尤为重要。金融投资由于其收益的不确定性,对于企业的财务状况影响大多数是负面的。由上文多元线性回归结果可知,制造业企业扩大金融投资会显著增加企业的财务风险,恶化企业未来财务状况,且不同类别的金融投资对企业财务风险造成的影响不尽相同。

(二)启示

对于企业自身来说,首先,必须将金融投资规模限定在合理的区间范围内,不能让金融投资在整个企业的投资组合中占据过重的比重,影响企业进行正常的实业投资,警惕金融理财产品的风险传染至企业。企业还需要始终要保持投入研发和再生产的资金充足,维持主营业务方面的资金稳定,毕竟主营业务才是企业维持持续经营的关键所在。其次,由于不同类型的金融投资对企业财务风险的影响不同,所以企业在需要金融投资时,应当审慎选择金融投资类型,合理搭配各项金融产品,控制各项金融投资加在一起最后带来的总风险。尽量进行短期金融资产的投资,将资金投入到变现能力较强,流动性较好的金融理财产品,如交易性金融资产。另外,长期股权投资虽然归于金融投资类,但不一定完全出于投资目的,企业应减少投资目的的长期股权投资,控制长期股权投资占总资产的比重。最后,企业对于已经配置的金融资产要进行风险监控,将不合理,收益低风险大的金融资产及早处置,避免其恶化企业财务状况,增加财务风险,影响企业的正常经营秩序。

在有关部门方面,首先,要落实监督责任,在制造业等实体企业进行金融投资方面控制企业金融规模及投资方式,把控总体风险。其次,要发挥金融体系对于企业金融投资行为的引导作用,进一步完善金融市场监管体制,降低金融市场系统风险,使企业能够充分利用金融市场进行合理的融资投资行为,改善企业现金流情况。最后,由于大多数实体企业扩大金融投资的原因来源于企业利润难以增长,政府还需要继续进行相关政策的激励和扶持,优化企业营商环境,推动企业持续性向好发展,增加实体企业经营利润。

参考文献:

[1]彭俞超,黄志刚.经济“脱实向虚”的成因与治理:理解十九大金融体制改革[J].世界经济,2018(09):3-25.

[2]張成思,郑宁.中国非金融企业的金融投资行为影响机制研究[J].世界经济,2018(12):3-24

[3]杨筝,刘放,王红建.企业交易性金融资产配置:资金储备还是投机行为?[J].管理评论,2017(02):13-25+34.

[4]张成思,张步昙.中国实业投资率下降之谜:经济金融化视角[J].经济研究,2016(12):32-46.

[5]赵芮,曹廷贵.实体企业金融化与企业风险:对冲效应抑或扩大效应[J].当代财经,2021(06):64-77.

[6]黄贤环,吴秋生,王瑶.金融资产配置与企业财务风险:“未雨绸缪”还是“舍本逐末”[J].财经研究,2018,44(12):101-113+126.

[7]杨有红,赵晓梅.实体企业扩大金融活动能够降低财务风险吗?[J].北京工商大学学报(社会科学版),2021,36(05):64-76+88.

[8]李程,赵一杰.实体企业金融化对微观杠杆率及财务风险的影响研究[J].金融监管研究,2019(10):20-38.

[9]曹昕.实体企业金融化对公司杠杆及风险的影响[D].北京:北京外国语大学,2021.

[10]王红建,曹瑜强,杨庆,杨筝.实体企业金融化促进还是抑制了企业创新——基于中国制造业上市公司的经验研究[J].南开管理评论,2017(01):155-166.

(作者单位:湖北工业大学经济与管理学院)