无惧断供!光刻胶国产化提速

颜媛媛

光刻胶断供传闻不断

一则传闻再次将光刻胶推到了风口浪尖。

近期国内半导体产业传出继美国所属DuPont杜邦等公司开始逐步减少对国内光刻胶供应后,日系光刻膠大厂信越化学Shin-Etsu 可能存在限制或者断供国内中高阶晶圆制程光刻胶的可能性,引发争议。不过,目前该消息并没有得到明确的证实。然而,相对确切的消息是日本宣布解除了对韩半导体原材料的出口管制,其中也包含光刻胶这一项材料,这让不少市场人士认为“美日荷”联手搅动半导体市场的影响正在扩大,通过利益交换,即将迫使韩国也加入这场半导体领域的对抗。

而针对半导体领域近期一系列对抗,中方发言人毛宁在例行新闻发布会上表示,“中方注意到相关报道,对荷方用行政手段限制中荷企业正常经贸往来的行为表示不满,已向荷方提出交涉。 近年来,美国为了剥夺中国发展权利、维护自身霸权,泛化国家安全概念,将经贸科技问题政治化、工具化,胁迫一些国家对中国采取出口限制措施。 欺凌行为不仅严重破坏了市场规则和国际经贸秩序,损害了中国企业的合法权益,而且严重冲击了全球产业链的稳定和世界经济发展,中方对此表示坚决反对。”

虽然靴子并未落地,但市场担忧依旧存在。毕竟光刻胶作为半导体芯片光刻过程中的核心材料,直接影响集成电路的性能、成品率以及可靠性,但是光刻胶如此重要的材料却被日本紧紧地扼住了喉咙。

外交部发言人毛宁

目前前五大厂商就占据了全球光刻胶市场87%的份额,行业集中度高。其中,日本JSR、东京应化、日本信越与富士电子材料市占率达到72%。并且高分辨率的KrF 和ArF 光刻胶核心技术亦基本被日本和美国企业所垄断,产品绝大多数出自日本和美国公司,如陶氏化学、JSR 株式会社、信越化学、东京应化工业、Fujifilm,以及韩国东进等企业。从整个光刻胶市场格局来看,日本是光刻胶行业的巨头集中地,具有绝对的话语权。

面对断供的威胁,我国光刻胶行业的国产替代化又进行到怎样的程度了呢?

Tips:事件背景

光刻胶断供事件背景来自美国在半导体方面对我国的制裁不断升温。2022年10月7日美国商务部工业与安全局(BIS)以国家安全为由,再次颁布全面出口管制措施,并将31家中国实体列入UVL 名单。BIS会将产品的最终用途可能用于军事领域的企业列入UVL,后续将根据审核调出名单或进一步调入实体清单(EL)。美国要求全球所有受到其出口管制条例(EAR)约束的公司,在给UVL名单中的企业供货时必须先取得许可证。这意味着,海外原材料供应商如向国内处于UVL 和EL 名单内的公司供货,需要和美方申请相关的license。

有可能受冲击的企业

随着美国出口管制政策的逐步落地,产业对于国内半导体光刻胶供应链中海外公司(如美国杜邦)的持续供货能力开始产生担忧。而日系光刻胶供应商在我国半导体光刻胶中供应比例较大。根据业内所传信息,日系厂商申请license 所涉及产品可能包含18nm 以下DRAM、128 层以上NAND 或14nm以下的逻辑芯片,如license 申请失败,其他厂商若短期无法实现替代,则在系列产品中存在供应链限供,甚至部分产品断供可能。

这次供应链的风险主要集中在我国即将新开出的中高制程上,包括中芯南方14nm 以下节点,以及合肥长鑫17nm 以下DRAM,还有长江存储128层以上技术节点,均是未来几年较大投入的技术方向,如光刻胶供应出现不稳定状况,在一定程度上可能影响扩产的进度和规划。目前长鑫存储的最新技术节点已经发展至1x nm,从最新情况看影响的业务比重约为10%;中芯南方的技术节点已经可以达到14nm 和7nm,占比不到10%;长江存储则在128 层以上NAND 产品上投入过半,最新制程达到232-L,接近50% 在管制范围以内。

此外,已在国内建厂的三星、SK 海力士等公司在中国大陆的工厂已经获取到一年期许可证,且不在UVL 或名单内,目前整体相对影响较小。

半导体光刻胶行业国产化进程

受影响相关制程技术需要ArF/ArF immersion的光刻胶,对应193-134nm 波长和7nm-45nm晶圆制程,我国本土光刻胶企业已经开始在该方向上实现技术突破,但短期内就该部分实现进口替代有一定难度。受此潜在风险事件催化影响,国内晶圆厂开始加快对本土光刻胶企业的认证和导入速度。

摩尔定律推动光刻胶加速迭代

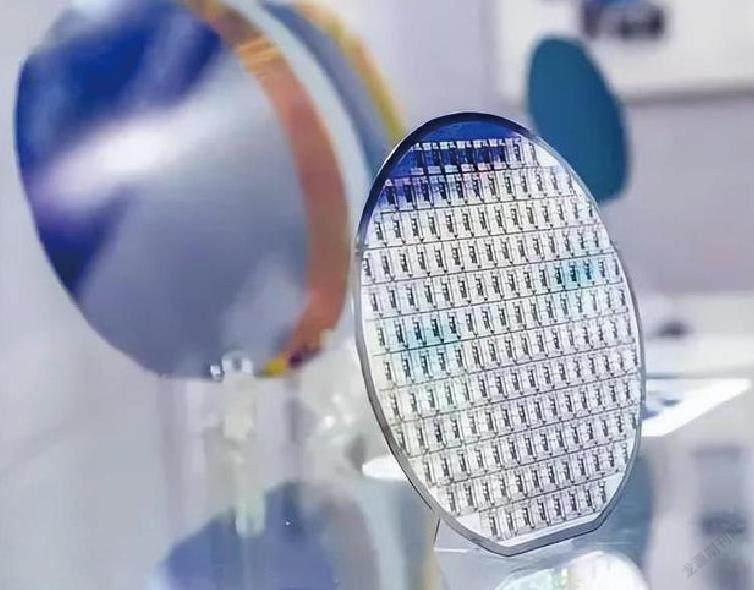

迄今为止,规模集成电路均采用光刻技术进行加工,光刻的线宽极限和精度直接决定了集成电路的集成度、可靠性和成本。由于光源波长与加工线宽呈线性关系,这意味着光源采用更短的波长,将得到更小的图案、在单位面积上实现更高的电子元件集成度,这使得芯片性能可以呈指数增长,而成本却同步大幅下降。

在摩尔定律的推动下,集成电路芯片集成度不断提高、线宽不断缩小,光刻胶技术也不断发展,经历了紫外宽谱(300~450nm)、G 线(436nm)、I线(365nm)、KrF(248nm)、ArF(193nm)、EUV(13.5nm)等一系列技术平台,从技术上经历了环化橡胶体系、酚醛树脂-重氮萘醌体系及化学放大体系。在设备、工艺与材料的共同作用下,分辨率从几十微米发展到了现在的10nm。

而当前EUV 光刻瓶颈已从光刻机转向光刻胶。极紫外光刻发展的过程非常曲折,其科学机理、技术路线讨论以及技术发展的历史已經超过了20 年。发展至今,极紫外光刻图形加工的大规模工业应用中面临的最大挑战,就是光源功率与极紫外光刻胶光子吸收效率匹配的问题。光源的功率不足,会影响芯片的生产效率,这也是过去多年以来EUV 技术一直推迟量产的原因。目前 ASML 的光源功率可以达到250W,在此功率下,客户可以达到每小时155 片晶圆吞吐量。

光源问题解决后,EUV 技术被提出最多的挑战即是 EUV 光刻胶,开发新型高灵敏度的 EUV 光刻胶成为关键问题。

受制于高端光刻胶的高技术壁垒,生产工艺复杂,纯度要求高,认证周期需要 2-3 年,后发国家追赶难度大。我国以 KrF、ArF 光刻胶为代表的高端半导体光刻胶领域市场份额仍然较小,长期为国外巨头所垄断。

具体而言,G/I 线国产化率20%,高端KrF、ArF 国产化率不足5% !拿回行业话语权,摆脱卡脖子危机可以说是势在必行。

半导体光刻胶行业国产化进程

国产替代提速

光刻胶断供如同一把悬在我国半导体行业头上的达摩克利斯之剑,好在国产光刻胶行业经过多年在底部的打磨,且相关的产业链条开始逐步地走向成熟,虽然短期存在着产品和原料供应的诸多问题,但下游客户进行国产替代,实现供应链绝对安全的诉求日益强烈,也给从业者带来了非常好的发展机遇。

容大感光在接受调研时表示,经过公司多年来的技术攻关,公司的干膜光刻胶、显示用光刻胶、半导体光刻胶等产品已经面向市场实现了批量销售,其中部分产品已进入核心客户的供应链体系,公司目前显示用光刻胶、半导体光刻胶的收入大致相当,2022 年1-9 月, 干膜光刻胶的收入是923.37 万元,公司已具备干膜光刻胶的配方及生产技术,但尚未建设好与之配套的生产厂房及生产线,目前公司干膜光刻胶主要生产环节采用外协加工的模式,其产能受限于合作的外协加工厂商。

南大光电近日表示,公司正抓紧ArF 光刻胶产品认证和市场拓展工作,公司光刻胶已经通过了2家公司验证,其中ArF 光刻胶验证通常需要18 个月甚至更长的时间。

晶瑞电材日前表示,子公司瑞红(苏州)电子化学品股份有限公司2018 年完成了“I 线光刻胶产品开发及产业化”项目后,I 线光刻胶产品向中芯国际、合肥长鑫、华虹半导体、晶合集成等国内知名半导体企业批量供货。而华懋科技持股的徐州博康目前ArF 即将通过国内存储和逻辑芯片大厂认证,产品通过了国际大公司认证,KrF 产品可以覆盖65-14nm 性能要求。彤程新材子公司科华目前KrF 已获得国内最大逻辑芯片大厂认证,并开始大批量出货。自备光刻机,加快研发的进度,通过并获得多家一线晶圆厂认证资质。

目前国内晶圆厂等下游客户正在加速导入国产高端半导体光刻胶,实际认证已经开始进入到量产和规模出货的阶段,在中高端半导体光刻胶方面有了很大突破,在我国半导体上中下游整体高速发展的大环境下,国产光刻胶行业完全有机会转危为机!

光刻胶国产化正在提速中