数字经济背景下家庭投资活动及偏好研究

李心怡

(上海大学 上海 201800)

市场上的供需关系对我国家庭投资起着决定性作用。一方面,从需求端来看,近年来我国居民收入水平不断提高,尤其是高净值客户数量的增长,这使得相关财富保值增值的需求不断提升;另一方面,从供给端来看,我国经济发展正处于由高速增长转向高质量增长的阶段,各行各业发展形势良好,投资前景广阔,客观上增加了财富管理行业的投资渠道,有利于拓宽其业务范围。其中最为重要的是金融科技的助力,金融产品创新不断,促进了财富管理行业的稳步持续发展。

1990年11月上海证券交易所成立,打开了我国股市的序幕,但受限于基础设施条件,个人投资者只能在线下进行交易;然而近年来随着我国科学技术蓬勃发展,在金融科技的支持下,利用大数据、云计算、人工智能、区块链等使个人投资者所投资的金融产品通过智能手机等设备进行交易,因此更要重视数字经济和金融科技的发展,它可以促进家庭投资活动,提高居民收入。本文立足于数字经济视角下,探究家庭投资活动的变化及其偏好,为金融市场科技发展提供支持性证据。

1 文献综述

胡士华、黄天鉴(2021)研究发现金融素养的提高可以显著增加家庭投资理财收益,所以金融科技越普及,家庭金融素养便会越高,从而增加家庭投资理财收益,最后形成全民金融的氛围,以促进中国金融生态的发展;向国成、石校菲等人(2021)研究发现,数字经济不仅可以促进均衡产出,达到最优居民消费水平,并呈现循环往复螺旋上升的趋势,而且数字经济还可以直接影响消费水平,通过收入增长间接影响消费水平;张勋、万广华等人(2019)估算了数字金融的发展对包容性增长的影响,发现数字金融可以强化创业、增收和改善收入分配上的作用。

2 理论分析与研究设计

2.1 理论依据与研究假设

通过改善金融科技,理论上会增加家庭可支配收入,再对收入分配进行分析,主要包括消费和投资,从需求端来看,人民对美好生活的向往会使其增加对消费的需求,但现实情况是因受过去的新冠疫情影响,目前我国消费需求偏低,那么家庭投资动机加大,资金便会向投资活动流入,资本市场活跃便可以给家庭带来更多财政性收入,而家庭又会将大部分财政性收入投回至资本市场循环往复的运动;从供给端来看,在金融科技的助力下各种各样的金融产品足不出户便可交易,大大提高了交易的便捷性,并且在大数据时代下家庭可以接收到各种财经新闻,增加了金融产品的传染力;数字经济时代因为有供需两驾马车的双重拉动,所以我国家庭投资支出加大。

基于以上分析,提出如下假设:

假设1:数字经济发展促进家庭投资支出。

在传统金融市场中银行一直占据主导地位,家庭会将其一部分收入存入银行来获得无风险收益,但随着金融市场越来越丰富,家庭投资选择也更加多样化,不同于银行存款,更多的是收益更高、风险更高的金融产品,例如股票、债券、基金等。李新光、胡日东等人(2014)发现,随着中国居民财富能力的提高,抵御风险的心理承受力增强,因此更倾向于选择风险较高的产品以此获得更高的收益;胡士华、黄天鉴(2021)认为随着我国教育水平的提高,家庭金融素养得到明显改善,因为一方面会通过积累投资经验和减少过度自信来直接提高家庭投资理财收益,另一方面通过增强居民金融信息获取和处理能力间接提高家庭投资理财收益,所以更倾向于投资风险资产。

基于以上分析,提出如下假设:

假设2:数字经济所刺激的家庭投资更偏好于风险资产。

2.2 样本选取和数据来源

为了更好地度量数字经济的发展情况,本文参考郭峰、熊云军(2021),万佳彧、周勤等人(2020)的做法,以北京大学数字普惠金融指数对数字经济进行解释。以住户部门的资金流量表(金融交易)衡量家庭投资活动,并以存款、债券、股票和基金观察分析家庭投资偏好。为了使样本数据中的各变量透明准确、实证结果严谨合理,本文选取2011—2020年我国31个省市住户部门的金融交易作为研究样本,数据来源于中国统计年鉴。本文使用Stata15统计分析软件。

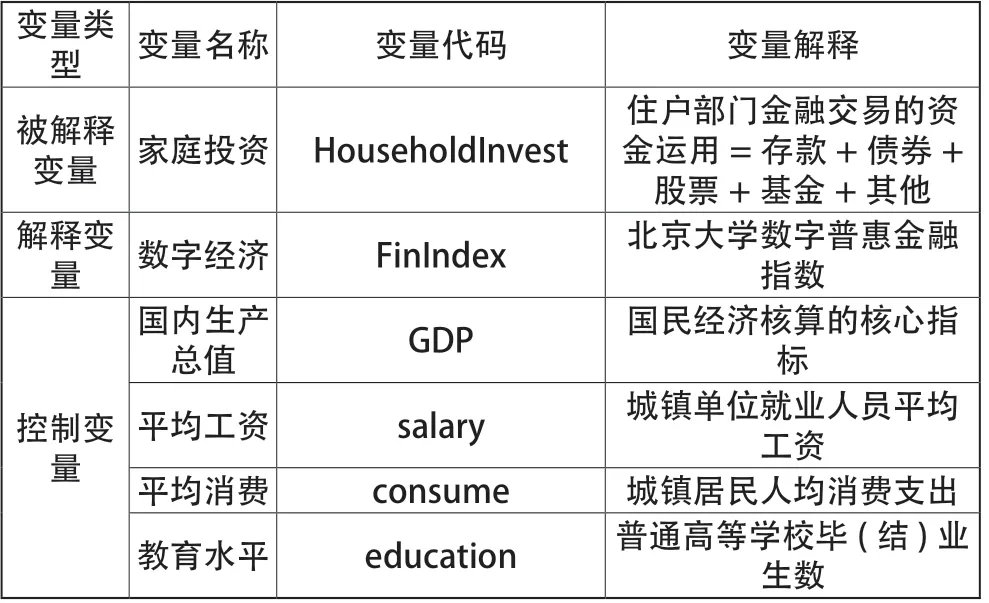

2.3 变量描述(见表1)

表1 变量描述

2.4 建立模型

为了研究数字经济对家庭投资的影响,本文在参考万佳彧、周勤等研究(2021)的基础上,以家庭投资为被解释变量,数字经济为解释变量,国内生产总值、平均工资、平均消费和教育水平为控制变量,建立如下模型:

3 实证结果与分析

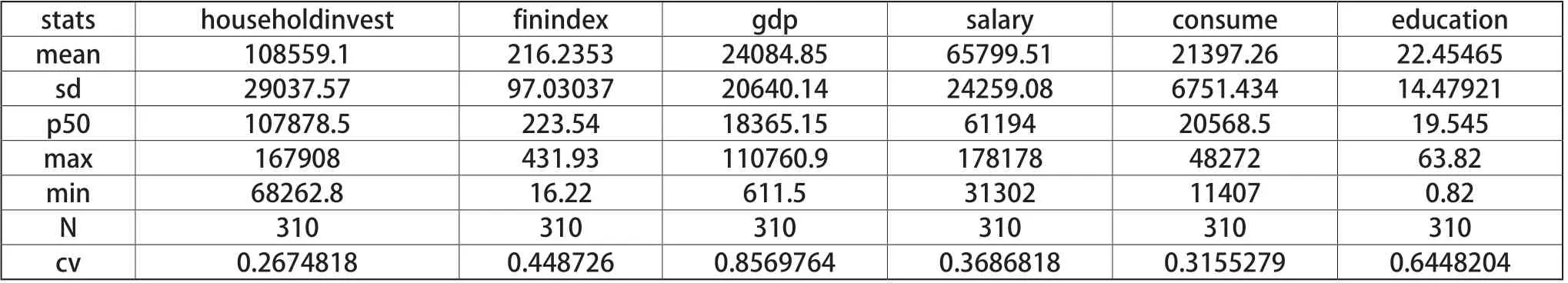

3.1 描述性统计

表2报告了描述性统计特征。统计结果显示,被解释变量最大值为167908,最小值为68262.8,两者存在明显差异,说明样本中家庭投资水平差距较大;解释变量最大值为431.93,最小值为16.22,利用数字普惠金融指数反映了样本中不同年份、不同地区之间数字经济发展水平的极大差距,因此分析家庭投资和数字经济之间的变动关系十分有意义。

表2 描述性统计

3.2 豪斯曼检验

本文发现混合回归在被解释变量和解释变量上回归效果很好,在99%置信度上显著,但美中不足的是,被解释变量只与一半的控制变量回归显著,并且样本选择存在一定局限性,因此我们考虑固定效应和随机效应的存在,为了进一步验证我们的猜想,本文进行豪斯曼检验。检验结果表明prob>chi2=0.0000,即拒绝原假设,存在固定效应。

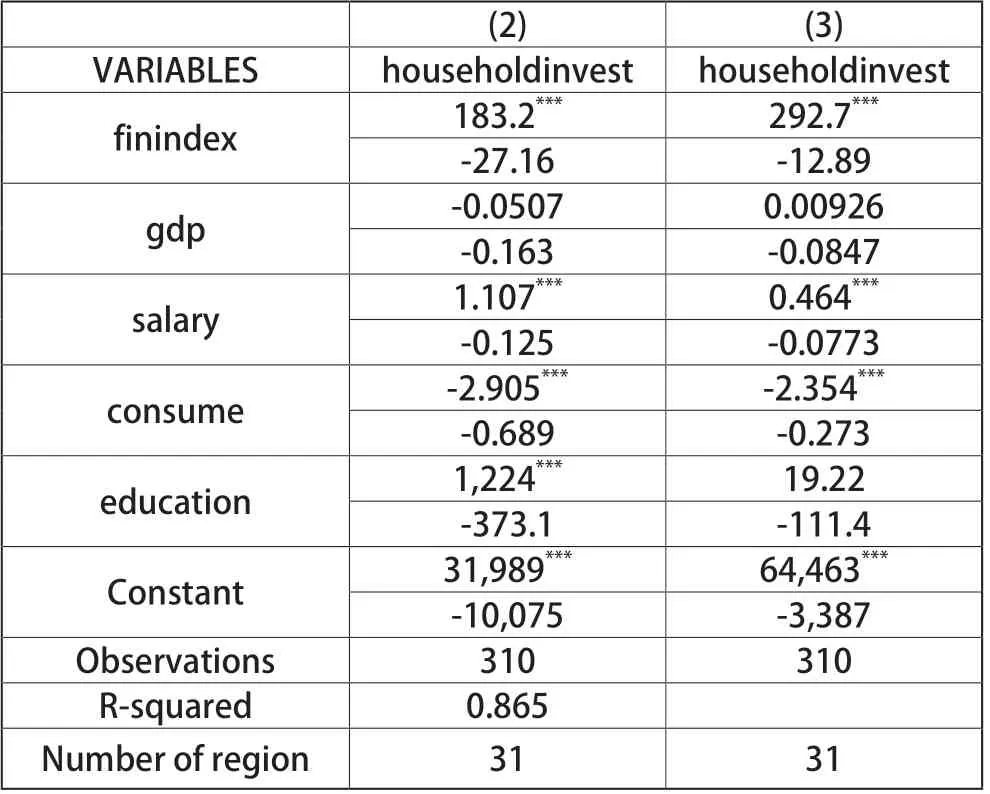

3.3 固定效应

如表3所示,根据豪斯曼检验结果,本文进行固定效应回归,结果(2)显示被解释变量和解释变量在99%置信度上显著,其回归系数为183.2,回归系数略有下降,依旧验证假设1;经济意义上,该结果表明当数字普惠金融指数每增加一个点,住户部门金融交易的资金运用同时增加183.2个点,即数字经济会显著刺激家庭投资活动。

表3 固定效应回归

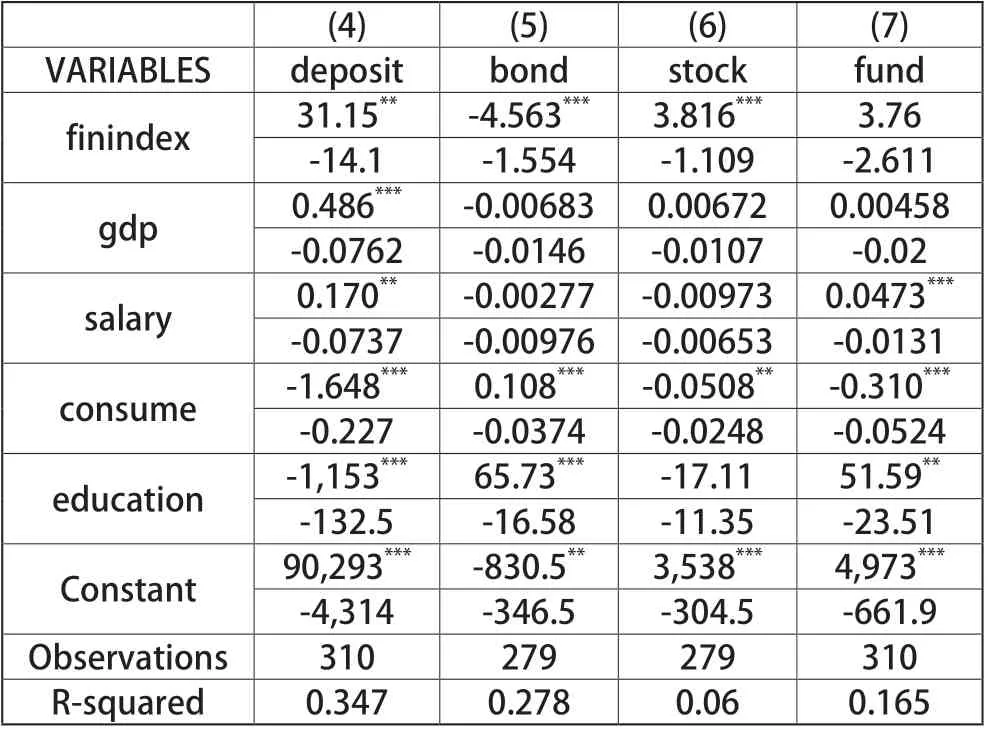

3.4 异质性分析(见表4)

表4 异质性分析

验证假设1,数字经济发展促进家庭投资支出的基础上,为了进一步验证我们的分析随着中国居民财富能力的提高,抵御风险心理承受力增强,因此更倾向于选择风险较高的产品以获得更高的收益,本文再对住户部门金融交易的资金运用进行拆分,包括存款、债券、股票和基金。通过回归结果可知数字经济的发展一方面会刺激家庭在存款、股票和基金上面的投资,另一方面会抑制家庭在债券上面的投资,并且对于存款的投资活动明显优于其他投资活动,所以拒绝假设2:数字经济所刺激的家庭投资更偏好于风险资产。究其原因,本文认为一是数据的选取范围为2011年至2020年,该时间段下金融市场不够稳定,股市经常存在技术性调整;二是近两年来受疫情影响和国际环境动荡,都会明显增加家庭的风险厌恶,因此家庭更会倾向于对存款这种低风险或无风险理财进行投资活动;三是尽管教育水平有所提高,但在金融素养方面并不是同比例增加;四是我国贫富差距较为明显,家庭收入的中位数和平均数较低,尽管我国目前已经完全脱贫,但要想进入全面小康社会还需继续努力,所以大部分家庭依然会选择存款作为主要投资活动;五是我国目前金融生态不够健全,各种金融产品和监管法规仍需完善,以此来增加投资者对我国金融市场的信心。

3.5 稳健型检验

本文采取分样本回归法进行稳健型检验,对31个不同省市的数字经济家庭投资活动的数据进行分别回归,重新回归后的结果依旧十分显著,解释变量系数与显著性差别不大,结论与上文一致,结果依旧有现实意义,有力验证了数字经济的发展会刺激家庭投资支出。

4 结语

本文基于数字经济的视角,探讨了我国目前家庭投资活动情况,并继续拆分家庭投资支出成分,对存款、债券、股票等多种金融产品进行分析,通过数字普惠金融指数来度量解释变量,用住户部门金融交易的资金运用来度量被解释变量。本文研究发现,数字经济会显著刺激家庭投资活动,并进一步发现数字经济所刺激的家庭投资更偏好于无风险资产;通过分析可知,由于我国目前仍存在各种局限和不足,家庭投资活动不够活跃,应鼓励风险资产的投资,所以我国更要加快数字经济的建设,同时还需要对法律法规进行全面完善。