中国新能源汽车2022 年销量图鉴

文 / 本刊记者 郑雪芹

2022 年是我国新能源汽车大爆发的一年,市场规模和渗透率都创下历史新高。尽管如此,区域发展的不均衡仍导致市场潜力尚未得到充分挖掘,广袤的东北和西北地区还在等着我们去开发。

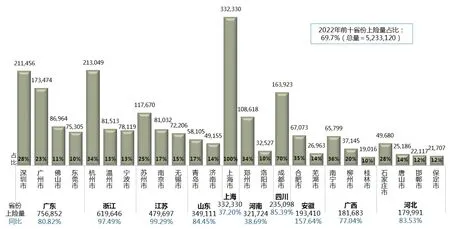

根据来自保监会机动车交强险的上险数据统计,2022 年全年,国内31 个省份的新能源乘用车合计上险量为523.31 万辆,这比2021 年的290.34 万辆大幅增长了80.24%,近乎翻倍。其中,纯电动乘用车上险量为397.44 万辆,占比为75.95%;插电式混合动力乘用车上险量为125.86万辆,占比为24.05%;另外上险量中还有140 辆燃料电池乘用车。

分地区来看,华东地区在浙江、江苏、山东、上海等多个新能源大省的拉动下,占据绝对优势地位,市场份额超过四成;华南地区占比接近两成,主要来自广东省的贡献;华中、华北、西南各略超一成,其中河南、四川排名较为靠前;西北和东北则发展缓慢。

分省份来看,全年上险量超过10 万辆的省份共有17 个,其中前三强——广东、浙江和江苏呈梯次排列,分别为75.69 万辆、61.96 万辆和47.97 万辆,在全国中的占比分别在10%左右;山东、上海和河南均超过30 万辆,占比均在6%以上;四川超过20 万辆,占比超过4%;安徽、广西、河北、湖北、北京、湖南、福建、陕西、重庆和天津这十个省份则在10 万-20 万辆之间,占比各维持在2%-4%之间。(见图表1)

图表1:2022年国内31个省份新能源乘用车上险量排名及份额占比(单位:辆)

由此可见,我国新能源汽车的地区分布并不均衡,各省份甚至各城市之间差距较大。那么,那些新能源大省是如何做到一飞冲天的呢?

生产与消费地域特征明显

在全国31 个省份中,广东遥遥领先,2022 年上险量高达75.69 万辆,比上年同期增长了80.82%,在全国所占的市场份额为14.46%。其中,深圳市和广州市全年上险量分别高达21.15 万辆和17.35 万辆,两市合计占据了广东省的半壁江山;其次,佛山市和东莞市两市合计占比也超过了两成;而广东省下辖的其他17 个城市合计占比则不足三成。由此可见新能源汽车分布并不均衡,城市集中度较高。(见图表2)

图表2:2022年新能源乘用车上险量TOP10省份及主力城市(本省占比≥10%)(单位:辆)

如果再从企业角度看一下,大概就能明白为什么广东省的新能源汽车都集中在上述少数几个城市了。仅比亚迪和广汽乘用车两家车企的销量就占了广东省近半的市场份额,而深圳和广州正是它们最大的消费市场。比如,比亚迪2022 年在广东省的26.13 万辆上险量中,有37%流入了深圳;广汽乘用车在广东省的10.34 万辆上险量中,有34%流入了广州。答案显而易见,深圳和广州分别是比亚迪和广汽乘用车的大本营,作为当地的支柱企业,政府在推广力度上自然不能含糊。(见图表3)

从上险量数据中不难发现,新能源汽车销量集中于较大城市或省会城市,几乎是一个普遍现象。在2022 年上险量TOP10 省份中,除广东省外,排名第二的浙江省仅杭州市就占了34%,再加上温州市和宁波市,三市合计占比高达60%;江苏省的上险量则集中在苏州市、南京市和无锡市,三市合计占比为57%;山东省相对上述几个省份来说,集中度略低,青岛市和济南市合计仅占31%;河南省下辖的郑州市和洛阳市合计占比为44%;除了直辖市外,四川省的集中度算高的了,仅成都市一个城市就占了70%,而其他城市均不足5%;安徽省下辖的合肥市和芜湖市合计占比为49%;广西下辖的南宁市、柳州市和桂林市三市合计占比为66%;河北省相对来说较为分散,占比超过一成的城市有四个,分别为石家庄市、唐山市、邯郸市和保定市,这四个城市合计占比为66%。(见图表2)

同时,“生产所在地≈消费市场”的地域特征也体现在其他一些新能源大省中,除了广东外,上海、安徽、广西、北京等地也是在当地建厂的企业占有较大的市场份额。比如,特斯拉和上汽乘用车在上海、奇瑞在安徽、上汽通用五菱在广西、北汽新能源在北京等,所在省份占比都超过了一成甚至多达三成以上,而具体到所在的城市则更高。(见图表3)

图表3:2022年新能源乘用车上险量TOP10省份及主力车企(本省占比≥10%)(单位:辆)

值得关注的是,按企业销量排名位列前三的比亚迪、上汽通用五菱和特斯拉,在多个省份都是畅销车。其中比亚迪更是几乎全国通吃,在全国范围内占据30%份额,五菱和特斯拉则各占9%和8%,这三家企业几乎占据了全国新能源汽车市场的半壁江山。

无论是分地区看,还是分企业看,我国新能源汽车市场的集中度都是非常高的。

高低端市场分布有迹可循

在新能源乘用车2022 年高达500 多万辆的上险量中,比亚迪形成一家独大之势,贡献了三成的销量。2022年全年,比亚迪上险量高达158.32万辆,同比增长201.27%;其中插电式混合动力车型上险量更是高达79.39 万辆,在全国范围内所占的市场份额为63.08%,处于绝对优势地位。

从2022 年上险量TOP10 企业的市场分布来看,比亚迪因产品线覆盖面广,相对来说最为均衡,尽管广东省是其最大的市场,但占比也仅为17%,跟其他企业相比并不算高,同时在浙江、江苏、上海、山东、河南、四川等多个省份均有较高的分布;排名第二的五菱,因畅销车型主要为微型电动车,则主要分布在河南、广西、山东等地,这三个省份合计占比为35%,同时在浙江、广东、江苏、河北、云南也有广泛的分布;特斯拉的市场分布特征最为明显,主要集中在浙江、广东、江苏、上海、北京等经济发达地区,上述省份合计占比为63%;吉利旗下新能源车发展迅猛,2022 年全年增速近乎三倍,其在浙江、广东、江苏三个省份合计占比为43%,同时在四川、山东、上海也有较高的分布;长安汽车的情况与五菱类似,主要靠奔奔微型电动车拉动销量,其市场分布也是以河南、浙江、山东居多,这三省合计占比同样为35%,另外江苏、广东、重庆、河北、广西、安徽占比也各超过5%;广汽乘用车地区分布的集中度在TOP10 企业中可谓是最高的了,仅在其大本营所在地——广东一省占比就高达48%;奇瑞汽车的情况与五菱和长安也是一样的,因其微型电动车小蚂蚁和QQ 冰淇淋的热销,所以安徽、河南、山东、浙江同样也成了其最大的市场,这四省合计占比为58%;哪吒、理想、小鹏是TOP10 企业中的本土新势力品牌,其中定位较低的哪吒主要分布在浙江、江苏、广东、河南、山东等省份,定位较高的理想则主要集中在广东和浙江,中高端都有的小鹏半数以上分布在广东、浙江、江苏三省。(见图表4)

图表4:2022年新能源乘用车上险量TOP10企业及主销省份(本企业占比≥10%)(单位:辆)

从产品端可以看出,除了比亚迪是个特例外,主打高端车型的企业和主打低端车型的企业分别占据不同的市场,如特斯拉、蔚来、理想等以高端车型为主的企业,市场份额主要集中在江浙沪粤等沿海经济发达地区;五菱、长安、奇瑞等微型电动车销量较大的企业,则以河南、山东、河北、广西为主战场,而这些省份同时也是低速电动车销量大省,消费升级潜力巨大。

最后,我们跳开省份,从单一车型在各城市的分布再来分析一下,国内新能源汽车都卖到了哪里?在2022 年上险量TOP10 车型中,有六款是比亚迪旗下的车型,分别为宋(EV+PHEV)、秦(EV+PHEV)、汉(EV+PHEV)、唐(EV+PHEV)、元(EV)、海豚(EV),全年上险量从11 万辆到43 万辆不等,这六款车型各有三到四成的销量集中在上海市、深圳市、广州市、西安市、天津市、北京市、成都市、重庆市、杭州市等十余个城市。尽管上述车型从紧凑型车到中型、中大型车都有,但并没有特别明显的界限,从城市流向来看重合度非常高。

上汽通用五菱旗下的微型电动车——宏光MINIEV 去年全年上险量为40.98 万辆,仅次于比亚迪宋(EV+PHEV)的43.01 万辆,但其与比亚迪旗下的车型分布有着明显的差异。宏光MINIEV最畅销的前十个城市依次是柳州市、武汉市、南宁市、杭州市、成都市、商丘市、临沂市、驻马店市、郑州市、南阳市,但每个城市之间并没有拉开太大的距离,其TOP10 城市集中度也仅为17%,可以说是地区分布最为分散的车型了。

长安汽车旗下的奔奔E-Star 也是一款微型电动车,其流向的TOP10 城市依次为郑州市、济宁市、重庆市、台州市、天津市、杭州市、菏泽市、柳州市、洛阳市、宁波市。尽管从城市名称上来看与宏光MINIEV 不完全重合,但从城市类别上来看,却有着较高的重合度,比如奔奔E-Star 流向的济宁市、台州市、菏泽市、洛阳市等,与宏光MINIEV 流入的商丘市、临沂市、驻马店市、南阳市等,都属于三四五线小城市。

特斯拉Model Y 和Model 3 由于定位相近,城市分布也趋同,主要集中在上海市、杭州市、深圳市、北京市、成都市、苏州市、广州市、南京市等城市,其市场集中度更是高到惊人,半数左右流向TOP10 城市。由此可见,因产品定位不同,特斯拉与宏光MINIEV 和奔奔E-Star 的流向特征亦有着明显的不同。(见图表5)

图表5:2022年新能源乘用车上险量TOP10车型及其TOP10城市(单位:辆)

通过以上对比,可以清晰地看出高低端市场分布的差异化,不同地区的消费者多层次、复杂化的市场需求,也对新能源汽车产品的打造提出了更高的要求。