单边市场模式下不平衡资金分析

朱刘柱,王 宝,杨 娜,刘 丽,叶 斌,段 翩,陈雨果

(1. 国网安徽省电力有限公司 经济技术研究院,合肥 230022;2. 北京清能互联科技有限公司,北京 100080)

0 引言

随着8个电力现货试点地区进入长周期试结算阶段,不平衡资金问题逐渐浮现[1—2],各试点省份在不平衡资金方面主要存在如下问题:一是不平衡资金组成梳理不清晰;二是不平衡资金规模较大,特别是双轨不平衡资金;三是不平衡资金分摊争议较大。

针对第一个问题,文献[3]分析了各类不平衡费用的产生机理,并梳理形成了适应我国目前发展现状的不平衡费用的构成及分摊机制。文献[4]梳理了3 种非市场化电量波动费用结算方法。文献[5]对不平衡资金又重新进行了定义,指出“不平衡资金”通常是指找不到确切受益人的剩余资金或欠款,而辅助服务费用、启停费用、成本补偿费用、阻塞盈余等属于站错队的不平衡资金。

针对第2 个问题,广东等试点省份采用计划与市场解耦的结算机制规避双轨不平衡资金,但随着市场进一步放开,计划与市场解耦的结算机制不具有可持续性,文献[6]以不解耦模式为背景,通过公式拆分的方式推导出计划与市场不解耦模式下不平衡资金的各项构成,并提出了不平衡资金的疏导方案。

2020年5月山东开展了为期4天的电力现货市场连续结算试运行,试结算期间共产生9 508.19 万元的不平衡资金,双轨不平衡资金问题再一次被推到风口浪尖。文献[7—8]针对双轨不平衡资金问题对市场建设提出了一系列建议,包括加速推进外来电市场化,完善可再生能源参与现货市场交易机制,实现计划电价与市场电价联动等。

针对不平衡资金的分摊问题,文献[3]从费用分摊方式、分摊周期、分摊方向,分摊对象、分摊比例这5 个方面提出了几种方案。文献[7]分析了双轨不平衡资金由新能源和外来电等非市场化机组承担与现有政策的冲突。

专家学者们抓住国内电力现货市场的共性问题,梳理各类不平衡资金的形成机理,并提出了相应的疏导方法,也从市场机制设计方面给出了相应的建议。但是不平衡资金与市场特征密切相关,没有放之四海皆准的方法。考虑到国内大部分省份都以单边市场起步,即用户侧不参与现货市场,本文从降低双轨不平衡资金规模的角度出发,设计了单边市场模式下的基数兜底结算机制。提出了基数兜底结算机制下波动性不平衡资金和阻塞不平衡资金的结算模型,并通过算例验证了模型的正确性;分析基数兜底结算机制对波动性不平衡资金和市场主体的利益影响,以及市场主体合约签订情况对阻塞不平衡资金的影响,并从市场放开节奏和市场结算机制等方面提出对应的建议,以降低不平衡资金对现货市场的影响,从而保障电力现货市场平稳起步。

1 不平衡资金的结算模型

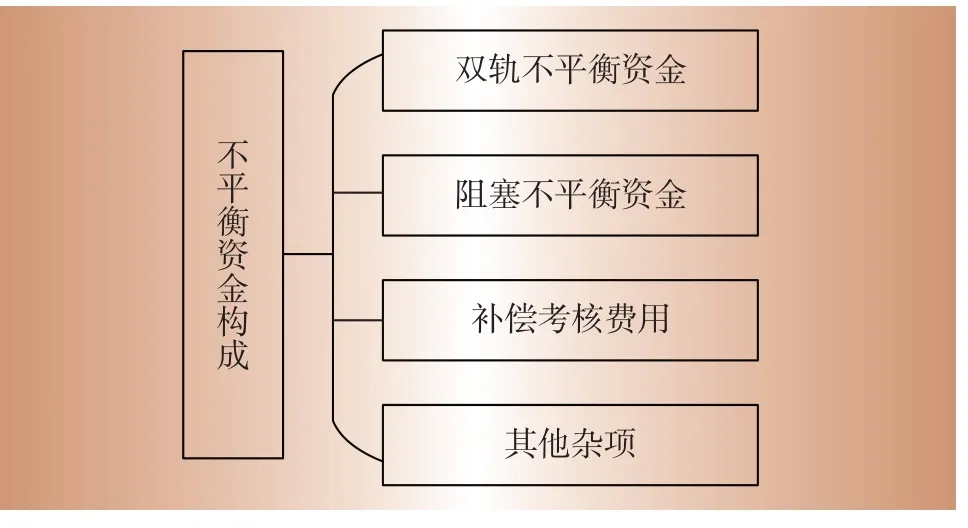

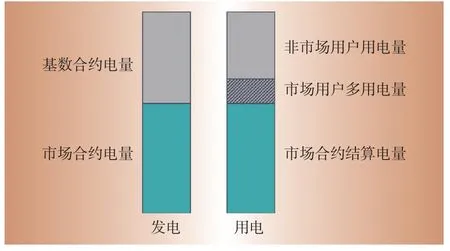

不平衡资金组成与市场特征紧密相关,各试点省份不平衡资金构成不同,大部分地区不平衡资金构成如图1所示。

图1 不平衡资金构成Fig.1 Composition of unbalanced funds

其中,补偿考核费用主要是指机组运行成本补偿、机组限高限低考核等,这类费用计算方式明确,分摊方式也无太大争议,基本是由市场主体分摊;其他杂项包括差错退补结算不平衡资金、四舍五入不平衡资金等,这些费用一般金额不大。这两类不平衡资金本文不予分析,重点分析业界关注较多的双轨不平衡资金和阻塞不平衡资金。

1.1 双轨不平衡资金

双轨不平衡资金又可以分为结构性不平衡资金和波动性不平衡资金,结构性不平衡资金是指计划发用电价格不匹配造成的不平衡资金,波动性不平衡资金是指计划发用电量不匹配造成的不平衡资金。结构性不平衡资金目前由电网公司承担,并纳入输配电成本中,在下一轮核定输配电价时给予考虑,本文也不进行分析。

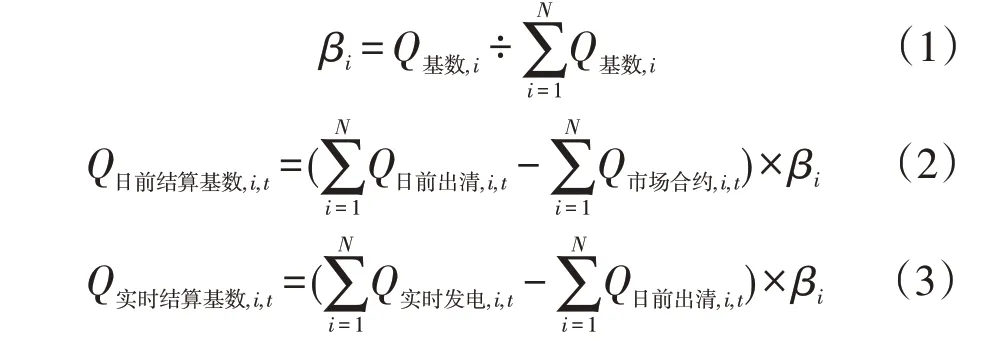

单边市场模式下,为了规避波动性不平衡资金,本文设计了基数兜底的结算机制,即事前只确定市场机组基数电量份额,事后通过调整基数电量保证日前市场和实时市场整个市场现货偏差电量为0 kWh。具体计算方法如下

式中:βi为市场机组i的基数电量份额;Q基数,i为日前分配给市场机组i的基数电量;N为市场机组个数;Q日前结算基数,i,t为t时段市场机组i在日前市场中结算的基数电量;Q日前出清,i,t为t时段市场机组i日前出清电量;Q市场合约,i,t为t时段市场机组i市场合约分解电量;Q实时结算基数,i,t为t时段市场机组i在实时市场中结算的基数电量;Q实时发电,i,t为t时段市场机组i实际发电量。

具体结算流程如图2所示。

图2 基数兜底结算流程Fig.2 Base bottom settlement process

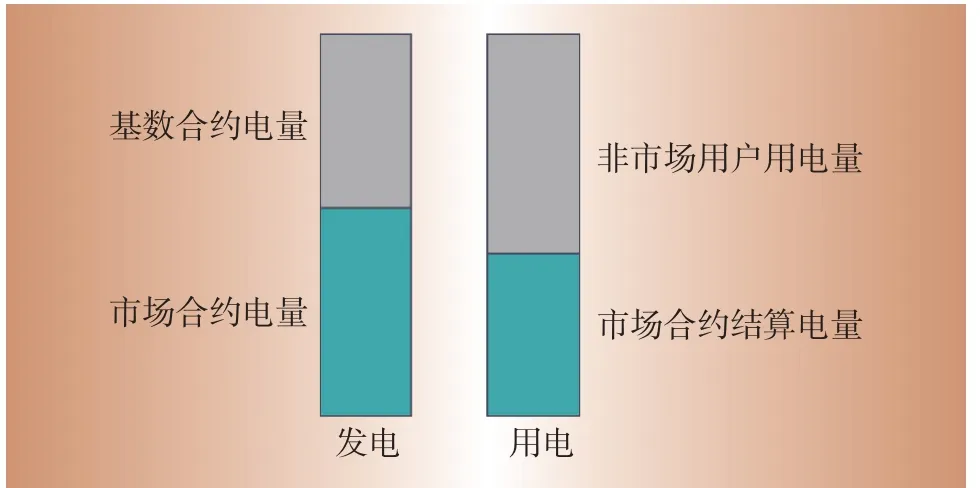

单边市场模式下,大多省份沿用中长期市场环境下发用两侧解耦结算模式,即不管市场用户用电情况怎样,发电侧都全电量结算市场合约电量,但用户侧结算电量可能会小于市场合约电量,分为如下两种情况。

(1)当市场用户用电量大于市场合约电量时,市场用户多用电按照其目录电价结算,这部分电量可以当作计划用电,如图3 所示。此时计划发用电两侧电量是相当的,波动性不平衡资金为0元。

图3 市场用户多用电时电量结构Fig.3 Power structure when using more electricity between market users

(2)当市场用户用电量小于市场合约电量时,市场用户按照实际用电量以市场合约价进行结算。此时,市场发电量大于市场用电量,相当于市场运营机构将一部分市场电卖给非市场用户,如图4所示。

图4 市场用户少用电时电量结构Fig.4 Power structure when using less electricity between market users

基于前面分析可推导出单边市场模式下,采用基数兜底结算机制后,波动性不平衡资金的计算方法如式(4)所示

式中:R波动性不平衡为波动性不平衡资金;Q少用,j为市场用户j少用电量;M为市场用户个数;Pˉ目录为非市场用户平均目录电价;Pˉ购销价差为电网公司代理计划电应收取的平均购销价差;Pˉ市场合约,j为市场用户j的平均合约价。

1.2 阻塞不平衡资金

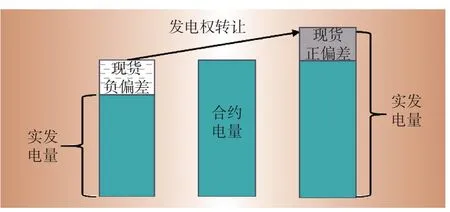

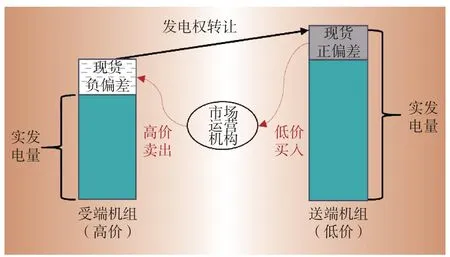

电力现货市场在采用基数兜底结算机制后,市场机组总现货偏差电量为0 kWh,对于单个机组来说现货偏差电量可正可负,整个现货市场相当于一个发电权转让市场,现货偏差电量为负的机组将电量转让给现货偏差电量为正的机组,如图5 所示。在节点边际电价机制下,发生阻塞时不同机组的节点边际电价不同,导致现货市场正偏差价格与负偏差价格不同,即电量出让价格和受让价格不同,从而会产生阻塞不平衡资金。

图5 阻塞不平衡资金Fig.5 Congestion unbalanced funds generation

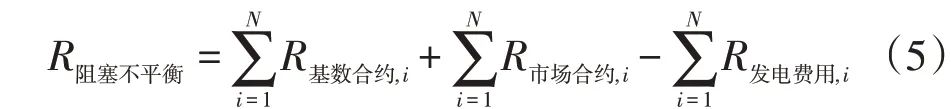

当系统不发生阻塞时,所有节点的节点边际电价相等,现货市场正偏差价格和负偏差价格相等,又由于采用基数兜底结算机制,现货总偏差电量为0 kWh,因此现货总偏差电费为0 元,市场机组发电费用等于其合约电费(包括基数合约和市场合约)。将系统不发生阻塞时的场景称为基准场景,基准场景下市场机组发电费用扣减一般情况下市场机组发电费用即可得到阻塞不平衡资金。阻塞不平衡资金计算公式如下

式中:R阻塞不平衡为阻塞不平衡资金;R基数合约,i为市场机组i的基数合约电费;R市场合约,i为市场机组i的市场合约电费;R发电费用,i为市场机组i的总发电费用。

1.3 算例验证

为了验证上述不平资金结算模型的正确性,下面通过两个算例来进行分析。为了便于分析这里构造的算例中未分别设置日前市场和实时市场,只设置了一个电力现货市场,因此在进行基数兜底结算时也只需分配一次基数电量。

(1)验证波动性不平衡资金结算模型

假设市场机组G1与市场用户L1签订了80 MWh合约量,合约价为0.35元∕kWh;市场机组G2与市场用户L2签订了100 MWh合约量,合约价为0.4元∕kWh;机阻标杆电价为0.5元∕kWh,非市场用户目录电价为0.6元∕kWh,电网公司应获得的购销价差为0.1元∕kWh。整个市场合约签订情况和现货市场运行情况如表1所示。

表1 算例数据Table 1 Example data

算例中,所有市场机组的现货出清价是一致的,不考虑其他不平衡资金的情况下,整个市场只有波动性不平衡资金,总电能收入减去总电能支出即可得到波动性不平衡资金,这里将用此方法算出的波动性不平衡资金与式(4)所示方法算出的波动性不平衡资金进行对比。

方法一:用总收入减总支出的方法算不平衡资金,如下所示

G1 基数电量=[(100+180)-(80+100)]MWh×40%=40 MWh

G1电费=[40×0.5+80×0.35+(100-120)×0.3]元×1 000=4.2万元

G2 基数电量=[(100+180)-(80+100)]MWh×60%=60 MWh

G2电费=[60×0.5+100×0.4+(180-160)×0.3]元×1 000=7.6万元

L1 电费=[80×0.35+20×(0.6-0.1)]元×1 000=3.8万元

L2电费=90元×0.4×1 000=3.6万元

L3电费=90元×(0.6-0.1)×1 000=4.5万元

波动性不平衡资金=3.8万元+3.6万元+4.5万元-(4.2+7.6)万元=0.1万元

方法二:用式(4)的结算模型计算,如下所示

波动性不平衡资金=[(100-90)×(0.6-0.1)-(100-90)×0.4]元×1 000=0.1万元

两种方法算出的波动性不平衡资金的数额是一致的,验证了式(4)所示结算模型的正确性。

(2)验证阻塞不平衡资金结算模型

同样以上例所示算例数据进行分析,与上例不同的是,上例中G1和G2的现货出清价格是一样的,这里G1和G2的现货出清价分别为0.4元∕kWh、0.3元∕kWh。

此时同样用两种方法进行验证,不同的是此时不平衡资金包括波动性不平衡资金和阻塞不平衡资金,波动性不平衡资金可以采用上例算出的结果。

方法一:用总收入减总支出的方法算不平衡资金,如下所示

G1电费=[40×0.5+80×0.35+(100-120)×0.4]元×1 000=4万元

G2和用户电费同上例。

总不平衡资金=[3.8+3.6+4.5-(7.6+4)]万元=0.3万元

阻塞不平衡资金=总不平衡资金-波动性不平衡资金=0.3万元-0.1万元=0.2万元

方法二:用式(5)的结算模型计算,如下所示

G1 中长期合约电费=(40×0.5+80×0.35)元×1 000=4.8万元

G2 中长期合约电费=(60×0.5+100×0.4)元×1 000=7.0万元

阻塞不平衡资金=中长期合约电费-总发电费用=(4.8+7)万元-(7.6+4)万元=0.2万元

两种方法算出的阻塞不平衡资金的数额是一致的,验证了式(5)所示结算模型的正确性。

2 波动性不平衡资金分析

从1.1 节中分析可以看出,当市场用户多用电时对波动性不平衡资金无影响;用户少用电时对波动性不平资金的影响可以分为两种情况:当(非市场用户平均目录电价-平均购销价差)>平均市场合约价时,波动性不平衡资金大于0;当(非市场用户平均目录电价-平均购销价差)<平均市场合约价时,波动性不平衡资金小于0。现阶段,市场合约价与用户的目录电价相差不是很大,从上面分析可以看出,采用基数兜底结算机制后能降低波动性不平衡资金规模,降低市场运行风险。

需要说明的是采用基数兜底结算的前提是需要保证所有市场机组的发电量大于总市场合约电量,即保证市场机组有分配基数电量的空间。许多地区现阶段从年度来看市场机组结算的基数电量为正,但是在某些新能源大发的时段如果强制采用基数兜底结算机制,市场机组结算的基数电量可能为负。此时,虽然基数为负的时段和基数为正的时段收益可以相互抵消,基数电量总收益不变,但因为现货价格是随时段变化的,所以会影响市场电量收益。基数电量为负的时段通常会在负荷低谷时段或者新能源大发的时段,现货市场价格较低;基数电量为正的时段通常会在负荷高峰时段,现货市场价格较高,基数电量在不同时间段之间的置换,意味着市场电量也会置换,市场电量从价格高的时段置换到价格低的时段,会降低市场机组收益。

下面通过一个算例来进行分析,假设机组标杆上网电价为0.5元∕kWh,市场合约电价为0.4元∕kWh,我们设置两个场景,2种场景下基数合约总量是一致的,但各时段分量不同,为了便于分析,我们这里假设只有2个时段。

场景1中,2个时段机组合约电量分解情况和现货市场运行情况如表2 所示,两个时段基数合约电量之和为0 kWh,机组总收益为86万元。

表2 基数合约分解场景1Table 2 Scenario 1 of base contract decomposition

场景2中,2个时段机组合约电量分解情况和现货市场运行情况如表3 所示,两个时段基数合约电量之和为0 kWh,机组总收益为96万元。

表3 基数合约分解场景2Table 3 Scenario 2 of base contract decomposition

对比以上2 个场景可以看出,场景1 中由于给市场机组分配了负的基数电量,导致市场机组收益降低。从上面分析可以看出,基数兜底结算机制虽然可以降低不平衡资金亏空风险,但是如果发电侧放开规模跟不上用户侧放开规模,强制采用基数兜底结算机制会影响市场机组的收益,欠缺公平性。鉴于此,对于市场设计者来说:一方面需要统筹放开发用电计划,对于放开省内用户的规模,需要与放开优先发电电源的规模相匹配;另一方面,需要推动新能源等参与市场。

3 阻塞不平衡资金分析

与双边电力市场模式不同,单边电力市场模式下阻塞不平衡资金是盈余还是亏空与中长期合约签订情况有关。如果送端机组签订的中长期合约比较多(即送端机组需要在现货市场以低价买电),而受端机组签订的中长期合约较少(即受端机组需要在现货市场以高价卖电),市场运营机构相当于在现货市场高买低卖,则这部分不平衡资金小于0元,如图6所示;反之,这部分不平衡资金大于0元,如图7所示。

图6 阻塞不平衡资金为负的场景Fig.6 Scenarios with negative congestion unbalanced funds

图7 阻塞不平衡资金为正的场景Fig.7 Scenarios with postive congestion unbalanced funds

下面通过2个不同的场景来说明。

(1)场景1,假设市场机组G1与市场用户L1签订了80 MWh合约量,合约价为0.35元∕kWh;市场机组G2 与市场用户L2 签订了100 MWh 合约量,合约价为0.4元∕kWh;机阻标杆电价为0.5元∕kWh。整个市场合约签订情况和现货市场运行情况如图8和表4所示。

表4 市场合约签订情况Table 4 Situation of market contracting

图8 现货市场运行情况Fig.8 Operation of spot market

场景1中,阻塞不平衡资金的计算过程如下

G1电费=[40×0.5+80×0.35+(160-120)×0.4]元×1 000=6.4万元

G2电费=[60×0.5+100×0.4+(120-160)×0.3]元×1 000=5.8万元

G1 中长期合约电费=(40×0.5+80×0.35)元×1 000=4.8万元

G2 中长期合约电费=(60×0.5+100×0.4)元×1 000=7万元

阻塞不平衡资金=(4.8+7-6.4-5.8)万元=-0.4万元

场景1可以看作G2将40 MWh电量转让给G1。

(2)场景2,假设市场机组G1与市场用户L1签订的合约量从80 MWh变为130 MWh,合约价不变;市场机组G2与市场用户L2签订的合约量从100 MWh变为50 MWh,合约价不变。其它情况与场景1相同。

场景2中,阻塞不平衡资金的计算过程如下

G1电费=[40×0.5+130×0.35+(160-170)×0.4]元×1 000=6.15万元

G2电费=[60×0.5+50×0.4+(120-110)×0.3]元×1 000=5.3万元

G1 中长期合约电费=(40×0.5+130×0.35)元×1 000=6.55万元

G2中长期合约电费=(60×0.5+50×0.4)元×1 000=5万元

阻塞不平衡资金=(6.55+5-6.15-5.3)万元=0.1万元

场景2可以看作G1将10 MWh电量转让给G2。

4 结束语

首先从降低双轨不平衡资金规模的角度出发,设计了单边电力市场模式下的基数兜底结算机制,并提出了基数兜底结算机制下双轨不平衡资金和阻塞不平衡资金的结算模型,并通过算例验证了模型的正确性。

其次,进一步分析基数兜底结算机制对波动性不平衡资金和市场主体的影响:基数兜底结算机制能降低不平衡资金亏空的风险,但如果发电侧放开规模跟不上用户侧放开规模,强制采用基数兜底结算机制会影响市场机组的收益,欠缺公平性。鉴于此,对于市场设计者来说需要统筹放开发用电计划,推动外来电和新能源等参与市场。

最后分析了市场主体合约签订情况对阻塞不平衡资金的影响。D