税收分成如何影响企业技术创新*

——来自A股高新技术企业的证据

刘蕾 韩洋

一、引言

科技创新是全面建设社会主义现代化国家的基础性、战略性支撑,是推进中国式现代化的动力、内驱力,是推动经济高质量发展、构建新发展格局的关键举措。企业作为创新活动的主体,对我国创新活力产生直接影响。然而,创新活动的投入周期长、不确定性等特点,使得企业对技术创新活动一直持较为谨慎的态度。因此,如何激发企业创新活力、促进企业技术创新是推进科技创新的重要环节。

党的十八大以来,政府持续增加科技创新投入、完善税费优惠政策,大力支持企业创新,在推进技术创新进程中发挥着主体作用。围绕企业技术创新行为的大量研究显示,地方政府科技投入是企业技术创新的重要影响因素,Hall and Reenen(2000)证实地方政府财政支出调整会影响企业技术创新。Atkeson and Burstein(2011)同样发现政府对企业研发活动的直接补贴是促进企业创新的最有效措施。白俊红(2011)基于政府偏好的角度分析,发现政府的R&D 资助可以有效促进企业技术创新。

在当前财政分权体制下,税收分成在很大程度上影响着地方财政自主权与地方财力,并通过改变地方政府资源配置,影响企业行为。当前关于税收分成对企业技术创新行为影响的探究,一些基于区域层面验证税收分成对区域技术创新水平的影响。如卞元超和白俊红(2017)认为,“为创新而竞争”可以刺激地方政府加大科技投入力度,从而直接促进地区间技术创新。陈治国等(2017)指出,财政收入分权对创新具有正向激励作用。邱国庆等(2022)运用系统GMM 估计方法实证证明了税收分成对区域技术创新的促进作用。有些则基于企业层面细化税收分成对企业技术创新行为的影响,Marsh(2010)提出,税收分成通过改变企业税率、地方公共服务供给等降低企业成本,进而推进企业技术创新。乔洪武和朱亚男(2019)基于A 股和创业板上市公司数据验证了税收分成对企业技术创新的正向促进作用。台航等(2018)发现,分权程度提高有助于地方政府增加生产性服务的供给,提高企业技术创新的边际生产率,激励企业增加创新投入。

上述研究从不同侧面探究了税收分成与企业技术创新的关系,为本文的后续研究奠定了基础。现有研究的企业样本多为A 股上市公司、制造业企业等,专门选取高新技术企业作为对象展开实证研究的文献较少。因此,本文基于税收分成影响企业技术创新的理论,构建实证模型加以验证,并提出相关政策建议。

本文的边际贡献主要体现在:本文对现有研究做进一步细化,拓展丰富了税收分成与企业技术创新相关研究。实证研究对比发现,与非高新技术企业相比,高新技术企业的技术创新行为对税收分成比率变动更为敏感,且相较于增值税,企业所得税税收分成对高新技术企业技术创新影响更为显著。这一发现丰富了税收分成影响高新技术企业创新的相关研究,对于完善企业技术创新相关政策具有一定的借鉴意义。

二、税收分成影响企业技术创新的理论分析

税收分成比例决定着地方政府获取的税收收入,影响着政府行为,进而影响企业的创新决策。已有研究表明,税收分成可能通过两个途径影响企业技术创新。

一方面,征税激励。税收分成比例提升,会刺激地方政府调整当期税收政策,加强税收征管力度,以获取更多税收收入,导致企业税负提高,进而增加企业发展成本(吕冰洋等,2016),迫使企业降低对技术创新的投资投入,影响企业的创新能力(李林木和汪冲,2017)。同时,税收分成比例提高,地方政府间财政激励会随之增加,为争夺税基展开激烈的税收竞争(代志新等,2023),进一步影响企业行为,加重企业宏观税负。

据此,本文提出假设H1:对高新技术企业而言,税收分成率的提高会因地方政府过度征税而不利于高新技术企业创新活动的发展。

另一方面,税基保护激励。税收分成比例提高,地方政府获得的税收收入增加,为保护税基、涵养税源,地方政府会增加企业补助、加大税收优惠力度(台航等,2018),保证企业长远发展。此外,企业技术创新不仅需要资金投入,还需要适配技术创新的配套公共设施。税收分成比例影响地方政府财政能力,地方政府只有在财政资源充足的情况下,才能更好地建设有利于企业技术创新的基础设施环境(邱国庆等,2022),为企业技术创新活动提供助力。

据此,本文提出假设H2:对高新技术企业而言,税收分成率的提高会激励地方政府保护税基、增加对企业的创新补助,促进高新技术企业创新活动的发展。

最后,税收分成对高新技术企业的上述影响可能有别于非高新技术企业。与传统非高新技术企业不同,高新技术企业的市场回报与其研发投入、技术创新产出直接关联,因此,高新技术企业的研发投入占比往往高于非高新企业。如前所述,税收分成率的提高,会改变企业税费负担与研发投入,而高新技术企业研发投入相对偏高,其从事研发投入的积极性也较高,这都使得高新技术企业技术创新对税收分成比率的变动更为敏感。

据此,本文提出假设H3:相比非高新技术企业,税收分成率的提高对于高新技术企业技术创新活动的影响更为明显。

三、税收分成影响企业技术创新的模型构建

(一)变量选取

本文使用2013——2020 年A 股上市高新技术企业的公司财务数据以及省级数据组成的面板数据,进一步探究税收分成对高新技术企业创新的影响。模型具体表达如下:

公式(1)中,lnrdit表示高新技术企业i在t年的研发投入强度。当前有关企业创新多从投入或产出方面进行衡量,研发投入金额相较于企业专利产出较少受企业技术水平和自身研发能力的影响,可以较为直接地反映税收分成这一行为对高新技术企业创新活动的影响。因此,本文参照段军山和庄旭东(2021)的做法,以企业研发投入金额取自然对数衡量其创新发展。

在公式(1)中,shareit为本文核心解释变量,本文借鉴吕冰洋等(2016)提出的税收分成测算方法对高新技术企业所在省份的增值税、企业所得税税收分成率进行计算:

Controls为本文选取的控制变量。参考已有研究,本文选取的控制变量主要分为企业层面与地域层面两方面:

企业层面选取的控制变量包括:企业规模(size),相较于小规模企业,规模较大的企业更具有人才、资源与资金的优势,创新能力也更强;资产负债率(lev)、净资产收益率(roe)及营运成本(opercast)均反映了企业当前的经营状况,一般而言,经营状况良好的企业会倾向投入更多创新活动资金,开展创新活动;员工人数(lnl)是企业的经营与创新活动运行的主体;第一大股东持股比例(stockshare),股东影响企业未来的经济决策,当股东反对企业进行高风险的研发活动时,企业的研发投入则可能受到抑制。

地区层面选取的控制变量包括:经济发展水平(lnpdgp)高的地区,当地政府更可能鼓励和支持企业开展创新活动;教育水平(lnedu),教育作为人力资本投资,为企业培养人才,影响着企业雇佣劳动力的质量,进而影响企业的创新能力;地区科技支出水平(techlevel)与财政支出力度(fisical)高的地区,地方政府对企业开展创新活动的支持力度相应较高;产业结构(industry)的发展会促使企业不断调整企业自身的发展方向和创新策略;经济开放程度(lnfdi)越高,地方政府越可能激励当地企业进行创新活动。

(二)数据说明

本文使用2013——2020 年的A 股上市的高新技术企业财务数据以及省级数据进行实证分析,其中A 股上市高新技术企业相关财务数据来源于国泰安(CSMAR)数据库以及CEIC 中国经济数据库,各省税务部门组织的增值税和企业所得税税收收入以及其他地区层面数据来源于《中国税务年鉴》《中国区域经济统计年鉴》《中国统计年鉴》以及各省统计年鉴数据。此外,本文在进行数据搜集与选择时,剔除ST、*ST 企业样本,删除企业数据存在大量缺失以及核心业务发生变更的公司样本,并对数据进行1%和99%的缩尾处理。

相关变量定义见表1。

四、实证结果与分析

(一)描述性统计

本文各变量描述性统计如表2 所示:

(二)基准回归结果

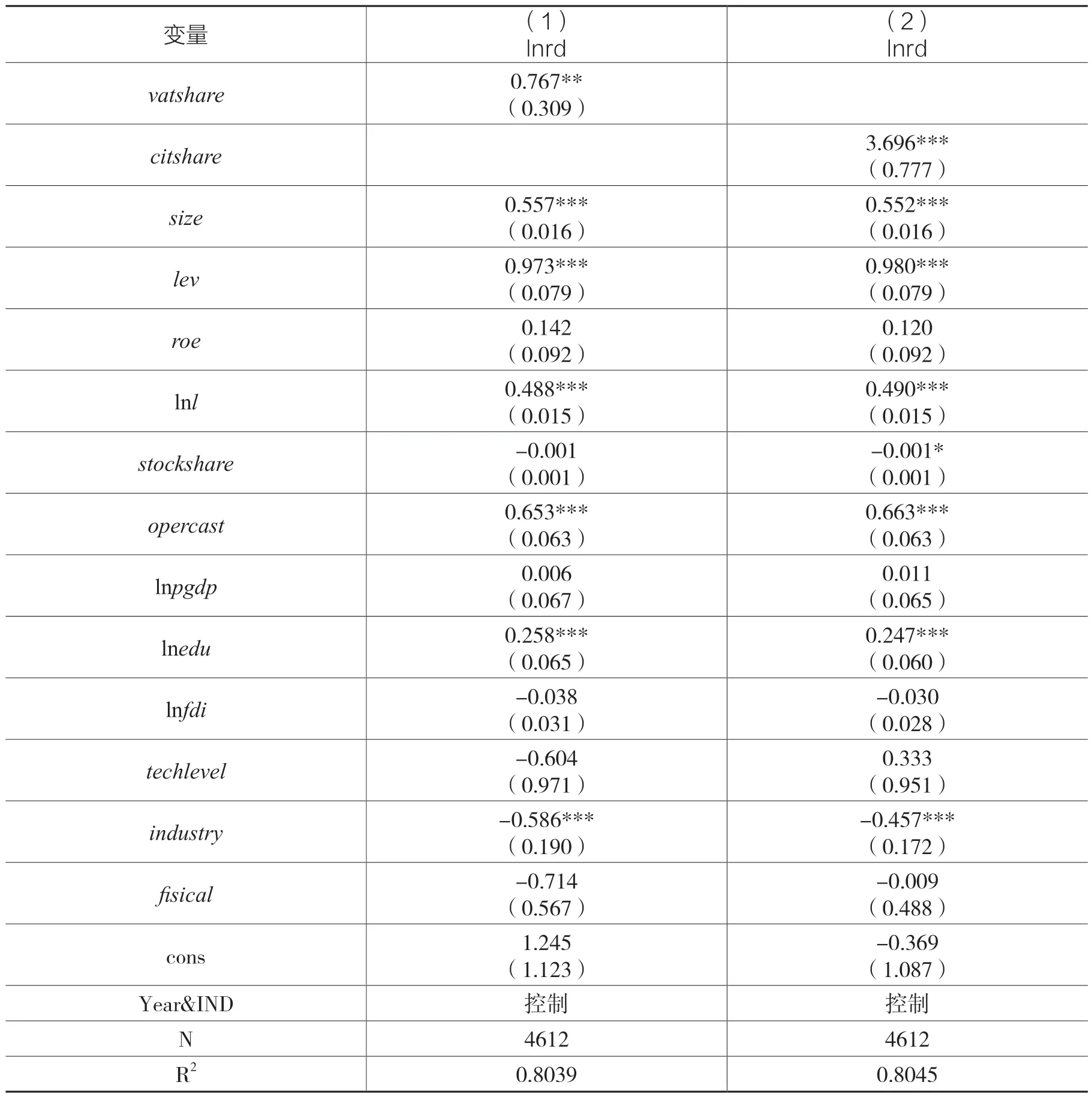

基于表3 实证回归结果,可得主要结论如下:

表3 基准回归结果

一是相较于征税激励,税基保护激励更为明显,即对高新技术企业而言,税收分成比例提高会激励地方政府保护税基、增加对企业创新补助,从而促进高新技术企业增加创新投入。

二是相比于增值税,高新技术企业技术创新投入对所得税税收分成比例变动更为敏感。其原因在于企业所得税与企业会计利润直接相关,直接影响着企业利润与现金流,而增值税对商品或劳务的价格征税,层层抵扣,因此,高新技术企业对企业所得税税收分成的变化更敏感。

(三)稳健性检验① 为节约篇幅,本文稳健性检验删除部分文字和图表,如有需要,可发送邮件向作者索取。

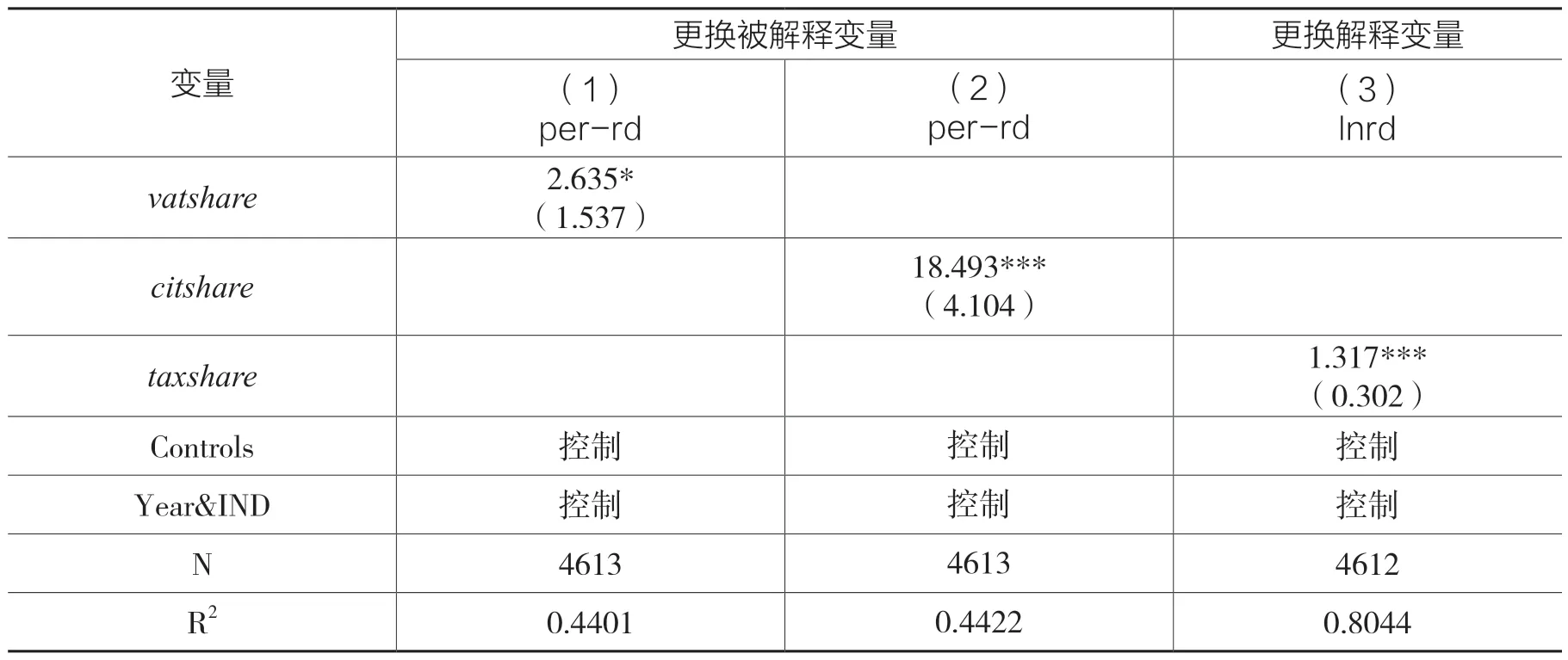

1.替换核心变量

本文使用人均研发投入金额(pre-rd)作为被解释变量衡量企业研发投入强度,总税收分成率 (taxshare)替代增值税与企业所得税税收分成率分别对公式 (1)进行重新回归,表4 回归结果与前文基准回归结果相一致,进一步证明了本文结论的准确性。

表4 替换核心变量

2.“营改增”前后

2.2.2 食品防腐剂 目前,大多食品防腐剂也可用于杨梅采后病害的防治。王益光等[21]采用蔗糖酯、尼泊金乙酯、山梨酸钾和苯甲酸钠对杨梅果实进行处理,发现蔗糖酯防腐效果最好,其次是尼泊金乙酯,而苯甲酸钠和山梨酸钾的防腐效果不明显。柴春燕等[22]比较了CAP-10、山梨酸钾、尼泊金乙酯处理杨梅果实的效果,发现这些防腐剂都对杨梅采后病原菌都有不同程度的抑制作用,其中CAP-10的抑菌效果最佳,并且相比山梨酸钾和尼泊金乙酯,药液味较淡。

考虑“营改增”政策实施对企业技术创新活动的影响,本文将所选取的公司样本按照时间进行分类,2016 年后样本企业为已完成“营改增”改革的企业,设定为1,2016 年及以前的企业设为0。回归结果表明,“营改增”政策因素并不改变前文结果。

3.企业创新成果检验

本文引入patent,以企业专利发明申请数量加1 后取自然对数来探究税收分成对研发投入的激励是否有效转化为企业创新产出。由回归结果可得,税收分成对高新技术企业创新产出同样为促进作用。

4.基于非高新技术企业的回归

为保证研究的全面性和完整性,本文以非高新技术企业数据对公式(1)回归。研究发现,税收分成比例对非高新技术企业创新活动同样为正向激励作用,但其系数大小及显著性均低于高新技术企业,即相较于高新技术企业,非高新技术企业对税收分成比例变动的敏感性较弱。

(四)异质性检验

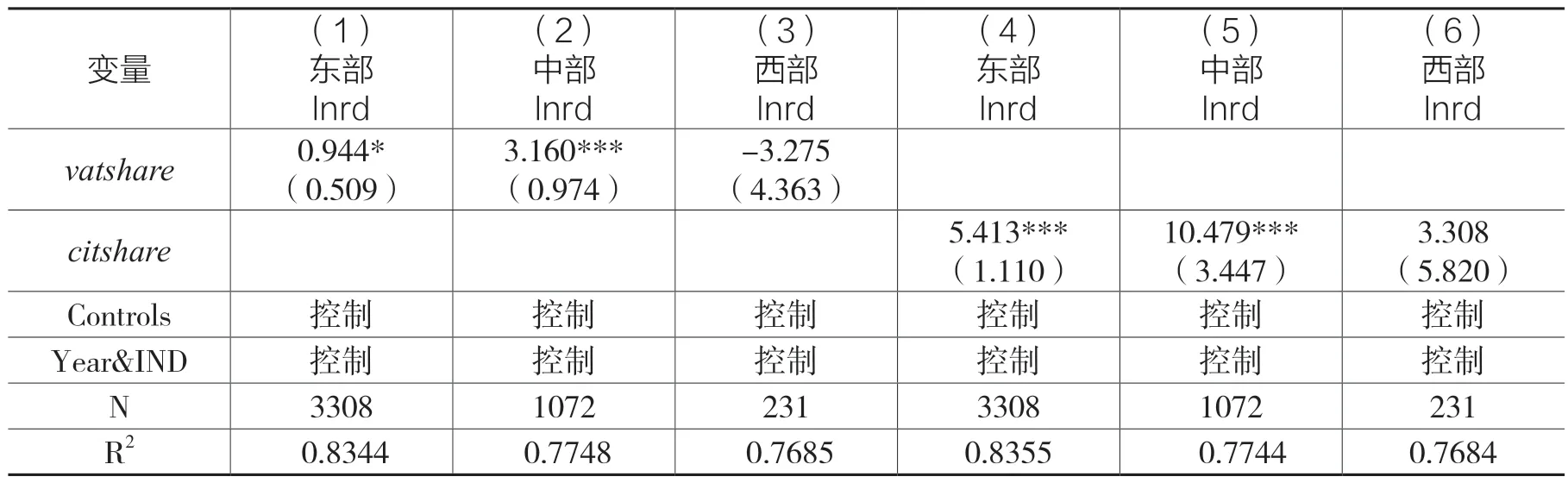

1.地区异质性分析

从全国层面看,税收分成率的提高,对高新技术企业技术创新呈正向激励作用,但由于地区间的差异性,可能导致不同地区的税收分成激励对企业创新产生不同效应。因此,本文将样本划分为东、中、西部①东部地区包括北京、天津、河北、山东、辽宁、上海、浙江、江苏、福建、广东、海南;中部地区包括山西、吉林、黑龙江、河南、湖北、湖南、安徽、江西;西部地区包括内蒙古、重庆、四川、广西、贵州、云南、陕西、甘肃、青海、宁夏、新疆、西藏。地区,通过实证探究税收分成对企业创新活动的地区间差异。

由表5 回归结果可得,税收分成率的提高对东部与中部地区显著,但对西部地区并不显著。其原因在于,西部地区的经济发展水平相对落后,其他收入来源也相对较少,地方政府财政压力较大,税收分成变化对当地政府更多为促进地区经济增长的激励,对辖区内企业技术创新活动可能会产生挤出效应,不利于企业技术创新的发展。

表5 地区异质性检验

考虑到不同所有制企业面临的政策环境不同,税收分成对其产生的激励效应可能存在差别,本文将企业所有制类型划分为国企、民营与外企,以期通过实证探究税收分成对高新技术企业创新的影响是否在不同所有制类型中存在差异。

由表6 回归结果可得,税收分成对高新技术企业创新的正向激励效应主要作用于民营企业,对国有企业与外资企业而言,税收分成对其影响虽仍为正向但并不显著。其原因在于,国有企业多处于资源垄断程度较高的行业,其通过创新扩大市场的积极性不高,外资企业通常经济实力强,市场规模大,享受较多政策与补贴扶持,资金充足,其创新活动受税收分成比例变化的影响较小。民营企业需要不断创新以提高企业竞争力,扩大市场占有份额,实现企业的发展,但其享受的政策支持弱于国有企业与外资企业,因此,税收分成率的提高对民营高新技术企业的创新活动影响更为明显。

表6 所有制类型异质性检验

3.企业规模异质性分析

企业规模的大小通常体现着企业的经济实力,影响企业创新活动的开展,因此本文以企业规模中位数为标准,将大于企业规模中位数的企业划定为大规模企业,反之,为小规模企业,以探究在税收分成对高新技术企业创新的激励效应中企业规模的大小是否存在差别。

由表7 结果可得,税收分成率的提高对规模较小的高新技术企业正向激励作用明显,而对规模较大的企业影响并不显著。通常规模较大的高新技术企业资金雄厚、现金流充足,为抢占市场、提高企业竞争力,创新积极性高,其创新活动受当期政策影响较小,而规模较小的企业经营和盈利状况差于大规模的高新技术企业,创新的高投入使得企业的创新活动投入受当期现金流和政府补贴等影响较大,因此,相较于大规模的高新技术企业,规模较小的高新技术企业受税收分成率变化影响更显著。

表7 企业规模异质性检验

五、机制检验

(一)政府补助

基准回归结果显示,税收分成率提高会产生税基保护激励,即税收分成率提高时,为保证辖区内企业的长远发展,获得相对稳定的税基,地方政府会提高创新补助或加大税收优惠,鼓励企业增加创新投入。为进一步验证税收分成影响高新技术企业技术创新的路径,本文借鉴江艇(2022)的做法,构建模型如公式(4),探究税收分成是否可以通过政府补助影响高新技术企业创新。

公式(4)中,以政府对企业补助的自然对数(lngov)作为衡量政府补助的变量,Controls为本文的控制变量组。

由表8 可得,增值税与企业所得税税收分成对政府补助的回归系数分别在5%和1%水平上显著,即税收分成率与政府补助间存在正向促进作用,这意味着税收分成率提高有利于改善地方政府财政运行,促使其增加对高新技术企业的补助。政府补助的增加可以有效降低企业技术创新成本和风险,缓解企业创新的融资压力。同时,政府补助还可使企业获得更多的外部资金支持,保证企业技术创新的资金筹集(吴伟伟和张天一,2021),这些都有利于促进企业创新。

表8 中介机制检验

(二)税收优惠

当税收分成比例提高时,地方政府会倾向于放松税收征管、降低税收努力、增加税收优惠政策,而这些税收优惠则发挥促进企业技术创新、提高企业创新绩效和创新能力的作用。因此,为探究税收分成是否可以通过影响地方政府税收优惠力度从而影响企业技术创新,本文构建模型如式(5)所示:

公式(5)中,tax作为衡量税收优惠的变量,以(25%-当期所得税/利润总额)×利润总额取自然对数表示,Controls为本文的控制变量组。

由表8 可得,增值税与企业所得税税收分成对税收优惠的回归系数分别在10%和5%水平上显著,即税收分成可以影响高新技术企业所享受到的税收优惠,进而影响其技术创新投入。税收优惠直接降低企业税负,使企业有更多资金投入研发活动,有利于企业增加创新研发经费和创新成果的产出(王玺和张嘉怡,2015)。

六、研究结论与建议

税收分成在改变地方财政自主权和地方运行的同时,也会对微观层面的企业行为产生影响。本文以A 股上市高新技术企业数据,验证税收分成与高新技术企业研发创新的影响关系,得出主要结论如下:

对地方政府而言,税收分成的税基保护激励效应大于征税激励。税收分成率的提高,有助于激励高新技术企业开展创新活动,提升创新水平。机制检验进一步印证税基保护激励的存在,即税收分成率提高,地方政府会给予企业政府补助、加大税收优惠力度等,以促进企业的创新活动。研究结果显示,高新技术企业对税收分成比例变动更为敏感,且高新技术企业技术创新对不同税种税收分成率的敏感度存在差异,企业所得税税收分成对企业创新活动的激励效应要高于增值税,税收分成对高新技术企业创新的影响在地区与企业间也存在差异。

基于以上研究,本文提出以下政策建议:

一方面,充分发挥政府补助与税收优惠对高新技术企业创新活动的激励作用。实证研究证明,税收分成率可以通过政府补助、税收优惠等路径影响高新技术企业创新活动。同时,考虑高新技术企业对技术创新的依赖程度,细化高新技术企业相关的政府补助、税收优惠政策,充分发挥税收分成对民营与小规模高新技术企业的积极影响,加大对民营与小规模高新技术企业的政府补助力度与税收优惠政策力度,精准推进高新技术企业创新活动的发展。同时,政府也应加强对不合理、不规范的税收优惠政策以及减免政策的管控,防止税收政策的滥用和恶意税收竞争行为的出现,对企业的发展产生不利影响。

另一方面,实施差异化的税收分成制度,发挥税收分成在缓解地方财政压力、推进技术创新中的作用。异质性研究表明,税收分成对高新技术企业的创新影响存在地区差异。应注重因地施策,针对不同地区发展环境的不同,允许地方政府依情况适当调整税收分成比例,避免财政压力过高导致政府过度征税行为的出现,损害辖区内高新技术企业的创新发展。同时,应对西部地区的高新技术企业建立一定的扶持政策,加强公共产品的供给,完善创新所需基础设施建设,为西部地区企业的创新发展提供支持和动力。