金融科技对城商行盈利能力的影响

□文/高秀洁

(苏州科技大学 江苏·苏州)

[提要]本文选取2011~2020年74家城商行数据,采用系统GMM模型研究金融科技对城商行盈利能力的影响。结果表明:金融科技与城商行盈利能力呈显著的“U”型关系,即在初期,金融科技降低城商行的盈利水平,但随着金融科技的不断发展,城商行的盈利水平有所提高。同时,根据是否上市对城商行进行分类,检验金融科技对不同类型城商行盈利能力的异质性影响,发现金融科技对上市城商行的影响弱于非上市城商行。最后,根据研究结果提出相关建议。

一、文献综述

近几年,我国金融科技得到快速发展,金融机构在相关领域的资金投入不断加大。从技术效应角度看,发展金融科技可以加速商业银行的转型,提高经营效率,降低部分营业成本,有助于提高银行的盈利能力;从竞争效应角度看,金融科技推动互联网金融公司的建立,其凭借方便、快捷、灵活等优势不断抢占银行的市场份额,挤压商业银行的盈利空间。城商行作为我国银行业的重要组成部分,金融科技不可避免地对其盈利能力产生影响。

部分学者认为金融科技对商业银行的盈利能力产生积极影响。李运达(2020)认为商业银行运用金融科技通过降低经营成本提高银行盈利水平。Bashayreh和Abu(2021)分析13家约旦银行2012~2018年的数据,发现金融科技服务显著提高约旦商业银行的盈利水平。Pradeep(2021)通过采访阿联酋76名银行人士和高管,发现金融科技的运用促进阿联酋银行业竞争力和业绩的提高。郭丽虹和朱柯达(2021)认为,一方面金融科技提升了银行发放普惠贷款的意愿,并降低了普惠贷款带来的风险,提高了银行的绩效;另一方面金融科技提高了银行的经营效率,扩大盈利空间。

部分学者认为金融科技降低银行的盈利能力。于波等(2020)认为金融科技给商业银行带来的“竞争效应”大于“技术溢出效应”,消极影响大于积极影响。Zhao等(2022)探讨金融科技创新对我国银行绩效的影响,认为金融科技创新降低了银行的盈利能力和资产质量。

还有部分学者认为金融科技与商业银行盈利能力呈倒“U”型趋势。刘孟飞和王琦(2021)认为早期金融科技可以优化银行产品的结构,提高资金运用效率,减少银行的营业成本,但后期,金融科技会加剧商业银行的风险,导致盈利能力下降。与之相反的是,王均山(2020)认为金融科技对商业银行盈利能力呈现“U”型走势,初期金融科技企业进入金融服务领域给商业银行的存贷款、支付等业务造成巨大冲击,降低商业银行盈利能力;中后期,随着金融科技降低经营成本方面的优势发挥,以及与金融科技企业合作的深入,商业银行盈利能力不断增加。

通过对已有文献进行梳理可知,我国针对金融科技对银行盈利能力的影响研究起步较晚,初期以定性分析为主,定量研究集中在最近几年,且大部分学者主要研究金融科技发展对我国上市商业银行的影响,而对于城商行的研究较少。基于此,本文分析我国74家城商行2011~2020年数据,运用动态GMM模型,就金融科技对我国城商行盈利能力的影响进行实证研究,并根据是否上市对其进行异质性分析。

二、理论分析与研究假设

一方面随着金融科技的进步,众多金融科技企业进入存款、理财等金融服务领域,抢占了银行的市场份额。金融科技企业凭借更低的投资门槛、更高的流动性、更优的服务体验,吸引传统商业银行的客户进行投资,对商业银行的存款、理财业务造成极大的影响。同时,各类网贷平台借助方便快捷、贷款门槛低等特点,吸引了大量客户,抢占了商业银行的潜在贷款客户,给商业银行的贷款业务造成不利影响。此外,第三方支付快速发展,逐步取代了商业银行传统的支付方式,严重打击了银行传统支付业务。这些都不可避免地对商业银行的盈利能力产生不良影响。

另一方面商业银行积极发展金融科技可以降低商业银行的经营成本。将金融科技应用到业务办理环节中,利用智能科技打造轻型化、智能化网点,简化业务办理流程,释放柜面人力资源,提高银行的经营效率,降低了人力成本和时间成本。金融科技中的数据加密、反欺诈等技术,可以加强商业银行风险防范能力以及对资金流的掌握程度,降低了监督管理成本。在此背景下,商业银行加强与金融科技企业的合作成为必然趋势,商业银行在合作中可以获得金融科技企业先进的技术,降低了自主研发成本。同时,可以借鉴金融科技企业金融产品方便、灵活等特点,设计出满足客户需求的产品,提高自身的竞争力,以提高商业银行的盈利水平。基于上述分析,提出假设1:

假设1:在初期,金融科技降低城商行的盈利能力,但随着金融科学技术效应的显现以及城商行和金融科技企业合作的深入,城商行的盈利能力不断增强

陆岷峰(2003)通过理论分析发现上市能够增加城商行的综合实力,且上市银行受到的监管力度更大,可以促进银行更好地完善自身的风险管理系统。熊启跃和王书朦(2020)认为与非上市商业银行相比,上市银行在资产规模、经营网点等方面具有明显优势,其业务结构和盈利来源更加多样化,在面临外部市场冲击时,能够精准合理地采取措施以维持自身的竞争力和盈利水平。此外,上市城商行具有更多的实力进行金融科技的研发,且拥有更多与金融科技企业合作的机会。因此,金融科技应该对非上市城商行的影响更为明显。基于此,提出假设2:

假设2:金融科技对非上市城商行的影响更为显著

三、样本选取与变量选择

(一)样本选取与数据来源。本文选取我国74家城商行2011~2020年度数据作为研究样本,金融科技数据来源于北京大学数字普惠金融指数,银行数据主要来自国泰安数据库,宏观数据来源于国家统计局。

(二)变量选择(表1)

表1 相关变量描述性统计一览表

1、被解释变量:参考于波等(2020)的研究,采用总资产收益率(ROA)来衡量城商行的盈利能力,净资产收益率(ROE)作为稳健性检验指标。

2、解释变量:借鉴郭峰(2020)的做法,选取北京大学编制的各省市数字普惠金融指数的对数作为衡量金融科技水平的指标,该指标能较好地反映出我国各地金融科技发展水平的差异。

3、控制变量:参考刘孟飞(2020)、郭丽虹等(2021)的研究,选取银行资产规模(Size)、成本收入比(COST)、资本充足率(CAR)、中间业务收入占比(NII)以及存贷比(LDR)作为银行微观层面的控制变量,选取城商行所在地各省市的通货膨胀水平(CPI)和GDP增长率作为宏观层面的控制变量。

四、模型构建与实证结果分析

(一)模型构建。本文实证分析金融科技对我国城商行盈利能力的影响,考虑到模型中存在内生性问题,采用动态面板GMM模型来进行估计。具体模型如下:

其中,i代表银行,t代表年份,μi代表个体效应,εit代表随机扰动项。ROAit为t年第i个城商行的总资产回报率,衡量城商行的盈利能力;ROAit-1为滞后一期的总资产回报率;FTit、FT2it为金融科技指数及其二次项,是本文的核心解释变量。为保证实证分析结果的全面性和科学性,本文选取资产规模(Size)、成本收入比(COST)、资本充足率(CAR)、中间业务收入占比(NII)以及存贷比(LDR)作为银行微观层面的控制变量,选取通货膨胀水平(CPI)和GDP增长率作为宏观层面控制变量。

(二)平稳性检验。本文选取四种平稳性检验方法对银行微观层面的变量进行面板单位根检验。由表2可知,ROE、Size、LDR、NII通过三种检验方法,其余变量均通过平稳性检验,说明各变量是平稳的,实证过程中将不会出现虚假回归问题。(表2)

表2 平稳性检验结果一览表

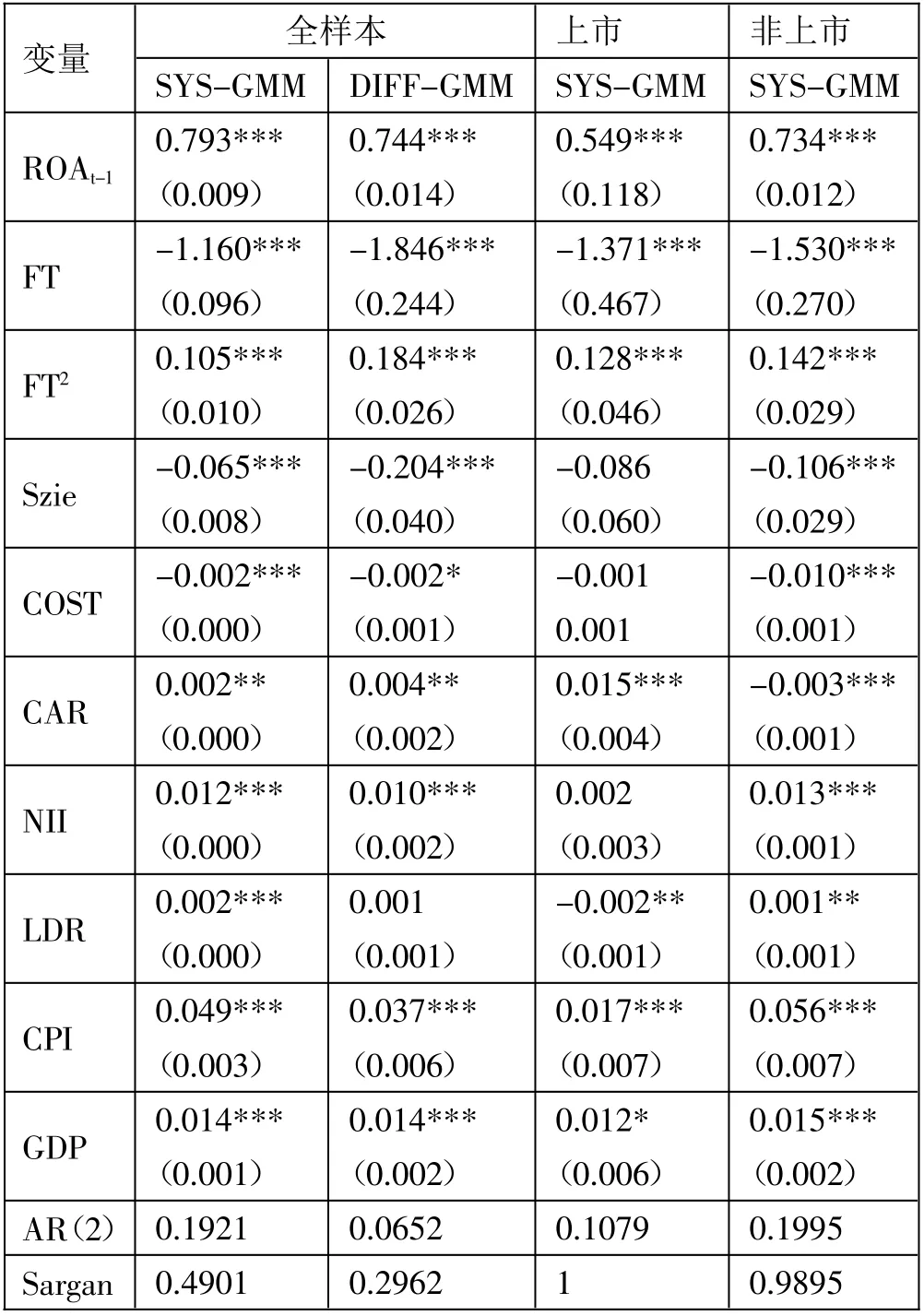

(三)金融科技对城商行盈利能力的影响实证分析。由表3可知,基于系统GMM估计方法的动态面板数据模型的AR(2)大于0.1,而差分GMM的AR(2)小于0.1,差分GMM模型没有通过AR(2)检验。系统GMM的Sargan检验所对应的p值大于0.1,表明工具变量是有效的。系统GMM模型通过了AR检验和Sargan检验,因此本文仅分析系统GMM模型估计结果。(表3)

ROA滞后一期通过1%的显著性水平检验,城商行上期盈利情况对本期有明显的积极影响,原因是过去较好的盈利状况有助于增强市场信心,同时也会使得本期银行管理层设定更高的盈利目标,从而对本期盈利情况产生促进作用。

由表3可知,假设1成立,即在1%的显著性水平下,ROA与金融科技指数FT呈“U”型关系,随着金融科技的发展,城商行的盈利水平先降低后升高。出现这种情况的原因可能是在金融科技发展初期,金融科技企业加入金融服务领域加剧了城商行与金融科技企业的竞争,城商行的盈利能力有所下降;但随着城商行自身金融科技水平的提高以及加强与金融科技企业之间的合作,城商行经营成本不断下降,自身实力得到提升,盈利能力有所提高。

表3 模型估计结果一览表

从银行微观变量来看,Size、COST与ROA呈显著的反向变动关系,CAR、NII、LDR与ROA呈明显的正向关系。

从宏观控制变量来看,CPI和GDP与ROA呈显著的正相关关系,表明通货膨胀和良好宽松的宏观经济环境能够提高城商行的盈利水平。在此背景下,居民和企业的资金需求有所增加,其纷纷向银行进行贷款,城商行的利息收入增加,盈利水平提高。

(四)异质性分析。根据是否上市,将城商行分为上市和非上市两类。系统GMM的估计结果如表3所示,假设2成立。金融科技与上市和非上市城商行的盈利能力呈“U”型关系,上市和非上市城商行FT的系数分别为-1.371、-1,530,FT2的系数分别0.128、0.142,说明金融科技对非上市城商行盈利能力的影响大于上市城商行。

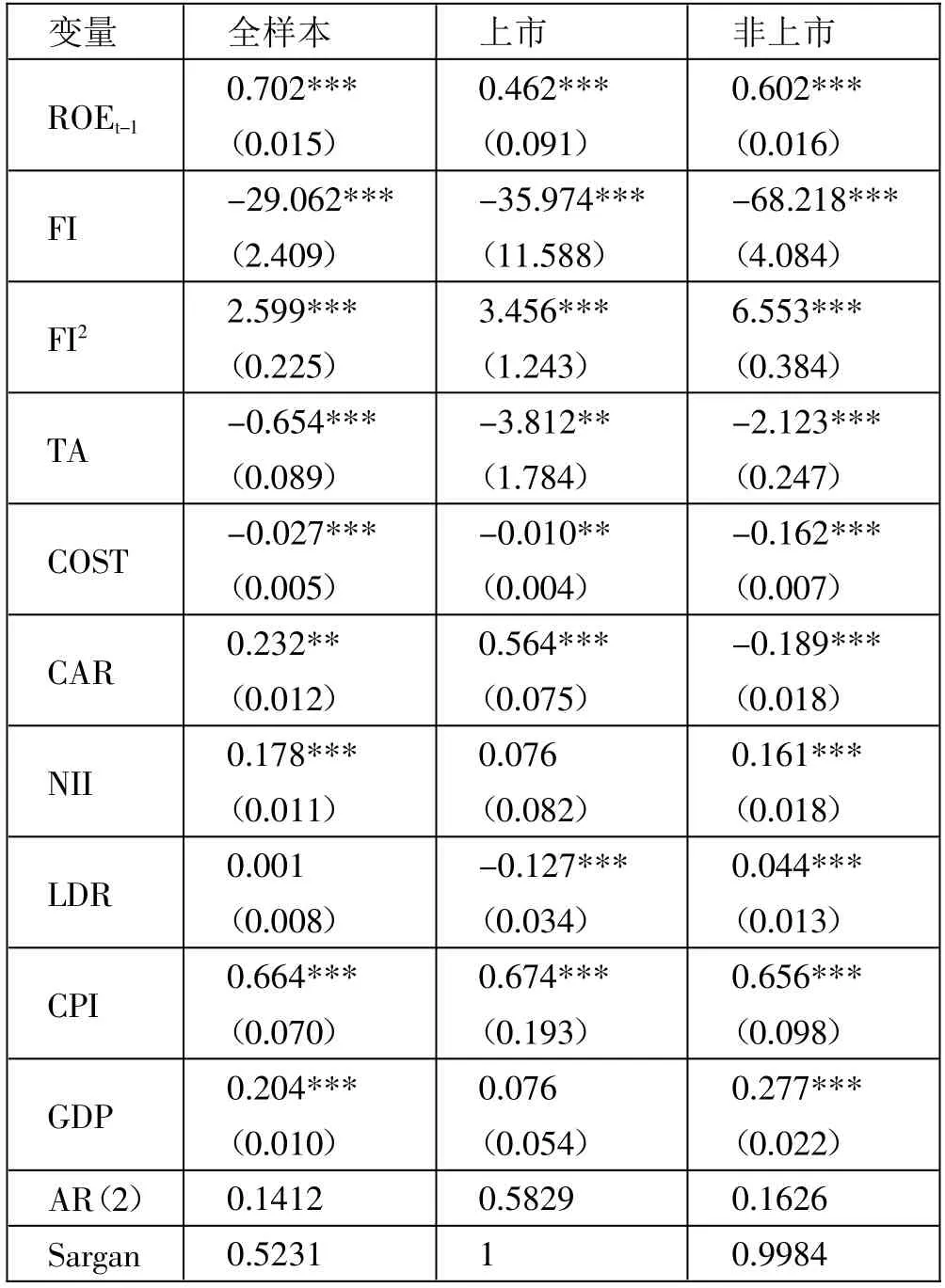

(五)稳健性检验。为了更进一步验证金融科技对城商行盈利能力影响的回归结果是否稳健,本文选择净资产收益率取代总资产收益率作为被解释变量进行回归分析。

由表4可知,AR(2)的p值大于0.1,Sargan检验对应的p值大于0.1,ROE滞后一期显著影响当期ROE,表明动态面板滞后一期的设定以及工具变量的选择是合适的。替换被解释变量为净资产收益率(ROE)后,金融科技与城商行具有明显的“U”型关系,对非上市城商行盈利能力的影响更大,结论与前文一致。控制变量除部分变量显著性水平有所变化外,其余与前文基本一致。表明替换了被解释变量后得到的估计结果依然稳健。(表4)

表4 稳健性检验结果一览表

五、结论及建议

(一)结论。本文选取我国74家城商行2011~2020年的数据构建动态平衡面板模型,研究金融科技对城商行盈利能力的影响,结果显示:金融科技与城商行的盈利能力呈明显的“U”型关系,即在初期,金融科技降低了城商行的盈利水平,但随着城商行自身金融科技水平的发展以及与金融科技企业合作的深入,金融科技能够提高城商行的盈利能力。在控制变量方面,城商行规模越大、成本收入比越高,盈利水平越高;资本充足率、中间业务收入占比、存贷比越高,盈利水平越高;CPI和GDP增速越高,盈利水平越高。根据是否上市对城商行进行分类,分析金融科技对不同类型城商行盈利能力的异质性影响。研究表明:金融科技对非上市城商行盈利能力的影响强于对上市城商行。

(二)建议

1、加大金融科技的投入使用,提高经营效率。城商行运用金融科技逐步释放柜面人力资源,提高银行的经营效率。此外,可以大力推广数字人民币,既可以大幅降低商业银行的现金管理成本,也能实现对资金流的精准追踪和全面掌控,提高反洗钱精准度,进而减少商业银行反洗钱所产生的人力物力财力支出。

2、大力发展中间业务。一方面要创新中间业务产品,商业银行可以将已有中间业务产品优化重组,达成不同产品间优势互补的目标,促进产品价值的最大化;同时,城商行可以根据地域文化和经济发展水平的不同,精准推出相关产品,如可以针对中小企业融资难等问题大力发展信托融资业务。另一方面要创新中间业务服务,鼓励发展以手机银行、网上银行为代表的电子服务,促进银行服务方式的多元化发展,以满足市场的需求。此外,可以从创造利润的贡献度、客户年龄等方面对客户进行划分,有针对性地提供专项服务模式,拓宽客户网覆盖范围。

3、走差异化发展道路,成为区域特色银行。城商行要确定自身发展方向,要摒弃“做全、做大、做广”的旧理念,追求“做精做强”的新理念。城商行可以将中小企业作为重要的服务对象,充分利用区域金融服务的优势提升竞争力,精准开展满足客户内在需求的业务。