金科股份反收购策略研究

梁嘉谊

(青海民族大学经济与管理学院,西宁 810007)

1 引言

过去十年,我国房地产行业发展迅速,在“房住不炒”的政策背景下,一些中小房企因资金链断裂而破产倒下,部分大型房企则利用资金雄厚的优势对中小企业进行并购,借此获得大量的土地资源,壮大自身实力。融创中国正处于并购的狂潮中,通过并购拿地的方式实现规模的快速扩张。地处西南区域的金科股份有着大量的优质土地资源,同时该区域也是融创中国土地布局的八大区域之一,对融创有着巨大的吸引力。2016年,融创中国参与金科股份定增,借此入股金科,成为第二大股东,拉开了股权之争的序幕。

2 案例分析

2.1 股权争夺过程回顾

金科股份是一家房地产企业,扎根重庆,立足中西部,开发项目集中在一、二线核心城市,其实际控制人为黄红云。融创中国主要从事住宅及商业地产的综合开发。天津聚金物业管理有限公司、天津润鼎物业管理有限公司以及天津润泽物业管理有限公司为融创中国控制的3家子公司,三者互为一致行动人。2016年9月天津聚金通过定向增发认购金科16.96%的股份,融创中国成为金科第二大股东。随后天津润鼎和天津润泽陆续在二级市场上大量购入股份,2018年10月融创第一次超过黄红云及其一致行动人的持股比例,成为第一大股东。黄红云为了维护第一大股东的地位,在2016-2018年里多次增持股份,同时先后寻找了3位一致行动人,2018年10月底重新夺回第一大股东的位置。11月,黄红云通过回购注销限制性股票的方式,避开了30%要约红线,让其及一致行动人的持股比例上升至30.02%。2019年,融创中国继续增持,但持股比例始终未再超过黄红云。2020年4月,融创中国决定退出,将11%的股份转让给红星家具集团,将近4年的股权争夺战落下帷幕。

2.2 金科股份的反收购策略

2.2.1 修改公司章程

修改公司章程策略是指在公司章程中增设交错董事会条款、绝对多数条款、累积投票条款、董事任职资格条款等限制性条款,目的在于拖延收购方更换董事会的进程,增加控制权转移难度。该策略通常在收购初期或者未被收购前使用,是一种预防性的策略。金科股份在融创中国成为第二大股东之后的一个月内,紧急召开股东大会,审议通过了新的《公司章程》,对董事的任职资格进行了修改,要求董事会中有不少于五分之一的董事由职工代表担任,而职工代表需要满足在公司工作5年以上的条件。这一策略帮助金科股份提前在董事会中锁定两个席位。

2.2.2 策划股票停牌

股票停牌策略是被收购方管理层或实际控制人所能采用的最快、最直接的策略,该策略使得收购方无法继续在二级市场上购买股票,延缓收购进程,为被收购方争取时间,制定出下一步应对敌意收购的措施。但是股票停牌会使中小股东无法正常交易,承担股价波动的风险,会在一定程度上损害中小股东的利益。融创中国在2017年4月底持股比例达到了25%,而此时黄红云及其一致行动人持股比例为26.64%,二者仅有1.64%的差距。因此5月初,金科股份以筹划现金购买重大资产为由申请停牌,停牌持续了60天。

2.2.3 寻求一致行动人

实际控制人为了提高持股比例,会选择在二级市场增持股票,但有时因为存在资金压力,使得控制人的增持速度不及收购方,无法大幅度购入股票。因此拉拢其他股东,缔结一致行动人可以帮助实际控制人迅速增加表决权。黄红云先后寻找过3位一致行动人,分别是前妻陶虹遐、广州安尊贸易有限公司以及女儿黄斯诗。其中由于广州安尊贸易有限公司没有履行《一致行动协议》,因此未能与其构成一致行动人。该策略的反收购效果较为明显,黄红云在与女儿黄斯诗签署《一致行动协议》后,成功稳定了第一大股东的地位。

2.2.4 回购注销限制性股票

股票回购注销策略是指上市公司买回本公司发行在外的股票并注销。该策略一方面减少了市面上的流通股份,提高股价,加大收购方的收购难度,另一方面可以提高股东的持股比例。但是回购股票意味着被收购公司需要花大量的资金用于购买股票,可能会对企业的日常经营活动或投资活动造成不利影响。金科股份此次回购注销的股份占总股本的0.016%,支付价款为228.64万元,由于此次回购注销股份所花费的资金较少,所以该策略没有影响到公司的正常经营,但使得黄红云巧妙地规避了30%的要约红线,持股比例达到30%以上,牢牢保证了黄红云对金科的控制权。

2.2.5 为子公司提供担保和财务资助

收购方在进行收购时,不仅考虑目标公司所带来的资源和收益,也会考虑财务风险。为子公司提供担保和财务资助,会增加公司的偿债风险,使企业财务状况变差。该策略旨在降低对收购方的吸引力,阻止收购方进一步收购。2017-2019年,金科股份多次进行富余资金拆借,为数家子公司、参股公司进行融资担保以及财务支持,有些财务资助甚至为无息资助。而融创系股东多次在董事会、股东大会中为此类决议投了反对票。

2.2.6 推出员工持股计划

员工持股计划使企业内部员工能够以低于市场价格的方式出资认购公司股票,并获得相应的表决权。该策略不仅能够调动员工工作的积极性,吸引和保留人才,还能够使股东在必要时刻与员工缔结一致行动关系,控制员工所持股份的表决权。金科股份推出的员工持股计划规定,员工认购的股票主要从二级市场交易或大宗交易中购买,股份锁定期为24个月。这导致了金科股份的流通股减少,增加融创增持股份的难度,提高交易成本。

3 金科股份进行反收购的原因

3.1 维护创始人和管理层的地位

金科股份由黄红云一手创立,是其多年奋斗的结晶和心血,对公司有深厚的感情,同时金科股份经营状况良好,未存在亏损或破产迹象,因此黄红云不存在被收购的意愿。收购方在成为目标公司的大股东后,通常会选择改组董事会,企图获得董事会的话语权,影响目标公司的经营决策,改变公司战略和经营理念。当收购方获得控制权后,目标公司的管理层还会面临被解雇的风险,造成公司内部动荡,冲突不断,影响公司稳定经营。由此,金科股份的实际控制人为维护自己的控制权,管理层为保住自身职位,会选择采取反收购措施来抵御融创中国的收购。

3.2 金科股份与融创中国的发展战略不同

近年来,各地实行限购限价供应政策,造成拍卖土地价格持续上涨,房地产企业拿地成本不断攀升,而并购拿地的方式不仅可以降低拿地成本,还可以节约拿地的时间,缩短房地产开发周期,加快资金回流,因此融创中国一直采取并购的方式急速扩张企业。然而这种发展方式较为激进,与金科股份的稳健运营的发展理念大相径庭。如果金科股份被成功收购,那么其原有的公司定位、经营风格和经营理念可能会被调整。此外,融创收购金科主要是因为金科拥有西南地区核心城市的优质土地资源,想借此打开西南地区的市场,金科股份当然不会将自己的核心资源拱手送人。

4 反收购策略实施后的财务绩效

4.1 偿债能力

偿债能力反映的是企业用现有资产偿还债务的能力。其中流动比率和速动比率可以衡量企业的短期偿债能力。从图1可以看出,金科股份的流动比率和速动比率在2016-2020年整体呈下降趋势。这是因为金科股份从2017年开始采取对外提供财务资助的反收购举措,占用了一部分现金,使流动资产下降,同时,黄红云及其一致行动人从二级市场购入股份的资金大多来自外部融资,增加了企业负债。

图1 2016-2020年金科股份偿债能力变化趋势

图1主坐标轴体现了流动比率和速动比率的值,次坐标轴则为资产负债率的值。2016年金科通过非公开发行股票,融资了45亿元,优化了资本结构,资产负债率低。但2017年金科股份的资产负债率大幅上升,随后3年则总体下降,这与金科股份调整自身发展战略有关。2017年6月,为了增强自身实力,金科股份走上规模化的发展道路,大举拿地,开发房地产项目,导致其资产负债率自2017年以来保持在80%以上。因此,从整体上看,反收购措施的运用使金科股份的偿债能力有所下降。

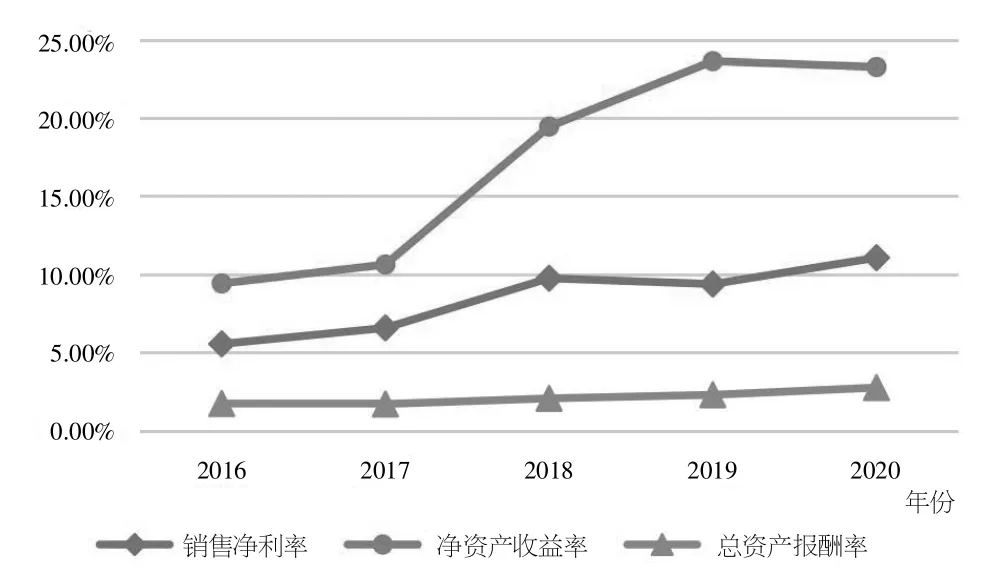

4.2 盈利能力

盈利能力可以通过销售净利率、净资产收益率、总资产报酬率等指标来衡量,分别衡量营业收入、企业资产、股东权益的盈利能力。从图2可以看出,自2017年以后,金科股份的销售净利率和净资产收益率都有着显著的提升,2020年净资产收益率为23.26%,销售净利率为11%,二者数值皆为2016年的2倍左右,而总资产报酬率则是缓慢提升。可见金科股份的盈利能力在增强,主要原因是金科股份制定了新的销售目标,力争在2020年实现2 000亿元的销售额。这一目标制定后,金科股份的销售额持续上升。在面对敌意收购时,管理者为了保住自己的职位,赢得中小股东的支持,会更加努力地提高经营业绩。

图2 2016-2020年金科股份盈利能力变化趋势

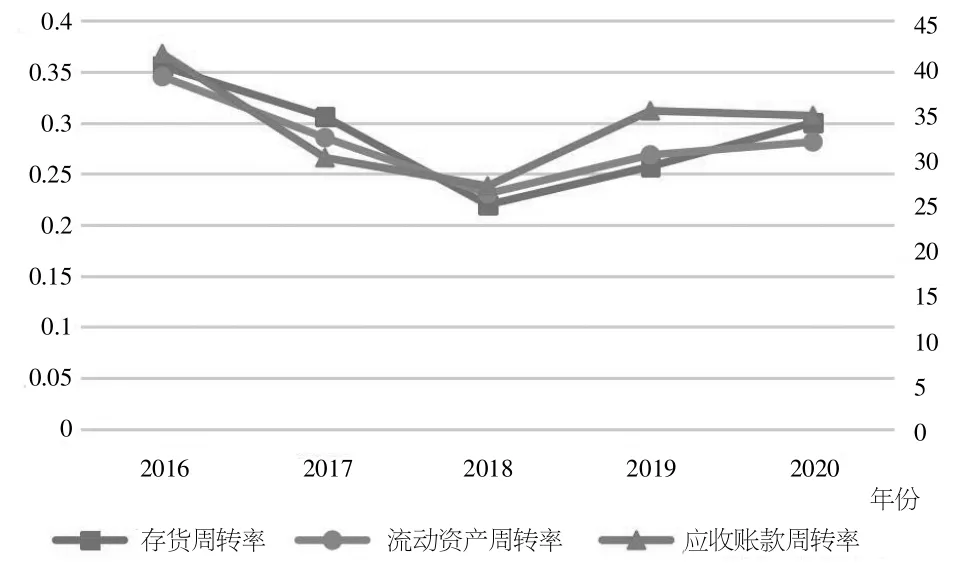

4.3 营运能力

从图3可知,金科股份存货周转率、流动资产周转率、应收账款周转率在2017-2020年整体呈现先下降后增长的趋势,2018年为最低值。图3中,主坐标轴为存货周转率、流动资产周转率的值,次坐标轴为应收账款周转率的值。2017年以前,金科股份积极响应“去库存”政策,积压的存货大幅减少。2017年以后金科股份大举拿地,推进各种房地产项目的开发,使得存货上升。2018年底,金科股份的存货余额为1 608.35亿元。再者,金科股份在2018年为子公司和参股公司提供了大量的财务资助和担保,部分应收账款被用于质押,这一反收购措施造成金科股份的部分资金被占用,流动资产周转率和应收账款周转率降低,营运能力变差。

图3 2016-2020年金科股份营运能力变化趋势

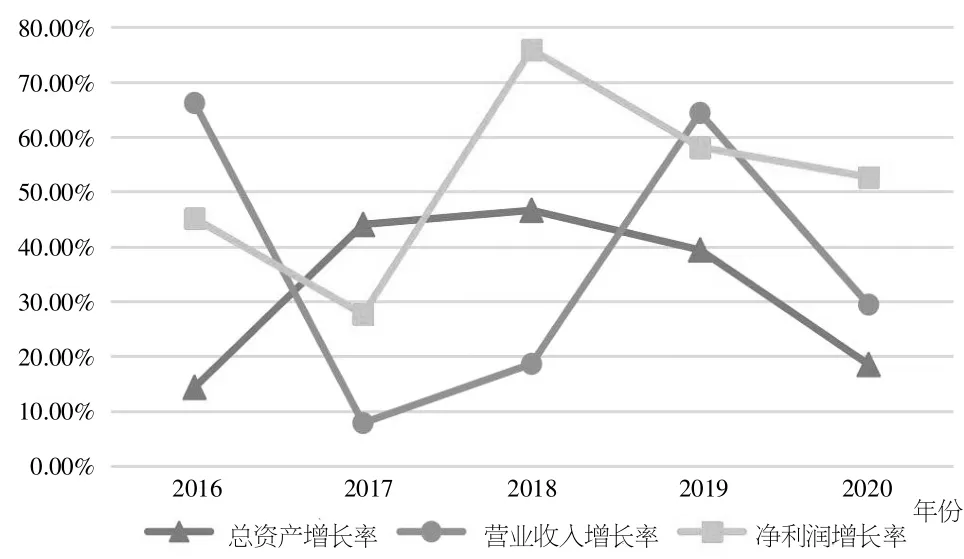

4.4 发展能力

总资产增长率、营业收入增长率和净利润增长率可以用来衡量企业的发展能力,通常指标越大,发展能力就越好。从图4可以看出,金科股份2016-2020年,总资产、营业收入和净利润都是正增长,但增长幅度各不相同。营业收入增长率和净利润增长率变化幅度较大。2018-2020年金科股份的净利润增长率均在50%以上,2016年和2019年的营业收入增长率超过60%。总资产增长率在2017年有大幅提升,2018年以后呈现下降趋势。因此可以看出,金科股份的销售规模和总资产规模不断扩大,净利润连年增长,体现了良性的发展态势。

图4 2016-2020年金科股份发展能力变化趋势

5 结论

根据前文对反收购策略的分析,我们发现金科股份反收购策略之所以能够取得成功,主要有以下3个原因:首先,黄红云始终牢牢把握住了董事会的控制权。通过修改公司章程,对董事任职资格进行限制,为金科股份在董事会换届选举中占据过半席位创造了条件,使融创系股东在今后的董事会中无法干涉金科股份的经营决策。其次,黄红云不断提高自身表决权比例,维护控制人的地位。通过在二级市场增持,寻求一致行动人,回购注销限制性股票等方式使自己及一致行动人的持股比例达到30%以上,融创中国难以超越。最后,金科股份企图通过增加偿债风险,降低对融创的吸引力。一方面金科股份大举拿地,增加了对外融资;另一方面由于房地产开发项目建设的需要,金科股份向子公司、参股公司提供了大量的担保和财务资助。

通过分析金科股份的财务绩效,不难看出为子公司提供担保和财务资助的反收购措施占用了公司的资金,导致企业的短期偿债能力和营运能力下降,且存在资金无法按时收回的可能,增加企业的财务风险,但不会对盈利能力和发展能力产生负面影响。此外,股票停牌的策略虽然延缓了收购方进一步增持股票的速度,但是中小股东无法正常进行股票交易,承担股价波动带来的风险,在一定程度上损害了中小股东的利益。因此,企业在选择反收购措施时应考虑措施造成的不利后果,将不良影响的程度降到最低。