国际原油市场价格强波动对中国粮食市场的影响——基于反事实模拟情景的分析

王钢,赵霞

国际原油市场价格强波动对中国粮食市场的影响——基于反事实模拟情景的分析

王钢,赵霞

(南京财经大学 粮食和物资学院,江苏 南京 210003)

复杂多变国际局势下能源市场越发剧烈的价格波动,对国内粮食市场稳定性的影响日益显化。构建局部均衡模型对国际原油市场价格强波动情景下的国内粮食市场风险进行反事实模拟评估,研究发现:国际原油价格的强波动会引起粮价的涨价效应和产量的减产效应,其减产效应总体呈倒“U”型;相比大米和小麦,玉米和大豆的市场稳定性在面对冲击时显得更为脆弱,涨价效应和减产效应更为显著。对此,加强国际对话与合作、布局海外能源基地、加快涉农涉粮传统能源消耗品种的更迭可能是提升国内粮食市场防御外部能源市场价格波动风险能力的有效途径。

局部均衡;国际原油;粮食市场;价格波动;中国

一、问题的提出

在地缘政治冲突、新冠肺炎疫情、贸易摩擦制裁等众多不利因素的叠加影响下,全球能源供应链频频受阻,供需严重失衡致使能源市场急剧震荡。自2022年2月份俄乌冲突爆发以来,布伦特和WTI原油价格分别最高涨至139.13美元/桶和130.50美元/桶,后又快速回落到105美元/桶附近。国际原油价格在震荡行情中屡创新高,直至7月受全球经济衰退担忧叠加美元走高的影响开始步入下行通道,7月12日首次收于每桶100美元以下①。国际局势在短期内尚未出现企稳迹象,全球能源市场价格出现持续性高位波动的可能性在不断增加。

过去40年,中国成功地完成了粮食生产体系、粮食储备体系、粮食流通体系以及粮食价格体制的建设,构建起了相对完善的国家粮食安全战略。在内外部稳态环境下,国际原油市场价格波动多处于国内粮食安全保障的自洽逻辑体系中。而在全球经济下行压力增大、地区政治军事冲突升级以及单边贸易思潮泛起的趋势下,外部能源市场的强波动性往往成为影响局部粮食市场价格和产量稳定的外生冲击变量[1]。当今国际格局加速演变,世界正在进入动荡变革期,能源市场不确定性不稳定性预期的上升无疑将给今后的粮食市场安全保障工作带来更大的挑战。

国内外学者普遍认为能源市场对粮食市场存在显著的价格溢出效应。例如,2006—2008年金融危机期间的国际粮食市场价格之所以出现大幅涨跌现象,主要是因为全球能源危机下石油价格出现了剧烈波动[2]。而能源市场价格不稳定之所以能引起粮食市场价格涨跌,一方面是由于粮食产业链各环节能源消耗不断增加,另一方面则是由于生物质燃料产能扩张[3]。Liu、颜小挺以及祁春节等学者[4,5]运用半参数法、VAR模型验证了国际能源市场价格波动对国际农产品市场价格确实存在显著的影响。随着农业机械化程度的持续提升,能源市场价格上扬引起的农产品市场价格波动较价格下行时更为明显[6],而且原油市场对粮食市场价格影响的长期效应大于短期效应[7]。随着研究的深入,国内外学者发现能源市场对粮食市场的价格传导还存在单向性特征和非线性特征。董秀良等[8]通过DSTCC-MGARCH模型估计发现,国际原油市场存在向国内粮食市场的单向性价格传导,且传导作用随着时间推移呈显著增强趋势。Achillefs et al[9-11]基于2000—2015年国际原油市场和粮食市场月度数据构建比较静态模型对两个市场进行价格关联性分析发现,不对称信息框架下两个市场不仅存在原油市场向粮食市场的单向性价格溢出效应,而且价格相关性还存在结构性突变现象。

随着粮食生产过程中能源消耗占比的不断提升,能源市场价格水平的不稳定正在引发粮食市场多方面的市场风险。杨志海等[12,13]利用ARDL-ECM模型检验1998—2011年国内粮食市场和石油市场间的短期动态关系与长期均衡关系,发现石油价格波动对粮食市场的短期效应主要体现在价格水平方面,长期影响则体现在粮食的年度产量、市场价格以及种植结构等众多方面。郑燕和马骥[14]基于TVP-VAR模型对2001—2017年国际原油价格和中国粮食价格进行了动态脉冲响应分析,结果显示国际原油市场滞后2期价格波动对国内的玉米和小麦价格冲击呈扩大化趋势。Pick[15]对2008—2009年全球金融危机之后国际原油市场和农产品市场间的价格溢出效应进行了研究,结果发现当国际原油价格维持低波动频率时,原油市场对农产品市场的价格波动溢出效应趋于弱化,反之则趋于强化。Taghizadeh et al[16]深入剖析了能源市场价格波动对全球粮食市场主要粮食品种的冲击影响机制,认为受粮食的属性、需求、产能以及贸易等多因素影响,能源市场对粮食市场不同粮食品种存在显著的异质性价格冲击。此外,Tyner[3]对美国能源价格和小麦产量进行长期数据追踪发现,2006年之后原油价格每上升1%将减少0.03%的小麦产出,可见除了价格方面的影响,能源市场价格波动同样会影响到农产品的供给稳定。

也有部分学者关注到能源市场价格波动强弱程度对粮食市场的影响。陈宇峰等[17]发现国际原油价格波动一方面通过国内通货膨胀率、货币发行量及国际粮食市场价格等因素间接引发粮食市场的价格效应,另一方面则通过价格波动信息的传递引发种粮预期的不稳定,进而影响到粮食市场供给;Torun[18]对1984年1月至2017年12月期间的WTI NYMEX轻质低硫原油和CBOT玉米、大豆和软红冬小麦之间月度期货价格的相关性分析发现,并无确凿证据证明原油市场和粮食市场存在价格的强关联性,相比原油价格的涨跌幅度,油价波动性的强弱对粮食市场价格和产量的冲击更为显著;也有学者发现,粮食市场在面对能源市场价格短期波动时往往能表现出较强的抗干扰性,市场价格受影响程度较低,而当能源市场价格长期出现不稳定现象时,粮食市场价格波动性也会随之显著上升,且两个市场价格走势更为趋同[19,20]。

总体来看,国际能源市场价格波动对粮食市场确实存在影响,这在现有的大部分研究成果中得到了直接或间接的证实。但通过进一步梳理,发现现有研究尚存在以下两方面的不足之处:一是多针对能源市场和粮食市场价格水平关系进行分析,关于能源市场价格不同波动强度引发的粮食市场风险的研究成果尚不够深入和丰富;二是基于能源市场及关联市场非常态价格波动情景的研究相对匮乏。对此,本文将构建粮食的局部均衡模型,以反事实情景模拟估测国际原油市场不同强度价格波动情景下国内粮食市场承受的风险。

二、理论分析

自党的十八大以来,以习近平同志为核心的党中央已形成了“谷物基本自给,口粮绝对安全”的粮食安全观。总体而言,我国的粮食供给一是来源于国内自给,二是来源于国际市场进口。国内外粮食需求曲线向右下方倾斜,国内外粮食供给则向右上方倾斜,具体见图1。

图1 原油市场冲击下国内粮食供需及进口变化

注:0'为国际粮食市场坐标原点;'为国际原油价格。

根据图1所示,不同阶段的国内粮食需求弹性和国际粮食供给弹性大小不一。为了方便分析国际能源市场价格变动对国内粮食市场的影响,同时又不影响分析结论,本文假设在观测期内粮食生产技术和粮食需求相对稳定,且不存在对外贸易壁垒。同时,根据WIND数据库披露数据,国际原油市场名义价格多数时间呈“上升+震荡”的叠加趋势,这也将成为本部分理论分析的能源价格走势背景。

国内粮食市场价格的大涨,一是将抑制市场需求,二是将引起政府对市场价格的管控(以稳定市场),三是市场价格管控下种粮成本的上升将直接影响种粮农户收益,进而影响市场的粮食供给。国内粮价的上升和产量的下降将会刺激国内粮食市场产生大规模进口的冲动,这在对国际粮食市场供需平衡产生冲击推高国际粮价的同时,也会反向冲击国内粮食市场的稳定,而且还会增加国家外汇储备体系乃至于整个经济体系的系统性风险。而当原油市场价格出现下跌情景时,国内外粮食市场供给成本的下降使得供需曲线呈与上述分析相反的方向变动,分析过程相似,不再赘述。相较能源市场价格上升时期,粮食价格在能源市场价格下跌时更具黏性,也即在能源市场价格冲击下粮食市场价格的波动存在非对称性[21]。当然,能源市场价格下跌引致粮食市场价格回落的具体价格位置还受灾害、产量、进口量以及进口价格等因素的综合影响。

三、局部均衡模型估计

中国同时是粮食和原油的生产、消费以及进口大国,原油市场如出现长时间的强波动现象,势必将对粮食市场价格、供给和贸易产生极大冲击,同时也极有可能会引发国内经济市场的系统性风险。由于国际油价的强波动性往往由短时间内的特殊事件引起,缺乏足够的样本数据进行模型估计,由此只能通过反事实情景模拟法评估不同国际原油市场强波动情景引起的粮食市场风险。目前对于粮食市场风险的评估虽然尚无统一标准,但粮食的价格和产量是粮食安全的两大核心要素[22],对此本文将通过评估这两大指标在国际原油市场价格不同波动情景下的受影响程度来评估中国粮食市场承受的风险。

(一)模型说明

本文借鉴了苏小松等[23]学者的研究思路,通过构建粮食局部均衡模型对国际原油市场价格不同强度波动情景下中国粮食市场遭受的冲击风险进行双维度评估。目前,较多研究成果普遍认为原油市场和粮食市场之间仅存在前者向后者的单向性价格溢出效应[24],加之本文考察的是国际原油市场的非常态波动情景,因此本文在后续实证分析过程中将国际原油市场强价格波动信息设定为模型的外生冲击变量。

在构建粮食局部均衡模型时,除了需要考虑原油市场的影响,还需要关注粮食市场供需两方的影响因素,比如粮食供给量、粮食需求量、国内外粮食市场价格、粮食进出口贸易量、粮食进出口价格、汇率以及粮食生产能源消耗等因素。国际原油市场价格波动信息,一方面会通过能源贸易途径传导至国内市场,在影响出口的同时还会受汇率和国际粮价的影响;另一方面会以国际粮食市场为中介市场,将价格信息通过国内外粮食贸易渠道传递至国内市场。

(二)粮食局部均衡模型设定

基于本文构建的粮食局部均衡结构图,结合关于粮食价格和产量影响因素的相关研究成果[25,26],本文构建的粮食局部均衡模型涉及国内粮价、粮食进口价格、粮食进出口量、农业生产资料价格指数等指标。粮食局部均衡模型通过联立方程组实现,从粮食供需角度,具体包含了粮食生产函数、国内粮价函数、粮食进出口函数以及粮食进出口价格函数,最终通过市场供需方程(出清方程)求得市场均衡。为了方便模型分析且不影响研究结论,本文对粮食市场做如下假设:一是假设国内粮食生产供给量和对外进口量之和与市场消费刚好相等,也即总供给和总需求相等,并无剩余库存;二是假设国内外粮食市场间的进出口通道较为顺畅,不存在粮食市场相互间的贸易壁垒;三是假设不同来源的粮食呈同质化现象。在上述假设前提下,本文所涉及的相关函数表达式如下所示:

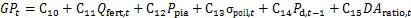

粮食生产函数:

在上式中,被解释变量为某一时期的国内粮食产量;解释变量分别为当期的化肥施用量、当期的农业生产资料价格指数、当期的粮食成灾面积比例、当期国际原油市场价格波动强度以及滞后一期的国内粮价。

粮食价格函数:

在上式中,被解释变量为国内粮价;解释变量为当期粮食产量、当期国内人均粮食需求量、当期农业生产资料价格指数以及当期国际原油市场价格波动强度。

粮食进口价格函数:

在上式中,被解释变量为粮食进口价格;解释变量分别为当期国内粮食产量、当期国内粮食价格、当期人民币兑美元汇率以及当期国际原油市场价格波动强度。

粮食进口量函数:

在上式中,被解释变量为粮食进口量;解释变量分别为当期国内人均粮食需求量、当期国内粮食产量、当期国内粮价以及当期进口粮价。

粮食出口价格函数:

在上式中,被假释变量为粮食出口价格;解释变量分别为当期国内粮食产量、当期国内粮价、当期国内人均粮食需求量、当期人民币兑美元汇率以及当期国际原油市场价格波动强度。

粮食出口量函数:

在上式中,被解释变量为粮食出口量;解释变量分别为当期的国内人均粮食需求量、国内粮食产量、国内粮价以及出口价格。

粮食市场出清恒等式:

在上式中,国内粮食产量、国内粮价、粮食进出口价格以及粮食进出口量均为内生变量,国际原油价格波动强度和其余变量为外生变量。本文将通过反事实模拟情景分析评估国际原油市场价格强波动情景下国内粮食价格和粮食产量的稳定性风险。

(三)变量及数据说明

粮食局部均衡模型式(1)—式(7)涉及到的相关变量及说明见表1:

表1 相关变量说明

注:国际原油价格波动率以每年12个月为一个周期进行测算而得;国内主粮均价数据尚未有权威出处,故直接取《全国农产品成本收益资料汇编》中的三大主粮均价代表国内粮价;粮食进(出)口价格数据通过进(出)口总额除以进(出)口量,进而乘以当期汇率获得。

考虑到数据的全面性和可获得性,本文的研究时间设定为1980—2020年。相关变量的描述性统计结果见表2。根据表2的描述性统计结果,并对比相关变量的历史数据,不难发现:观测期内的国内粮食产量、粮食进口量、化肥施用量以及农业生产资料价格指数均呈快速上涨势头;虽然人口数量在不断增长,但人均粮食需求量却并未呈同等水平的增长趋势;全国粮食成灾面积比例总体上呈下降趋势。

表2 相关变量描述性统计结果

(四)粮食局部均衡模型估计结果及说明

根据相关的粮食局部均衡函数表达式和变量数据,本文运用三阶段最小二乘法对模型进行估计。估计结果如表3所示。根据表3粮食局部均衡模型估计结果,六个方程的拟合度普遍较高,说明拟合效果总体良好。

粮食价格函数的拟合优度达到了0.8837,函数能够较好地模拟国内粮价波动情况。其中,国内粮食产量对粮食价格的影响通过了5%水平上的显著性检验,产量每提高(减少)1亿吨,国内粮价就会相应降低(提高)0.34元/公斤;国内人均粮食需求的提升,将扩大国内粮食市场总需求,进而在短期内粮食供给不变的情况下刺激粮价的上行,人均需求量每提升100公斤,将显著引起粮价上涨0.41元/公斤;农业生产资料价格指数对国内粮价存在1%水平上的正向促进作用,指数虽然并不能直接影响到粮价波动,但却反映出其所代表的土地成本、人工成本以及货币通胀等存在对粮价波动显著的综合效应;国际原油价格波动标准差每上升1个点,就会刺激粮价上涨0.0663元/公斤。原油市场价格波动引起粮食市场价格的上涨,其中的一大关键因素可能是能源市场价格冲击下粮食产量下降所致[27]。同时,观测期内国际油价多呈现“上行+震荡”叠加趋势,在总体上表现出了对粮价向上的刺激作用。

粮食进口价格函数的拟合优度为0.7701,模拟效果总体较好,能反映出影响粮食进口价格的显著因素。在该函数中,对粮食进口价格产生显著影响的因素为国内粮食产量、人民币兑美元汇率以及国际原油价格波动。其中,国内粮食产量越高,对外部市场依存度越低,所需进口粮食越少,国内市场就越能占据买方市场优势,粮食进口贸易也就越能获得好价格;人民币贬值有助于国内市场出口贸易,因此,人民币兑美元汇率走高将对进口价格产生显著的负向影响;相较国内粮食市场,国际原油价格的不稳定对国际粮食市场的影响更大,国际原油价格波动每扩大1个标准差,就会引起粮食进口价格上涨0.0882元/公斤。

在粮食进口量函数中,国内人均需求量、粮食产量、国内粮食价格以及进口价格均是粮食进口量的显著影响因素。其中,国内人均需求量越大、国内粮食价格越高,国内市场进口粮食需求就越旺盛,粮食进口量就越大;国内粮食产量和进口粮食价格越高,国内市场对外粮食需求就越弱。

粮食出口价格函数的拟合优度为0.8577,除了汇率和原油市场价格波动强度这两大指标,其余各解释变量均能较好地对被解释变量进行解释。其中,更高的国内粮食产量,在提高粮食出口量的同时,也会降低出口价格;国内人均需求量越高越能引起国内粮食价格的上涨,进而也会进一步推动出口价格的上行。

在粮食出口量函数中,国内人均粮食需求量、国内粮食产量以及国内粮食价格均是显著影响粮食出口量的解释变量。其中,国内粮食产量越高,可出口粮食就越多,国内粮食产量每增加1万吨将提升0.0023万吨粮食出口量;国内人均粮食需求量越大就越能抑制粮食出口规模。

表3 粮食局部均衡模型估计结果

注:***、**、*分别表示1%、5%、10%统计水平上显著。

四、模拟情景分析

粮食局部均衡模型各函数良好的拟合优度,说明模型估计效果整体较好,解释变量对被解释变量的解释度普遍较高。根据图2和图3,国际原油价格波动影响下国内粮食价格和粮食产量的实际值和拟合值均较为接近,说明模型能较好地模拟国内粮食价格和产量对国际原油价格波动的响应机制。

图2 国内粮价实际值和模拟值走势

图3 国内粮食产量实际值和模拟值走势

(一)粮食市场价格和产量遭受的影响

为了考察原油市场强波动情景下国内的粮食市场风险,本文分别模拟设定了国际原油价格波动率25%(低等程度)、50%(中等程度)以及100%(高等程度)三种增幅情景。通过静态求解的方法获取了相应的模拟值,通过对比模拟值和实际值可以观察不同国际油价强波动情景下国内粮食价格和产量变动的响应度。粮食价格和产量的实际值及不同模拟值走势见图4和图5。

图4 不同国际油价强波动情景下国内粮价实际值和模拟值走势情况

总体上,原油市场价格的不稳定会普遍造成粮价的上涨行情,原油市场价格波动性越强,就越能刺激粮价上涨。其中,国际原油价格波动率25%增幅情景下粮价的上涨幅度普遍介于3%~13%,国际原油价格波动率50%增幅情景下粮价的上涨幅度普遍介于8%~23%,国际原油价格波动率100%增幅情景下粮价的上涨幅度普遍介于18%~37%。可见原油市场价格越不稳定就越能刺激粮价的上行,这可能是由于以下几方面原因所致:一是国际原油市场在震荡中的上行趋势,提升了种粮成本,进而带动了终端市场价格的上行;二是能源市场的不稳定性越强,就会给正常的农事活动带来更大的不确定性,从而影响粮食市场的稳定供给;三是粮食产业链能源消耗的持续提升,能源价格涨跌走势就更容易在粮价行情中体现。

图5 不同国际油价强波动情景下国内粮食产量实际值和模拟值走势情况

原油市场价格的强波动会引起粮食生产、运输以及加工等一系列环节成本的不稳定,进而影响到粮食的市场供给稳定性,这一影响在图5中一定程度上得到了证实。在影响程度方面,原油市场价格波动100%、50%以及25%增幅情景下引发的粮食市场减产效应程度依次递减,也即原油市场价格波动性越强,粮食减产效应就越大。在影响趋势方面,减产效应总体上随着原油市场价格波动性增强呈倒“U”型走势。

(二)模拟结果的进一步分析

通过前文分析,国际原油市场价格波动在总体上能相对顺畅地传导至国内粮食市场,国际原油市场价格波动性越强,就越能刺激粮价的上行和粮食产量的下降。大米、小麦、玉米以及大豆是国内的四大主粮,为了进一步厘清国际原油市场价格波动对国内粮食结构的冲击影响,就有必要对国内四大粮食品种遭受的外部能源市场价格波动风险进行评估②。

基于前文构建的粮食局部均衡模型,本文将分别用四大粮食品种的国内价格、产量、进出口价格以及进出口量指标对模型中的粮食总体性指标进行替换。同时,对于成灾面积比例、化肥总用量以及人均粮食需求量这三大总体性指标作如下处理:对于成灾面积比例和化肥总用量,根据不同年份不同品种粮食产量占比进行相应折算;对于人均粮食需求量,根据不同年份不同粮食品种总供给量占比进行相应折算。中国的粮食产量总体上经历了1980—1990年的快速增产阶段、1991—2004年的徘徊阶段以及2005—2020年的稳步增产继而企稳阶段,为了避免由点估计引起的估计偏差,本文将以三阶段的均值作为观测数据进行局部均衡模型估计,估计结果见表4。

表4 国际原油市场价格波动对国内粮食市场结构的模拟冲击影响 %

注:阶段1、阶段2和阶段3分别代表1980—1990年、1991—2004年以及2005—2020年这三个时间段;三种模拟情景分别对应的是25%、50%以及100%的油价波动率增幅;大豆价格数据来源于WIND数据库。

根据表4三种模拟情景下国内四大粮食品种价格和产量的波动响应度可知,国际原油价格不同程度的强波动能普遍引起国内粮价的上升,同时也能显著引致粮食产量的下降。对于粮食价格的冲击影响:国际原油市场价格波动程度越剧烈,四大粮食品种市场价格上涨程度就越大;四大粮食品种在不同阶段的价格波动趋势较好地反映了粮食的能源化趋势;阶段1至阶段2的粮食涨价效应普遍较阶段2至阶段3更强。对于粮食产量的冲击影响:国际原油市场价格越不稳定,国内四大粮食品种的减产效应就越明显;面对国际原油市场不同强度的价格波动模拟情景,大米、小麦、玉米以及大豆产量下降程度多介于0.8%~2.7%、0.6%~3.7%、1.2%~ 6.9%以及1.4%~9.2%;相较大米和小麦,玉米和大豆产量受冲击程度更高;观测期内,大米、小麦以及玉米这三大粮食品种受冲击影响均呈不同程度的倒“U型”走势,其中大米和小麦产量的企稳速度较玉米快。大豆产量受国际油价强波动冲击影响虽然在总体上呈扩大化趋势,但减产效应在阶段2至阶段3之间也出现了明显的趋缓现象。

四大粮食品种的减产效应之所以在阶段2至阶段3期间出现了趋缓甚至回落现象,可能的解释如下:20世纪80年代,中国农业生产技术较落后,浇灌、耕田、收割等农事活动多靠人力和畜力,低水平的能源消耗弱化了外部能源市场向国内粮食市场的价格信息传递;90年代,农村机械化程度开始发生根本性转变,农业生产中拖拉机、收割机、脱粒机、播种机等农用机械使用率快速提升,伴随着化肥农药等生产资料的同步投入,极大地提升了粮食生产活动中的能源消耗占比,粮食市场在这阶段受能源市场价格不稳定的冲击也就越发显著;2004年以来,农业税取消、托市机制实施等一系列措施在能源市场和粮食市场间构筑起了一道隔离墙,有效缓冲了这一阶段来自能源市场的价格波动的风险冲击,充分体现了国家粮食安全战略实施的有效性。而能源市场之所以对国内四大粮食品种存在不同的冲击影响,可能的解释如下:大米和小麦是我国的主要口粮品种,“谷物基本自给、口粮绝对安全”的粮食安全观使得这两大粮食品种的种植面积和价格水平受到了更多的政策支持和市场调控的影响,受外部能源市场价格波动的影响也就相对偏弱;玉米兼具口粮属性和能源属性,这使得玉米市场价格受能源市场价格波动的影响更为显著;国内大豆在国际市场尚不具备竞争优势,国内市场价格就容易受国际市场价格影响。此外,一个国家的粮食产量所代表的是该国农业体系的粮食生产能力及风险抵御能力,当全国粮食产量达到一定水平时将会显著增强市场的风险抵抗力[23],这也为粮食减产效应呈倒“U”型走势提供了一种解释。

在粮食能源化趋势日益的背景下,国际能源市场价格不稳定预期的不断上升将极有可能会进一步强化能源市场对粮食市场的影响。根据前文的反事实情景模拟分析结果,国际原油市场价格的强波动能够引起粮食市场显著的涨价效应和减产效应,其中的涨价效应与现实数据表现出了总体上的一致性,减产效应未能与实际数据实现较好地吻合,这就需要在后续研究中通过剥离市场调控措施的粮食产能效应进行再次核实。反事实模拟分析结果虽然并不能精确预测国际原油价格强波动情景真实出现时的粮价上涨和粮食减产幅度,却能够在一定程度上反映出国际原油价格强波动情景下国内粮价和产量的大致响应趋势,从而为进一步稳固中国的粮食安全保障体系提供些许有价值的参考依据。

五、结论及对策建议

本文构建粮食局部均衡模型对国际原油市场价格强波动情景下的国内粮食市场风险进行反事实模拟评估,研究发现:国际原油价格的强波动会引起粮价的涨价效应和产量的减产效应。进一步的研究结果显示:国际原油市场价格不稳定性特征越明显,由此引起的粮食市场涨价效应和减产效应就越显著;无论是在涨价效应层面还是在减产效应层面,具有能源属性的玉米和大豆相较大米和小麦遭受的冲击影响更为显著;观测期内,国际原油市场不同程度的价格强波动情形对国内粮食产量的冲击影响在整体上呈倒“U”型走势。可见,在粮食能源化趋势和粮食市场持续对外开放背景下,国际原油市场的价格波动已能顺畅地传导至国内市场,进而影响到粮食市场价格和产量的稳定性。当前国际局势的复杂多变为全球能源供应链的稳定性增添了诸多变数,这使得国际能源市场不排除在今后出现持续高位波动的极端现象,进而使国内粮食市场暴露在更高的外部能源价格波动风险之下。

因此,在外部能源市场不稳定情景下要想切实增强国内粮食市场的风险防御能力,就要从增加供给和减少需求这两方面“双管齐下”。具体的对策建议概括如下:

一是应加强能源和粮食供应安全的国际对话与合作。一方面,要以“一带一路”和非洲经济一体化进程为突破口,加强与具备粮食生产和输出能力国家间的生产贸易合作,以此使得国内粮食市场在经受外部能源市场冲击时能够具备更宽的缓冲带;另一方面,面对不稳定的外部能源市场,也要加强合作国之间农业生产资料的贸易往来,例如对化肥贸易限制的逐步取消,就有助于缓解粮食市场的紧张局势。

二是应布局海外能源基地。要以“一带一路”为重点,深化国内能源企业的对外合作关系,积极参与到当地的能源基础设施建设、能源项目开发以及能源加工储运等环节中,建设一批长期可靠、安全稳定的海外能源基地。只有拓宽能源输入渠道,增强开放条件下对于所需能源“买得到、运得回”的保障能力,才能具备更强的能力应对外部能源供应链不稳定甚至供应链断裂极端情景。

三是应加快粮食供应链传统能源消耗品种的更迭。针对粮食生产经营过程中的能源消耗,要积极研发安全、可持续的新能源,实现长期政策支持下对粮食供应链中化石燃料的逐步替代。例如要加大对光伏农业的支持力度,提升粮食生产过程中的新能源利用率,深化“藏粮于技”战略的实施,进而降低粮食供应链体系对于传统油气能源消耗的依赖性。而在生物质能源方面,也要积极研发诸如纤维素类的非粮型生物能源,减轻粮食市场的供给压力,削弱能源市场和粮食市场间的价格信息关联度。

① 数据来源于WIND数据库。

② 为保障分析的全面性,增加了大豆价格数据。

[1] MASTROENI L,MAZZOCCOLI A,QUARESIMA G. Wavelet analysis and energy-based measures for oil-food price relationship as a footprint of financialisation effect[J]. Resources Policy,2022,77(5):304-221.

[2] 黄季焜,杨军,仇焕广,等.本轮粮食价格的大起大落:主要原因及未来走势[J].管理世界,2009(1):72-78.

[3] TYNER W T.The integration of energy and agricultural markets[J].Agricultural Economics:Issue Supplement,2018,4(1):193-201.

[4] LIU M,JI Q,FAN Y.How does oil market uncertainty interact with other markets? An empirical analysis of implied volatility index[J].Energy,2013(55):860–868.

[5] 颜小挺,祁春节.基于不同属性的农产品长期价格形成与波动研究[J].农业现代化研究,2015,36(5):790-795.

[6] 黄毅.世界能源价格与粮价关系的实证研究——基于时间序列与面板数据的双重检验[J].软科学,2015,29(3):59-63.

[7] 方燕,袁茵.国际石油价格与我国粮食价格均衡关系研究[J].价格理论与实践,2015(6):85-87.

[8] 董秀良,帅雯君,赵智丽.石油价格变动对我国粮食价格影响的实证研究[J].中国软科学,2014(10):129-143.

[9] KARAKOTSIOS A, KATRAKILIDIS C,KROUPIS N. The dynamic linkages between food prices and oil prices: Does asymmetry matter?[J].The Journal of Economic Asymmetries,2021,35(4):202-203.

[10] 公茂刚,王学真.国际粮食价格与能源价格的关联性——基于VECM和DCC-MGARCH模型的实证分析[J].统计与信息论坛,2014,29(11):37-44.

[11] RAZA S A,GUESMI K,BELAID F,et al. Time-frequency causality and connectedness between oil price shocks and the world food prices[J].Research in International Business and Finance,2022(2):87-118.

[12] 杨志海,王雨濛,张勇民.粮食价格与石油价格的短期动态关系与长期均衡——基于ARDL-ECM模型的实证研究[J].农业技术经济,2012(10):31-39.

[13] LUCOTTE Y.Co-movements between crude oil and food prices:A post-commodity boom perspective[J]. Economics Letters,2016(147):142-147.

[14] 郑燕,马骥.国际原油价格对中国粮食价格的动态冲击效应分析——基于TVP-VAR模型[J].经济问题探索,2018(2):94-102.

[15] PICK SCHEN.Dynamic volatility spillover effects between oil and agricultural products[J].International Review of Financial Analysis,2020(6):149-172.

[16] FARHAD T-H, EHSAN R, NAOYUK Y.Energy and food security:Linkages through price volatility[J].Energy policy,2019(5):796-806.

[17] 陈宇峰,薛萧繁,徐振宇.国际油价波动对国内农产品价格的冲击传导机制:基于LSTAR模型[J].中国农村经济,2012(9):74-87.

[18] TORUN FRETHEIM.An empirical analysis of the correlation between large daily changes in grain and oil futures prices [J].Journal of Commodity Markets,2019(14):66-75.

[19] 何启志.价格惯性、波动性与学习型预期——以农产品和能源价格为例的研究[J].财贸经济,2015(2):60-73.

[20] ASHRAFUL M,SAEED M,UDDIN A.Asymmetric effect of energy price on commodity price:New evidence from NARDL and time frequency wavelet approaches[J]. Energy,2021(23):358-372.

[21] 周金城,黄志天.国际石油、生物燃料价格波动对我国粮食价格的影响[J].农业经济,2020(2):132-134.

[22] 朱晶,臧星月,李天祥.新发展格局下中国粮食安全风险及其防范[J].中国农村经济,2021(9):2-21.

[23] 苏小松,徐磊.中国粮食市场的巨灾效应及风险评估——基于局部均衡模型的模拟分析[J].农业技术经济,2021(6):18-32.

[24] 任劼,孔荣.国际原油价格变动对我国农产品价格波动的影响[J].西北农林科技大学学报(社会科学版),2015,15(1):107-113.

[25] 吴海霞,葛岩,霍学喜,等.国际能源价格对我国玉米价格波动的影响研究[J].中国农业大学学报,2016,21(6):164-172.

[26] 李靓,穆月英,赵亮.国际原油价格、货币政策与农产品价格[J].国际金融研究,2017(3):34-41.

[27] 尹靖华.国际能源对粮食价格传导的生产成本渠道研究[J].华南农业大学学报(社会科学版),2016,15(6):70-82.

The impact of the drastic fluctuation of international crude oil market price on China’s grain market:Based on an analysis of counterfactual simulation scenario

WANG Gang,ZHAO Xia

(Institute of Food Economics, Nanjing University of Finance & Economics, Nanjing 210003, China)

In the complex and volatile international situation, the increasingly severe price fluctuation in the energy market has a growing impact on the stability of the domestic grain market. By constructing a partial equilibrium model, a counterfactual simulation evaluation of the domestic grain market risk in the scenario of strong fluctuations in the international crude oil market price has conducted. The study shows that the drastic fluctuation of international crude oil price would lead to grain price increase effect and production reduction effect. The overall effect of production reduction forms an inverted U shaped curve. Compared with rice and wheat, the stability of corn and soybean markets is more fragile facing the drastic fluctuations in the international crude oil market price, and the price increasing effectand the production reduction effect are more significant. Thus, strengthening international dialogue and cooperation, developing overseas energy bases, and accelerating the change of traditional agricultural-related and grain-related energy consumption varieties might be effective ways to enhancing the domestic grain market’s ability to defend against the risk of price fluctuations in external energy markets.

local equilibrium; international crude oil; grain market; price fluctuation; China

10.13331/j.cnki.jhau(ss).2022.06.004

F304.3

A

1009–2013(2022)06–0028–11

2022-09-29

国家社会科学基金重大项目(22ZDA117)

王钢(1986—),男,浙江绍兴人,博士研究生,主要研究方向为粮食经济。

责任编辑:李东辉