中国生活用纸和卫生用品市场解析

顾问 尼尔森

1 宏观经济发展趋势与分析

国家统计局公布2021年国民经济运行情况,GDP从2020年的101万亿元到2021年的114万亿元,增速从2020年的2.3%增加到2021年的8.1%。2020年第一季度由于疫情的影响为负增长,但随着疫情的有效控制,整个2021年GDP的增速都恢复到正常水平。2022年上半年,第一季度GDP增速为4.8%,第二季度为0.4%。总体来看,虽然疫情对于经济的影响十分显著,但我国经济发展仍然韧性十足。与民生息息相关的全国商品零售总额及增速总体发展平稳,受到疫情影响的波动比较小。

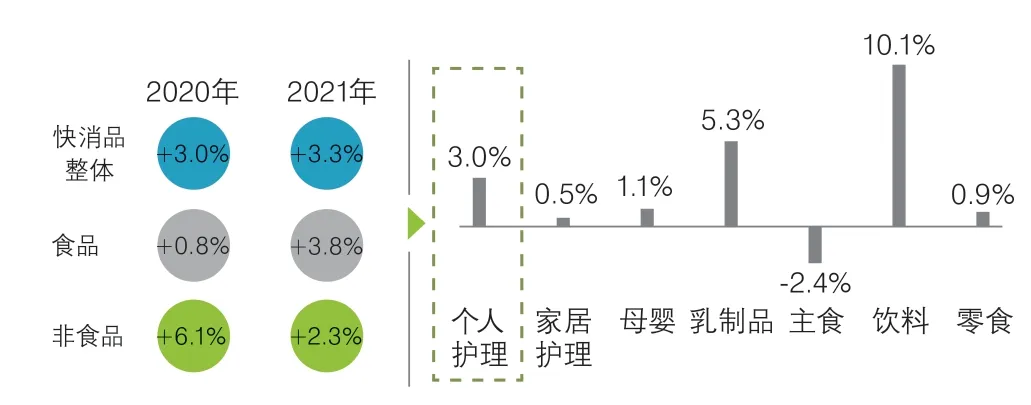

据尼尔森IQ零售研究显示,2021年快消品整体销售额的增速和2020年趋同,增速保持3%以上,2021年销售额更是达到3.3%,略好于2020年。按食品品类和非食品品类划分,2020年快消品销售额的增长是由非食品品类带动的,增速达6.1%。2021年,随着疫情的有效控制,线下消费场景逐步恢复,食品品类销售额增长3.8%,成为了2021年快消品品类销售额增长的主要驱动因素。

2021年非食品品类中,个人护理品类销售额增速为3%,基本与大盘持平。从行业整体分析,全渠道的女性卫生用品销售额增速高于婴儿纸尿裤,同样高于生活用纸。线下市场,湿巾产品销售额增速最值得关注。

图1 2020—2021年快消品整体销售额及各品类销售额增速

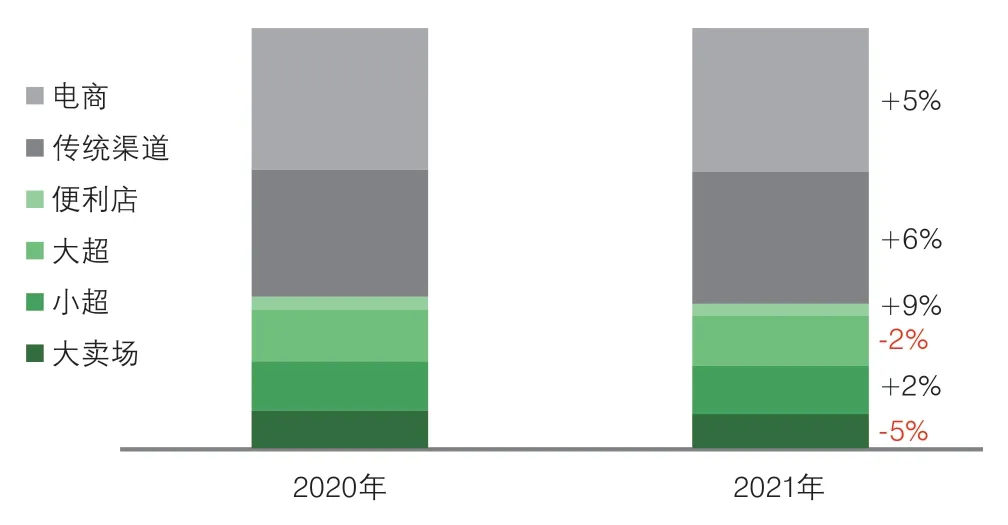

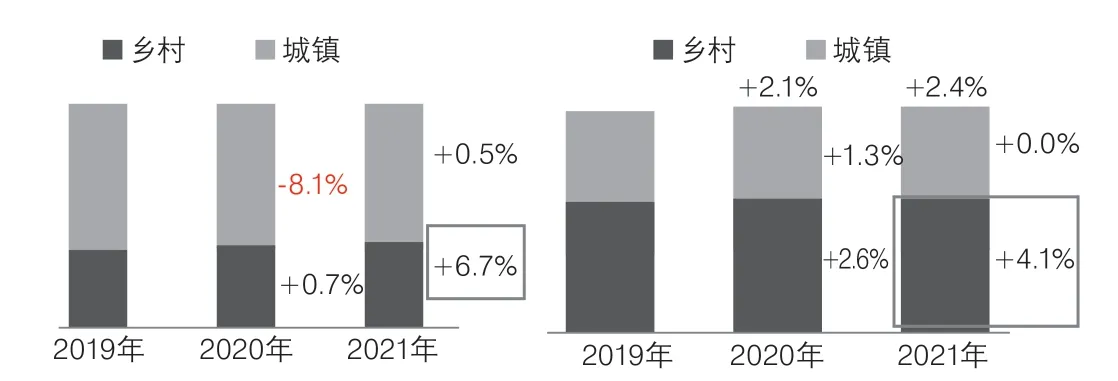

通过尼尔森分析可知,2021年中国快消品市场全年3%增速主要来源于以下几个方面:第一,企业层面,整体销售额增长主要来自于大型和中型品牌,在经济波动背景下,领军企业的抗风险能力更强,疫情后的恢复能力更快,销售额增长主要由大众品牌驱动。第二,渠道层面,整体销售额增长主要来自于便利店渠道以及传统渠道等近场业态。第三,区域层面,乡村地区销售额的占比增长率和店铺数量的增长率,均高于城镇市场,即便在疫情的打击下,乡村地区的增长率依然强劲,涨幅分别达6.7%和4.1%。与此同时,乡村消费者目前呈现溢价消费的趋势。产品生产企业的渠道下沉,除了下沉到地级市、县级市,还应注重乡村市场渠道的铺设。

图2 2020—2021年快消品各渠道占比与销售额增速

图3 2019—2021年快消品线下渠道销售额占比及零售店铺数量

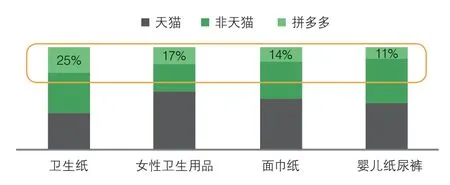

在电商平台方面,天猫仍然是卫生纸、女性卫生用品、面巾纸和婴儿纸尿裤的主要销售平台,但各个品类在拼多多的电商平台销售额份额逐步提升,均超过10%,其中卫生纸最为明显,销售份额占比达到了25%。

图4 2022年1月线上渠道分平台各品类销售额占比

除电商平台之外,O2O渠道也得到了广泛关注。近年来的O2O渠道销售额增速为双位数,甚至三位数。为此,尼尔森2022年专门针对O2O渠道进行了监测,结果显示整体O2O渠道在线下的销售额占比增速仍然是个位数。进一步研究发现,线下渠道和O2O渠道的热销品类重合度非常高,但不存在竞争关系。线下零售渠道更多集中在非工作日的时间段,O2O渠道更多集中在工作的时间段。未来,O2O渠道会成为线下零售场景的时间和空间的延伸,两者是互补的关系。

2 生活用纸市场洞察与分析

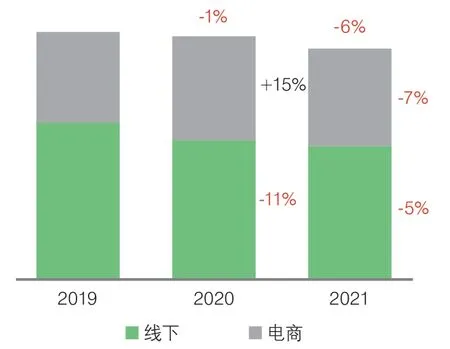

从图5可知,2019—2021年生活用纸全年全渠道规模有所萎缩,2021年全品类销售额的规模达到了557亿元,相较2020年的590亿元,减少了33亿元。其中,线上销售额占比达到了42.1%,增速放缓,从2020年的15%转化为2021年的-7%。线下市场逐步回暖,跌幅收窄,从2020年的-11%上升为2021年的-5%。

图5 2019—2021年线上线下生活用纸市场销售额增速

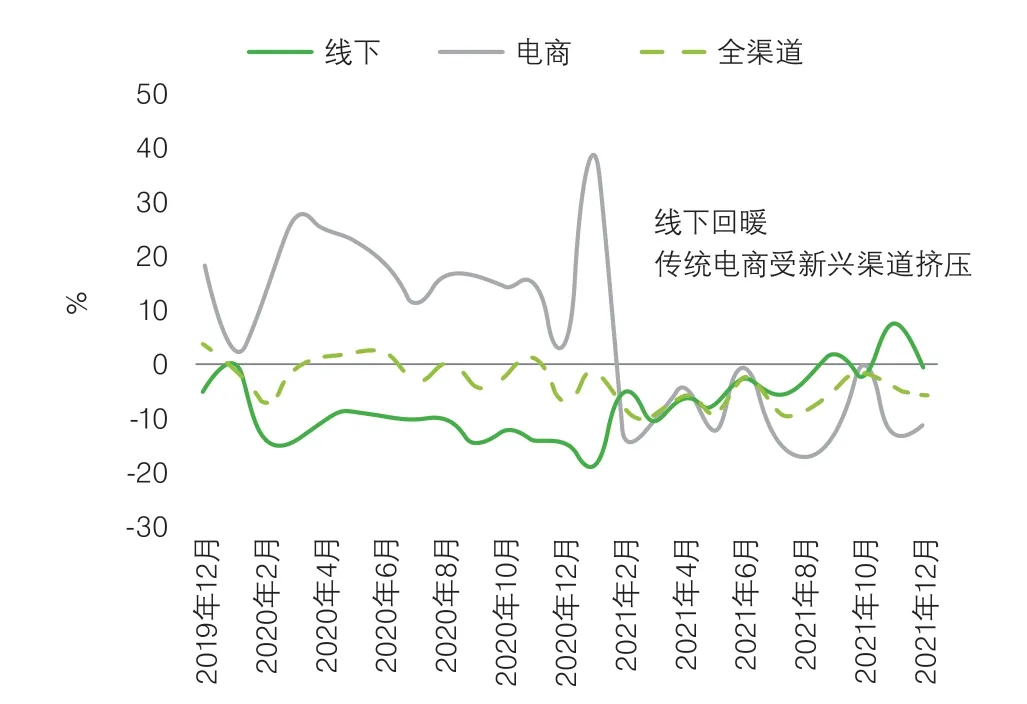

从图6可知,2021年,传统电商受到了新兴渠道的挤压,包括京东、天猫、拼多多、O2O以及直播电商等。尼尔森通过对头部品牌直播的表现研究,发现直播电商更应该关注爆品率,而不是直播的频率。对于厂商而言,直播的选品以及执行的策略都对厂商提出了更高的要求。

图6 2020—2021年线上线下生活用纸市场销售额增速

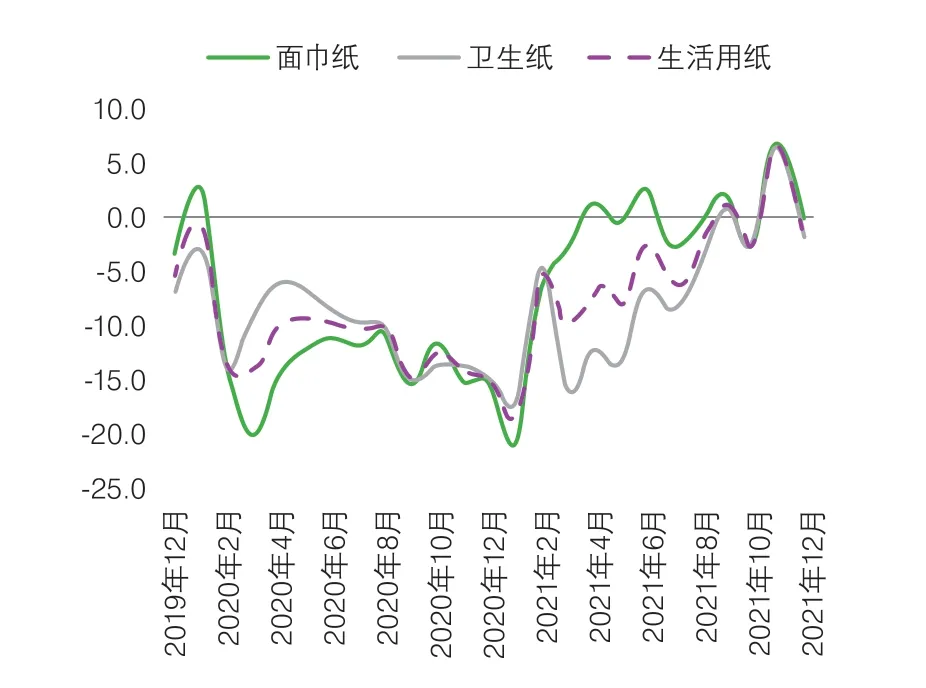

全国线下渠道卫生纸的销售额占比要高于面巾纸,达到53.1%,面巾纸销售额占比46.9%。两大品类线下渠道销售额目前仍然呈现萎缩的状态。

图7 2019—2021年线下生活用纸(分品类)销售额增速

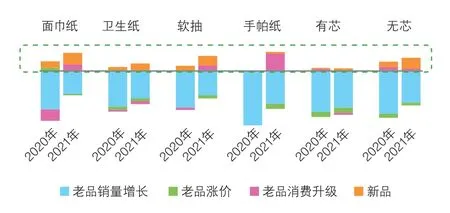

在生活用纸全品类线下渠道销售额萎靡的情况下,消费升级和新品仍是生活用纸增长的主要驱动力。对于新品而言,软抽面巾纸和无芯卫生纸类产品的增长相对较好,可优先把握,厂商可通过加快产品层数的替换,推进产品结构升级。关于消费升级方面,高端纸的市场进一步增长,其中立体压花纸和高端加厚纸引领增长,乳霜纸在线下的拓展力度仍然较小,有发展空间。

渠道方面,除了便利店以外,生活用纸线下全渠道均有所萎缩。新品的线上和线下同步推进、老产品的消费升级,将会成为生活用纸企业未来的主要发力点。

图8 2020—2021年各品类生活用纸销售额增长驱动因素

3 卫生用品市场洞察与分析

(1)婴儿纸尿裤的市场洞察与分析

2016年至2020年,我国新生儿出生人口持续下滑,下滑趋势逐步明显,虽然国家陆续出台了二孩和三孩政策,但从结果上来看,对于出生人口的数量影响还是相对有限,这也直接导致了我国母婴用品行业逐步从增量市场的红利,转变为存量市场的竞争。随着我国城镇化的推进,婴儿纸尿裤的渗透率逐年增长,但婴儿纸尿裤的日均用量相较于日韩以及欧美等国家仍然有一定的发展空间。

图9 2009—2019年婴儿纸尿裤渗透率变化

虽然近几年的新生人口数量在下滑,但2021年婴儿纸尿裤全渠道的销量仍然持平,这得益于渗透率逐年增长和日均使用量的差距,全年销售额294亿元,线上渠道销售额占比53%,母婴渠道销售额占比40%,消费者更倾向于便利的线上渠道和更为专业的母婴渠道。母婴渠道的销售额占比逐年提升,进一步分析可知,主要增长来源于线下城市和乡村地区的母婴店新开店数量增长。

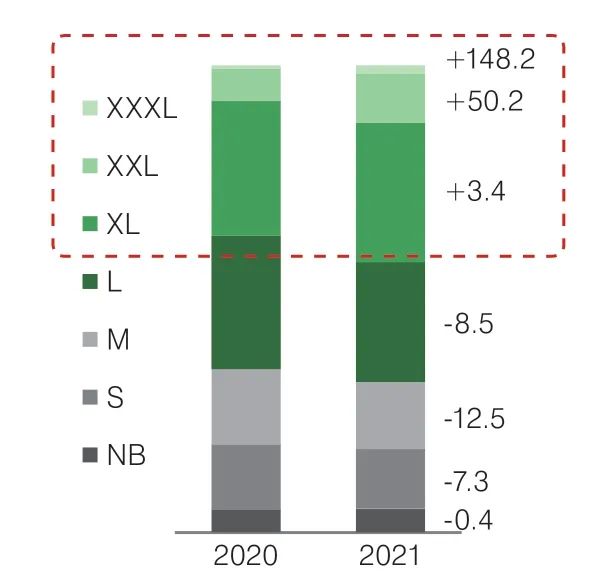

从图11可知,婴儿纸尿裤穿戴年龄持续延长,XXXL、XXL、XL等大码产品的占比和增幅是拉动整个品类增长的主要驱动力。奶粉等其他婴儿用品的增长现象也类似,穿戴年龄的延伸成为了婴儿用品突破增长瓶颈的关键点。

图10 2020—2021年各渠道婴儿纸尿裤销售额占比

图11 2020—2021年不同码数婴儿纸尿裤销售量占比及增幅

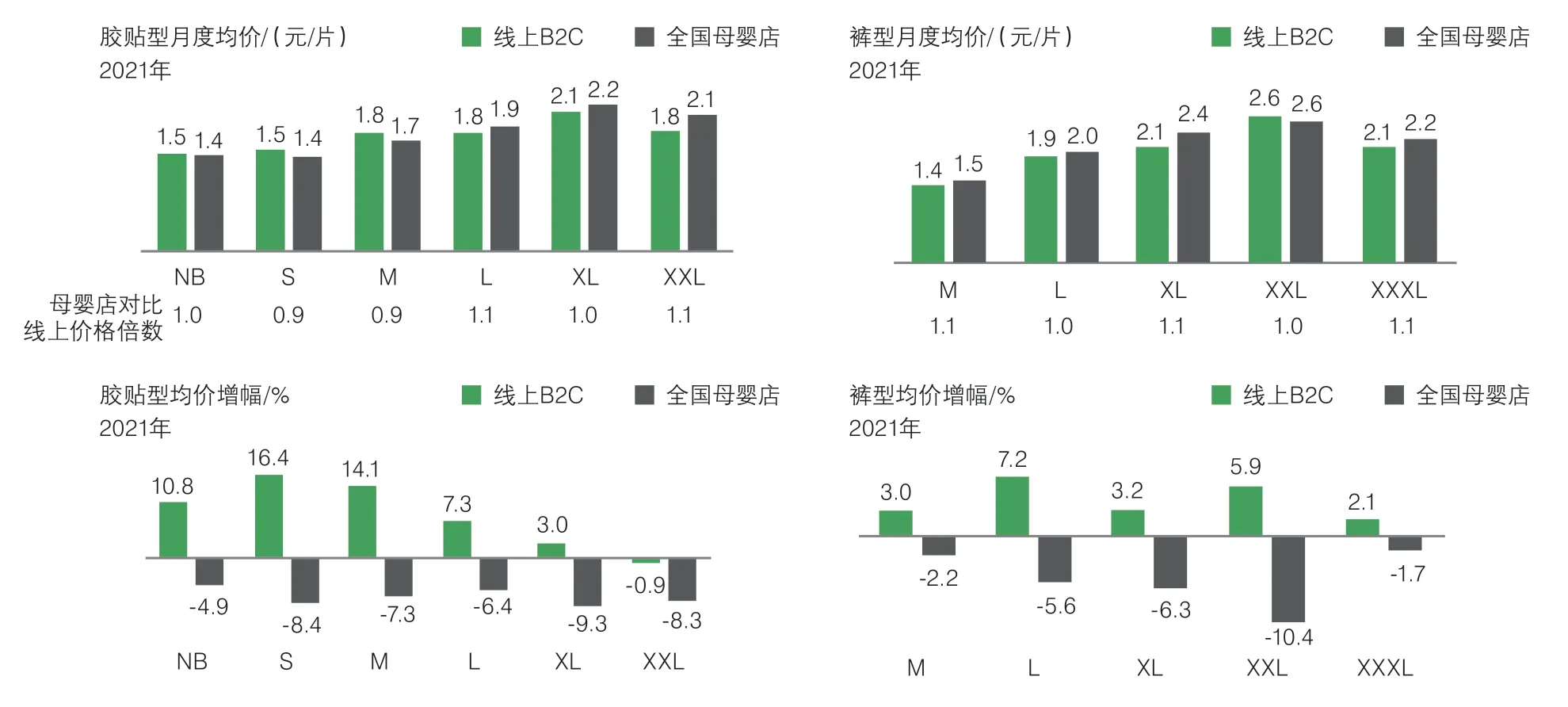

从图12和图13可知,婴儿纸尿裤的线上和线下销售价格走势截然不同,线下均价增幅一路下挫。线下母婴渠道,婴儿拉拉裤月度均价略胜一筹,产品占比明显提高,厂商通过产品升级,产品的全新组合,给品类带来全新的消费驱动力。超高端产品主打高科技面料,提升溢价空间。

图12 2021年婴儿纸尿裤线上B2C和线下母婴店分类型月度均价和均价增幅

图13 2020—2021年线下母婴渠道婴儿纸尿裤分类型销售量增幅

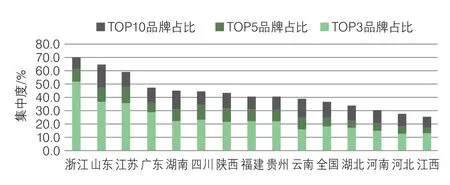

品牌竞争方面,消费者对于婴儿纸尿裤的品牌意识相对较弱,在相对集中的母婴品类赛道中,机会较多。品牌集中度方面,按省份划分,浙江,山东,江苏等省份的品牌集中度较高,竞争较为激烈,反而人口大省河南、河北、江西等省份的品牌集中度较低,商机更多。

地域方面,将全国母婴店按东、南、西、北4个区域市场划分,西部市场的母婴店增速最快。东部市场和北部市场的增速趋同,市场集中度较高,日系品牌市场占有率明显。南部市场和西部市场品牌集中度远低于东部市场和北部市场,区域品牌的增长领跑。整体来看,在婴儿纸尿裤品类,本土品牌在全国市场占有率仍然保持领先,同时本土品牌也有抢占上线城市母婴渠道进口厂商份额的趋势。

图14 2021年线下母婴渠道婴儿纸尿裤集中度

(2)卫生用品市场洞察与分析

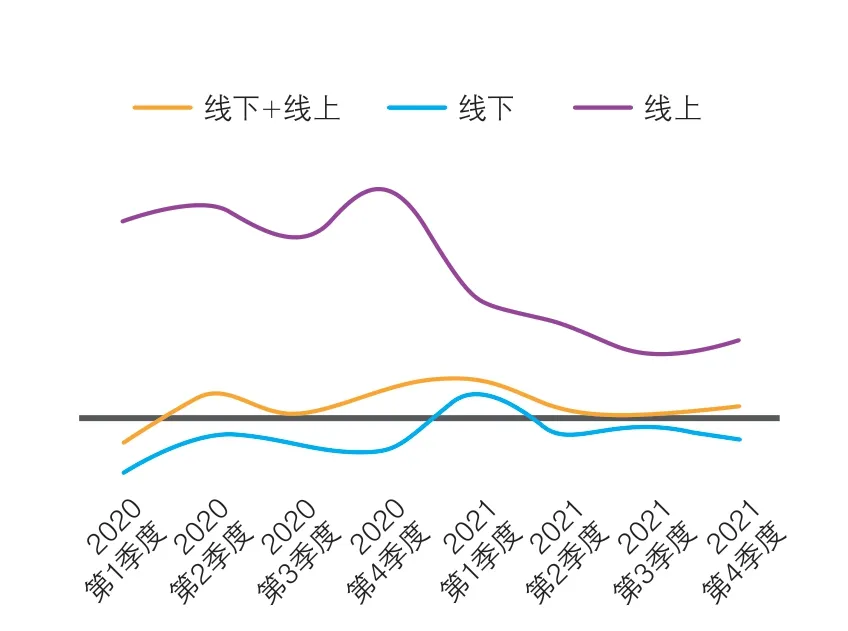

女性卫生用品在全渠道的销售额增速加快,整体增速从2020年的1.1%提升到2021年的2.6%。线下渠道依靠老产品销量萎缩收窄与结构升级恢复基本止跌,从2020的-5.5%提升到了2021年的-0.7%。线上渠道的增长相对放缓,2021年降速至14%。按季度对比,2020—2021年线上渠道的增速优于线下渠道。在整体增速放缓的背景下,2021年无论是618还是双11,线上渠道的销量仍然创下了新高。线下渠道,全年呈现复苏的趋势。

图15 2020—2021年线上和线下渠道女性卫生用品销售额增幅

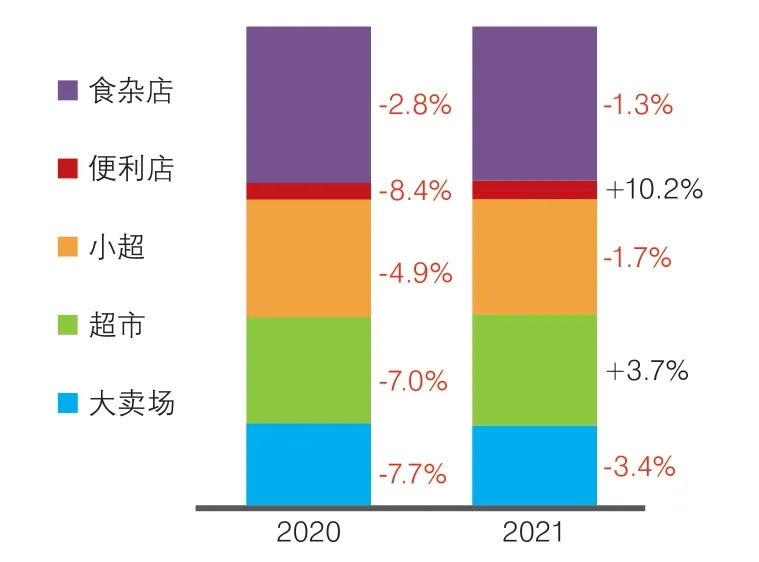

全国卫生巾市场中,现代渠道占比70%,包括大卖场、大超市、小超市、便利店、食杂店等,其中便利店取代了食杂店成为2021年增速最快的线下渠道,大超市也恢复了正向增长。

图16 2020—2021年卫生巾市场分渠道销售额占比及同比增长率

从不同等级市场卫生巾销售额中的占比和增速来看,仍是城市区域贡献较大,占比超过65%。2020年由乡村区域带动增长,2021年县级市和省会城市成为带动整体品类增长的主要驱动区域。

图17 2020—2021年卫生巾市场分城市级别销售额占比及同比增速

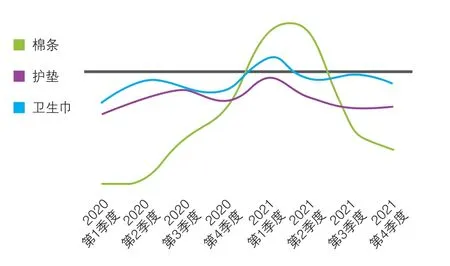

女性卫生用品线下分品类对比,全品类销售额增幅由2020年的-5.5%回暖至-0.7%。卫生巾销售额增幅由2020年的-5.3%提升至-0.3%,护垫销售额增幅由-8.2%提升至-7.2%,卫生棉条销售额增幅由-22.8%提升至-5.8%,但卫生棉条的整体市场份额占比较小,仅有0.7%。从图18中可知,卫生巾、棉条依靠上半年回暖萎缩收窄,护垫颓势继续。

图18 2020—2021年女性卫生用品线下渠道分品类销售额增幅

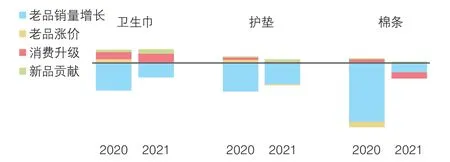

根据尼尔森IQ零售研究数据显示,2021年卫生巾销售额止跌,主要来自于老款产品销量萎缩的收窄。2020年尼尔森提示厂商可以选择将老款产品升级大包装的方式去刺激市场,从2021年的数据来看,这样的方法的确激发了市场的活力,取得了一定的成效。卫生巾、护垫以及棉条三个品类横向比较,消费升级和新品也是驱动品类增长的主要动力。

图19 2020—2021年女性卫生用品销售额增长驱动因素

图20 2019—2021年女性卫生用品创新关键词时间轴

2019—2020年女性卫生用品创新关键词主要有“极薄”、“纯棉”、“便携”、“裤型”等,2021年女性卫生用品的创新关键词仍然是“棉”、“裤”为突出的重点,并且在产品中,厂商通过消费者利益点的强化来凸显自己新品的价值。

新品的数量和贡献方面,2021年与2020年对比新品的数量下降79%,新品的贡献率增长50%。在新品贡献占比中,“极薄”、“裤型”的重要性持续提升,“纯棉”缩小、“超长”回暖。回归到产品本身,呈现以下几个方面:第一,夜用型产品正在恢复增长,主要由裤型产品领涨,日用型产品萎缩,有明显的收窄趋势,主要由迷你巾领涨。第二,裤型产品正在加速成长,占比提升4~5个百分点,由均码和大尺码带动,其中2、4、5片中规格产品驱动增长。第三,超长夜用产品恢复慢速增长。第四,极薄产品恢复快速增长,超薄萎缩收窄,棉面、纯棉均小幅回升,网面仍然呈现快速下滑的趋势。第五,日用型产品、夜用型产品均为超高端产品领涨,夜用型尺寸在340mm以下尺寸的产品,呈现中间价格段产品萎缩收窄,高价格段的产品恢复快速的增长。夜用型尺寸在340mm以上的产品,高价格段产品恢复增长较快,低价格段产品稳增,中间价格段产品萎缩。

综上所述:2021年快消品市场,整体呈现3%的小幅上涨,线上渠道和线下渠道增速趋同,线下渠道的近场业态、便利店渠道以及传统渠道值得大家关注,主要增量空间来源于新兴渠道以及县、地级市以下城市。

生活用纸市场,整体品类呈现下滑的趋势,线上渠道表现欠佳,线下渠道开始回暖。在存量竞争中新品及结构升级,成为厂商寻找未来增长点的突破口。

婴儿纸尿裤市场,整体品类发展相对比较平稳,线上的B2C渠道,线下的母婴店渠道以及地级市和下线城市,将会成为未来厂商作战的主要战场,年龄段的延伸,将带动大尺码纸尿裤的增势,会成为厂商突破的关键点。消费者品牌偏好低,同样会为新兴的本土厂商发展提供机会。

女性卫生用品市场,品类整体呈现小幅增长,卫生巾仍是主流产品,棉条的发展有待观察。裤型卫生巾仍然是主要增长点,拉动品类整体增长。未来创新和产品升级会成为品类发展的主要驱动因素。