我国股票市场的财富效应研究

程 超

(北京大学 经济学院,北京 100091)

一、引 言

随着股票市场规模的增长,股票市场对实体经济是否产生影响以及如何产生影响日益引起政策制定者和学界的关注,居民股票资产的财富效应是其中一个重要的研究方向。

对财富效应的实证研究面临挑战,因为即使家庭消费与财富之间存在正相关,也未必是财富效应的结果。财富效应的理论基础是生命周期模型,作用机制是资产价格上涨增加了家庭的净财富,提高了家庭在整个生命周期的预算约束,家庭因此选择提高当期和未来的消费。为与其他作用机制区分,下文将上述作用机制称为直接财富效应。除了直接财富效应之外,可能导致家庭财富与消费存在正相关关系的作用机制还包括:第一,共同因果关系。家庭消费和股票价格同时受到未来经济增长前景和收入预期等其他因素的影响[1]。第二,信贷约束。对于面临信贷约束的家庭来说,资产价格的上涨会提高其获取信贷的能力,从而能够更好地在其生命周期内平滑消费以实现效用最大化,这可能带来当期消费的提升[2]。第三,预防性储蓄。由于未来可能发生负面的收入和财富冲击,家庭会有动机进行预防性储蓄。而当家庭拥有的股票财富价值提升时,家庭可能降低在其他资产上的预防性储蓄并提高消费[3]。

区分以上不同的影响机制是重要的。首先,如果股票财富与消费之间仅存在正相关关系,不存在因果关系,那么股价变动未必伴随着家庭消费的变化,这取决于股票价格变动的驱动因素是否也影响消费。在这种情况下,股票价格对货币当局的意义可能仅是一个信号作用。其次,在实证研究过程中,如果不能妥善应对经济增长前景等变量导致的共同因果关系,可能导致内生性问题。此外,即使股票价格与家庭消费之间存在因果关系,不同的作用机制意味着不同类型的家庭会受到不同的影响,其政策含义也存在区别。

早期海外学者的实证研究通常基于宏观时间序列数据和协整方法[4,5],发现发达市场金融资产的边际消费倾向在0.03-0.06。国内学者基于宏观数据的研究未能达到一致的结论[6-8]。

基于宏观时间序列数据的实证研究能够展示财富与消费之间的长期相关性,也能识别哪些变量在短期中表现出误差修正行为,但很难有效地解决内生性问题,也不能告诉我们财富与消费相关性背后的具体作用机制。基于微观数据的实证研究能够更好地解决这两方面的问题。现有基于家庭调研数据的实证研究大都支持金融资产和房产资产都对家庭消费产生显著正影响,但对消费弹性系数以及边际消费倾向的估计结果差异较大[9-14]。

与国内现有基于微观数据的财富效应研究文献相比,本文力图在以下几个方面有所创新。第一,大多数国内文献的研究重点是家庭房产财富对消费的影响[15-17],即使将家庭金融资产纳入研究范畴,也没有进一步拆分出股票资产的财富效应[18,19]。本文专门考察家庭股票资产的财富效应,将房产和其他金融财富作为控制变量。第二,现有文献在考察金融资产与家庭消费的关系时,并未探讨相关性背后的具体作用机制。相比之下,本文通过引入额外的控制变量排除共同因果关系,并通过分样本研究区分直接财富效应与预防性储蓄动机。第三,资产买卖交易导致的资产价值变动可能导致估计结果存在偏差,现有国内文献并未考虑这个问题。在稳健性检验中,本文引入股票投资收益代替股票资产作为解释变量,发现参数估计结果是稳健的。

二、理论模型

首先,构建一个家庭无限期消费决策的模型。对于一个代表性家庭来说,在t期,家庭期内效用函数仅取决于当期的家庭消费c以及衡量家庭各方面特征和偏好的变量向量z,并满足CRRA(常相对风险厌恶系数)。具体的效用函数如式(1)所示,其中,γ(z)代表家庭的相对风险厌恶系数。为保证效用函数二阶导数为负,假设γ(z)是正值。α(z)衡量家庭的人口数和人口结构。

(1)

同时,家庭消费、收入和资产需满足如下预算约束。

ct+At≤wt+RtAt-1

其中,wt是家庭在t期的收入,At-1和At分别表示家庭在t期期初和期末的总资产,Rt是t期资产的总回报率。

如式(2)和式(3)所示,家庭通过选择最优的消费和资产以最大化整个生命周期的效用。

(2)

s.t.ct+At≤wt+RtAt-1

(3)

一阶条件(欧拉方程)如式(4)所示。为简化起见,假设家庭的相对风险厌恶系数是常数γ。欧拉方程反映了标准生命周期模型的核心思想,即家庭试图使折现后各期消费的边际效用保持不变。

(4)

也可以将欧拉方程改写成式(5)和式(6)。其中,et+1代表来自资产投资回报率、收入以及家庭特征层面的各类冲击。

(5)

Et(et+1)=0

(6)

进一步做如下假设:

α(zt)=exp(αz)

基于以上假设,对欧拉方程做对数线性化处理得到式(7):

(7)

(8)

Et(ut+1)=0

欧拉方程能够揭示家庭跨期消费决策的主要原理,例如资产投资回报和家庭特征变量对消费决策的影响。然而,为了量化家庭消费与家庭财富以及收入之间的关系,仅依靠最优化问题的一阶条件是不够的,因为家庭财富和收入对消费的绝对金额(而非一阶差分)产生影响。因此,下文将推导关于家庭消费的解析解,即消费方程。

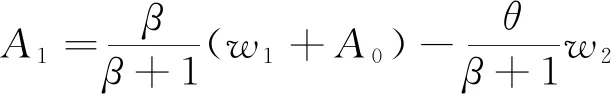

考虑一个简单的两期家庭消费决策模型,主要假设包括:第一,代表性家庭的期内效用函数是对数形式的;第二,家庭的预算约束与式(3)形式相同;第三,家庭没有遗赠的动机,因此A2为0;第四,家庭第二期总投资收益率R2是外生随机的,可能的取值包括RL和RH,概率分别为π和(1-π),家庭在两期的工资收入w1和w2以及第一期初的资产禀赋A0是外生的。

因此,代表性家庭的效用最大化问题如下:

maxu(c1)+βu(c2)

(9)

u(c)=lnc

c1+A1≤w1+A0

(10)

c2+A2≤w2+R2A1

(11)

A2=0

(12)

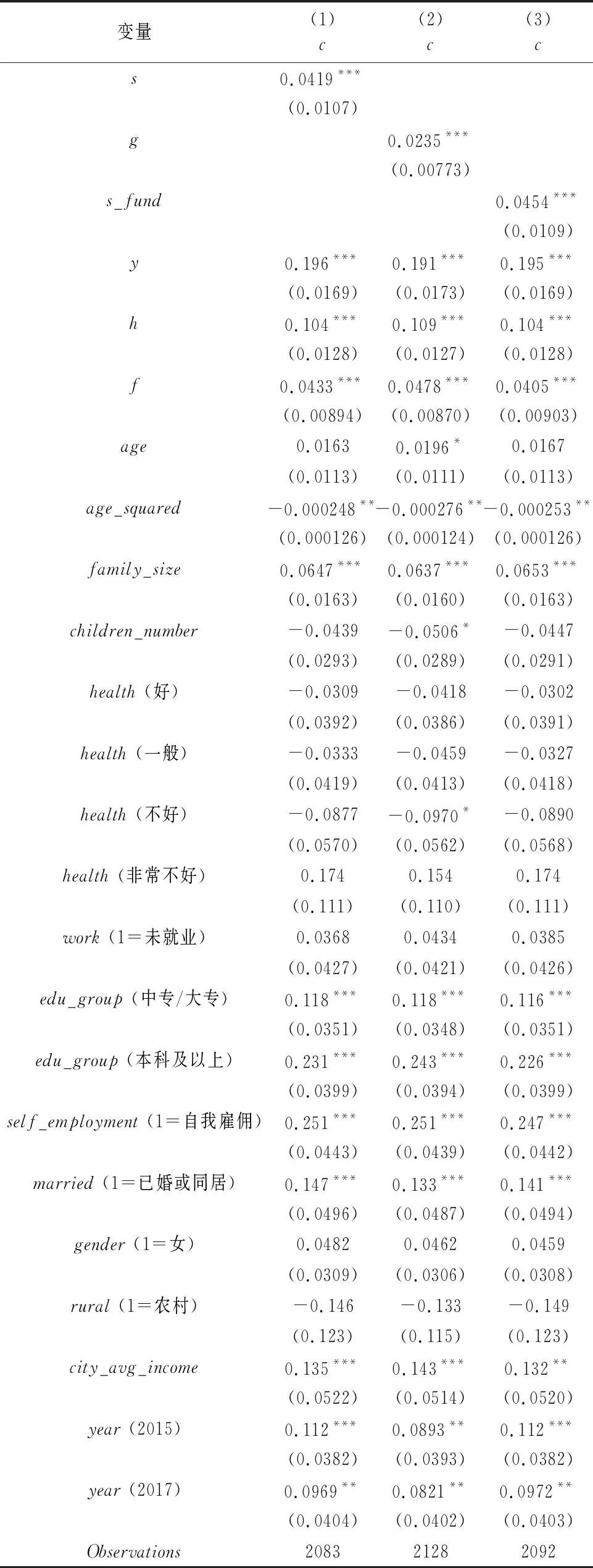

R2∈(RL,RH),Pr(R2=RL)=π,0 一阶条件如下: (13) 结合预算约束,可得: (14) (15) 在第二期, c2i=w2+RiA1,i=L, H (16) 根据式(14)、式(15)和式(16),可以得到以下三个推论。第一,家庭所持资产A0和A1分别对消费c1和c2产生正影响。根据生命周期模型,家庭资产的增加提高了预算约束,家庭因此选择提高消费以获得更高的总效用,即直接财富效应。这是下文实证分析将验证的主要理论假说。第二,家庭当期收入w1和未来收入w2均对当期消费c1产生正影响,因为工资提升也放松了预算约束。第三,虽然简化模型并未引入家庭特征变量向量z,但家庭财富和收入对消费的影响效应依然受到家庭异质性β的影响。家庭越有耐心(β值更大),储蓄和投资的意愿越强,当期收入和资产的边际消费倾向就越低。 本文主要采用CHFS(中国家庭金融调查)数据,样本期间是2013-2017年。 第一,家庭总消费,采用CHFS问卷中各项家庭消费支出之和,包括家庭的食品支出、生活用品和服务支出、衣着支出、交通费、通信支出、文化娱乐支出、教育培训支出、医疗支出和其他家庭消费支出。第二,股票资产,即家庭持有股票资产的市值,不包含家庭股票账户中的现金余额。在稳健性检验中,分别使用股票投资收益以及股票资产与基金资产之和代替股票资产作为解释变量。第三,家庭总收入,包括家庭的年度工资性收入、农业经营收入、工商业经营收入、转移性收入和其他收入。主要回归变量的定义和描述统计分析见表1。 表1 主要变量的定义和描述统计分析 本文采用如下实证模型。 ci,j,t=β0+β1si,j,t+β2yi,j,t+β3hi,j,t+β4fi,j,t+ β5Zi,j,t+β6wj,t+φj+ηt+εi,j,t (17) 相较于第二部分的理论模型,此实证模型进行了两方面的改动。第一,借鉴现有文献常用的方法[12,20,21],对被解释变量、解释变量和核心控制变量取对数,这与标准生命周期模型也是一致的。第二,将总财富拆解为不同类型的财富,并分别进行对数线性化处理,以分别考察股票和其他类别资产对消费的影响[22-24]。 式(17)中,被解释变量ci,j,t是地区j的家庭i在t期总消费的对数;解释变量si,j,t是家庭i所持有的股票资产市值的对数,其系数β1代表家庭股票财富对消费的影响,即股票财富的消费弹性系数,是本文主要关注的参数。 此外,本文还加入了四类控制变量:第一,家庭年收入的对数值yi,j,t。第二,家庭的其他资产,包括住房资产hi,j,t以及除股票外的其他金融资产fi,j,t。第三,家庭特征变量,包括户主年龄、户主年龄的平方、家庭人口数、家庭未成年人数量以及户主的健康状况、婚姻状况、就业状态、最高学历、性别和是否是城镇家庭。家庭特征控制变量的选择也借鉴了现有文献的设计,这些家庭的异质性可能对消费习惯和投资行为产生重要影响。其中,加入户主年龄的平方的原因是,随着年龄的增长,家庭消费的变化通常是“驼峰”型的[25]。第四,家庭消费可能受到宏观和地区经济因素的影响,并且这些因素可能同时对家庭的股票财富产生影响,为避免内生性问题,在控制变量中加入了年份固定效应ηt、家庭所在城市j的平均收入wj,t和地区固定效应φj。 对于本文的识别方法,存在三方面潜在威胁。 第一,经济增长前景、利率和宏观调控政策等宏观经济变量可能同时影响股票价格[26]和家庭消费,导致β1识别的信息不仅是股票财富增加带来的财富效应,也包括宏观经济变量对家庭消费行为的影响。为解决这个问题,本文加入了年份固定效应,以控制不同年份的宏观经济冲击和政策冲击;同时,加入了家庭所在地区的平均收入和地区固定效应,以控制不同地区的不可观测因素造成的影响。 第二,家庭异质性特征可能同时影响家庭的股票财富量和消费行为[27,28]。本文加入多个角度的家庭特征变量作为控制变量。 第三,家庭股票财富的变化可能有两种来源:第一种是股票的投资损益,是股票资产变化的“被动部分”;第二种是股票的买卖交易,是股票资产变化的“主动部分”。前者导致的股票财富冲击是本文的研究对象,可能导致直接财富效应、预防性储蓄和信贷约束改变。而后者只是家庭资产配置的结果,虽然家庭的股票财富发生变化,但是总财富不变。如果家庭股票资产的变动包含买卖交易的影响,那么对财富效应的估计结果可能存在偏误[29],并且这种偏误的影响方向并不确定。为解决这一问题,在稳健性检验中,借鉴Attanasio等(2009)[20]的方法,使用股票投资收益代替股票资产市值作为解释变量,参数估计结果是稳健的。 式(17)的参数估计结果见表2的列(1)。结果表明,股票财富对家庭消费产生显著正影响,弹性系数估计值为0.0419,在1%水平上显著。即当股票财富增值10%时,家庭消费会提高0.419%。此外,家庭的房产财富、其他金融资产和收入也对消费产生显著的正影响,弹性系数估计值分别为0.104、0.0433和0.196。 表2 股票财富效应的实证分析结果 此外,如式(18)所示,基于消费弹性系数的估计值计算边际消费倾向,可得股票资产的边际消费倾向估计值为0.0269,即当股票资产增加10000元时,家庭年消费增加269元。类似地,可以计算得到家庭房产财富和其他金融财富的边际消费倾向估计值分别为0.0057和0.0206。其他金融财富的边际消费倾向与股票资产类似,房产财富的边际消费倾向则显著低于金融财富,这可能与房产财富既是投资品也是消费品的特殊属性有关。 (18) 关于家庭特征变量的参数估计值,有几个有趣的发现。第一,年龄对家庭消费产生正影响,而年龄平方项的参数估计值为负,即在家庭的生命周期中,消费确实呈“驼峰”型。第二,户主受教育水平是决定家庭消费的重要变量,受教育水平越高,平均家庭消费越高。受教育水平是家庭持久收入的有效代理变量[30],这一估计结果可能代表持久收入越高的家庭,消费就越高。第三,户主为自我雇佣的家庭消费显著更高。对于经营自有生意的家庭来说,家庭支出和经营性支出有时难以清晰地区分,这可能是导致自雇家庭平均消费更高的原因。为排除这种测量误差的影响,下文稳健性检验剔除了户主为自我雇佣的样本家庭,发现参数估计结果是稳健的。 1.解释变量的定义。如上文所述,股票买卖交易带来的股票资产变动可能导致参数估计偏误,因此我们采用股票投资收益代替股票资产市值作为解释变量,估计结果见表2列(2)。股票投资收益对家庭消费产生正影响,弹性系数估计值为0.0235,在1%水平上显著。 此外,还使用股票资产与基金资产之和代替股票资产作为解释变量,估计结果见表2列(3),消费弹性的估计值为0.0454,在1%水平上显著。 控制变量的参数估计结果也都与主回归类似。 2.剔除收入极值样本。收入最高和最低的群体更有可能受到暂时性的收入冲击,对参数估计结果造成干扰[12],因此本文考察剔除收入极值样本后的估计结果。具体而言,排除收入最高的5%或10%以及收入最低5%或10%的样本家庭,重新对式(17)进行估计。股票资产的消费弹性系数估计值仍是正的并且在统计上显著,但参数估计值略低于主回归,这可能是由于最富有的家庭样本被剔除了。富裕家庭资产配置中的股票占比通常更高,因此股票资产的消费弹性也可能明显高于一般家庭,但边际消费倾向则未必更高。作为验证,本文计算了剔除收入极值样本后的边际消费倾向。剔除收入最高的5%和收入最低5%的样本家庭之后,股票资产的边际消费倾向估计值为0.0242;剔除收入最高的10%和收入最低的10%的样本家庭之后,股票资产的边际消费倾向估计值为0.0271,均与主回归结果十分接近。 3.剔除样本期间婚姻和家庭人口数发生变化的样本。婚姻状态和家庭人口结构的变化可能导致家庭的消费习惯和投资方式发生重要变化,剔除样本期间婚姻状态和家庭人口数发生变化的样本,所有参数的估计值的显著性都与主回归一致。 4.剔除家庭户主为自雇的样本。剔除户主为自我雇佣的家庭,包括经营个体或私营企业、自主创业或者开网店的家庭。对于自我雇佣的家庭来说,很难区分消费支出和经营性支出,也很难区分私人财富和公司财富[13]。所有参数的估计值的显著性都与主回归一致。 5.聚类稳健标准误。由于控制变量包含与家庭所在地区相关的变量(家庭所在地区、家庭所在城市平均收入),这些变量与被解释变量的加总层级不一致,考虑到同一地区家庭经济行为的相关性,本文考察了基于家庭所在地区的聚类稳健标准误的回归结果,参数估计值的显著性与主回归一致。 首先,对于本文的研究样本,信贷约束效应的影响是有限的。信贷约束效应的作用机制是家庭基于增值的股票资产获取额外的信贷,并用于增加消费[10]。然而,我国内地普通居民基于股票财富获取信贷并用于消费的情况非常少见。2018年1月12日发布的《股票质押式回购交易及登记结算业务办法(2018年修订)》规定对于股票质押式回购交易,“融入方首笔初始交易金额不得低于500万元”。在此之前,券商等金融机构开展质押式回购业务的客户资产门槛通常最低是50万元,本文样本家庭中符合这一资产门槛的仅有9%。剔除这部分样本之后,参数的估计结果与主回归类似,股票财富对家庭消费产生显著正影响,弹性系数估计值为0.0422,在1%水平上显著。 接下来,重点区分直接财富效应与预防性储蓄动机。如上文所述,预防性储蓄动机的重要推论是消费方程是凹函数。持久收入越低的家庭,预防性储蓄动机越强,其消费对财富冲击越敏感。家庭的收入、资产和受教育水平都与持久收入密切相关,能够作为持久收入的代理变量[12,30]。相反,如果预防性储蓄动机的影响不显著,即直接财富效应才是股票资产与消费相关性背后的主要作用机制,那么边际消费倾向与家庭的财富及收入水平无显著关联[25]。基于此,本文提出以下研究假说: 假说一如果存在预防性储蓄动机,那么持有资产越少的家庭消费对股票财富冲击越敏感,边际消费倾向越高。 假说二如果存在预防性储蓄动机,那么收入越低的家庭消费对股票财富冲击越敏感,边际消费倾向越高。 假说三如果存在预防性储蓄动机,那么最高学历越低的家庭消费对股票财富冲击越敏感,边际消费倾向越高。 为检验以上理论假说,将样本家庭分组,并分别基于式(17)进行回归:第一,按照家庭总资产市值将样本家庭平均分为三组,即低资产家庭、中等资产家庭和高资产家庭;第二,按照总收入将样本家庭平均分为三组,即低收入家庭、中等收入家庭和高收入家庭;第三,按照户主最高学历将样本家庭分为三组,高中及以下、中专或大专以及本科及以上。 按照家庭总资产进行分组回归的结果显示,低资产家庭、中等资产家庭和高资产家庭的股票消费弹性系数分别为0.019、0.0126和0.0574,且仅高资产家庭的参数估计结果是显著的。消费弹性系数的差别可能与高资产家庭的股票配置比例更高有关,因此,进一步计算不同组的股票资产边际消费倾向,高资产家庭的边际消费倾向估计值为0.0287,略高于低资产家庭的0.0209,这与假说一相悖。 类似地,考察基于收入和受教育水平的分组回归结果,结论是一致的,高收入和高学历家庭的股票消费弹性系数估计值显著地高于低收入和低学历家庭,高收入和低收入家庭的股票资产边际消费倾向估计值分别为0.0245和0.0316,而高学历和低学历家庭的股票资产边际消费倾向估计值分别为0.033和0.0269。可见,没有证据表明家庭的资产、收入和受教育水平对股票的边际消费倾向产生显著影响。分组回归的结果倾向于否定预防性储蓄机制,支持直接财富效应。 本文研究居民股票资产对消费的影响,结果表明,股票财富对家庭消费产生显著正影响,消费弹性系数估计值为0.0419,股票资产的边际消费倾向估计值为0.0269。此外,基于分组回归分析,排除了预防性储蓄行为和信贷约束效应的影响,提出股票财富影响家庭消费的主要作用机制是直接财富效应。 然而,由于股票财富占我国居民资产比例较低且分布不均等,直接财富效应的作用范围是有限的。基于2013-2017年CHFS数据,股票财富占比样本家庭总资产的比例一直低于2%,且80%的家庭不持有任何股票资产。这可能与国内股票市场在资产质量、投资资金构成和中小投资者保护等方面发展不完善密切相关,导致股票市场在服务居民财富管理需求和促进消费上存在局限性。这也凸显了在股票市场有序推进金融供给侧结构性改革的重要性,通过加强对中小投资者合法权益的保护、提高股票市场违法违规成本、切实提高上市公司质量、引导公募基金等资产管理机构大力发展多元化的权益类产品以及加强投资者教育等措施吸引居民增加对股票相关资产的配置比例,有助于满足居民日益增长的财富管理需求,促进居民更多地分享经济增长的成果。

三、数据和实证研究设计

(一)数据

(二)主要变量定义

(三)实证研究设计

四、实证研究结果

(一)主回归分析

(二)稳健性检验

(三)作用机制分析

五、结 论