上海疫苗产业发展的分析和启示

沈遥

(上海市生物医药科技发展中心 上海 201203)

新冠疫情的爆发促进了全球疫苗产业的飞速发展,催生了新的全球创新疫苗独角兽企业。上海作为中国生物医药研发高地,应把握机会,充分利用研发和产业优势,加速创新和产品升级,积极扩大国际贸易合作,促进上海疫苗产业优质转型和发展。

1 中国疫苗产业现状

2019年全球疫苗总供应量约55亿剂,同年中国疫苗产业年产能超10亿剂,占比近五分之一。新冠疫情暴发后应急疫苗市场迅速增长,2021年7月国新办召开新闻发布会提到,中国新冠疫苗当年产能接近50亿剂,个别供应新冠疫苗企业逐渐成为规模庞大的行业龙头,疫情也带动了二类疫苗市场增长近16%,国内生产企业数量也随之增长至68家[1]。虽然产业规模不断扩大,但我国疫苗产业结构仍呈现“多、小、散”的特点,在研发体系、免疫规划和监管分工等方面既有相应优势,同时也存在一定不足。

我国已经形成了多元化的疫苗技术研发体系,在灭活疫苗、减毒疫苗、重组疫苗等相关领域均有成熟产品,其中灭活疫苗研究位居世界第一梯队;随着近年云南沃森生物技术股份有限公司和深圳康泰生物制品股份有限公司研发的肺炎球菌结合疫苗(pneumococcal conjugate vaccine, PCV)先后上市,我国在多糖蛋白结合疫苗上也获得突破[2]。国内目前已上市疫苗60余种,研发品种国产覆盖率超过98%,仅带状疱疹疫苗尚未实现国产。虽然国内疫苗企业积极布局新技术平台和管线,除新冠疫苗和人乳头瘤病毒(human papillomavirus, HPV)疫苗管线外,多数管线仍处于临床早期,且国内疫苗企业因为数量多,同质化竞争较严重,将加剧产品上市后的竞争。

我国免疫规划疫苗已覆盖包含乙肝疫苗、卡介苗等在内的15种常见传染病疫苗,但根据WHO推荐应优先纳入免疫规划的10种疫苗类别,我国尚有4种没有纳入。2020年,我国免疫规划投入资金超40亿元,但人均水平仍然有待提升。此外,我国疫苗市场监管能力仍显不足,2019年全国国家级药品检查员共800余名,且绝大部分为兼职[3],须进一步充裕监管体系,以适应市场发展的监管需要。

2 上海疫苗产业的现状和支撑条件

2.1 上海疫苗企业已累积一定的生产经验

目前上海共有5家获得预防性疫苗生产许可的企业,生产包括流感、水痘、麻腮风等在内的不同疾病预防,品种覆盖面较少(表1)。从批签发量上可以看出疫情前上海疫苗企业规模小、年批签发量最高仅在千万剂规模。2021年起,上海生物制品研究所有限责任公司和上海上药康希诺生物制药有限公司各自承担部分新冠疫苗生产,年产量将分别可达5亿剂和2亿剂。上海疫苗生产总体以国内市场为主,亟待开发更多具有国内和国际市场需求潜力的疫苗品种。

表1 上海疫苗生产企业情况

2.2 上海陆续布局创新疫苗技术平台

全球疫苗整体发展正从传统疫苗领域向联合疫苗、基因工程疫苗、核酸疫苗以及合成疫苗等创新领域不断突破,上海疫苗企业在这场转型升级中奋力前行,其研发管线已覆盖WHO 2020—2030年全球疫苗市场预测[4]中最具市场需求和市场价值的品种。上海生物制品研究所在病毒类多联多价、基因工程等相关疫苗研发上正取得稳步进展。此外,多家企业布局疫苗研发新技术平台,如上海泽润生物科技有限公司的HPV疫苗平台;斯微(上海)生物科技有限公司、上海蓝鹊生物医药有限公司、云顶新耀医药科技有限公司的信使核糖核酸(mRNA)平台;上海瑞宙生物科技有限公司的广谱多价PCV平台;上海迈科康生物科技有限公司的带状疱疹疫苗和复合佐剂平台;上海羽冠生物技术有限公司针对耐药细菌的合成生物学疫苗平台等。这些从前沿突破到创新迭代,从基础研究到产业化实践的转型使得上海疫苗企业的创新能力得到大幅提升。

2.3 上海疫苗产业上游供应链本土替代初露雏形

上海疫苗生产原材料有国内领先企业可提供上游供给,如一次性使用系统的上海乐纯生物技术有限公司和上海多宁生物科技股份有限公司;不锈钢反应器系统的东富龙科技集团股份有限公司;培养基企业上海澳浦迈生物科技股份有限公司;分离纯化介质的博格隆生物技术有限公司;以及mRNA疫苗生产所需原料酶供应商上海兆维科技发展有限公司等。

国家在《“十四五”医药工业发展规划》和《上海市先进制造业发展“十四五”规划》中反复提及加强产业链协同,保证供应链稳定可靠。本土制造企业在上游产业链的延伸为应对国际物流限制、国外疫苗生产原料垄断、企业生产成本控制、降低生产企业对上游国际供应商的依赖都起到了十分关键的作用。

2.4 强强联合加速上海疫苗产业创新

随着新冠疫苗需求的持续,以及疫苗创新产品产业化需求的增多,在新出台的《疫苗生产流通管理规定》[5]“委托生产”要求的促进之下,一批定位于建设大规模研发生产基地的联合企业在上海成立。上海上药康希诺生物制药有限公司正加速开展重组新冠疫苗的生产和吸入式新冠疫苗的开发;中生复诺健生物科技(上海)有限公司、上海博沃生物科技有限公司等正在建设以mRNA疫苗为代表的创新疫苗研发生产基地;上海复星医药(集团)股份有限公司拟引进德国拜恩泰科(BioNTech)的mRNA技术,并建设生产基地。企业的强强联合,优化资源配置,有力推动上海创新疫苗研发,缩短创新成果的产业化进程,并通过规模化,提升产品质量降低制造成本。

3 上海疫苗研发企业面临的挑战

3.1 本土龙头企业地位缺失,国内市场占有率低

2020年全国疫苗市场规模超450亿元,全国疫苗批签发总量约6.5亿剂,同比增长14.04%,同年上海产疫苗年批签发量仅千万剂规模,尽管目前上海新冠疫苗的年产能达上亿剂,但在其他品种上距离本土疫苗龙头仍有较大提升空间。二类疫苗的利润高、产值大、创新迭代快,随着国内民众接种意识的增强,需求量持续上升,产品销量持续走高,一批专注于二类疫苗开发的国内创新疫苗龙头企业正脱颖而出,如北京万泰生物药业股份有限公司的2价HPV疫苗2020年5月在国内获批上市,当年即获得16%的市场份额。上海疫苗企业须抓住机遇,结合自身优势迎头赶上。

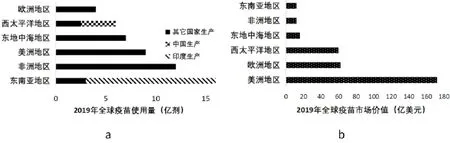

3.2 国际疫苗市场需求旺盛,国产疫苗出口量低

全球各国疫苗采购受注册、监管、出口、价格等因素影响,表现为不同区域的特征化疫苗市场。东南亚和非洲是全球疫苗需求量最大的地区(图1a),欧美是疫苗市场价值最高的地区(图1b)。地区使用量和市场价值不一致是因为欧美发达地区疫苗多采用自购,且采购价格高,而发展中地区则多依靠联合国或国际组织采购,如全球疫苗和免疫联盟(Global Alliance for Vaccines and Immunizations, GAVI)、泛美卫生组织(Pan American Health Organization, PAHO)、联合国儿童基金会(United Nations International Children’s Fund, UNICEF)等,采购价格低。

图1 2019全球疫苗使用量和市场价值[4]

自新冠疫情以来,全球新冠疫苗研发在过去两年出现爆发式增长,并达到了全球百亿剂的年产量。我国有3款新冠疫苗陆续获得WHO紧急使用认证,并进入“新冠肺炎疫苗实施计划(COVID-19 vaccines global access, COVAX)”,供应全球。截至2021年9月,中国已经或正在向100多个国家和4个国际组织提供疫苗援助,总量超过12亿剂[6]。尽管如此,除新冠疫苗以外中国的其它疫苗出口率普遍较低。2019年中国疫苗出口量(110 714 kg)远低于印度出口量(2 122 850 kg),甚至落后于韩国和印尼[7]。WHO全球疫苗年度报告显示2019年国际疫苗生产和销售供应仍非常集中,传统疫苗巨头占据了全球90%的疫苗市场价值。印度血清研究所(Serum Institute of India, SII)、法国赛诺菲巴斯德公司、英国葛兰素史克公司、印度巴拉特生物技术公司(Bharat Biotech India Ltd)、印度哈夫金(Haffkine)研究所等5家企业占据了全球60%的疫苗产量[4],其中3家印度企业为国际组织采购提供了大量产品。图2的结果也表明全球大部分地区的疫苗供应来自印度。新冠疫情爆发以来,疫苗市场涌入了更多创新企业,美国诺瓦瓦克斯(Novavax)公司、美国莫德纳(Moderna)公司等跃升至全球疫苗TOP10企业。传统疫苗巨头通过授权引进或合作开发等方式仍保持行业创新领先的优势。目前,我国仅5款疫苗通过WHO预认证,8款疫苗正在申请认证中,面对旺盛的国际疫苗市场需求,中国疫苗产品开拓国际市场的空间巨大。上海疫苗企业更须突破WHO预认证,获得开拓国际市场的通行证。

图2 2019年疫苗生产商所属国或联盟在全球各地区的供应情况[4]

4 对上海疫苗企业未来发展的若干思考

4.1 加强扶持培育和创新科学监管

在政策落实上要优化布局,完善疫苗产业链配置,解决疫苗创新产品的“供给”和“需求”问题,上游补齐产业链短板,加强产业链协同;下游消费端积极开展二类疫苗的宣传和倡导,商保联动,带动疫苗产业需求增长。加强上海龙头疫苗企业的培育,支持疫苗企业研发创新型大品种,积极探索创新的科学监管模式,便利企业寻求国际合作和发展。

4.2 鼓励医疗机构积极参与创新疫苗临床试验

2021年国家药品审评中心(Center for Drug Evaluation, CDE)共受理疫苗临床试验申请28件[8]。然而,当前医疗机构作为预防用疫苗上市前临床试验主要研究单位的参与度并不高[9]。相较于发达国家和地区,我国对于国外创新疫苗的可获得性相对滞后是由于我国2020年以前不允许在境内同步开展预防性生物制品国际多区域临床试验(multi-regional clinical trial, MRCT),这也使得国内疫苗企业MRCT经验普遍不足[10]。上海应充分利用本地优质临床试验机构和政策,探索临床医疗与产业联动发展的机制,提升临床试验能力,带动疫苗产业发展,促进疫苗临床试验向着国际化看齐。

4.3 鼓励新型佐剂的开发及应用

我国目前仅有铝佐剂批准使用,与传统铝佐剂相比,新型佐剂和复合佐剂可以最大程度地增强疫苗的免疫应答,特别是对于合成疫苗、核酸疫苗等新型疫苗有更显著作用,但也具有研发周期长,失败风险高等特点[11]。新型佐剂和复合佐剂已经成为未来佐剂发展的方向,上海应紧跟趋势布局新型佐剂技术平台,加强新型佐剂基础研究投入,探索新型佐剂质量控制表征方法开发,突破监管创新,鼓励新型佐剂的使用。

4.4 加强专业人才的培养

加强高校和科研机构基础学科如病原学、结构生物学、免疫学、流行病学等专业人才的培养,扎实专业人才储备,提升疫苗人才队伍素质,以充分应对创新疫苗研发的挑战。另外,上海也当进一步充实疫苗专业检查员队伍,通过招聘、引进、培养等方式培养与本市疫苗产业发展规模相适应、具有国际化视野的专职检查员。

4.5 推进药品上市许可持有人制度(marketing authorization holder, MAH)在疫苗产业的试点

自《疫苗管理法》全面实施MAH以来,因为缺乏配套政策的指导,疫苗MAH实施进展缓慢。新冠疫情爆发以来,全球新冠疫苗的需求量庞大,2021年3月国家药品监督管理局适时更新了《疫苗生产流通管理规定(征求意见稿)》,明确了MAH“委托生产”的具体要求,为疫苗企业开展委托生产指明了方向,而后我国新冠疫苗的年产便陆续攀升至50亿剂。上海作为改革创新高地,拥有引领区和自贸区,应充分调动上海活跃的疫苗创新企业和国际经验丰富的合同研发生产组织(contract development and manufacturing organizations, CDMO)的积极性,探索多联多价、仅供出口等创新疫苗MAH试点的可行性,引导我国疫苗行业规模化、集约化发展,实现产业升级。

4.6 上海疫苗企业应把握机会,做好转型升级

上海正在建设具有全球影响力的科技创新中心,其中生物医药是三大重点发展领域之一。2020年上海生物医药产业规模达到6 000亿元,年度工业总产值近1 500亿元。近年来上海为促进生物医药高地建设出台了一系列的鼓励支持政策。上海疫苗企业应把握时机,以市场需求为导向,利用上海科技创新政策,发挥创新研发的优势,前瞻布局,积极创新与合作,实现产业转型升级的飞跃。