金融衍生品具有股市风险预警功能吗?

——基于机器学习模型的实证检验

林辉 马潇涵 李铭

(1.南京大学商学院,江苏 南京 210023; 2. 中国证监会期货监管部,北京 100032)

一、引言

习总书记指出,“防范化解金融风险特别是防止发生系统性金融风险,是金融工作的根本性任务”。“提高直接融资特别是股权融资比重”是“十四五”时期我国资本市场的重要目标。我国既要大力发展以股权融资为主的资本市场,又要防范股票市场总体价格下降引发的系统性风险,这就需要建立健全股市风险的预警防范机制,牢牢守住不发生系统性金融风险的底线。本文中的股票市场风险是指,整个股市总体价格变动所造成损失的可能性,其主要特别是:影响大、涉及面广;衡量风险的标准是特殊的股票价格指数;风险无法用分散投资、合理组合的方法来减少。

首先,从金融风险理论看,投资分散化只能防范非系统风险,即使充分分散化的指数基金在股市大跌时也会大跌,故要对冲和防范系统性风险就需要期货和期权等金融衍生品。其次,从衍生品市场交易者结构看,衍生品采取保证金交易,具有杠杆属性,可以更好地满足“聪明钱”的交易需求。股指(股票)衍生品市场中“聪明”交易者对市场风险更加敏锐,其交易行为也蕴含对股市风险的信息。再次,以机构投资者为代表的“聪明”交易者往往持有大量标的资产(如股票),在极端市场情形下,其迅速抛售标的资产的行为受到限制;且在此情形下,场外保险的费用很高,因为场外保险工具一般由金融机构提供,他们同样需要通过场内衍生品来转移或对冲风险,且需要赚取利润。因此,“聪明”交易者将“直接”进入“场内”衍生品市场进行避险交易,这比其通过购买“场外”保险“间接”避险,更能节约避险成本。由此可见,股票的市场风险越大,则场外的保险费用越高,“聪明”交易者利用场内衍生品进行避险交易的需求越高。综上所述,衍生品市场的参与者主要是以机构投资者为代表的“聪明”交易者,他们具有专业优势,能更为敏锐地感知股票市场的风险,并在衍生品市场“提前”采取避险措施;与此同时,“聪明”交易者的避险交易行为,也使股指衍生品市场蕴含着股市未来风险的信息。因此,借助衍生品的价格、交易量和波动率等信息,可以构建前瞻性的股市风险预警指标。

近十多年来,我国场内金融衍生品发展迅速,品种日益丰富,2010年推出股指期货,2015年2月又增加了上证50ETF期权,交易日趋活跃。在防范化解金融风险作为金融工作重要任务的背景下,有必要检验我国衍生品市场是否发挥了防范风险的功能,即利用股票市场和衍生品市场的数据,实证检验金融衍生品对股市风险的预警功能。围绕这个主题,本文将分析如下问题:(1)我国金融期权(如上证50ETF期权、沪深300股指期权)的上市晚于金融期货(如沪深300股指期货),期权的推出是否能提升股市风险的预警能力?(2)从衍生品对股市风险的预警时频看,是长期预警效果好,还是短期预警效果好?(3)对于不同到期期限的衍生品,近月合约还是远月合约的预警功能更好?

国内外现有风险预警的方法主要分为两类:以KLR模型、Logit模型为主的传统计量模型,和以支持向量机、朴素贝叶斯和随机森林等算法为主的机器学习模型。机器学习直接从数据中“学习”信息,而不依赖预定的方程模型,与传统分析方法相比,机器学习模型具有擅长发现相关关系和预测精度较高的优势(王达和周映雪,2020)。因此,本文将基于机器学习模型,对金融衍生品在股市风险预警方面的应用展开研究。

由于我国场内金融衍生品市场发展时间不长,学界对上述问题的研究成果较少,本文可能的贡献如下:(1)首次考察我国金融衍生品对股市风险的预警功能;(2)首次对金融期货和金融期权的风险预警功能进行比较研究,尽管上证50ETF期权诞生的时间较晚,但研究发现,期权对风险的预警效果较好;(3)不仅采用衍生品市场的信息,还利用股票市场的交易信息,构建更为可靠的预警系统。

二、文献回顾

首先,金融衍生品具有价格发现功能,这意味着衍生品能够提前感知股市风险。Fleming et al.(1996)、Cheng et al.(2004)均发现股指期货对现货市场具有引导作用。Illueca and Lafuente(2007)认为非预期期货成交量在价格发现过程中扮演着重要角色。An et al.(2004)则发现期权隐含波动率与股票未来收益率显著相关,成交量越大的期权相关性越强。Chakravarty et al.(2004)也发现当期权成交量越高,期权市场对现货市场的引导作用越强。Pan and Poteshman(2006)研究发现,包含非公开信息的期权成交量与股票未来价格显著相关。Xing et al.(2010)发现看跌期权波动率曲线的偏斜度越大,股票未来收益率越低。陶利斌等(2014)考察了沪深300股指期货的信息传递和价格发现功能,通过测算股指期货市场和现货市场对价格发现的贡献比例,发现期货的贡献率大于50%,在价格发现过程中起到主导作用。王明涛等(2018)发现沪深300股指期货价格跳跃对现货价格跳跃有显著的正向影响。

其次,金融衍生品能对冲股市的系统性风险,具有提前感知股市系统性风险的能力,这是股市风险预测的基础。众所周知,基于期权隐含波动率构建的波动率指数(volatility index,VIX)可以有效地预测系统性风险。本文也将VIX纳入风险预警系统。Jiang and Tian(2005)采用标普500期权数据,发现VIX能有效预测未来已实现波动率。Wang(2019)以13个G20成员国的股票市场为研究对象,发现VIX对未来已实现波动率具有显著影响,样本外检验结果还发现加入VIX能够提高波动率预测的准确性。Pan et al.(2019)通过构建GARCH模型,发现VIX能显著提升波动率预测的效果。

上述文献对衍生品的价格发现和套期保值进行了大量研究,然而,针对金融衍生品能否发挥股市风险预警功能方面的研究较少。目前针对股市风险预警的研究主要存在两个问题:第一,从宏观和股市自身对股市风险预警开展研究,但预警效果并不理想。Bussiere and Fratzscher (2006)从国际市场和国内经济两个层面选取若干指标,对未来12个月内的股市风险进行预警,信号准确率仅为42.3%。Herwatz and Kholodilin(2014)从宏观经济和货币市场层面入手,以滞后1个季度和2个季度的指标进行风险预警,信号准确率为32.9%和25.2%,即使控制股市自身的影响因素,准确率仍低于50%。Coudert and Gex (2008)以投资者信心指数(investor confidence index,ICI)预测股市风险,准确率仅为36.2%。第二,从研究方法看,关于风险预警的研究有两种方法:一是以Logit模型为主的传统计量方法;二是基于大数据的机器学习等人工智能方法。相比传统的计量方法,机器学习能在高维度变量条件下提升预测能力,故近年来开始用于货币银行方面的风险预警。Joy et al.(2017)基于决策树和随机森林算法,对36个发达国家的银行危机和货币危机进行预警,发现机器学习模型的预测效果良好。王克达(2019)分别使用Logit模型、决策树和随机森林模型,基于全球各国金融风险数据,比较分析了不同模型的预警效果,发现随机森林的预警效果最好。Samitas et al.(2020)分别建立决策树、判别分析、支持向量机等机器学习模型,对系统性风险传染进行早期预警分析,发现支持向量机模型的预测效果最好。宫晓莉等(2020)将改进的支持向量机算法模型与Logit模型相结合,提高了系统性风险预警的准确性。

综上所述,金融衍生品具有价格发现和套期保值功能,这构成了股市风险预警的基础。关于股市风险预警的实证,现有文献主要用宏观经济、股市交易等指标来预测风险,但效果并不理想。本文将在现有文献所构建的股市风险预警指标的基础上,增加衍生品指标,以提升股市风险的预警能力。同时,传统风险预警方式处理数据和信息的能力有限,难以保障风险预警的准确性;而机器学习算法所具有的及时、准确、低成本等优势,为提升风险预警能力提供了新利器。因此,本文将基于主流机器学习模型展开研究。

三、研究设计

(一)变量设置

股市风险通常表现为股票指数的急剧下跌,若以当期(收盘)指数与过去一段时间内(期)该指数的最大值之比表示股市的下跌程度(Coudert and Gex,2008),则可构建最大损失比率(maximum loss):

其中,P表示第周(月,季)最后一个交易日的收盘股价(指数),为滞后期数。下文统一将滞后期设置为1年,故周频预测时=52,月频和季频预测时分别等于12和4。

需要指出的是,由式(1)定义的最大损失比率的分布与股票回报率的分布完全不同。股票对数回报率的分布区间为(-, +),且近似服从正态分布;但最大损失比率的分布区间为(0,1],故它不是正态分布,也不能以正态分布的性质对其发生概率进行估计。由图1可知,2015年6月至7月,股市连续4周发生下跌,值持续逼近0.5,但多数时间都在0.8以上。这说明最大损失比率具有某种“簇集性”(如图1)。这也正是本文采用最大损失比率而不采用回报率来描述股市风险的原因。

图1 2010—2021年以沪深300股票指数计算的最大损失比率

在由式(1)计算得到序列的基础上,进一步计算股市风险系数(risk coefficient):

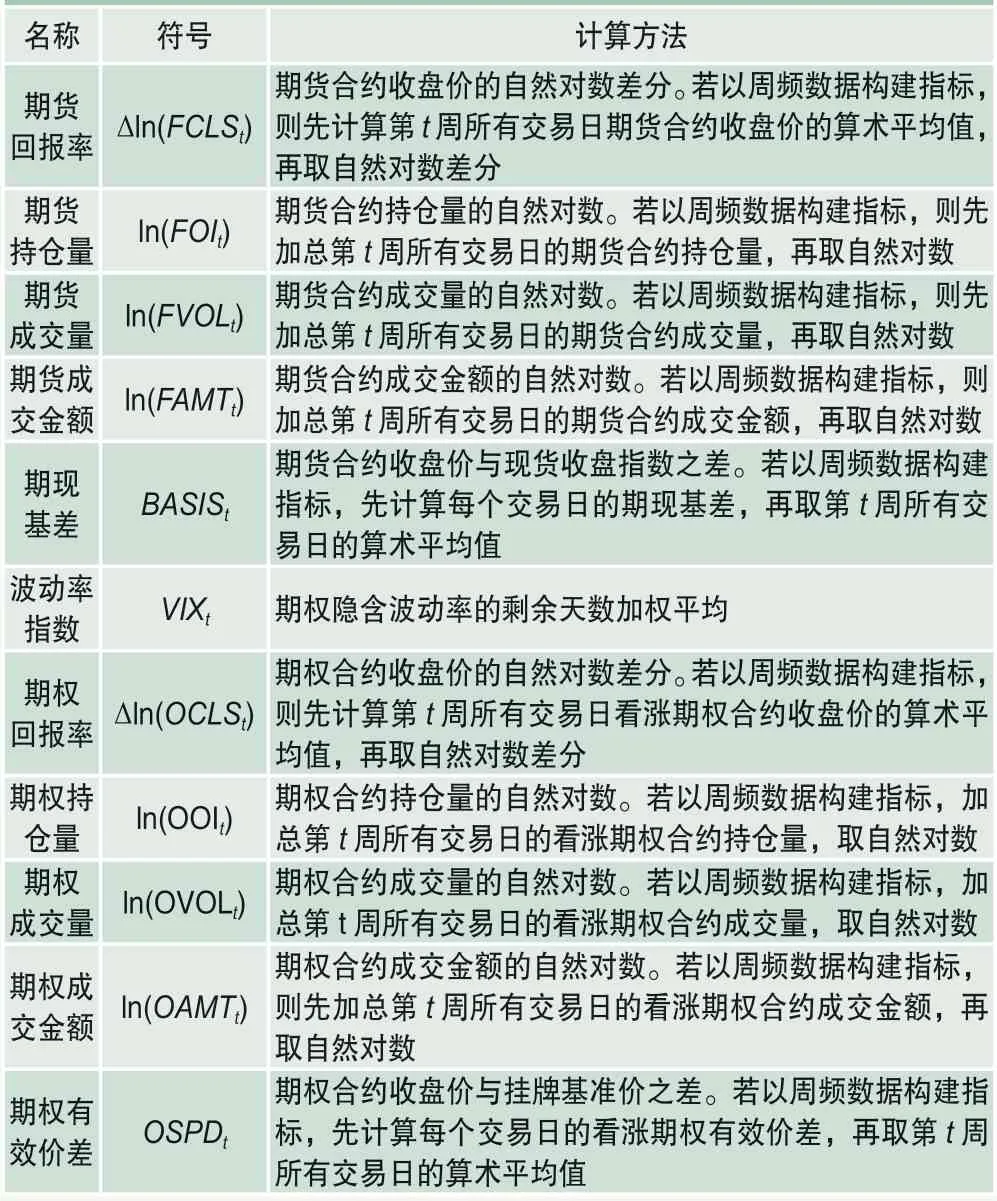

本文选取衍生品的价格、持仓量、波动率等指标来刻画衍生品市场的信息,具体如下:一是价格。大量文献对金融衍生品价格与现货价格之间的领先-滞后关系进行了实证研究,发现衍生品价格可引导现货价格(Fleming et al.,1996;Fung,2007;Cheng et al.,2004;Li et al.,2015),因此,衍生品市场比现货市场具有更好的价格发现功能。本文将股指期货、看涨期权和看跌期权的回报率作为股市风险预测的解释变量。二是持仓量。衍生品持仓量隐含投资者对未来价格预期的分歧程度以及衍生品市场深度的信息。直观来看,这些信息与衍生品价格的跳跃行为存在密切关系,进而对现货市场的价格跳跃产生影响,因此,直接研究衍生品持仓量与股市风险之间的关系也是必要的。三是波动率。期权隐含波动率包含未来股市波动的信息,可直接作为股市风险的预警指标(Coudert and Gex,2008;Li et al.,2015)。

此外,本文还选择衍生品的成交量和成交金额,以及现货与期货的基差等指标,以尽可能收集更多衍生品市场的信息,提升股市风险预测效果。上述指标的名称、符号和计算方法如表1所示,这些指标均可扩充为当月、下月、季月及隔季月四种类型。

表1 解释变量定义

本文将股市自身因素作为控制变量,以便探究金融衍生产品是否具有提升股市风险预警效果的功能。考虑到变量更新频率和数据可得性,选取股市的心理线指数、相对强度指数和投资者信心指数作为控制变量。心理线指数(psychological line index)为一段时间内股指上涨的交易日天数与总交易日天数的比值,越低,意味着股价转势或发生股市总体价格下跌的可能性就越大。相对强度指数(relative strength index)涉及一段时间内股指上涨幅度与下跌幅度的比值,越低,股市下跌的可能性就越大。投资者信心指数(investor confidence index)数值介于0~100,指数值越低,表示投资者的信心越弱,对未来整体偏向悲观。

此外,本文还把指数(成分股)成交金额、融券余额占比、换手率、国债利差也作为控制变量。Yang and Zhou(2015)认为,指数(成分股)成交金额(index trading amount)能够刻画出股市总体价格下跌时期投资者的恐慌行为,故采用该指标作为股市风险预测的控制变量。融券余额占比(short balance to trading amount ratio)越大,则市场的杀跌氛围越重,从而越有可能发生总体价格下跌;考虑到融券余额受成交金额影响,也为了消除量纲,本文将沪深两市融券余额除以两市股票成交金额,即融券余额占比来表示市场杀跌氛围。股市风险通常表现为流动性枯竭,所以,股市流动性与风险具有很大的相关性,故以换手率(turnover ratio)来表示流动性,并以指数成分股的成交量与流通总股本之比来计算换手率。研究表明增加国债利差(treasury spread)可以明显提升股市风险预警效果(Li et al.,2015),因此,本文构造10年期国债与3个月期国债收益率之差,作为国债利差加以控制。

(二)股市风险预警模型

以训练模型的数据是否包含类别标签为划分依据,将机器学习分为监督式学习和无监督学习。监督式学习根据已知的输入和输出训练模型,让模型能够预测未来输出。无监督式学习事先尚未确定类别,需根据输入数据找出隐藏模式或内在结构。本文已事先定义股市风险,故基于监督式学习进行预测。

特征提取是机器学习中最为重要的部分,可将原始数据转换为机器学习算法可以使用的信息。为防止过度拟合,进而提高算法的准确性,本文选择主流的重建独立成分分析(Reconstruction Independent Component Analysis,RICA)算法提取特征。RICA是一种从多维统计数据中找到隐含因素或成分的方法,被认为是主成分分析和因子分析的一种拓展。然后,根据提取到的特征训练模型,本文选择支持向量机(Support Vector Machine,SVM)、朴素贝叶斯(Naive Bayes,NB)、判别分析(Discriminant Analysis,DA)和随机森林算法(Random Forest,RF)来训练模型。限于篇幅,基本原理不再赘述。

(三)样本选取

首先,为了全面考察金融衍生品对股市风险的预测效果,本文将我国第一个金融衍生品——沪深300股指期货的诞生时刻2010年4月16日,作为序列样本的起点。为满足检验需要,样本选取还需要涵盖2015年和2018年的股市异常波动期间,故样本区间为2010年4月至2021年12月。

其次,由于上证50ETF期权在2015年2月9日才上市,故其样本区间为2015年2月至2021年12月。此外,考虑到沪深300股指期权于2019年12月才上市,系两次股市异常波动发生后才诞生,无法检验其风险预测能力,故本文没有选择沪深300股指期权的数据。

因此,本文所考察的金融衍生品是沪深300股指期货、上证50ETF期权。表2给出了样本选取及数据来源。本文剔除了2016年1月4日和7日全市场熔断的异常数据。

表2 样本选取与数据来源

(四)预测步骤

以周频预测为例,在某个第周,设窗口期为期,估计步骤如下所示:

第一步,收集-k时刻到时刻解释变量的样本数据,以及-+1时刻到+1时刻被解释变量的样本数据。

第二步,根据RICA算法提取解释变量特征,通过特征训练找到最佳的机器学习模型。结合+1时刻的解释变量,由最佳模型预测股市风险系数。

第三步,以此类推,利用-到+1时刻的样本数据得到一个最佳模型,其中,=+1,+2, …,-2,-1,结合+1时刻的解释变量,进而估计风险系数。

四、实证结果与分析

(一)描述性统计

变量的描述性统计结果如表3所示,统计指标包括全样本均值、标准差,正常期间与总体下跌期间的均值及其差异的显著性。

由表3可知,大多数变量在正常期间与总体下跌期间存在显著差异,故这些变量隐含与股市风险相关的重要信息。从主要解释变量看,看涨期权回报率和看跌期权成交金额在股市总体下跌前后并无显著差异,除此之外的其他变量都在5%及以上水平显著。从控制变量看,除了心理线指数和投资者信心指数在5%水平下显著,其余变量都在1%水平下显著。

表3 变量描述性统计结果:正常期间vs 下跌期间

(二)滚动窗口的学习与预测

关于滚动窗口的学习与预测的具体过程,本文以股指期货周频数据为例进行说明。在周频预测下的窗口期设为52周(1年),为构造第1个样本,需要收集2010年第17周至2011年第16周(共52周)股指期货当月合约的数据,以及2010年第18周至2011年第17周股市风险系数(CC)的数据。类似地,第2个样本为2010年第18周至2011年第17周(共52周)股指期货当月合约的数据,以及2010年第19周至2011年第18周的股市风险系数(CC)数据。以此类推,可构造第3至551个样本。除了以上的股指期货当月合约的样本,下月合约、季月合约、隔季月合约的样本也按上述方法构造,不再赘述。

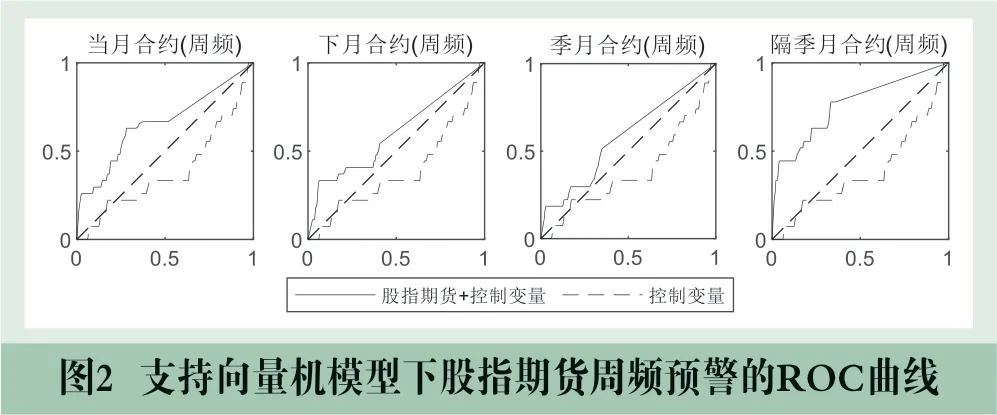

图2给出了周频情形下采用股指期货不同到期月份合约数据,基于支持向量机模型的ROC(Receiver Operating Characteristic)曲线。

图2 支持向量机模型下股指期货周频预警的ROC曲线

ROC曲线越高,说明机器学习模型的预测结果越好。由图2可知,无论采用何种到期期限合约的数据,添加股指期货指标后的模型预警效果都比仅考虑控制变量时要好。这说明增加股指期货指标明显提升了股市风险的预警效果。

进一步,本文采用SHAP(SHapley Additive exPlanations)值展示不同解释变量对风险预警的贡献率。SHAP解释模型是由Lundberg and Lee(2017)提出的、用来解释机器学习建模结果且具有可加性的解释模型。由于各解释变量的SHAP值是从预测值分解而来的,因此,某个解释变量的SHAP值就是该变量对样本预测值的边际贡献。基于支持向量机模型计算得到的解释变量SHAP值(第1个样本)如表4所示。基于支持向量机模型,采用股指期货当月合约数据预测股市风险时,期货成交量为主要驱动因素;采用下月合约数据预测风险时,期货成交金额为主要影响因素;采用季月合约、隔季月合约数据预测风险时,主要驱动因素分别为期限基差、期货回报率。

表4 支持向量机模型下解释变量的SHAP 值

综上所述,采用不同到期期限合约进行风险预警时的主要驱动因素都有所差别。以第1个样本(2011年第17周之前52周的样本)通过训练得到第1个模型,将该模型用于下一期的预测,将2011年第17周的解释变量值输入模型,即可给出2011年第18周的股市风险预测值,由此就完成了第一期股市风险预测。同理,以2011年第18周之前的52周样本同样可以得到训练模型,结合2011年第19周的解释变量值,即可得到2011年第20周的股市风险系数预测值。以此类推,通过移动窗口,可以得到随后的股市风险预测值。3.股市风险系数预测

本文采用沪深300股指期货周频数据,基于机器学习算法给出的股市风险预测结果如表5所示(限于篇幅仅给出部分预测结果作为展示),最后一列为风险系数的实际值。

表5报告了由股指期货周频数据预测的股市风险系数和对应日期的实际值。预测序列的最初3周(2011年第18周至20周)和最后3周(2021年第51周至53周)均为正常期间,股市风险系数实际值等于0,机器学习模型的预测值都接近于0,说明模型未发出预警信号;2015年第30周至32周为股市总体下跌中的3周,实际值等于1,除了朴素贝叶斯模型,其余模型对风险系数的预测值几乎都接近于1,说明股指期货对股市风险预测有效。

表5 股指期货周频预警的股市风险系数预测值与实际值

同理,也可以沪深300股指期货月频、季频数据给出股市风险预测结果,以上证50ETF看涨期权给出股市风险预测结果(如表6所示)。限于篇幅,不再赘述。

表6 看涨期权周频预警的股市风险系数预测值与实际值

五、预警效果评价

当股市风险系数预测值高于某一阈值时,可视为模型发出预警信号,阈值通常取25%(Zhang et al.,2019)。根据股市风险系数预测值与实际值的比较结果,可分为4种情形,如表7所示。

由表7得到的TP、TN、FN和FP的数值,可以进一步计算如下指标:

表7 股市风险预测值与实际值比较的4 种可能结果

(1)准确率=(TP+TN)/(TP+FP+FN+TN);

p为发出预警信号的概率。AUC值越大,算法分类性能越好。直观来看,AUC(Area Under the ROC Curve)是ROC曲线下的面积(肖进等,2015)。

(一)股指期货的预警效果

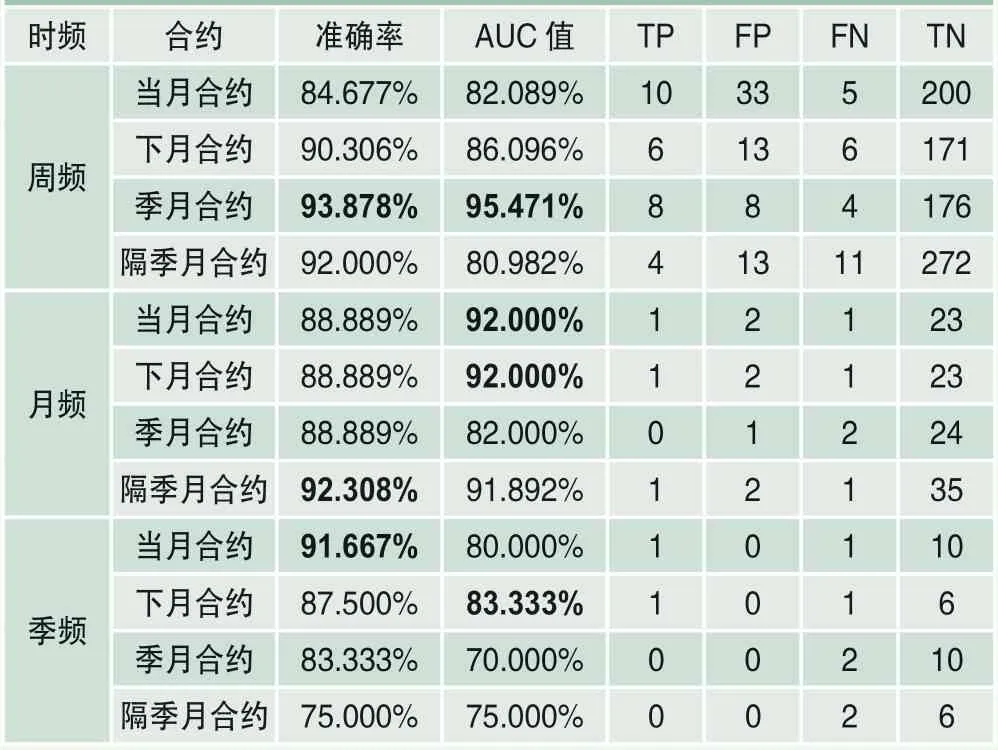

首先,本文以股指期货周频、月频、季频数据分别对股市风险进行预警,进而比较不同频率下预警效果的差异性。考虑到预测窗口期对预警效果的影响,按照惯例将窗口期设为1年、2年、3年,根据AUC值从不同窗口期中选取最优结果,4种机器学习模型的周频预警效果如表8所示。然后,根据AUC值从中选取性能最好的模型,进而比较不同到期期限合约的最优预警效果,具体如表9所示。

表8 4 种机器学习模型下股指期货对股市风险的周频预警效果

在表8中,黑体数字表示各到期日合约在某一评价标准上对应的最大值。以当月合约为例,准确率最高的模型为朴素贝叶斯模型和随机森林模型(93.512%),AUC值最大的模型为支持向量机模型(84.780%)。在周频预警情形下,将这4种合约的最优预警效果记入表9第1至4行。以此类推,根据AUC值筛选月频和季频情形下的最优预警效果,记入表9第5至12行。

表9展示了股指期货对股市风险的最优预警效果。黑体数字表示在某一时频情形下期货合约在4种评价指标上对应的最大值。例如,在周频情形下,隔季月合约的AUC值最大;在月频和季频情形下,当月合约的AUC值均高于其他合约。

表9 股指期货对股市风险的最优预警效果

因此,整体而言,相较于远月合约,近月合约的表现要更好,说明近月合约隐含的信息较多,在信息的提取上更为有效。无论何种到期期限合约,评价指标在周频、月频、季频情形下均依次降低,说明期货的短期预警效果优于长期预警。

(二)ETF期权的预警效果

类似于上文对股指期货的分析,本文先计算ETF期权不同窗口期的预警效果,从中筛选AUC值最大的窗口期;再从4种预警模型中筛选AUC值最大的模型,进而比较不同到期期限合约的最优预警效果。

表10给出了看涨期权对股市风险的最优预警效果。首先,在周频情形下,季月合约在AUC值方面均优于其他合约;月频情形下,当月合约的AUC值最大;季频情形下,当月合约在准确率上优于其他合约。其次,从预警时频看,周频、月频、季频的预警效果依次降低,说明短期预警优于长期预警。

表10 看涨期权对股市风险的最优预警效果

表11给出了看跌期权对股市风险的最优预警效果。首先,在周频情形下,季月合约在准确率、AUC值方面均优于其他合约;在月频和季频情形下,近月合约的表现均优于远月合约,说明相较于远月合约,近月合约隐含的风险相关信息更多、信息的质量更好。其次,从时频看,周频预警的效果最好,月频预警的效果较周频预警有所降低,季频预警的效果最差,说明看跌期权短期预警效果优于长期预警。

表11 看跌期权对股市风险的最优预警效果

综上所述,无论看涨期权还是看跌期权,期权近月合约的预警效果优于远月合约,且短期预警效果优于长期预警。

(三)股指期货与ETF期权的预警功能比较

本文基于AUC值,从不同到期期限合约中选取最优合约,得到最优预警效果,进而比较股指期货和ETF期权对股市风险的预警功能。具体结果如下:在周频情形下,由表9可知隔季月合约的AUC值最大,因此,将隔季月合约的预警效果作为股指期货的最优预警效果,记入表12第1行。由表10、表11可知,无论看涨期权还是看跌期权,周频情形下季月合约的AUC值最大,因此,将季月合约作为期权对应的最优预警效果记入表12第2至3行。类似地,可以得到月频和季频的比较结果,全部结果如表12所示。

由表12可知,无论在周频、月频还是季频情形下,期权在AUC值上的表现均优于股指期货;总体来看,ETF期权占优势的次数也更多。这表明期权对股市风险的预警效果优于股指期货。

表12 股指期货与ETF 期权的最优预警效果比较

六、稳健性检验

(一)以加权平均指数计算股市风险系数

上文以沪深300指数来计算股市风险系数。为进行稳健性检验,本文以成交量为权重,利用上证50指数和沪深300指数构造一个加权平均指数,并以该指数重新计算股市风险系数,以再次检验期货和期权的预警效果,结果如表13所示。

表13 以加权平均指数计算股市风险系数的预警效果

以加权平均指数定义股市风险时的预警效果显示:首先,从品种看,无论在周频、月频还是季频情形下,期权的AUC值都要大于期货,从而验证了期权的股市风险预警能力优于期货这一结论。其次,从预警频率看,周频、月频、季频情形的预警效果依次降低,这再次说明金融衍生品的短期预警效果优于长期预警。

(二)上证50股指期货和上证50ETF期权的预警效果比较

中国金融期货交易所于2015年4月16日推出上证50股指期货,相较于沪深300股指期货,前者在标的资产和上市时间方面都与上证50ETF期权更为接近,故通过比较上证50股指期货和上证50ETF期权对股市风险预警效果,可再次验证期货与期权预警能力的差异性,其结果如表14所示。结果显示,在不同预测频率下,期权在准确率、AUC值评价指标上的表现都要优于股指期货,说明期权隐藏的有效信息含量更多、信息质量更好,这再次印证了期权的股市风险预警能力优于期货。

表14 上证50 股指期货和上证50ETF 期权的预警效果比较

七、结论与启示

股市风险预警是防范化解系统性金融风险的关键举措。为探究我国金融衍生品对股市风险的预警功能,本文选取2010年4月至2021年12月沪深300股指期货、上证50ETF期权等金融衍生品市场的数据,以及同时期股票市场的数据,以机器学习方法构建股市风险预警模型,实证检验我国金融衍生品对股市风险的预警功能。结论如下:第一,无论期货合约还是期权合约,都对股市风险具有良好的预警能力。与期货相比,期权预警效果更好。其可能的原因是:若投资者在股市暴涨之后预感到风险来临,将优先选择期权作为套期保值工具。因为相比于期货,期权具有非对称的套期保值功能,是早期对“风险敏感”的投资者首选的对冲工具,所以期权比期货对股市风险的预警效果更好。第二,从金融衍生品对股市风险预警的时频看,周频预警的效果最好,月频预警次之,季频预警稍差。这是因为,周频数据具有更强的实时性,能更及时地将股市风险相关信息反映在金融衍生品的价格和交易量中。第三,从金融衍生品合约的到期月份看预警效果,本文发现,相较于远月合约,近月合约的预警效果更好。其可能的原因是:在我国衍生品市场上,近月合约的交易量远大于远月合约,流动性也更好,故近月合约能更充分地反映投资者对股市未来走势的预期。

本文结论的启示如下:第一,鼓励和引导投资者利用金融衍生品从事套期保值活动,充分发挥衍生品市场的风险管理功能,这不仅能满足市场主体实现稳健经营的需求,也能为资本市场提供更为可靠的股市风险预警信息。第二,大力发展期权市场,进一步丰富期权品种。期权能为现货投资者提供损失有限的“保险”策略,有效减缓资产价格下跌中持续抛售资产所带来的市场冲击,因而期权市场不仅提供了股市风险预警信息,也是资本市场的内在稳定机制。第三,引导投资者积极参与远月合约交易,提升长期衍生品交易的活跃度,这不仅能为资本市场的长期资金入市提供较长期限的“保险”,也能有效提升衍生品市场对股市股市的长期预警能力。 ■