长三角一体化视角下嘉兴市税费负担分析

朱佳佳 李卫娜 陈学汛 蒋雪梅

(浙江省嘉兴南湖学院,浙江 嘉兴 31400)

1.引言

经济增长与税负水平相互影响、相互关联,一般来说经济运行质量高,国内生产总值增加,纳税人纳税能力增强,税收总量扩大,税收负担增加。同时维持合理税费负担水平对稳定人民基本生活水平、缓解企业经营压力、促进经济平稳运行又具有实际作用。长江三角洲区域一体化发展已上升为国家战略,嘉兴在长三角一体化进程中如何把握时机、发展经济已是嘉兴发展的重要课题。

在税费负担领域,国内外已有许多学者对其进行多方面研究与实证分析。李彦龙、乔倩(2019)基于对中国28个省份宏观税负的实证分析发现宏观税负与经济增长之间为倒“U”型关系。而我国税负水平还未超过最优税负水平,故宏观税负与经济增长呈正相关且边际效应递减。这进一步说明税负水平上升通过促进政府投入以发挥带动区域经济增长的正向效应大于其带来的负面影响。肖志超,郑国坚,蔡贵龙(2021)研究指出企业税负同其未来经济增长呈显著负相关,并发现我国东部地区的企业税负与经济增长能力间关系的确呈负相关。其主要原因是,企业税负上升削弱投资能力,降低社会固定资产投资速度,造成经济发展困境。张瑶,朱为群(2016)总结我国三大产业税负趋势为 “一下二稳三上”,即第一产业税负较低,第二产业税负率长期最高,第三产业税负加速上升直逼第二产业。

2.测量指标与数据样本

对于宏观税负的选择,本文采用国家发改委经济研究所课题组(2014)发表的《我国宏现税负研究》中宏观税负即为“税收收入占GDP的比例”这一标准来分析宏观税负。而企业税收负担指企业交纳的各项税费与计税经济来源之比。刘骏,刘峰(2014)结合企业所得税税负及企业应缴纳流转税等因素进行考察,提出支付的各项税费减去收到的税费返还再除以营业收入这一指标,符合我国税制实际现状。由于支付的各项税费中只反映了经营活动现金流量的流出情况,而未包含购置或处置固定资产等投资活动中的进项税、销项税等税费支出情况,且上一年的应交税费有可能影响到当年实际纳税额。故本文在其基础上,将分子替换为当年支付的各项税费减去上一年应交税费再减去当年收到的税费返还,分母不变仍为当年营业收入,以此作为企业税负衡量标准。

本文选取《中国统计年鉴》中嘉兴、湖州和上海2014-2020年税收收入和地方GDP作为数据样本分析其区域税负水平,其中税收收入包括上划中央收入合计和地方级收入中的税收收入。在分析企业税负时,本文选取国泰安数据库中三地国内上市公司2016-2020年财务报表中相关数据。

3.嘉兴税费负担的现状分析

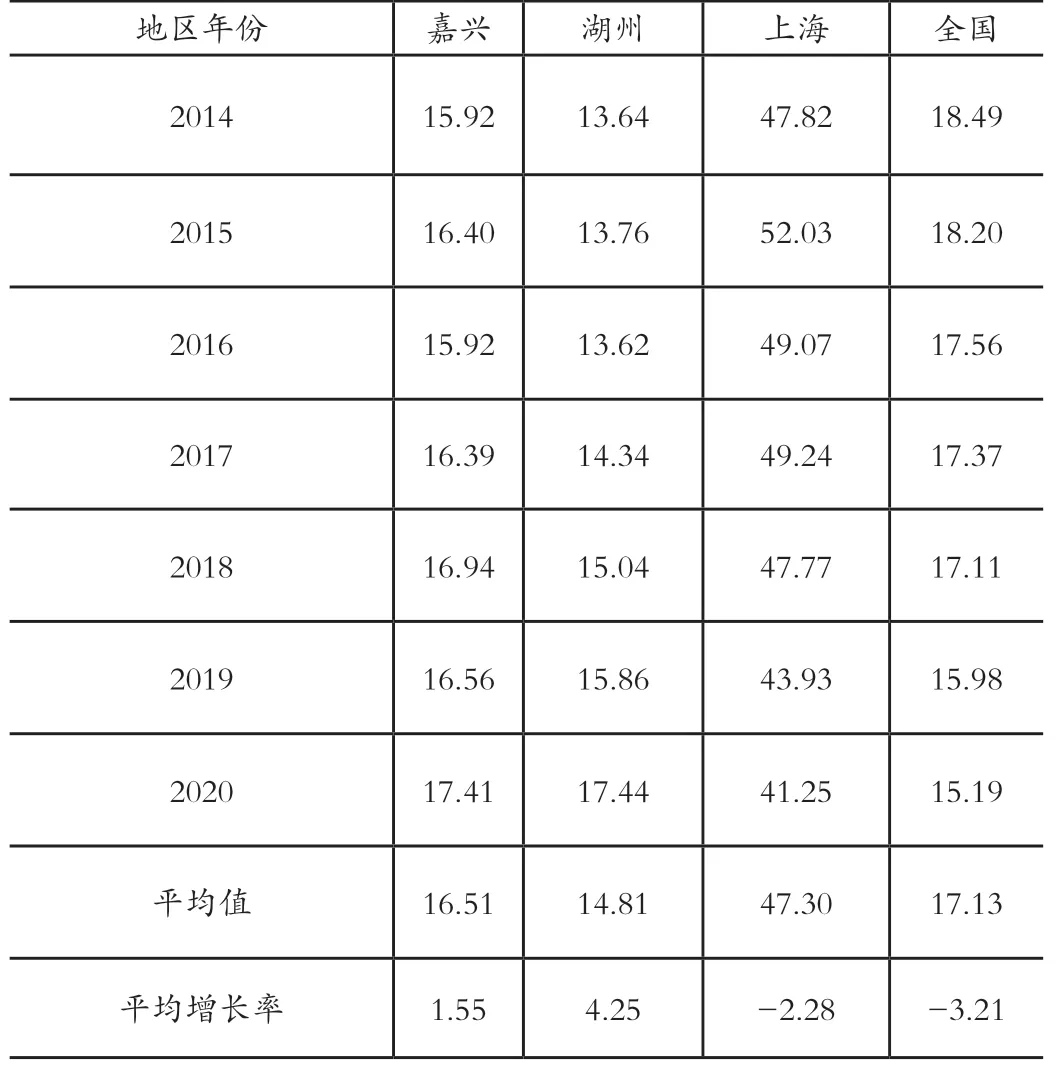

3.1 宏观税负水平略低于全国平均税负,平均增长率为正

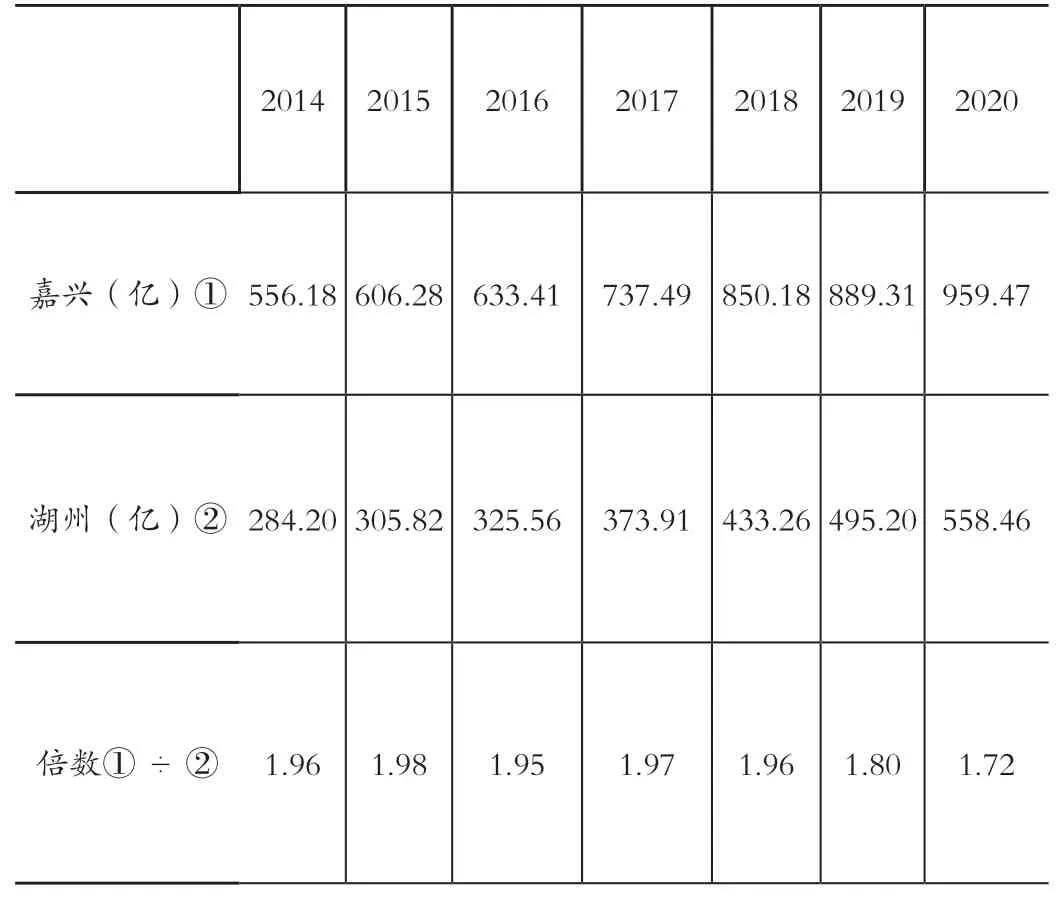

由表1平均值知,各地税负排序为:湖州<嘉兴<全国<上海。嘉兴宏观税负低于全国但比发展相近城市高出将近2%。由表2、表3看出,2014-2018年,嘉兴的税收收入是湖州税收收入的1.9倍以上,但是GDP却低于此倍数,因此嘉兴整体宏观税负高于湖州的。但这种差距在逐年变小,从2015年最大差额2.64%到2020年的-0.03%,主要原因是嘉兴税收收入增长率低于湖州但GDP增长率高于湖州。此外,嘉兴GDP增长率从2017年13.1%到2020年2.59%,逐年降低,特别是2019年以后降低比较明显,说明疫情对嘉兴整体经济发展带来比较显著影响。因此,在疫情之下如何有效促进经济发展,是降低嘉兴宏观税负的重要着力点。

表1 2014-2020年嘉兴、湖州与上海宏观税负水平 单位:%

表2 嘉兴和湖州税收收入对比

表3 嘉兴和湖州GDP对比

根据现有文献研究,国内外很多学者都提出宏观税负和经济增长存在倒“U”关系,这表明当宏观税负超过一定水平时,对经济增长会带来负向效应。刘乐淋和杨毅柏(2021)研究认为目前我国最优宏观税负水平在12.4-17.8%之间,魏升民和李普亮(2022)综合考虑各项税收政策目标,中国最优宏观税负不宜超过17.7%。嘉兴、湖州和全国基本都在这个范围内,说明近几年我国减税降费政策取得显著成效。此外,嘉兴和湖州税负平均增长率都为正且低于最优宏观税负水平,这说明嘉兴和湖州宏观税负都存在小幅上升,也有利于刺激经济增长。上海由于总部经济发达,税收汇总缴纳的情况较多,因此从数据上来看税负较高,整体税负超过我国最优税负范围。考虑到倒“U”型关系的影响,上海需要深入分析宏观税负水平较高的具体原因,从而为经济增长提供有力财税政策支持。全国平均税负整体下降是由于国家在2016年政治局会议做出降低全国宏观税负的决定,旨在推动2016年全面“营改增”实施,在合理范围内调整全国税负,助力经济运行。

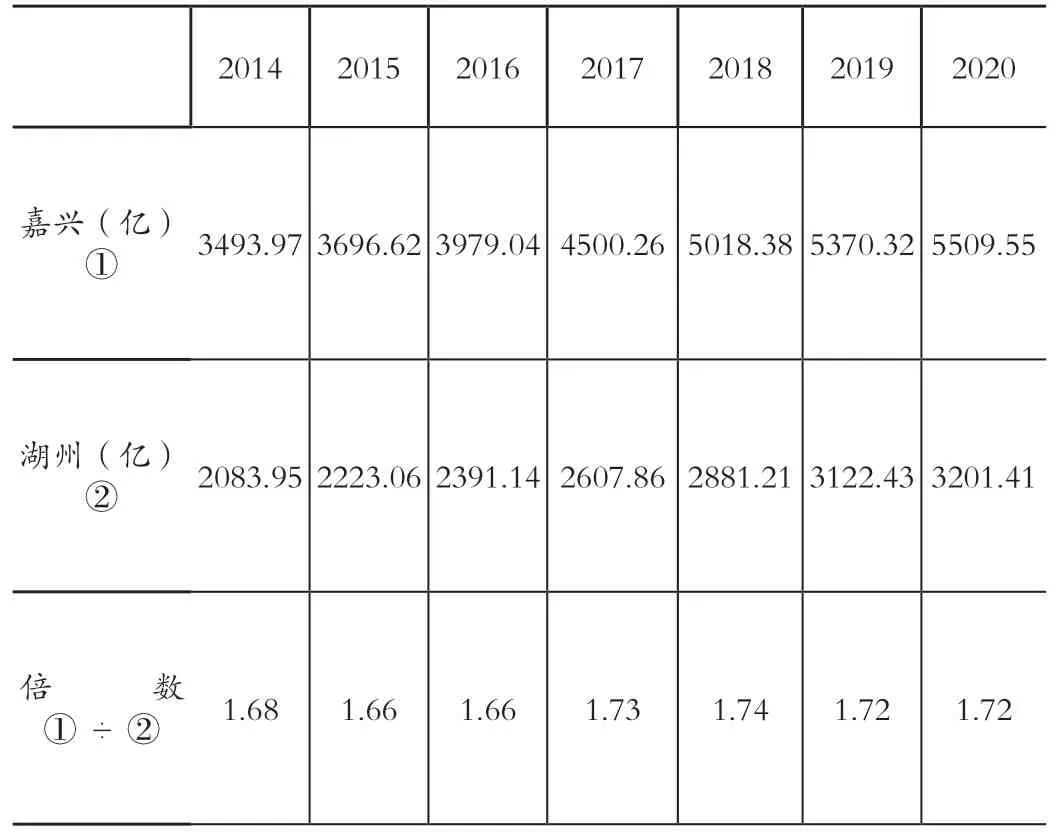

3.2 嘉兴企业整体平均税负下降,高于湖州,低于上海

由表4知,嘉兴、湖州和上海的企业整体平均税负变化趋势一致,均下降。其中嘉兴企业税负五年内平均下降最多,高达20.5%,上海次之,下降了20.5%,湖州下降了6.95%。特别从2019年以来国家大规模减税降费政策的实施,企业税负明显下降,在嘉兴企业中表现尤为明显,说明嘉兴减税降费政策得到有效执行。

表4 2016-2020年嘉兴、湖州和上海企业整体税负水平 单位:%

按税负平均值来看,嘉兴企业税负明显高于湖州,低于上海。主要是上海金融业等第三产业较多,而嘉兴与湖州以制造业为主,制造业税收贡献最多。由于金融行业可抵扣项较少且上海总公司众多,企业所得税相对较多,所以上海税负比嘉兴和湖州高。为进一步分析嘉兴企业税负问题,下文就以对税收贡献最多的制造业为主要分析对象进行深入研究。

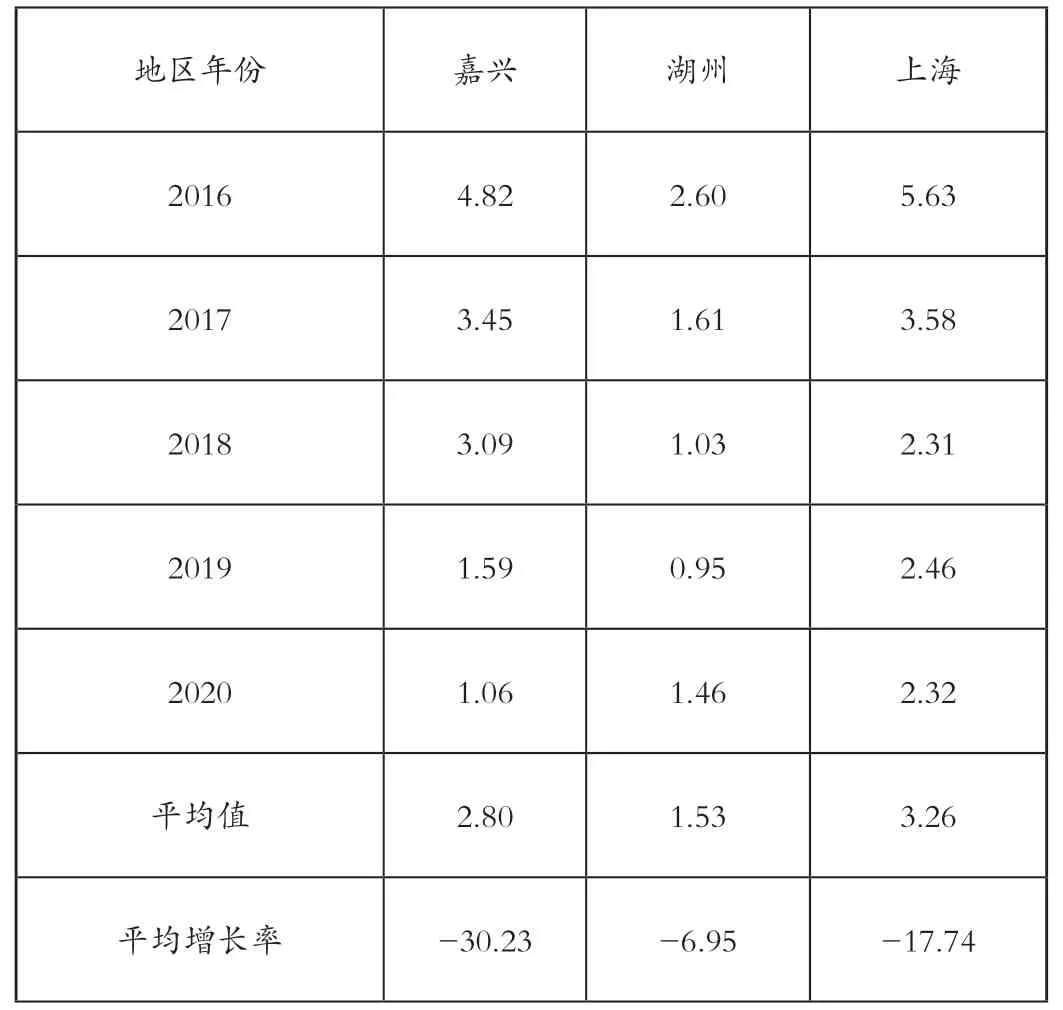

3.3 嘉兴制造业平均税负高速下降,高于湖州,低于上海

由表5看出,嘉兴制造业税负高于湖州,低于上海。从纵向角度看,嘉兴制造业税负不断降低,主要原因是其制造业主要集中在化学原料、化工产品、电气机械和器材领域。研发用于新能源和新材料的化学品,符合国家鼓励节能降耗、绿色环保,发展循环经济的方针,相应税收优惠也较多。如嘉化能源名下多家子公司符合《公共基础设施项目企业所得税优惠目录(2008年版)》中“由政府投资主管部门核准的太阳能发电新建项目”条件,相应享受自项目取得第一笔生产经营收入所属年度起,第一至第三年免征所得税,第四年至第六年减半征收企业所得税的企业所得税优惠政策,因此企业减轻了整体税负。上海制造业涉猎明细行业众多,包括享受三年高新技术企业15%所得税税率的专业设备制造业和计算机、通信、电子设备制造业。但传统石油加工、炼焦和核燃料加工业面临国家对油气行业市场化改革,调整迈向规模化、高端化发展的竞争压力,产能严重过剩,收益下降,税负加重。这也导致上海的税负呈下降趋势,但在数值上高于嘉兴和湖州。

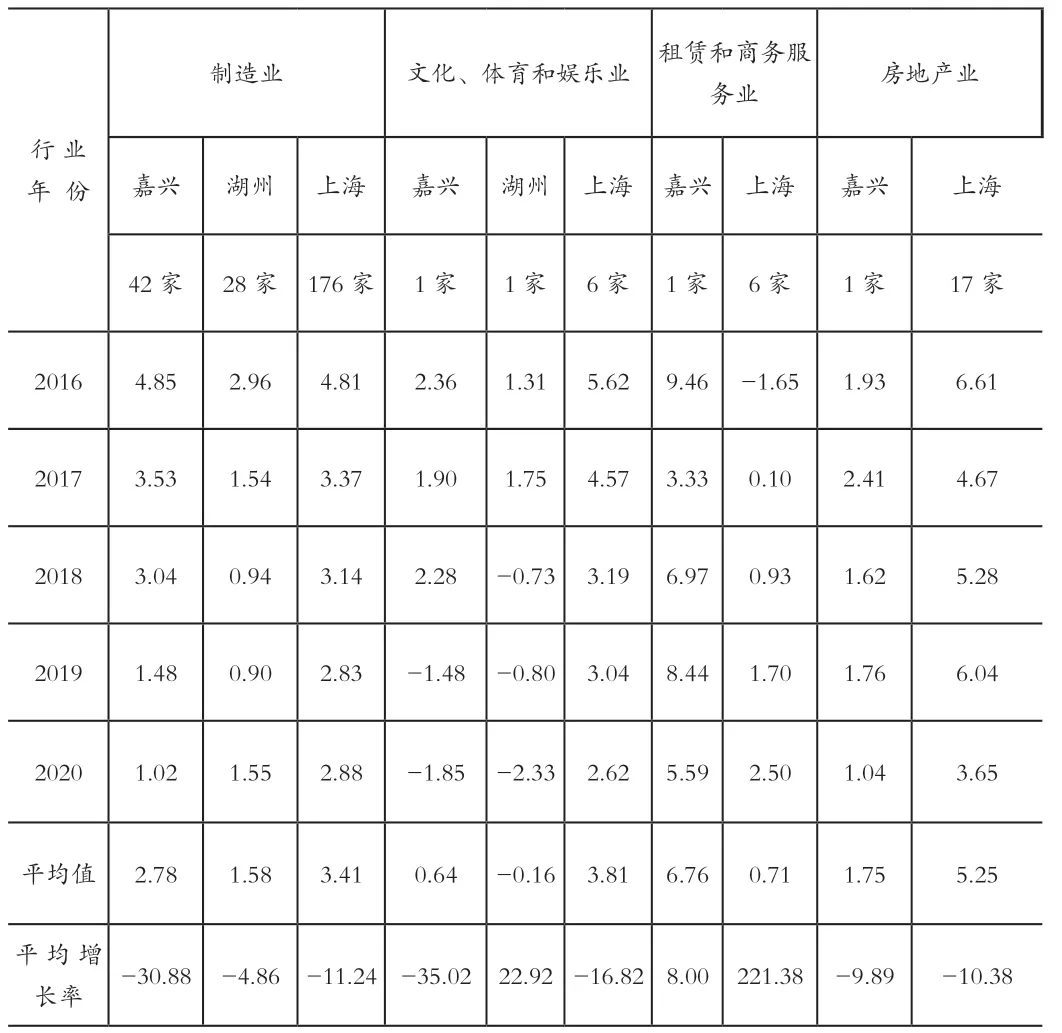

表5 2016-2020年嘉兴行业税负水平 (对比湖州、上海) 单位:%

3.4 嘉兴文化、体育和娱乐业以及房地产业税负稳步降低

嘉兴这家文化、体育和娱乐业公司为慈文传媒。湖州则为瀚叶股份。慈文传媒税负高于瀚叶股份的原因为瀚叶股份盈利状况直转急下。瀚叶股份2018年公司实现营业收入9.8亿元,环比降低25.46%,缴纳企业所得税1331.1万元,环比下降44%,而慈文传媒2018年实现营业收入为14.3亿元,环比下降14%;缴纳企业所得税为1824.2万元,环比下降20%。企业所得税为公司缴纳税费的大头,公司支付的企业所得税比例下降,在一定程度上表示支付的各项税费减少,税负下降。同理,上海房地产业发展繁荣,盈利远胜于嘉兴,企业所得税缴纳也多于嘉兴,故上海房地产税负高于嘉兴,税负为负值则是因为“十三五”时期文化发展改革规划提出“做优做强做大一批文化企业和文化品牌”等目标,进一步扩大文化消费,推动产业转型升级,促进行业健康有序发展这类税收优惠政策利好。

3.5 嘉兴租赁和商务服务业税负不减反增

由于“营改增”之后增值税适用范围不包括在融资性售后回租的业务中承租企业在租期结束后出售其所租赁设备这一行为,所以承租企业无法在出售货物的同时获得出租方所开具增值税专用发票,增值税发票获取困难,可抵扣的进项税额不足,应交税费增多,整个行业的平均税负上升。而嘉兴、上海租赁和商务服务业具体适用税率不同,上海以广告策划、供应链技术服务等商务服务业为主,适用税率为6%,而嘉兴以租赁皮革市场等不动产租赁为主,适用税率为11%,因此上海平均应交税费小于嘉兴,税负小于嘉兴。

4.嘉兴税负问题的原因分析

通过分析本文发现嘉兴宏观税负和企业税负都存在一定问题,因此,下文对可能造成问题的原因做进一步分析。

4.1 嘉兴经济发展质量直接影响其宏观税负水平

经济运行质量高,国内生产总值增加,纳税人负税水平增强,税收总量扩大,税收负担绝对值增加。虽嘉兴GDP在逐年上升,但由于税收收入增长速度大于GDP增长速度,整体宏观税负仍在上升。并且产业结构对税负影响重大。以2019年为例,嘉兴、湖州和上海第一产业GDP占总GDP比重分别为2.25%、4.29%、0.27%;第二产业GDP比重为53.86%、51.10%、26.99%;第三产业GDP占比为43.89%、44.62%、72.74%。由于国家为减轻农民负担,免征远洋捕捞等活动的企业所得税,第一产业税负较低。第二产业中工业占大头,而工业制造业大多都为传统制造业,符合国家鼓励创新驱动发展、高科技产业税收优惠政策的企业还是少数,税负较高。第三产业中营利性行业的税负率在三大产业中较高,如房地产业、金融业。从三地数据分析可见,第一产业贡献GDP比重越小,第二、三产业贡献GDP比重越大,宏观税负越高。

4.2 嘉兴产业结构以第二产业为主,课税力度较大

嘉兴的制造业主要集中在化学原料、化工产品和电气机械和器材领域。嘉兴借助研发新能源税收优惠政策使得其以制造业为主的企业整体平均税负下降。相反,缺少相应税收优惠政策也是嘉兴租赁和商务服务业税负上升的主要原因。值得注意的是,这些行业虽享受税收优惠,但基本上都是全国性政策福利,缺少更进一步减轻企业税负地区内的税收优惠扶持。

4.3 嘉兴企业经营规模不大,盈利能力受限

企业经营规模大,会计核算制度更加完善,税务筹划水平高,能更充分利用现有的税收优惠政策。收到的税费返还增加,企业的税负下降快。嘉兴房地产正是由于企业经济规模不大,营业收入不高,企业税务筹划水平有限,因此,其税负下降幅度小于上海。

5.嘉兴税费负担的改善建议

站在长三角一体化的视角上,利用资源,把握优势,结合国家税务总局发布《关于进一步支持和服务长江三角洲区域一体化发展若干措施的通知》提出建议。

5.1 加快税收共享政策以推动大型企业集团建设

长三角一体化战略中促进经济一体化的重要推动力是跨地区大型企业集团。可以通过建立税收共享政策而推进地区大型企业集团建设。其中以工艺技术、知识产权等作为资本入股的,所产生个人所得税收收入和企业所得税收入可按照合理确认的技术入股股份在该技术所有人所在地政府和该企业所在地政府分配。存在跨区域的项目合作的,按照运营支出、设备建设投入等成本比例分配两地政府的税收收入。通过大型企业集团的建设运作,连接在长三角一体化进程中利用长三角核心城市的劳动、技术、人才资本等要素,推动要素高效流动和市场化合理配置,达到增强经济实力的目的。

5.2 优化地方产业结构

嘉兴目前产业结构以第二产业为主,但是国家鼓励支持技术型、创新型产业的发展,而这种类型的产业多存在于第三产业。故传统制造业的税负会较重。嘉兴制造业企业应转向技术型企业发展,企业朝着专业化、精细化、特色化、新颖化的方向发展,或是适当增加第三产业的数量。比如,房地产业规模达到一定程度可以将内部的服务部门分离出来,使用服务业适用的税率,并能抵扣更多的进项税额。而嘉兴纺织业可以在染色、印花等工艺技术创新上多加考究,由传统制造业逐步转向技术性制造业发展。依托长三角一体化,可以合作共建产业园区,借由乌镇为世界互联网大会的永久会址这一优势,推进建设技术试验园,从而利于更多新兴产业和高技术产业的生长和培育。

5.3 丰富地方税收优惠政策

面对租赁和商务服务业税负不减反增的情况,嘉兴应出台相关的税收优惠政策。如增设产业园区,鼓励文化创新、技术型企业的入驻,为了鼓励企业投资和当地企业的发展,嘉兴政府可以考虑在税收返还方面做出更多努力。同时企业应进行合理税收筹划,在租赁服务业中,租赁房屋时大多涉及房屋与设备同时租赁,而税法并未明确规定需要征收房屋内所包含的税款。那么企业可将两者分成两个独立部分出租,降低纳税金额,减轻税负。也可和租户协商出租,部分租赁合同变更为仓储保管合同,库房由出租变为仓储后,租赁服务的税负下降。