沪深300股指期货价格影响因素及价格预测

周大朋 穆月英(通讯作者)

(中国农业大学经济管理学院 北京 100083)

随着我国经济与金融的飞速发展,近几年期货市场成交量持续上升。2021年底我国共计期货期权品种94个,期货市场资金量突破一万亿元。我国期货市场通过近年来的改革创新大幅提升了综合实力,期货在我国经济活动中的作用越来越凸显。沪深300股指期货的出现可以帮助投资者分散价格风险,规避来自外部的不确定性,从而提高资金的使用效率。

本文所研究的内容重要意义在于两个方面。一方面,通过探究沪深300股指期货相关的影响因素,与价格分析相结合,从而对价格判断更加符合实际。另一方面,选择合适的模型来对价格进行预测,帮助投资者采取合理的投资策略进而规避风险,使得收益最大化,具有较强的应用性和实践价值。

1 文献综述

关于沪深300股指期货价格的影响因素和价格预测的已有研究,主要概括为以下几点:

第一,股指期货价格市场关系的研究,王蓓(2019)研究表明沪深300期现货的价格发现功能不明显。闵豫南(2020)发现在岸市场暂停无法显著制约离岸市场的价格发现能力。

第二,影响因素的研究,唐志武等(2020)研究发现,股指期货政策会使其他指数对沪深300股指期货收益率的预测产生影响。熊熊等(2020)发现投资者情绪对沪深300股指期货产生一定的负面影响。李延军(2021)发现沪深300股指期货市场主要影响因素是股票市场流动性和股票市场不确定性。

第三,价格预测的研究,有学者运用GARCH族模型研究发现股指期货降低了市场波动,且GARCH(1,1)模型预测精度更高。蔡泽栋(2020)发现用机器学习对沪深300股指价格进行预测精度更高。赵新蕾(2021)利用ARMA模型对沪深300股指价格进行预测的相对平均误差为0.84%。

综上所述,对于股指期货价格波动性的分析,目前学者更侧重于分析宏观经济指标的影响,现有的文献主要采用格兰杰因果检验或VAR模型来进行分析。沪深300股指期货的价格预测中,大部分学者会使用时间序列或机器学习等来提高预测的准确性。

2 沪深300股指期货价格影响因素实证分析

2.1 变量选取和处理

本文从能够反映宏观经济运行状况、金融市场发展情况以及投资者心理因素等方面进行分析。选取5个变量以及沪深300股指期货收盘价(p),其中沪深300指数(x1)和汇率(x2)反映金融市场因素,社会融资规模(x3)和CPI(x4)反映宏观经济因素,消费者信心指数(x5)反映投资者心理因素。本文选取2010年4月16日至2021年12月31日的月度数据进行实证分析(数据均来源于Choice金融终端,操作软件为Eviews10.0)。

2.2 平稳性检验

建立VAR模型前,要求时间序列是平稳的。以下采取ADF单位根检验,原序列都是非平稳的,一阶差分后的序列变得平稳,如表1所示。

表1 各变量平稳性检验结果

2.3 协整检验

如果原序列不是平稳的,经过差分之后变得平稳,需要协整检验来判断序列之间是否存在长期的均衡关系。如表2所示,在None的情形下值为0,说明序列之间存在多个协整关系。

表2 变量之间协整检验结果

2.4 建立VAR模型

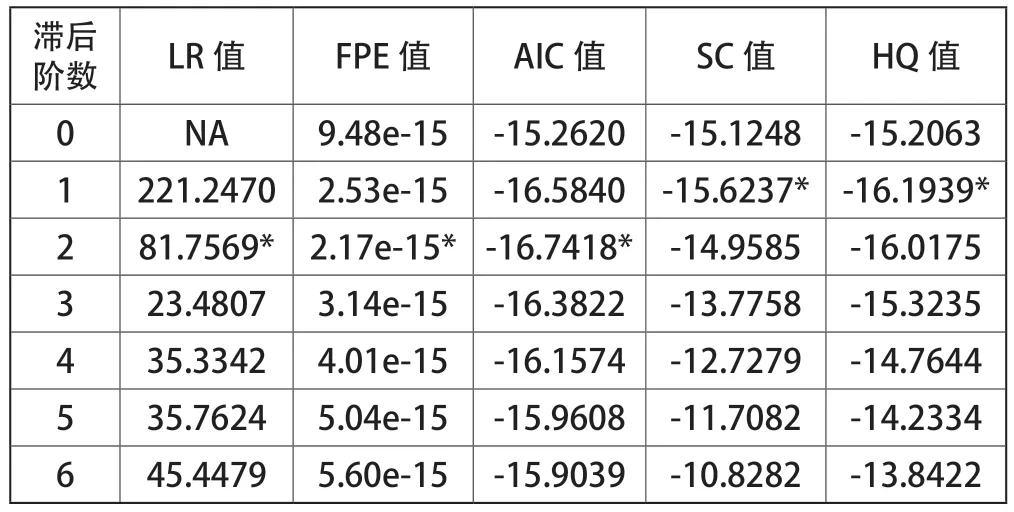

建模之前首先要选择最优的滞后阶数,如表3所示。通过信息准则值最小原则确定滞后阶数为2,由此建立VAR(2)模型,并且模型通过稳定性检验。

表3 VAR模型滞后阶数的确定

2.5 脉冲响应及方差分解

脉冲响应分析的结果如图1所示,股指期货价格对自身的冲击效应最大,前两期为正向的冲击,之后转为负向冲击再趋于平稳;指数对股指期货价格的冲击不明显,说明股指期货和指数之间关联性较小,价格发现功能不明显;汇率对股指期货价格的冲击先由负转正,持续时间较长,说明汇率的变动会对期货价格产生持续性的影响;社会融资规模对股指期货价格的冲击前四期为负向,后两期转为正向之后趋于平稳;CPI指数对股指期货价格的冲击主要是负向冲击,随后趋于平稳;消费者信心指数对股指期货价格前四期正向冲击较强,之后趋于平稳。

图1 脉冲响应结果

方差分解可以解释一个因素在总体影响中的贡献程度,贡献度越高说明影响程度越大。由表4方差分解的结果可以看出,股指期货价格对于股指期货价格本身的影响最大,贡献度稳定在94%左右;沪深300指数对股指期货价格的影响较小,贡献度仅达到了0.18%;汇率和社会融资规模对股指期货价格的贡献度最后稳定在1.2%,且反应滞后期较长;CPI指数对股指期货的贡献度很快稳定在0.82%,说明冲击的时间较短;消费者的信心指数对股指期货价格的贡献度最终在1.53%,说明影响程度较大。

表4 方差分解结果

3 沪深300股指期货价格预测

3.1 数据选择及处理

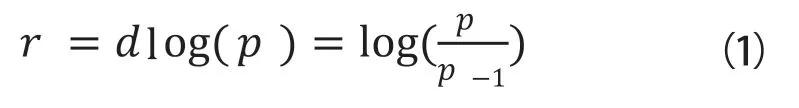

本文的价格预测实证分析所选取的统计数据是2010年4月16日到2021年12月31日期间沪深300股指期货的主力合约日收盘价,共2850个交易日数据。其中,前2805个数据用作建模,后45个数据用作预测。本文选取对数收益率作为因变量,对数收益率能够反映证券市场的波动情况,其变动与投资量大小无关。对数收益率的公式如(1)所示,r是对数收益率,p是日的收盘价。

3.2 描述性统计

对数收益率序列的时序图和直方图表明,序列波动特征明显,分布是尖峰厚尾形状且明显左偏,不服从正态分布。在后续分析中,为避免产生较大误差,则需要选取分布和GED分布进行检验(因篇幅所限,本文所有未列示的实证结果由作者留存备查)。

3.3 基础性检验

基础性检验包括方差比检验、平稳性检验、序列自相关检验以及异方差效应检验。由检验结果可知,方差比检验P值为0,说明序列是可分析的;平稳性检验表明对数收益率序列在99%置信水平下是平稳的;自相关检验发现序列之间存在自相关性,但是可以通过建立ARMA模型消除;ARCH-LM检验表明序列存在ARCH效应,可以建立GARCH族模型。

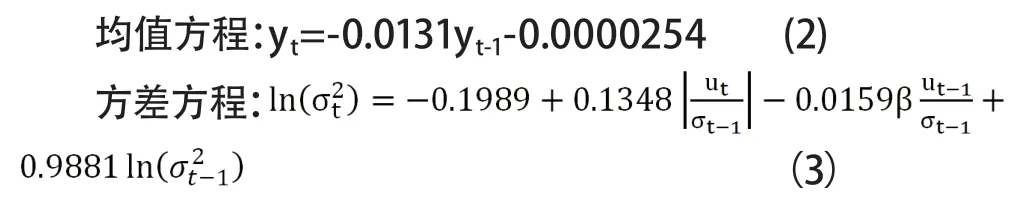

3.4 建立GARCH族模型

采用信息准则最小的原则确定GARCH模型的阶数,结果如表5所示,本文选择的是服从GED分布的EGARCH(1,1)模型。在前文的假设检验,序列不服从正态分布,因此只考虑分布和GED分布。为了保证模型的简洁性和有效性,不考虑阶数大于1的情况。建立的EGARCH模型的均值方程和方差方程如式(2)和式(3)所示,其GED的系数为1.0327。非对称效应项系数为-0.0159,P值为0.118大于0.1拒绝原假设,说明沪深300股指期货的非对称效应不明显。

表5 GARCH族模型阶数表

3.5 预测结果分析

本文采用静态预测方法,根据之前建立的EGARCH(1,1)模型来预测2021年11月1日至2021年12月31日的数据。所得的预测结果如图2所示,预测值稳定的分布在置信区间中央,没有过大的波动,且预测的方差最大值为0.00014,说明没有明显的离群点。

图2 预测值和预测方差

预测效果采用的评价指标如表6所示,EGARCH(1,1)模型的预测误差统计量中的平均绝对百分比误差为0.5923以及希尔不等系数为0.0039,说明误差很小。偏差率和方差率分别为0.0008和0.00001,说明预测值的偏离程度很低。平均相对误差为0.0002,说明模型预测精度很高,具有较强的应用价值。

表6 EGARCH(1,1)模型预测误差统计表

4 结论和建议

4.1 结论

本文通过影响因素和价格预测实证分析,得出以下结论:

第一,金融市场状况会对期货价格产生较大影响,因为沪深300指数关联性较高,汇率的波动冲击影响大。宏观经济状况会对期货价格产生持续性的影响,社会融资规模和CPI等指标在一定程度上有滞后性。消费者心理因素对价格影响最大,说明消费者心理因素不可忽视。

第二,价格预测最合适的模型为EGARCH(1,1),并且股指期货非对称效应不明显,说明股指期货很好的消除股市原先的波动,再使用样本内的数据进行预测,结果表明建立的EGARCH(1,1)模型有效且预测精度较高。同时价格预测过程中不确定因素众多,需要进行综合考量。

4.2 建议

第一,优化投资者结构,降低期货市场投资门槛。引导机构投资者参与市场,重塑投资文化与氛围。让更多的中小投资者能够参与进来,对新手投资者开展必要的宣传培训。

第二,加快期货市场改革与建设,增加期货市场综合实力。加快期货市场产品的创新,满足各类投资者的需求。同时借鉴国外先进的案例,积极参与国际竞争。