2021 年中国钛工业发展报告

安仲生,陈 岩,赵 巍

(中国有色金属工业协会钛锆铪分会,北京 100088)

1 2021 年世界钛工业概述

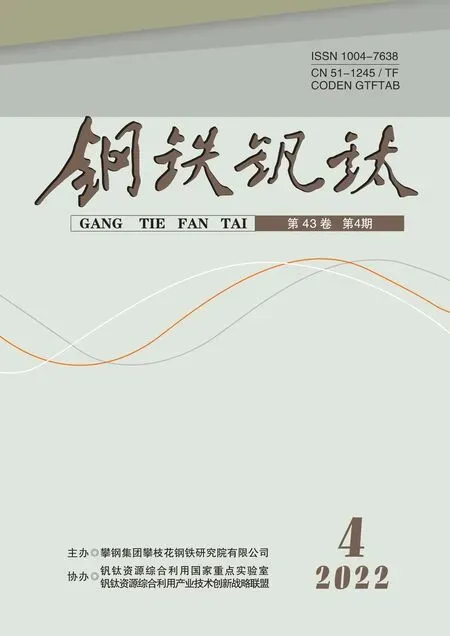

2021 年,全球多数国家和地区经济开始逐步恢复,但疫情、通胀、金融风险等重重挑战仍给全球经济复苏带来隐忧。受新冠肺炎疫情、国际海运运力紧张、部分地区政局动荡等因素影响,全球钛原料产量增速较低,部分矿山依然未能恢复到2019 年之前的产量水平。据初步统计,2021 年全球钛精矿总产量为827 万t(折合TiO2,下同),同比增长3.9%;金红石总产量为62.1 万t,同比增长4.0%;其他富钛料总产量为131.2 万t。具体数据如表1 所示。

表1 2021 年全球钛精矿、金红石、富钛料产量(折合TiO2)Table 1 Global production of titanium ore,rutile and titanium-rich materials in 2021 (equivalent to TiO2)万t

据中国有色金属工业协会钛锆铪分会、美国地质调查局统计数据显示,2021 年全球海绵钛产量为227 279 t,同比增长0.5%。具体数据如表2 所示。受疫情影响,传统海绵钛生产大国俄罗斯、日本产量均有下降,剔除中国海绵钛产量后,2021 年全球其他国家海绵钛总产量同比减少15.4%。中国海绵钛在全球产量占比由2020 年的54.4%提升至61.6%,中国海绵钛行业在全球市场中的作用进一步加强。

表2 2021 年全球各国海绵钛产量Table 2 Titanium sponge production of various countries in 2021t

2 2021 年中国钛工业发展现状

2.1 钛工业经济运行情况概述

2021 年,全球经济受新冠肺炎疫情影响,许多主要经济体在取消管控与隔离封控两种措施之间摇摆不定,使经济复苏的步伐放缓。南非、肯尼亚、越南、加拿大等全球几个重要的钛原料生产国受到新冠肺炎疫情、社会动乱等因素干扰,加剧了我国钛原料进口的不确定性;价格上涨与船运周期延长也使得下游企业面临更高的市场风险。在全球钛原料市场供应紧张的大环境下,国内企业面对这些不利局面,提前做出预判并采取措施,预防我国钛原料供应可能出现的短缺危机。钛白粉行业在产量创下新高的同时,价格也达到近8 年来的高点。海绵钛、钛材产量实现大幅增长,下游应用领域进一步扩大。在全球其他国家钛制品产量增长停滞甚至负增长的大背景下,我国钛行业能够克服诸多不利因素,实现逆势增长,这一成绩是来之不易的。

2.1.1 产能

至2021 年末,我国海绵钛产能达到18.1 万t,较2020 年增加0.4 万t,同比增长2.3%。2021 年我国海绵钛行业技改、扩建、新建项目较多,其中以半流程企业通过技改升级为全流程企业为主。待技改升级完成之后,我国海绵钛行业整体运行效率将再度得到提升。

2.1.2 产量

1)钛精矿

2021 年中国共生产钛精矿285.7 万t,同比增长5.0%。攀枝花钒钛产业协会统计数据显示,2021 年攀西地区的钛精矿产量为249.1 万t,同比增长3.7%,占国内总产量的87.2%;进口钛精矿及中矿177.3 万t,同比增长26.2%。

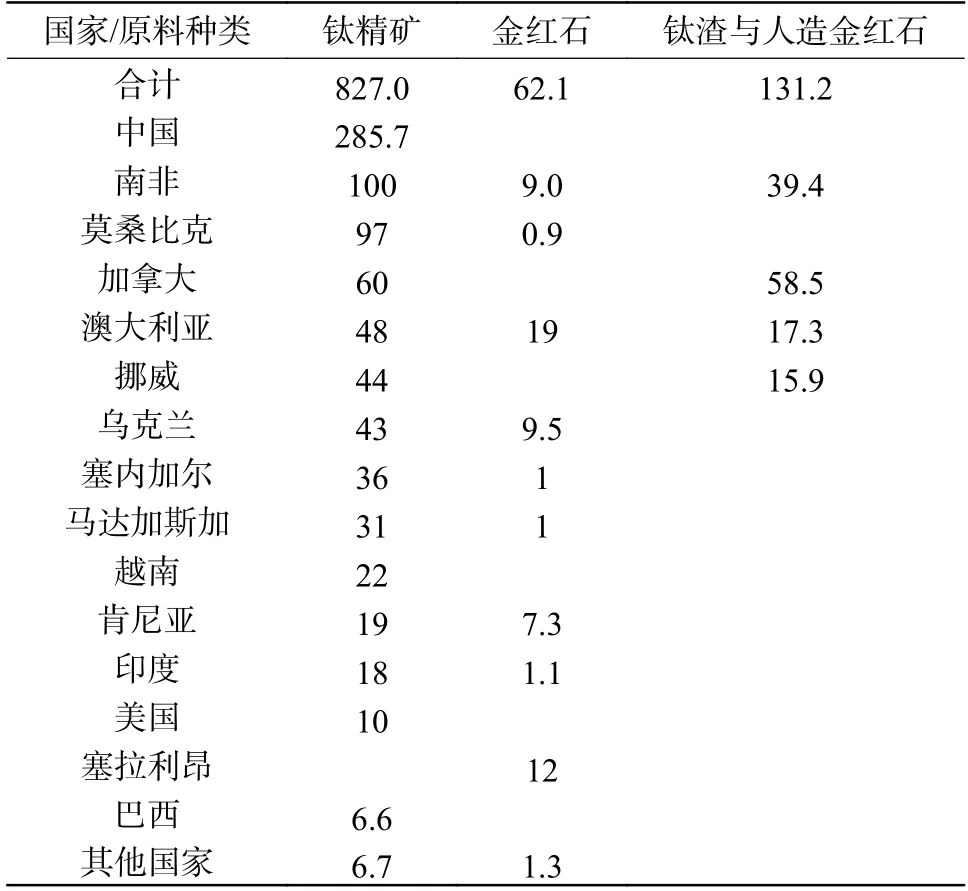

2)海绵钛

2021 年,我国9 家企业共生产海绵钛139 929 t,同比增长13.8%,连续七年增长。行业的整体开工率达到77.3%。具体数据如表3 所示。

表3 2021 年我国主要海绵钛企业产量Table 3 Output of major titanium sponge enterprises of China in 2021t

3)钛锭

根据对25 家企业的统计,2021 年我国共生产钛锭121 303 t,比2020 年增长了1.1%,已连续七年增长。具体数据如表4 所示。

表4 2021 年我国主要钛锭生产企业产量Table 4 Output of major titanium ingot producers of China in 2021t

4)钛加工材

根据对我国国内29 家主要钛材生产企业的统计,2021 年我国共生产钛加工材135 941 t,同比增长40.1%,已连续七年增长。2021 年我国钛材产量大幅增长主要有两个原因,一是几家大型钛材企业不断做大做强,产品产量大幅提升;二是对统计口径的调整。具体数据如表5 所示。

表5 2021 年我国主要钛材生产企业的产量统计Table 5 Output statistics of major titanium production enterprises of China in 2021t

2.2 产业结构

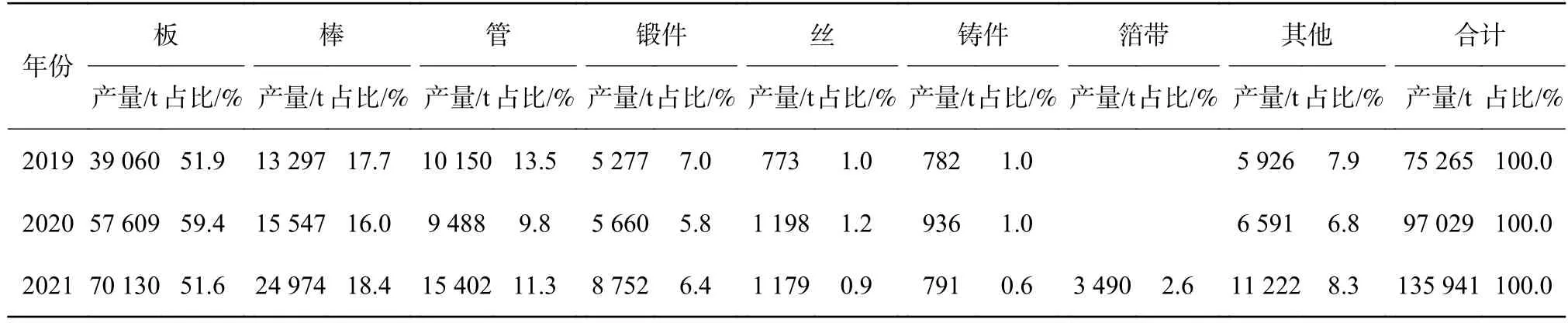

近三年来各类钛产品所占的比例及产量的变化如表6 所示。

在钛产品结构方面,从表6 统计数据可以得出,2021 年钛及钛合金板的产量同比增长21.7%,占到当年钛材总产量的51.6%;棒材的产量同比增长60.6%,约占全年钛材产量的18.4%;管材的产量同比增长62.3%,占全年钛材产量的11.3%;锻件的产量同比增长54.6%,占全年钛材产量的6.4%;钛丝的产量同比减少1.6%,占全年钛材产量的0.9%;铸件的产量同比减少15.5%,占全年钛材产量的0.6%;其他钛产品的产量也同比增长70.3%。

表6 近三年来中国各类钛材所占比例Table 6 Proportion of all kinds of titanium materials in China in the last three years

在产业分布方面,从上述统计数据可以看出,海绵钛生产重心正在由东向西转移。2021 年西部地区海绵钛产量占比上升至59.8%,而传统海绵钛生产大省辽宁省占比由2020 年的34.6%下降至25.9%。钛及钛合金锭生产主要集中在陕西,其产量占国内总产量的40.4%。钛加工材生产也主要集中在陕西,其产量占国内总产量的44.3%。其中,钛板生产主要集中在陕西,其产量占国内总产量的27.9%;钛棒生产主要集中在陕西,其产量占国内总产量的69.5%;钛管生产主要集中在江苏,其产量占国内总产量的50.8%。我国钛加工材行业集中度相对较高,TOP3 企业产量之和占全国总产量的47.0%,TOP10企业产量之和占全国总产量的78.7%。

2.3 市场与价格

2.3.1 销售量

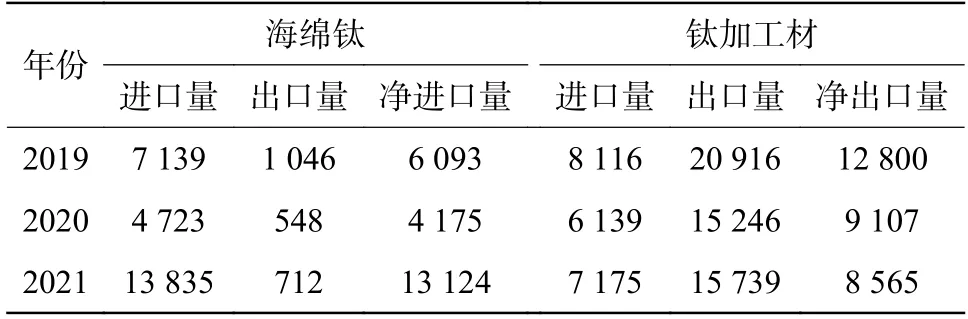

2021 年,我国海绵钛的总销售量为133 741 t,同比增长8.8%;净进口13 123 t,同比增长214.3%;国内销售量为133 029 t,同比增长4.7%。

2021 年,我国钛材的总销售量123 268 t,净出口量为8 565 t,国内销售量为114 703 t,同比增长了35.8%。

2.3.2 需求分配

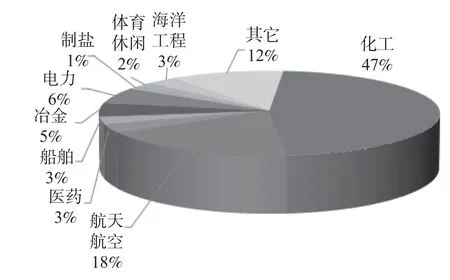

近三年我国钛及钛合金产品在不同领域的应用量与同期的对比见表7。2021 年,我国钛及钛合金在不同领域的应用量见表8 和图1。

图1 2021 年我国钛材在不同领域中的应用比例Fig.1 Application proportion of titanium in different fields within China in 2021

表7 近三年我国钛加工材在不同领域的应用量对比Table 7 Comparison of amount of titanium processing materials application in different fields within China in the last three years

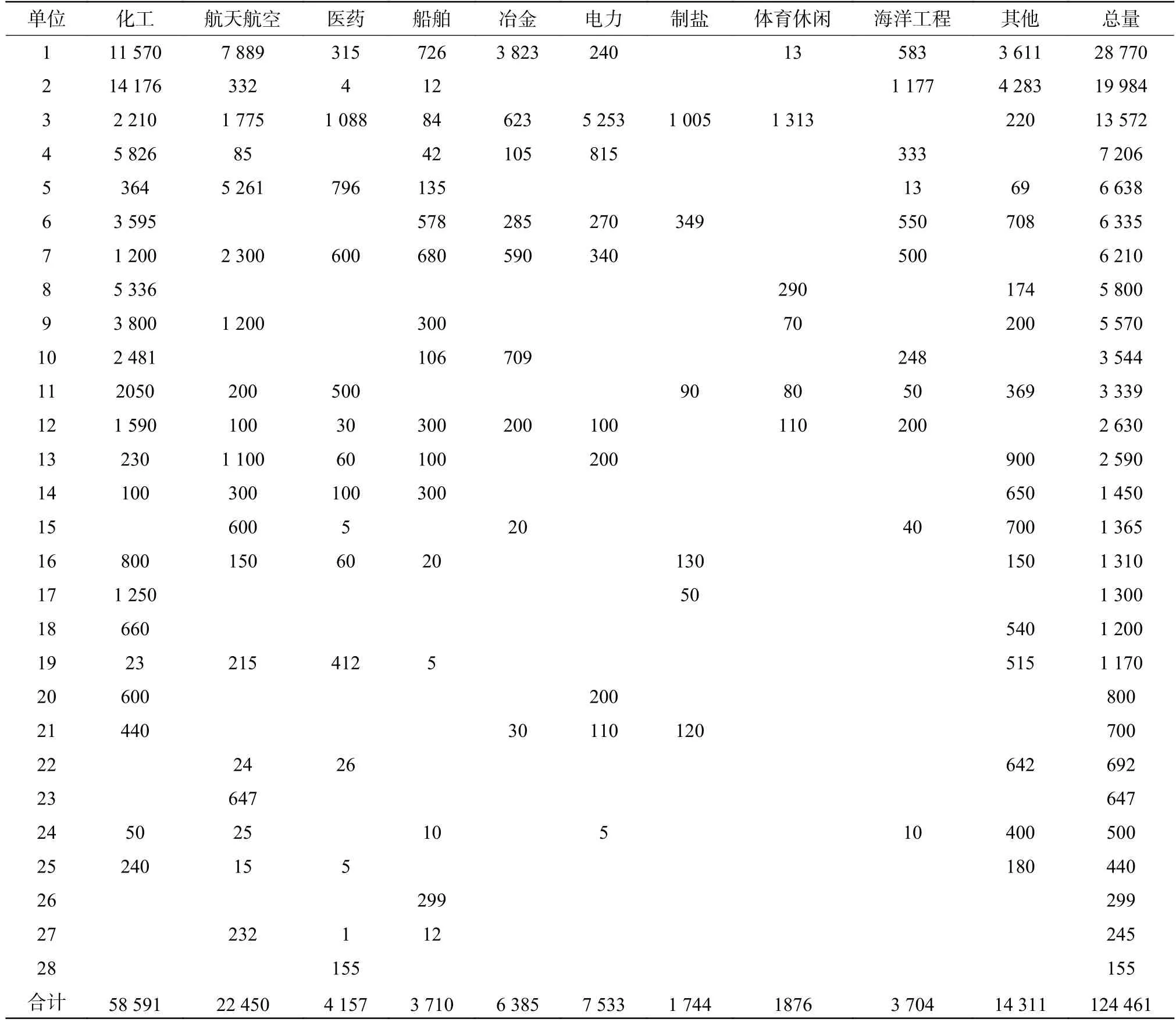

表8 2021 年我国主要钛材生产企业在不同领域的应用情况统计Table 8 Application statistics of major titanium production enterprises of China in different fields in 2021t

2.3.3 价格

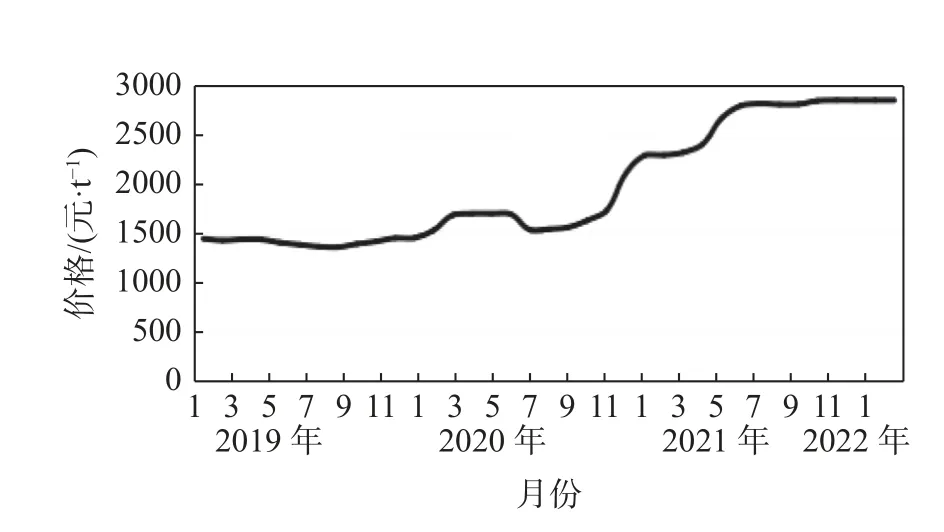

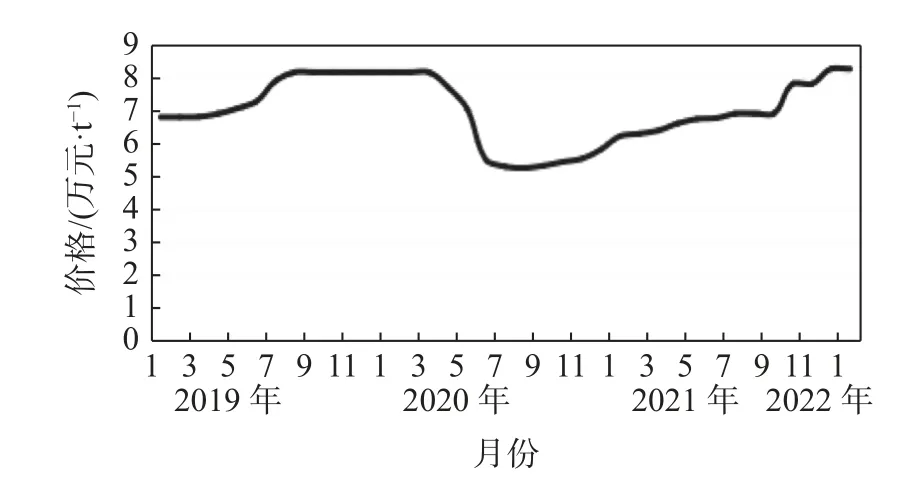

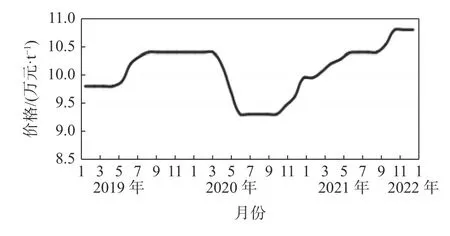

2021 年,我国攀枝花20#钛矿、0 级海绵钛和具有代表性的TA2/3.0 mm 厚的标准钛板的价格走势见图2、图3 和图4。

图2 攀枝花20#钛矿价格走势Fig.2 Price trend of Panzhihua 20# titanium ore

图3 国内0 级海绵钛价格走势Fig.3 Price trend of domestic grade 0 titanium sponge

图4 国内TA2/3 mm 厚钛板价格走势Fig.4 Price trend of domestic TA2/3mm thick titanium plate

2021 年国产攀枝花20#钛矿年度平均价格为2 694元/t(含税出厂价,下同),较2020 年的1 720 元/t 同比增涨56.6%;2021 年,进口钛矿年度平均价格为310 美元/t,较2020 年的214 美元/t 同比增涨44.9%。在高收益的驱动下,矿山企业接近满负荷运作,这也使得2021 年我国钛矿产量创下新高。受新冠肺炎疫情在全球主要钛矿生产国传播及国际海运船期延长等因素影响,全球钛矿供应形势恶化。国内企业为保证钛矿的充足供应,被迫提高了进口钛矿库存规模。但这一举措同时也加重了国内企业的资金流负担以及潜在的原料库存价格下跌造成的损失风险。2021 年下半年,随着国外下游生产企业的相继复产,全球氯化法原料出现供不应求的局面,价格也开始加速上涨。至2021 年末,氯化法钛矿价格上涨至430 美元/t 以上,95%金红石价格上涨至2000 美元/t,创下近十年价格新高。这给我国海绵钛、氯化法钛白粉行业的经营带来了更大的压力。

2021 年,我国海绵钛年度平均价格为6.92 万元/t,较2020 年的6.4 万元/t 同比增涨8.1%。2021 年前三个季度,我国海绵钛价格上涨相对缓慢,0 级海绵钛年初价格在6 万元/t 左右,9 月下旬价格在6.8 万元/t 左右。至2021 年10 月,受国内限电政策及电力价格调整影响,高钛渣、镁锭等原料价格大幅上涨,导致海绵钛价格超过7.5 万元/t,单次涨幅与全年前三个季度累计涨幅相当。除航空航天、国防、高端装备制造应用领域外,大部分下游应用领域难以承受更高的海绵钛价格,致使海绵钛企业难以通过涨价向下转嫁成本,其市场需求也随之下降。下游企业转向消化市场库存,部分半流程海绵钛企业开工率陡然下降。

2021 年,我国钛材价格基本是被动跟随海绵钛价格进行上调。在2021 年第四季度,部分低端钛材市场萎缩,原因是下游用户难以接受价格不断上涨。得益于2021 年上半年的高景气度,2021 年全年市场仍然呈现上涨态势,大部分企业全年整体经营形势优于2020 年。2021 年下半年,海绵钛价格快速走高,使得民品市场订单量减少,相关产品价格快速上涨也影响了民品钛市场的深耕与推广。

2.3.4 进出口贸易

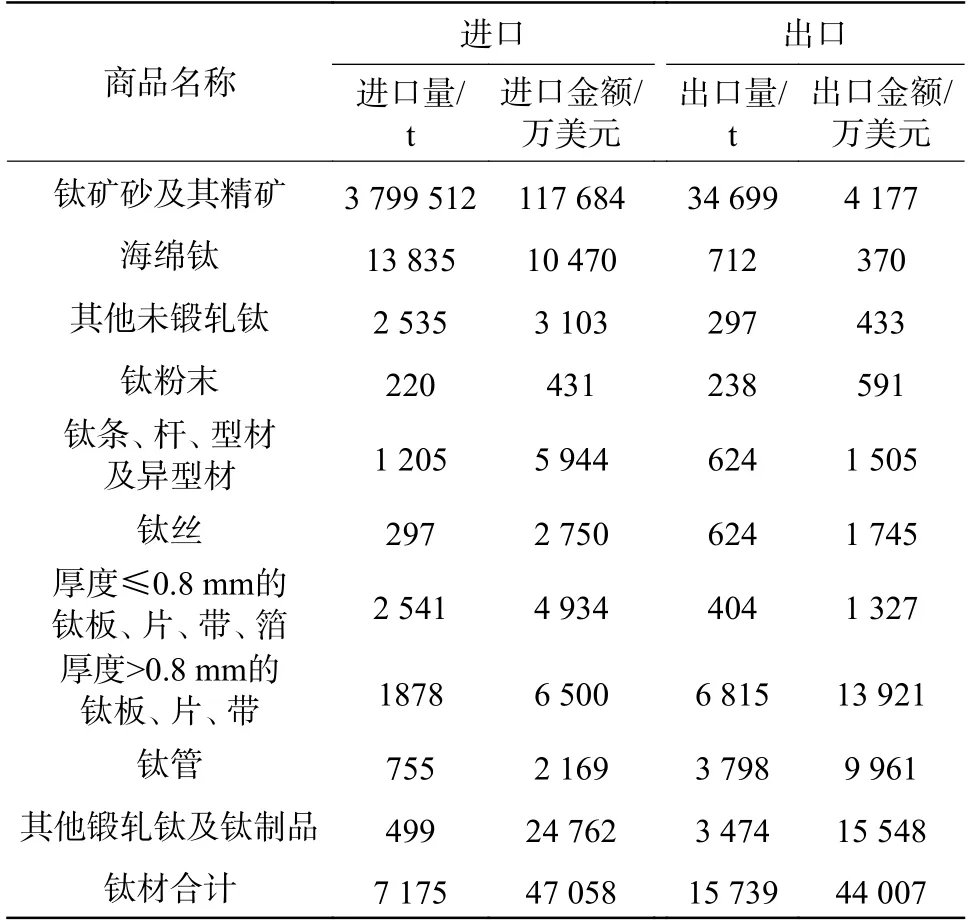

2021 年,钛产业相关产品中,我国主要进口产品为钛矿、海绵钛及厚度不超过0.8 mm 的钛板、片、带、箔;主要出口产品为钛条、杆、型材及异型材、厚度大于0.8 mm 的钛板、片、带、箔、钛管及其他锻轧钛及钛制品,具体统计数据见表9、10。

表9 2021 年我国主要钛产品进出口统计Table 9 Import and export statistics of major titanium products of China in 2021

表10 近三年来钛产品的进出口数量变化Table 10 Quantity change of import and export of titanium products in the last three years t

3 2021 年中国钛工业经济运行状况分析

3.1 政策环境分析

针对2021 年第四季度我国多地出现的能源供应紧张现象及电力价格上涨现象,国家发改委印发《关于进一步完善煤炭市场价格形成机制的通知》。该通知不仅保证了电力供应稳定,还规定了电价涨幅的上限,为钛渣、海绵钛企业正常生产提供了保障。

在新发布的《重点新材料首批次应用示范指导目录(2021 年版)》中,高强损伤容限性钛合金、大卷重宽幅纯钛带卷、钛合金丝材、注射成型钛合金、精密钛合金铸件、航空航天用钛铝金属间化合物锻件、钛合金油井管、3D 打印用钛合金粉末、注射成型用钛合金粉末、热等静压用高性能钛合金粉末、舵机用3D 打印钛合金壳体均被收入其中。

《新材料产业发展指南》提到,新一代信息技术、航空航天装备、海洋工程和高技术船舶、节能环保、新能源等领域的发展,为新材料产业提供了广阔的市场空间,也对新材料质量性能、保障能力等提出了更高要求。必须紧紧把握历史机遇,集中力量、加紧部署,进一步健全新材料产业体系,下大力气突破一批关键材料,提升新材料产业保障能力,实现中国制造由大变强的历史跨越。《指南》提出,到2020 年,先进基础材料(包括钛合金)总体实现稳定供给,关键战略材料综合保障能力超过70%,以先进基础材料、关键战略材料、前沿新材料为发展方向,并提出加快重点新材料初期市场培育,研究建立新材料首批应用保险补偿机制,完善新材料产业标准体系,推动新材料产业标准化试点示范。

3.2 产业结构调整情况分析

2021 年,我国钛工业持续推进产业转型与技术升级,向中高端领域迈进。高钛渣行业加快设备大型化、自动化步伐。国产25 000 kVA 以上的大型冶炼炉装置已经成熟并被多家企业采用,逐步替代小型设备,提高了我国高钛渣行业的大型设备国产率、劳动生产率并创造出了经济效益,响应了国家“节能减排”的政策方针。

2021 年,我国钛化工行业继续保持高增长势头,尤其是高端氯化法钛白粉产量进一步提升,达到国内钛白粉总产量的10%。攀钢集团有限公司的熔盐氯化工艺进一步完善,产品质量进一步提升且具有较好的批次稳定性,为国内高钙镁钛矿无法作为氯化法原料的难题打开了突破口。

2021 年,我国海绵钛行业继续加大投入,多家半流程企业向全流程转型升级。这一转变既保障我国海绵钛的0 级品率,又进一步降低生产成本。攀钢集团有限公司开展了超软钛定向生产试验研究,超软钛定向炉成功率由50%提高到65%以上。

2021 年我国钛加工行业继续做大做强。以宝钛集团、新疆湘润新材料科技有限公司、湖南湘投金天钛金属股份有限公司、中国船舶七二五所、西部超导材料科技股份有限公司和西部材料科技股份有限公司等为主的骨干企业进一步完善产品线,在化工、航空航天、医疗器械、电力等行业起到引领作用,填补了国内相关产品空白。多家中小型企业着力在细分领域中打造“专精特新”型企业。西部材料科技股份有限公司完成某型钛合金板材高性能低成本制备技术、航空用钛合金薄板材高效低成本制备技术、光触媒功能涂料、低成本抗菌玻璃制品、油气开采用超长钛合金管材制备、锆钢双层复合技术开发等多项技术成果,相关产品出口海外。中国船舶七二五所开发出纯度为 99.9%的电子级高纯海绵钛,可应用于LCD/OLED 显示器和半导体芯片领域;购置龙门式激光-电弧复合焊接系统和控温控湿系统并成功投用;完成了超深冲高精度超薄钛带制备、超薄钛带精密冲压成型控制、超薄精密钛带涂层制备技术研究。陕西天成航空材料有限公司从乌克兰引入了一台功率达3 150 kW,熔炼能力达10 t的真空冷枪电子束炉,在技术上突破完成大规格钛合金棒材“以轧代锻”工艺,掌握了“EBCHM+VAR”合金锭熔炼工艺及返回料重熔控制技术。南京宝泰特种材料股份有限公司新投入使用3.8 m 大型四辊可逆式热轧机、4 m×1.5 m×15 m 大型碱洗锅,基本完成对原有2.5 m 热轧机进行四辊可逆式重大改造。宝鸡富士特钛业(集团)有限公司完成高强度钛合金筒体研制等项目。宁波创润新材料有限公司新增大型真空电子束熔炼炉一台,开发大尺寸超高纯钛锭熔炼铸锭技术。

3.3 经营形势分析

由于国内下游产品产量快速上涨,2021 年我国钛矿进口量及消费量进一步提升。2021 年下半年,钛矿及其他多种原料成本显著上升,导致下游企业利润空间缩窄,部分企业处于亏损状态。

2018 年市场逐步好转以来,社会资金连续几年用于加快建设EB 炉、熔炼炉以及下游企业加快添置装备,助推了钛锭产能、钛材产能的增加,这也是2020 年、2021 年海绵钛、钛锭、钛材“三项指标”接连刷新纪录的动因。

3.4 市场供需及消费情况分析

2021 年,我国钛矿市场呈现供需两旺的态势。其中,受利润空间高起的刺激,攀枝花地区钛矿产量再创新高。受钛白粉行业产量持续高速增长的影响,我国对钛矿的需求持续大幅增长。2021 年,我国钛原料对外依存度在40%左右,在国内钛矿产量不足以满足需求的情况下,各企业通过加大对进口钛矿采购力度,使我国钛矿供需基本平衡,且略有库存的局面。

2021 年,我国海绵钛市场总体供应充足,但高品质小粒度海绵钛缺口较大。2021 年,我国海绵钛产量为13.99 万t,表观消费量为15.3 万t,同比增长20.5%,创历史新高;进口海绵钛1.38 万t,同样创下历史新高。进口海绵钛主要用于满足下游企业对高品质海绵钛的需求。近年来,我国海绵钛总产能快速增长,高品质海绵钛产量的绝对数量也在稳步提高,但高品质海绵钛产量增速无法满足需求的爆发式增长,且缺口逐年加大。中低端供应过剩,高端供应不足成为我国海绵钛行业面临的主要问题。

2021 年,我国钛材产量为13.6 万t,为历史新高,表观消费量为12.7 万t,同比增长44.3%。排名前三的大型钛材企业对2021 年钛材产量增长贡献度达到44.7%,我国钛材行业集中度进一步提高。

从下游细分消费领域来看,化工(PTA)领域用钛量增长最大(1 1078 t),其次是航空航天(5 222 t)、电力领域(5 016 t)。受疫情影响,体育休闲领域用钛量下降5 364 t,成为唯一一个负增长的细分领域。在其他钛产品中,以废钛及边角料生产钛铁合金等钛产品的产量增长较多。新兴市场方面,经过近几年的市场推广与技术提升,以纯钛保温杯、电热水壶、餐具等民用钛制品数量增长,国内某知名企业2021 年生产近50 万只钛保温杯。随着我国中产阶级的壮大,消费能力的提升,未来民用钛制品市场规模有望保持高增长势头。

2021 年,我国在高端化工(PTA)、航空航天、船舶和海洋工程等中高端领域的钛材需求总量增加20 542 t,同比增长28.5%。这说明我国钛工业仍处于产业升级加速期。而国家提倡科技创新、鼓励技术进步的政策,以及在国防、“三航”领域中对钛的大量使用成为推动我国中高端钛材发展的最大驱动力。随着以国防、高端装备制造领域对钛材产生的巨大市场需求,国内几家大型钛材企业全方位发力,向大而强的方向发展。部分中小型企业通过几年时间的技术沉淀,在某一项细分领域中取得快速进步,成为该细分领域的头部企业,实现小而精的发展模式。而国家提出的碳达峰、碳中和目标将使能源、电力行业在未来几年加速转型,这也将给我国钛行业的发展提供新的机会。在多方驱动下,未来我国钛行业进一步向中高端迈进的步伐将会持续加快。

4 存在的突出问题及对策

4.1 存在的突出问题

2021 年,我国钛行业有两个最为突出的问题:一是钛矿等原料对外依存度过高;二是国内高品质海绵钛产量提升相对较慢,无法满足国内对高品质海绵钛爆发式增长的需求。此外,钛加工材品质有待提高、新应用领域相关生产工艺参数、使用手册等资料尚不完善的问题依然需要深入解决。

1)我国钛原料对外依存度过高

2021 年,我国钛原料对外依存度为40%,钛原料供应严重依赖国际市场。在新冠肺炎疫情反复、全球超发货币推高资源类产品价格的大背景下,2021 年我国进口钛矿年度均价上涨44.9%,这使得我国在进口钛矿采购环节上多支出4.96 亿元。除付出经济成本之外,进口钛矿供应的不稳定性严重影响了我国海绵钛、高端钛产品的质量稳定性,成为我国钛工业向中高端领域迈进的重大障碍。由于下游企业没有稳定的钛矿来源,只能“吃百家饭”,导致其不同批次产品质量频繁出现波动。而我国钛矿高钙镁杂质的特点使得国产钛矿无法作为氯化法的原料;生产海绵钛、氯化钛白的钛矿、金红石等原料完全依赖进口。我国在钛矿等钛原料的进口上同样面临“马六甲困局”,79%的钛原料需要途经南海,这既制约了我国海绵钛、氯化钛白行业的健康发展,也为未来的安全生产带来隐患。

2)国内高品质海绵钛产量无法满足快速增长的需求

我国海绵钛工业虽然有较长的历史,但形成规模的时间尚短,中高端领域形成较大需求市场的时间不足10 年,这使得我国高品质海绵钛的供应量增长无法跟上爆发式需求的增长,预计在未来两三年内仍将需要依赖进口海绵钛来补充高品质海绵钛的供给缺口。

3)钛加工材品质有待提高

超薄钛带、超厚钛板材、大壁厚管材、大尺寸型材、锻件、航空紧固件等产品加工水平尚不过关,产品品质与国外相比仍有明显差距,相关产品仍然没有摆脱依赖国外进口的局面。这制约我国航空航天、国防、能源等关键行业的长远发展。

4)新应用领域相关生产工艺参数、使用手册等尚不完善

由于钛及钛合金具有质量轻、强度高、耐腐蚀等诸多优点,近年来在海洋工程、船舶制造、石油开采等诸多领域内展开其应用。然而在使用过程中,由于此前我国在相关领域内缺乏使用经验,导致无法达到预期效果。在生产加工过程中,由于缺乏相应的经验和工艺手册,导致成品率不高;在下游用户生产设计环节,由于缺乏相应的工艺参数和设计手册,使得下游用户在设计环节上遇到诸多阻碍;在产品组装环节上,焊接装配环节中也时常出现问题,最终导致产品性能达不到预期效果。

4.2 对策建议

随着我国综合国力的不断提升,航空航天、船舶制造、海洋工程等高端领域进入了快速发展期,国家在相关领域的投入力度空前加大。为配合国家发展战略,为相关领域顺利、健康、可持续发展提供相应保障,我国钛工业应进一步解决原料供给不足、产品品质有待提升等问题,积极探索实际应用方面的工艺技术研究。具体建议如下:

1)加大鼓励企业海外资源开拓力度,适时储备优质钛资源

为解决我国钛资源供给不足,尤其是高品质氯化法原料几乎完全依赖进口的困境,建议鼓励企业在海外购入优质钛矿资源,这样既可弥补国内优质钛矿供应不足的短板,也可降低我国进口钛矿的成本,获得经济效益。同时,在国内进行联合攻关,可实现国产钛矿升级为高品质富钛料的相关技术突破。内外两条线同时推进,能够使我国钛资源供应更有保障。在适当的时间节点,可考虑建立一定数量的富钛料或高品级海绵钛储备,以保障短期内关键领域对海绵钛的需求不受影响。

2)整体提升海绵钛、铸锭生产工艺水平

通过提升钛原料供应的稳定性,解决因原料波动带来的海绵钛批次间质量不稳定的问题。引导企业持续强化技术工艺水平提升与装备提升提高0A级海绵钛成品率,缩小与国外先进企业的技术差距,为我国关键领域的发展提供较为充足的、优质的、稳定的、低成本的海绵钛供给。

建议积极开展电子束、等离子冷床炉熔炼航空航天钛合金高端钛材的规模化应用研究。国内最近十年进口及国产了全球最多的电子束、等离子冷床炉,但都在以海绵钛为原料生产铸锭,没有掺加回收料生产铸锭。而美国及俄罗斯的冷床炉则集中用于航空航天高端合金钛材的生产,充分发挥了冷床炉能够良好除去高低密度夹渣和能够使用回收料的优势。这项规模化应用研究能够较好的契合我国目前航空航天大发展对高端钛合金材料的需求。

3)引导行业整体布局更为合理,避免重复建设与低水平竞争

通过行业协会引导行业整体健康有序发展,引导企业减少或避免在已经过剩的、技术水平较低的领域内重复建设,进而缓解或避免低端市场上的无序竞争。通过行业协会倡议,并结合相关职能部门通过政策激励、联合立项等手段引导企业及社会资本投向有待解决的、具有较高技术内涵的、当前国内存在空白又能带来良好效益的领域中去;积极推动产学研三方合作对接,对新牌号、新工艺、新产品进行合作开发并尽快实现市场化,使优秀技术尽快产生经济效益。

4)跨领域、多部门联合推进钛及钛合金在新兴领域的应用探索

此前,我国钛合金牌号多以引进、吸收、改进、完善为主,自主创新方面滞后,未来要在自主创新与理论探索上多努力。随着近年来我国在“三航”、国防等关键性领域对钛及钛合金需求的快速增长,传统牌号的钛合金已经难以满足需求。我国钛工业需要由之前的侧重技术应用性研究转向应用性研究与基础理论性研究相并重。建议加大对关键性课题的投入力度,抓住国家推进科研体制机制全面深化改革的契机,对钛合金的关键理论探索、基础理论研究进行大力扶持,为我国钛合金材料领域培养人才梯队,为未来长期技术创新打下基础。

在当前航空、船舶、海洋工程领域中,由于长期缺乏实际应用经验造成的相关工艺空缺、相关设计人员缺乏、钛合金使用设计参考资料缺少等问题,则需要跨领域联合攻关。通过联合攻关,补足历史欠账,加速摸索出钛合金在各领域应用中、具体使用环境中的性能参数等关键数据。由下游应用方提出具体工况及相关性能指标要求,由钛合金生产方展开针对性研究,避免用户对钛合金性能特点理解过于笼统,避免上游生产方对下游应用环境具体工况不了解,只能在实验室进行笼统的性能测试等情况出现。通过上下游联合攻关,供需双方需充分交换信息,避免理解偏差,进而高效推进钛合金在相关领域中的应用普及,同时减少无效的人力、财力及时间上的投入。