广化交易纯碱市场月度监测报告(2022年7月)

1 本月国内纯碱市场综述

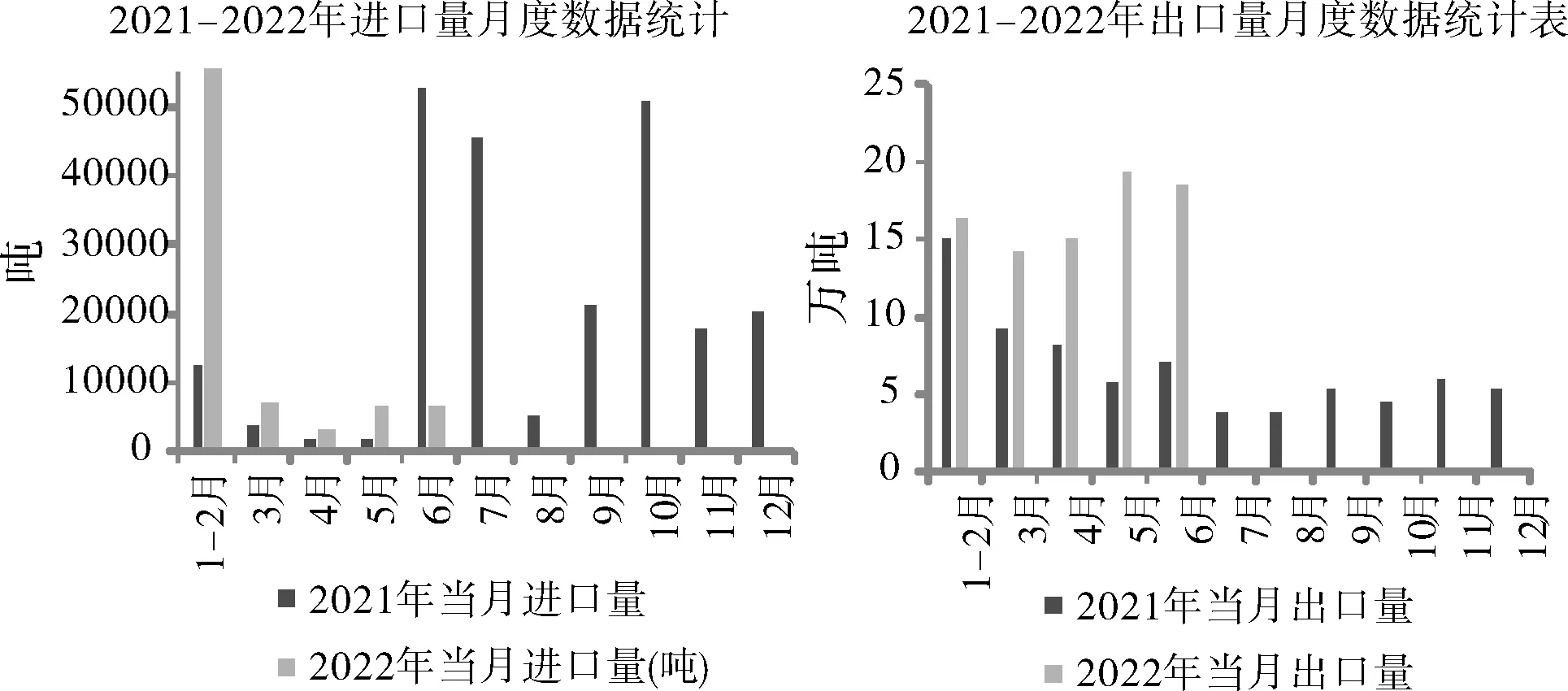

图1 2020-2022年国内纯碱价格走势图

2022年7月,在市场情绪、库存增加、需求疲软、新单成交放缓等因素的影响下,纯碱价格出现了松动,成交重心出现下移。对于价格而言,轻重碱价格均有不同程度下滑。当前,纯碱部分装置仍处于检修阶段,个别企业检修延续及开工波动,开工率有所下滑,产量有所下降;下游行业持续亏损,需求表现偏弱,对高位纯碱存抵触情绪,采购积极性不高,碱厂新单成交欠佳,库存表现增加趋势。短期来看,国内纯碱市场或偏弱运行。目前,国内轻质碱主流出厂价格2650~2900元/吨,重质碱主流送到价格在2900~3050元/吨,价格与上月有所下调,幅度在200~300元/吨。

7月,纯碱企业价格偏下调整,市场交投活跃度不高。下游需求持续清淡,多以刚需采购,碱厂出货速度缓慢,库存持续增加。截至目前,7月份纯碱产量209.73万吨,纯碱整体开工率79.74%。月初纯碱库存39.50万吨,月底库存53.23万吨,库存增加13.73万吨,增幅为34.76%。

从当前纯碱市场来看,下游需求表现疲软,大多按需采购为主,随采随用,价格承压。纯碱各地区装置开工负荷以及产量较上月有所下降,但受期货盘面下跌以及需求欠佳影响,市场情绪略显疲软,预计短期内纯碱市场表现弱行。

下游来看,主力玻璃行业经营状况欠佳,对纯碱需求不大,刚需消耗稳定。叠加期货回落,市场出现看跌情绪,部分保持看稳。综上,短期纯碱市场或表现震荡趋势。

整体来看,除检修中装置外,其他装置运行正常,供应稳定;下游需求依旧平平,期货下跌之后,市场情绪及预期或有变化,一定程度影响现货出货和订单的接收。短期内,预计纯碱市场或弱稳运行为主。具体还需密切关注纯碱企业开工变化及下游采购情况。

2 国内各地区市场行情简析

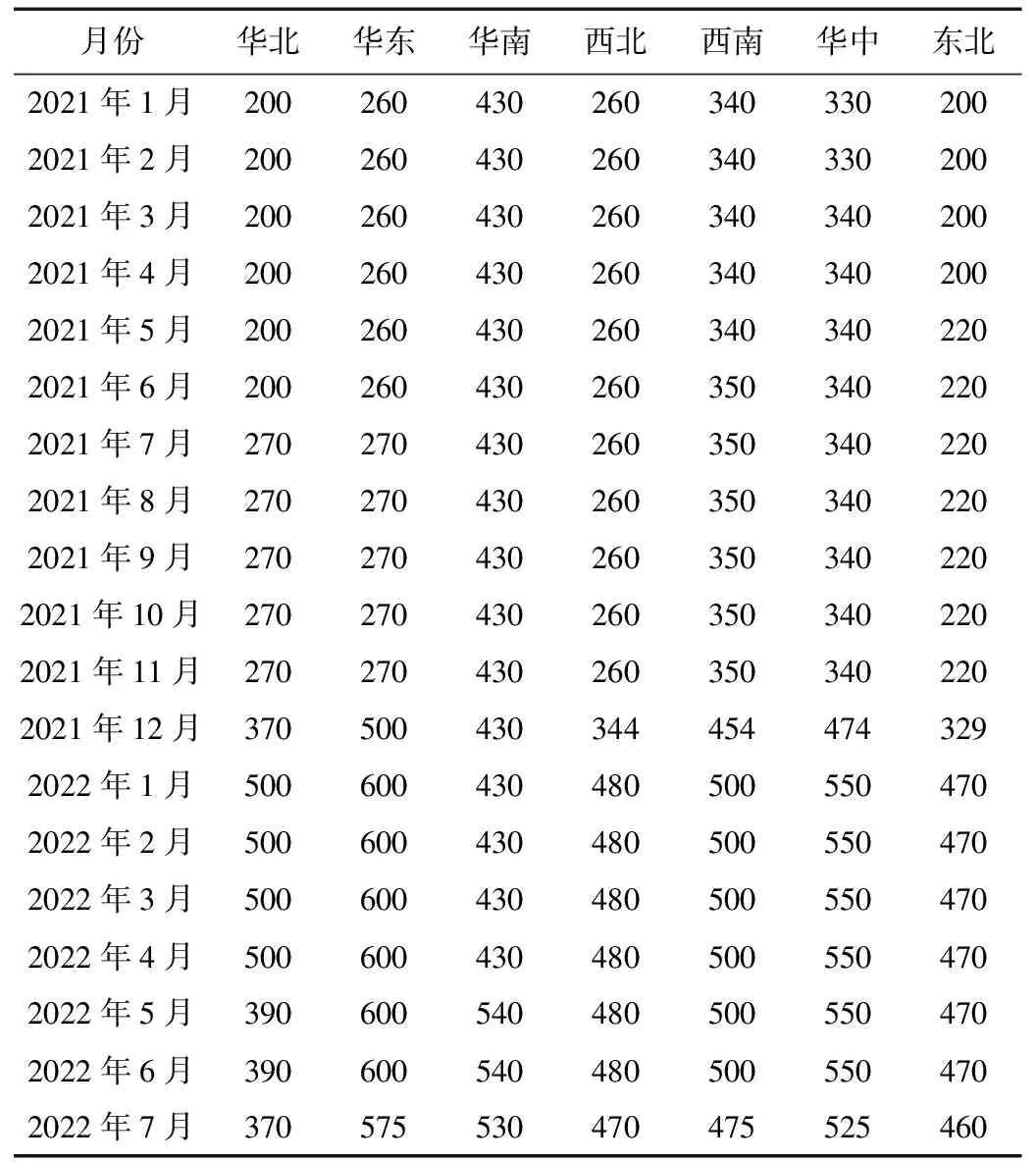

表1 国内各地区市场行情动态

3 2022年7月各地区市场价格走势

图2 2022年7月各地区市场价格走势

4 产量及进出口数据统计

4.1 产量统计

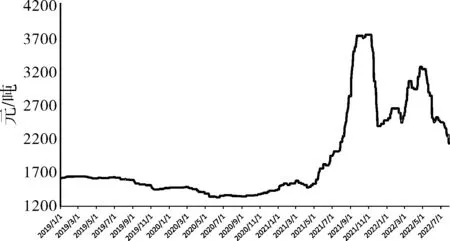

图3 2020-2022年纯碱产量月度数据统计

据广化交易数据统计,我国2022年7月纯碱产量为209.73万吨,环比减少15.7%。当前多数企业装置检修中,整体开工率有所下降,根据目前的装置运行及检修预期测算,8月开工有望维持在81%~83%左右。

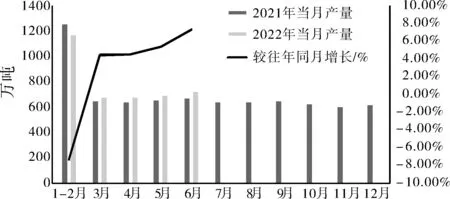

4.2 进出口量统计

图4 2021-2022年进出口量月度数据统计

据海关统计,2022年6月我国纯碱进口量为6493.617吨,累计进口量为91265.984吨,当月进口金额为168.29万美元,累计进口金额为2872.16万美元,当月进口均价为259.16美元/吨,累计进口均价为318.96美元/吨,进口量同比增长-87.77%。原因在于,国内主力下游玻璃行业持续亏损状态,冷修预期增加,部分点火产线延迟,对纯碱需求难有改善。叠加国内纯碱价格仍处于相对高位,对高价纯碱心存抵触,采购谨慎。

据海关统计,2022年6月我国纯碱出口量为186208.6吨,累计出口量为844130.68吨,当月出口金额为7756.1368万美元,累计出口金额为33593.81万美元,当月出口均价为416.53美元/吨,累计出口均价为392.72美元/吨,出口量同比增长159.33%。一方面在于国外部分纯碱出口国受疫情、国际形势变化等其他因素的影响,工厂开工不足,生产不稳定,导致供应端减量,不能满足东南亚等一些纯碱主要进口国的需求。另一方面在于石油、天然气等国际能源价格大幅上涨,致使燃料费用骤然增加,运输成本提升,给东南亚等部分国家的有进口需求的企业带来一定的资金压力,所以他们更倾向于向临近的中国市场支付订单。此外,汇率的波动在一定程度上也会影响企业的进出口意愿。

5 上游原料走势分析

5.1 原 盐

表2 2021-2022年主流地区原盐月内价格表(元/吨)

7月,全国原盐市场走势稳中小跌。国内原盐装置整体运行正常,装置开工平稳,海盐产区春扒基本结束,局部产量下降,但货源供应整体充足。原盐下游两碱行业处于检修季,开工率有所下降,其他用盐下游按需采购为主,需求表现平平。在供应保持增加,需求维量的情况下,市场或窄幅修稳。

据国家统计局统计,5月全国原盐产量593万吨,同比增长-0.9%,全国原盐累计产量为2460.1万吨。

5.2 炼焦煤

图5 国内炼焦煤价格走势

据国家统计局数据显示,2022年6月,全国焦炭产量4145.8万吨,同比增长5.3%,截止7月29日,国内炼焦煤现货整体均价是2343元/吨,月初价格为2459元/吨,价格较月初下调116/元/吨,跌幅4.72%。

焦炭方面,7月,国内焦炭市场偏弱下行。月内,下游焦炭第五轮提降范围扩大,焦企开工积极性较低;钢厂盈利虽有恢复,但仍多在亏损状态,对原料施压意愿较强,焦企因亏损不同程度减产,但累库现象明显增加,多谨慎观望为主。预计后期焦煤仍有降价预期,后市重点关注交通运输情况以及下游钢厂开工情况。

图6 2021-2022年原煤产量月度数据情况

在产量方面,根据统计局最新数据显示,2022年6月我国原煤产量为37931.3万吨,同比增长15.3%。随着保供稳价政策的高频率发布,煤矿的执行或将常态化执行,产量较往年同期水平将普遍偏高。根据目前煤企开工情况,结合下游两碱行业的开工情况,预计2022年原煤产量仍将有所增长。

6 下游市场需求分析

6.1 氧化铝

图7 氧化铝主要地区价格走势

据广化交易统计数据,7月29日四地氧化铝市场均价2976元/吨,本月,氧化铝价格价格有所下滑。从基本面看,供应端,装置运行保持正常运转,供应稳定;需求端,下游电解铝企业虽仍在增产,但现货市场冷清局面依旧,企业存累库预期;成本端,原材料价格稳中有跌,动力煤交投氛围冷清,报价下滑,成本支撑减弱,预计近期氧化铝市场或偏弱震荡运行。

据国家统计局数据显示,2022年6月国内氧化铝产量为731.7万吨,较往年同比增加7.4%,产量较往年有所增加。

2022年上半年氧化铝市场南北方均有大产能项目陆续投产,合计新增产能近600万吨。截止2022年6月底,国内氧化铝建成产能9625万吨。截止6月底国内氧化铝产能运行率为75.90%,略低于去年同期的77.48%,但产量较去年同期有所增加,达到3950万吨附近。进口方面,2022年上半年氧化铝受海外因素影响进口量显著减少,预计仅为82万吨,较去年同期减少约42%。下半年氧化铝市场依旧有多个项目存在投产可能,届时国内氧化铝建成产能或将突破亿万吨大关。但受矿石资源紧张及成本高企等原因影响,预计下半年尤其是三季度国内氧化铝产出或将低于去年同期水平,氧化铝供应量有趋紧的态势。

图8 2021-2022年氧化铝产量及增减变动月度统计情况

6.2 玻璃行业

本月,沙河市场整体出货尚可,低价优势明显,库存有所下降,部分产销可达平衡;华东地区价格延续下滑,企业出货一般;华中地区承压运行,持续让利出货,但产销难以做平;华南地区价格普遍下调,有企业减产、热修,产量有所减少,库存增速放缓;西南地区价格偏下调整,下游需求不温不火,库存仍呈增长态势;西北市场价格窄幅下调,下游备货意愿依旧欠佳,出货压力较大。据数据统计,截至7月29日,全国浮法玻璃均价1666元/吨,较前期有所下降。下游需求未见明显好转,库存高位承压,货源流通缓慢,市场并没有明显转好迹象,预计近期国内浮法玻璃现货市场或偏弱走势,价格仍是易跌难涨。

图9 2021-2022年平板玻璃产量月度数据统计

国家统计局公布的数据显示,2022年6月全国平板玻璃产量为8729.5万重量箱,同比下降0.1%,国内平板玻璃整体产量同比有所下降。平板玻璃主要用于建筑和汽车,房地产新开工/竣工面积以及汽车产量均有不同程度下滑,短期终端需求承压。2022年6月乘用车销量完成222.2万辆,环比增长36.9%,1-6月乘用车累计实现销量1035.5万辆,同比累计增长3.4%;新能源汽车累计销量260万辆,同比增长120%,产销结束下降,总体恢复到正常水平。随着生产、物流逐步正常化,党中央、国务院根据形势的变化及时推出了一系列稳汽车增长、促汽车消费的政策措施,地方政府出台的促进消费政策也主要以汽车消费为主,目前汽车行业总体恢复的情况良好。

7 相关产品-氯化铵市场行情分析

7月,国内氯化铵市场偏弱运行。月内厂家价格持续下行,较前期价格下跌200~400元/吨。目前,干铵主流出厂价格在1150~1200元/吨,湿铵主流出厂价格在1100~1150元/吨。联碱企业装置开工率较之前期有所提升,货源供应充足;下游需求弱化,成交缓慢,市场重心下移。7月,国内尿素市场跌势难改。虽然近期国内尿素企业检修数量增加,供应量稳中有降;但是随着农业最后一波的补仓结束,国内农业需求进入空档期,下游需求薄弱,价格震荡下行。目前国内尿素暂未有明显利好支撑,预计短期内尿素市场或仍存下降空间。

总体来看,目前多数联碱企业装置开工高位,场内供应增加,下游需求平淡。主流下游氮肥产品尿素市场偏弱运行,一定程度上对氯化铵市场有影响,市场心态欠佳,预计近期国内氯化铵市场难容乐观,后续需关注新单跟进情况。

图10 2020-2021年氯化铵价格走势

8 纯碱装置动态

表3 国内部分纯碱企业装置动态表

9 后市市场预测

后期来看,下游玻璃行业亏损运营压力明显,对纯碱的需求未有明显改善。虽然纯碱企业检修集中,整体库存水平偏低,在新订单较少的情况下,部分厂家库存累积,供需淡季,短期来看,预计纯碱市场或承压运行。具体还需密切关注纯碱企业开工变化及下游采购情况。

10 相关政策新闻

10.1 行业新闻

2022年1-6月,全国房地产开发投资68314亿元,同比下降5.4%

2022年1-6月,全国房地产开发投资68314亿元,同比下降5.4%。其中,住宅投资51804亿元,下降4.5%。

1-6月,商品房销售面积68923万平方米,同比下降22.2%。其中,住宅销售面积下降26.6%,办公楼销售面积增长15.8%,商业营业用房销售面积增长8.9%。商品房销售额4228亿元,下降31.8%。其中,住宅销售额下降31.8%,办公楼销售额增长10.4%,商业营业用房销售额增长0.3%。

1-6月,房地产开发企业到位资金76847亿元,同比下降25.3%。其中,国内贷款9806亿元,同比下降27.2%;利用外资55亿元,增长30.7%;自筹资金27224亿元,下降9.7%;定金及预收款24601亿元,下降37.9%;个人按揭贷款12158亿元,下降25.7%。

6月,房地产开发景气指数(简称“国房景气指数”)为95.40。

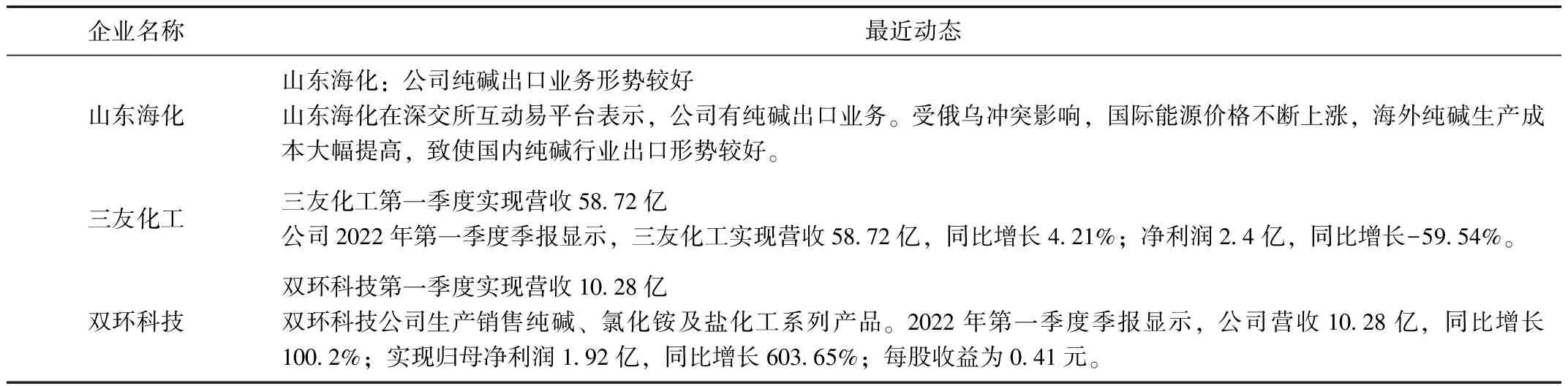

10.2 企业新闻

表4 企业新闻

免责声明:本报告中的任何内容仅供参考,并不构成对所述品种买卖的出价或征价,本报告力求数据的可靠性,但不完全保证其准确性及完整性。广化交易对使用本报告内容所引发的任何直接或间接损失不承担任何法律责任。本报告仅向特定客户传送,版权归广州化工交易中心有限公司所有。未经广化交易中心书面许可,任何机构和个人均不得以任何形式翻版、复制、引用或转载。