家族涉入、亲缘关系组合与盈余管理

谭庆美 苏江奇 哈柳宇

(天津大学 管理与经济学部, 天津 300072)

0 引言

家族涉入是家族企业区别于非家族企业的典型特征[1-2],家族企业的控制权和所有权高度集中在家族成员手中[2-3],关键岗位也往往由家族成员担任。家族与企业相结合的独特制度安排对家族企业的经营目标、治理结构、战略选择及资源安排等均会产生重要影响[1,4]。一方面,家族涉入有利于增强企业凝聚力,缓解企业内部代理矛盾,能够为股东与管理层达成共识创造良好的企业氛围[5]。但家族涉入带有很强的关系性特征[6],使得企业决策可能受到亲属关系及裙带关系的影响[7],致使家族企业的决策可能会更多地考虑家族而不是全体股东的利益。因而,与非家族企业相比,家族企业的决策显得更为复杂。

已有研究表明,家族企业的盈余质量及盈余管理水平受到家族涉入的显著影响。Ali等认为,家族涉入会降低管理层与股东之间的代理问题从而产生协同效应,有利于改善家族企业盈余质量[8]。Bae和Jeong[9]、Ding等[10]却认为,家族涉入导致企业以家族成员为中心,会引发控制性家族股东与中小股东之间的代理冲突,家族股东有动机通过盈余操纵隐瞒其侵占小股东利益的行为。可见,关于家族涉入如何影响盈余管理的研究并未得到统一结论。已有研究大多集中在家族企业与非家族企业的对比,针对家族企业的研究也大多假定家族成员的目标与偏好一致,将涉入企业的家族成员视为高度同质性,而忽略了家族成员之间存在亲缘关系差异。实际上,家族成员并非完全同质化的群体,即使来自同一家族,家族成员之间也存在着亲缘关系的亲疏远近。亲缘关系不同的家族成员,凝聚力及信任基础不同,对家族形象及家族声誉等社会情感财富的重视程度也不同[11]。因此,涉入企业的家族成员的亲缘关系组合不同,家族成员间情感因素的重要性也不尽相同,会在企业中形成不同的家族亲缘氛围,进而影响家族成员的行为。从这一角度来看,不同亲缘关系的家族成员组合很可能会影响到家族涉入在企业中所起到的作用,并影响家族企业盈余管理行为。基于此,本文以中国沪深两市A股家族上市企业为样本,基于涉入企业管理的家族成员与实际控制人的亲缘关系,将样本企业划分为核心成员控制、兄弟(姐妹)共同控制与远亲共同控制三种亲缘关系组合类型,探究家族涉入对盈余管理的影响以及亲缘关系组合的调节作用。

与已有研究相比,本文可能的研究贡献在于:(1)本文以家族成员亲缘关系组合作为切入点,探究家族涉入对应计及真实盈余管理的影响。实证结果表明,家族涉入程度提高会显著降低应计及真实盈余管理水平。当家族企业的亲缘关系组合类型由核心成员控制发展至兄弟(姐妹)共同控制再至远亲共同控制模式,家族涉入程度提高对应计与真实盈余管理水平的降低作用均减弱。本文的研究结果拓展了有关家族涉入及家族企业盈余管理相关研究视角,对于探究家族涉入对盈余管理的影响机制具有一定参考价值。(2)本文进一步检验了家族涉入对正向盈余管理及负向盈余管理的影响,结果发现家族涉入对负向应计及真实盈余管理均不具有显著影响,家族涉入对盈余管理的降低作用主要源于家族涉入程度提高能显著降低正向应计及真实盈余管理水平。涉入企业管理的家族成员亲缘关系越丰富,家族涉入程度提高对正向应计及真实盈余管理的降低程度越弱,研究结论为家族涉入与家族企业盈余管理之间关系提供了额外的经验证据。(3)本文的研究结论也有利于家族企业实际控制人根据家族成员亲缘关系组合类型,采取有效措施改善家族企业盈余质量,保持家族企业长期竞争力,促进家族企业健康可持续发展。此外,外部会计信息使用者在对家族企业的盈余质量进行分析时,也应关注家族涉入程度及亲缘关系组合对盈余管理行为的影响。

1 相关文献回顾

一部分文献对家族企业与非家族企业的盈余管理程度、盈余质量等进行了对比分析,但未能得到一致的研究结论。其中,Anderson和Reeb认为,家族股东更愿意以长远眼光经营企业,为了保证企业的长期生存及外部声誉,更不愿意通过盈余管理获得短期利益[12]。因此,与非家族企业相比,家族企业能够对盈余管理行为进行更有效的监督,更可能提高盈余质量以获得外部投资者信任,应计盈余管理程度更低[13-14]。Bardhan等[15]也认为,与非家族企业相比,家族企业更有动机披露内部控制重大缺陷,也更不会实施财务重述及盈余平滑行为[16,17],家族企业的盈余质量及财务报告质量显著更高[8,18-20]。然而,Adiguze却认为,家族企业以家族成员为中心,会面临更为严重的第二类代理问题,即控制性家族股东与中小股东之间的代理问题[21]。控制性家族可以通过对企业的有效控制“掏空”企业资源,以牺牲小股东利益为代价寻求控制权私有收益[22]。为了隐瞒其侵占中小股东利益的行为,控制性家族倾向于实施盈余管理行为,导致家族企业的财务报告质量及盈余稳健性降低[9]。Bikki等的研究则发现,家族控制会降低董事会监督的有效性,与非家族企业相比,董事会独立性提高对应计盈余管理的降低作用在家族企业中显著减弱[23]。Almeida-Santos[7]、Ding等[10]、杨志强[24]、Paiva等[25]的实证研究也均发现,家族企业的操纵性应计利润显著高于非家族企业,家族控制对应计盈余管理具有显著正向影响。Eng等对2008年金融危机前后中美两国家族企业的真实盈余管理进行对比研究发现,整体上两国家族企业的真实盈余管理水平均高于非家族企业。家族企业倾向于通过真实盈余管理来达到提高家族声誉、实现企业长期绩效的目的[26]。Liu等的研究则发现,与非家族企业相比,家族企业的应计盈余管理程度显著更低,但二者在真实盈余管理程度上不具有显著差别[27]。

关于家族企业盈余管理,已有文献主要从控制性家族的“掏空”行为[28-29]、家族管理权涉入与家族持股[17,30-36]、家族企业权力交接[37]、家族企业上市方式[38]、家族企业经营时间长度[39]、家族企业创新能力[40]等探讨了对家族企业盈余管理的影响。关于控制性家族的“掏空”行为,刘伟和刘星认为,控制性家族有动机通过盈余操纵隐瞒其“掏空”企业资源的行为,控制性家族控制权与现金流量权偏离度越大,“掏空”行为越严重,家族企业盈余管理程度越高[28]。王俊秋和张奇峰的研究也得出了控制性家族的“掏空”行为越严重,家族企业盈余管理程度越高、会计盈余信息含量越低的结论[29]。关于家族管理权涉入与家族持股,Prencipe等认为,家族管理者的目标与家族目标存在更强的一致性,更致力于长期投资,而不关注改善当前业绩的短期决策,家族成员担任CEO和董事长能够显著降低企业盈余平滑的可能性[17]。许静静和吕长江[30]、Mengoli等[31]的研究也得出了家族成员担任高管能显著改善家族企业盈余质量的结论。Ferramosca和Allegrini研究了家族管理者数量对盈余管理的影响,发现随着家族管理者数量增加,应计盈余管理程度先增加后降低,二者之间呈现倒U形关系[32]。Wang的研究则发现,创始家族持股具有协同效应,能够显著降低家族企业应计盈余管理水平,有利于提高家族企业盈余质量,而家族成员持股比重与盈余质量之间具有非线性关系[33]。Yang的研究则得出了家族持股比重及家族成员担任高管均对家族企业盈余管理程度具有正向影响的结论[34]。AI-Absy等的研究也发现,家族成员担任董事长会导致公司治理机制特别是审计委员会对盈余管理行为的约束作用减弱[35]。Achleitner等则认为,社会情感财富的维系让家族企业有长期价值导向,这种导向使得家族企业管理者有策略地使用盈余管理活动,避免采用那些损害企业长期价值的真实盈余管理活动,而采用那些有助于家族企业代际传承的应计盈余管理活动[36]。胡宁研究了家族企业创一代离任前的盈余管理行为,发现随着继任者与离任创一代关系强度提升,创一代离任前的盈余管理负向程度越高[37]。此外,黄琼宇等研究了家族企业上市方式对盈余质量的影响,发现与买壳上市的家族企业相比,采用IPO上市的家族企业更倾向于进行应计盈余管理[38]。Tommasetti等的研究则发现,家族企业经营时间越长,越不会采取应计盈余管理行为,企业财务报告质量越高[39]。Wang和Kuo的研究得出了创新能力越强的家族企业越不可能采取应计盈余管理行为的结论[40]。

上述研究取得了丰硕成果,但关于家族涉入对盈余管理的影响,大量研究集中于家族企业与非家族企业对比[6,8-10,13-27]。针 对 家 族 企 业 的 研 究,除Ferramosca和Allegrini[32]、Wang[33]、Yang[34]等的研究考虑了涉入企业管理的家族成员数量或家族持股比重外,其他文献未考虑家族涉入程度高低对盈余管理的影响。此外,除胡宁[37]在研究家族企业权力交接过程中的盈余管理行为时考虑了继任者与离任者之间的亲缘关系外,已有文献均将家族成员视为同质性,未考虑涉入企业的家族成员存在亲缘关系远近。受传统“家文化”影响,中国家族企业的治理结构表现出以家族亲缘关系为中心的明显的“差序格局”[41]。家族企业内部在职务安排、信任程度、知识传递等都以“关系”为依据,以差序格局为导向[37]。家族成员之间的亲缘关系越近,越容易产生认同感、无条件信任等情感,对家族形象及家族声誉等社会情感财富的保护意愿也越强[11]。因此,即使家族持股比重或涉入企业的家族成员数量相同,涉入企业的家族成员之间亲缘关系组合不同会在家族企业内部形成不同的亲缘氛围,进而影响家族成员在企业中所采取的行为。在考察家族涉入与盈余管理之间关系时,不应忽略家族成员亲缘关系组合的影响。

2 理论分析与研究假设

2.1 家族涉入与家族企业盈余管理

家族企业是“家族”与“企业”相结合的主体,其最大特征是家族成员涉入公司治理[1,2]。家族涉入使得家族具有塑造企业目标、战略及行为的权力与合法性[3,42],因此家族涉入为家族提供了影响企业盈余管理决策的能力。家族涉入程度越高,家族对企业的影响力与渗透力越强[37],对企业盈余管理决策的影响能力也就越强。盈余管理分为应计盈余管理与真实盈余管理两类[27]。其中,应计盈余管理通过对会计估计、会计方法等的灵活运用进行盈余操纵[43]。应计盈余管理一般只改变会计盈余在各个期间的分布,并不影响企业的盈余总额、现金流量及经济活动[27]。但随着会计制度的不断完善及外部监管的不断加强,应计盈余管理容易被监督机构与审计人员发现,面临较高的监管风险。真实盈余管理则是通过操纵销售、生产等企业真实经营活动进行盈余管理[44]。与应计盈余管理相比,真实盈余管理需要真实的经营活动支撑,隐蔽性强,面临的监管风险较低[45]。但真实盈余管理会导致企业偏离正常的经营活动,从而影响企业各期盈余分配及整体盈余水平,对企业未来现金流量也会产生负面影响[36,46]。真实盈余管理与应计盈余管理均可能使企业未来陷入盈余反转、股价下跌的困境,会对投资者利益产生损害[46-47],对企业造成严重的负面影响[20,48]。

对于家族企业而言,家族声誉与企业声誉紧密相连,任何对企业声誉的威胁都将危及家族利益[42,49],致使家族的社会情感财富受到损害。因此,家族企业有动机减少盈余管理行为,并且这种动机会随着家族涉入程度的加深而加深。一方面,家族涉入使得家族企业实际控制人与管理者之间形成牢固的利益共同体,有利于缓解股东与管理者之间的代理问题[5],使得家族管理者能够以家族总效用最大化作为自身目标并努力工作[50]。家族涉入程度越高,家族管理者与股东之间的利益越一致,越有利于降低股东与管理者之间的代理冲突,管理者业绩评价过程对盈余信息的依赖度及实施盈余管理的动机越低[8],越不可能采取盈余操纵行为。另一方面,家族企业凝聚着家族文化与价值观等精神财富,是家族精神文化的延伸与继承[41],其发展直接关系到家族声誉[49]。家族为了实现对企业的长期控制,必然希望家族和企业都能够长盛不衰,因此在把握企业战略方向时具有长远的战略眼光而不是股东财富的短期最大化[18],也更倾向于塑造良好的企业形象来维护家族形象[12,42]。根据社会情感财富理论,家族涉入程度越高,家族与企业的关系越紧密[49],家族对企业的依赖性及家族成员对企业的认同感越强,企业中“家族”氛围会越浓厚,越能激发家族成员充分发挥“主人翁”精神为家族企业的长期发展目标效力[52],家族成员也会更加重视企业信誉和口碑的培育和建立[12,42,51]。虽然应计盈余管理与真实盈余管理面临的监管风险不同,但均会对企业及投资者造成严重的负面影响,从而给家族资产与社会情感财富带来巨大威胁[20,48]。因此,家族涉入程度越高,家族成员越不愿意为获得短期收益而实施应计及真实盈余管理行为。根据以上分析,提出研究假设1:

假设1限定其他条件,家族涉入程度越高,家族企业的应计及真实盈余管理水平均越低。

2.2 亲缘关系组合的调节作用

涉入企业的家族成员之间存在亲缘关系的远近,目标与偏好也并不完全一致[53]。近亲属之间的文化背景及价值观念更为接近,相互之间的认同感、信任基础和凝聚力更强,家族观念也更强,从而更重视家族形象及家族声誉等社会情感财富的保护[11]。与近亲属相比,远亲家族成员之间的信任基础、凝聚力及家族观念较弱[53],对家族企业的忠诚度、归属感及家族社会情感财富的追求强度更低。因此,涉入企业的家族成员的亲缘关系组合不同,对社会情感财富的追求强度不同,从而对家族企业行为产生不同影响。借鉴贺小刚[53]、Gersick等[54]的研究,本文基于涉入企业管理的家族成员与实际控制人的亲缘关系,将家族企业亲缘关系组合划分为核心成员控制、兄弟(姐妹)共同控制与远亲共同控制三种类型进行考察。

若家族企业中仅存在实际控制人(或夫妇)的核心家族成员,如父母、子女、子女的配偶、子女的子女等,家族企业属于核心成员控制模式[54]。虽然核心家族成员之间也存在理念差异及矛盾冲突,但天然血亲关系及长期的共同生活使得核心家族成员之间的凝聚力与认同感更强,目标与利益出发点更为一致,有利于达成高度共识及决策一致性[11]。与远亲家族成员相比,核心家族成员具有强互惠主义精神及利他主义倾向,对家族企业有很强的责任感与归属感[41],并将家族企业视为家族精神文化的延伸以及家族荣耀的来源,会更重视家族企业的长期可持续发展及家族社会情感财富的保护,实施机会主义的动机较低[55]。由于应计盈余管理与真实盈余管理均会对企业造成严重的负面影响[48],致使家族社会情感财富损失,核心家族成员更不愿意为获取短期收益而实施应计及真实盈余管理行为。当实际控制人(或夫妇)的兄弟姐妹等直系亲属进入管理团队,家族企业属于兄弟(姐妹)共同控制模式。共同的成长经历及血缘上的亲近会让他们对家族保持忠诚感和认同感,在企业中有很高的工作热情,相互之间能够进行高效的沟通与协作,也会尽量避免冲突以维系和谐关系[49]。但兄弟姐妹与实际控制人辈分相同,他们之间相互独立,也有各自的目标与偏好[55]。他们可能会将自身利益凌驾于家族及企业利益之上,从而将精力和时间分散在权力与财富争夺上而忽视了家族企业的共同经营[54-55],导致家族企业凝聚力下降,对家族社会情感财富的保护意愿也降低。一旦兄弟姐妹之间发生不可调和的矛盾,将会对家族企业基业长青的构想造成致命威胁[55]。当实际控制人(或夫妇)的远亲家族成员开始加入管理团队,家族企业属于远亲共同控制模式。涉入企业的家族成员亲缘关系的复杂化致使家族企业治理结构变得复杂,家族成员之间的凝聚力开始下降,也使得企业的家族色彩变淡[56]。和核心家族成员相比,远亲家族成员从企业中获取的荣耀及声望较少,对家族企业归属感和忠诚度也相对较低,更倾向于以“打工者”而不是“所有者”的心态为企业工作[54-55],会更重视从企业中获取经济利益而不是家族荣誉等社会情感财富[55]。因此,涉入企业的家族成员亲缘关系越丰富,家族企业治理越复杂,企业内部越容易出现矛盾与冲突,对家族社会情感财富的看重强度也降低,从而会削弱家族涉入程度提高对应计及真实盈余管理的降低作用。基于以上推理,提出研究假设2:

假设2限定其他条件,随着亲缘关系组合模式由核心成员控制发展至兄弟(姐妹)共同控制再至远亲共同控制,家族涉入程度提高对应计及真实盈余管理水平的降低作用减弱。

3 研究设计

3.1 研究样本选择

本文选取中国沪深两市A股家族上市企业2003—2017年间数据为初始样本。借鉴Martin等[16]、潘越等[57],样本家族企业应满足如下条件:(1)企业的最终控制人是自然人或家族;(2)至少有2名或2名家族成员参与企业管理,即担任董事、监事或高管职位。在剔除了ST和*ST企业、金融保险类企业、未公开家族成员详细信息的企业、主要数据缺失企业后,最终得到2372个观测值。

本文对模型中所有连续变量按上下1%分位进行了Winsorize缩尾处理,以消除极端异常值的不利影响。本文所需数据均来自CSMAR数据库,其中家族成员持股比重根据每一位家族成员的持股比例手工加和得到,亲缘关系组合基于担任董事、监事及高管职位的家族成员与实际控制人的亲缘关系手工整理得到。

3.2 变量度量

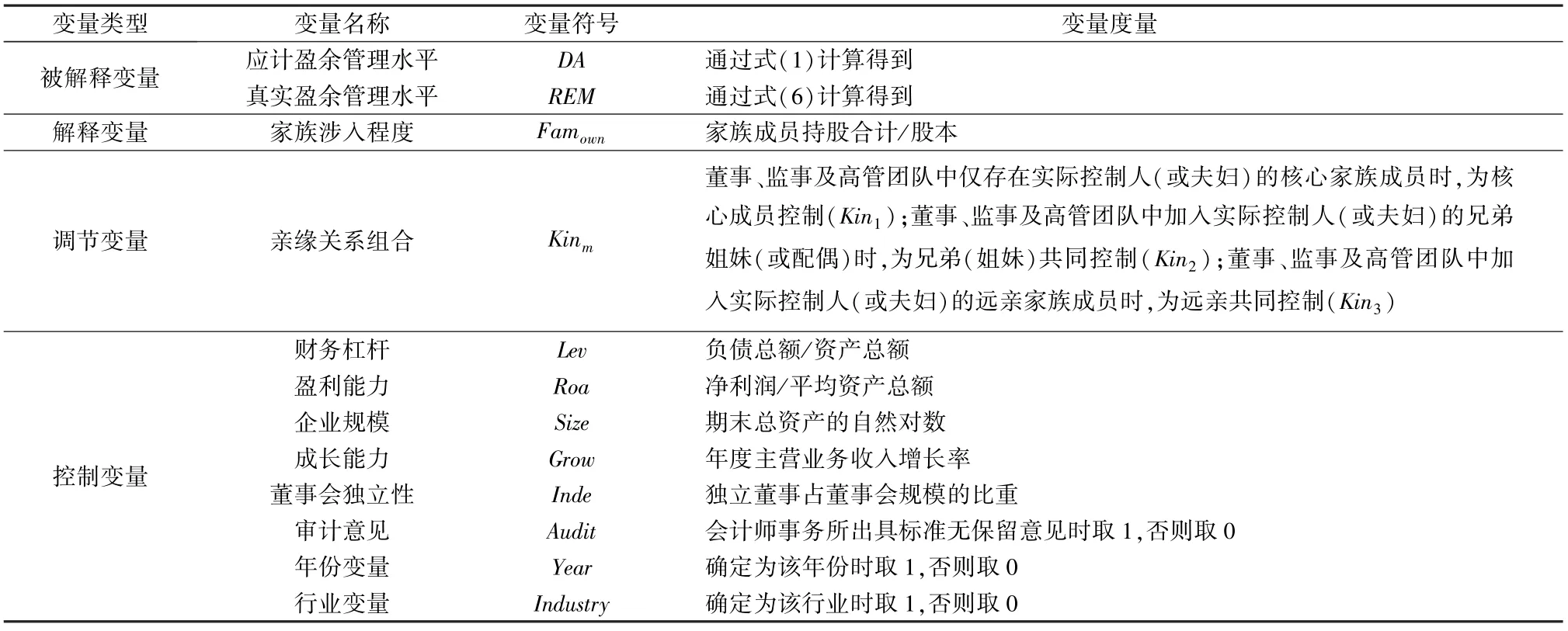

3.2.1 盈余管理水平

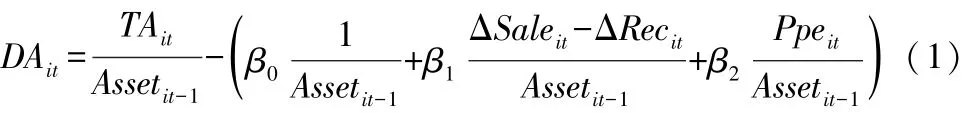

本文同时考察家族涉入对应计及真实盈余管理的影响。借鉴Liu等[27],采用修正的Jones模型计算操纵性应计利润度量家族企业应计盈余管理水平。其中,企业i第t年的操纵性应计利润(DAit)可通过式(1)计算得到。

其中,TAit代表企业i第t年的总体应计利润,为企业i第t年净利润与经营活动现金流量之差;Assetit-1为企业i第t年年初总资产,ΔSaleit和ΔRecit分别为企业i第t年营业收入变动额与应收账款变动额,Ppeit为企业i第t年末固定资产原值。β0、β1和β2通过式(2)分年度分行业回归得到。

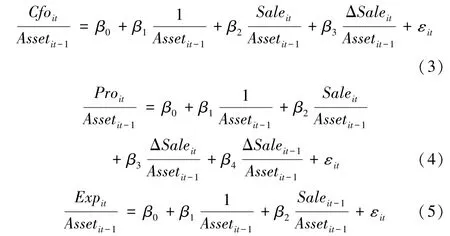

本文借鉴Roychowdhury[44]的研究,计算家族企业真实盈余管理水平。Roychowdhury[44]将真实盈余操纵划分为销售操纵(对应异常经营活动现金流量)、生产操作(对应异常生产成本)和费用操纵(对应异常酌量性费用)三类。分别通过式(3)-(5)分年度分行业估计正常经营现金流量、正常生产成本和正常酌量性费用,以实际值减去估计值得到的残差值即为异常经营现金流量(Abcfo)、异常生产成本(Abpro)和异常酌量性费用(Abexp)。

其中,Cfoit为企业i第t年的经营活动现金流量;Proit为企业i第t年的产品成本;Expit为企业i第t年的酌量性费用,由销售费用和管理费用两部分构成;Assetit-1为企业i第t年年初总资产;Saleit和Saleit-1分别为企业i第t年和t-1年的营业收入;ΔSaleit和ΔSaleit-1分别为企业i第t年和t-1年的营业收入变动额。

企业i第t年的总体真实盈余管理水平可通过式(6)计算得到。

3.2.2 家族涉入程度

家族涉入主要包括管理权涉入、所有权涉入、家族文化、家族愿景与家族传承等维度[58-59]。其中,所有权涉入和管理权涉入是最为常用的维度[2,58]。因此,借鉴杨学儒和李新春[58],本文从所有权角度,采取家族成员持股比重合计(Famown)衡量家族涉入程度。为确保实证结果的稳健性,本文借鉴将Ferramosca和Allegrini[32],采用家族管理者数量度量家族管理权涉入程度,从管理权涉入角度进行稳健性检验。

3.2.3 亲缘关系组合

借鉴贺小刚等[53]、Gersick等[54],基于担任董事、监事及高管职位的家族成员与实际控制人的亲缘关系,将样本家族企业划分为核心成员控制(Kin1)、兄弟(姐妹)共同控制(Kin2)与远亲共同控制(Kin3)三种亲缘关系组合。当家族企业的董事、监事及高管团队中仅存在实际控制人(或夫妇)的父母、子女、子女的配偶、子女的子女等核心家族成员时,该企业为核心成员控制模式;当董事、监事及高管团队加入了实际控制人(或夫妇)的兄弟姐妹、兄弟姐妹的配偶时,该企业为兄弟(姐妹)共同控制模式;当实际控制人(或夫妇)的远亲家族成员也加入企业的董事、监事及高管团队时,该企业为远亲共同控制模式。

3.2.4 控制变量

本文选择财务杠杆、盈利能力、企业规模、成长能力、董事会独立性及审计意见作为控制变量,并对年份变量和行业变量的影响进行控制。各变量定义如表1所示。

表1 变量符号及度量Table 1 Variable symbols and measures

3.3 回归模型

为验证研究假设1,本文建立回归模型如式(7)所示。为验证研究假设2,本文将核心成员控制、兄弟(姐妹)共同控制与远亲共同控制三组子样本中的任意两组进行合并,将亲缘关系组合作为虚拟变量,并在实证模型中引入家族涉入程度与亲缘关系组合的交乘项(Famown*Kinm),建立回归模型(8)。合并后的分组情况为:(1)核心成员控制与兄弟(姐妹)共同控制两组子样本合并为一组,若样本企业属于兄弟(姐妹)共同控制,亲缘关系组合Kin2取1,否则取0。(2)核心成员控制与远亲共同控制两组子样本合并为一组,若样本企业属于远亲共同控制,Kin3取1,否则取0。(3)兄弟(姐妹)共同控制与远亲共同控制两组子样本合并为一组,若样本企业属于远亲共同控制,Kin3取1,否则取0。

其中,EM代表家族企业盈余管理水平,分别采用应计盈余管理(DA)和真实盈余管理(REM)衡量;Famown为家族涉入程度,Kinm为亲缘关系组合,包括核心成员控制(Kin1)、兄弟(姐妹)共同控制(Kin2)与远亲共同控制(Kin3);Famown*Kinm为家族涉入程度与亲缘关系组合的交乘项,用于检验亲缘关系组合对家族涉入与盈余管理之间关系的调节作用;Control代表控制变量;αi和βj为回归系数;ε和μ为随机扰动项。

4 实证结果分析

4.1 描述性统计分析

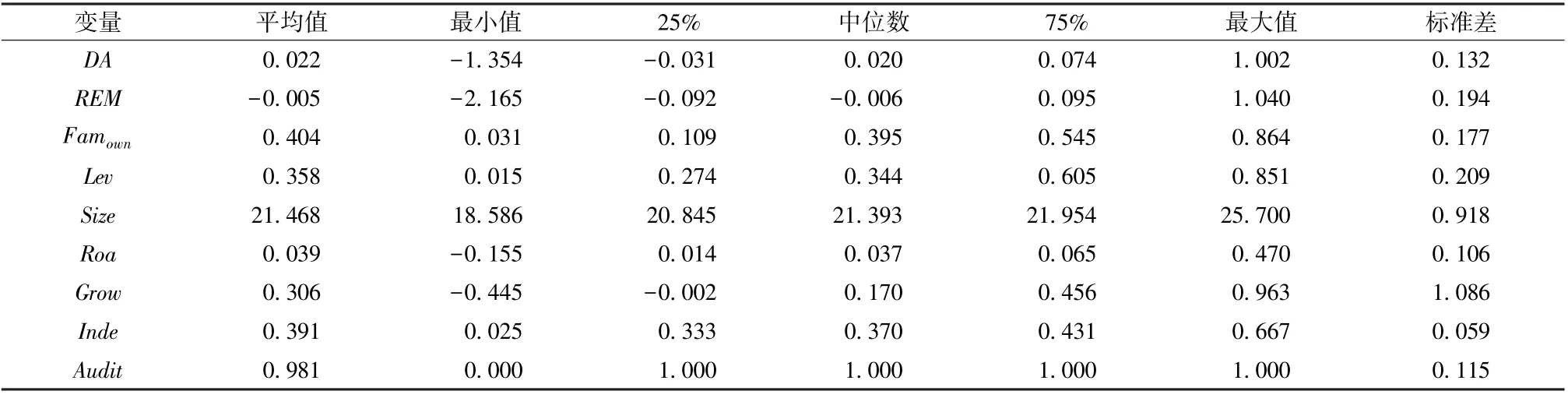

表2展示的描述性统计结果显示,应计与真实盈余管理水平的均值分别为0.022和-0.005,表明样本家族企业存在一定程度的盈余管理行为。但与真实盈余管理相比,样本家族企业更多的采用应计盈余管理行为调增利润。家族成员持股比重的均值为40.4%,表明样本家族企业实际控制人比较注重从所有权方面掌握企业。控制变量中,样本家族企业资产负债率的平均值为35.8%,负债水平整体相对较低。总资产收益率的均值和标准差分别为0.039和0.106,表明样本家族企业的盈利能力差距较大。主营业务收入增长率的平均值为0.306,表明样本家族企业整体具有较好的成长性。样本企业中,独立董事比重平均为39.1%,标准无保留意见的审计报告占比98.1%。

表2 描述性统计结果Table 2 Descriptive statistics results

4.2 相关性检验分析

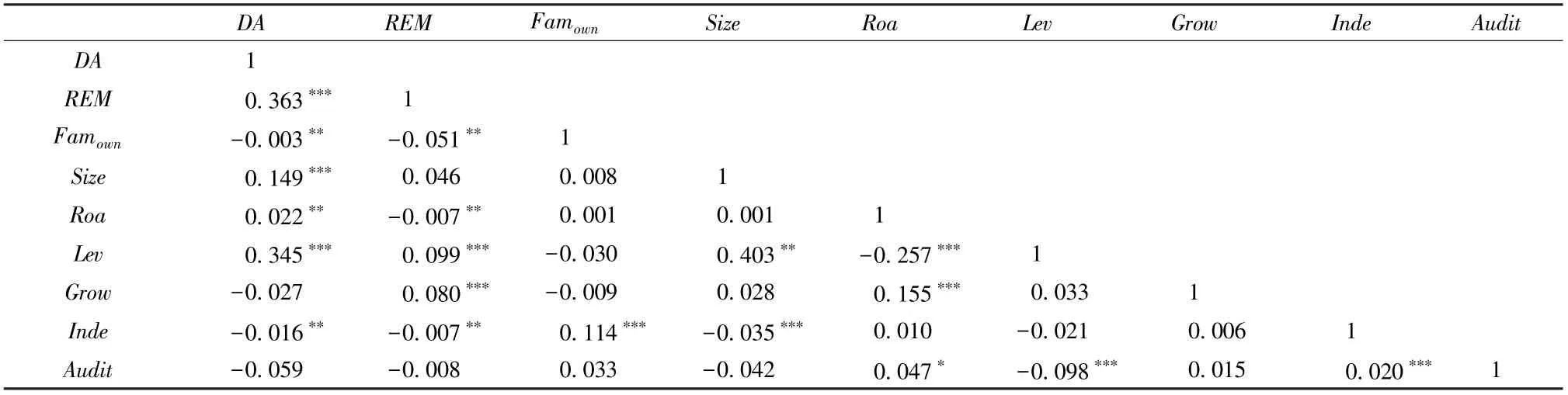

表3报告了主要变量之间的Pearson相关性分析结果。其中,家族成员持股与应计及真实盈余管理之间均显著负相关,初步表明家族成员持股比重提高能够降低应计及真实盈余管理水平。大部分控制变量与被解释变量显著相关,变量之间的相关性系数均小于0.5,不存在相关系数过高问题。多重共线性诊断表明,方差膨胀因子的最大值为3.124,回归模型不存在严重的多重共线性问题。

表3 Pearson相关性分析系数矩阵Table 3 Pearson correlation coefficient matrix

4.3 多元回归分析

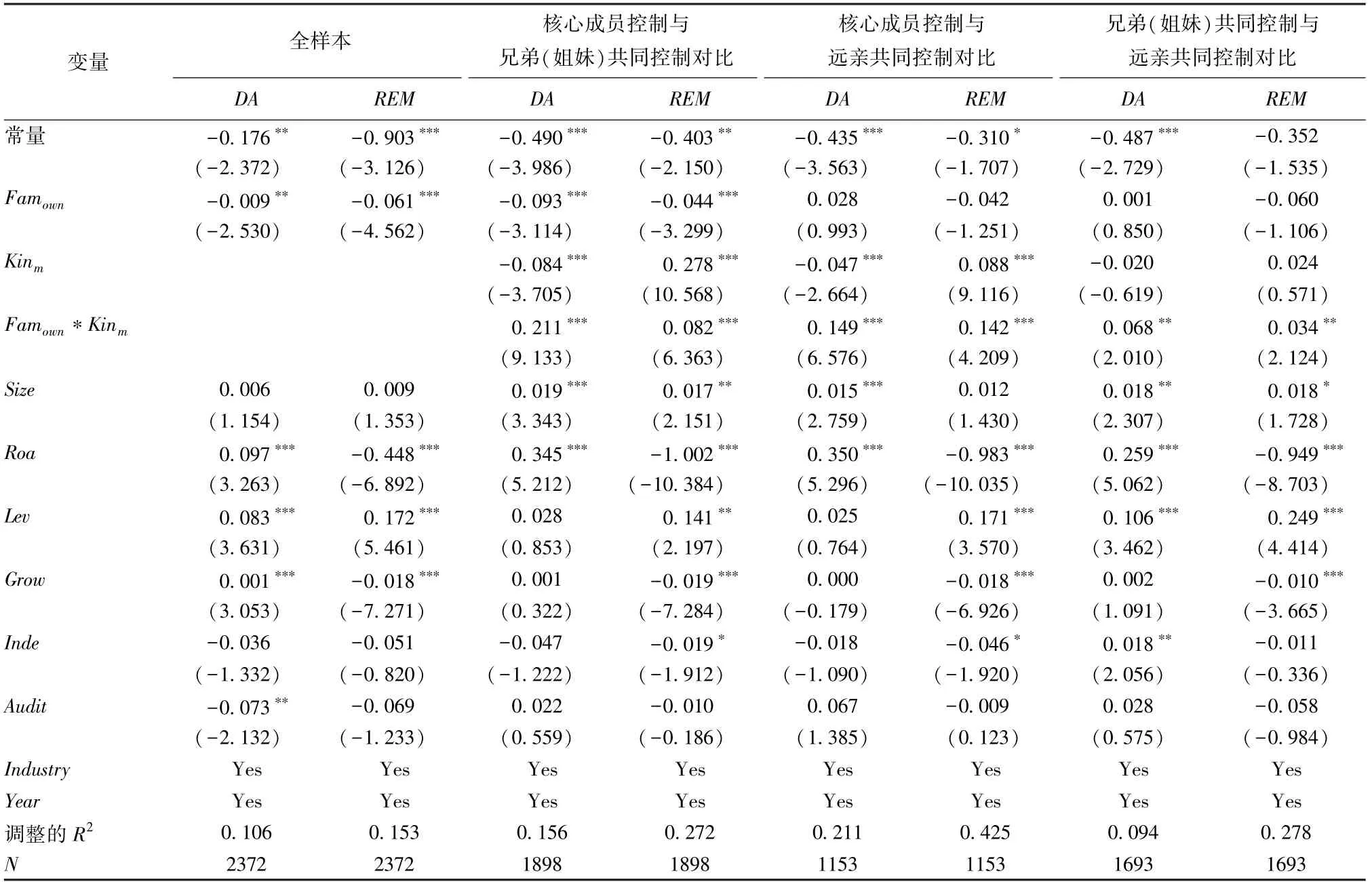

首先以全部样本家族企业为对象,以式(7)为基础进行多元回归分析,以检验家族涉入对盈余管理的影响(结果见表4)。根据表4可见,家族成员持股比重与应计盈余管理及真实盈余管理之间的回归系数分别为-0.009和-0.061,且分别在5%和1%水平上显著,表明家族涉入企业所有权的程度越高,家族企业的应计盈余管理及真实盈余管理水平均越低,验证了假设1。家族企业凝聚着家族价值观与家族文化等精神财富,是家族荣誉与地位的象征[49]。家族涉入程度越高,家族企业中的“家族”氛围越强,家族成员越重视保护家族资产与家族社会情感财富,更倾向于避免为获得短期收益而实施盈余管理的行为。

表4 家族涉入、亲缘关系组合与盈余管理Table 4 Family involvement, kinship composition and earnings management

接下来将核心成员控制、兄弟(姐妹)共同控制与远亲共同控制三组子样本中的任意两组合并,在实证模型中引入家族涉入程度与亲缘关系组合的交乘项(Famown*Kinm),以式(8)为基础考察亲缘关系组合对家族涉入与盈余管理之间关系的调节作用(结果见表4)。根据表4可见,当核心成员控制子样本与兄弟(姐妹)共同控制子样本比较时,无论被解释变量为应计盈余管理还是真实盈余管理,家族涉入程度与亲缘关系组合交乘项的系数均显著为正。表明与核心家族成员控制的样本企业相比,当家族企业由兄弟(姐妹)共同控制时,家族涉入程度增加对应计及真实盈余管理程度的降低作用均减弱。当比较核心成员控制子样本与远亲共同控制子样本、兄弟(姐妹)共同控制子样本与远亲共同控制子样本时,家族涉入程度与亲缘关系组合交乘项的系数均显著为正,表明与由核心成员控制及兄弟(姐妹)共同控制的家族企业相比,由远亲共同控制的家族企业中家族涉入程度提高对应计及真实盈余管理水平的降低作用均变弱,假设2得到验证。这一结果表明,家族成员的亲缘关系组合会显著影响家族涉入与盈余管理之间的关系。随着涉入企业管理的家族成员的亲缘关系趋于复杂,家族成员之间的凝聚力降低,对家族社会情感财富的追求意愿减弱,不利于家族企业着眼于长远目标进行理性决策。因此,随着家族成员亲缘关系组合趋于复杂,家族涉入程度提高对盈余管理的负向影响减弱。

4.4 稳健性检验

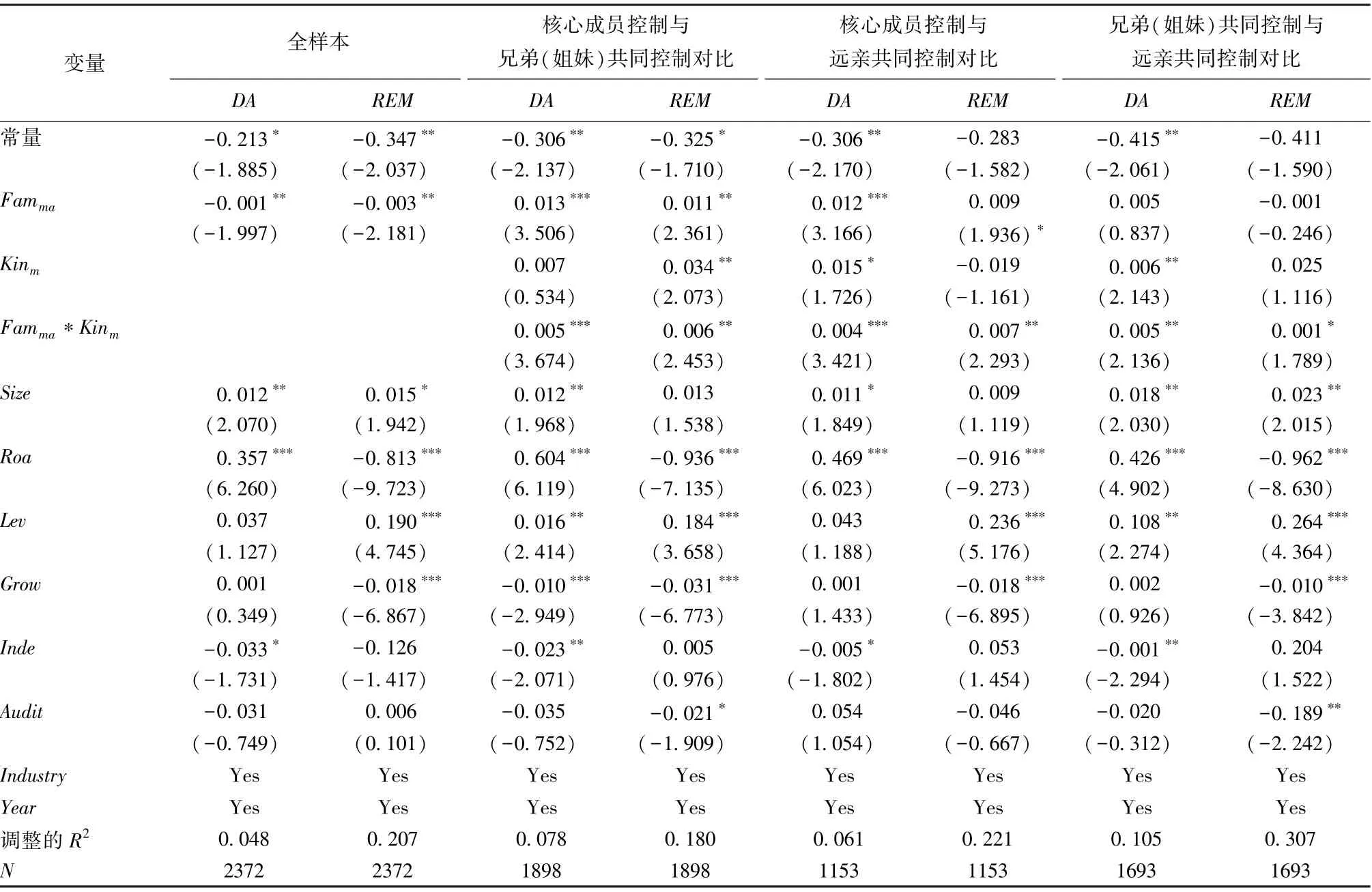

为保证实证结果的稳健性,本文进行了三项稳健性检验:第一,借鉴Ferramosca和Allegrini[32],从管理权涉入角度,采用家族管理者数量(Famma)衡量家族涉入程度,重新进行回归分析(结果见表5)。根据表5可见,当以家族管理者数量衡量家族涉入程度时,家族涉入程度对应计与真实盈余管理水平仍具有显著负向影响;家族涉入程度与亲缘关系组合交乘项的系数也均显著为正,进一步验证了研究假设1和假设2。

表5 稳健性检验I:解释变量替代Table 5 Robustness test results I: Substitution of independent variable

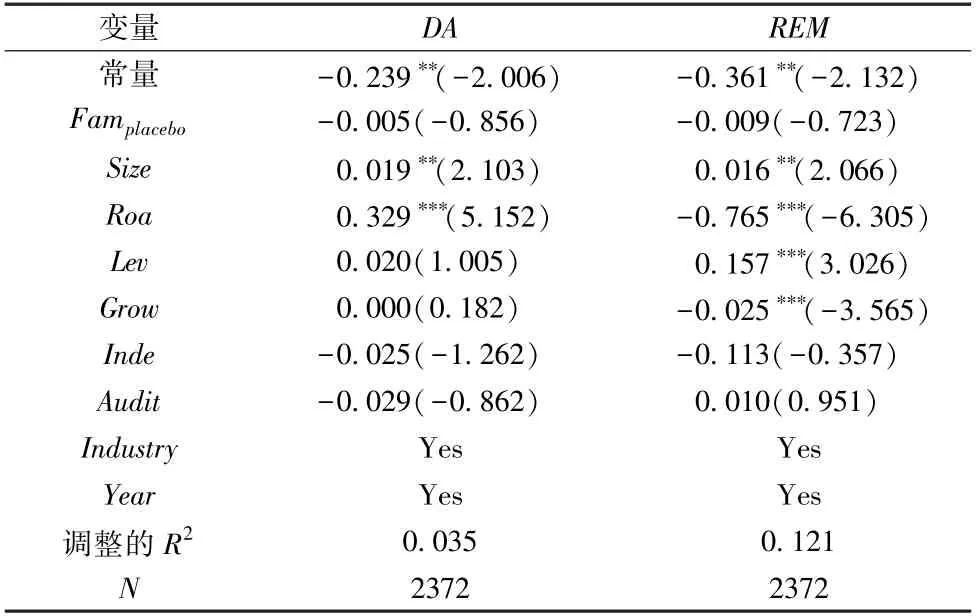

第二,为排除本文的研究结论为偶然得到的随机结果,本文为每一家样本企业随机分配家族成员持股比重,进行安慰剂效应检验。以随机分配家族成员持股比重的新模拟解释变量Famplacebo进行回归分析,结果如表6所示。根据表6可见,Famplacebo的回归系数不再显著,表明本文的研究结论并非随机得到,排除了可能存在的随机相关性。

表6 稳健性检验II:安慰剂效应Table 6 Robustness test results II: Placebo effect

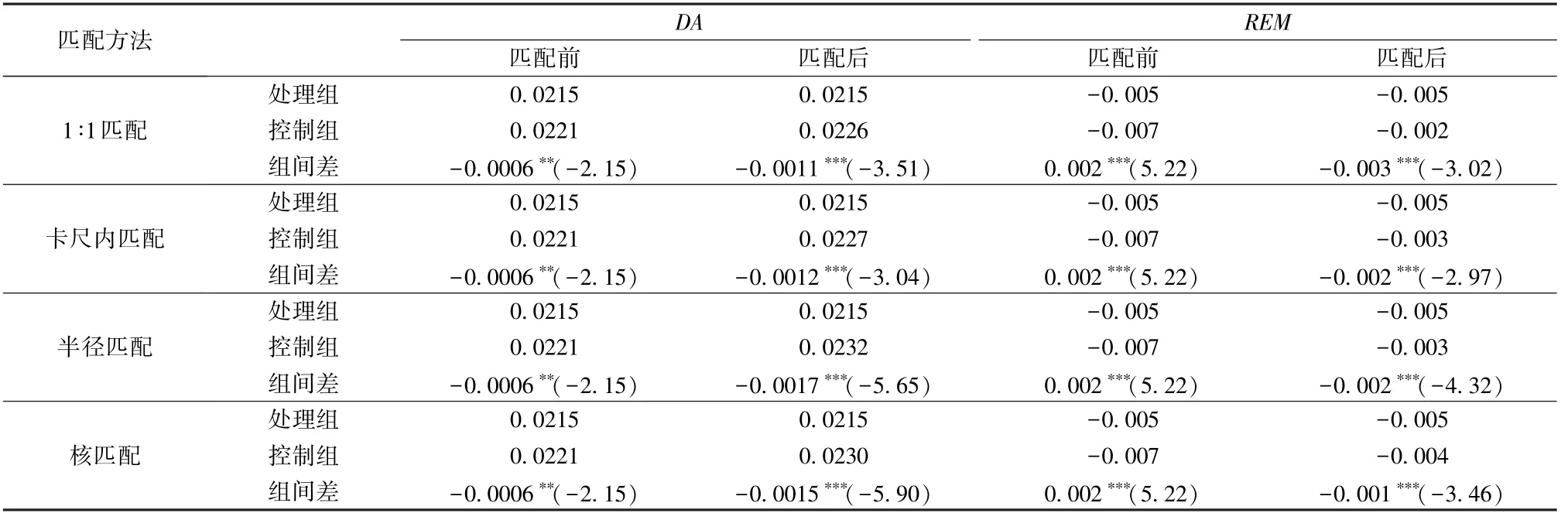

第三,为缓解回归中可能存在的样本自选择偏误问题,采用倾向得分匹配法(PSM),分别采取1∶1匹配、卡尺内匹配、半径匹配、核匹配四种不同的匹配原则构建与样本家族企业特征相似的非家族企业样本,通过两组样本的对比验证家族涉入与盈余管理之间关系。表7的结果显示,在不同的样本匹配原则下,家族企业的应计与真实盈余管理水平均低于非家族企业,表明家族涉入有利于降低盈余管理水平,进一步支持了假设1。

表7 稳健性检验结果III: 倾向得分匹配法Table 7 Robustness test results III: PSM method

4.5 进一步分析

接下来将应计与真实盈余管理按照符号正负划分为正向盈余管理与负向盈余管理两组,以式(7)为基础进行回归分析,以考察家族涉入程度提高对正向及负向盈余管理水平的影响(结果见表8)。根据表8可见,家族涉入程度提高能够显著降低正向应计及真实盈余管理水平,但对负向应计及真实盈余管理水平不具有显著影响。也即,家族涉入对家族企业盈余管理的影响主要体现在家族涉入程度提高能够有效降低正向盈余管理水平。因此,本文接下来以式(8)为基础,进一步检验家族成员亲缘关系组合对家族涉入程度与正向盈余管理关系的调节作用(结果见表8)。根据表8可见,当以正向应计及真实盈余管理为被解释变量时,家族涉入程度与亲缘关系组合交乘项的系数均显著为正,表明随着涉入企业的家族成员亲缘关系的复杂化,家族涉入程度提高对正向应计及真实盈余管理水平的降低作用均减弱。

表8 进一步分析:区分正向盈余管理与负向盈余管理Table 8 Further analysis: Comparison between positive and negative earnings management

5 研究结论及启示

家族企业是中国民营上市企业的主体,在中国资本市场占据举足轻重的地位,家族企业的盈余质量与信息披露问题受到越来越多关注。本文以2003—2017年沪深两市A股家族上市企业为对象,分别从应计盈余管理与真实盈余管理角度,实证检验家族涉入程度对家族企业盈余管理水平的影响,并进一步探究了亲缘关系组合的调节作用。研究结果表明:(1)家族涉入程度提高能够显著降低家族企业应计及真实盈余管理水平,有利于改善家族企业盈余质量。(2)涉入企业管理的家族成员亲缘关系的复杂化会削弱家族涉入程度提高对盈余管理水平的降低作用,由核心成员控制的家族企业中家族涉入程度提高对应计与真实盈余管理的降低作用最强,而由远亲共同控制的家族企业中家族涉入程度提高对应计及真实盈余管理的降低作用最弱。(3)家族涉入对负向应计及真实盈余管理均不具有显著影响,但家族涉入程度提高能够显著降低正向应计及真实盈余管理水平。随着家族成员亲缘关系的复杂化,家族涉入程度提高对正向应计及真实盈余管理水平的降低作用均减弱。

根据实证研究结果,本文得到如下研究启示:(1)家族涉入程度越高,家族企业进行决策时越注重家族利益及社会情感财富等非经济目标,更倾向于避免为获得短期收益而实施应计及真实盈余操纵行为,有利于降低盈余管理对会计信息披露的不利影响。家族涉入能够给企业带来独特的优势,有利于增强家族企业股东与管理者之间的信任,进而增强凝聚力和责任感,是家族管理模式具有较强生命力的重要原因。(2)涉入企业管理的家族成员亲缘关系组合不同,家族涉入程度提高降低盈余操纵、改善盈余质量的积极性不同。随着亲缘关系的复杂化,家族成员之间的亲密关系、信任基础及凝聚力降低,导致对社会情感财富的保护意愿减弱,从而影响家族涉入程度提高对盈余管理的减弱作用。由于家族涉入降低盈余管理程度的积极性与亲缘关系组合类型有关,实际控制人应根据家族企业所属的亲缘关系组合类型,采取积极措施改善家族企业盈余质量,增强家族企业竞争力。外部会计信息使用者在分析家族企业的盈余质量时,应重点关注家族涉入程度较低以及由远亲共同控制的家族企业。

本文尚存在一定的不足。家族中的亲属关系复杂多样,子女关系、配偶关系、兄弟姐妹关系、姻亲关系等都可能存在于家族企业中[11]。本文将样本企业分为核心成员控制、兄弟(姐妹)共同控制和远亲共同控制的分类方式仍然较为粗糙,对于家族成员亲缘关系组合还可以进行细化探究。另外,本文仅从家族所有权与管理权两个角度探讨家族涉入对盈余管理的影响,家族涉入还涉及家族文化、家族传承、家族愿景等维度,也可以作为今后的研究方向。