巴菲特“抄底”欧洲化工巨头巴斯夫 中国业务将成其业绩增长新看点

张景舒

随着伯克希尔13F信息披露,“股神”巴菲特的最新持仓动向引发市场热议。但由于13F信息披露仅限于美国公司,因此,难以看到巴菲特在其他国家的投资布局全貌。

不过,笔者发现,考虑到伯克希尔的企业性质,如果伯克希尔旗下的持仓是通过险资买入,则必须要在美国全国保险企业协会的季度公告中披露持倉(仅限保险从业人员查询)。

分析这部分“隐形海外持仓”标的来看,笔者发现,巴菲特在今年一季度俄乌地缘冲突爆发后,就已经开始“抄底”欧洲,除了买入慕尼黑再保险公司以及安联保险之外,还“抄底”了200万股全球化工企业巨头——巴斯夫,约耗资13亿美元。

也许有投资者会问,巴菲特“抄底”巴斯夫,意味着什么?

在笔者看来,考虑到巴斯夫的业务板块以及营收来源广,如其营收,43%来自欧洲,约29% 来自北美,约24% 来自亚太,约5% 来自于南美、非洲和中东。笔者认为,买这个化工巨子,某种程度上可以理解为,“股神”在下注整个化工行业!

巴斯夫是德国一家建立于1865年的老牌化工企业,也是全球按照营收来算,最大的化工企业。主营业务一部分是大宗化学品(区分度比较低,盈利能力也比较差),其中,化工品和一般化工材料,分别占经营利润的35%和29%;

另一部分是特殊化学品(区分度比较高,盈利能力比较强)。巴斯夫的特种化学品包括工业解决方案、表面科技(主要是催化剂和涂层)以及营养保健类,分别占经营利润的12%、10% 和6%。

另外,巴斯夫还有一部分业务为农业,之前主要做杀虫剂和除草剂,后来收购了拜尔与孟三都合并,不得不卖掉的种子业务。这部分业务因为有专利保护期,和医药行业稍微有点类似,因此给的估值也会更高一些。

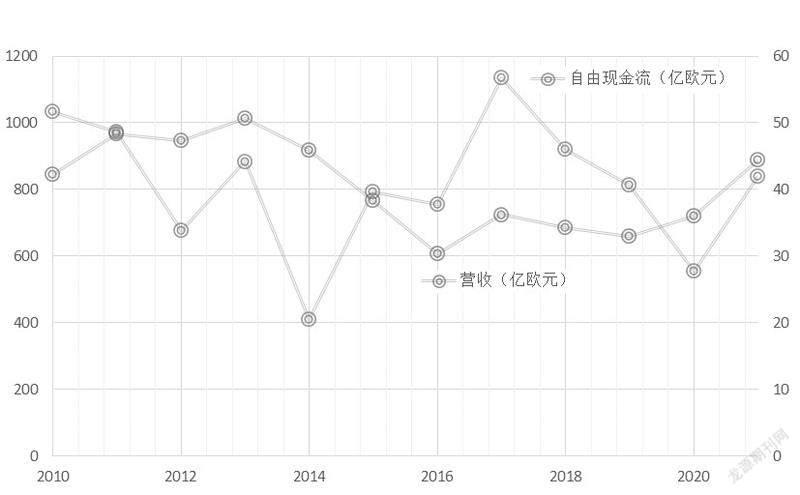

但前文也提到,巴斯夫42.5%的营收来自欧洲,1/3 的员工在莱茵河畔的巨无霸化工厂路德维希港工作。而在当前俄乌地缘冲突背景下,莫斯科对欧洲进行天然气禁运,导致欧陆的天然气价格飙升,对巴斯夫的经营造成了极大的负面影响。(见图1)

我们从图1中可以看到,由于天然气价格飙升,巴斯夫今年上半年的天然气成本,每个月增加了3亿欧元,按照年化算的话,一年的影响高达36亿欧元。作为重镇于欧洲的化工企业,巴斯夫受到地缘政治的影响,显然是最大的。

那为什么巴菲特在此时,依然选择逆势买入呢?

众所周知,巴菲特的投资逻辑,多为逆向以较低或者合理的价格买入好公司。他看问题的眼光很长远,之所以愿意买十几亿欧元的巴斯夫,笔者认为,这显然是因为他认为这个公司是有竞争优势的,而且能够蹚过眼下这个周期,并在下一个上行周期中让他获得丰厚的回报。

总结来说,关键点就两个:第一,是竞争力;第二,是估值与成长性。

数据来源:公司二季报PPT

熟悉化学工程的人,对于巴斯夫创立的韦邦生产系统(Verbund ManufacturingSystem)应该都不会陌生。巴斯夫目前最大的两个生产基地,即路德维希港生产基地以及比利时的安特沃普生产基地,都是用的韦邦生产系统。

其中路德维希化工基地,有200个生产厂,3000公里的管道,106公里的道路,230公里的铁路,2000座建筑。在这个区域内,有1900辆卡车,400辆轨道车和15艘驳船每天辛勤地运行其中。

由于欧洲历史上就不像美国有丰富的页岩油气储备,更没有中东和俄国的自然资源禀赋,因此只能建立优化高效的体系。巴斯夫就是将公路、管道、生产厂、建筑,全部联系在一起做了高效优化。

例如,用作黏合剂、尿布和离子交换树脂的聚丙烯酸(Acrylic Acid)的生产过程是一个放热反应,大量余热如果自然耗散非常可惜,因此巴斯夫把这些余热在管道中搜集起来直接供给裂解装置,这样一年能节约10% 左右的能耗;另外,通过在管道中储存,可以减少额外储存工具和装置的使用,而某处的废料可以当作另一个生产过程的原料,优化整个生产过程。

在科技投入上,巴斯夫也是毫不含糊。在路德维希和安特沃普生产基地,巴斯夫正在大量装配自动引导车(Automated Guided Vehicle),这类车辆不需要人工驾驶,依靠遥控和传感以及地底的转发器进行装货、移动、规避转向以及卸货,以降低越来越高的蓝领人力成本,创造有效的价值链。

另外,巴斯夫在2020年疫情期间的表现尤其可圈可点。在2019年,它与第二名中石化的营收差距只有90亿美元,而在疫情期间其经营能力和韧性得以体现,营收差距扩大到了220亿美元。值得注意的是,巴斯夫在资本配置过程中一般不会支付过高的溢价,同时分红派息比例也逐年提高到了最近的70%,对股东相对友好。

由于巴斯夫时常进行资产的调整和置换,因此营收和利润也是忽高忽低,乍一看去,过去十年似乎没有什么特别大的成长。

不过,投资看的是未来,而巴斯夫的未来,在中国。7月,巴斯夫刚通过了一项巨大的中国投资计划,准备在未来八年耗资100亿美元,在广州湾“港城”湛江建立旗下第三大的工厂,第一期(2022-23)建立热塑性聚氨酯和工程塑料;第二期(2025)建立蒸汽裂解生产厂,覆盖C2、C3和C4价值链;第三期(到2030年截止)几个下游厂完工,形成闭环。

估值角度看,巴斯夫二季度经营现金流几乎“腰斩”,从25亿欧元变成了13亿欧元;由于原材料成本上升存货增加,经营资本增加17亿,自由现金流更是从去年同期的17.4亿减少到了3.4亿欧元。

公司的债务也从去年底的143亿上升到了半年报的195亿,全年息税前利润指引68亿~72 亿,看上去还可以,但考虑到上半年的息税前利润为51亿,因此下半年每个季度其实只有9亿美元的息税前利润。以此来看,今年巴斯夫下半年的财报,肯定是不会好看的。

另外,随着俄罗斯天然气工业股份公司(Gazprom)对德国天然气的禁运,德国的天然气供给预警也升级到了2级。但笔者个人对此倒不是很担心。因为即便二季度的天然气价格飙升,巴斯夫还是可以产生自由现金流的。如果真的升级到了3级警戒(德国天然气供给预警最高级),所有的天然气将会有序分配给一些“被保护”的客户,包括家庭、社会机构(比如学校、教会),以及包括巴斯夫在内的生产关键性产品的工业公司。

事实上,德国历史上一直有给本国的化工企业补贴电费,以保证他们的全球竞争力的,相信此次政府在适当的时候也会兜底,而非坐视本国的化工企业自然消亡,而巴斯夫的创新和适应能力,想必也会帮助他们渡过难关。

数据来源:GuruFocus

何况由于未来巴斯夫的主要新增長点在亚太地区(尤其是中国),因此成本高的产出占比也会随着时间逐渐降低。假设能够回到2021年的自由现金流,即42亿欧元,对应目前380 亿的市值,相当于就是11.1%的自由现金流收益。我们保守假设到2030年公司能够重新回到2021 年的自由现金流,这个假设应该已经足够悲观了,那么该公司按照2021年的估值,应该回到85 欧元/股,也就是对应现在的股价有102% 的上行空间,加上8% 的年化分红,未来八年的年化收益为17.2%,超过了巴菲特的投资回报率基准要求,即15%。对于大资金体量来说,能够达到17% 的年化收益,是极诱人的。

从潜在风险角度看,我们假设下半年的EBITDA对于上半年的业绩(即71亿EBITDA)再进行“腰斩”,然后再做年化处理,可以得出极度悲观条件下的全年EBITDA为70亿欧元。目前净债务一共是195亿欧元,也就是说净债务/EBITDA 为2.79倍。对于一个在极限挑战下依然能保持3倍以下净债务/EBITDA 的公司,其经营也是相对安全的。我们之前提到过的特殊化学品及材料公司塞拉尼斯(NYSE:CE()详见往期稿件:《全球特种化工品龙头塞拉尼斯,缘何吸引巴菲特110亿美元下注》),该比率超过了4倍,而其估值仍远高于巴斯夫(巴斯夫的企业价值/营收为0.65倍,而塞拉尼斯的市销率都有1.5倍)。

当前,巴斯夫的股价已经基本回到了2008年金融危机时候的低位,但其业务中周期性更弱,盈利能力更强的特殊化学品占比提升了,而农业板块或许也将在人口问题日益严峻的未来大放异彩。因此,经过如上分析,我们或许可以推断,巴斯夫从长期来看(跨越这个衰退周期),可能会是一个风险调整后收益不错的标的。

(本文提及个股仅做分析,不做投资建议。)