中国地方炼厂发展现状分析与展望

孔劲媛,韩冰,杨宜霖

1.中国石油天然气股份有限公司规划总院;2.中国石油天然气股份有限公司销售分公司;3.中国石油天然气股份有限公司辽宁销售公司

0 引言

自2015年开始获得进口原油配额使用权以后,地方炼厂(简称地炼)成品油产量持续上升,已经成为中国炼油行业的重要组成部分。“十四五”期间,随着国家对地炼的原油使用和税费缴纳情况的监管不断加强,既有多家新型炼化一体化项目投产,也有多家落后产能炼厂退出市场。2019年至今,以恒力石化(大连)炼化有限公司(简称恒力石化)、浙江石油化工有限公司(简称浙江石化)、盛虹石化集团有限公司(简称盛虹石化)等公司为代表的千万吨级地炼项目相继投产,地方炼厂生产经营活动的变化对国内成品油市场的影响日益加剧,地方炼厂的发展形势值得市场各方关注。

1 中国地方炼厂炼油能力变化趋势

地方炼厂是相对于国有炼油企业而提出的,该称谓起始于 1998年中国石油行业的调整和整顿。1998年,中国石油天然气集团有限公司(简称中国石油)和中国石油化工集团有限公司(简称中国石化)两大公司业务重组,小型炼厂区别性关停并转。整顿结束后,加工能力在100×104t/a以上的炼厂大多划归两大国有石油公司(业内也称之主营单位),100×104t/a以下的炼油企业保留了82家,俗称“地炼”[1]。近年来地方炼厂炼油能力快速增长,加工能力和成品油产量在国内总量中占比均达到1/4以上,地方炼厂已经成为中国炼油行业重要的组成部分。

截至 2021年底,规模以上(常减压加工能力为 200×104t/a)地方炼厂(不含化工企业以及润滑油厂、沥青厂等)仅剩余 42家,总加工能力为2.10×108t/a,占中国规模以上炼油总能力的25%。

1.1 2015—2018年地方炼厂持续淘汰落后产能,炼厂平均规模不断提高

截至 2012年底,中国有常减压装置的地炼约100家,一次加工能力合计1.58×108t/a,单厂炼油能力平均值为159×104t/a[1],地方炼厂普遍面临生产规模偏小、原料来源不稳定、加工负荷较低、产品质量难以满足国家相关标准等问题。2011年中华人民共和国国家发展和改革委员会(简称国家发展改革委)第9号令发布了《产业结构调整目录(2011年本)》[2],明确要求2013年底以前,石化化工行业加工能力为 200×104t/a及以下的常减压装置将全部淘汰(青海格尔木炼厂、新疆泽普装置除外),对新建常减压装置规模为1 000×104t/a以下的进行限制。2015年,国家发展改革委发布了发改运行〔2015〕253号《关于进口原油使用管理有关问题的通知》,提出了有关原油加工企业使用进口原油的条件和要求为“新增用油企业用油数量依据淘汰自有或兼并重组的落后装置能力、新建储气库设施规模的一定比例确定,但上限不得超过本企业符合条件的常减压装置设计加工能力总和”[3]。在上述政策鼓励和推动下,大量常减压装置能力在200×104t/a以下的小炼厂被淘汰、重组或扩能改造,地方炼厂的数量大幅减少,平均规模扩大。截至2018年底,规模以上地方炼厂(不含化工企业以及润滑油厂、沥青厂等)仅剩余50家,总加工能力1.86×108t/a,单厂炼油能力平均值提高至372×104t/a。

1.2 2019年以来千万吨级地炼陆续投产,地炼向大型化、炼化一体化方向发展

2019年至今,以恒力石化、浙江石化、盛虹石化等公司为代表的千万吨级地炼项目相继投产。截至2021年底,在运营的规模以上地炼减少到42家,总加工能力达到2.10×108t/a,平均加工规模基本达到500×104t/a。其中,国内第一个炼油能力千万吨级的民营炼化企业为恒力石化,该企业炼油装置于2019年二季度投产,拉开了地炼向大型化和炼化一体化发展的帷幕。恒力石化原油加工能力为 2 000×104t/a,配套150×104t/a乙烯装置和450×104t/a芳烃联合装置,设计年产450×104t芳烃、992×104t汽煤柴油品,同时还有化工轻油、纯苯、润滑基础油、硫黄、聚丙烯,以及醋酸等炼化产品[4]。按汽煤柴油品的产量计算,恒力石化的成品油收率仅为49.6%。根据国家发展改革委运行局的《2019年 1—12月石油运行快报(发企业)》的统计,2019年全国炼厂的成品油收率平均值为62%[5],恒力石化的收率明显低于全国平均水平,可以看出以恒力石化为代表的新一代地炼不再以成品油为主要目标产品,炼化一体化程度较高。

浙江石化的投产,推动地炼炼油能力总量和平均规模继续上台阶。2019年底,浙江石化一期规模2 000×104t/a炼油装置投产,年产芳烃520×104t、年产乙烯140×104t;2021年底,浙江石化二期规模2 000×104t/a投产,年产芳烃660×104t、年产乙烯 280×104t[6]。

2022年5月,盛虹石化新型炼化一体化项目投产,其炼油能力1 600×104t/a,单套常减压能力为国内最大,配套110×104t/a乙烯和280×104t/a对二甲苯装置。

1.3 山东省持续推动落后和低效炼油产能退出,加快地炼企业转型升级

目前,中国约60%的地炼常减压能力分布在山东省[1]。山东省作为地方炼厂数量最多、规模最大的省份,正在通过产能置换等方式不断推动地炼的新旧动能转换。2018年,山东省政府发布鲁政字〔2018〕248号《关于加快七大高耗能行业高质量发展的实施方案》[7],对地炼产能整合转移作出部署。该方案提出目标为:2022年,对城市人口密集区和规模 300×104t/a及以下的地炼企业炼油产能进行整合转移;2025年,对规模500×104t/a及以下地炼企业炼油产能分批分步进行整合转移。

2019年8月,山东科力达石油化工科技有限公司、山东富宇化工有限公司、山东海科化工有限公司、山东中海精细化工有限公司、山东成达新能源科技有限公司、山东滨化滨阳燃化有限公司、淄博鑫泰石化有限公司、山东金石沥青股份有限公司、山东恒源石油化工集团有限公司等9家企业同意参与山东裕龙岛石化项目(即裕龙岛炼化一体化项目,该项目是山东省推行炼化产业新旧动能转换的标杆工程,由山东裕龙石化有限公司投资建设)产能替代,成为首批达成产能整合转移意向的地炼企业。这9家企业常减压加工能力合计约2 500×104t/a,按照产能置换标准不低于1:1.25的减量目标,与裕龙岛石化项目一期2 000×104t/a规划产能吻合。上述企业合计拥有进口原油使用配额1 300×104t/a,整合完成后,这些配额也一并归于裕龙岛石化项目。2021年7月,山东省工信厅和山东省发展改革委下发鲁工信化工〔2021〕149号《关于对全省地炼企业一次加工能力实行清单管理的通知》[8]。该通知要求:要“加强炼油行业产能监管”;“对相关的炼油加工能力实行产能清单动态管理,对产能退出的及时予以注销”;属于《产业结构调整指导目录(2019年本)》淘汰类的炼油装置,由各市先期淘汰拆除。根据上述地炼产能整合转移方案及淘汰要求,预计2022年底,山东将保留地方炼厂 28家,一次加工能力合计为1.05×108t/a。综合其他地方炼厂情况,预计到2022年底,国内地炼数量将下降到40家,总能力将达到 2.18×108t/a,单厂平均规模提高到546×104t/a,届时山东地炼在国内地炼总能力中的占比将降低到48%。中国地炼加工能力及单厂平均规模变化情况参见图1。

图1 中国地炼加工能力及单厂平均规模变化情况

2 地方炼厂原料加工情况分析

2.1 进口配额原油已经成为地炼的主要加工原料

2015年以前,由于没有进口原油使用权,地方炼厂加工的原料来源为“进口燃料油为主,国产原油为辅”;2015年后,国家开始对符合条件的地方炼厂分批下发进口原油使用配额。其中,2015—2019年,获得国家发展改革委批复使用进口原油的企业共42家,淘汰落后炼油装置139套(加工能力1.03×108t/a);2019年核定的地方炼厂的非国营贸易进口原油使用配额为1.53×108t;2021年底,盛虹石化又获得进口配额,至此,共43家地方炼厂获得进口原油使用配额,配额总数为1.88×108t/a。中国地方炼厂获得进口原油使用配额情况见表1。

表1 中国地方炼厂获得进口原油使用配额情况

目前来看,由于进口配额原油的数量难以满足地炼的加工需求,地炼仍需采购其他国产及进口原料。根据中国石油天然气股份有限公司规划总院(简称中国石油规划总院)的调研数据,2021年地炼共加工原料 1.96×108t,其中进口配额原油占比为69%,国产原油占比为14%,其他原油占7%,剩余部分为稀释沥青、国产蜡渣油和少量进口燃料油等。其中,国产原油包括胜利油田、辽河油田等地产出的原油以及海洋原油等;此外,2021年前市场上还有少量央企违规销售给地炼的“其他原油”。2021年中国地炼的加工原料构成情况见图2。

图2 2021年中国地炼的加工原料构成情况

2.2 受征税影响稀释沥青进口量预计将下降

2005年以前,稀释沥青的进口关税是 8%;2005—2008年,来自中国-东盟自由贸易区的货物实施优惠税率为5%;2009年开始,取得中国-东盟自由贸易区优惠原产地证明书(Form E)后,无需交纳进口关税[9],与进口燃料油相比价格优势明显。2001—2008年中国稀释沥青的月均进口量仅为0.1×104t,2009年迅速提高到3.3×104t。地方炼厂进口稀释沥青作为加工原料,一般采取减压蒸馏方式,用于生产沥青及燃料油等。

对稀释沥青的逐年进口量变化进行分析,可划分为3个阶段。第一阶段为2016—2019年,此阶段稀释沥青的进口量较为平稳,年平均进口量为 300×104t。第二阶段始自2020年二季度,稀释沥青进口量出现飙升,主要原因有两个:一是委内瑞拉受到美国制裁,其出口到中国的马瑞原油数量骤降,稀释沥青的性质与马瑞原油接近,因此稀释沥青作为替代原料进口量大增;二是2020年二、三季度国际油价低迷,国内成品油调价的“地板价”机制启动,地炼生产汽柴油利润丰厚而加大购买原油,导致配额提前消耗,而稀释沥青不占进口原油配额,可作为重质加工原料的替代品,因而进口量飙升。第三阶段自2021年6月12日开始,针对此前稀释沥青进口量飙升的情况,国家税务总局对稀释沥青按1.2元/L征收进口环节消费税,使得稀释沥青价格高于进口原油,进口量锐减。2021年上半年稀释沥青的进口量为1 557×104t,达到2020年全年进口量的94%。2021年下半年稀释沥青进口量仅为370×104t,仅为上半年的24%。近年来稀释沥青进口量变化见图3。

图3 近年来中国稀释沥青进口量

2.3 进口原油使用环节监管从严

地炼在进口原油使用以及生产经营环节存在较多不规范,甚至违法问题,国家及地方政府相关管理部门多次进行相关核查、整顿,但倒卖进口配额原油,以及不足额、不足量缴纳成品油消费税的问题屡禁不止,尤其是2015年汽油和柴油的消费税分别提高至1.52元/L和1.2元/L的较高水平后。根据中国石油规划总院的跟踪统计,2018年开始,国家税务总局牵头开展了多轮较为严格的成品油消费税的稽查和对涉事地炼的整顿工作,但采取的惩治措施多为补缴税款、拆除违建装置等,未对地炼的进口配额进行核减。2021年的核查力度明显较此前加大,核查中发现山东汇丰石化集团有限公司、盘锦北方燃料有限公司等5家企业存在不同程度、不同情节的违规问题,从而停发了其 2021年第二批进口原油允许量。2021年底,商务部下发了2022年第一批非国营贸易原油进口允许量,其中地炼获得9 269×104t,同比减少6.1%。分类型看,有进口原油配额的40家传统地炼(单套常减压装置规模小于1 000×104t/a),仅有30家获得进口允许量,共5 074×104t,与2021年同期相比下降28.3%;恒力石化、浙江石化和盛虹石化等3家新型大型炼化获得进口原油4 195×104t,同比增加50%。2021年核查中出现问题的 5家炼厂(进口配额合计 2 140×104t/a),以及2020年、2021年参与裕龙岛石化项目产能置换的企业在2022年未下发进口允许量。

3 地炼生产经营情况分析

3.1 近年来地炼汽柴油产量及产量份额总体持续增长

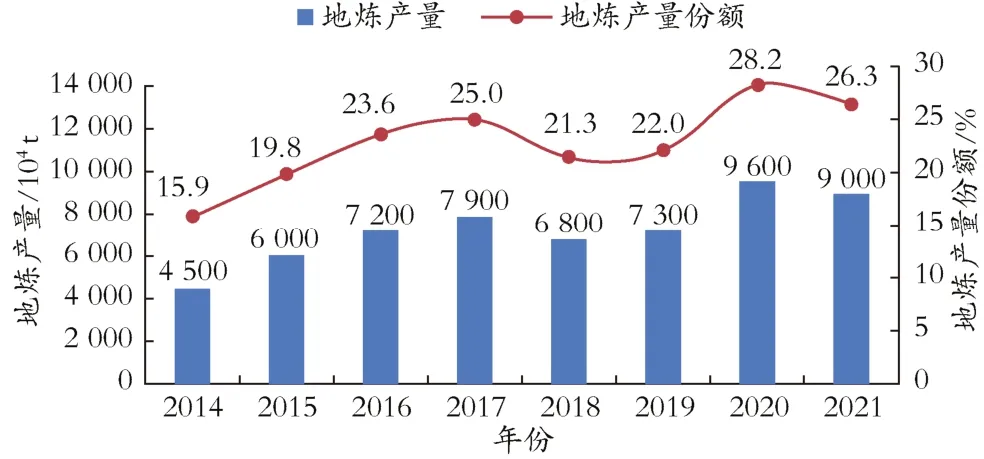

由于地炼的产能构成中,传统地炼仍占60%的比例,因此地炼的产品仍以汽柴油为主。根据国家发展改革委统计,中国主要炼油供应商的生产柴汽比基本稳定在 1.12,中国石化的生产柴汽比最低,在0.94~1.05,地炼平均为1.15左右。地炼近年来汽柴油的生产可分为以下3个阶段:

第一阶段为 2015年以前。2014年地炼还未获得进口原油使用权,地炼的汽柴油产量统计数据为4 500×104t,占全国产量的15.9%。

第二阶段从2015年开始至2019年。随着多家地炼获得进口配额,地炼的汽柴油产量快速增长。2019年地炼的汽柴油产量统计数据为7 210×104t,较2014年增长了60%,在全国汽柴油产量中的份额提高到21%,一跃成为影响国内成品油供应的重要力量。

第三阶段从2020年开始至今,随着恒力石化和浙江石化一期全面投产,地炼的原油加工能力大幅增加;同时从2020年二季度开始,地方炼厂抓住国际原油价格较低的市场机遇,开足马力生产,满额完成配额原油的进口和加工。2020年地炼的汽柴油产量增加到了9 600×104t,较2014年翻一番多,产量份额提高到 28.2%,地炼对国内成品油市场的影响力继续增强。2021年,部分地炼受查处,进口允许量被停发,央企违规转售的“其他原油”也不见踪迹,地炼可获得的进口原油数量下降。因加工原料不足,地炼汽柴油产量下滑。根据国家发展改革委运行局的统计数据,2021年全国地炼的汽柴油产量下降至9 000×104t,占全国产量中的份额下降至 26.3%。虽然占比有所下降,但仍占据国内市场四分之一的份额,地炼的地位和影响仍不容小觑。2014年以来地炼汽柴油产量及产量份额变化情况见图4。

图4 2014年以来地炼汽柴油产量及产量份额变化

2022年,盛虹石化和浙江石化二期将进入全面生产阶段,二者均为炼化一体化企业,成品油收率均在44%左右,明显低于传统地炼58%以上的收率。根据前述对地炼进口配额情况的分析,地炼总的原料加工量虽有增加,但新炼厂的汽柴油收率较大,因此2022年地炼的汽柴油产量预计难以明显增长,产量份额预计小幅波动。“十四五”后三年,还将有裕龙岛石化项目投产,届时地炼的原油加工量和汽柴油产量均有望进一步增长。

3.2 地炼汽柴油与主营单位之间的价差逐渐收窄

根据中国石油规划总院的相关价格跟踪数据,2018年以来,地炼的汽油出厂价一直低于国家发展改革委制定的基准价。2018—2021年,年度平均价差分别为1 145元/t、1 595元/t、1 418元/t和748元/t。其中,2019年二季度达到峰值1 964元/t。地炼的汽油出厂价格偏低,主要原因是大部分地炼为抢占市场及获取更高利润,均销售大量的不含消费税汽柴油,因此即便其带消费税的汽柴油采取较低售价,也能保证其总体盈利。

柴油价差走势有所不同,在每年的秋冬柴油需求旺季,经常出现价格倒挂现象,即地炼柴油出厂价高于国家发展改革委基准价,主要原因是柴油需求的季节不均衡性更为突出,秋冬柴油需求进入旺季,供应侧偏紧,造成地炼柴油价格上涨较快。2018—2021年,柴油年度平均价差分别为469元/t、344元/t、270元/t和316元/t。尤其在2021年的四季度,因柴油供应紧张,部分地区甚至出现断供现象,地炼柴油出厂价较国家发展改革委基准价高出311元/t。2018年以来地炼出厂价和国家发展改革委基准价之间价差变化见图5。

图5 近年地炼出厂价和国家发展改革委基准价之间价差变化

3.3 “互联网+”给地炼成品油销售提供新的平台

随着“互联网+”的不断发展,成品油依托互联网技术,通过移动服务平台进行销售已成为普遍现象。尤其是地炼生产的成品油,因具备一定的价格优势,与“互联网+”的契合度更高,更易被网络用户接受。目前地炼通过移动服务平台销售成品油主要有以下4种方式:一是依靠移动加油平台,手机APP下单后,移动加油车为物流车、建筑工地和农户等价格敏感性较高的客户服务,这类油品偷逃消费税的比例较高,价格优势突出;二是依托物流企业服务平台,以货运安全监控或车货匹配为主要业务模式聚拢柴油车客户,并引流至货运路线上价格较低的加油站,盈利模式主要是货源撮合、引流费等;三是服务于汽油车服务平台,客户为网约车、出租车及私家车,平台提供地图导航与加油站导流服务,主要导入价格较低的民营站;四是借助资本服务平台,通过实施资本补贴,以低价油品吸引车辆加油,获取流量后进一步吸引资本,以达到上市目的。

4 发展趋势

4.1 “十四五”后三年地炼总加工能力将继续增长

“十四五”期间,预计中国仍将有多个千万吨级的炼化项目投产,地方炼厂有浙江石化二期、盛虹石化、裕龙岛石化,以及华锦阿美石油化工有限公司(简称华锦阿美)和唐山旭阳石油化工有限公司(简称旭阳石化)等;主营单位方面,将有中国石油的广东石化(设计加工能力2 000×104t/a)、中国石化镇海炼化二期(设计加工能力1 100×104t/a)投产。国内炼油能力将快速增长,国内炼厂总原油加工能力在2025年将达到9.32×108t/a。新建项目均为炼化一体化项目,均配套建设乙烯及芳烃装置。其中,位于江苏省连云港的盛虹石化将于2022年下半年全面投产,在建的山东裕龙岛石化项目一期工程(设计加工能力2 000×104t/a)预计在2023年底投产。此外,还有部分大炼化项目尚在规划中,如辽宁省盘锦市的华锦阿美1 500×104t/a项目和河北省唐山市的旭阳石化1 500×104t/a项目。华锦阿美项目属于华锦阿美石油化工有限公司,项目位于辽宁省盘锦市,包括1 500×104t/a炼油、150×104t/a乙烯、130×104t/a对二甲苯装置,该项目原计划2023年运行,但目前尚无开工建设的消息。旭阳石化项目是《河北省炼化一体化及新材料产业链集群化发展三年行动计划(2020—2022年)》中重点发展对象,该计划提出,将重点推动曹妃甸石化产业基地建设,最终形成4 000×104t级炼油、400×104t级乙烯、550×104t级PX(对二甲苯)的多产品链、多产品集群的大型石化产业基地。届时,地方炼厂的原油加工能力将达到 2.68×108t/a,地炼的加工能力占比将接近30%,平均加工能力规模将达到623×108t/a。国内新型炼化一体化的民营地方炼厂情况汇总见表2。

表2 国内千万吨级的民营地方炼厂情况

4.2 地炼汽柴油产量继续增长将加剧国内资源过剩矛盾

2014年开始,中国成品油市场的供应增速常年高于需求增速,成品油产需差成倍扩大,2019年已经达到 5 179×104t[11]。预计 2025 年 2.68×108t/a的地炼总原油加工能力中传统地炼为1.42×108t/a,新型炼化一体化地炼为1.26×108t/a。传统地炼的装置配套程度不高,原油资源也不足,因此总体开工率一般保持在70%左右。新型炼化一体化炼厂的技术条件较为先进,竞争力较强,进口原油有政策保障,预计可基本保持满负荷生产。按传统地炼汽柴油65%的收率和新型炼厂44%的收率计算,2025年地炼的汽柴油产量可达到1.2×108t,较2020年增加2 400×104t。地炼产量的持续增长无疑将加剧国内资源过剩情况。2025年国内地炼的汽柴油产量的测算见表3。

表3 2025年国内地炼汽柴油产量预测

4.3 成品油运输方式多元化有利于地炼提高销售竞争力

传统地炼的成品油外输多以公路运输为主,少量有铁路专用线的炼厂运量也相对较少;部分临港炼厂有水运发送能力,但均无管输出厂能力。公路运输运费较高,因此地炼的汽柴油销售以省内市场及周边省份市场为主,一次销售的销售半径较小,多为500 km以内。

2019年以来投产和计划投产的千万吨级地方炼厂,均布局在东部沿海地区,主要考虑到便于海上进口原油进厂和产品水运方式出厂。恒力石化位于辽宁省大连市长兴岛,成品油码头可停靠2×103t至10×104t级油轮,产品可直接下海运输,恒力石化向华东、华南地区销售成品油的运费明显低于辽宁省其他内陆炼厂。其他新建炼厂也在开展成品油外输管道建设,如浙江石化位于浙江舟山市绿色石化基地的鱼山岛,海运条件也十分优越,鱼山岛的油品及液体化工码头的总通过能力设计为 3 700×104t/a。浙江省发展与改革委员会也支持浙江石化的成品油外输管道的建设,《浙江省石油管网规划(2018—2030年)》[12]明确提出,将针对舟山绿色石化基地成品油送出需求及现有管网输送瓶颈,推进舟山—宁波—绍兴、绍兴—杭州—湖州等成品油管道建设,并重点推进规划新建管道与原有甬绍金衢成品油管道、原有金山—嘉兴—湖州成品油管道之间的连通,实现不同油源供应区域之间的相互保供。盛虹石化将与国家管网公司合资建设连云港—徐州—郑州成品油管道,规划长度约680 km,设计输量400×104t/a,建成后可与国内干线管网联通,将成为国家干线油气管道之一,实现成品油的跨区域灵活调配。裕龙岛石化将与国家管网公司共同建设烟台—济南管道。这些新型大型炼化的成品油将以多种方式外输,且以运输费用较低的水运和管输为主,将有助于地炼扩大成品油辐射范围,降低运输成本,提高销售业务竞争能力。

4.4 产品向新材料、新能源领域延伸

“碳达峰、碳中和”愿景下,炼化企业的油转化工将进一步深化;而新能源汽车发展也给石化行业带来新的发展机遇,可降解塑料的需求迅速增加促进炼化企业增加“绿色产品”。民营大炼化正在向新材料、新能源领域快速延伸,重点发展可降解塑料、充电桩材料及光伏胶膜树脂材料等。如,恒力石化已通过全资子公司开展 PBS(聚丁二酸丁二醇酯)类生物可降解新材料生产(设计产能为3.3×104t/a),PBS/PBAT(己二酸丁二醇酯和对苯二甲酸丁二醇酯的共聚物)可降解塑料项目(设计产能为45×104t/a)预计2022年投产,并能在锂电池保护膜中高端市场占据较大份额;浙江石化则在新材料领域发力,充分利用炼油装置生产的 C2-C4资源发展下游光伏级EVA(乙烯-醋酸乙烯酯共聚物)产品(设计产能 30×104t/a);盛虹石化的母公司东方盛虹集团则在2021年7月全资收购斯尔邦公司,以期在光伏级EVA粒子的领域获取领先能力。

5 结束语

地炼经过多年发展,已经成为中国炼油行业不可缺少的一部分。随着炼化一体化企业的陆续投产,落后产能不断退出,地炼的平均规模日益提高,炼化一体化程度也将不断提升;成品油外输方式多元化,以及产品向新材料、新能源领域延伸,将助力地炼提高市场竞争能力;但“十四五”后期地炼炼油能力的快速增长也将加剧国内成品油过剩情况,需引起管理部门和行业人员的重视。国内油品过剩的破局之道不仅在于淘汰落后产能,更在于既有产能的积极转型,生产更符合低碳社会发展的化工高端材料和绿色塑料等。因此,建议政府主管部门要继续加强行业和税收监管,维护公平的市场环境和竞争秩序,通过市场化手段倒逼低效产能退出市场,推动新旧动能转换;建议中国石油等主营单位在“十四五”时期,面对成品油市场的过剩,不仅要加强对竞争对手的分析研判,采取更有针对性的销售策略,更要加快炼厂转型步伐,调整产业和产品结构,开启低碳发展的新模式。