省域金融集聚影响因素的实证分析

——以西部地区为例

林秋萍

(中国人民银行西宁中心支行,青海 西宁 810001)

一、绪论

1.研究背景

随着我国经济结构的不断变革,第三产业成为拉动经济增长的重要发展引擎,提高了经济发展的协调和稳定。其中,金融业作为21世纪重要的支柱产业,更是有力提升了经济的发展质量。金融业通过形成集聚区发挥集聚效应,带动或抑制经济发展。那么,金融集聚的程度如何?影响地区间金融集聚的因素有哪些?影响的方向和程度如何?本文以西部地区为例,利用计量分析方法探究金融集聚的影响因素,为推动西部地区的金融集聚发展从而推动经济稳定协调发展提供参考。

2.研究综述

金融集聚研究角度丰富多样,国外学者Kindleberger(1974)认为技术设备、基础设施和服务设施等装备的先进性会促进形成金融业的空间集聚。Bencivenga等(1995)认为金融市场的交易成本通过吸引金融产品交易,提升市场活力,从而带动本地金融业的发展。任英华等(2010)提出区域创新、经济发展、对外开放水平、人力资本等因素对金融集聚的形成有所裨益。张清正(2013)通过梳理金融业集聚相关文献、理论,探讨了规模经济、空间区位等对金融业集聚的影响机制,研究发现对外开放、工业支撑等因素有力地影响了中国金融业的空间集聚。

国内外学者对于金融集聚影响因素的研究方法多样,部分学者通过对金融业增加值、存款余额等指标进行主成分分析,用以描述金融集聚状况(丁艺等,2009;黄永兴等,2011),而大部分学者则通过机构数、从业人数测量区位熵,再来描述集聚状况(张志元等,2009;李羚等,2016)。对于金融集聚影响因素的探究,李正辉等(2012)运用混合面板数据模型探讨了全国30个省的相关情况。陈启亮等(2017)基于空间计量方法,探讨了中国省域金融集聚的影响因素,得到我国地区间的金融业集聚情况具有显著空间相关性和路径依赖性的结论。

从研究中可以发现,国内外学者对于金融业集聚探讨角度丰富多样,且多集中于全国省域数据、发达城市圈,对欠发达地区的研究较少,因此本文将研究视角转向西部地区,探讨西部地区金融集聚的影响因素,以期为推动西部地区金融集聚发展、经济协调稳定提供参考。

二、金融集聚影响因素的理论假说

1.金融集聚与互联网普及

互联网通过加快信息传输、推动劳动力共享、促进知识外溢等方面推动产业集聚的发展,而这也大大推动了金融业集聚的步伐,因此提出假设1。

假设1:金融集聚与互联网普及呈显著正相关。

2.金融集聚与对外开放

对外开放水平的高低决定着地区对外资的吸引力,对外开放水平越高,地区对外资的吸引力越大,这也会加快本地基础设施、产业发展,解决产业发展、集聚的基础问题,因此提出假设2。

假设2:金融集聚与对外开放呈显著正相关。

3.金融集聚与经济发展

经济发展水平的高低也在一定程度上影响着金融业的发展和集聚。经济发展决定着一个地区的就业、金融服务的需求等,因此提出假设3。

假设3:金融集聚与经济发展呈显著正相关。

4.金融集聚与人力资本

金融业作为知识密集型产业,对高质量人力资本的需求远高于其他行业,高质量人力资本成为提高金融业竞争力的重要因素,因此提出假设4。

假设4:金融集聚与人力资本呈显著正相关。

5.金融集聚与创新能力

创新能力越强的地区,金融产品的研发能力越强,金融业发展繁荣昌盛,从而推动集聚,因此提出假设5。

假设5:金融集聚与创新能力呈显著正相关。

三、实证分析

1.变量选择

为了准确描述影响金融集聚的因素,变量选取、指标计算十分重要,通过综合考虑相关研究、数据的可获得性,本文选取了以下几个变量。

金融业集聚水平(Y):描述各省金融业的集聚状况,本文运用金融业从业人员的区位熵来描述。区位熵大于1,说明该地区金融业集聚水平高于全国平均水平,反之亦然。

互联网普及率(X1):描述各地互联网的发展情况,本文利用互联网接入用户占常住人口的比重来描述。

对外开放度(X2):描述各地对外开放的程度,本文利用外资总额占GDP比重来描述。本文先将利用外资总额变为人民币单位,后与当期地区生产总值进行比较。

经济发展水平(X3):描述各地区的经济发展情况。本文利用各地区政府财政收入总额占GDP比重来反映各地区的经济发展水平。

人力资本水平(X4):描述各地区的人力资本水平,本文利用人均受教育年限来反映各地区。参考任英华等(2010)的做法,人均受教育年限表示为人口受教育年限总数除以15岁~64岁人口数。

创新能力(X5):描述各地创新能力的高低,本文将利用各省份专利授权量与全国专利授权量的比值来反映各地区人力资本水平。

各变量基本信息如表1所示,均值分别为0.98、13.72%、0.99%、11.16%、11.26年/人、1.39%,变异系数在0.14~1.30之间,说明变量在2008年~2019年变化幅度较小。

表1 各变量基本信息情况表

各省份2010年、2013年、2016年、2019年的金融业集聚水平雷达图如图1所示,各省份金融业集聚水平逐年变化。内蒙古、宁夏两地的金融集聚水平明显高于其他地区。贵州、西藏、甘肃等地金融集聚水平保持在1.0以下,即这些地方的金融集聚水平低于全国平均水平,金融集聚水平较低;其他省份的金融业集聚水平保持在1.0~1.5之间,即金融集聚水平略高于全国平均水平。

图1 西部地区金融集聚水平变化雷达图

2.金融集聚影响因素的模型设定

根据理论假设构建面板数据模型,不变系数模型、变截距模型、变系数模型表达式如式(1)~式(3)所示。

3.模型估计的准备工作

(1)数据的平稳性检验。本文利用EViews进行平稳性检验,如表2所示。在10%的显著性水平下,Y、X1、X2、X3、X4、X5无法拒绝原序列非平稳的原假设,故认为这些序列是非平稳的,且Y、X1、X2、X3、X4、X5一阶差分后,P值均小于0.1,说明以上变量一阶平稳。综上可知,各变量同阶平稳,可以直接构建面板数据模型。

表2 变量的平稳性检验结果

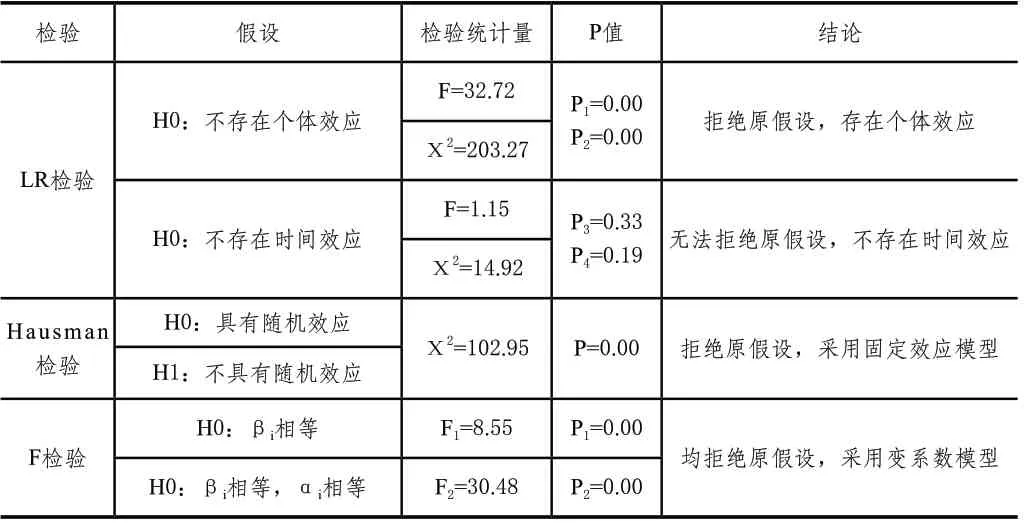

(2)模型构建的预检验。为构建合适的面板模型,本文进行了模型预检验,结果如表3所示。在10%的显著性水平下,应构建个体固定效应的变系数模型。

表3 面板模型预检验结果表

4.金融集聚的影响因素探究

根据表3预检验结果,本文构建了个体固定效应的变系数模型,结果如表4所示。在10%的显著性水平下,西部12省份影响金融集聚的因素各不相同,且少部分因素作用显著。根据R2、可调整R2可知,模型拟合效果较好,通过各自变量的变化情况能在一定程度上描述各省份金融集聚的变化情况。

表4 面板模型结果表

各省份各自变量的作用效果不同,但大部分作用消极,如内蒙古的对外开放度、重庆的人力资本等。互联网普及对各省份金融集聚的效用绝对值分布在0.0004~0.0179,对外开放对金融集聚的效用绝对值分布在0.0077~0.2296,经济发展对金融集聚的效用绝对值分布在0.0034~0.0743,人力资本对金融集聚的效用绝对值分布在0.0075~0.3235,创新能力对金融集聚的效用绝对值分布在0.0052~2.2400。

对于内蒙古而言,互联网普及、经济发展、人力资本对金融集聚的作用显著,且作用方向分别为正向、正向、负向。对于西藏而言,互联网普及对金融集聚的作用为消极、显著的。对于宁夏而言,互联网普及、经济发展、创新能力对金融集聚的作用是显著的,方向分别为负向、正向、正向。对于新疆而言,经济发展对金融集聚的作用积极且显著。对于广西、重庆、四川、云南等地而言,各自变量对金融集聚的作用效果均不显著。

四、结论与启示

1.结论

(1)金融集聚具有明显的地域特征。随着时间的推移,西部地区的金融集聚现象日益显现。当前,金融集聚具有明显的地域特征,表现为临近省份金融集聚水平相近。如内蒙古、重庆、陕西、青海、宁夏的金融业集聚水平均高于1,金融集聚水平较高。

(2)各自变量在不同地区对金融集聚的效用方向不同。由表5可知,各自变量在不同地区对金融集聚的拉动方向不同,如互联网普及在内蒙古、广西等地对金融集聚的作用积极,而在重庆、云南等地作用消极,因此无法得到假设1~假设5的绝对答案。那么,为了推动西部地区金融集聚发展,应当考虑实际情况再制定政策。

2.启示

(1)因地制宜建立宏观政策拉动金融业集聚。各自变量在不同地区对金融集聚的拉动方向不同,因此为推动西部地区金融集聚发展,需因地制宜建立宏观政策。如内蒙古,可通过推动当地的互联网普及、经济发展、创新能力等方面发展,如在政策上对当地互联网公司给予倾斜,助力本地互联网发展、推行人才政策,吸引国内优质人才带动本地创新能力发展等推动金融集聚。

(2)“互联网+金融业”,打造经济融合发展新引擎。互联网发展日益成熟,金融业要继续加强和互联网的沟通合作,提高联通性和市场化水平,打造经济融合发展新引擎。一方面,加快5G基础设施投资速度,实现互联互通。通过完善5G基础设施,加强企业-用户、企业-企业间联通性,满足不同环境下用户的需求,实现信息互通。另一方面,加快金融业互联网产品研发,完善服务内容、提升服务满意度。坚持以创新为驱动,加强产品、技术研发等,推动产业融合发展和转型升级。